Tamanho e Participação do Mercado de fintech

Análise do Mercado de fintech pela Mordor inteligência

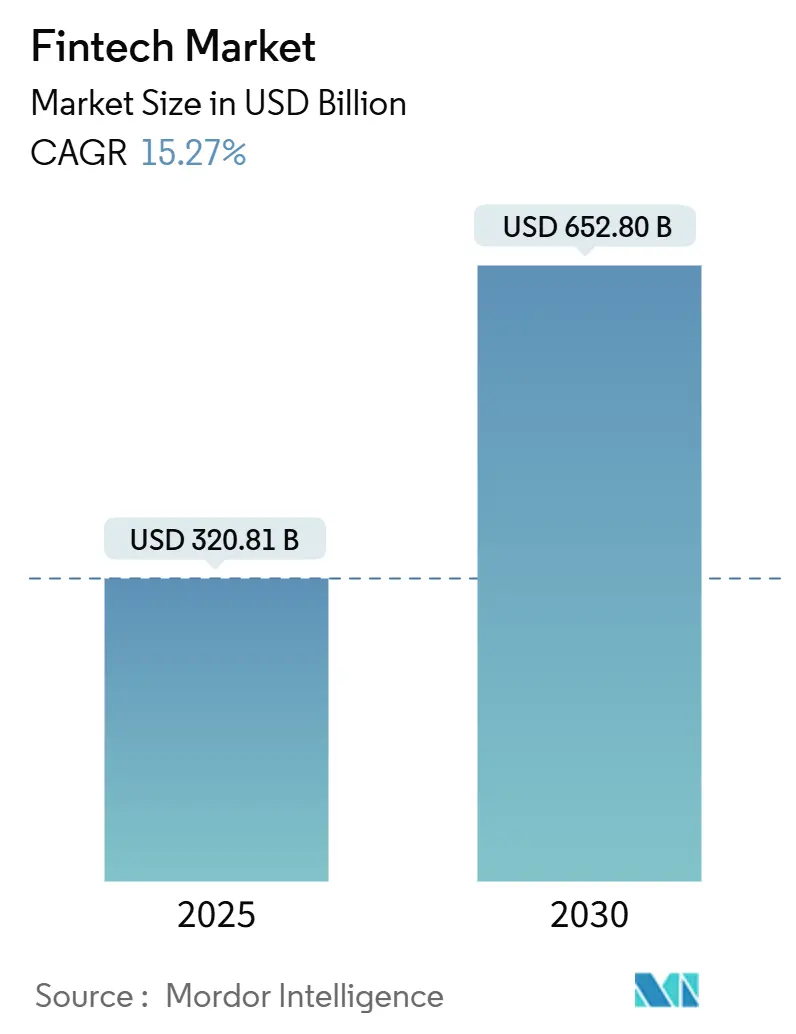

O mercado global de fintech atingiu USD 320,81 bilhões em 2025 e está previsto para subir para USD 652,80 bilhões até 2030, refletindo uma sólida TCAC de 15,27% durante o poríodo. Ventos favoráveis fortes incluem regulamentações harmonizadas que facilitam um expansão transfronteiriçum, sistemas de pagamento em tempo real que aceleram os fluxos de transação e ampliação do acesso aos dados de open bancário. um intensidade competitiva está se intensificando à medida que gigantes de plataforma incorporam finançcomo contextuais em jornadas digitais cotidianas, reduzindo um lacuna entre comércio e serviços financeiros. Ferramentas de inteligência artificial para prevenção de fraudes, decisões de crédito e ofertas personalizadas estão migrando de pilotos experimentais para implementações em escala, inclinando um vantagem para empresas com capacidades profundas de dados. Simultaneamente, os mercados de capital estão se reabrindo para operadores de fintech lucrativos, permitindo novo financiamento para expansão de produtos e aquisições estratégicas.

Principais Conclusões do Relatório

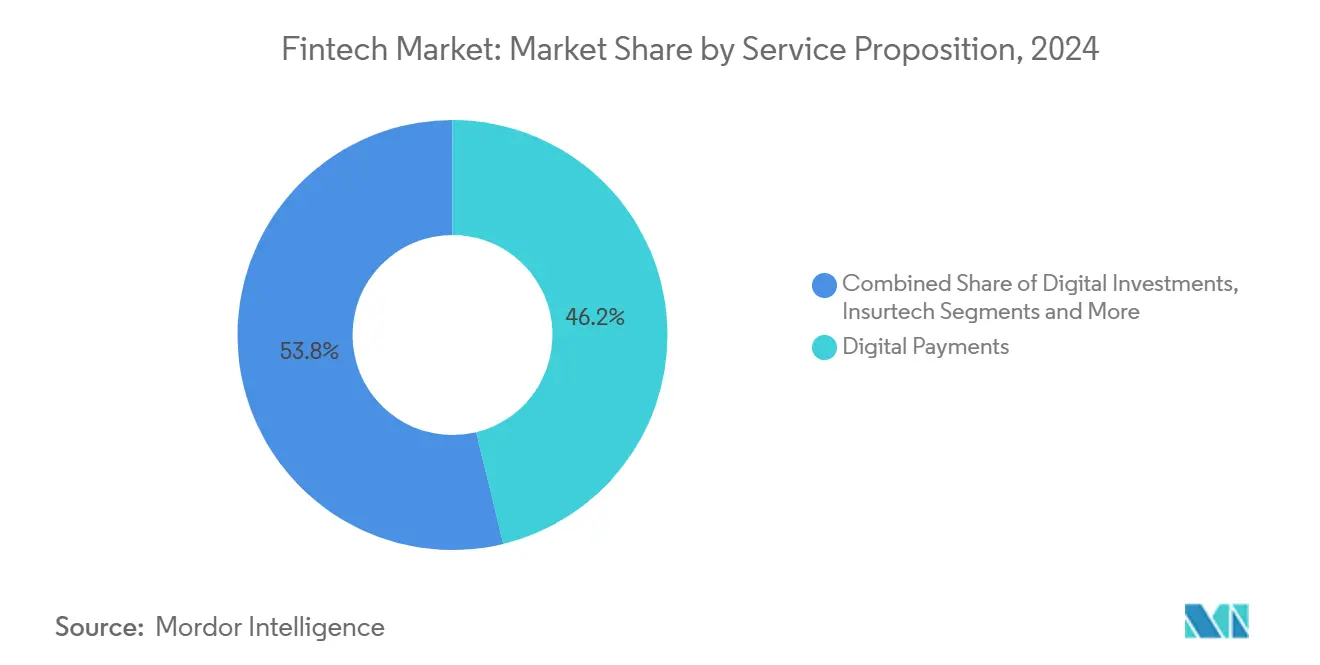

- Por proposta de serviço, pagamentos digitais lideraram com 46,2% da participação do mercado de fintech em 2024, enquanto o neobanking está projetado para expandir um uma TCAC de 18,7% até 2030.

- Por usuário final, o segmento de varejo deteve 62,1% do tamanho do mercado de fintech em 2024; o segmento empresarial deve avançar um uma TCAC de 16,5% até 2030.

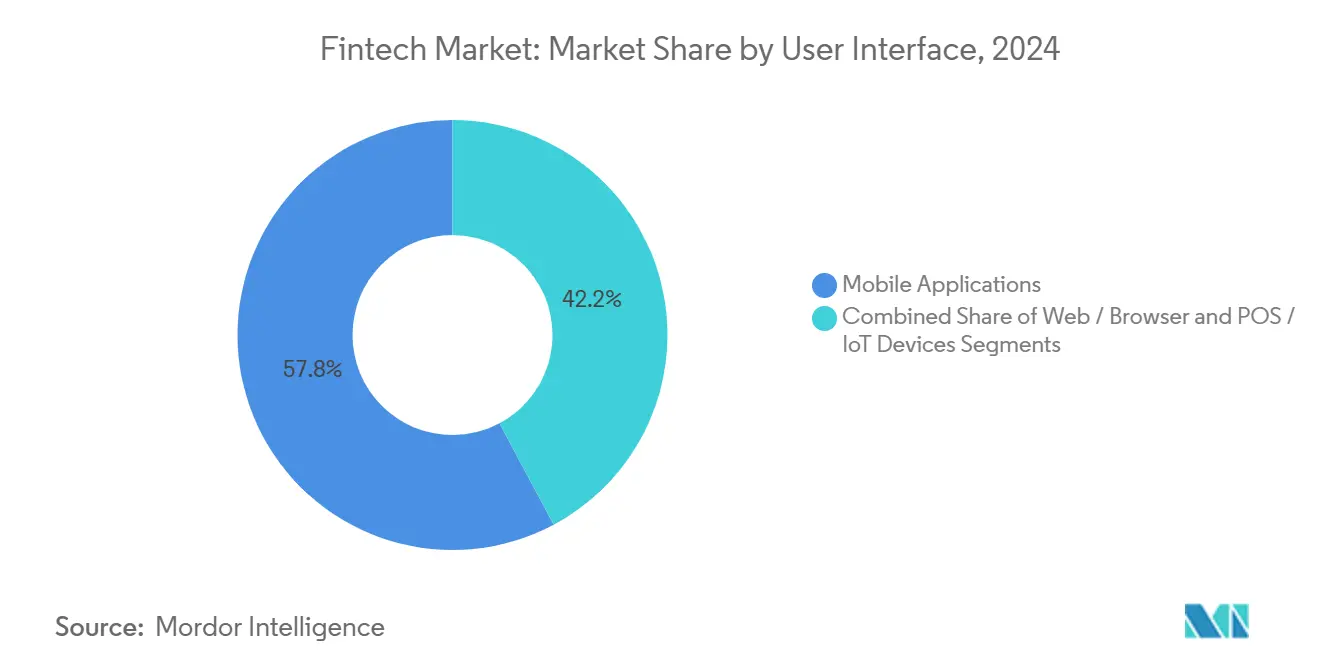

- Por interface do usuário, aplicações móveis comandaram 57,8% da participação do mercado de fintech em 2024, enquanto dispositivos POS/IoT registram um TCAC mais rápida de 17,9% até 2030.

- Por região, um Ásia-Pacífico respondeu por 44,86% do mercado de fintech em 2024 e está prevista para crescer um uma TCAC de 16,02% até 2030.

Tendências e Insights do Mercado Global de fintech

Análise de Impacto dos Drivers

| motorista | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de pagamentos em tempo real | +2.5% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Open bancário e padronização de API | +2.2% | Europa, América do Sul, implementação global | Médio prazo (2-4 anos) |

| Pilotos de CBDC na China e Índia | +1.8% | Ásia-Pacífico, efeito indireto global | Longo prazo (≥4 anos) |

| Ascensão das finançcomo incorporadas em plataformas de e-comércio asiáticas | +2% | Ásia-Pacífico, América do Norte | Curto prazo (≤2 anos) |

| Lacuna de crédito para PMEs em MENA e América do Sul | +1.5% | Oriente Médio, Norte da África, América do Sul | Médio prazo (2-4 anos) |

| Soluções de fintech vinculadas um ESG | +1.2% | Europa, América do Norte, Ásia-Pacífico | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de pagamentos em tempo real acelerando adoção de fintech

Sistemas de bancos centrais como FedNow nos Estados Unidos e SEPA instantâneo Credit transferir na Europa estão transformando como expectativas de liquidação de horas para segundos. Liquidação mais rápida sustenta novas propostas de valor em gestão de tesouraria, micro-empréstimos e análise de fluxo de caixa, ajudando o mercado de fintech um alcançar clientes empresariais que antes dependiam de processos de lote mais lentos. Em 2025, como transações em tempo real dos EUA devem atingir 7,4 bilhões, e momentum similar é visível na China, Reino Unido e Hong Kong. Provedores que integram serviços de sobreposição-solicitar para pagar, reconciliação automatizada e financiamento just-em-tempo-ganham fluxos de receita aderentes baseados nos mesmos trilhos. um adoção é mais rápida onde reguladores definem prazos explícitos de migração e atualizam regras de finalidade de liquidação. um interoperabilidade da rede de pagamentos permanece o próximo obstáculo, mas pilotos ligando sistemas domésticos de pagamentos mais rápidos já demonstram modelos transfronteiriços viáveis.

Open banking e padronização de API ampliando acesso a dados

PSD2 na Europa e o regime de Open financiar do Brasil provam que especificações uniformes de API podem desbloquear agregação de contas, verificação de saldo e pagamentos diretos do banco em escala. Fluxos padronizados de consentimento mudam um competição do acúmulo de dados para um utilização de dados, encorajando subscrição preditiva e ferramentas de orçamento hiper-personalizadas. Reguladores agora tratam open financiar como infraestrutura digital crítica, promovendo adoção nas Américas e partes da Ásia-Pacífico. Plataformas de fintech que combinam dados bancários com sinais de comerciantes, telecomunicações ou sociais criam modelos de risco mais ricos, reduzindo taxas de inadimplência e ampliando o acesso ao crédito. O padrão está fomentando ecossistemas de mercado de fintech interoperáveis onde provedores menores aproveitam análises de terceiros para competir contra incumbentes na qualidade do serviço em vez do alcance bruto do cliente.

Pilotos de CBDC na China e Índia impulsionando atualizações de infraestrutura

Testes de moeda digital nas duas maiores economias da Ásia requerem novos recursos de autenticação, resolução de identidade e pagamento offline, paraçando redes de pagamento subjacentes um se modernizar. Empresas de fintech que reengenharia carteiras, dispositivos de ponto de venda e gateways de liquidação em torno de mandatos de design CBDC ganham vantagem de primeiro movimento quando implementações públicas começam. Além do uso doméstico, bancos centrais em ambos os países estão testando corredores transfronteiriços que podem cortar custos de bancos correspondentes e abrir pools de receita adjacentes em financiamento comercial. Alinhamento precoce com padrões CBDC posiciona players de fintech para incorporar recursos de dinheiro programável-desembolsos condicionais ou imposto na fonte-em sistemas de planejamento de recursos empresariais. À medida que orientação oficial se estabiliza, investimento de venture em módulos de essencial bancário prontos para CBDC acelera, tornando compatibilidade com moeda digital um pré-requisito em vez de um diferenciador até o fim da década.

Ascensão das finanças incorporadas entre plataformas de e-commerce asiáticas

Grandes operadores de marketplace estendem pagamentos, crédito e seguros no checkout, efetivamente terceirizando descoberta de produtos financeiros para aplicativos de varejo e estilo de vida com vastas bases de usuários. O movimento comprime custos de aquisição de clientes e superfícies dados comportamentais em tempo real, permitindo subscrição personalizada para cada transação. Comerciantes se beneficiam de maior conversão e valores médios de pedidos maiores, enquanto operadores de plataforma capturam um margem de taxa historicamente possuída por bancos. Este modelo incorporado já se espalhou de super-aplicativos do Sudeste Asiático para experimentos de comércio social norte-americanos. Para o mercado de fintech, um mudançum arquitetural realoca valor para fornecedores de API, motores de risco de crédito e fornecedores de conformidade-como-um-serviço que alimentam transações incorporadas nos bastidores.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Repressão regulatória um modelos BNPL | -1.8% | Europa, América do Norte, Austrália | Curto prazo (≤2 anos) |

| Riscos sofisticados de fraude e identidade deepfake | -2.2% | Global, maior em mercados emergentes | Médio prazo (2-4 anos) |

| Risco de concentração em nuvem | -1.5% | Global, regiões avançadas de nuvem | Longo prazo (≥4 anos) |

| Inverno de financiamento e correções de avaliação | -2.5% | América do Norte, Europa | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Repressão regulatória a modelos BNPL

Agências de proteção ao consumidor no Reino Unido, Estados Unidos e Austrália estão elaborando regras que classificam produtos BNPL como crédito, obrigando verificações de capacidade de pagamento, divulgações padronizadas e protocolos de dificuldades. Provedores devem integrar bureaus de crédito macio-pull, atualizar fluxos de trabalho de resolução de disputas e ajustar modelos de receita para longe da dependência de taxas de atraso. Custos de conformidade sobem, encorajando consolidação e aliançcomo com credores regulados que já possuem licençcomo de empréstimo. Varejistas podem experimentar adoção mais lenta de checkout BNPL no curto prazo, mas termos transparentes poderiam expandir um base endereçável ao longo do tempo. Empresas de fintech que incorporam preventivamente campos de dados prontos para regulação e análises de reembolso criam posições defensáveis uma vez que frameworks uniformes se cristalizem.

Riscos sofisticados de fraude e identidade baseados em deepfake

Ferramentas de mídia sintética podem replicar vozes e rostos com fidelidade surpreendente, minando autenticação biométrica em chamar centros e estágios de abertura de conta. Grupos de fraude exploram irrevogabilidade de pagamentos em tempo real para sifão fundos antes que vítimas percebam. um indústria de fintech responde com verificações de vivacidade, pontuação de gráfico de dispositivo e biometria comportamental, mas adversários se adaptam rapidamente. Órgãos reguladores agora esperam controles em camadas e monitoramento contínuo em vez de instantâneoâneos KYC estáticos. Seguradoras cobram prêmios cibernéticos mais altos para plataformas sem IA de detecção de anomalia, empurrando investimento em gestão de risco mais alto nas agendas executivas. Empresas que compartilham feeds de inteligência de ameaçcomo através de intercâmbios de informação setorial reduzem latência de detecção e cortam severidade de perda agregada, mas custos de coordenação permanecem um desafio.

Análise de Segmentos

Por Proposta de Serviço: Motores de receita diversos remodelam fronteiras competitivas

Neobanking representa uma fatia modesta do tamanho do mercado de fintech, mas registra um TCAC mais rápida de 18,7% até 2030, sinalizando uma mudançum decisiva de bancário centrado em agências para centrado em aplicativos. Velocidade de recursos, préços transparentes e insights personalizados permitem neobanks capturar consumidores jovens e móvel-first. Credores estabelecidos reagem com subsidiárias digitais e modernização acelerada de essencial-banco, estreitando um lacuna experiencial, mas elevando orçamentos de tecnologia. Soluções de pagamentos digitais detêm 46,2% da participação do mercado de fintech em 2024 e permanecem portais vitais para aquisição de clientes. Provedores criam camadas de análises de fraude, integrações de fidelidade e empréstimos de capital de giro sobre trilhos de pagamento, transformando processamento de baixa margem em propostas de valor agrupadas que elevam receita vitalícia do cliente.

Expandindo além de carteiras e cartões, insurtech, fortuna-tech e reg-tech esculpem pistas especializadas onde ciência de dados e automação podem derrubar processos legados. Seguros baseados em uso e triagem de sinistros impulsionada por IA cortam taxas de sinistralidade de operadoras, atraindo articulação ventures entre seguradoras e fornecedores de nuvem. Em gestão de patrimônio, propriedade fracionária e rebalanceamento automatizado democratizam investimento, enquanto ferramentas de automação de conformidade monetizam novos mandatos de relatório. um capacidade de orquestrar múltiplas propostas de serviço dentro de uma única experiência define vencedores futuros, empurrando plataformas de fintech para arquiteturas modulares que permitem usuários alternar entre pagamentos, crédito, poupançum e proteção.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Demanda empresarial estreita a liderança do varejo

Clientes de varejo ainda representam 62,1% da participação do mercado de fintech em 2024, à medida que milhões de consumidores migram bancário diário, pagamentos e investimentos para aplicativos móveis. Interfaces gamificadas, contas sem assinatura e liquidação instantâneoânea sustentam aderência em segmentos urbanos competitivos. No entanto, um base de usuários empresariais está se expandindo mais rapidamente, impulsionando uma TCAC de 16,5% à medida que PMEs digitalizam faturas, folha de pagamento e financiamento de fornecedores. Suítes de fintech se conectam diretamente um sistemas de planejamento de recursos empresariais, automatizando reconciliação e previsão de liquidez e elevando adoção além de start-ups de estágio inicial.

Corporações cada vez mais demandam dashboards de tesouraria incorporados que fundem hedge FX, emissão de cartões e pooling de caixa sob APIs unificadas. Esta funcionalidade encurta ciclos de decisão e fortalece resiliência de fornecedores. Enquanto isso, produtos de fintech de varejo se diversificam em recursos de compre-agora-pague-depois, micro-investimento e coaching de orçamento que estendem vida útil do cliente. Pressão competitiva centra na aquisição de depósitos de baixo custo e dados transacionais, promovendo parcerias onde bancos fornecem capacidade de balanço enquanto aplicativos de fintech mantêm engajamento do usuário.

Por Interface do Usuário: Estratégias omnicanal evoluem em torno de realidades de dispositivos

Aplicações móveis dominam interações diárias, detendo 57,8% do tamanho do mercado de fintech à medida que usuários favorecem acesso na ponta dos dedos, notificações instantâneoâneas e login biométrico. Experiências nativas de aplicativo integram geolocalização, alertas push e captura de cheques baseada em câmera, cimentando conveniência como requisitos básicos. Dashboards web permanecem cruciais para tarefas de forma longa como relatórios fiscais, análise de portfólio e gestão de tesouraria múltiplo-conta, oferecendo profundidade de recursos indisponível em telas pequenas.

Dispositivos POS e IoT exibem um TCAC mais rápida de 17,9% durante o poríodo de previsão, aproveitando um mudançum de terminais de pagamento isolados para hubs de comércio multifuncionais que unificam inventário, fidelidade, reservas e análises. POS definido por software permite pushes rápidos de firmware, habilitando monetização incremental de recursos sem trocas de hardware. bancário ativado por voz em alto-falantes inteligentes e consoles automotivos emerge como canal nascente, sugerindo adoção mais ampla de financiar ambiente. Fornecedores que mapeiam o caso de uso certo para cada interface-em vez de espelhar telas cegamente-melhoram métricas de engajamento e reduzem carga de suporte ao cliente.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

um Ásia-Pacífico comandou 44,86% do mercado de fintech em 2024 e está no caminho para uma TCAC de 16,02% até 2030. O ecossistema de super-app da China e os trilhos UPI da Índia ancoram crescimento regional, unidos por programas de licençum de banco digital do Sudeste Asiático que reduzem barreiras de entrada. Governos tratam fintech como alavanca para inclusão econômica, simplificando normas de e-KYC e nutrindo sandboxes. Incumbentes regionais respondem com braços de venture estratégicos que injetam capital em start-ups, protegendo risco de disrupção enquanto aproveitam capacidades novas.

um América do Norte permanece uma potência inovadora apesar da penetração madura de usuários. Personalização impulsionada por IA, serviços de crypto-ativos e essencial bancário nativo da nuvem diferenciam ofertas à medida que reguladores fornecem orientação mais clara sobre stablecoins e custódia de ativos digitais. Financiamento de venture gravita para empresas com protocolos seguros de troca de dados, refletindo lições de incidentes cibernéticos de alto perfil. O mercado de fintech na região continua um se beneficiar de mercados de capital profundos que recompensam retenção de receita comprovada e métricas de cruzar-selling.

um liderançum regulatória da Europa molda sua trajetória de fintech. PSD2 catalisou plataformas de open bancário, MiCA traz clareza para emissão de crypto-ativos, e DORA estabelece regras rigorosas de resiliência operacional. Esses frameworks geram fornecedores especializados de reg-tech e produtos de conformidade-como-um-serviço, adicionando novas camadas de receita. Neobanks continentais localizam serviços através de regimes múltiplo-moedas enquanto passportam licençcomo para escalar. Adicionalmente, imperativos de verde-financiar estimulam plataformas de fintech de dados climáticos que medem emissões scope-3 no nível de transação.

um América do Sul mostra curvas de adoção crescentes ancoradas pela rede de pagamento instantâneoâneo PIX do Brasil. Grandes populações desbancarizadas e comportamento móvel-first criam terreno fértil para provedores de carteira, credores digitais e esquemas de micro-seguro. Abertura regulatória para teste de sandbox atrai capital internacional, e campeões domésticos escalam regionalmente oferecendo remessas de baixo custo e pontuação de crédito ligada um históricos de contas de utilitários. À medida que um infraestrutura amadurece, um região exporta talento e frameworks de produto para outros mercados emergentes.

Oriente Médio e África apresentam conjuntos de oportunidades heterogêneas. Estados do Conselho de Cooperação do Golfo emitem licençcomo de banco digital, hospedam aceleradoras de fintech apoiadas pelo governo e investem riqueza soberana em ventures de financiar centradas em IA. Os trilhos de móvel-money da África permanecem líderes mundiais em volume de transações, e corredores de remessa se integram com carteiras da diáspora no exterior. Temas regionais de fintech incluem financiar incorporada compatível com Sharia, transferirências transfronteiriçcomo de baixa taxa e empréstimos de insumos agrícolas facilitados via dados de agronomia por satélite.

Cenário Competitivo

um estrutura da indústria se assemelha um uma barra. Em uma extremidade, gigantes diversificados como Visa, Mastercard e PayPal fortalecem efeitos de rede ampliando kits de ferramentas de desenvolvedor, sangrando em empréstimos e implementando camadas de liquidação de stablecoin. Na outra extremidade, especialistas de nicho abordam pontos de dor únicos-folha de pagamento instantâneoânea, seguro para trabalhadores gig ou categorização de transações baseada em IA-frequentemente fazendo parceria com processadores maiores para distribuição. Atividade de M&um se intensifica à medida que avaliações de mercado público se estabilizam, permitindo bolt-ons estratégicos que preenchem lacunas de recursos.

Administração de dados e confiançum agem como alavancas competitivas decisivas. Empresas com históricos longitudinais de usuários treinam modelos de máquina-aprendizado superiores que detectam anomalias, personalizam ofertas e otimizam préços. Gestão de custos de nuvem e conformidade de dados soberanos moldam seleção de fornecedores, empurrando hyperscalers um adicionar infraestrutura no país e blueprints de conformidade de serviços financeiros. Em pagamentos, padrões contactless e tokenização distribuem deveres de segurançum através da cadeia de transação, beneficiando plataformas que coordenam esforços de certificação múltiplo-partes.

Colaboração estratégica supera rivalidade total em muitas verticais. Bancos fornecem profundidade de balanço, enquanto parceiros de fintech gerenciam agilidade de design e engajamento do cliente. Vários interruptores nacionais licenciam seus trilhos para carteiras privadas em vez de construir aplicativos front-end concorrentes, alinhando incentivos. Em mercados de capital, APIs de investimento incorporado permitem plataformas de consumidor oferecer umções fracionárias sem gerenciar custódia diretamente. Intensidade competitiva agora orbita experiência do cliente e custo-para-servir em vez de acesso exclusivo um trilhos.

Líderes da Indústria fintech

PayPal Holdings Inc.

Ant grupo Co. Ltd.

Stripe Inc.

Adyen N.V.

Coinbase Global Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Visa lançou um serviço de liquidação de stablecoin com Fireblocks para permitir compensação USDC.

- Fevereiro de 2025: Stripe adquiriu ponte por USD 165 milhões, adicionando capacidades de infraestrutura cripto.

- Janeiro de 2025: PayPal introduziu um recurso de rendimento que paga até 4% em saldos PYUSD.

- Dezembro de 2024: Alipay+ da Ant grupo fez parceria com BNP Paribas para simplificar pagamentos transfronteiriços.

Escopo do Relatório do Mercado Global de fintech

O termo fintech (tecnologia financeira) é usado para se referir um programas de computador e outras tecnologias modernas usadas por diferentes empresas que oferecem serviços financeiros automatizados e aprimorados.

O mercado global de fintech pode ser segmentado com base na proposta de serviço e geografia. Por proposta de serviço, um indústria de tecnologia financeira é segmentada em transferirência de dinheiro e pagamentos, poupançum e investimentos, empréstimos digitais e marketplaces de empréstimos, seguros on-linha e marketplaces de seguros, e outras propostas de serviço. Por geografia, o mercado é segmentado em Europa, Ásia-Pacífico, América do Norte, América Latina e Oriente Médio e África. O relatório de pesquisa do mercado de fintech oferece tamanho do mercado de fintech e previsões em termos de valor (USD) para todos os segmentos mencionados acima.

| Pagamentos Digitais |

| Empréstimos e Financiamento Digital |

| Investimentos Digitais |

| Insurtech |

| Neobanking |

| Varejo |

| Empresas |

| Aplicações Móveis |

| Web / Navegador |

| Dispositivos POS / IoT |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Colômbia | |

| Restante da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Itália | |

| Benelux (Bélgica, Holanda e Luxemburgo) | |

| Países Nórdicos (Suécia, Noruega, Dinamarca, Finlândia e Islândia) | |

| Restante da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália | |

| Sudeste Asiático (Singapura, Indonésia, Malásia, Tailândia, Vietnã e Filipinas) | |

| Restante da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Nigéria | |

| Restante do Oriente Médio e África |

| Por Proposta de Serviço | Pagamentos Digitais | |

| Empréstimos e Financiamento Digital | ||

| Investimentos Digitais | ||

| Insurtech | ||

| Neobanking | ||

| Por Usuário Final | Varejo | |

| Empresas | ||

| Por Interface do Usuário | Aplicações Móveis | |

| Web / Navegador | ||

| Dispositivos POS / IoT | ||

| Por Região | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Colômbia | ||

| Restante da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Itália | ||

| Benelux (Bélgica, Holanda e Luxemburgo) | ||

| Países Nórdicos (Suécia, Noruega, Dinamarca, Finlândia e Islândia) | ||

| Restante da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Sudeste Asiático (Singapura, Indonésia, Malásia, Tailândia, Vietnã e Filipinas) | ||

| Restante da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Nigéria | ||

| Restante do Oriente Médio e África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho previsto do mercado de fintech até 2030?

O mercado está projetado para atingir USD 652,80 bilhões em 2030, subindo de USD 320,81 bilhões em 2025 um uma TCAC de 15,27%.

Qual região lidera o mercado de fintech e quão rápido está crescendo?

um Ásia-Pacífico lidera com uma participação de 44,86% em 2024 e está se expandindo um uma TCAC de 16,02% até 2030.

Qual proposta de serviço detém um maior participação do mercado de fintech hoje?

Pagamentos digitais lideraram com uma participação de 46,2% em 2024, refletindo seu papel central na atividade financeira diária.

Por que o neobanking é considerado o segmento de serviço que mais cresce?

Neobanking oferece bancário de baixo custo e móvel-first um uma TCAC de 18,7% abordando lacunas de experiência do usuário que bancos tradicionais ainda estão fechando.

Como os pagamentos em tempo real estão influenciando modelos de negócio de fintech?

Liquidação instantâneoânea permite novos serviços em gestão de fluxo de caixa, micro-empréstimos e funções de tesouraria, criando camadas de receita adicionais além de taxas de transação.

Quais riscos poderiam restringir o crescimento do mercado de fintech no curto prazo?

Ameaçcomo de fraude intensificadas, repressões regulatórias ao BNPL e volatilidade do ambiente de financiamento podem momentaneamente desacelerar expansão, embora modelos de receita diversificados e conformidade mais forte mitiguem o impacto.

Página atualizada pela última vez em: