Tamanho e Participação do Mercado de Adesivos Eletrônicos

Análise do Mercado de Adesivos Eletrônicos pela Mordor Intelligence

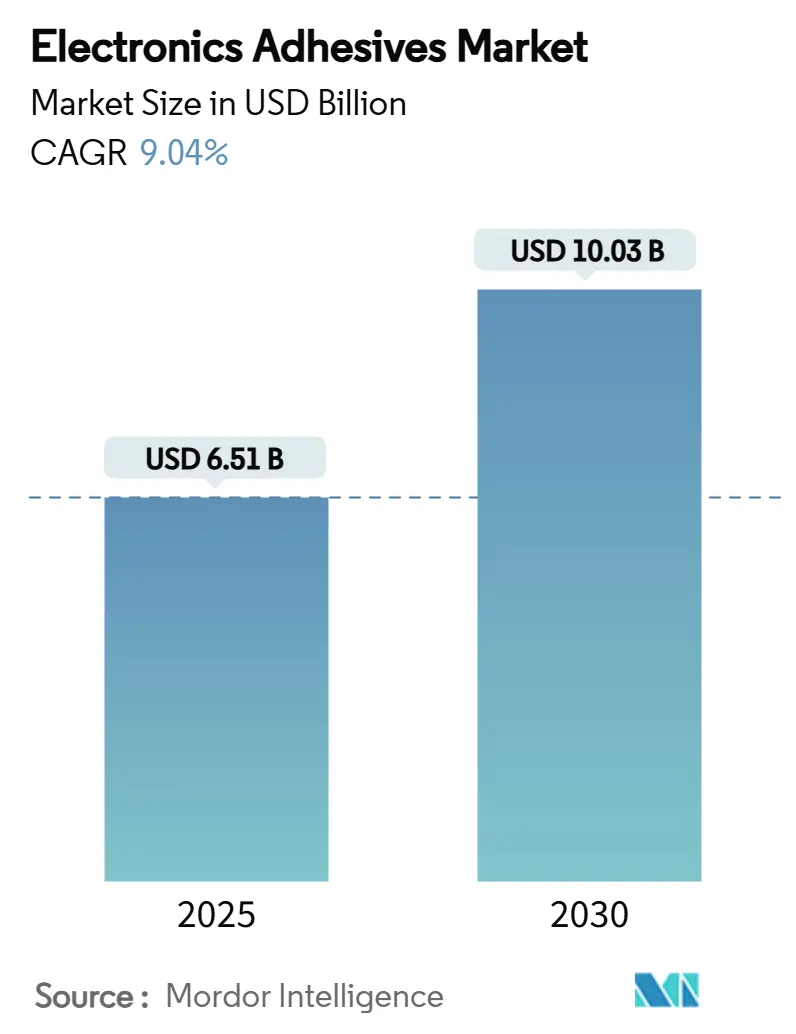

O tamanho do Mercado de Adesivos Eletrônicos é estimado em USD 6,51 bilhões em 2025, e deve atingir USD 10,03 bilhões até 2030, a uma TCAC de 9,04% durante o período de previsão (2025-2030). O aumento da miniaturização de componentes, maior penetração da tecnologia de montagem em superfície (SMT) e rápida adoção de displays avançados são as forças primárias orientando este progresso. O impulso da demanda é reforçado por embalagens de alta densidade que aumentam as contagens de interconexão enquanto amplificam cargas térmicas, posicionando os adesivos como amortecedores térmicos e mecânicos indispensáveis entre características de dispositivos cada vez menores. Os fabricantes também estão priorizando químicas de cura rápida que reduzem tempos de ciclo em linhas de alto volume, especialmente através dos centros de manufatura contratada asiáticos. Ao mesmo tempo, regulamentações de sustentabilidade estão impulsionando mudanças em direção a formulações livres de PFAS, de base biológica e com baixo VOC que não comprometem a confiabilidade a longo prazo. Tomados em conjunto, esses temas ilustram um mercado de adesivos eletrônicos cujo crescimento é tanto orientado por volume quanto por valor, com produtos inovadores comandando prêmios de participação em aplicações que requerem resistência elevada ao calor e pureza óptica.

Principais Conclusões do Relatório

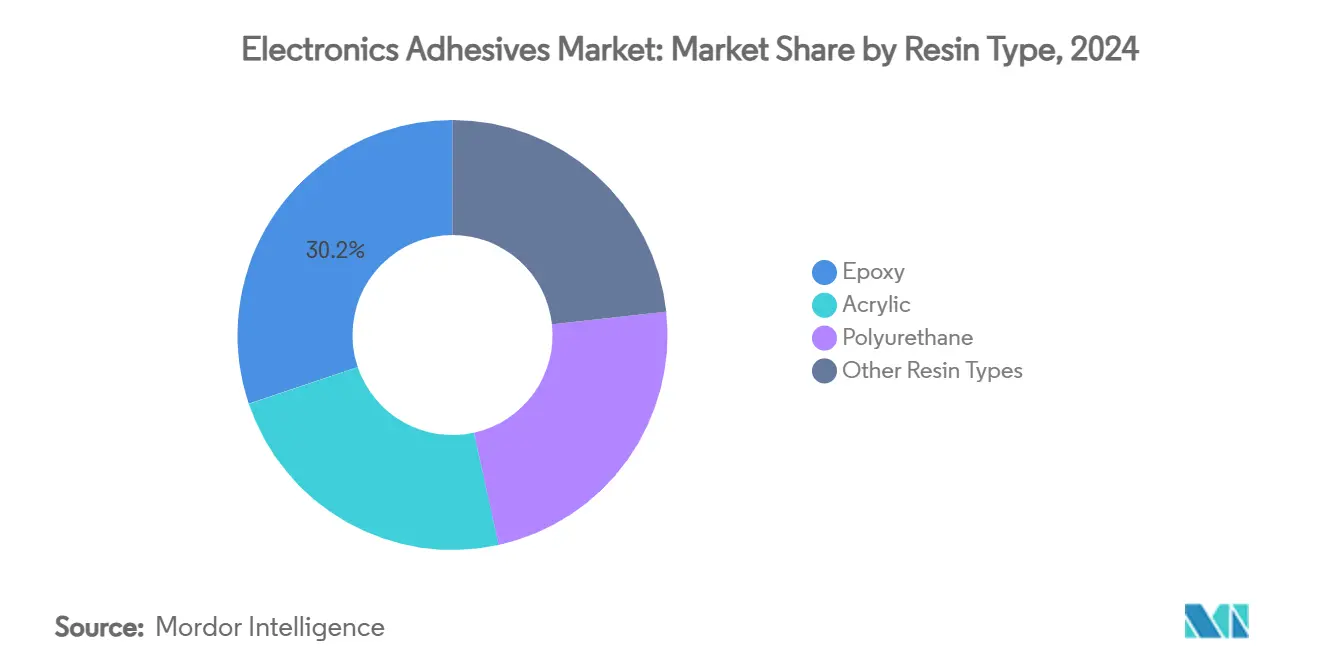

- Por tipo de resina, o epóxi comandou 30,19% da participação do mercado de adesivos eletrônicos em 2024, enquanto formulações acrílicas devem expandir a uma TCAC de 11,19% até 2030.

- Por tipo de produto, graus eletricamente condutivos lideraram com 43,90% de contribuição de receita em 2024; variantes de cura UV são projetadas para registrar a TCAC mais rápida de 12,04% até 2030.

- Por aplicação, montagem de superfície capturou 40,19% do tamanho do mercado de adesivos eletrônicos em 2024 e está definida para avançar a uma TCAC de 11,95% durante o período de perspectiva.

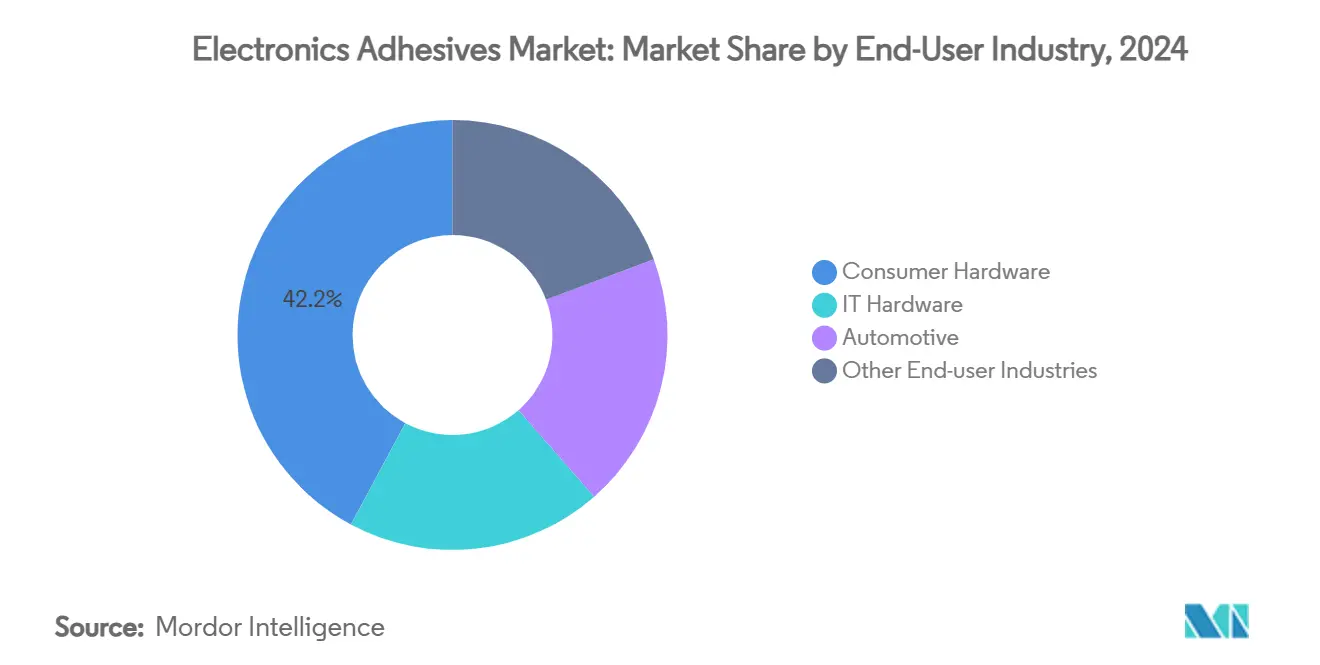

- Por indústria de usuário final, hardware de consumo deteve 42,18% de participação em 2024; outras indústrias, incluindo automotiva e automação industrial, são previstas para acelerar a uma TCAC de 11,28%.

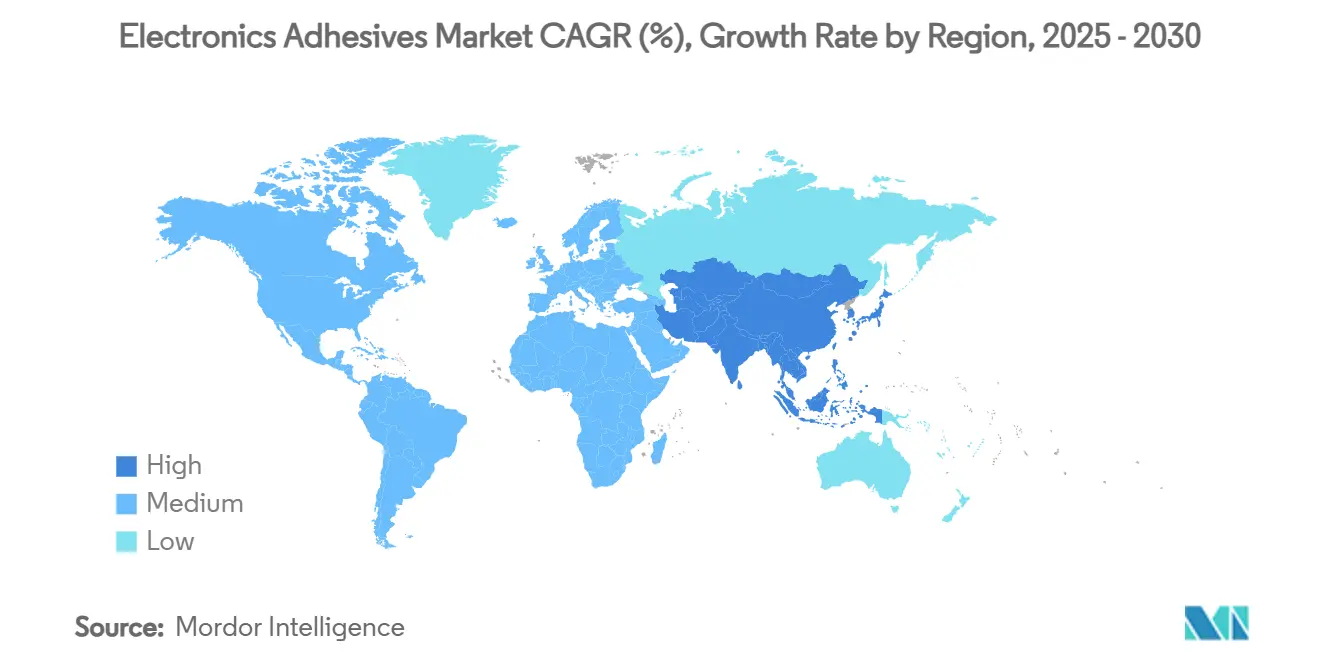

- Por geografia, Ásia-Pacífico dominou com uma participação de 58,69% do mercado de adesivos eletrônicos em 2024 e mostra o potencial de TCAC mais forte de 10,84% até 2030.

Tendências e Insights Globais do Mercado de Adesivos Eletrônicos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento em embalagens de alta densidade | +2.1% | Global, com APAC liderando adoção | Prazo médio (2-4 anos) |

| Aumento na demanda por tecnologia de montagem em superfície que requer adesivos | +1.8% | Global, concentrada em centros de manufatura eletrônica | Prazo curto (≤ 2 anos) |

| Crescente adoção de iluminação traseira Mini-LED e micro-LED | +1.5% | Núcleo APAC, transbordamento para América do Norte | Prazo médio (2-4 anos) |

| Crescentes avanços tecnológicos em adesivos eletrônicos | +1.3% | Global, com centros de P&D em mercados desenvolvidos | Prazo longo (≥ 4 anos) |

| Expansão da produção de eletrônicos de consumo | +1.2% | Dominância APAC, emergente na América Latina | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento em Embalagens de Alta Densidade

Embalagens de alta densidade empurram linhas de ligação em direção a tolerâncias de nível de mícron, exigindo adesivos com janelas de viscosidade apertadas, desgaseificação controlada e módulos elásticos que absorvem expansão diferencial entre dies empilhados. Embalagem em nível de wafer (WLP) e integração 3D expõem juntas a excursões de refusão que atingem picos próximos a 260 °C, um limite atendido por híbridos epóxi-siloxano recém-formulados. A mais recente gama em nível de wafer da DELO sustenta essa temperatura enquanto mantém comportamento de fluxo adequado para cabeças de jateamento de precisão. Materiais robustos se expandiram além de smartphones para unidades de controle de sistemas avançados de assistência ao motorista (ADAS) e sensores industriais compactos, ambos espelhando restrições de espaço de dispositivos de consumo.

Aumento na Demanda por Tecnologia de Montagem em Superfície que Requer Adesivos

SMT uma vez preencheu papéis de redução de custos, mas agora permite montagem de pitch ultra-fino onde folgas de componentes caem abaixo das tolerâncias de pasta de solda. Adesivos underfill redistribuem estresse termo-mecânico em pacotes flip-chip e prendem propagação de tin-whisker, cortando taxas de falha de campo em eletrônicos vestíveis. Placas de infotainment automotivo adicionam requisitos adicionais para amortecimento de vibração e durabilidade de ciclagem térmica de 1.000 horas, elevando a demanda por misturas especiais epóxi-poliimida. Fabricantes de equipamentos respondem com dispensadores de jato de alto rendimento e estações de cura térmica/UV de duplo estágio que encolhem tempos takt in-line em até 40%, reforçando a captação de adesivos por todo o mercado de adesivos eletrônicos.

Crescente Adoção de Iluminação Traseira Mini-LED e Micro-LED

Iluminações traseiras Mini-LED integram milhares de dies por painel, impulsionando volumes de adesivos apesar do afinamento das linhas de ligação. Materiais devem permanecer opticamente claros através do espectro visível e conduzir calor para longe de emissores densamente compactados. Adotantes iniciais em televisões premium reportam melhorias de vida útil acima de 25.000 horas quando adesivos claros termicamente condutivos substituem almofadas de silicone tradicionais. Fornecedores de displays automotivos estão especificando janelas operacionais de -40 °C a 125 °C, compelindo fornecedores de adesivos a validar resistência cíclica de umidade sem formação de neblina.

Crescentes Avanços Tecnológicos em Adesivos Eletrônicos

Químicas de descolagem sob demanda que liberam sob luz ou campos magnéticos direcionados prometem reparo modular e reciclabilidade mais fácil, alinhando-se com estruturas de economia circular. Equipes de pesquisa da Universidade Hebraica demonstraram ligações ativadas por UV que liquefazem sob exposição de microondas de 2,45 GHz, recuperando substratos pristinos em segundos. Desenvolvimento paralelo de adesivos de polihidroxibutirato (P3HB) de base biológica mostra resistências de tração acima de 35 MPa enquanto alcança biodegradação completa sob compostagem industrial. Modelagem de inteligência artificial encurta ciclos de formulação, permitindo que fornecedores examinem milhares de combinações de monômeros virtualmente antes do scale-up de laboratório.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade nos preços de matérias-primas de epóxi e acrilato | -1.4% | Global, com impacto agudo em mercados sensíveis a preço | Prazo curto (≤ 2 anos) |

| Custos rigorosos de conformidade VOC e RoHS/REACH | -0.9% | Europa e América do Norte principalmente | Prazo médio (2-4 anos) |

| Falhas de incompatibilidade térmica em substratos flexíveis ultra-finos | -0.7% | Centros de manufatura APAC | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade nos Preços de Matérias-Primas de Epóxi e Acrilato

Interrupções no fornecimento de epicloridrina e sobretaxas de frete empurraram preços spot de epóxi para máximas de múltiplos anos, comprimindo margens brutas para pequenos formuladores. A decisão da Comissão de Comércio Internacional dos EUA contra certas importações de epóxi asiáticas introduziu tarifas adicionais que se filtraram em renegociações de contrato em semanas[1]Registro Federal dos EUA, "Determinação Tarifária de Resina Epóxi," federalregister.gov. Produtores de resina grau compósito responderam com aumentos de preço de EUR 150-200 por tonelada, elevando diretamente bases de custo de adesivos. Enquanto fornecedores de primeira linha fazem hedge via acordos de fornecimento multi-ano, especialistas regionais enfrentam tensão de capital de giro que pode conter ritmo de inovação.

Custos Rigorosos de Conformidade VOC e RoHS/REACH

A atualização REACH 2025 adicionou fosfito de nonilfenila ramificado à lista SVHC, desencadeando trabalho de reformulação imediata através de várias linhas de produtos legados. Legislação PFAS paralela no Maine estende proibições amplas até 2032, mas impõe deveres de relatório e rotulagem de curto prazo em eletrônicos vendidos nacionalmente. Restrições europeias de diisocianato agora requerem treinamento obrigatório de trabalhadores para manipuladores de químicas acima de 0,1% de conteúdo, elevando despesas gerais de conformidade em operações de chão de fábrica. Coletivamente, mudanças regulatórias desviam 5-10% dos orçamentos de P&D de adesivos em direção à documentação, testes toxicológicos e triagem de matérias-primas alternativas.

Análise de Segmentos

Por Tipo de Resina: Dominância do Epóxi Enfrenta Inovação Acrílica

Resinas epóxi permaneceram supremas, representando 30,19% da receita de 2024 dentro do mercado de adesivos eletrônicos. Sua alta resistência coesiva, estabilidade dielétrica e resistência a fluidos agressivos os mantêm entrincheirados em módulos automotivos sob o capô e drives industriais. Enquanto isso, químicas acrílicas, expandindo a uma TCAC de 11,19%, oferecem cura luz-mais-calor mais rápida e maior flexibilidade de substrato, características prezadas pela ligação de pilhas de lentes de smartphones. Iniciativas de epóxi de base biológica, aproveitando derivados de lignina e óleo vegetal, visam cortar pegadas de carbono sem sacrificar capacidade de temperatura de pico de 260 °C. Através de casas de montagem especializadas, misturas híbridas epóxi-acrilato estão ganhando tração onde fabricantes precisam atributos de snap-cure em uma única formulação. Esta interação de robustez legada e agilidade emergente sublinha o roteiro diverso de formulação alimentando o mercado de adesivos eletrônicos.

Sistemas de poliuretano de segundo nível atendem configurações ricas em vibração, como módulos de bateria que enfrentam choques de superfície de estrada, enquanto nichos de silicone e cianoacrilato persistem para dispositivos de potência de alta temperatura e fixação rápida. Atenção regulatória no éter diglicidílico de bisfenol-A está empurrando fornecedores de epóxi em direção a monômeros alternativos, mas fundamentos de demanda de longo prazo permanecem intactos. Fabricantes continuam a se diferenciar através de agentes endurecedores proprietários que ampliam janelas operacionais de -55 °C a 175 °C, cimentando assim a liderança do epóxi mesmo quando volumes acrílicos aceleram.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Produto: Liderança Condutiva Encontra Inovação UV

Graus eletricamente condutivos entregaram 43,90% das vendas de 2024, provando-se indispensáveis onde vazios de solda ameaçam continuidade de circuito. Epóxis com flocos de prata dominam die-attach flip-chip, enquanto versões carregadas com níquel oferecem blindagem EMI custo-efetiva para antenas 5G. Adesivos de cura UV, escalando a uma TCAC de 12,04%, comprimem tempos takt de linha para segundos e permitem inspeção óptica in-situ, elevando rendimentos de primeira passagem em fábricas de módulos de câmera. Variantes termicamente condutivas, infundidas com preenchimentos de nitreto de alumínio ou nitreto de boro, dissipam até 5 W/mK, estendendo manutenção de lúmen LED e tempo de operação de inversor.

Epóxis estruturais não condutivos sustentam demanda onde isolamento de traços de alta tensão é não-negociável, notavelmente em inversores de tração e fontes de alimentação de data center. Produtos de cura dupla híbridos que combinam pré-gelificação UV com pós-cura térmica estão emergindo como a opção preferida para montagens tridimensionais complexas. A amplitude de perfis de desempenho disponíveis hoje fortalece o mercado de adesivos eletrônicos, dando aos designers latitude para otimizar parâmetros elétricos, térmicos e ópticos simultaneamente.

Por Aplicação: Dupla Dominância da Montagem de Superfície

Montagem de superfície ocupou 40,19% da receita em 2024 e lidera o crescimento a 11,95% TCAC, reforçando seu papel como âncora de volume e fronteira de inovação dentro do mercado de adesivos eletrônicos. Layouts de placa de pitch fino alcançando passivos 01005 deixam propriedade imobiliária negligível para suportes mecânicos, magnificando dependência de adesivos para retenção de componentes antes do refusão. Unidades de radar automotivo e rastreadores de saúde vestíveis compartilham este mandato de densidade, mas impõem especificações mais rigorosas de vibração e resistência ao suor, direcionando formuladores a elevar densidades de ligação cruzada e pureza iônica.

Revestimentos conformais seguem como a segunda maior classe de aplicação, salvaguardando PCBs contra condensação e gases corrosivos encontrados em estações de carregamento de e-mobilidade e conversores de vento offshore. Materiais de encapsulamento protegem semicondutores de potência contra ingresso de partículas, enquanto adesivos de fixação de fios simplificam gerenciamento de chicotes em packs de bateria de 800 V. Volumes de underfill sobem em conjunto com adoção flip-chip, entregando distribuição uniforme de tensão sob interconexões de pilares de cobre. Ao todo, esses usos variados mantêm o mercado de adesivos eletrônicos estreitamente alinhado com avanços em metodologias de montagem eletrônica.

Por Indústria de Usuário Final: Maturidade de Hardware de Consumo Encontra Crescimento Industrial

Hardware de consumo gerou 42,18% da demanda de 2024, sublinhado por ciclos de atualização anual de smartphones que impõem benchmarks rigorosos de rendimento e clareza óptica. Câmeras de tablet, headsets de realidade aumentada e fones de ouvido sem fio cada um adiciona desafios de micro-ligação que impulsionam adesivos premium de alta tixotropia. No entanto, setores automotivo, industrial e médico estão expandindo mais rápido-coletivamente agrupados sob "outras indústrias" e traçando uma TCAC de 11,28%-à medida que eletrificam frotas, automatizam fábricas e miniaturizam sensores de diagnóstico.

Placas de hardware de TI para servidores em nuvem empregam epóxis de longa vida capazes de serviço de 10 anos a 55 °C de temperatura contínua, apoiando compromissos de tempo de operação de data center. Drives industriais e inversores solares integram adesivos modificados com silicone para suportar oscilações térmicas diárias enquanto minimizam desgaseificação que pode degradar codificadores ópticos. Vestíveis médicos adotam graus UV-flexíveis amigáveis à pele que mantêm aderência através de ciclos de transpiração. Esta rede de aplicação ampliada cimenta um volante de crescimento multi-setorial, encorajando fornecedores a ampliar portfólios e entrincheirar o mercado de adesivos eletrônicos através de pools de valor adjacentes.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Ásia-Pacífico contribuiu com 58,69% da receita de 2024, tornando-se o maior pilar regional único do mercado de adesivos eletrônicos. China Continental aumentou a produção de eletrônicos em 11,3% em 2024 através de subsídios estatais para linhas de embalagem avançadas e expansões de capacidade de underfill em nível de wafer local. Tailândia e Vietnã absorveram novo investimento direto estrangeiro após os Estados Unidos concederem isenções tarifárias selecionadas em importações de eletrônicos a partir de abril de 2025, redirecionando programas de montagem para clusters ASEAN. A base de fornecimento integrada da região-de reatores de resina a linhas SMT totalmente automatizadas-comprime prazos de entrega e reforça sua liderança de custo.

A narrativa de reshoring da América do Norte ganhou impulso via CHIPS and Science Act, que aloca USD 52 bilhões em direção à fabricação doméstica de wafers. Este desembolso de capital upstream está estimulando demanda downstream de adesivos para underfills grau sala limpa e materiais de interface térmica líquidos. O corredor Quebec do Canadá também hospeda novas plantas piloto de eletrônicos impressos que priorizam químicas de base biológica, espelhando impulsos de sustentabilidade vistos na Europa.

Europa está traçando um ressurgimento do tamanho do mercado de adesivos eletrônicos à medida que seu próprio EU Chips Act fortalece cadeias de valor microeletrônicas locais. Regulamentações ambientais, incluindo limitações progressivas de PFAS, estão galvanizando P&D em preenchimentos lubrificantes livres de flúor. Tier 1s automotivos da Alemanha estão qualificando graus descolagem para displays de painel, enquanto provedores EMS escandinavos enfatizam cura de baixa temperatura para encolher pegadas de energia.

América do Sul e Oriente Médio e África representam fronteiras emergentes. Zona franca Manaus do Brasil está ampliando montagem de eletrônicos de consumo, abrindo oportunidades para acrílicos de viscosidade média adequados à umidade tropical. Emirados Árabes Unidos está se posicionando como um hub logístico regional, emparelhando incentivos de zona franca com parques de P&D centrados em IA que poderiam semear plantas de mistura de adesivos localizadas. Embora menores hoje, essas geografias adicionam perspectivas de diversificação para firmas ansiosas para de-risco concentração dentro de centros de produção tradicionais.

Cenário Competitivo

A indústria de adesivos eletrônicos exibe consolidação moderada, com os cinco principais fornecedores detendo pouco menos de 50% da receita global. Henkel, 3M e DELO se apoiam em equipes profundas de engenharia de aplicação e pegadas de produção regionais para sustentar incumbência. DELO se destaca canalizando 15% das vendas anuais em P&D, bem acima das médias de pares, e revelando epóxis curáveis por luz certificados para pico de refusão de 260 °C. A planta "Kunpeng" da Henkel na China, operacional a partir de 2025, adiciona mais de 100.000 toneladas de capacidade de produção anual orientada para demanda de eletrônicos, automotivo e aeroespacial[2]European Coatings, "Anúncio da Planta 'Kunpeng' da Henkel," european-coatings.com.

Fusões estratégicas continuam a remodelar posições de participação. A aquisição de USD 1,025 bilhão da FOSROC pela Saint-Gobain fortaleceu seu alcance de químicos de construção, mas também ampliou expertise de síntese epóxi relevante para encapsulantes eletrônicos. A compra Medifill da H.B. Fuller desbloqueou IP de adesivo grau médico que pode ser cross-leveraged em substratos de biossensores vestíveis. Arquivamentos de patentes permanecem vivos; julho de 2024 viu concessões cobrindo adesivos aquosos para superfícies inorgânicas, adutos epóxi que melhoram tenacidade à fratura e cianoacrilatos de duas partes reforçados com óxido de grafeno.

Inovação de espaço branco visa soluções de descolagem sob demanda permitindo refurbishment de produto mais fácil. Apenas a Tesa registrou mais de 50 aplicações globais para camadas de liberação ativadas por campo magnético, respondendo a promessas de reparabilidade OEM. Disruptores menores emergindo da academia experimentam com adesivos eletromagnéticos e matrizes poliméricas totalmente recicláveis; muitos perseguem acordos de desenvolvimento conjunto com fornecedores tier-one para atalhar comercialização. Preferências específicas da região fragmentam ainda mais o campo de jogo: entrantes asiáticos priorizam competitividade custo-por-grama, enquanto compradores europeus pesam pegadas de carbono e perfis VOC pesadamente. Esta matriz competitiva nuançada sublinha dinamismo do mercado de adesivos eletrônicos e possibilidade para mudanças de participação quando químicas breakthrough se alinham com regulamentações de sustentabilidade apertadas.

Líderes da Indústria de Adesivos Eletrônicos

-

Henkel AG & Co. KGaA

-

3M Company

-

H.B. Fuller Company

-

Dow Inc.

-

Sika AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Pesquisadores da Universidade Hebraica desenvolveram adesivos que se ativam através da exposição à luz, requerendo apenas segundos para curar. Esses adesivos podem ser quebrados usando energia de microondas, permitindo processos eficientes de reparo de dispositivos e reciclagem de materiais.

- Junho de 2023: Henkel investiu EUR 120 milhões para construir uma nova instalação de fabricação de adesivos na China para aumentar capacidade de produção para clientes de eletrônicos, automotivo e aeroespacial

Escopo do Relatório Global do Mercado de Adesivos Eletrônicos

Resinas como epóxi, acrílicos são usadas como adesivos na fabricação de PCBs e montagem de superfície de placas-mãe. Adesivos eletrônicos são amplamente usados na fabricação e montagem de circuitos e produtos eletrônicos. Eles ajudam na miniaturização de componentes eletrônicos, e a tendência duradoura de reduzir o tamanho de eletrônicos está impulsionando o mercado. O mercado é segmentado por tipo de resina, aplicação, indústria de usuário final e geografia. Por tipo de resina, o mercado é segmentado em Epóxi, Acrílicos, Poliuretano e Outros Tipos de Resina. Por Aplicação, o mercado é segmentado em Revestimentos Conformais, Montagem de Superfície, Encapsulamento, Fixação de Fios e Outras Aplicações. Por indústria de usuário final, o mercado é segmentado em Hardware de Consumo, Hardware de TI, Automotivo e Outras Indústrias de Usuário Final. O relatório também cobre o tamanho do mercado e previsões para o Mercado de Adesivos Eletrônicos em 16 países através das principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos na base da Receita (USD milhões).

| Epóxi |

| Acrílico |

| Poliuretano |

| Outros Tipos de Resina (Silicone, Cianoacrilato, etc.) |

| Eletricamente Condutivo |

| Termicamente Condutivo |

| Cura UV |

| Outros Tipos de Produto (Não-condutivo, etc.) |

| Revestimento Conformal |

| Montagem de Superfície |

| Encapsulamento |

| Fixação de Fios |

| Outras Aplicações (Underfill, Die-Attach) |

| Hardware de Consumo |

| Hardware de TI |

| Automotivo |

| Outras Indústrias de Usuário Final (Eletrônicos Industriais e de Potência, etc.) |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Países ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Países NÓRDICOS | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Resina | Epóxi | |

| Acrílico | ||

| Poliuretano | ||

| Outros Tipos de Resina (Silicone, Cianoacrilato, etc.) | ||

| Por Tipo de Produto | Eletricamente Condutivo | |

| Termicamente Condutivo | ||

| Cura UV | ||

| Outros Tipos de Produto (Não-condutivo, etc.) | ||

| Por Aplicação | Revestimento Conformal | |

| Montagem de Superfície | ||

| Encapsulamento | ||

| Fixação de Fios | ||

| Outras Aplicações (Underfill, Die-Attach) | ||

| Por Indústria de Usuário Final | Hardware de Consumo | |

| Hardware de TI | ||

| Automotivo | ||

| Outras Indústrias de Usuário Final (Eletrônicos Industriais e de Potência, etc.) | ||

| Por Geografia | Ásia-Pacífico | China |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Países ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Países NÓRDICOS | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de adesivos eletrônicos?

O tamanho do mercado de adesivos eletrônicos atingiu USD 6,51 bilhões em 2025 e está previsto para subir para USD 10,03 bilhões até 2030.

Quão rápido o mercado de adesivos eletrônicos deve crescer?

O mercado está projetado para expandir a uma robusta TCAC de 9,04% entre 2025 e 2030.

Qual região lidera o mercado de adesivos eletrônicos e por quê?

Ásia-Pacífico comanda 58,69% de participação e mostra a TCAC mais rápida de 10,84%, apoiada por montagem de semicondutores de alto volume e fortes incentivos governamentais.

Quais tipos de resina dominam e quais estão crescendo mais rapidamente?

Resinas epóxi detiveram 30,19% de participação em 2024, enquanto formulações acrílicas estão expandindo mais rapidamente a uma TCAC de 11,19% até 2030.

Por que a tecnologia de montagem em superfície é crucial para a demanda de adesivos eletrônicos?

Montagem de superfície capturou 40,19% de participação de mercado em 2024 e lidera o crescimento a uma TCAC de 11,95% porque componentes de pitch fino e designs flip-chip dependem de químicas avançadas de underfill e ligação.

Página atualizada pela última vez em: