Tamanho e Participação do Mercado de Sistemas de Gestão de Ensaios Clínicos

Análise do Mercado de Sistemas de Gestão de Ensaios Clínicos pela Mordor Intelligence

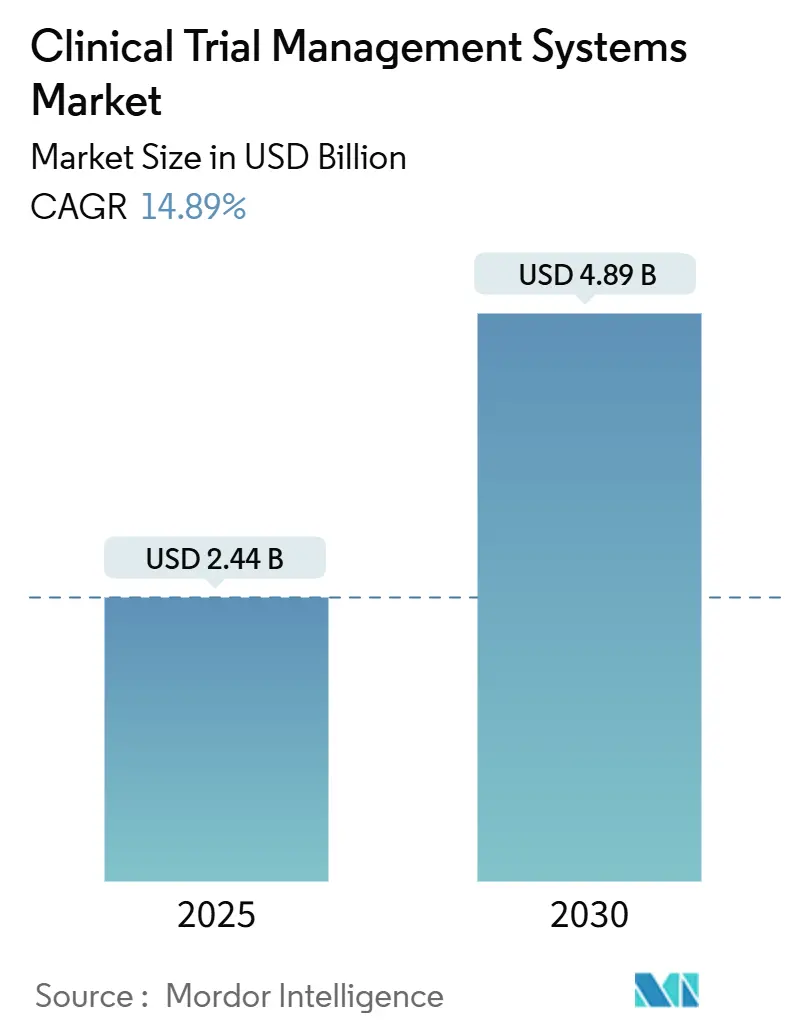

O tamanho do mercado de sistemas de gestão de ensaios clínicos atingiu USD 2,44 bilhões em 2025 e avançará para USD 4,89 bilhões até 2030, produzindo uma sólida TCAC de 14,89%. O aumento da maturidade digital na pesquisa farmacêutica, regras de transparência mais rigorosas e a crescente complexidade do design de protocolos são as principais forças por trás dessa escalada. A adoção de computação em nuvem, análise habilitada por inteligência artificial e uma onda de terceirização que coloca Organizações de Pesquisa por Contrato (CROs) especializadas em papéis centrais, todos reforçam a demanda por plataformas modernas. A mudança para ensaios descentralizados e híbridos também amplia a base endereçável para ferramentas de supervisão em tempo real que conectam patrocinadores, investigadores e pacientes. Fornecedores que combinam experiência regulatória com modelos de implementação flexíveis estão vencendo contratos à medida que os compradores se afastam de soluções pontuais fragmentadas em direção a ecossistemas clínicos integrados.

Principais Conclusões do Relatório

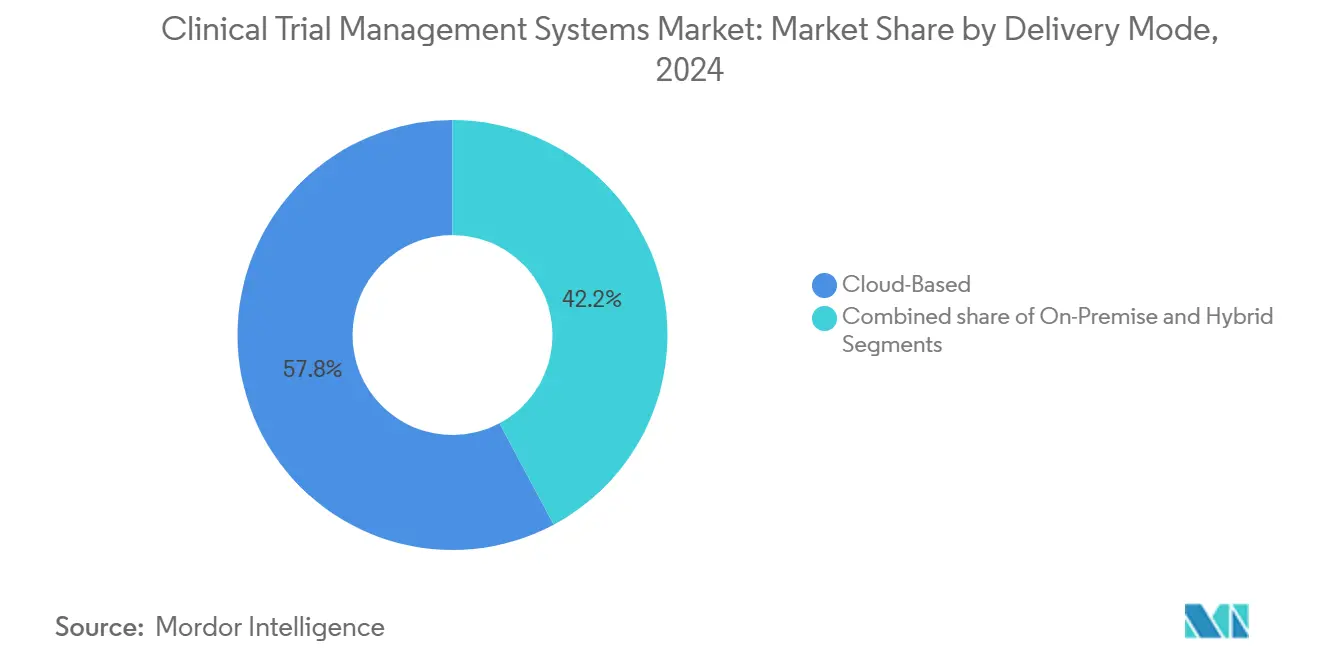

- Por modo de entrega, implementações baseadas em nuvem lideraram com 57,85% de participação na receita em 2024, enquanto soluções híbridas e nuvem privada hospedada estão projetadas para crescer a 16,45% de TCAC até 2030.

- Por componente, software representou 64,35% do tamanho do mercado de sistemas de gestão de ensaios clínicos em 2024, enquanto serviços estão se expandindo a 16,96% até 2030.

- Por tipo, plataformas empresariais detiveram 52,67% de participação em 2024; sistemas integrados eClinical oferecem o crescimento mais rápido com 17,54% de TCAC.

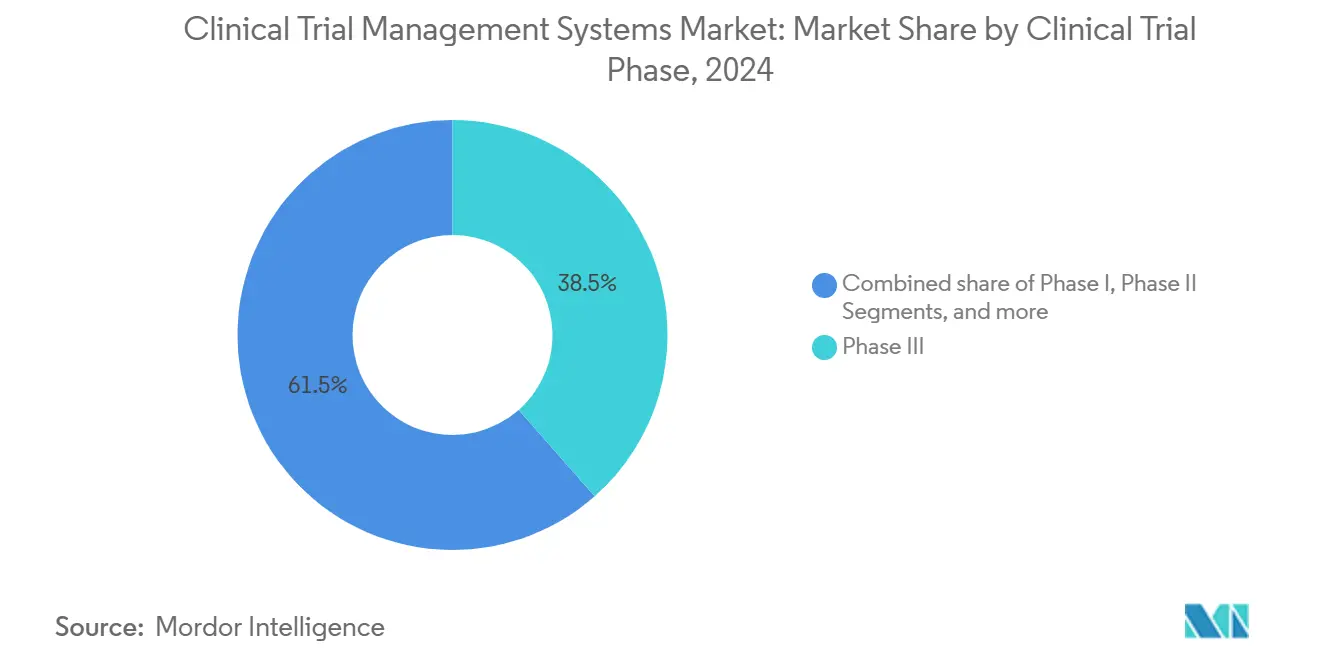

- Por fase de ensaio clínico, ensaios Fase III capturaram 38,54% da participação do mercado de sistemas de gestão de ensaios clínicos em 2024, enquanto ensaios Fase I estão avançando a 16,45% de TCAC.

- Por usuário final, CROs mantiveram 41,34% de participação do mercado de sistemas de gestão de ensaios clínicos em 2024 e empresas farmacêuticas registram a maior TCAC projetada de 17,23% até 2030.

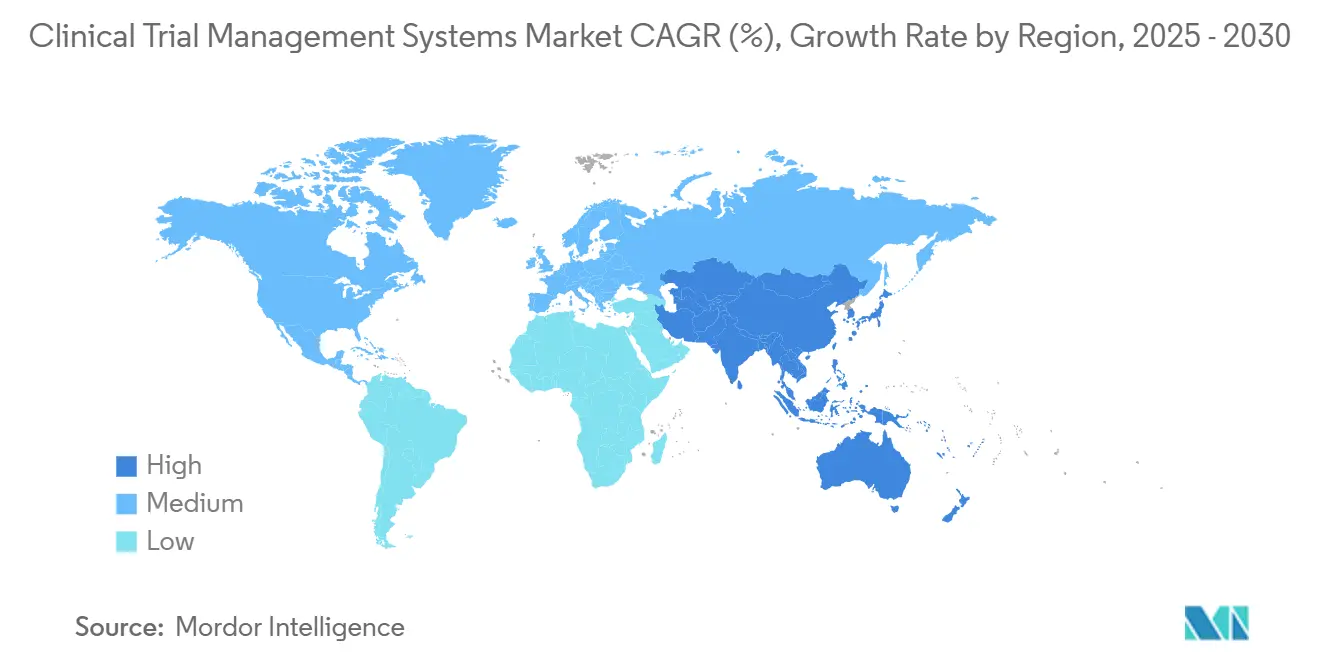

- Por geografia, América do Norte comandou 35,45% da receita em 2024; Ásia-Pacífico está prevista para registrar 15,83% de TCAC durante o mesmo horizonte.

Tendências e Insights do Mercado Global de Sistemas de Gestão de Ensaios Clínicos

Análise de Impacto dos Direcionadores

| Direcionador | % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão do volume global de ensaios clínicos | +3.2% | América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Mudança para soluções clínicas baseadas em nuvem | +2.8% | América do Norte e Europa | Curto prazo (≤2 anos) |

| Mandatos regulatórios para transparência de dados de ensaios | +2.1% | América do Norte e UE, expandindo para Ásia-Pacífico | Longo prazo (≥4 anos) |

| Crescente adoção de modelos de pesquisa terceirizados | +1.9% | Global com ênfase em mercados emergentes | Médio prazo (2-4 anos) |

| Crescente complexidade de protocolos de ensaios | +1.7% | Global, concentrado em oncologia e doenças raras | Longo prazo (≥4 anos) |

| Crescente demanda por supervisão de ensaios em tempo real | +1.5% | Núcleo América do Norte e UE, expansão para Ásia-Pacífico | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Expansão do Volume Global de Ensaios Clínicos

Oncologia sozinha registrou mais de 28 milhões de novos casos em 2024, um aumento que alimenta números recordes de estudos intervencionais em todo o mundo. Patrocinadores globais reagem expandindo pegadas de ensaios para novos países e indicações, o que aumenta a carga sobre gerentes de projeto e administradores de dados. Plataformas empresariais ganham tração porque permitem que equipes centrais planejem, orçem e rastreiem endpoints em programas multi-site e multi-braço em um espaço de trabalho. ICON plc mais que dobrou a receita entre 2020 e 2024 ao escalar tais serviços integrados para atender a esse aumento. A demanda elevada também estimula investimento em módulos de análise que detectam atrasos de recrutamento precocemente e ajudam patrocinadores a realocar recursos antes que cronogramas se desviem.

Mudança para Soluções Clínicas Baseadas em Nuvem

Os bloqueios do COVID-19 provaram que o monitoramento remoto é viável e muitas vezes mais eficiente que visitas presenciais. Desde então, patrocinadores substituíram pilhas on-premise antigas por ferramentas em nuvem que fornecem acesso instantâneo a dados, trilhas de auditoria automatizadas e colaboração segura para equipes globalmente dispersas. Opções híbridas e nuvem privada hospedada se expandem a 16,45% porque combinam agilidade de nuvem pública com controles de nuvem privada que satisfazem estatutos de privacidade regionais. Fornecedores que orientam clientes através de migração e validação de dados vencem contratos longos, enquanto aqueles ligados a arquiteturas legadas arriscam pegadas em redução[1]CCRPS, "Tendências de Adoção de Nuvem Híbrida em Pesquisa Clínica," ccrps.org.

Mandatos Regulatórios para Transparência de Dados de Ensaios

O FDA, a Agência Europeia de Medicamentos e várias autoridades da Ásia-Pacífico agora exigem relatórios quase em tempo real sobre sinais de segurança, desvios de protocolo e resultados de pacientes[2]Food and Drug Administration, "Framework for the Use of Digital Health Technologies in Clinical Trials," fda.gov. Estudos Fase I-já o estágio de crescimento mais rápido-precisam de captura de dados especialmente rigorosa porque decisões iniciais de escalada de dose dependem de informações limpas e auditáveis. Plataformas capazes de gerar automaticamente arquivos prontos para submissão, vincular fontes externas de evidência do mundo real e manter logs de auditoria imutáveis fornecem vantagem de conformidade. Empresas que negligenciam essas capacidades enfrentam atrasos de revisão e remediação custosa de back-end.

Crescente Adoção de Modelos de Pesquisa Terceirizados

Patrocinadores continuam a reduzir custos fixos transferindo tarefas de execução para parceiros CRO, elevando estes últimos a 41,34% da receita de usuários finais em 2024. CROs grandes estendem pegada em regiões emergentes, oferecendo insight regulatório local e pools de pacientes que empresas farmacêuticas multinacionais não podem atender diretamente. O modelo de Provedor de Serviços Funcionais impulsiona ainda mais as necessidades de CTMS porque equipes de recursos ainda requerem painéis compartilhados e rastreamento de marcos sob supervisão do patrocinador. ICON, Parexel e Syneos Health incorporam camadas CTMS proprietárias dentro de pacotes de serviços mais amplos para garantir negócios repetidos.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de implementação e manutenção | -1.8% | Mais alto em mercados emergentes | Curto prazo (≤2 anos) |

| Preocupações com segurança e privacidade de dados | -1.3% | Mais forte na América do Norte e UE | Médio prazo (2-4 anos) |

| Adoção limitada em mercados emergentes | -1.2% | Ásia-Pacífico, América Latina, Oriente Médio e África | Médio prazo (2-4 anos) |

| Desafios de integração com sistemas legados | -1.0% | Global, especialmente entre patrocinadores médios | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Implementação e Manutenção

Uma implementação empresarial frequentemente requer USD 5 milhões ao longo de cinco anos uma vez que licenças, validação e integração são contabilizadas. Em regiões onde orçamentos clínicos permanecem enxutos, essa carga de capital desacelera a adoção. Camadas de serviço adicionais-como validação 21 CFR Parte 11-podem aumentar o custo total em 30% a 50%. Fornecedores estão respondendo com assinaturas modulares e modelos acelerados "configurar-não-codificar" que reduzem risco inicial, mas choque de preço persiste para biotechs médias.

Preocupações com Segurança e Privacidade de Dados

Dados clínicos combinam informações de saúde protegidas, marcadores genéticos e biomarcadores novos que requerem criptografia rigorosa e controles de acesso granulares. As revisões de orientação HIPAA dos EUA mais recentes criaram incerteza temporária sobre tecnologias de rastreamento e cookies, forçando patrocinadores a reverificar conformidade de fornecedores. GDPR da Europa e várias regras de localização de dados da Ásia-Pacífico adicionam mais camadas. Provedores de nuvem atendem esses obstáculos com instâncias dedicadas, armazenamentos de dados específicos por região e testes de penetração contínuos, mas o risco percebido ainda alonga ciclos de aquisição, particularmente para adotantes de nuvem pela primeira vez.

Análise de Segmentos

Por Modo de Entrega: Arquiteturas Híbridas Equilibram Controle e Agilidade

Sistemas baseados em nuvem mantiveram liderança de receita de 57,85% em 2024, confirmando que o mercado de sistemas de gestão de ensaios clínicos favorece ferramentas nativas da web para velocidade e colaboração. Implementações híbridas crescem a 16,45% de TCAC porque permitem que patrocinadores estacionem conjuntos de dados sensíveis em servidores internos enquanto transmitem painéis operacionais da nuvem. Essa flexibilidade é essencial para empresas que conduzem ensaios de oncologia tanto na União Europeia quanto na China, duas regiões com leis de soberania de dados divergentes.

Designs híbridos também estendem a vida do mercado de sistemas de gestão de ensaios clínicos de ativos on-premise mais antigos. Muitas empresas biofarmacêuticas de médio porte ainda executam middleware validado que se conecta a instrumentos de laboratório. Uma ponte híbrida permite que mantenham esses investimentos ativos enquanto sobrepõem módulos modernos de recrutamento e pagamento de sites por cima. Fornecedores com roteiros de migração comprovados, portanto, veem taxas de renovação mais altas, enquanto provedores puramente on-premise perdem terreno rapidamente.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Adoção de Serviços Espelha Complexidade de Implementação

Licenças de software impulsionaram 64,35% da receita em 2024, refletindo o papel fundamental de bancos de dados principais, ferramentas de agendamento e painéis de monitoramento. Contudo, serviços se expandem a 16,96% de TCAC, destacando necessidade do comprador por configuração, treinamento de usuário e prontidão de auditoria. Todo estudo transfronteiriço desencadeia tarefas de localização, suporte a idiomas e validação regulatória que patrocinadores raramente têm pessoal para gerenciar internamente.

O tamanho do mercado de sistemas de gestão de ensaios clínicos para serviços de implementação está inchando à medida que protocolos de medicina de precisão aumentam demandas de integração de dados. Ensaios modernos de oncologia agora ingerem imagens radiológicas, resultados relatados por pacientes e genômica laboratorial em tempo quase real. Integradores especializados conectam esses feeds em fluxos de trabalho unificados e documentam cada fluxo de trabalho para reguladores. Fornecedores que combinam software com pacotes de serviços gerenciados, assim, capturam maior participação da carteira.

Por Tipo: Convergência de Plataforma Remodela Preferências do Comprador

Suítes empresariais detiveram 52,67% de participação em 2024, mas sistemas integrados eClinical os superam com 17,54% de TCAC. Patrocinadores querem ferramentas que interoperem com captura eletrônica de dados, arquivo mestre de ensaio eletrônico e módulos de farmacovigilância sem transferências de dados. Plataformas convergidas reduzem cargas de trabalho de reconciliação e encurtam tempos de ciclo entre análises intermediárias.

Sistemas de nível de site mantêm valor para estudos iniciados por investigador, mas raramente escalam além de um punhado de protocolos. À medida que mais patrocinadores padronizam em supervisão central para apoiar designs adaptativos globais, ferramentas de site autônomo arriscam relevância marginal. O mercado de sistemas de gestão de ensaios clínicos, portanto, recompensa provedores que constroem suítes holísticas ou fazem parcerias agressivamente para fechar lacunas funcionais.

Por Fase de Ensaio Clínico: Digitalização de Estágio Inicial Acelera

Projetos Fase III trouxeram o maior bloco de receita com 38,54% em 2024 porque ensaios de estágio tardio ainda requerem milhares de pacientes, centenas de sites e acompanhamento longo. Programas de Fase I de estágio inicial, no entanto, registram 16,45% de TCAC em gastos de mercado. Esse aumento espelha a onda de candidatos de terapia celular e gênica entrando em estudos primeiro-em-humano, cada um demandando rastreabilidade intrincada de fabricação-para-clínica.

Patrocinadores alocam orçamentos maiores para painéis em tempo real que monitoram escalada de dose, mudanças de biomarcadores e eventos adversos em horas. Ao fornecer tal granularidade, o mercado de sistemas de gestão de ensaios clínicos permite que equipes de estudo adaptem protocolos rapidamente, protegendo segurança do paciente e conservando capital. Fornecedores fluentes em arquivos regulatórios de fase inicial mantêm vantagem distinta aqui.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Patrocinadores Recuperam Supervisão Direta

CROs retiveram liderança de receita de 41,34% em 2024, mas empresas farmacêuticas e biotecnológicas marcam 17,23% de TCAC até 2030 ao comprar suas próprias licenças empresariais. Executivos citam tomada de decisão mais rápida e segurança de PI mais forte quando dados permanecem dentro de firewalls corporativos. Em paralelo, muitas farmacêuticas top-20 agora executam modelos híbridos onde gerentes de projeto internos usam os mesmos painéis que recursos CRO, eliminando entrada dupla de dados.

Essa mudança empurra o mercado de sistemas de gestão de ensaios clínicos para estruturas de permissão multi-inquilino que suportam hierarquias de papel granulares. CROs agora devem provar valor além de simples entrada de dados, oferecendo análises e aceleradores de startup de país. Empresas que se adaptam fortalecem parcerias; aquelas que permanecem transacionais arriscam comoditização.

Análise Geográfica

América do Norte produziu 35,45% da receita de 2024 graças à sua base densa de patrocinadores, redes experientes de investigadores e orientação regulatória previsível. Grandes empresas rotineiramente implementam atualizações de plataforma em sites americanos e canadenses primeiro porque pools de talentos entendem validação 21 CFR Parte 11 e regras HIPAA. Crescimento, no entanto, desacelera comparado com anos anteriores à medida que a região se aproxima da saturação em contas farmacêuticas Tier-1.

Ásia-Pacífico retorna a mais rápida TCAC de 15,83% e está definida para expandir o tamanho do mercado de sistemas de gestão de ensaios clínicos materialmente nos próximos cinco anos. Procedimentos simplificados do Escritório de Administração de Recursos Genéticos Humanos da China e as Novas Regras de Drogas e Ensaios Clínicos da Índia simplificam cronogramas de startup, convidando estudos multinacionais. Governos também empregam incentivos como créditos fiscais para crescer cenas biotecnológicas locais, criando novos pools de compradores domésticos. Fornecedores que oferecem suporte multilíngue e hospedagem local beneficiam mais.

Europa contribui com crescimento estável de dígito único médio à medida que o Regulamento de Ensaios Clínicos da UE harmoniza aprovações entre estados membros. Patrocinadores valorizam o continente por expertise científica e dados de alta qualidade, mas Brexit complica submissões transfronteiriças Reino Unido-UE, forçando fluxos de trabalho duplos dentro de algumas plataformas. Oriente Médio & África e América do Sul coletivamente formam uma fatia menor hoje, mas melhorias em infraestrutura de pesquisa e financiamento de saúde pública os tornam atraentes para recrutamento de pacientes de fase tardia.

Panorama Competitivo

O campo é moderadamente consolidado. Oracle, Veeva Systems e Medidata (Dassault Systèmes) alavancam longas listas de clientes e suítes de produtos amplas que abrangem randomização, captura de dados e relatórios de segurança. Sua escala permite investimento contínuo em módulos de inteligência artificial que automatizam resolução de consultas e preveem escorregão de recrutamento. Desafiantes de médio porte se diferenciam na velocidade de implementação e especialização terapêutica.

Atividade estratégica sinaliza corrida em direção à amplitude de plataforma. Thermo Fisher Scientific moveu mais profundamente na gestão de dados ao adquirir SystemLink em janeiro de 2025 para integrar fluxos de trabalho de diagnósticos de transplante em seu pacote de software clínico existente[3]Thermo Fisher Scientific, "Thermo Fisher Scientific Completa Aquisição da SystemLink," thermofisher.com. Veeva expandiu seu aplicativo de paciente MyVeeva para vincular consentimento eletrônico diretamente em registros de estudo CTMS, encurtando tempos de ciclo de site. Oracle adicionou funcionalidade de ensaio descentralizado que permite coordenadores revisar gravações de tele-visita dentro do mesmo painel usado para monitoramento de site.

Oportunidades de espaço em branco surgem em terapia celular e gênica, onde controles de cadeia de identidade e documentação de liberação de lote se tornam críticos. Fornecedores de nicho que incorporam agendamento de fabricação junto com recrutamento de site ganham interesse de patrocinadores que não conseguem encontrar tais recursos em sistemas legados. Startups de inteligência artificial também propõem análises preditivas de falha de triagem que ajudam patrocinadores a pré-balancear alvos de recrutamento, apertando cronogramas ainda mais e criando nova competição para incumbentes estabelecidos.

Líderes da Indústria de Sistemas de Gestão de Ensaios Clínicos

-

Oracle Corp.

-

Dassault Systèmes (Medidata)

-

Veeva Systems

-

IBM Corp.

-

Advarra

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Infocom Co., Ltd. anunciou DigiPro EPPV, um serviço em nuvem para vigilância pós-comercialização com verificação de conformidade por IA, previsto para lançamento em outubro de 2025.

- Abril de 2025: BlackfinBio obteve aprovação do FDA para seu ensaio de terapia gênica Fase 1/2 BFB-101 no Boston Children's Hospital.

- Março de 2025: Johnson & Johnson apresentou novos dados de sobrevida global do estudo Fase 3 MARIPOSA de RYBREVANT mais LAZCLUZE no Congresso Europeu de Câncer de Pulmão.

- Janeiro de 2025: Thermo Fisher Scientific completou a aquisição da SystemLink, Inc., provedor do software HistoTrac para gestão de informações de transplante.

- Dezembro de 2024: Merck e Ridgeback Biotherapeutics iniciaram o ensaio Fase 3 MOVe-NOW para avaliar LAGEVRIO para tratamento de COVID-19, visando 3.000 participantes mundialmente.

Escopo do Relatório Global do Mercado de Sistemas de Gestão de Ensaios Clínicos

Um sistema de gestão de ensaios clínicos é um sistema de software usado para gerenciar ensaios em pesquisa clínica. O sistema mantém e gerencia as funções de planejamento, desempenho e relatório, junto com informações de contato dos participantes e rastreamento de prazos, marcos e serviços.

O mercado de sistemas de gestão de ensaios clínicos é segmentado por modo de entrega, componente, usuário final e geografia. Por modo de entrega, o mercado é segmentado em on-premise e baseado em nuvem. Por componente, o mercado é segmentado em software e serviços. Por usuário final, o mercado é segmentado em farmacêuticas, organizações de pesquisa clínica e outros usuários finais. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul. O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões globalmente.

O relatório oferece o valor (em USD) para os segmentos acima.

| On-Premise |

| Baseado em Nuvem |

| Híbrido / Nuvem Privada Hospedada |

| Software |

| Serviços |

| CTMS Empresarial |

| CTMS de Site |

| CTMS Integrado de Plataforma eClinical |

| Fase I |

| Fase II |

| Fase III |

| Fase IV / Pós-Comercialização |

| Empresas Farmacêuticas e Biotecnológicas |

| Fabricantes de Dispositivos Médicos |

| Organizações de Pesquisa por Contrato (CROs) |

| Outros Usuários Finais |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio & África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio & África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | CCG | |

| Por Modo de Entrega | On-Premise | ||

| Baseado em Nuvem | |||

| Híbrido / Nuvem Privada Hospedada | |||

| Por Componente | Software | ||

| Serviços | |||

| Por Tipo | CTMS Empresarial | ||

| CTMS de Site | |||

| CTMS Integrado de Plataforma eClinical | |||

| Por Fase de Ensaio Clínico | Fase I | ||

| Fase II | |||

| Fase III | |||

| Fase IV / Pós-Comercialização | |||

| Por Usuário Final | Empresas Farmacêuticas e Biotecnológicas | ||

| Fabricantes de Dispositivos Médicos | |||

| Organizações de Pesquisa por Contrato (CROs) | |||

| Outros Usuários Finais | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio & África | CCG | ||

| África do Sul | |||

| Resto do Oriente Médio & África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | CCG | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de sistemas de gestão de ensaios clínicos?

O mercado está avaliado em USD 2,44 bilhões em 2025 e está previsto para atingir USD 4,89 bilhões até 2030.

Qual modo de entrega está se expandindo mais rapidamente?

Implementações híbridas e nuvem privada hospedada crescem a 16,45% de TCAC à medida que patrocinadores equilibram segurança com flexibilidade de nuvem.

Por que serviços estão ganhando impulso dentro do mercado de sistemas de gestão de ensaios clínicos?

Complexidade de implementação, validação regulatória e a necessidade de otimização contínua impulsionam serviços a 16,96% de TCAC.

Qual região oferece o maior potencial de crescimento até 2030?

Ásia-Pacífico lidera com 15,83% de TCAC, impulsionada por reformas regulatórias na China e Índia e volumes de ensaios em expansão.

Como mandatos regulatórios estão moldando requisitos de recursos CTMS?

Agências exigem transparência de dados em tempo real e relatórios prontos para auditoria, empurrando fornecedores a incorporar funções de conformidade automatizadas.

Quais estratégias competitivas os principais fornecedores estão usando para se manter à frente?

Líderes de mercado se expandem através de aquisições, integram inteligência artificial para análises preditivas e constroem suítes clínicas de ponta a ponta para garantir clientes.

Página atualizada pela última vez em: