Análise de mercado de wafer de arsenieto de gálio (GaAs)

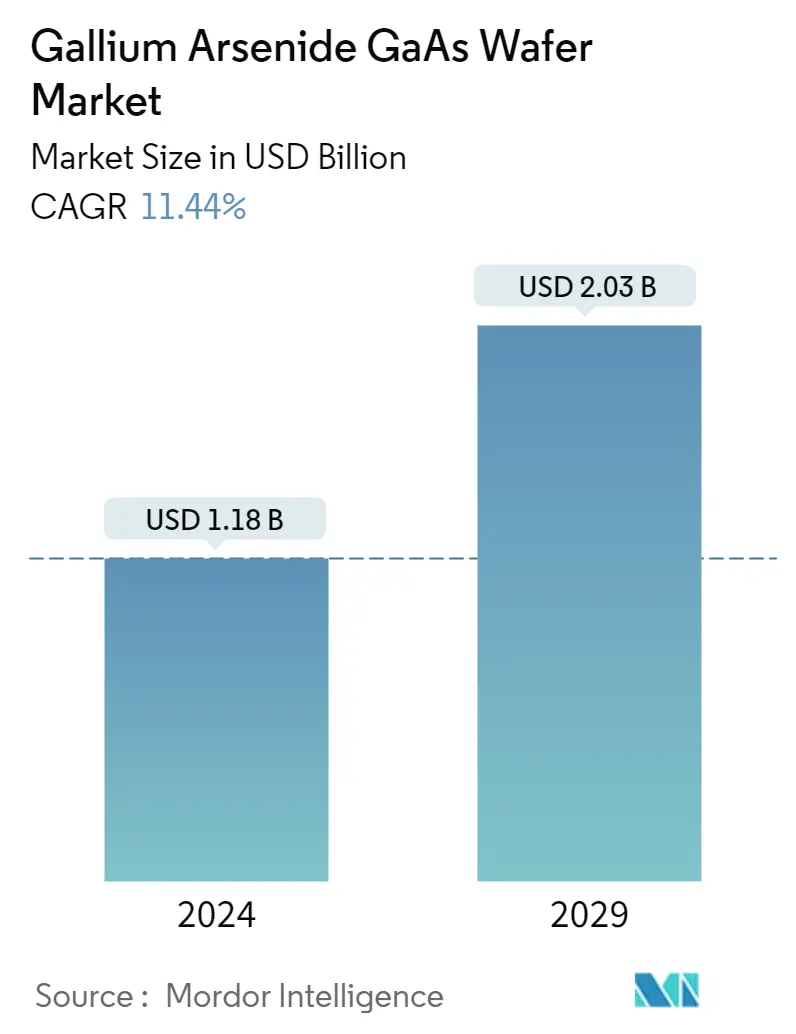

O tamanho do mercado de wafer de arseneto de gálio GaAs é estimado em US$ 1,18 bilhão em 2024, e deve atingir US$ 2,03 bilhões até 2029, crescendo a um CAGR de 11,44% durante o período de previsão (2024-2029).

GaAs é usado principalmente em eletrônica, como na fabricação de semicondutores. A crescente adoção de wafers GaAs em produtos como LEDs, diodos laser, dispositivos optoeletrônicos e circuitos integrados monolíticos de microondas é considerada um dos principais fatores que impulsionam o crescimento do mercado estudado. O preço deste composto sendo regulamentado cria mais oportunidades de crescimento para os fabricantes de wafers de arsenieto de gálio (GaAs).

Arsenieto de gálio ou GaAs é um material composto composto por dois elementos. O semicondutor usado para fabricar wafers de GaAs é um semicondutor de bandgap direto, o que significa que os elétrons podem passar pelos componentes muito mais rápido, sem muita interferência, o que os torna particularmente úteis em dispositivos optoeletrônicos.

A crescente adoção de smartphones e dispositivos de computação e a crescente penetração de diodos emissores de luz (LEDs) na iluminação geral são motores de crescimento significativos para este mercado. O advento da IoT também tem sido um dos principais motivos responsáveis pela tendência crescente do mercado. A tecnologia também criou uma demanda por dispositivos de comunicação de alta frequência com CIs baseados em GaAs.

Como resultado, com diversas empresas de telecomunicações expandindo sua infraestrutura de comunicação, a demanda por wafers GaAs aumentará, o que influenciará positivamente o crescimento do mercado estudado nos próximos anos. Além disso, devido às suas características inerentes, a necessidade de wafers de GaAs em vários setores de usuários finais, como eletrônica, aeroespacial, defesa e comunicações, está aumentando, o que, por sua vez, também está impulsionando a demanda por wafers de GaAs em todo o mundo.

Por exemplo, os wafers de GaAs também são uma ótima opção para eletrônicos espaciais de alta potência e janelas ópticas devido ao seu amplo material de bandgap direto que resiste aos danos da radiação, que também deverá oferecer oportunidades lucrativas para expansão do mercado e dar origem a novas tendências de mercado e casos de uso, incluindo sua maior adoção em sistemas de guerra eletrônica, aeronaves elétricas e desenvolvimentos em tecnologia de rede celular de banda larga.

No entanto, o preço dos wafers de GaAs está entre as principais desvantagens, o que explica a sua baixa utilização. Para resolver esses problemas, os pesquisadores desenvolveram novos métodos de fabricação de filmes finos de arsenieto de gálio de baixo custo para ajudar a criar dispositivos que substituiriam o silício para apoiar o crescimento do mercado estudado.

O surto global da pandemia COVID-19 e as subsequentes medidas governamentais decisivas tomadas para conter a propagação do vírus tiveram um impacto notável no sector dos semicondutores, afectando o fabrico de componentes semicondutores e reduzindo a procura dos clientes, impedindo assim o crescimento do mercado global. No entanto, a maior exposição às tecnologias digitais aumentou significativamente a procura por dispositivos eletrónicos de consumo avançados e infraestrutura digital de apoio, o que influenciou positivamente o crescimento do mercado estudado.

Tendências de mercado de wafer de arsenieto de gálio (GaAs)

Eletrônica de radiofrequência manterá participação significativa no mercado

Dispositivos de radiofrequência (RF) produzidos com substratos GaAs são amplamente utilizados em aplicações de comunicação sem fio, incluindo redes sem fio (WLAN), estações base 4G/5G, comunicação móvel, satélite e comunicações Wi-Fi. O desenvolvimento de tais tendências marca um marco importante no desenvolvimento de chipsets front-end de RF de próxima geração, ultracompactos e de alto desempenho, necessários para smartphones e outros aparelhos, com suporte a serviços 4G e 5G.

A maior eficiência e o menor consumo de energia dos wafers de GaAs também estão incentivando os participantes do mercado a adotá-los, influenciando positivamente a demanda por wafers de GaAs. Dispositivos optoeletrônicos eram anteriormente amplamente utilizados em periféricos de computadores e comunicações ópticas de curto alcance. Ainda assim, eles estão em alta para novas aplicações, como realidade aumentada (AR), lidar e reconhecimento facial.

Globalmente, a penetração da Internet está a aumentar, especialmente em países em desenvolvimento como a Índia e o Brasil, estimulando a procura de wafers de GaAs. Posteriormente, a necessidade de redes de fibra óptica e backhaul, estações base e produtos de conectividade Wi-Fi com infraestrutura de comunicação sem fio têm apoiado a crescente penetração da Internet em todo o mundo, o que, por sua vez, está impulsionando a adoção de wafers GaAs.

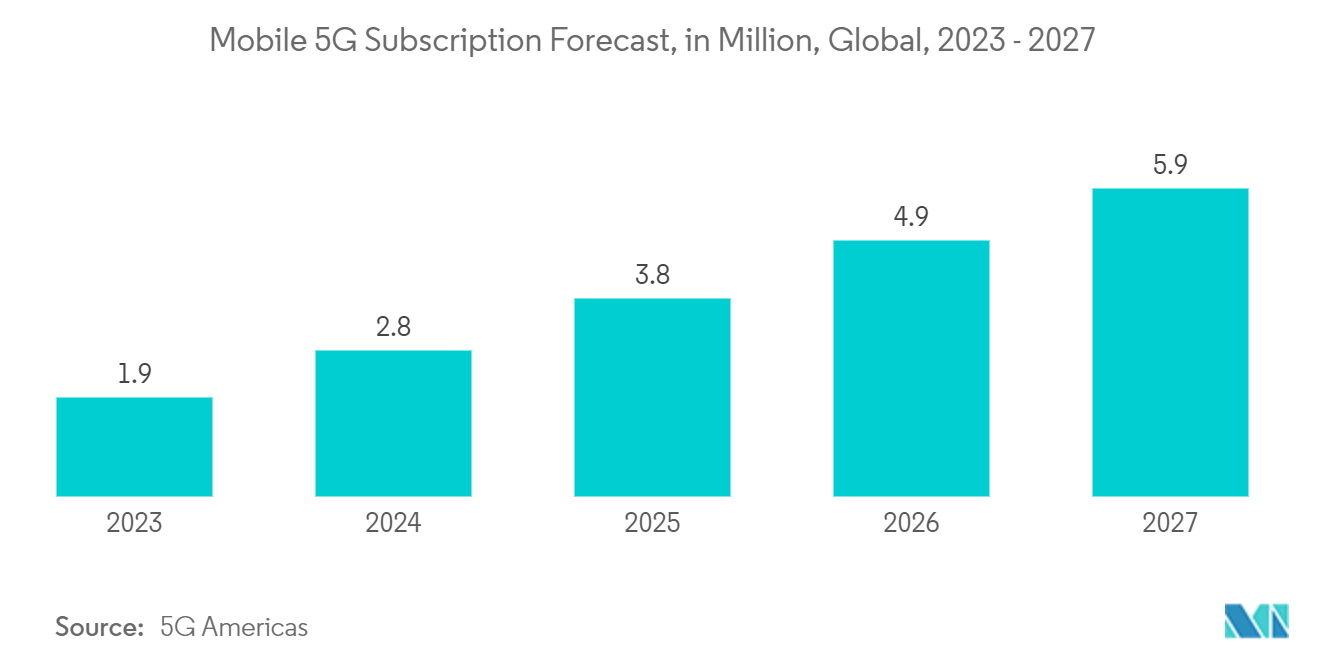

Além disso, o crescimento da taxa de consumo de dados móveis e a ampla adoção de dispositivos IoT também impulsionam a necessidade de Wi-Fi e outros dispositivos de comunicação sem fio. Como resultado das elevadas taxas de crescimento de tais produtos e tecnologias relacionadas com comunicações sem fios estão a ajudar a adopção de wafers GaAs. Por exemplo, de acordo com a 5G America, espera-se que o número global de assinaturas móveis 5G cresça de 1,9 milhões em 2023 para 5,9 milhões em 2027.

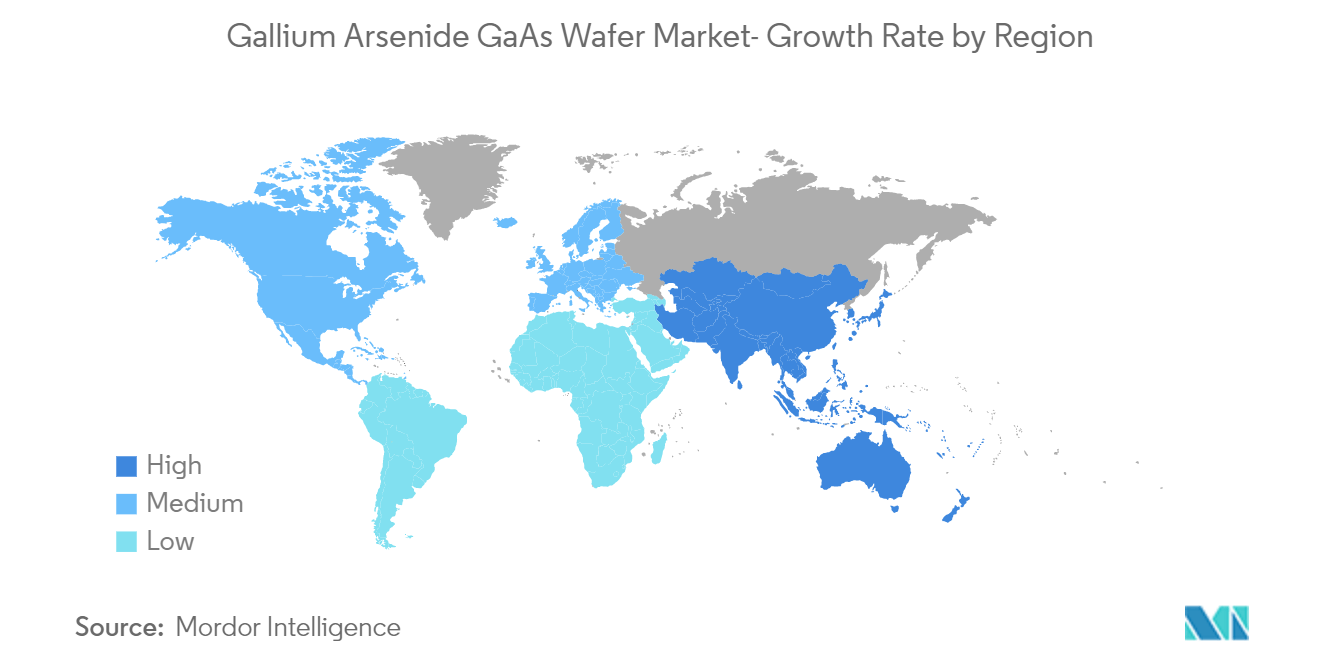

Ásia-Pacífico dominará o mercado durante o período de previsão

A região Ásia-Pacífico tem uma demanda crescente por dispositivos eletrônicos de consumo inteligentes. China, Taiwan, Japão e Índia têm uma demanda crescente por dispositivos tecnológicos avançados, como smartphones, wearables, computadores e laptops, aumentando ainda mais o crescimento do mercado regional. Os produtos GaAs oferecem melhor conectividade por meio de transmissão e qualidade de dados aprimoradas do que os dispositivos baseados em silício, portanto, sua demanda aumentou. Além disso, os produtos GaAs podem ser fabricados em larga escala com altas taxas de rendimento, o que melhora o crescimento dos negócios. A crescente penetração da Internet, a expansão das redes 4G e 5G e a indústria eletrônica também deverão alimentar o desenvolvimento do mercado de wafers GaAs na região.

Um importante fator impulsionador na região Ásia-Pacífico é a crescente demanda por dispositivos tecnológicos avançados, como dispositivos de computação, smartphones, tablets e laptops. Como produtos de GaAs, como transistores, podem ser usados em smartphones e outros dispositivos de comunicação sem fio, a crescente demanda está impulsionando a necessidade de wafers de GaAs a um ritmo promissor.

A China é o principal país que domina o mercado da indústria eletrônica devido ao considerável apoio governamental, o que está promovendo o desenvolvimento do mercado estudado na China. Por exemplo, o governo chinês está a promover o seu mercado tecnológico interno através do financiamento dos intervenientes da indústria. Estas tendências estão a encorajar novos intervenientes a expandir a sua presença no país. Por exemplo, em fevereiro de 2023, a AXT, fabricante de substratos de wafer semicondutores compostos, como substratos de wafer GaAs, anunciou uma expansão das operações em suas instalações em Pequim. A empresa investiu em instalações de extração de matéria-prima para fortalecer ainda mais sua posição como fornecedora líder de substratos semicondutores compostos.

A China também está entre os países líderes no desenvolvimento de infraestrutura 5G e na adoção de outras soluções de mobilidade elétrica e eletrónica de consumo. Por exemplo, de acordo com o MIIT, no final de 2022, a China tinha cerca de 2,31 milhões de estações base 5G. Juntos, o crescimento destas indústrias está criando uma perspectiva favorável para o crescimento do mercado estudado na China.

Taiwan testemunhou o mercado de wafers como uma das áreas críticas do desenvolvimento tecnológico. Como resultado, espera-se também que Taiwan detenha uma participação de mercado significativa no mercado global de wafers GaAs. As empresas em Taiwan estão atendendo às necessidades da cadeia de suprimentos de arquiteturas avançadas de embalagens de nível wafer de front e back-end para atender a materiais e processos especiais, influenciando assim o mercado geral estudado.

Visão geral da indústria de wafer de arsenieto de gálio (GaAs)

O mercado de wafer de arsenieto de gálio GaAs é competitivo e altamente concentrado com algumas empresas como AXT Inc, Sumitomo Electric Industries Ltd., Semiconductor Wafer Inc, Freiberger Compound Materials GmbH, Xiamen Powerway Advanced Material Co. As empresas estabelecidas concentram-se em fortalecer a sua posição, investindo fortemente em ID e fornecendo aos clientes produtos melhores e tecnologicamente avançados.

Em maio de 2023, a QE, especialista em wafers semicondutores, lançou uma nova linha de produtos wafer epitaxiais RGB de 200 mm projetados especificamente para qualificação de display microLED. De acordo com a empresa, prevê-se que a epitaxia de GaN e GaAs continue a desempenhar um papel crucial na condução da rápida adoção de microLEDs.

Em maio de 2022, o MOSIS Service of Information Sciences Institute, University of Southern California, e a WIN Semiconductors Corp. assinaram um Memorando de Entendimento (MoU) para acelerar o desenvolvimento de circuitos integrados de microondas monolíticos GaAs e GaN com o processo GaAs e GaN da WIN Semiconductors. tecnologias. A parceria apoiará o fluxo de design e prototipagem confiável, inovador e eficaz por meio dos projetos de wafer de múltiplos projetos (MPW) com o MOSIS Service e WIN Semiconductors.

Líderes de mercado de wafer de arsenieto de gálio (GaAs)

Semiconductor Wafer Inc

AXT Inc.

Sumitomo Electric Industries Ltd.

Freiberger Compound Materials GmbH

Xiamen Powerway Advanced Material Co. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de wafer de arsenieto de gálio (GaAs)

- Abril de 2023: A Marki Microwave lançou uma família de equalizadores e atenuadores baseados em circuito integrado de micro-ondas monolítico GaAs projetados usando a plataforma CSP (Chip Scale Packaging) com patente pendente da empresa. Apresentando operação de frequência muito alta em um formato ultrapequeno, essas soluções podem ser refluídas nas placas do cliente usando processos padrão de montagem em superfície.

- Fevereiro de 2022: ProAsia Semiconductor Corporation., uma Optotech Corporation, subsidiária de Taiwan, anunciou seu plano de investir NT$ 3 bilhões (US$ 107,63 milhões) para fabricar chips usando materiais semicondutores de terceira geração. O programa apoiará a demanda por chips avançados para os mercados de rápido crescimento de veículos elétricos, 5G e energia verde.

Segmentação da indústria de wafer de arsenieto de gálio (GaAs)

Os wafers GaAs encontram aplicação em aplicações de radiofrequência ultra-alta e comutação eletrônica rápida. GaAs Wafer é um semicondutor composto de bandgap direto III-V usado para múltiplas aplicações. É uma mistura de dois elementos Gálio (Ga) e Arsenieto (As) e possui uma estrutura cristalina de mistura de zinco. GaAs possui um bandgap direto que permite a emissão e absorção de luz de forma eficiente. Possui mobilidade de elétrons excepcionalmente alta, o que permite que os transistores GaAs funcionem em frequências superiores a 250 GHz e reduz o ruído em que altas frequências tendem a diminuir a perturbação do sinal elétrico em circuitos eletrônicos. Os wafers de GaAs têm uma ampla faixa de funcionamento de temperatura ou alta resistência térmica.

O mercado de wafer de arsenieto de gálio GaAs fornece uma visão detalhada sobre as tendências atuais do mercado, a demanda nas principais indústrias de usuários finais e as oportunidades futuras emergentes. O estudo segmenta o mercado por Aplicação (Eletrônica de Radiofrequência, Diodos Emissores de Luz, Dispositivos Fotovoltaicos, Dispositivos Fototônicos) e Geografia (Estados Unidos, Taiwan, China, Japão, Reino Unido, Alemanha e Resto do Mundo). O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Eletrônica de radiofrequência |

| Diodos emissores de luz |

| Dispositivos Fotovoltaicos |

| Dispositivos Fototônicos |

| Outras aplicações |

| Estados Unidos |

| Taiwan |

| China |

| Japão |

| Reino Unido |

| Alemanha |

| Resto do mundo |

| Por aplicativo | Eletrônica de radiofrequência |

| Diodos emissores de luz | |

| Dispositivos Fotovoltaicos | |

| Dispositivos Fototônicos | |

| Outras aplicações | |

| Por geografia | Estados Unidos |

| Taiwan | |

| China | |

| Japão | |

| Reino Unido | |

| Alemanha | |

| Resto do mundo |

Perguntas frequentes sobre pesquisa de mercado de wafer de arsenieto de gálio (GaAs)

Qual é o tamanho do mercado de wafer de arsenieto de gálio GaAs?

O tamanho do mercado de wafer de arsenieto de gálio GaAs deve atingir US$ 1,18 bilhão em 2024 e crescer a um CAGR de 11,44% para atingir US$ 2,03 bilhões até 2029.

Qual é o tamanho atual do mercado de wafer de arsenieto de gálio GaAs?

Em 2024, o tamanho do mercado de wafer de arsenieto de gálio GaAs deverá atingir US$ 1,18 bilhão.

Quem são os principais atores do mercado de wafer de arsenieto de gálio GaAs?

Semiconductor Wafer Inc, AXT Inc., Sumitomo Electric Industries Ltd., Freiberger Compound Materials GmbH, Xiamen Powerway Advanced Material Co. Ltd. são as principais empresas que operam no mercado de wafer de arsenieto de gálio GaAs.

Qual é a região que mais cresce no mercado de wafer de arsenieto de gálio GaAs?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de wafer de arsenieto de gálio GaAs?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de wafer de arsenieto de gálio GaAs.

Que anos esse mercado de wafer de arsenieto de gálio GaAs cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de wafer de arsenieto de gálio GaAs foi estimado em US$ 1,06 bilhão. O relatório abrange o tamanho histórico do mercado de wafer de arsenieto de gálio GaAs para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de wafer de arsenieto de gálio GaAs para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de wafer GaAs

Estatísticas para a participação de mercado de Wafer GaAs em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do GaAs Wafer inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.