Análise de mercado de formaldeído

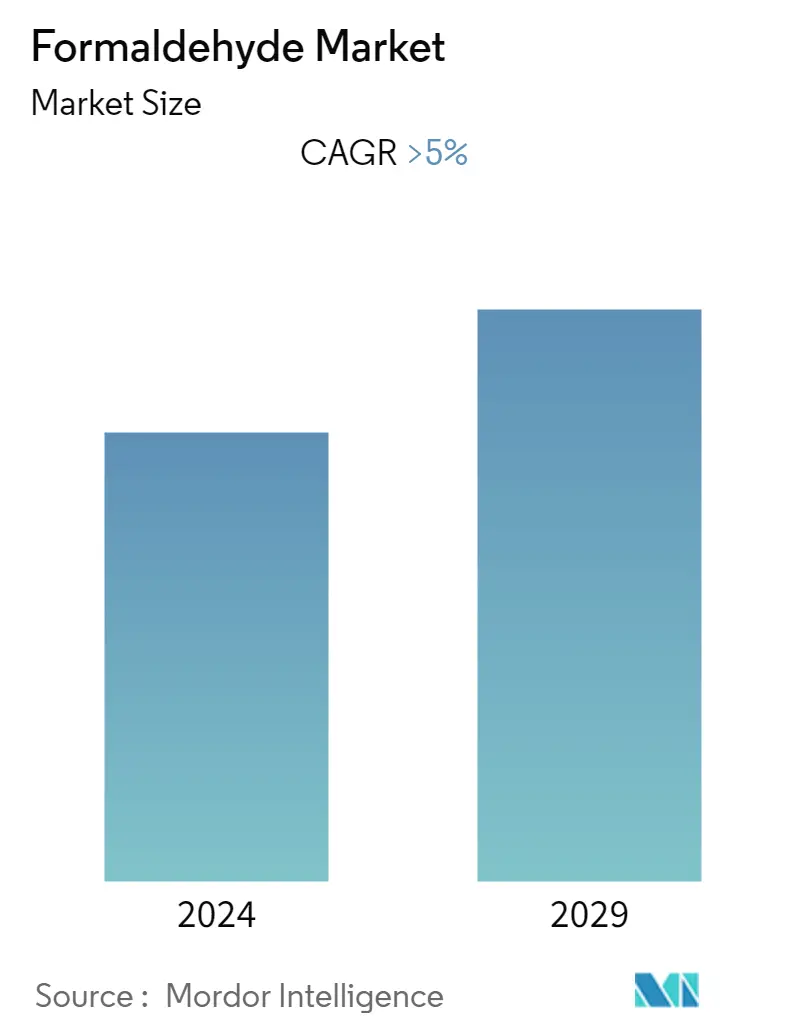

Espera-se que o mercado de formaldeído registre um CAGR superior a 5% globalmente durante o período de previsão.

Devido ao surto de COVID-19, os bloqueios nacionais em todo o mundo, a interrupção das atividades de construção e das cadeias de abastecimento, as paragens de produção e a indisponibilidade de mão-de-obra impactaram negativamente o mercado de formaldeído. Porém, o segmento de saúde vem testemunhando uma melhora no mercado, o que auxilia no crescimento do mercado estudado.

- Devido às propriedades químicas versáteis e favoráveis do formaldeído, sua aplicação na indústria automotiva e de construção vem crescendo exponencialmente, impulsionando consequentemente o crescimento do mercado.

- No entanto, a natureza tóxica e cancerígena do formaldeído e as regulamentações rigorosas empregadas por diversas autoridades em relação às emissões de formaldeído provavelmente impedirão o crescimento do mercado estudado.

- A pesquisa e desenvolvimento tecnológico (IDT) relacionado à aplicação de derivados de formaldeído para o tratamento da fração orgânica de resíduos sólidos urbanos (RSU) provavelmente proporcionará oportunidades para o mercado de formaldeído nos próximos cinco anos.

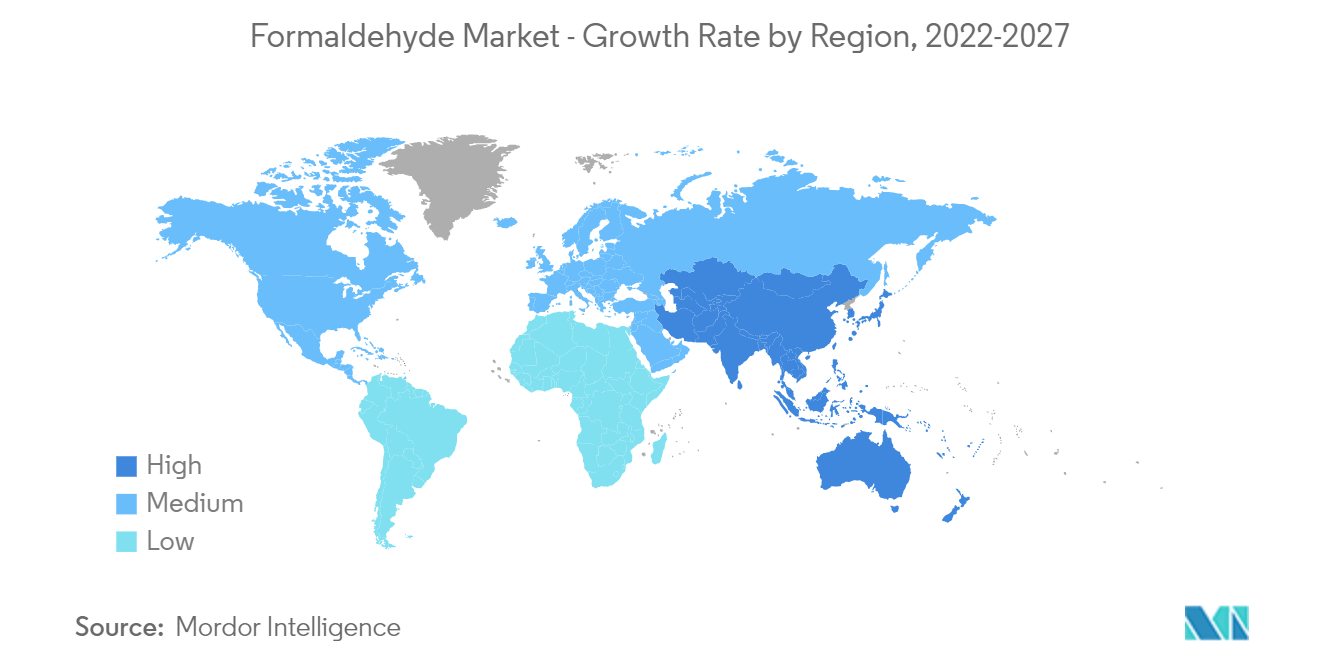

- A região Ásia-Pacífico domina o mercado de formaldeído, devido ao aumento do consumo de formaldeído de países como China e Índia.

Tendências do mercado de formaldeído

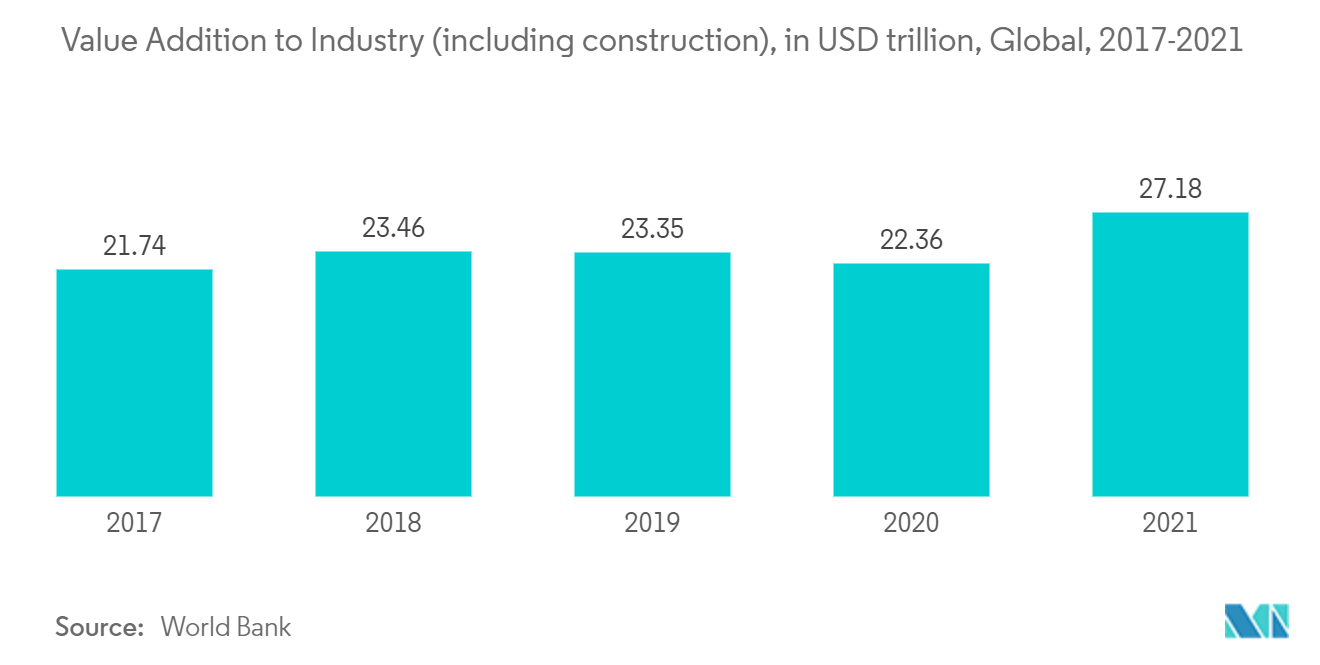

Indústria da construção dominará o mercado

- A indústria da construção é o segmento dominante devido ao consumo em larga escala de formaldeído na construção, nas atividades de reforma e na produção de móveis.

- As resinas à base de formaldeído são usadas para criar produtos de madeira composta e projetada para molduras, móveis, bancadas, armários, estantes, escadas, revestimento de paredes, vigas de suporte, pisos e treliças, entre muitos outros móveis e estruturas domésticas.

- De acordo com a previsão do Ministério da Habitação e Desenvolvimento Urbano-Rural, o sector da construção da China deverá manter uma participação de 6% no PIB do país até 2025. Tendo em conta as previsões apresentadas, o governo chinês revelou um plano quinquenal em Janeiro. 2022 centrou-se em tornar o setor da construção mais sustentável e orientado para a qualidade.

- Em maio de 2022, o desenvolvimento do campo de gás natural Crux, na costa da Austrália Ocidental, recebeu a aprovação final de investimento da Shell Australia Pty Ltd (Shell Australia) e seu parceiro de joint venture, SGH Energy. A atual instalação flutuante de gás natural liquefeito (FLNG) Prelude receberá suprimentos adicionais de gás natural do Crux. A construção do projeto começou em 2022 e o primeiro gás está previsto para 2027.

- Os Estados Unidos possuem um setor de construção colossal que desempenha um papel proeminente na construção comercial, industrial, institucional, residencial, de infraestrutura, energia e serviços públicos. Os gastos com construção durante Janeiro de 2022 foram estimados a uma taxa anual ajustada sazonalmente de 1.677,2 mil milhões de dólares. Além disso, os gastos com construção nos Estados Unidos aumentaram 1,3% em Fevereiro, em comparação com uma taxa anual ajustada sazonalmente de 1,677 biliões de dólares em Janeiro de 2022.

- A Alemanha tem a maior indústria de construção da Europa. A indústria da construção no país tem crescido a um ritmo lento, impulsionada principalmente pelo aumento de novas atividades de construção residencial. Espera-se que os edifícios não residenciais e comerciais do país testemunhem perspectivas de crescimento significativas durante o período de previsão. O crescimento será provavelmente apoiado por taxas de juro mais baixas, um aumento nos rendimentos disponíveis reais e numerosos investimentos por parte da União Europeia e do governo alemão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico representa o mercado dominante para a indústria automotiva e de construção. Fatores como boa resistência adesiva e propriedades de resistência à umidade das resinas à base de formaldeído e a demanda contínua do setor moveleiro provavelmente impulsionarão o crescimento do mercado.

- De acordo com a Agência Internacional de Energia (AIE) e a BP Statistical Review of World Energy 2022, a China é um dos maiores importadores de petróleo bruto, importando mais de 10 milhões de barris por dia em 2020. De acordo com o National Bureau of Statistics, a média A produção de petróleo bruto nas refinarias chinesas foi de 14,5 milhões em 2021, testemunhando um aumento anual de 7,3%. Além disso, de acordo com a China National Petroleum Corporation (CNPC), o aumento médio anual da procura de gás natural no país deverá exceder os 20 mil milhões de metros cúbicos durante o 14º Plano Quinquenal (2021-2025) e atingir os 430 mil milhões de metros cúbicos. em 2025.

- A Índia está a preparar-se para abraçar a urbanização, nivelando a infra-estrutura existente nas cidades. Para apoiar o mesmo, o país revisou as suas reformas, como a Lei Imobiliária, GST, REITs, etc., para eliminar atrasos desnecessários nas metas de construção. A infra-estrutura industrial e comercial no país emergiu como um dos sectores de alto crescimento. O governo indiano tem formulado iniciativas como a flexibilização das regras para atrair o fluxo de IDE no sector da construção para acelerar o desenvolvimento em todo o país.

- A indústria de petróleo e gás é uma das oito principais indústrias da Índia. A Índia é o terceiro maior consumidor de petróleo e energia e o quarto maior importador de gás natural liquefeito do mundo. De acordo com a India Brand Equity Foundation, prevê-se que a procura de petróleo do país duplique os valores actuais da procura, atingindo 11 milhões de barris por dia até 2045. Por outro lado, prevê-se que o consumo de gás natural cresça 25 mil milhões de metros cúbicos, na sequência de uma taxa média anual de crescimento de 9% até 2024.

- No Japão, a população com 65 anos ou mais representa cerca de 30% da população total do país e deverá atingir cerca de 40% até 2050. O rápido envelhecimento da população japonesa, o número crescente de pacientes com doenças crónicas e relacionadas com o estilo de vida e a saúde universal a cobertura de seguros e as medidas regulatórias estão impulsionando o mercado de saúde japonês. O Japão está a impulsionar o seu sector médico à medida que os seus cidadãos envelhecem a um ritmo mais rápido do que os cidadãos de qualquer outra nação.

- Além disso, a Indonésia planeia desenvolver um projecto hidroeléctrico no valor de mil milhões de dólares e 900 MW no rio Kayan, na província de Kalimantan do Norte (Kalutara). O projeto está em fase de EPC, com data de início prevista para 2022. O projeto está previsto para ser comissionado após a conclusão da construção em 2025.

- De acordo com a Administração de Comércio Internacional, em 2021, a produção local de dispositivos médicos na Coreia do Sul foi avaliada em 11.257 milhões de dólares. As exportações de dispositivos médicos cifraram-se em 8.629 milhões de dólares, enquanto as importações dos Estados Unidos se situaram em 5.353 milhões de dólares.

- Além disso, a região Ásia-Pacífico é o maior centro de produção automóvel, registando quase 60% da produção mundial. Segundo a OICA, nos primeiros nove meses de 2021, a produção total de veículos situou-se em 32,67 milhões de unidades, um aumento de 11% face ao mesmo período do ano passado.

Visão geral da indústria de formaldeído

O mercado global de formaldeído é fragmentado por natureza, com alguns players de grande porte e muitos players pequenos. Algumas empresas importantes (sem nenhuma ordem específica) são Perstorp Orgnr, Hexion, Georgia-Pacific Chemicals, Celanese Corporation e Foremark Performance Chemicals.

Líderes do mercado de formaldeído

Perstorp Orgnr

Hexion

Georgia-Pacific Chemicals

Celanese Corporation

Foremark Performance Chemicals

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de formaldeído

- Em julho de 2022, a Hexion anunciou a mudança para metas de crescimento sustentável, iniciando o uso de metanol de base biológica para a produção de formaldeído. Esse movimento aumentará o impacto estratégico da empresa no mercado.

- Em julho de 2022, a Foremark Performance Chemicals anunciou um aumento de preço do formaldeído em 0,020 USD/lb para Solução de Formaldeído 50% e 0,015 USD/lb para Solução de Formaldeído 37%.

Segmentação da indústria de formaldeído

Formaldeído (metanol) é um composto orgânico de ocorrência natural com a fórmula CH2O (HCHO). É um precursor essencial de muitos outros materiais e compostos químicos. Devido às propriedades químicas versáteis e favoráveis do formaldeído, ele é utilizado em uma ampla gama de aplicações. O mercado de formaldeído é segmentado por indústria de derivados, usuário final e geografia. Por derivado, o mercado é segmentado em ureia formaldeído, fenol formaldeído, melamina formaldeído, hexamina, polioximetileno e outros derivados. Pela indústria de usuários finais, o mercado é segmentado em construção, automotivo, agricultura, saúde, química e petroquímica e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de formaldeído em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Formaldeído de ureia |

| Fenol Formaldeído |

| Melamina Formaldeído |

| Hexamina |

| Polioximetileno |

| Outros derivados (diisocianato de metileno difenil, butanodiol) |

| Automotivo |

| Construção |

| Agricultura |

| Assistência médica |

| Química e Petroquímica |

| Outras indústrias de usuários finais (tintas, têxteis) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Derivado | Formaldeído de ureia | |

| Fenol Formaldeído | ||

| Melamina Formaldeído | ||

| Hexamina | ||

| Polioximetileno | ||

| Outros derivados (diisocianato de metileno difenil, butanodiol) | ||

| Indústria do usuário final | Automotivo | |

| Construção | ||

| Agricultura | ||

| Assistência médica | ||

| Química e Petroquímica | ||

| Outras indústrias de usuários finais (tintas, têxteis) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de formaldeído

Qual é o tamanho atual do mercado de formaldeído?

O Mercado de Formaldeído deverá registrar um CAGR superior a 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de formaldeído?

Perstorp Orgnr, Hexion, Georgia-Pacific Chemicals, Celanese Corporation, Foremark Performance Chemicals são as principais empresas que operam no Mercado de Formaldeído.

Qual é a região que mais cresce no mercado de formaldeído?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de formaldeído?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Formaldeído.

Que anos este Mercado de Formaldeído cobre?

O relatório abrange o tamanho histórico do mercado de formaldeído para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de formaldeído para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Formaldeído

Estatísticas para a participação de mercado de formaldeído em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do formaldeído inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.