Tamanho e Participação do Mercado de Eletrônica Flexível

Análise do Mercado de Eletrônica Flexível pela Mordor Intelligence

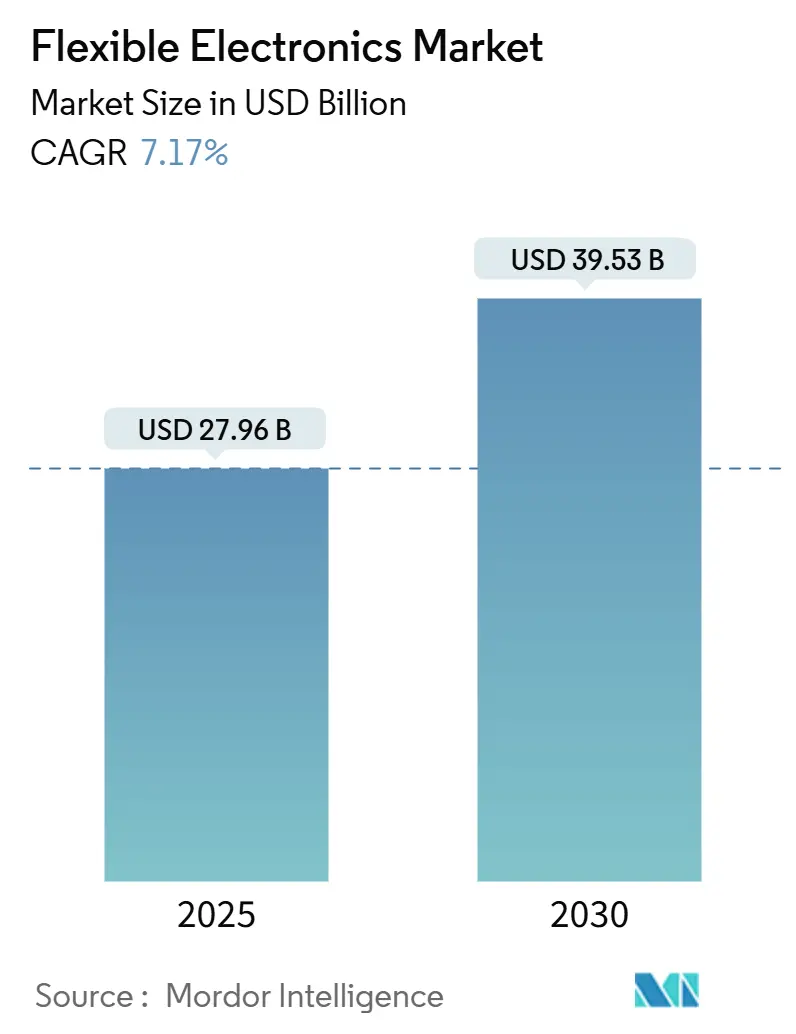

O tamanho do mercado de eletrônica flexível atingiu USD 27,96 bilhões em 2025 e está previsto para subir para USD 39,53 bilhões até 2030, refletindo uma TCAC de 7,17% no período 2025-2030. A expansão decorre de uma mudança de protótipos de nicho para implantações mainstream em smartphones, automóveis e wearables de saúde, suportada por pilhas OLED ultra-finas, avanços em sensores conformais e economia de produção rolo-a-rolo que reduzem custos de entrada. A demanda acelera conforme displays head-up (HUDs) curvos automotivos remodelam o design de cockpit, enquanto sistemas de saúde norte-americanos validam patches de monitoramento contínuo que dependem de biossensores extensíveis. Investimentos da BOE e Samsung em linhas AMOLED Gen-8.6 e OLED ultra-finas, juntamente com programas de defesa do Oriente Médio priorizando antenas conformais leves, elevam ainda mais o momentum do mercado de eletrônica flexível. Ao mesmo tempo, a concentração da cadeia de suprimentos em filmes de encapsulamento de alta barreira e a ausência de padrões universais de confiabilidade para interconexões extensíveis moderam as perspectivas de crescimento ao elevar obstáculos de qualificação e incerteza de custos.

Principais Conclusões do Relatório

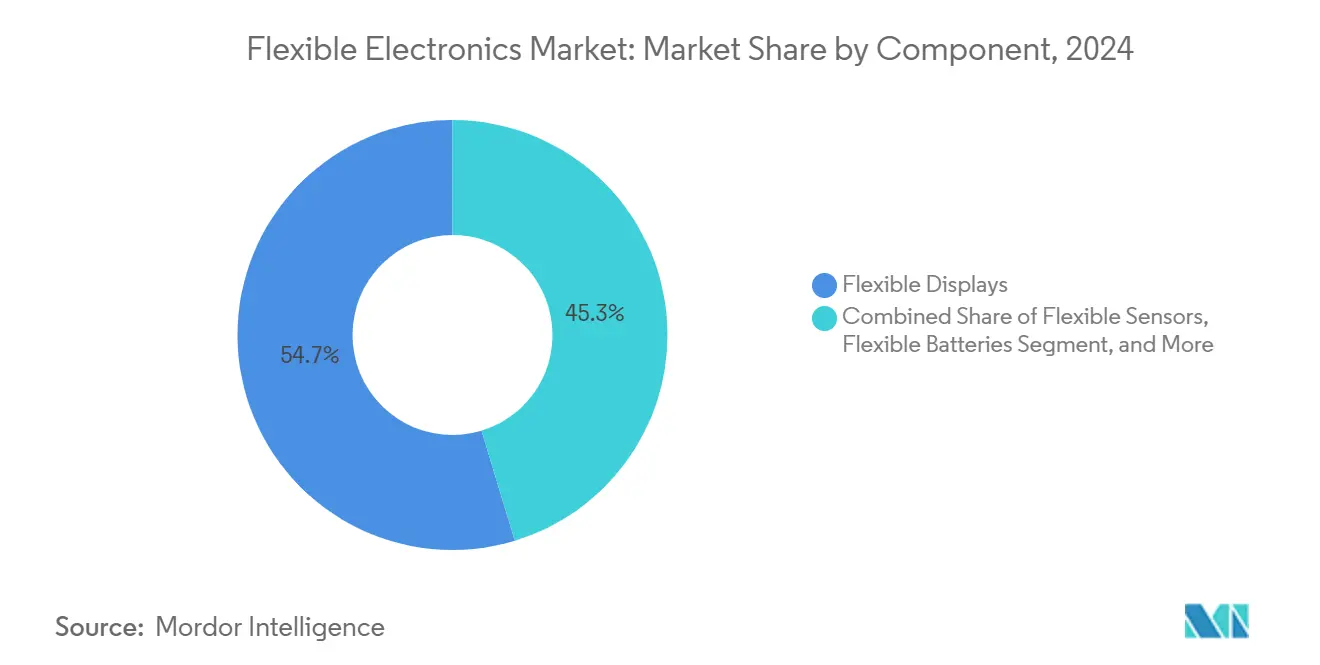

- Por componente, displays flexíveis lideraram com 54,7% da participação do mercado de eletrônica flexível em 2024; sensores flexíveis apresentam a TCAC mais rápida de 9,2% até 2030.

- Por material, substratos plásticos representaram 61,6% da participação do tamanho do mercado de eletrônica flexível em 2024, enquanto folhas metálicas são projetadas para expandir a uma TCAC de 8,4% entre 2025-2030.

- Por tecnologia, eletrônica impressa deteve 59,8% de participação do tamanho do mercado de eletrônica flexível em 2024, enquanto eletrônica orgânica mostra a maior previsão de TCAC de 10,3% para 2030.

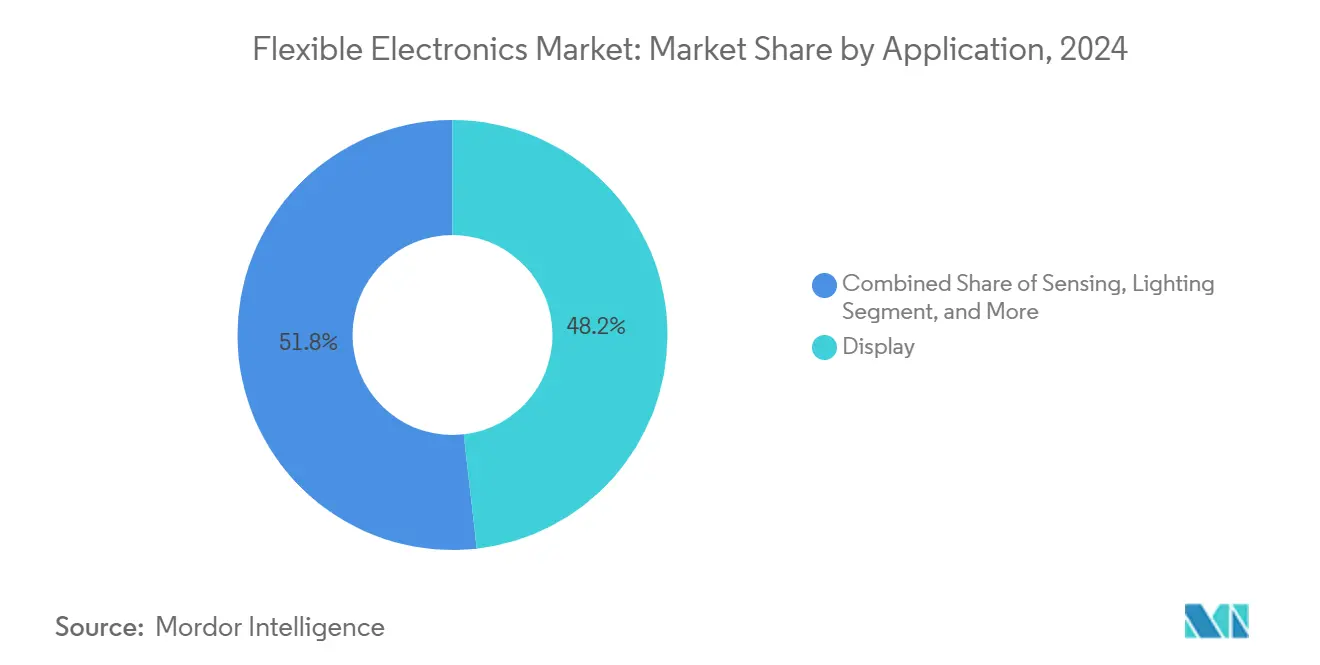

- Por aplicação, soluções de display capturaram 48,2% de participação do tamanho do mercado de eletrônica flexível em 2024; aplicações de sensoriamento avançam a uma TCAC de 7,4% para 2030.

- Por setor de usuário final, eletrônicos de consumo lideraram com 64,9% de participação de receita em 2024, porém dispositivos de saúde estão posicionados para uma TCAC de 13,4% até 2030 conforme aprovações regulatórias ampliam o uso clínico.

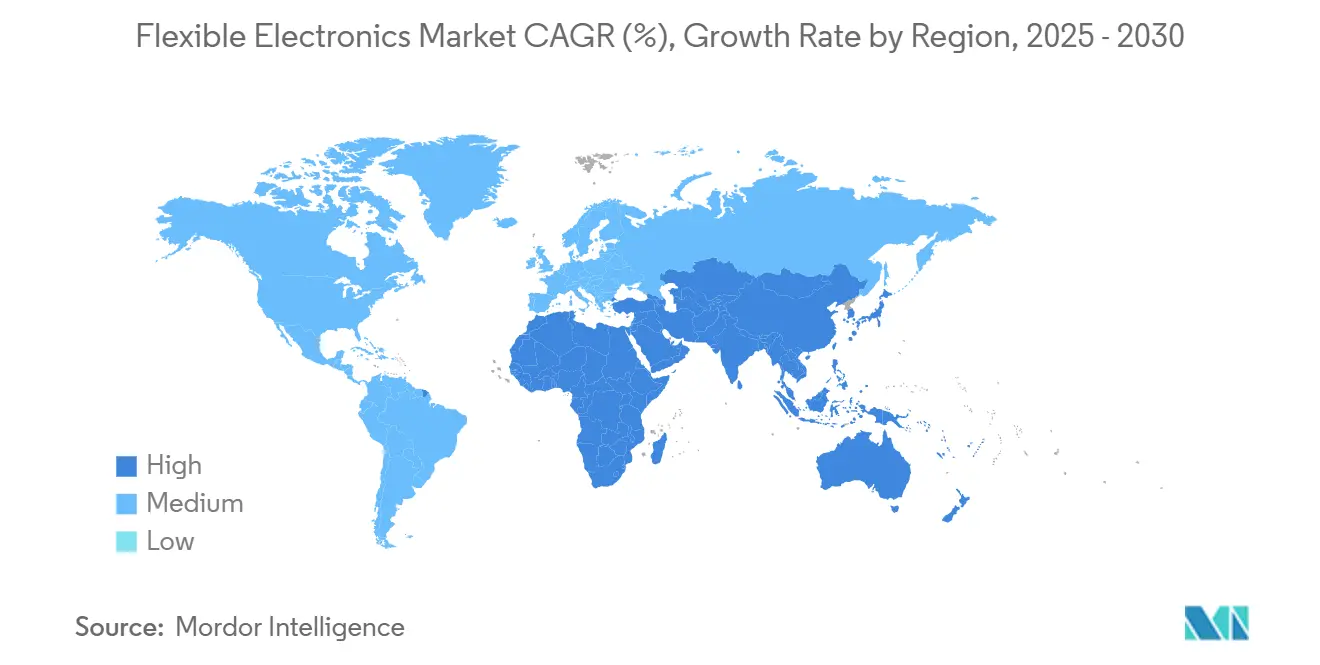

- Por geografia, Ásia-Pacífico dominou com 45,7% de participação regional em 2024; Oriente Médio e África exibe a perspectiva de TCAC mais rápida de 11,3% para 2025-2030.

Tendências e Insights do Mercado Global de Eletrônica Flexível

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Durabilidade aprimorada de pilhas OLED ultra-finas | +1.80% | Global, liderada pela Ásia-Pacífico | Médio prazo (2-4 anos) |

| Demanda por sensores conformais em patches médicos | +1.20% | América do Norte, expandindo para UE | Longo prazo (≥ 4 anos) |

| Digitalização de cockpit automotivo com HUDs curvos | +0.90% | Europa, transbordamento para América do Norte | Médio prazo (2-4 anos) |

| Redução de custos rolo-a-rolo para CIs impressos | +1.40% | Núcleo Ásia-Pacífico, impacto global | Longo prazo (≥ 4 anos) |

| Necessidade de defesa por antenas conformais leves | +0.70% | Oriente Médio, defesa global | Curto prazo (≤ 2 anos) |

| Pressão ESG por películas PV flexíveis em edifícios | +0.60% | Global, adoção inicial UE/AN | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Durabilidade aprimorada de pilhas OLED ultra-finas possibilitando smartphones dobráveis

O demonstrador Flex Magic Pixel da Samsung Display passou em testes de durabilidade de grau militar, eliminando vincos visíveis e atendendo às expectativas dos usuários por telas dobráveis robustas. O pedido da Apple para 2026 de iPhone dobrável de 9-15 milhões de painéis de 7,8 polegadas valida a prontidão comercial e sinaliza adoção em massa. Reduções de peso de 30% e economia de energia de 30% em painéis de laptop 2026 ampliam o pool de dispositivos endereçáveis além de telefones. Esses avanços ressoam através do mercado de eletrônica flexível conforme OEMs migram tablets e laptops para formatos dobráveis, reforçando a demanda da cadeia de suprimentos por encapsulamento de alta barreira e vidro ultra-fino.

Demanda por sensores conformais em patches médicos wearables na América do Norte

A aprovação do FDA para Smart Skin da X-trodes e conjunto de sensores cerebrais de 1.024 canais da UC San Diego legitima biossensores flexíveis para monitoramento contínuo. Modelos de reembolso de sistemas de saúde pivotam para cuidado baseado em resultados, favorecendo dispositivos que capturam dados longitudinais de pacientes. Substratos flexíveis reduzem artefatos de movimento, mantendo integridade de sinal durante atividades cotidianas. Fabricantes de dispositivos exploram transistores eletroquímicos orgânicos para computação in-sensor, minimizando latência e protegendo privacidade do paciente. Conforme códigos de reembolso codificam monitoramento remoto, o mercado de eletrônica flexível se beneficia de substituições recorrentes de sensores e patches.

Digitalização de cockpit automotivo impulsionando adoção de HUD curvo na Europa

Zeiss e Hyundai Mobis visam produção em massa para 2027 de HUDs holográficos de para-brisa, integrando sobreposições de navegação sem obstruir a visão do motorista. [1]Optics.org, "Zeiss, Hyundai Mobis hook up on holographic windshield displays," optics.org O Smart Cockpit da AUO ilustra superfícies micro-LED através de painéis e teto solar, mesclando iluminação ambiente com alertas do motorista. A varredura de feixe laser MEMS da Infineon e Marelli elimina backplanes de display tradicionais, encolhendo profundidade do pacote para instrumentos curvos. Regulamentações europeias enfatizando mitigação de distração do motorista empurram OEMs a adotar pistas visuais intuitivas, impulsionando demanda por displays dobráveis e camadas de sensores integradas.

Redução de custos de fabricação rolo-a-rolo na Ásia para CIs impressos

A Fábrica Piloto Printocent da VTT demonstra impressão contínua de patches ECG totalmente recicláveis, mesclando biomateriais com tintas de nanofio de prata. Escalonar de laboratório para linhas industriais estende ciclos de calibração, mas reduz custo unitário uma vez estabilizado. A participação da China na produção global de painéis OLED subiu para 53,4% em 2024 conforme fabs locais aumentaram capacidade Gen-8.6, capturando pedidos de marcas globais de smartphones. Essa economia ancora a liderança da Ásia-Pacífico no mercado de eletrônica flexível, permitindo que fabricantes de dispositivos downstream lancem gadgets dobráveis de menor preço.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Perdas de Rendimento na Impressão de Área Grande de Tintas Metálicas | -1.2% | Global, aguda em hubs de fabricação Ásia-Pacífico | Médio prazo (2-4 anos) |

| Padronização Limitada de Testes de Confiabilidade de Interconexão Extensível | -0.8% | Global, aguda na América do Norte e UE | Médio prazo (2-4 anos) |

| Concentração da Cadeia de Suprimentos de Filmes de Encapsulamento de Alta Barreira | -0.5% | Global, crítica para fabricação Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Complexidades de Descarte e Reciclagem de Substratos de Poliimida | -0.3% | Foco regulatório UE e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Padronização limitada de testes de confiabilidade de interconexão extensível

Padrões de eletrônicos rígidos falham em capturar curvatura, torção e ciclagem de temperatura simultâneas vistas em uso wearable. O método de inflação de bexiga do rascunho IEEE mede estiramento multi-eixo, mas permanece voluntário, desencorajando OEMs automotivos e médicos que requerem dados certificados de vida útil. Pesquisadores propõem designs de intercamada de polímero para frear rachadura de substrato sob tensão, porém sem métricas de consenso investidores hesitam em financiar ferramental de alto volume. O mercado de eletrônica flexível assim enfrenta ciclos mais lentos de design-win até que protocolos unificados surjam.

Perdas de Rendimento na Impressão de Área Grande de Tintas Metálicas

Defeitos na impressão de tinta metálica dificultam a eletrônica flexível causando perdas de rendimento, especialmente em aplicações sensíveis ao custo como etiquetas RFID e embalagens inteligentes. Alcançar propriedades de tinta consistentes em escala é desafiador, pois tamanho e distribuição de partículas afetam condutividade. A transição para impressão em escala industrial estende cronogramas devido a recalibrações. Embora tintas CuMOD reduzam variações de desempenho, garantir resultados uniformes em áreas grandes permanece difícil. Uma TCAC de -1,2% reflete a relutância dos fabricantes em escalar produção, limitando crescimento de mercado até que confiabilidade de processo melhore.

Análise de Segmentos

Por Componente: Displays Dominam Enquanto Sensores Aceleram

Displays flexíveis representaram 54,7% da participação do mercado de eletrônica flexível em 2024, impulsionados por lançamentos implacáveis de smartphones dobráveis e painéis automotivos curvos. O protótipo dobrável de 18,1 polegadas da Samsung prova escalabilidade em laptops, enquanto o painel micro-LED extensível da LG desbravou superfícies 3D em moda e iluminação veicular. Complementando displays, a categoria de sensores rende uma TCAC de 9,2% no período 2025-2030 conforme hospitais adotam patches epidérmicos ECG e EEG para cuidado crônico. Híbridos display-sensor de pontos quânticos que toleram estiramento de 1,5× anunciam superfícies multifuncionais que tanto mostram quanto sentem dados, posicionando sensores como o próximo catalisador de crescimento. Apesar do progresso, baterias flexíveis e memória ficam para trás devido a obstáculos de segurança e rendimento, limitando sistemas flexíveis totalmente integrados hoje.

O mercado de eletrônica flexível beneficia-se de fabricantes de painéis aproveitando pilhas OLED transparentes para incorporar impressão digital e leitura SpO₂ diretamente sob a tela, condensando contagem de componentes e afinando perfis de dispositivos. Displays de biosensoriamento integrados abrem novas avenidas de monetização para fornecedores de smartphones buscando diferenciação. Filmes coletores de energia que convertem vibração em micro-watts reduzem carga de bateria em wearables e etiquetas industriais, embora comercialização aguarde suprimento estável de polímeros piezoelétricos de alto desempenho. Conforme sinergias cross-componente maturam, arquitetos de dispositivos podem projetar fatores de forma sem emendas que mesclam capacidades visuais, hápticas e de sensoriamento.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Material: Substratos Plásticos Lideram Apesar da Inovação em Folha Metálica

Substratos plásticos representaram 61,6% do tamanho do mercado de eletrônica flexível em 2024, impulsionados por cadeias de suprimento de poliimida maduras alinhadas com fabs de display. Sua estabilidade térmica até 400°C combina bem com traços de cobre, minimizando delaminação em painéis automotivos expostos a amplas oscilações de temperatura. Folhas metálicas, principalmente cobre e aço inoxidável, registram TCAC de 8,4% graças à condutividade inata e blindagem EMI valorizada em rádios de defesa e cabos de dados de alta velocidade. Nanofios de cobre revestidos com grafeno oferecem menor resistência de folha que óxido de índio-estanho mantendo flexibilidade, atraindo interesse para sensores de toque rolo-a-rolo.

Vidro ultra-fino ganha tração em dispositivos dobráveis premium requerendo óptica pristina e resistência a arranhões. Com apenas 30 µm, o vidro mais recente da Corning pode dobrar a raio de 5 mm sem fratura, embora a um ponto de preço mais alto que polímero. Avanços em tinta de nanofio de prata, acelerados pela compra de ativos C3Nano 2024 da DuPont, melhoram transparência e resistência mecânica para janelas inteligentes. Tintas condutivas baseadas em carbono abordam mandatos ESG eliminando índio escasso e solventes tóxicos, apelando a construtores de fotovoltaicos flexíveis integrados em fachadas. Seleção de material agora equilibra custo, desempenho e reciclabilidade conforme reguladores escrutinam lixo eletrônico.

Por Tecnologia: Fundação de Eletrônica Impressa Permite Inovação Orgânica

Eletrônica impressa deteve 59,8% do tamanho do mercado de eletrônica flexível em 2024, resultado de aproveitar equipamento existente de gravura e serigrafia para produzir em massa antenas, etiquetas RFID e circuitos básicos de sensores. Tintas formuladas com floco de prata ou nanotubos de carbono permitem tamanhos de recursos adequados para bobinas NFC e sensores de umidade. Eletrônica orgânica registra a maior TCAC de 10,3%, impulsionada por avanços em células solares orgânicas extensíveis alcançando 19% de eficiência com alongamento de dez vezes. O processamento de baixa temperatura de semicondutores orgânicos permite deposição direta em têxteis, expandindo liberdade de design para vestuário e roupas médicas.

Eletrônica inorgânica de filme fino defende nichos requerendo comprimentos de canal sub-10 nm e resistência de temperatura extrema, como arrays de radar aeroespacial de fase. Pilhas híbridas que co-imprimem lógica orgânica sobre backplanes TFT de óxido combinam corrente de acionamento de camadas inorgânicas com flexibilidade de orgânicos. Pesquisa em camadas dielétricas auto-curáveis promete vidas úteis de dispositivo mais longas, abordando um obstáculo chave de adoção. Conforme largura de linha de impressora encolhe e precisão de registro melhora, eletrônica impressa transitará de identificadores simples para lógica moderadamente complexa, aparando custos BOM para sensores de saúde descartáveis.

Por Aplicação: Aplicações de Display Maturam Enquanto Sensoriamento Acelera

Aplicações de display capturaram 48,2% do tamanho do mercado de eletrônica flexível em 2024, sublinhadas pelo protótipo Sensor OLED da Samsung integrando captura biométrica sob o painel. Telefones e tablets dobráveis empregam geometrias de dobradiça anteriormente impossíveis com vidro rígido, enquanto interiores automotivos adotam telas curvas pilar-a-pilar que mesclam displays de cluster, infotainment e passageiro. Aplicações de sensoriamento crescem a TCAC de 7,4% conforme hospitais abraçam ultrassom wearable e patches e-skin permitindo diagnósticos domiciliares anteriormente limitados a clínicas. Monitoramento contínuo de glicose move-se de sondas invasivas para patches ópticos aproveitando emissores micro-LED em substratos flexíveis.

Soluções de iluminação aproveitam tiras OLED flexíveis para brilho ambiente uniforme ao longo de contornos arquitetônicos, embora adoção seja limitada por preocupações de vida útil. Filmes de coleta de energia revestindo fachadas de edifícios geram energia suplementar, avançando objetivos net-zero no mercado de retrofit da Europa. RFID e etiquetas inteligentes permanecem estáveis, servindo varejo e logística onde custo unitário supera desempenho. A mistura de aplicações indica uma virada para funcionalidade conforme mercados olham além de displays espetaculares para sensores e películas de energia solucionadores de problemas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Usuário Final: Domínio de Eletrônicos de Consumo Enfrenta Disrupção da Saúde

Eletrônicos de consumo mantiveram 64,9% de participação de receita em 2024, alimentados por embarques recordes de smartphones dobráveis e atualizações de tablets incorporando dobradiças flexíveis. Marcas se diferenciam através de continuidade de tela com visibilidade mínima de vincos, capturando pontos de preço premium. Contudo dispositivos de saúde superam crescimento geral, registrando TCAC de 13,4% explorando caminhos FDA para diagnósticos remotos. Hospitais mudam para reembolsos baseados em resultados que favorecem dados contínuos de pacientes, encorajando adoção de tampas EEG descartáveis e sensores de cicatrização de feridas.

OEMs automotivos incorporam displays flexíveis em painéis e forros, emparelhando-os com módulos lidar MEMS conformando a curvas de veículos. Contratantes de defesa adotam arrays de antena impressos em aerogel para cortar peso em estruturas UAV, enquanto players IoT industriais usam sensores de vibração descola-e-cola para manutenção preditiva. O array de computação in-sensor da Universidade de Hong Kong mostra como dispositivos flexíveis podem processar dados localmente, encolhendo necessidades de latência e largura de banda. Difusão cross-indústria sublinha a maturação do mercado de eletrônica flexível em uma tecnologia de plataforma servindo requisitos divergentes.

Análise Geográfica

Ásia-Pacífico comandou 45,7% da participação do mercado de eletrônica flexível em 2024, ancorada pela escala de fabricação da China e pipeline de inovação OLED da Coreia. A fab AMOLED Gen-8.6 de USD 9 bilhões da BOE em Chengdu - o maior investimento industrial único da cidade - expande capacidade de painéis para tablets e cockpits automotivos. Institutos coreanos empurraram produção de colector piezoelétrico 280×, sublinhando liderança regional através de displays, sensores e dispositivos de energia. O Japão contribui ferramentas de deposição de precisão e vidro ultra-fino que suportam confiabilidade de handsets dobráveis.

América do Norte foca em nichos de alto valor de saúde e defesa, aproveitando aprovações FDA para biossensores flexíveis e financiamento do Pentágono para arrays de antena de campo de batalha. O hub R&D de embalagem de USD 240 milhões da Samsung em Yokohama destaca colaboração transfronteiriça, conforme fornecedores asiáticos co-localizam perto de integradores de sistema americanos. [2]DIGITIMES Asia, "Samsung Chair seeks strategic alliances during Japan visit," digitimes.com Startups do Vale do Silício pioneirizam automação de design de CI flexível, encurtando ciclos tape-out para lógica impressa que alimenta diagnósticos descartáveis.

Europa prioriza digitalização automotiva e sustentabilidade. OEMs alemães mandam integração HUD holográfica até 2028, impulsionando demanda por displays dobráveis atendendo padrões rigorosos de brilho e impacto. Diretivas UE sobre fotovoltaicos integrados a edifícios estimulam trials de películas PV flexíveis embarcadas em fachadas. Simultaneamente, regras rígidas de e-waste empurram reciclabilidade, acelerando pesquisa em substratos biodegradáveis.

Oriente Médio e África registra a maior TCAC de 11,3% conforme modernização de defesa e programas de cidade inteligente abraçam eletrônicos conformais para drones sensíveis a peso e sensores de clima severo. [3]Military + Aerospace Electronics, "NASA tests aerogel antennas for future aerospace communications solutions," militaryaerospace.com Governos aceleram redes 5G e edge, criando puxada para antenas flexíveis resistentes à areia e calor. Universidades regionais fazem parceria com laboratórios europeus em PV orgânico para alimentar nós IoT off-grid, ampliando diversidade de aplicação.

Cenário Competitivo

O mercado de eletrônica flexível exibe concentração moderada. Samsung Display, LG Display e BOE Technology coletivamente entregam a maioria dos painéis OLED de alto volume, porém sua participação combinada deixa espaço para entrantes ágeis. A parceria Dolby da Samsung para displays HDR automotivos exemplifica estratégia de incumbentes para subir na cadeia de valor. A vitória LTPS OLED Apple da BOE demonstra o fechamento de gap tecnológico da China, intensificando competição de preços.

Fora de displays, o campo fragmenta através de componentes. PragmatIC Semiconductor garantiu USD 231 milhões para escalar CIs flexíveis de ultra-baixo custo, ameaçando silício para RFID em massa. O spin-off de eletrônicos da DuPont e compra de ativos de nanofio C3Nano sinalizam integração vertical entre fornecedores de materiais. O dispositivo Sensiworm de inspeção de aeronaves da GE Aerospace ganhando um Prêmio FLEXI mostra incumbentes aeroespaciais aproveitando eletrônicos híbridos flexíveis para automação de manutenção.

Movimentos estratégicos incluem parceria Infineon-Marelli de varredura MEMS para desbloquear arquiteturas de cockpit curvadas, e aquisição Crown Technical Systems da Flex para reforçar módulos de distribuição de energia em data centers. Avanços de coleta de energia de laboratórios coreanos prevêem start-ups comercializando fontes de energia wearables. No geral, alianças, aquisições e pilotos financiados pelo governo moldam dinâmicas competitivas conforme jogadores disputam design wins através de verticais divergentes.

Líderes da Indústria de Eletrônica Flexível

-

Samsung Display Co. Ltd

-

LG Display Co. Ltd

-

BOE Technology Group Co. Ltd

-

AU Optronics Corp.

-

E Ink Holdings Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Samsung Display começou a produzir painéis OLED ultra-finos em uma nova linha de USD 3,1 bilhões, visando laptops 30% mais leves programados para lançamentos 2026.

- Abril 2025: DuPont anunciou planos para desmembrar sua divisão de eletrônicos de USD 5,9 bilhões, remodelando opções de suprimento para tintas condutivas.

- Abril 2025: Infineon Technologies e Marelli fizeram parceria em displays de varredura de feixe laser MEMS para cockpits automotivos.

- Fevereiro 2025: BOE Technology garantiu pedido LTPS OLED de 15 milhões de painéis para iPhone 16e da Apple, superando Samsung Display e LG Display.

Escopo do Relatório Global do Mercado de Eletrônica Flexível

O mercado de eletrônica flexível é segmentado por Aplicações como Sensoriamento, Iluminação e Display entre vários Usuários Finais como Eletrônicos de Consumo, Automotivo, Saúde, Militar e Defesa entre múltiplas geografias. O impacto da COVID-19 no mercado e segmentos afetados também são cobertos sob o escopo do estudo. Além disso, os fatores de disrupção impactando o crescimento do mercado no futuro próximo foram cobertos no estudo referente a impulsionadores e restrições.

| Displays Flexíveis | OLED |

| E-Paper | |

| Outros | |

| Sensores Flexíveis | Biossensores |

| Sensores de Pressão | |

| Sensores de Temperatura | |

| Outros | |

| Baterias Flexíveis | |

| Memória Flexível | |

| Fotovoltaicos Flexíveis | |

| Outros |

| Substrato Plástico |

| Vidro (Ultra-fino) |

| Folhas Metálicas |

| Tintas Condutivas |

| Dielétricos/Encapsulamento |

| Eletrônica Impressa |

| Eletrônica Orgânica |

| Eletrônica Inorgânica de Filme Fino |

| Sistemas Híbridos |

| Sensoriamento |

| Iluminação |

| Display |

| Coleta de Energia |

| RFID e Etiquetas Inteligentes |

| Outros |

| Eletrônicos de Consumo |

| Automotivo e Transporte |

| Dispositivos de Saúde e Médicos |

| Militar e Defesa |

| Industrial e IoT |

| Outros |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Nórdicos | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Sudeste Asiático | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Países do Conselho de Cooperação do Golfo |

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Componente | Displays Flexíveis | OLED | |

| E-Paper | |||

| Outros | |||

| Sensores Flexíveis | Biossensores | ||

| Sensores de Pressão | |||

| Sensores de Temperatura | |||

| Outros | |||

| Baterias Flexíveis | |||

| Memória Flexível | |||

| Fotovoltaicos Flexíveis | |||

| Outros | |||

| Por Material | Substrato Plástico | ||

| Vidro (Ultra-fino) | |||

| Folhas Metálicas | |||

| Tintas Condutivas | |||

| Dielétricos/Encapsulamento | |||

| Por Tecnologia | Eletrônica Impressa | ||

| Eletrônica Orgânica | |||

| Eletrônica Inorgânica de Filme Fino | |||

| Sistemas Híbridos | |||

| Por Aplicação | Sensoriamento | ||

| Iluminação | |||

| Display | |||

| Coleta de Energia | |||

| RFID e Etiquetas Inteligentes | |||

| Outros | |||

| Por Setor de Usuário Final | Eletrônicos de Consumo | ||

| Automotivo e Transporte | |||

| Dispositivos de Saúde e Médicos | |||

| Militar e Defesa | |||

| Industrial e IoT | |||

| Outros | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Nórdicos | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Sudeste Asiático | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Países do Conselho de Cooperação do Golfo | |

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de eletrônica flexível?

O tamanho do mercado de eletrônica flexível está em USD 27,96 bilhões em 2025, com projeções alcançando USD 39,53 bilhões até 2030.

Qual segmento de componente lidera o mercado?

Displays flexíveis lideram, detendo 54,7% da participação do mercado de eletrônica flexível em 2024 devido à forte demanda em smartphones dobráveis e painéis automotivos.

Qual região está crescendo mais rapidamente?

Oriente Médio e África mostra o crescimento mais rápido com previsão de TCAC de 11,3% para 2025-2030, impulsionado por modernização de defesa e projetos de cidade inteligente.

Por que pilhas OLED ultra-finas são importantes?

Durabilidade aprimorada e visibilidade reduzida de vincos de pilhas OLED ultra-finas possibilitam adoção mainstream de telefones e laptops dobráveis, adicionando cerca de 1,8 pontos percentuais à TCAC do mercado.

Como aplicações de saúde estão impactando o crescimento do mercado?

Aprovações FDA para biossensores flexíveis suportam TCAC de 13,4% em dispositivos de saúde, mudando monitoramento de clínicas para plataformas wearables contínuas e impulsionando demanda de sensores.

Quais desafios impedem adoção mais ampla?

Falta de testes padronizados de confiabilidade para interconexões extensíveis e concentração da cadeia de suprimentos em filmes de encapsulamento de alta barreira criam ciclos cautelosos de adoção e volatilidade de custos.

Página atualizada pela última vez em: