Análise do mercado de lanchonetes na Europa

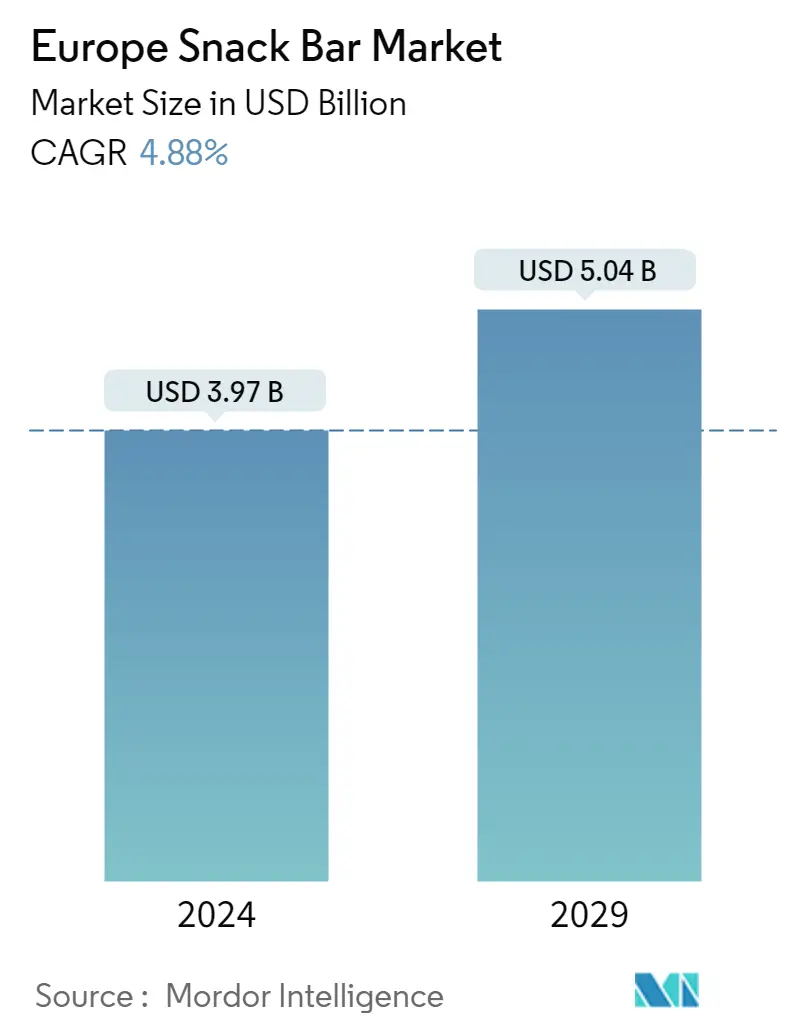

O tamanho do mercado europeu de snack bar é estimado em US$ 3,97 bilhões em 2024, e deverá atingir US$ 5,04 bilhões até 2029, crescendo a um CAGR de 4,88% durante o período de previsão (2024-2029).

O mercado europeu de snack-bares beneficia de consumidores que preferem opções convenientes de refeições e snacks para levar. O aumento a longo prazo dos lanches para viagem e o aumento dos lanches entre as refeições ajudaram o mercado de lanchonetes a crescer na região. O foco na alimentação saudável beneficiou ainda mais o mercado. As mudanças nos estilos de vida dos europeus, que envolvem o consumo de refeições mais pequenas, levam ao aumento do consumo de snacks; portanto, as lanchonetes, por serem a opção mais saudável, têm uma demanda crescente.

As lanchonetes são comumente percebidas como uma alternativa mais saudável ao chocolate ou confeitaria, mas devido à variação dos produtos, também gozam de uma forte imagem como guloseima. A inovação de produtos tem sido um fator chave, apoiando a visibilidade e o interesse do consumidor e ajudando a atrair novos clientes para o mercado. As barras de carne estão ganhando popularidade porque são uma boa fonte de proteína limpa e não processada. Esses produtos são salgados em vez de doces e são melhores para manter sob controle o desejo por açúcar. Os fabricantes estão se concentrando na produção de produtos com baixo teor de açúcar, alto teor de proteína e baixo teor de carboidratos devido à atual demanda do consumidor.

Tendências do mercado de lanchonetes na Europa

Aumento da demanda por lanches convenientes e saudáveis para viagem

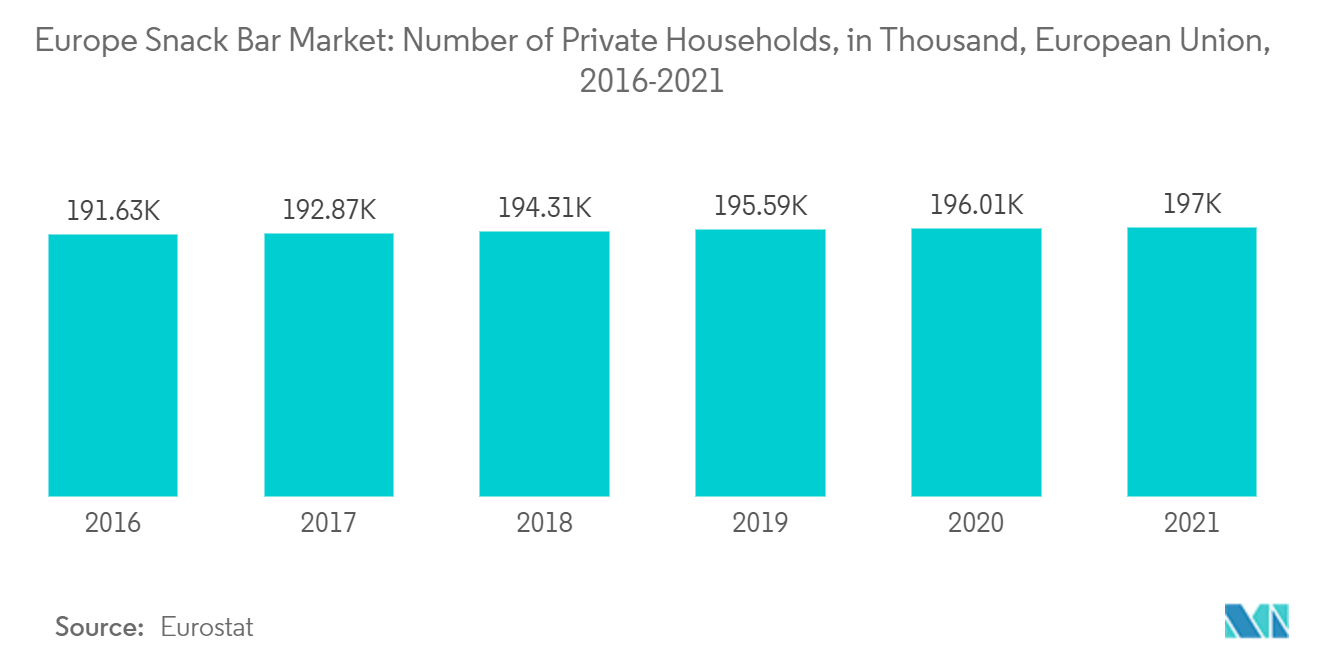

Os consumidores geralmente preferem lanches portáteis que possam oferecer nutrição e conveniência. Assim, espera-se que as lanchonetes ganhem popularidade entre a população preocupada com a saúde. Assim, as empresas estão inovando em produtos mais saudáveis, com embalagens mais portáteis ou de tamanho reduzido e sabores diferenciados. Por exemplo, em julho de 2022, a KIND, marca de lanchonetes do Reino Unido, lançou a KIND Thins, uma lanchonete fina e mastigável que está disponível em dois sabores diferentes, a saber, chocolate amargo com nozes e sal marinho e caramelo com nozes e sal marinho. Esse fator está tornando as lanchonetes cada vez mais atraentes para consumidores pressionados pelo tempo. Além disso, o ritmo acelerado da sociedade europeia e o número crescente de famílias solteiras são os factores que impulsionam a procura de produtos alimentares altamente convenientes, incluindo snack-bares. De acordo com o Office for National Statistics, na última década, a proporção de pessoas que vivem sozinhas no Reino Unido aumentou 8,3%. Em 2021, a proporção de famílias unipessoais variou de 25,8% em Londres a 36,0% na Escócia. Portanto, as lojas estão fortemente inundadas com todos os tipos de lanchonetes, como barras ricas em proteínas, barras nutritivas e barras sem glúten e sem laticínios. Como resultado, estas lojas estão a atrair consumidores preocupados com a saúde, o que, por sua vez, está a aumentar a procura de snacks para levar na região e, portanto, a impulsionar o crescimento do mercado europeu de snack-bares.

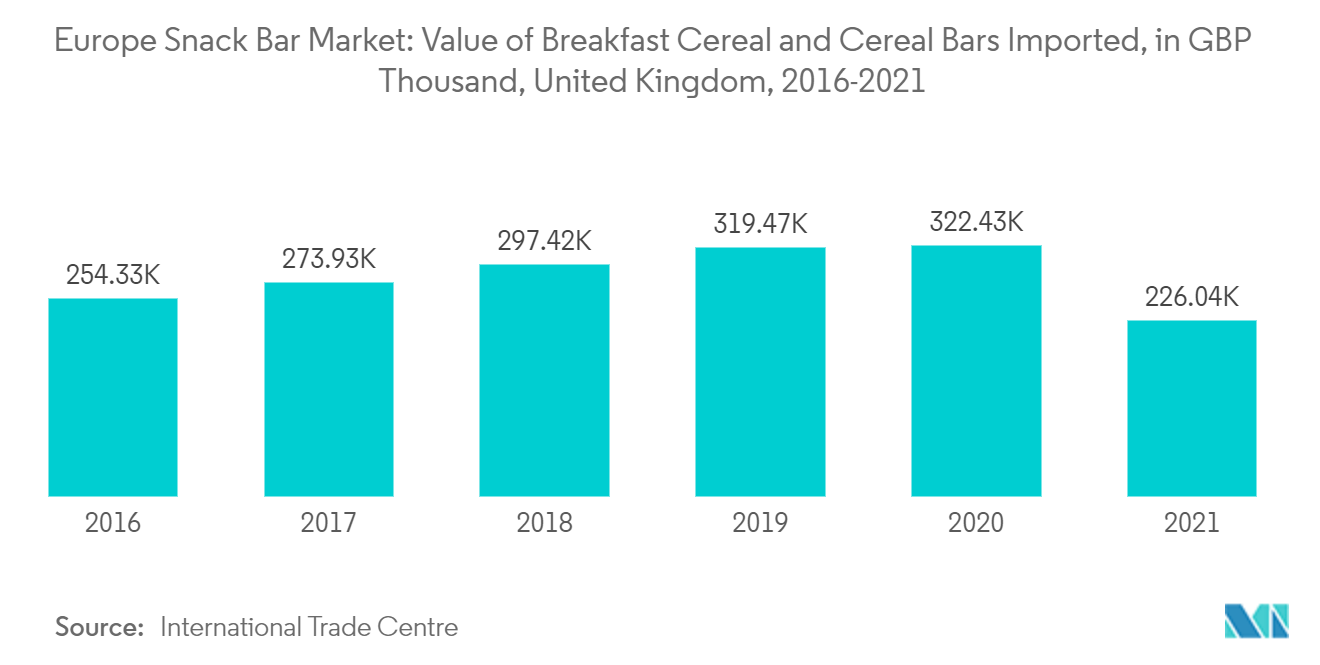

O Reino Unido está a contribuir com a quota máxima do mercado europeu de snack-bares

A Kellogg's é a marca líder de lanchonetes no Reino Unido e desenvolveu diversos produtos para seu portfólio de cereais matinais, incluindo as barras Frosties e barras Special K voltadas para crianças. Barras de cereais e lanchonetes não podem ser vendidas nas escolas britânicas de acordo com as diretrizes do School Food Trust (SFT). Porém, as escolas passaram a aceitá-los como parte da merenda, que serve de guloseima para as crianças e chama a atenção para o produto. Além disso, a população inglesa agora consome lanches saudáveis para se manter em forma. De acordo com uma pesquisa realizada pela Glanbia Nutritionals em 2021, no Reino Unido, quase metade dos consumidores (49%) que fazem lanches têm maior probabilidade de escolher produtos saudáveis em casa do que fora de casa e no local de trabalho, com 10% cada. O contínuo foco do público na alimentação saudável tem beneficiado o mercado de lanchonetes no país. As lanchonetes são amplamente percebidas como uma alternativa mais saudável a produtos como chocolate ou confeitaria. Porém, devido à variação do produto, eles também gozam de uma imagem forte como guloseima.

Visão geral da indústria de lanchonetes da Europa

Kellogg's e General Mills são dois grandes players do mercado. No entanto, outros intervenientes, como a Nestlé e a Post Holdings Inc., desfrutam de uma quota significativa do mercado. Considerando que Alpen, Nature Valley, Kellogg's Special K, Go Ahead!, Jordans e Kellogg's Nutri-Grain são as principais marcas que lideram o mercado. O desenvolvimento de novos produtos é a estratégia mais adotada e está de acordo com a tendência do consumidor, ou seja, o segmento-alvo auxilia no melhor posicionamento da empresa. Os principais intervenientes estabelecem parcerias com outros intervenientes importantes ou intervenientes regionais, de modo a obterem uma posição segura em todos os países. Os principais players buscam adquirir players locais para continuar dominando o mercado.

Notícias do mercado de lanchonetes da Europa

- Maio de 2022 Kellogg colaborou com a empresa de design Landor Fitch para desenvolver um novo sistema de embalagem que complementasse as ofertas atuais da marca. As novas embalagens foram lançadas em regiões como Reino Unido e Irlanda, Benelux, França, Itália, Portugal, Espanha, Médio Oriente e Norte de África.

- Julho de 2021 Nature Valley da General Mill lançou lanchonetes Full Mix no Reino Unido. As barras, que contêm frutas vermelhas, sementes, amendoim, aveia integral e manteiga de amendoim, foram introduzidas pela primeira vez nos Estados Unidos no ano anterior.

- Fevereiro de 2021 A Nestlé e a General Mills, que administram conjuntamente o empreendimento Cereal Partners Worldwide, introduziram rótulos nutricionais Nutri-Score em produtos de barras de cereais na Alemanha. As informações do Nutri-Score indicam o perfil nutricional dos ingredientes. A barra Nestlé Nesquik com informações adicionais Nutri-Score estará disponível nas lojas na Alemanha. Ao longo do ano, as barras de cereais Lion, Cini-Minis e Golden Minis poderão seguir o exemplo.

Segmentação da indústria de lanchonetes na Europa

Uma lanchonete é um produto assado pronto para consumo feito de vários ingredientes, incluindo granola, aveia, chocolate, frutas secas, nozes, óleo de coco, mel, manteiga de amendoim, passas e outros ingredientes de frutas secas e nozes. O escopo do mercado europeu de lanchonetes é segmentado por tipos de produtos, canais de distribuição e geografia. Por tipo de produto, o mercado é segmentado em barra de cereais, barra energética e outras lanchonetes. As barras de cereais são subsegmentadas em barras de granola/muesli e outras barras de cereais. Por canal de distribuição, o mercado é segmentado como hipermercados/supermercados, lojas de conveniência, lojas especializadas, lojas de varejo online e outros canais de distribuição. Por geografia, o mercado é segmentado em Alemanha, Reino Unido, França, Itália, Rússia, Espanha e Resto da Europa. Para cada segmento, o dimensionamento e as previsões do mercado foram fornecidos com base no valor (em milhões de dólares).

| Barra de cereal | Barras de granola/muesli |

| Outras barras de cereais | |

| Barras de energia | |

| Outras lanchonetes |

| Supermercados/ Hipermercados |

| Lojas de conveniência |

| Lojas especializadas |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| Reino Unido |

| França |

| Alemanha |

| Itália |

| Espanha |

| Rússia |

| Resto da Europa |

| Tipo de Produto | Barra de cereal | Barras de granola/muesli |

| Outras barras de cereais | ||

| Barras de energia | ||

| Outras lanchonetes | ||

| Canal de distribuição | Supermercados/ Hipermercados | |

| Lojas de conveniência | ||

| Lojas especializadas | ||

| Lojas de varejo on-line | ||

| Outros canais de distribuição | ||

| Geografia | Reino Unido | |

| França | ||

| Alemanha | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de lanchonetes na Europa

Qual é o tamanho do mercado europeu de snack-bares?

O tamanho do mercado europeu de snack bar deverá atingir US$ 3,97 bilhões em 2024 e crescer a um CAGR de 4,88% para atingir US$ 5,04 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de snack-bares?

Em 2024, o tamanho do mercado europeu de lanches deverá atingir US$ 3,97 bilhões.

Quem são os principais atores do mercado europeu de snack-bares?

Post Holdings Inc., General Mills, Inc., PepsiCo, Inc., Nestlé S.A., The Kellogg Company são as principais empresas que operam no mercado europeu de lanchonetes.

Que anos cobre este mercado europeu de snack-bares e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de snack-bares foi estimado em US$ 3,79 bilhões. O relatório abrange o tamanho histórico do mercado europeu de snack-bares para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de snack-bares para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de lanchonetes da Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Snack Bar em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise do Europe Snack Bar inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.