Análise do mercado de folhas de policarbonato na Europa

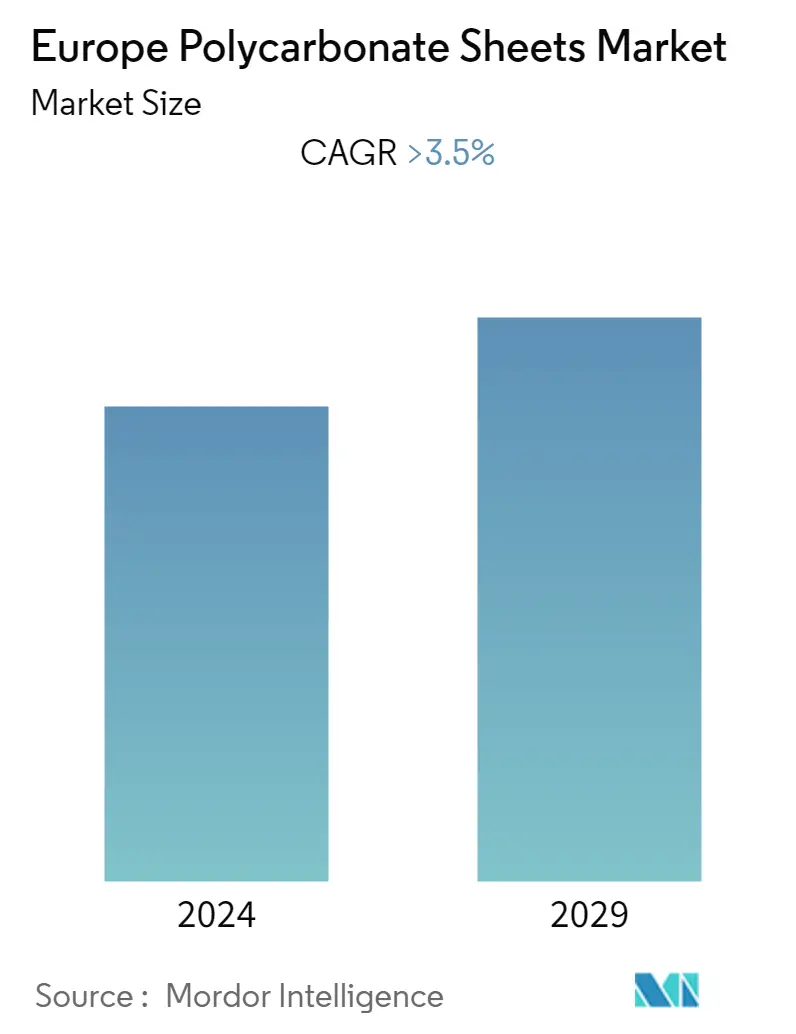

Espera-se que o mercado europeu de folhas de policarbonato registre um CAGR de mais de 3,5% em termos de receita durante o período de previsão.

O mercado foi impactado negativamente pela COVID-19 em 2020. Devido à pandemia, vários países da região entraram em confinamento para conter a propagação do vírus. Isso afetou vários setores de usuários finais, como construção, automotivo, elétrico, eletrônico e o mercado de chapas de policarbonato. Porém, esperava-se que a condição se recuperasse em 2021, com o objetivo de impulsionar o mercado estudado durante o período de previsão.

- No curto prazo, espera-se que a crescente popularidade das folhas de policarbonato em relação aos materiais convencionais impulsione o crescimento do mercado. Por outro lado, espera-se que a volatilidade nos preços das matérias-primas restrinja o mercado.

- Aplicações emergentes no setor médico, como alternativa às chapas PPSU e PSU, e aplicações exclusivas em vidros automotivos e elétricos e eletrônicos provavelmente funcionarão como oportunidades no futuro.

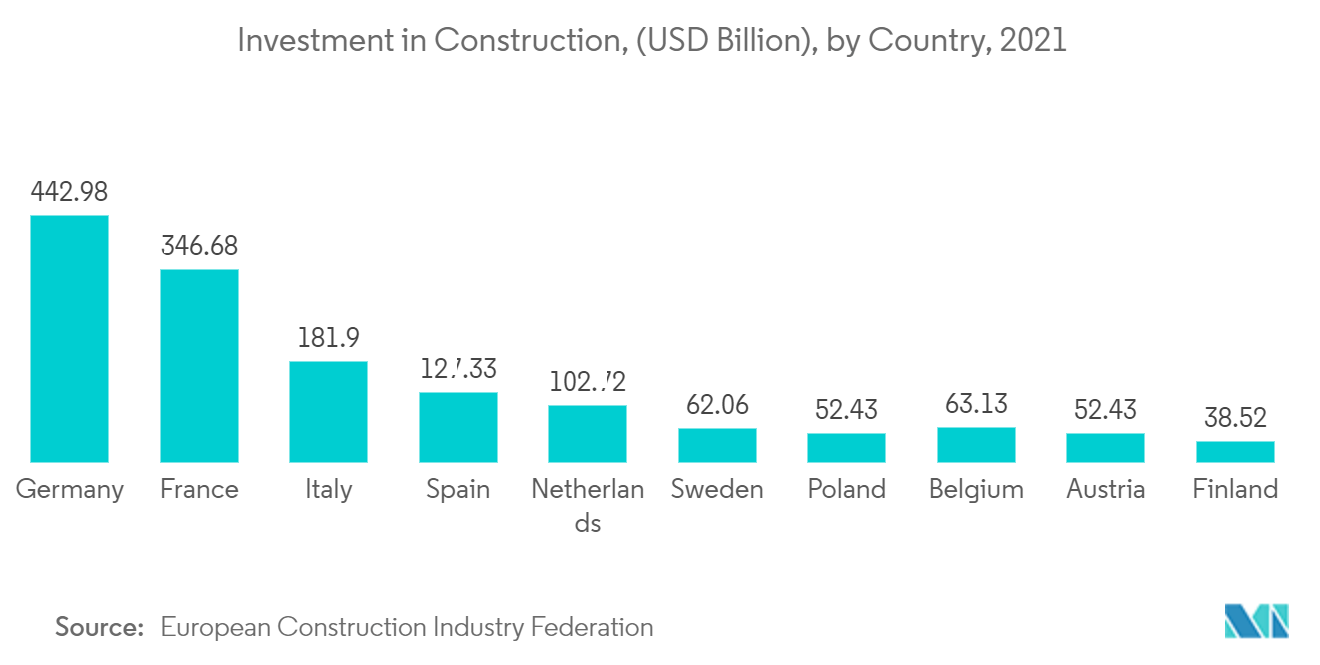

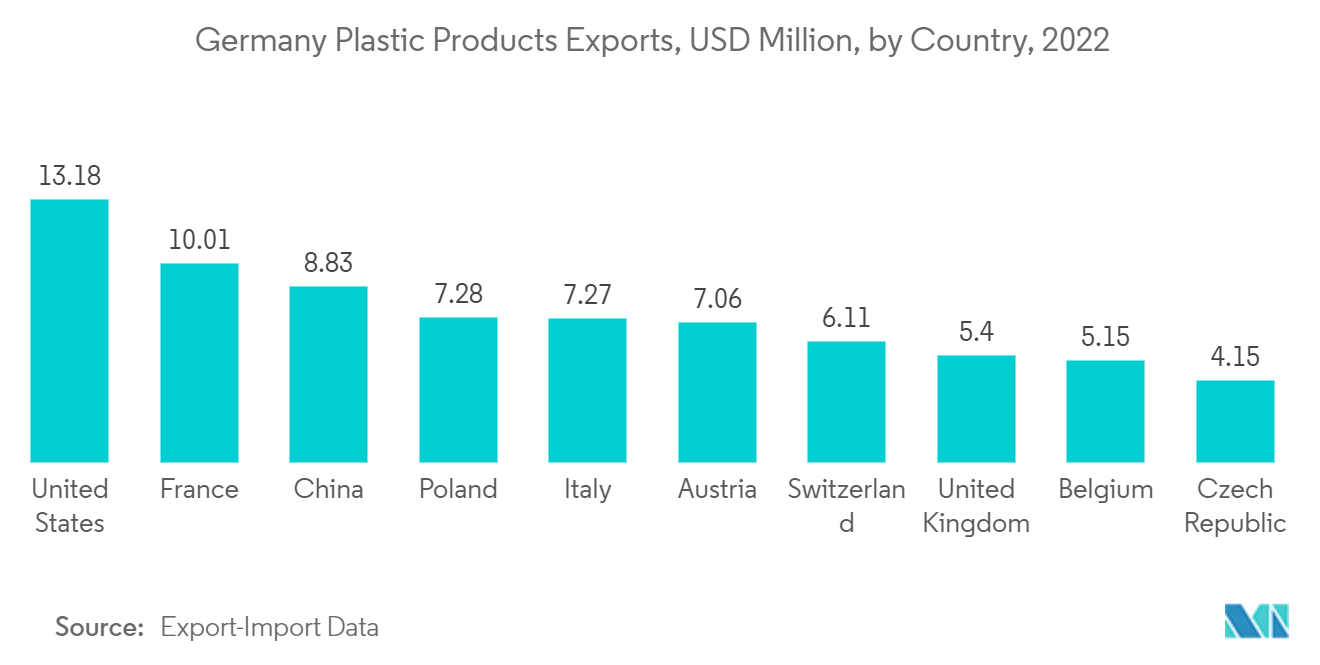

- A Alemanha dominou o mercado em toda a Europa devido à crescente procura na indústria da construção.

Tendências do mercado de folhas de policarbonato na Europa

Aumento da demanda da indústria da construção

A construção é a principal indústria usuária final do mercado de chapas de policarbonato, respondendo por mais de 65%. As chapas de policarbonato são usadas em aplicações de telhados, revestimentos e envidraçados na indústria da construção devido ao seu peso leve, fácil instalação e recursos de conservação de energia. Eles são usados em cercas e muros em projetos de construção residencial e comercial.

O policarbonato é um termoplástico de alto desempenho amplamente utilizado em produtos de construção, desde janelas e claraboias até painéis de parede e cúpulas de telhado até elementos externos para iluminação LED. Em 2021, a produção europeia de termoplásticos totalizou 57,2 milhões de toneladas métricas, um aumento de seis por cento em relação ao ano anterior.

De acordo com o European Bioplastics, em cooperação com o nova-Institute, as capacidades globais de produção de bioplásticos deverão aumentar de cerca de 2,23 milhões de toneladas em 2022 para aproximadamente 6,3 milhões de toneladas em 2027.

Os telhados de policarbonato são a tendência atual em edifícios, passarelas e outras coberturas devido ao seu recurso de proteção UV. Este é o resultado dos estabilizadores UV em policarbonato para ajudar a proteger o material do sol e mantê-lo por mais tempo.

Na Europa, a Alemanha é o principal mercado de construção e possui o maior parque imobiliário do continente. O setor da construção está em franca expansão na Alemanha. A crescente população, as mudanças demográficas e o ambiente económico favorável impulsionam a elevada procura do país por edifícios residenciais. A procura do setor residencial pode ser encontrada em casas multigeracionais, microapartamentos e edifícios pré-fabricados.

No Reino Unido, o sector da construção contribui com cerca de 6% do PIB do país. Para fornecer melhores infra-estruturas à população em todo o país, o governo planeou investir 1-2% do seu PIB em infra-estruturas até 2050, como parte do Fundo Nacional de Investimento em Produtividade (NPIF).

Em Espanha, a procura de novas unidades habitacionais está a aumentar, apoiada por melhores condições de emprego. O Instituto Nacional de Estatística (INE) de Espanha estima que a criação líquida de agregados familiares em 2019-2025 será uma média de 135.000 unidades anuais.

Ao abrigo do NPIF, o governo europeu planeia investir 27,68 mil milhões de dólares em habitação, ciência e inovação, transportes e numa rede 5G durante os próximos cinco anos, dos quais cerca de 8,67 mil milhões de dólares são atribuídos à construção de novas habitações e 4,8 mil milhões de dólares. é alocado para infraestruturas como estradas, pontes, calçadas, entre outras.

Diversas construtoras estão investindo em projetos que ajudam a aumentar a demanda por materiais poliméricos de policarbonato. Por exemplo, em 2021, a Saint-Gobain adquiriu a RABONI Normandie, uma distribuidora multiespecializada de materiais de construção no dinâmico mercado francês de renovação residencial e eficiência energética, e começou a trabalhar em vários projetos de construção no país.

O policarbonato é ideal para proteger a tecnologia sem fio porque permite que sinais sem fio e de radiofrequência passem sem obstruções pelo gabinete. De acordo com a Associação Alemã de Fabricantes Elétricos e Eletrónicos (ZVEI), em 2022, a produção total da indústria elétrica e digital na Europa atingiu 640 mil milhões de dólares, um aumento de 13% em valor em comparação com o mesmo período do ano passado.

Prevê-se que o mercado europeu de placas de policarbonato testemunhe um crescimento exponencial, principalmente devido à Iniciativa Onda de Renovação lançada pela Comissão Europeia para renovar edifícios europeus e tornar a Europa neutra em carbono até 2050.

Além disso, quando comparada ao vidro, uma folha sólida de policarbonato tem um impacto muito maior. Isto é extremamente útil para as fases de transporte, manuseio e instalação de qualquer projeto. Além disso, as folhas de policarbonato proporcionam maior resistividade contra granizo, queda de galhos e outros objetos quando comparadas à resistividade do vidro, acrílico ou GRP/fibra de vidro. Além disso, ao contrário do GRP, o policarbonato não se torna mais frágil com o tempo.

As folhas de policarbonato também podem ser laminadas com um filme adesivo de poliuretano sob calor e pressão para aplicações mais exigentes onde é necessária resistência à entrada forçada. Também pode ser laminado com camadas de vidro na camada externa para fornecer resistividade química ainda melhor. Os laminados de policarbonato revestidos de vidro oferecem resistividade para balística de alta potência.

Espera-se que os fatores acima impulsionem o consumo de chapas de policarbonato na indústria da construção durante o período de previsão.

Alemanha dominará o mercado

A economia alemã é a maior da Europa e a quinta maior do mundo. Em 2022, o PIB da Alemanha aumentou 1,8% devido ao aumento da procura que se seguiu à reabertura da economia pós-pandemia.

Em 2021, o governo alemão construiu cerca de 1,5 milhão de unidades habitacionais que impulsionaram o consumo de chapas de policarbonato. O excesso de licenças de construção residencial pendentes aumentou para mais de 400.000, sugerindo o crescimento do sector.

De acordo com o Serviço Federal de Estatística (Destatis), a Alemanha tinha um mínimo de 84,3 milhões de habitantes no final de 2022, um aumento de 1,1 milhões em comparação com o final de 2021.

A crescente migração para o país tem estimulado a procura por novas construções residenciais. Cerca de 3,6 milhões de migrantes chegaram à Alemanha até ao final de 2020-2021, o que exigiu pelo menos 350.000 novas habitações por ano.

De acordo com a Associação Alemã de Fabricantes Elétricos e Eletrónicos (ZVEI), em 2022, a produção total da indústria elétrica e digital na Europa atingiu 640 mil milhões de dólares, um aumento de 13% em valor em comparação com o mesmo período do ano passado.

Diversos projetos de investimento e desenvolvimento de produtos das empresas ajudam o mercado de chapas de policarbonato a crescer. Por exemplo, em 2021, a Covestro AG, um produtor alemão à base de policarbonato, apresentou soluções inovadoras de policarbonato para vários setores, incluindo construção, cuidados de saúde automóvel e eletrodomésticos.

Espera-se que todos os fatores mencionados acima proporcionem oportunidades de crescimento para a indústria de chapas de policarbonato durante o período de previsão.

Visão geral da indústria de folhas de policarbonato na Europa

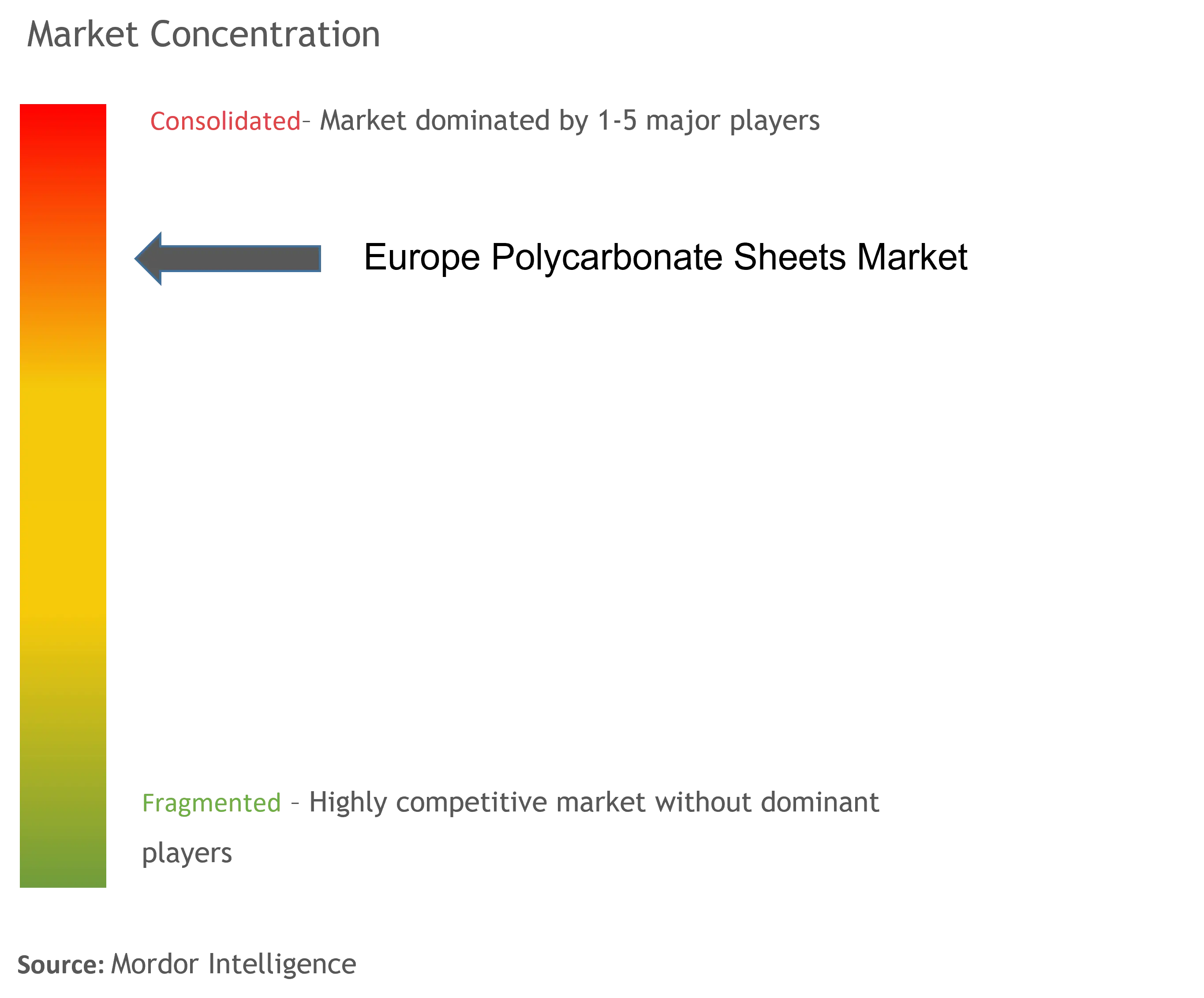

O Mercado Europeu de Folhas de Policarbonato está consolidado, com alguns grandes players dominando uma parcela significativa. Algumas empresas importantes (sem uma ordem específica) são EXOLON GROUP GMBH, SABIC, Corplex, 3A Composites GmbH e Brett Martin.

Líderes de mercado de folhas de policarbonato na Europa

SABIC

EXOLON GROUP GMBH

3A Composites GmbH

Brett Martin

Corplex

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de folhas de policarbonato na Europa

- Setembro de 2022: Brett Martin lançou Marlon BioPlus, uma folha de policarbonato inovadora da empresa que oferece impacto ambiental drasticamente reduzido ao mudar de resinas de base fóssil para resinas certificadas como 71% biocirculares por meio de um processo de fabricação de balanceamento de massa.

- Janeiro de 2022: o Grupo Exolon e a empresa italiana Società Europea Plastica (SEP) uniram as suas competências em extrusão. Eles iniciaram uma cooperação em painéis de policarbonato que ofereceram à indústria da construção uma ampla gama de chapas de policarbonato.

Segmentação da indústria de folhas de policarbonato na Europa

As folhas de policarbonato são mais fortes que o vidro e possuem propriedades superiores, como serem fáceis de dobrar, resistentes a choques e fraturas, bons isolantes, flexíveis, fáceis de personalizar e maior resistência.

O Mercado Europeu de Folhas de Policarbonato é segmentado por tipo (Sólido, Ondulado e Multi-parede), indústria de usuário final (Construção, Aeroespacial, Automotiva, Agricultura, Elétrica e Eletrônica e Outras Indústrias de Usuário Final) e Geografia (Alemanha, França, Reino Unido, Itália, Espanha, Benelux, Países Nórdicos, Turquia e Resto da Europa). Para todos os segmentos, o dimensionamento e as previsões do mercado foram feitos com base no volume (kiloton) e na receita (US$ milhões).

| Sólido |

| Ondulado |

| Paredes múltiplas |

| Construção |

| Aeroespacial |

| Automotivo |

| Agricultura |

| Elétrica e Eletrônica |

| Outras indústrias de usuários finais |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Benelux |

| Países Nórdicos |

| Peru |

| Resto da Europa |

| Tipo | Sólido |

| Ondulado | |

| Paredes múltiplas | |

| Indústria do usuário final | Construção |

| Aeroespacial | |

| Automotivo | |

| Agricultura | |

| Elétrica e Eletrônica | |

| Outras indústrias de usuários finais | |

| Geografia | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Benelux | |

| Países Nórdicos | |

| Peru | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de folhas de policarbonato na Europa

Qual é o tamanho atual do mercado europeu de folhas de policarbonato?

O Mercado Europeu de Folhas de Policarbonato deverá registrar um CAGR superior a 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de folhas de policarbonato?

SABIC, EXOLON GROUP GMBH, 3A Composites GmbH, Brett Martin, Corplex são as principais empresas que operam no mercado europeu de folhas de policarbonato.

Que anos este mercado europeu de folhas de policarbonato cobre?

O relatório abrange o tamanho histórico do mercado europeu de folhas de policarbonato para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de folhas de policarbonato para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de folhas de policarbonato na Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de folhas de policarbonato da Europa em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise das folhas de policarbonato da Europa inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.