Análise de mercado de caminhões elétricos na Europa

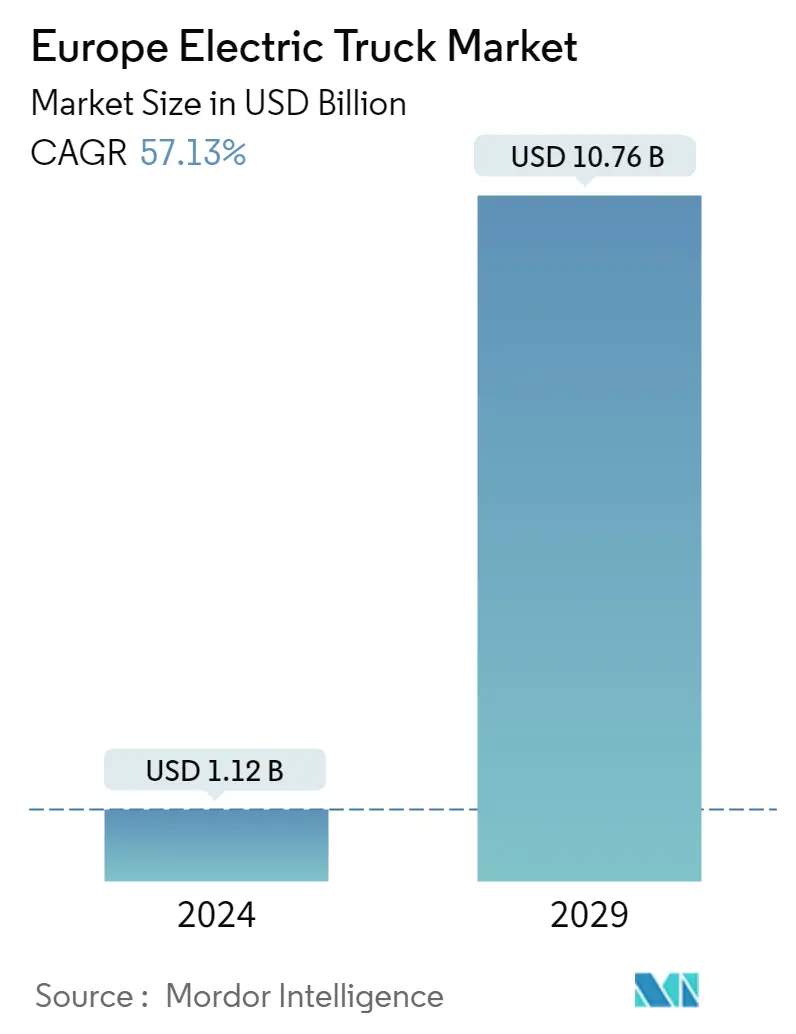

O tamanho do mercado europeu de caminhões elétricos é estimado em US$ 1,12 bilhão em 2024, e deverá atingir US$ 10,76 bilhões até 2029, crescendo a um CAGR de 57,13% durante o período de previsão (2024-2029).

A pandemia COVID-19 prejudicou o crescimento do mercado de caminhões elétricos devido às restrições comerciais e de viagens impostas pelos governos de toda a região. No entanto, as vendas de camiões eléctricos diminuíram notavelmente no primeiro semestre de 2020 e recuperaram significativamente no segundo semestre.

A médio prazo, espera-se que os camiões elétricos se tornem a escolha preferida em relação aos camiões a diesel devido às suas vantagens notáveis, como grande quantidade de binário, poluição sonora, menor custo de manutenção, entre outras.

No entanto, à medida que as restrições foram atenuadas, os fornecedores de comércio eletrónico e de logística testemunharam um crescimento das receitas, aumentando a procura por camiões elétricos. Espera-se ainda que a situação actual seja impulsionada pelo desenvolvimento de camiões movidos a combustíveis alternativos, especificamente camiões comerciais eléctricos a bateria, em toda a região europeia, na sequência dos seus notáveis objectivos ambientais. Por exemplo, a Suíça está a incentivar o crescimento dos camiões eléctricos com células de combustível através do seu imposto rodoviário sobre as operações de camiões a diesel, tornando os combustíveis alternativos mais atraentes para as grandes associações retalhistas suíças.

- A Comissão Europeia lançou o Mecanismo para Infraestruturas para Combustíveis Alternativos em outubro de 2021. Os fundos de 1,5 mil milhões de dólares apoiam a construção de infraestruturas com emissões zero, como estações de carregamento rápido e de abastecimento de hidrogénio. O fundo aproxima os países europeus do objetivo de 1 milhão de estações de carregamento até 2025 e 3,5 milhões até 2030.

- O governo alemão também prometeu 6,6 mil milhões de dólares adicionais para incentivar as frotas comerciais a substituir ou melhorar os seus veículos a diesel. O financiamento cobre a compra de veículos com emissões zero N1 (semelhante à classe 2 dos EUA), N2 (semelhante à classe 3-6 dos EUA) e N3 (semelhante à classe 7-8 dos EUA), bem como a conversão para veículos com emissões zero. emissões em veículos N2 e N3. O programa também inclui financiamento para a expansão da infraestrutura de emissões zero necessária para alimentar os novos veículos. Espera-se que países como a Bélgica, a Dinamarca, a França e a Espanha sigam o exemplo da Alemanha no futuro.

Espera-se que a promulgação de normas rigorosas de emissões sobre o uso de veículos movidos a motor IC e o aumento dos incentivos e subsídios governamentais com foco na melhoria da taxa de penetração de veículos elétricos comerciais, especialmente caminhões, impulsionem o mercado durante o período de previsão. Desenvolvimento de tecnologia autônoma, componentes leves e materiais para oferecer novas oportunidades aos participantes do mercado.

Além destes, o aumento dos investimentos em esforços de pesquisa e desenvolvimento por parte dos principais participantes do mercado e desenvolvimentos notáveis em caminhões autônomos/caminhões autônomos são outros fatores que deverão impulsionar o mercado global de caminhões elétricos da Europa no futuro.

Tendências do mercado de caminhões elétricos na Europa

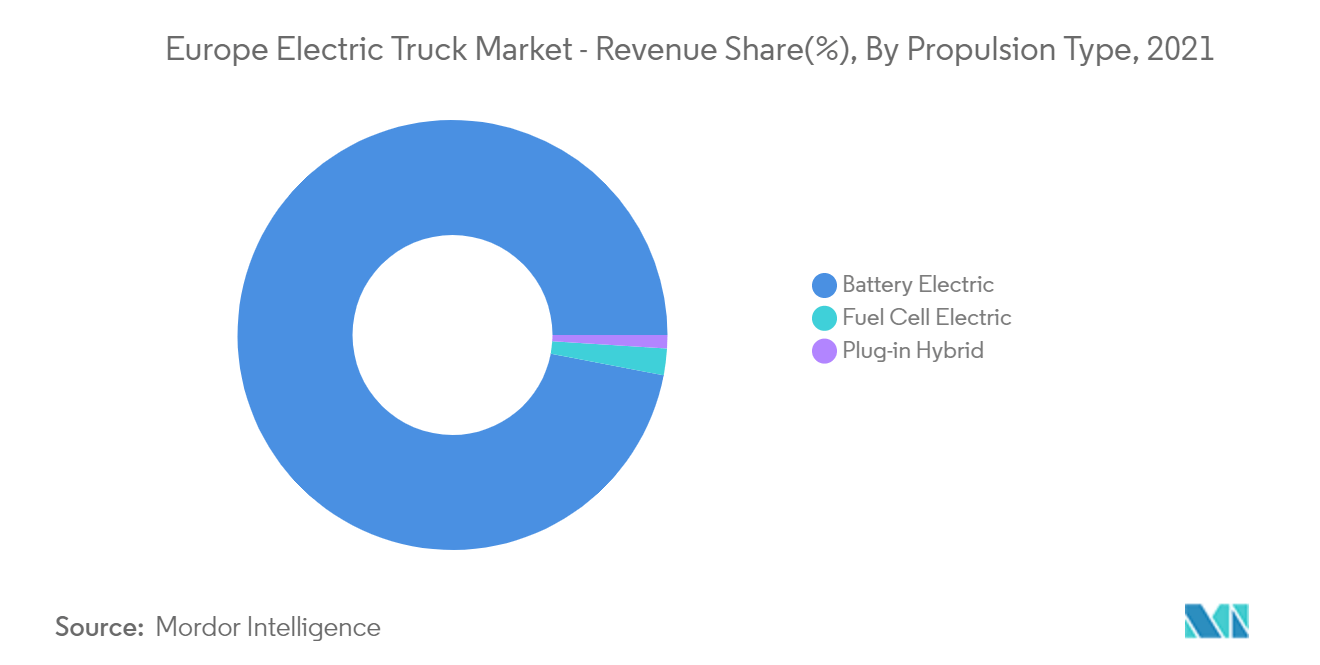

Caminhão elétrico a bateria ganhando impulso

Com as crescentes preocupações ambientais, os governos e as agências ambientais estão a promulgar normas e leis de emissões rigorosas que podem aumentar o custo de produção de transmissões eléctricas e motores diesel eficientes em termos de combustível durante o período de previsão.

Além disso, espera-se que políticas legislativas governamentais inovadoras com foco em estimular a penetração de caminhões elétricos impulsionem a demanda no mercado durante o período de previsão. Por exemplo, em Fevereiro de 2022, os estados-membros da UE adoptaram uma nova legislação que estabelece que todos os estados-membros da UE têm até 2023 para implementar um novo sistema de portagens rodoviárias que dê grandes incentivos para camiões com emissões zero.

- Até maio de 2023, os transportadores que operam camiões com emissões zero, ou seja, elétricos a bateria ou a hidrogénio, devem receber pelo menos 50% de descontos nas portagens rodoviárias com base na distância. Os Estados-Membros poderiam optar por cobrar taxas adicionais baseadas no CO2 sobre os camiões movidos a combustíveis fósseis ou implementar ambas as medidas. Com as portagens rodoviárias a custar anualmente aos transportadores até 25 000 euros por camião, a mudança para veículos com emissões zero pode reduzir consideravelmente as suas despesas gerais.

- A nova lei também exige que os países apliquem taxas de poluição atmosférica aos camiões a partir de 2026. A partir de 2024, as novas taxas rodoviárias para camiões baseadas no tempo, menos justas do que as portagens baseadas na distância, poderão ser restringidas a circunstâncias limitadas. Se as taxas baseadas no tempo permanecerem nas principais rodovias após abril de 2024, elas deverão variar de acordo com as emissões de CO2 do caminhão. Os países com estradas com portagem sob contratos de concessão podem isentar estas portagens de taxas baseadas no CO2 e na poluição atmosférica, mas apenas até que esses contratos sejam renovados ou substancialmente alterados.

O transporte verde está a crescer rapidamente em todo o mundo, devido ao qual as empresas de transporte de mercadorias também estão a converter a sua frota existente em veículos baseados em propulsão eléctrica. À medida que a procura por camiões eléctricos cresce, os fabricantes de veículos planeiam lançar mais camiões eléctricos. Por exemplo,.

- Em junho de 2022, a empresa sueca Scania apresentou o próximo nível de caminhões elétricos a bateria (BEV). Com cabines leito R ou S, a capacidade de carregamento dos novos e-trucks pode chegar a 375 kW, o que significa que uma hora de carregamento adicionará cerca de 270 a 300 km de autonomia e o nível de potência de um Scania 45 R. ou S é 410 kW (equivalente a cerca de 560 CV).

Além disso, na sequência do crescimento do comércio electrónico e das actividades logísticas, várias empresas que operam nestes sectores dependem amplamente da indústria de transporte rodoviário para transportar mercadorias em todo o país. A procura por aumentos na velocidade de envio é alimentada por enormes concorrentes online, como a Amazon e outros retalhistas que utilizam os seus camiões e motoristas como parte da sua cadeia de abastecimento de comércio eletrónico. Por exemplo,.

- Em 2021, o comércio eletrónico europeu aumentou 13%, para 718 mil milhões de euros. A taxa de crescimento manteve-se estável, embora tenha aumentado ligeiramente em comparação com 2020. De acordo com o relatório de comércio eletrónico Europa e comércio euro de 2022, a Europa Ocidental é, de longe, a região mais forte no volume de negócios do comércio eletrónico B2C, detendo 63% do o volume de negócios total para 2021. O Sul da Europa segue em segundo lugar com apenas 16% do volume de negócios total, a Europa Central e o Norte da Europa vêm em terceiro e quarto (10% e 9% respectivamente), e a Europa de Leste (2%) em último lugar.

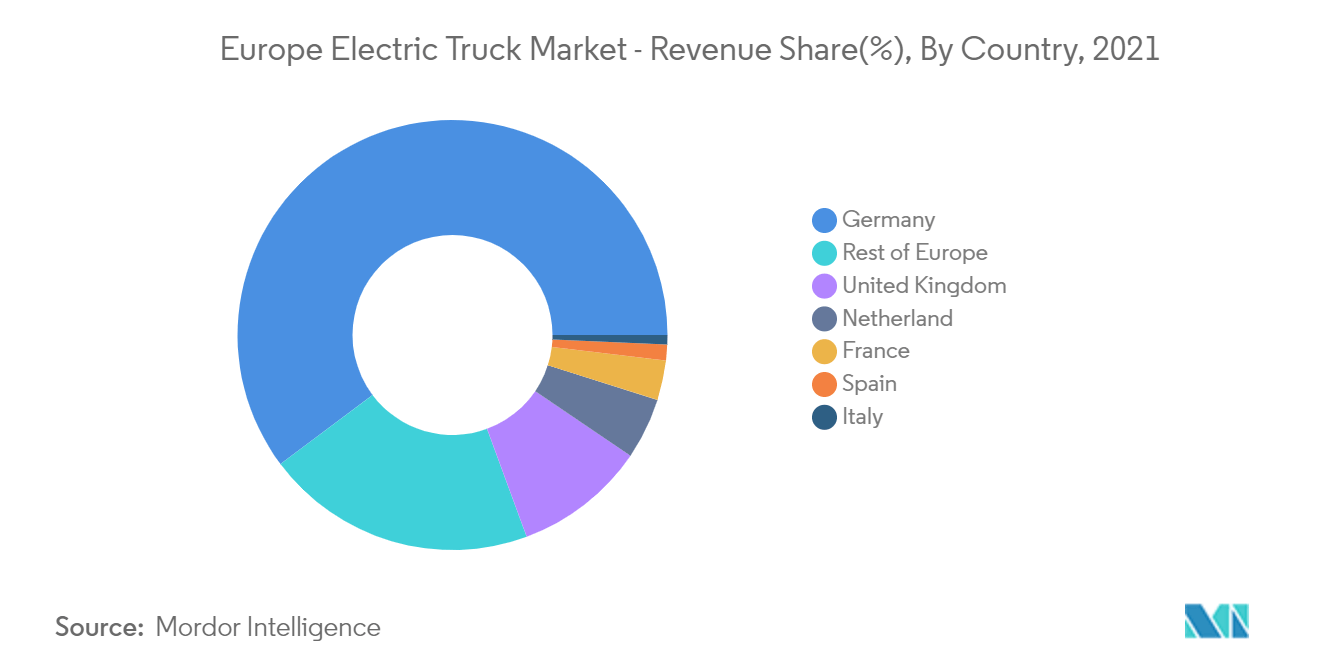

Reino Unido apresentará uma taxa de crescimento significativa durante o período de previsão

Espera-se que o Reino Unido responda por uma parcela significativa das vendas totais de caminhões elétricos durante o período de previsão. O Reino Unido está a investir fortemente no desenvolvimento de infraestruturas para a mobilidade elétrica. Abriu uma nova rodovia elétrica para caminhões elétricos híbridos que serão alimentados por linhas elétricas aéreas. Está constantemente concentrado no incentivo à mobilidade eléctrica e as suas políticas visam empurrar camiões eléctricos para o país, o que deverá impulsionar a procura no mercado.

As leis de poluição do país estão em constante mudança e os camiões movidos a diesel poderão ser totalmente eliminados no futuro. Eles seriam substituídos por equivalentes elétricos, aproveitando as vantagens da indústria de veículos elétricos para construção.

Além disso, o governo britânico estendeu o seu esquema de subsídios para vans e caminhões elétricos por mais dois anos, até 2025. Novas classes de peso serão elegíveis para o subsídio a partir de abril. De acordo com o governo, o subsídio destina-se a ajudar as empresas a converter as suas frotas a tempo e a estar um passo à frente do desaparecimento do motor de combustão em 2030. Desde o início do esquema em 2012, os subsídios para vans e caminhões plug-in têm ajudado no compra de mais de 26.000 vans e caminhões elétricos no Reino Unido.

- No final de 2021, o governo já tinha cortado as taxas de subsídios para veículos eléctricos. As grandes vans e pequenos caminhões elétricos também foram alvo de alterações a partir de 1º de abril de 2022. A exigência de menor peso para caminhões elétricos passa de 3,5 para 4,25 toneladas, enquanto o limite máximo permanece em 12 toneladas. Estes automóveis serão subsidiados em 20% do preço de compra, até um máximo de £16.000 por veículo. Além disso, o limite de subvenção para pequenos camiões eléctricos até 16.000 libras seria aumentado de 3,5 toneladas para 4,25 toneladas. Caminhões elétricos pesando até 4,25 toneladas serão elegíveis para um subsídio de £ 5.000.

Com o crescente setor de comércio eletrônico, a demanda das empresas de logística e entrega no país aumentou. Para comercializar a participação de mercado, essas empresas começaram a traçar planos para implantar mais veículos comerciais elétricos em sua frota nos próximos anos. Por exemplo,.

- Em maio de 2022, a Volvo Trucks e o Grupo Deutsche Post DHL concordaram em colaborar para acelerar a transição para veículos com emissões zero. A DHL planeia acelerar a sua mudança para grandes veículos elétricos, implantando 44 novos camiões elétricos Volvo nas rotas europeias. O pedido planejado inclui 40 caminhões elétricos Volvo FE e Volvo FL, que serão utilizados para entregas de pacotes em áreas urbanas. Os camiões eléctricos para rotas mais longas também estão incluídos no âmbito, e a DHL optou por começar a empregar camiões Volvo para transporte regional, começando com quatro camiões eléctricos Volvo FM no Reino Unido. Em dezembro de 2021, a Tesco anunciou os seus planos para lançar os primeiros veículos pesados totalmente elétricos utilizados comercialmente na Grã-Bretanha para servir o seu centro de distribuição no País de Gales. Os veículos podem viajar cerca de 160 quilómetros com uma única carga e estes dois camiões de 37 toneladas transportarão mercadorias de um terminal ferroviário de carga em Cardiff para o centro da empresa em Magor.

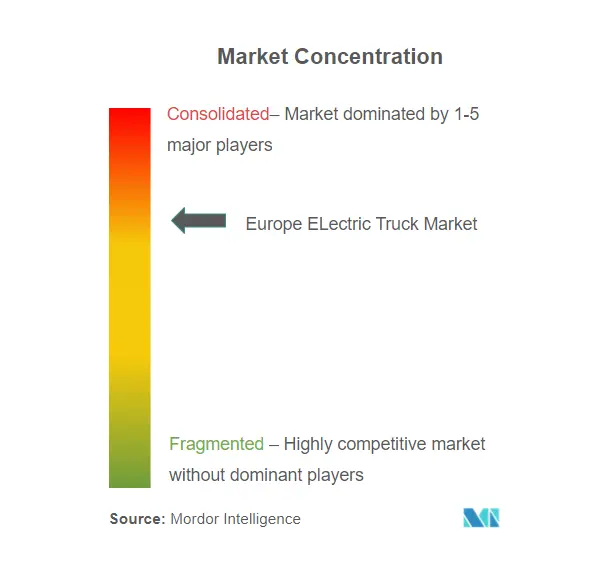

Visão geral da indústria de caminhões elétricos na Europa

O mercado europeu de camiões elétricos é caracterizado por grandes players, como Daimler, Scania, MAN, Renault Trucks, Volvo Trucks, etc. As empresas estão celebrando fusões, aquisições, joint ventures e acordos de colaboração para fortalecer sua posição no mercado. Por exemplo,.

Em maio de 2022, a Volvo Trucks e a Bucher Municipal uniram-se na eletrificação dos caminhões de limpeza de esgoto. A Bucher Municipal pretende fornecer até 80 veículos de limpeza de esgotos totalmente eléctricos às comunidades europeias até ao final de 2023. Até ao final de 2023, a Bucher Municipal prevê que até 80 camiões de esgotos, ou 50% da sua produção de veículos de limpeza, talvez Volvo zero -caminhões de emissão.

Em março de 2022, a Renault Trucks anunciou o lançamento de um novo projeto com a Geodis, o caminhão elétrico Oxygen de 16 toneladas. A Renault Trucks anunciou o seu portfólio E-Tech, que inclui alguns serviços críticos que podem ajudar os clientes na sua transição para veículos elétricos. O Renault Trucks T E-Tech para o transporte regional e o Renault Trucks C E-Tech para a indústria da construção estarão disponíveis em 2023.

Em junho de 2021, a Volta Trucks revelou o primeiro protótipo de chassi do Volta Zero - o primeiro veículo comercial totalmente elétrico de 16 toneladas do mundo, projetado especificamente para logística no centro da cidade. O Volta Zero será o primeiro veículo comercial da Europa a utilizar um inovador e-Axle para aumentar a eficiência e a autonomia do veículo. A produção em grande escala de veículos com especificações do cliente ocorrerá no final de 2022.

Em junho de 2021, a Proton Motor Fuel Cell GmbH assinou um Memorando de Entendimento (MoU) com a empresa britânica Electra Commercial Vehicles Limited para desenvolver o mercado de caminhões com célula de combustível com emissão zero no Reino Unido e na Irlanda. De acordo com o memorando de entendimento, a Electra atuará como integradora de sistemas para integrar os sistemas de célula de combustível da Proton Motor Fuel Cell em seu portfólio existente de caminhões elétricos.

Assim, com base nos casos e desenvolvimentos acima mencionados na região, os participantes do mercado anteciparam explorar novas oportunidades para capturar a participação majoritária de mercado no mercado europeu de caminhões elétricos.

Líderes de mercado de caminhões elétricos na Europa

Volvo Group

Renault Trucks

Scania AB

Daimler

MAN trucks

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de caminhões elétricos

Em junho de 2022, a fabricante sueca de veículos comerciais Scania estreou seu caminhão elétrico regional de longo curso que estaria disponível na Europa tanto como caminhão rígido quanto como trator-reboque. O camião atingiria a carga total em menos de 90 minutos, metade da duração do período de descanso de 45 minutos obrigatório do condutor para cada 4,5 horas de condução na Europa a 375 kW. Ambas as séries Scania 45 R e S apresentam um trem de força de 410 kW.

Em junho de 2022, a Plastic Omnium anunciou que havia concordado com o Grupo ACTIA para adquirir 100% da Divisão ACTIA Power por um valor empresarial de 52,5 milhões de euros, com fechamento previsto para o terceiro trimestre de 2022. ACTIA Power, com sede no Reino Unido , é especializada em projetar e fabricar baterias de bordo, eletrônica de potência e sistemas de eletrificação para veículos elétricos de mobilidade pesada caminhões, ônibus, ônibus, trens e equipamentos de construção.

Em junho de 2022, a Mercedes Benz Trucks, uma subsidiária da Daimler Trucks, anunciou seu novo caminhão elétrico de longa distância eActros para transporte de longa distância no IAA Transportation 2022 em Hanover. Porém, antes de seu lançamento, a empresa revelou que o caminhão poderia atingir de 20% a 80% de carga em 30 minutos.

Em maio de 2022, a Mercedes-Benz Trucks anunciou que está sistematicamente avançando na introdução de modelos elétricos a bateria adicionais para este e o futuro. Para o importante segmento de longo curso, o eActros LongHaul, com autonomia de cerca de 500 quilômetros com uma carga de bateria, está programado para estar pronto para produção em série em 2024. A Mercedes-Benz Trucks pretende aumentar a participação de novos veículos localmente neutros em CO2. veículos na Europa para mais de 5% até 2030.

Em abril de 2022, a Volta Trucks revelou as pequenas iterações de 7,5 e 12 toneladas do Volta Zero de 16 toneladas. Ambos os novos caminhões seriam visualmente semelhantes aos de 16 toneladas na frente, com o de 12 toneladas tendo um design de chassi longo e uma roda extra para atender à carga útil.

Segmentação da indústria de caminhões elétricos na Europa

Os caminhões elétricos podem ser definidos como veículos comerciais movidos por um conjunto de baterias e são utilizados para o transporte de cargas. Nos caminhões elétricos, os motores internos têm menos peças móveis em comparação com um caminhão a diesel e não precisam de transmissões multivelocidades, reduzindo o custo de manutenção do veículo e melhorando a confiabilidade com quase zero poluição sonora.

O mercado europeu de camiões eléctricos abrange as últimas tendências e desenvolvimento tecnológico no mercado de autocarros eléctricos nos países europeus. O escopo do relatório abrange a segmentação com base no tipo de propulsão, caminhão, aplicação e país. Por tipo de propulsão, o mercado é segmentado em híbrido plug-in, elétrico de célula de combustível e elétrico de bateria. Por tipo de caminhão, o mercado é segmentado em caminhões leves, caminhões médios e caminhões pesados. Por aplicação, o mercado é segmentado em logística, municipal e outras aplicações. Por país, o mercado é segmentado em Alemanha, Reino Unido, França, Itália, Holanda, Espanha e Resto da Europa. Para cada segmento, o dimensionamento e a previsão do mercado são baseados no valor (milhões de dólares).

| Plug-In Híbrido |

| Célula de combustível elétrica |

| Bateria Elétrica |

| Caminhão leve |

| Caminhão Médio |

| Caminhão Pesado |

| Logística |

| Municipal |

| Outras aplicações |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Holanda |

| Espanha |

| Resto da Europa |

| Por tipo de propulsão | Plug-In Híbrido |

| Célula de combustível elétrica | |

| Bateria Elétrica | |

| Por tipo de caminhão | Caminhão leve |

| Caminhão Médio | |

| Caminhão Pesado | |

| Por aplicativo | Logística |

| Municipal | |

| Outras aplicações | |

| Por país | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Holanda | |

| Espanha | |

| Resto da Europa | |

Perguntas frequentes sobre pesquisa de mercado de caminhões elétricos na Europa

Qual é o tamanho do mercado europeu de caminhões elétricos?

O tamanho do mercado europeu de caminhões elétricos deverá atingir US$ 1,12 bilhão em 2024 e crescer a um CAGR de 57,13% para atingir US$ 10,76 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de caminhões elétricos?

Em 2024, o tamanho do mercado europeu de caminhões elétricos deverá atingir US$ 1,12 bilhão.

Quem são os principais atores do mercado europeu de caminhões elétricos?

Volvo Group, Renault Trucks, Scania AB, Daimler, MAN trucks são as principais empresas que operam no mercado europeu de caminhões elétricos.

Que anos esse mercado europeu de caminhões elétricos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de caminhões elétricos foi estimado em US$ 0,71 bilhão. O relatório abrange o tamanho histórico do mercado europeu de caminhões elétricos durante anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o mercado europeu de caminhões elétricos tamanho por anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de caminhões elétricos na Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Electric Trucks Europe em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise da Electric Trucks Europe inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.