Tamanho do mercado de veículos comerciais leves elétricos da Europa

| Período de Estudo | 2016 - 2029 | |

| Tamanho do Mercado (2024) | 12.86 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 27.67 Bilhões de dólares | |

| Maior participação por tipo de subcorpo | Picapes comerciais leves | |

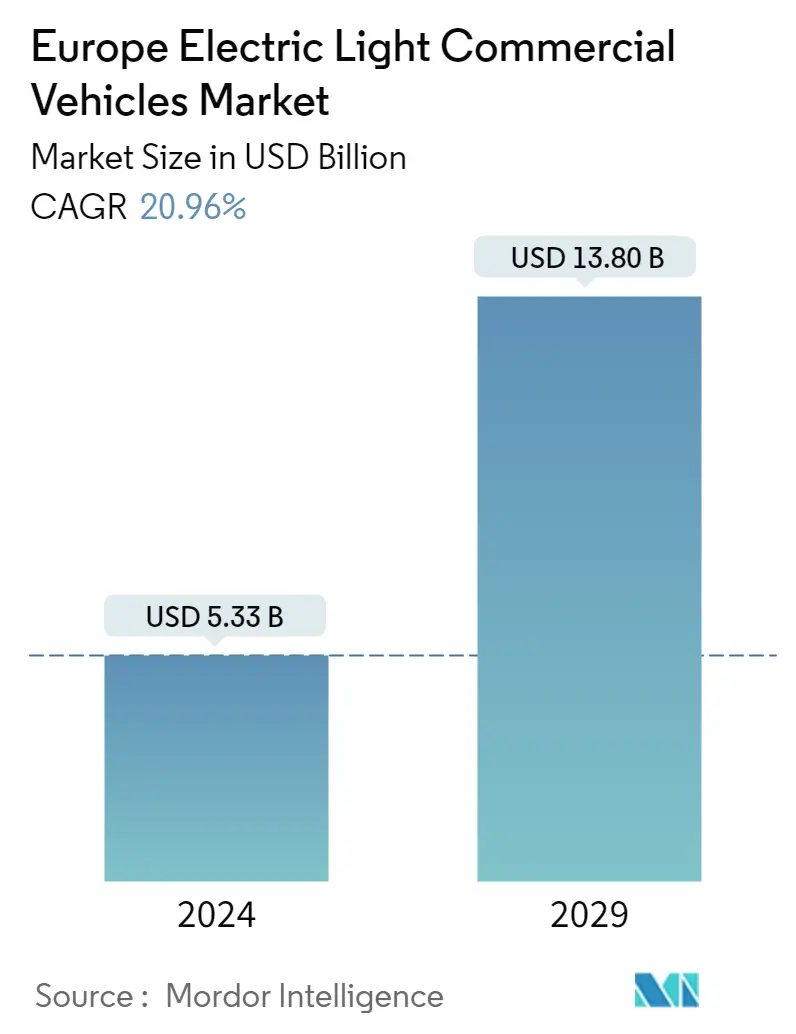

| CAGR (2024 - 2029) | 20.96 % | |

| Maior participação por país | Alemanha | |

| Concentração do Mercado | Alto | |

Principais jogadores | ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de Mercado de Veículos Comerciais Leves Elétricos da Europa

O tamanho do mercado Veículos comerciais leves elétricos da Europa é estimado em USD 5.33 bilhões em 2024 e deve atingir USD 13.80 bilhões até 2029, crescendo a um CAGR de 20.96% durante o período de previsão (2024-2029).

- Maior segmento por tipo de combustível - BEV Na Europa, os veículos comerciais leves a bateria pura têm as maiores vendas em todos os tipos de combustível. Devido à maior eficiência de combustível e menor custo de manutenção, a demanda pelo BEV LCV está aumentando significativamente.

- Maior segmento por tipo de subcorpo - Picapes comerciais leves Um aumento nas compras on-line e crescimento no setor de comércio eletrônico cresceu a logística de última milha, que cresceu imensamente o mercado de vans para entrega na Europa nos últimos anos.

- Segmento de crescimento mais rápido por tipo de combustível - FCEV O foco do governo na mobilidade verde para reduzir as emissões de carbono, e o desenvolvimento em infraestrutura de carregamento está tornando o BEV o tipo de combustível que mais cresce em veículos comerciais na Europa.

- Maior segmento por país - Alemanha A França testemunhou as maiores vendas de LCV elétrico na Europa. Normas rígidas do governo e adoção da mobilidade elétrica estão alimentando a demanda por veículos comerciais leves elétricos na França.

As picapes comerciais leves são o maior segmento por tipo de carroceria.

- A base da economia, do crescimento e da competitividade da Europa é o transporte eficiente. A indústria de veículos comerciais está empenhada em ajudar a economia europeia a cumprir as ambiciosas metas climáticas estabelecidas no Acordo de Paris. Os combustíveis alternativos e as motorizações estão a tornar-se mais variados, mas ainda há muito poucos locais de carregamento e reabastecimento adequados para veículos comerciais. Existem 6,3 milhões de veículos em uso em toda a União Europeia que transportam cerca de 15 bilhões de toneladas de carga anualmente, ou 76,7% de toda a carga transportada por terra.

- A Europa foi o ponto focal dos efeitos da COVID-19, com cerca de 50.000 unidades de produção perdidas em março e abril como resultado de fechamentos rígidos de fábricas, regulamentos de local de trabalho em toda a área, problemas na cadeia de suprimentos e ordens para ficar em casa. No final de 2020, a fabricação de veículos comerciais na Europa diminuiu quase 20% em relação ao ano anterior. Países como a Polônia, na Europa Central, e a Itália, na Europa Ocidental, onde a indústria de caminhões facilita o fluxo de commodities em toda a Europa, devem experimentar a maior queda na demanda. undefined

- O crescimento da atividade de logística, construção e comércio eletrônico aumentou a necessidade de transporte de materiais, impulsionando as vendas de veículos comerciais em todo o mundo. Isso pode alimentar o mercado de veículos de negócios em um futuro próximo. Espera-se que o mercado se desenvolva como resultado do aumento das atividades de construção e comércio eletrônico, bem como da transição para veículos elétricos, que deve apresentar chances de expansão de mercado nos próximos anos. undefined

A Alemanha é o maior segmento por país.

- Há vendas mundiais de veículos comerciais no total de 17,7 milhões a cada ano. Com mais de 2,9 milhões de novas vans, caminhões e ônibus, a Europa respondeu por 16,4% dos registros globais. Os hábitos de compra dos consumidores mudaram em favor dos veículos elétricos como resultado das crescentes preocupações ambientais, do plano do governo de proibir os motores de combustão interna até 2030 e de uma compreensão geral das vantagens dos carros ecológicos, como eficiência de combustível e emissões zero.

- A pandemia de COVID-19 teve repercussões sem precedentes na cultura e na economia. A indústria automobilística tem experimentado efeitos significativos, e ainda se espera que o processo de recuperação seja prolongado e desafiador. Apesar disso, o governo italiano continua a prever que, a partir de 2025, o uso de veículos elétricos se expandirá significativamente. Além disso, a Comissão Europeia aprovou um financiamento público de 3,2 mil milhões de euros em dezembro de 2019 de sete Estados-Membros para projetos pan-europeus de investigação e inovação. Promove o desenvolvimento de tecnologias altamente criativas e sustentáveis para baterias de íons de lítio, envolvendo atividades de pesquisa e inovação até a primeira implantação industrial ao longo de toda a cadeia de valor de baterias.

- O governo priorizou o desenvolvimento de baterias, carros, estações de carregamento, aplicativos de mobilidade digital, TIC, mobilidade inteligente e serviços de energia para acelerar a adoção de veículos elétricos nos próximos anos. A demanda por veículos comerciais elétricos deve aumentar devido ao crescimento do comércio eletrônico e das atividades logísticas.

Visão geral da indústria de veículos comerciais leves elétricos da Europa

O mercado europeu de veículos comerciais leves elétricos está moderadamente consolidado, com as cinco principais empresas ocupando 61,54%. Os principais players deste mercado são Citroën, Nissan Motor Company Ltd, Opel, Renault Group e Volkswagen AG (classificados em ordem alfabética).

Líderes do mercado de veículos comerciais leves elétricos na Europa

Citroen

Nissan Motor Company Ltd

Opel

Renault Group

Volkswagen AG

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Europa Notícias do Mercado de Veículos Comerciais Leves Elétricos

- Janeiro de 2022 A Nissan anunciou a nova van Townstar, que estará à venda em junho de 2022. Este modelo tomará o lugar do e-NV200. Com opções de motores a gasolina e totalmente elétricos, o novo Townstar oferece uma oferta abrangente e competitiva para a pequena categoria de furgões. O novo Townstar, que é totalmente elétrico, foi projetado para acelerar a mudança para o automobilismo de emissão zero. O novo Townstar, a mais recente adição à série LCV compacta totalmente elétrica da Nissan, foi concebido para ser um parceiro de negócios confiável, eficiente e sustentável que é otimizado para atender às demandas dos clientes que têm necessidades em constante mudança.

- Janeiro de 2022 A Alnatura tem parceria com a Addax Motors. É aqui que entra a Addax Motors. A empresa forneceu uma frota de carros Addax para apoiar a Alnatura durante a entrega da última milha, enquanto a cadeia de varejo de alimentos orgânicos Alnatura lança sua operação de e-commerce juntamente com uma opção de entrega em domicílio.

- Janeiro de 2022 A Allego Holding B.V, a principal rede pan-europeia de carregamento de veículos elétricos, e o Grupo Volkswagen França anunciaram sua parceria com o Groupe Bertrand para expandir sua rede de HPC na França, instalando 15 Hubs de Carregamento Ultrarrápido até meados de 2023.

Relatório de mercado de veículos comerciais leves elétricos da Europa - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 População

- 4.2 PIB

- 4.3 CVP

- 4.4 Taxa de inflação

- 4.5 Taxa de juros para empréstimos para automóveis

- 4.6 Preço da bateria (por kWh)

- 4.7 Índice de Desempenho Logístico

- 4.8 Impacto da Eletrificação

- 4.9 Novos modelos XEV anunciados

- 4.10 Implantação de Estações de Carregamento

- 4.11 Quadro regulamentar

- 4.12 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

- 5.1 Tipo de corpo

- 5.1.1 Veículos Comerciais Leves

- 5.1.1.1 Pick-ups comerciais leves

- 5.1.1.2 Vans Comerciais Leves

- 5.2 Tipo de combustível

- 5.2.1 BEV

- 5.2.2 FCEV

- 5.2.3 JUNTO

- 5.2.4 PHEV

- 5.3 País

- 5.3.1 Áustria

- 5.3.2 Bélgica

- 5.3.3 República Checa

- 5.3.4 Dinamarca

- 5.3.5 Estônia

- 5.3.6 França

- 5.3.7 Alemanha

- 5.3.8 Irlanda

- 5.3.9 Itália

- 5.3.10 Letônia

- 5.3.11 Lituânia

- 5.3.12 Noruega

- 5.3.13 Polônia

- 5.3.14 Rússia

- 5.3.15 Espanha

- 5.3.16 Suécia

- 5.3.17 Reino Unido

- 5.3.18 Resto da Europa

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 AB Volvo

- 6.4.2 ADDAX MOTORS NV.

- 6.4.3 ARRIVAL LTD.

- 6.4.4 Citroen

- 6.4.5 Fiat

- 6.4.6 Ford Motor Company

- 6.4.7 Maxus

- 6.4.8 Nissan Motor Company Ltd

- 6.4.9 Opel

- 6.4.10 Peugeot

- 6.4.11 Renault Group

- 6.4.12 Tesla Inc.

- 6.4.13 Volkswagen AG

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE VEÍCULOS

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da Indústria de Veículos Comerciais Leves Elétricos da Europa

Os Veículos Comerciais Leves são cobertos como segmentos por Tipo de Carroceria. BEV, FCEV, HEV, PHEV são cobertos como segmentos por Tipo de Combustível. Áustria, Bélgica, República Checa, Dinamarca, Estónia, França, Alemanha, Irlanda, Itália, Letónia, Lituânia, Noruega, Polónia, Rússia, Espanha, Suécia, Reino Unido, Resto da Europa são abrangidos como segmentos por País.| Veículos Comerciais Leves | Pick-ups comerciais leves |

| Vans Comerciais Leves |

| BEV |

| FCEV |

| JUNTO |

| PHEV |

| Áustria |

| Bélgica |

| República Checa |

| Dinamarca |

| Estônia |

| França |

| Alemanha |

| Irlanda |

| Itália |

| Letônia |

| Lituânia |

| Noruega |

| Polônia |

| Rússia |

| Espanha |

| Suécia |

| Reino Unido |

| Resto da Europa |

| Tipo de corpo | Veículos Comerciais Leves | Pick-ups comerciais leves |

| Vans Comerciais Leves | ||

| Tipo de combustível | BEV | |

| FCEV | ||

| JUNTO | ||

| PHEV | ||

| País | Áustria | |

| Bélgica | ||

| República Checa | ||

| Dinamarca | ||

| Estônia | ||

| França | ||

| Alemanha | ||

| Irlanda | ||

| Itália | ||

| Letônia | ||

| Lituânia | ||

| Noruega | ||

| Polônia | ||

| Rússia | ||

| Espanha | ||

| Suécia | ||

| Reino Unido | ||

| Resto da Europa |

Definição de mercado

- Tipo de corpo - Os veículos comerciais que pesam menos de 6.000 lb (Classe 1) e na faixa de 6.001-10.000 lb (Classe 2) são cobertos por esta categoria.

- Tipo de motor - Veículos híbridos e elétricos são veículos que funcionam com baterias e usam um ou mais motores elétricos para propulsão.

- Tipo de combustível - Os veículos híbridos e elétricos incluem HEV, PHEV, BEV e FCEV.

- Tipo de subcorpo - Nessa categoria, foram incluídas picapes comerciais leves e vans comerciais leves.

- Tipo de veículo - Os veículos comerciais são veículos rodoviários motorizados projetados para o transporte de pessoas ou mercadorias. A categoria inclui os veículos comerciais ligeiros (VCL).

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Passo-1 Identificar variáveis-chave: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Passo-2 Construa um Modelo de Mercado: As estimativas do tamanho do mercado para os anos históricos e de previsão foram fornecidas em termos de receita e volume. Para conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Passo-3 Validar e finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os respondentes são selecionados em todos os níveis e funções para gerar uma visão holística do mercado estudado.

- Passo-4 Resultados da Pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura