Tamanho e Participação do Mercado de Produtos de Beleza e Cuidados Pessoais da Europa

Análise do Mercado de Produtos de Beleza e Cuidados Pessoais da Europa pela Mordor Intelligence

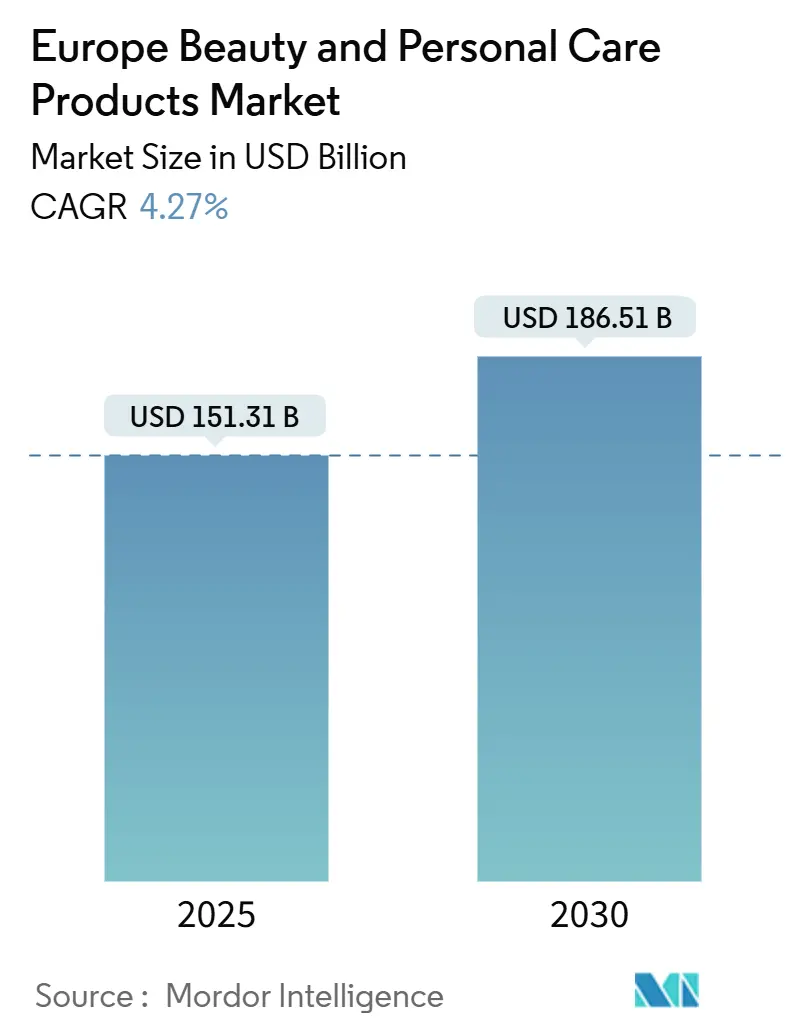

O mercado europeu de beleza e cuidados pessoais situa-se em USD 151,31 mil milhões em 2025 e projeta-se que atinja USD 186,51 mil milhões até 2030, registando uma TCAC de 4,27%. À medida que o retalho online aproveita a personalização baseada em dados para aumentar as margens, tendências como a premiumização, reformulações de ingredientes naturais e leis rigorosas de sustentabilidade estão a redefinir a criação de valor. A Alemanha comanda uma participação substancial de 16,81% da receita total, impulsionada pela sua forte base de consumidores, infraestrutura robusta e players de mercado estabelecidos. No entanto, o Reino Unido está numa trajetória de crescimento mais rápida, ostentando uma TCAC de 4,82%, que reflete as suas dinâmicas de mercado em evolução, foco aumentado na inovação e adaptação aos desafios pós-Brexit. Com a proibição de microplásticos definida para ser implementada até 2029, as alegações de rótulo limpo estão a ganhar tração, direcionando as marcas para ativos à base de óleos vegetais e promovendo embalagens recarregáveis para atender à procura do consumidor por soluções sustentáveis e ecológicas. Perdas anuais de EUR 3 mil milhões de produtos falsificados estão a erodir significativamente a confiança do consumidor, levando os players da indústria a adotar tecnologias avançadas como etiquetagem blockchain e rastreamento baseado em QR[1]Fonte: Gabinete da União Europeia para a Propriedade Intelectual, Impacto económico da contrafação nos setores do vestuário, cosméticos e brinquedos na UE", euipo.europa.eu. Estas medidas visam melhorar a transparência da cadeia de fornecimento, garantir a autenticidade do produto e reconstruir a confiança do consumidor no mercado.

Principais Conclusões do Relatório

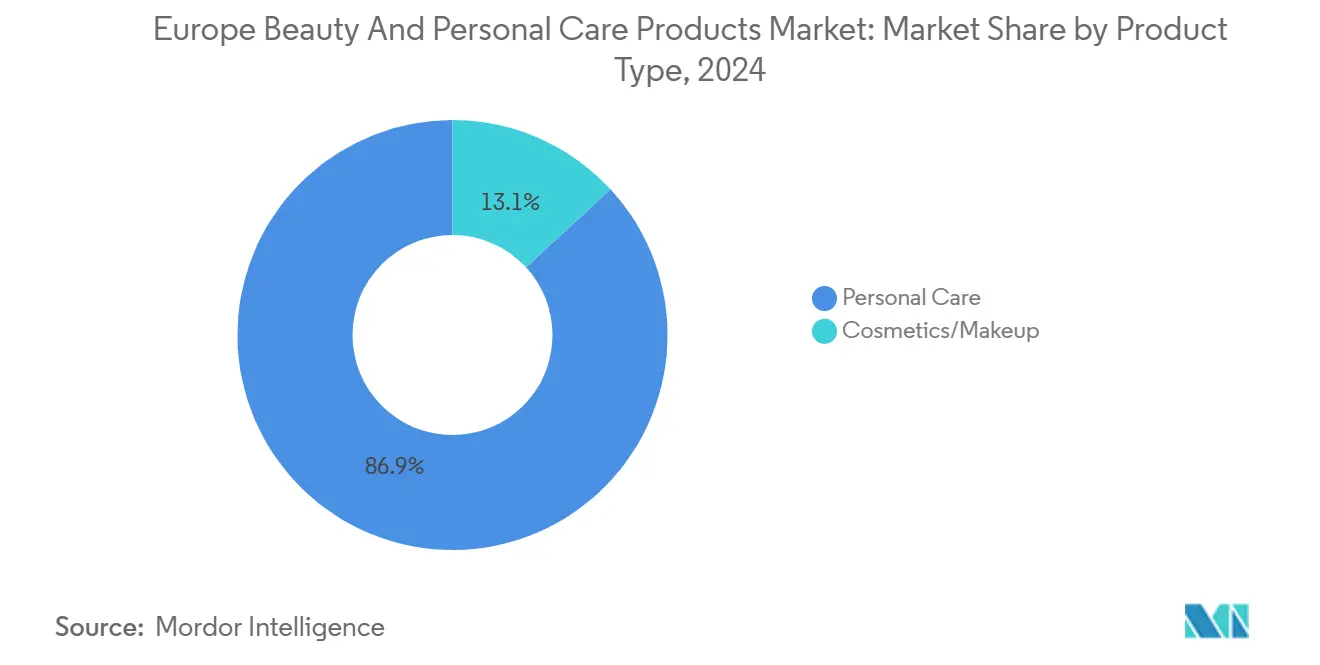

- Por tipo de produto, os cuidados pessoais lideraram o mercado europeu de beleza e cuidados pessoais com 86,86% de participação em 2024 e está definido para registar uma TCAC de 4,87% até 2030.

- Por categoria, o segmento premium capturou 33,76% da receita em 2024 e projeta-se que cresça a uma TCAC de 5,71% entre 2025-2030.

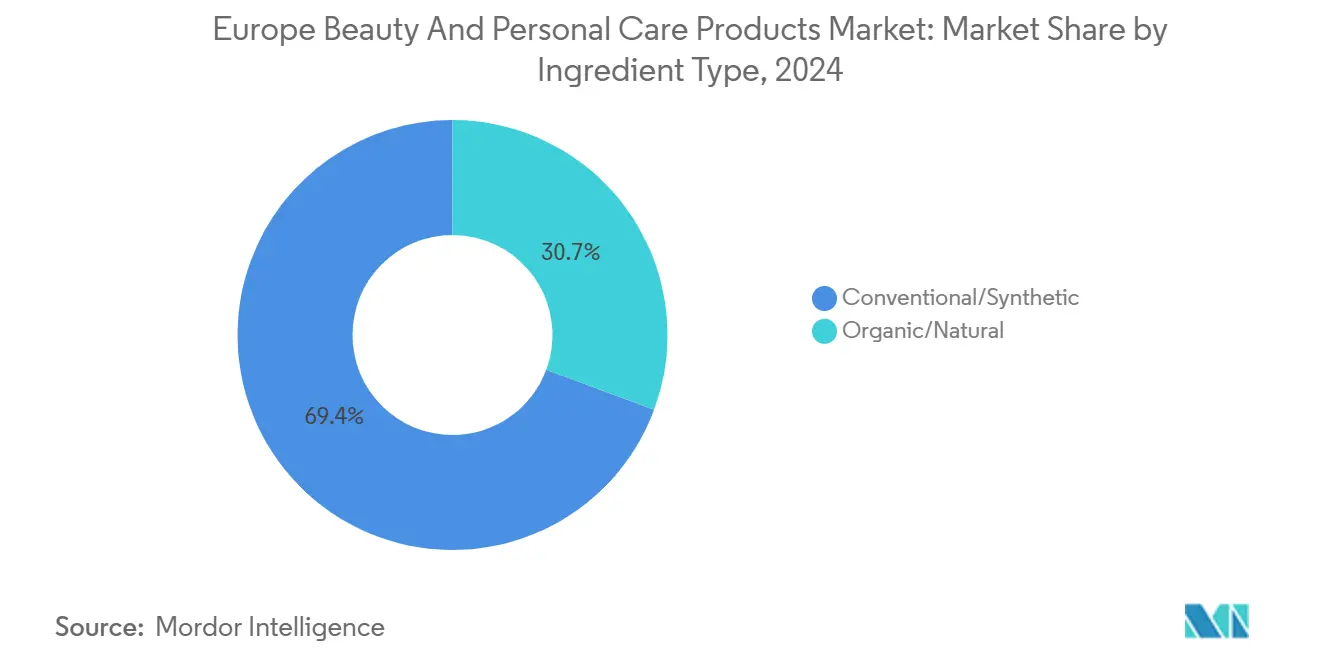

- Por ingrediente, as formulações convencionais mantiveram 69,35% de participação em 2024 enquanto os produtos naturais e orgânicos preveem registar uma TCAC de 6,02% até 2030.

- Por distribuição, as farmácias/drogarias representaram 33,38% das vendas de 2024, enquanto o retalho online está no caminho para uma TCAC de 6,28% no mesmo horizonte.

- Por geografia, a Alemanha comandou 16,81% da participação do mercado europeu de beleza e cuidados pessoais de 2024; o Reino Unido representa o mercado principal de crescimento mais rápido com uma TCAC de 4,82% esperada até 2030.

Tendências e Insights do Mercado de Produtos de Beleza e Cuidados Pessoais da Europa

Análise do Impacto dos Impulsionadores

| Impulsionador | (~)% Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Premiumização superando o crescimento do mercado de massa | +1.2% | Núcleo ocidental; expandindo para Leste | Médio prazo (2-4 anos) |

| Aumento no D2C online e marketplaces | +0.8% | UE-amplo; mais forte NL, IE, DK | Curto prazo (≤2 anos) |

| Preferência por fórmulas limpas e de microbioma | +0.7% | DE, FR, NL | Médio prazo (2-4 anos) |

| "Skinificação" inclusiva em idade dos cuidados capilares | +0.6% | DE, UK, FR | Longo prazo (≥4 anos) |

| Hiper-personalização alimentada por IA | +0.5% | UK, DE, NL | Médio prazo (2-4 anos) |

| Consciencialização sobre cuidados orais | +0.4% | Norte da Europa | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Premiumização superando o crescimento do mercado de massa

Na Europa, as linhas premium de beleza e cuidados pessoais estão a superar o crescimento geral do mercado quase duas vezes. Os consumidores agora veem as formulações de alta performance como essenciais do dia a dia em vez de meros luxos, impulsionados por uma preferência crescente por produtos que entregam resultados tangíveis. Produtos com validação dermatológica e alegações orientadas para o bem-estar comandam um preço mais alto, pois alinham-se com o foco crescente do consumidor na saúde e autocuidado. Esta tendência é exemplificada pelas vendas recorde da Beiersdorf de EUR 9,9 mil milhões em 2024, amplamente alimentadas por inovações na sua linha de cuidados da pele Eucerin, que combina pesquisa científica com formulações avançadas. As principais multinacionais estão a mudar o seu foco e capital para portfolios de prestígio para capitalizar nesta procura. Um exemplo é a aquisição da Dr. Squatch pela Unilever, juntamente com a sua ambição de elevar a contribuição do segmento premium para o volume de negócios do grupo para 50%. Além disso, o capital da marca, reforçado por dados clínicos e sistemas de entrega únicos, mantém-se robusto mesmo em meio aos desafios predominantes do custo de vida, pois os consumidores priorizam a qualidade e eficácia sobre o custo.

Aumento no D2C online e marketplaces

Em 2024, 77% dos residentes da UE compraram online, com os cosméticos a representar 20% dessas compras[2]Fonte: Eurostat, Compras online na UE continuam a crescer", ec.europa.eu. Os Países Baixos lideram com uma taxa de penetração de 94%, destacando a rápida adoção do país às tendências de beleza digital impulsionadas pela alta penetração da internet, infraestrutura avançada de e-commerce e preferência do consumidor pela conveniência. As plataformas direto-ao-consumidor (D2C) capacitam as marcas a recolher dados de primeira parte, como preferências do cliente, comportamento de compra e feedback, permitindo-lhes ajustar os sortimentos de produtos em tempo real, lançar campanhas de marketing direcionadas e manter margens brutas que antes eram entregues aos retalhistas físicos. Além disso, as funcionalidades de correspondência de tons e experimentação virtual alimentadas por IA não apenas minimizam as devoluções ao ajudar os clientes a fazer seleções mais precisas, mas também melhoram a experiência geral de compra. Essas ferramentas constroem confiança do consumidor nas compras online, impulsionando em última análise conversões de vendas mais altas, fomentando a lealdade da marca e posicionando as marcas para melhor competir num mercado cada vez mais digital.

Preferência por formulações limpas e amigas do microbioma

A partir de fevereiro de 2025, novas restrições sobre nanoformas de cobre, prata, ouro e platina estão a promover uma mudança significativa para botânicos e biofermentados como soluções alternativas. Essas restrições estão a impulsionar a inovação no fornecimento de ingredientes, estratégias de formulação e desenvolvimento de produtos dentro da indústria da beleza. Em 2024, a Europa representou 48% das importações globais de óleos vegetais e essenciais para aplicações de beleza, reforçando um forte ecossistema de matérias-primas que apoia esta transição[3]Fonte: Centro para a Promoção de Importações de países em desenvolvimento, Qual é a procura por ingredientes naturais para cosméticos no mercado europeu?", www.cbi.eu. Esta cadeia de fornecimento robusta permite aos fabricantes explorar diversos ingredientes naturais e criar formulações sustentáveis. As marcas estão cada vez mais a combinar perfis naturais com eficácia clinicamente validada para atender às procuras do consumidor por segurança e performance. Além disso, os ativos probióticos emergentes estão a desempenhar um papel fundamental na ponte entre narrativas de saúde da pele e imunidade, oferecendo benefícios multifuncionais que se alinham com as preferências em evolução do consumidor e o foco crescente no bem-estar holístico.

"Skinificação" inclusiva em idade dos cuidados capilares

À medida que a população da Europa envelhece, o foco está a mudar da mera manutenção da cor para garantir a integridade da barreira do couro cabeludo e nutrir os folículos capilares. Esta mudança demográfica impulsionou a procura por soluções avançadas de cuidados capilares que abordam tanto preocupações estéticas quanto relacionadas com a saúde. A incursão da L'Oréal em modelos de pele bio impressa sublinha os protocolos de teste em evolução que combinam ciência da pele com alegações de cuidados capilares, permitindo desenvolvimento de produtos mais preciso e eficaz. Estes modelos bio impressos permitem métodos de teste inovadores, reduzindo a dependência de abordagens tradicionais e acelerando o desenvolvimento de soluções direcionadas. Na Alemanha e no Reino Unido, os séruns premium para couro cabeludo, agora a promover ingredientes como niacinamida e ceramidas, estão a começar a rivalizar com o posicionamento dos seus equivalentes sérum facial. Esses produtos não apenas prometem saúde melhorada do couro cabeludo, mas também comandam um preço premium, refletindo o seu valor percecionado, eficácia e alinhamento com as preferências do consumidor por formulações de alta qualidade e multifuncionais.

Análise do Impacto das Limitações

| Limitação | (~)% Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Canais de contrafação e mercado cinzento | -0.6% | França, Itália, Roménia mais afetadas | Curto prazo (≤ 2 anos) |

| Pressão de preços da marca própria do retalho | -0.5% | Cadeias de supermercados da Europa Ocidental | Médio prazo (2-4 anos) |

| Regulamentações fragmentadas de eco-rótulos | -0.4% | Desafios de implementação em toda a UE | Longo prazo (≥ 4 anos) |

| Altos custos de fabrico e despesas de matérias-primas | -0.3% | Centros de fabrico: Alemanha, França, Itália | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Canais de contrafação e mercado cinzento

Em 2023, as alfândegas da UE confiscaram 152 milhões de itens falsificados, coletivamente avaliados em impressionantes EUR 3,4 mil milhões. Notavelmente, os produtos de beleza e cuidados pessoais classificaram-se entre as cinco principais categorias afetadas, destacando a vulnerabilidade deste mercado às atividades de contrafação. A França suportou um impacto significativo, testemunhando uma queda de EUR 800 milhões no volume de negócios legítimo de cosméticos. Esta perda substancial não apenas impactou a economia da nação, mas também corroeu a confiança do consumidor nas plataformas de e-commerce, onde os processos de autenticação de produtos permanecem inadequados e opacos. A prevalência de produtos falsificados nos marketplaces online tornou cada vez mais difícil para os consumidores distinguir produtos genuínos de falsos, exacerbando ainda mais a questão. Além disso, as unidades de manutenção de stock (SKUs) premium tornaram-se alvos principais para os falsificadores devido às suas margens de lucro mais altas, comprometendo o capital da marca, inflacionando as despesas de garantia e forçando as empresas a alocar recursos adicionais para combater atividades de contrafação.

Pressão de preços da marca própria do retalho

Divulgações recentes do retalho revelam que os principais grupos de supermercados estão a expandir as suas linhas de marca própria, muitas vezes precificando-as 30-40% abaixo das marcas nacionais. Esta mudança é impulsionada pela procura crescente do consumidor por alternativas acessíveis mas de qualidade, permitindo aos supermercados fortalecer o seu posicionamento competitivo e capturar maior quota de mercado. Esses produtos de marca própria muitas vezes oferecem qualidade comparável às marcas nacionais, tornando-os cada vez mais atraentes para consumidores conscientes do custo. Para justificar os seus preços premium, os players estabelecidos estão a recorrer a ativos patenteados, experiências de embalagem melhoradas e benefícios de programas de fidelidade, que visam criar uma proposta de valor distinta e reter a lealdade do cliente. Alternativamente, alguns estão a mudar para o fabrico de marca própria para salvaguardar o seu volume de vendas, diversificar os seus fluxos de receita e adaptar-se às dinâmicas de mercado em evolução.

Análise de Segmentos

Por Tipo de Produto: Estabilidade dos Cuidados Pessoais Ancora o Crescimento

Em 2024, os cuidados pessoais dominaram o cenário europeu de beleza e cuidados pessoais, representando 86,86% do total de vendas. Este segmento manteve uma TCAC futura de 4,87%, demonstrando resistência pois os produtos básicos de higiene permanecem não discricionários mesmo durante desacelerações económicas. Dentro dos cuidados pessoais, os cuidados da pele emergiram como a maior subcategoria, avaliada em EUR 27,7 mil milhões, alimentada pela procura crescente por soluções anti-idade, tratamentos para hiperpigmentação e produtos de apoio à reparação da barreira. Os cuidados capilares seguiram de perto, gerando EUR 16,8 mil milhões em receita, apoiados por inovações como séruns para couro cabeludo e barras de limpeza sem sulfato. Os cuidados orais também beneficiaram de uma mentalidade crescente de saúde preventiva, reforçando ainda mais o domínio dos cuidados pessoais. Os produtos de banho e duche com preços de massa continuaram a garantir volumes de base estáveis, enquanto formatos de embalagem sustentável como bolsas recarregáveis e barras sólidas ajudaram a melhorar as margens sem sacrificar a acessibilidade.

O grooming masculino, outrora uma categoria nicho, tornou-se agora uma das áreas de crescimento mais rápido no mercado europeu de beleza e cuidados pessoais. A aceitação social de produtos de grooming focados no homem expandiu significativamente, encorajando mais homens a envolver-se com soluções de cuidados da pele, styling capilar e higiene pessoal. O crescimento da categoria está a ser acelerado por inovações direcionadas como limpadores multifuncionais, cuidados premium para barba e produtos para pele formulados para necessidades específicas masculinas. As linhas de fragrâncias também estão a beneficiar, com lançamentos neutros em género a atrair tanto homens quanto mulheres, alargando o mercado endereçável. Este momentum é ainda apoiado por reformulações de desodorantes e antitranspirantes, particularmente opções sem alumínio, abordando preocupações de segurança do consumidor e atraindo uma audiência mais ampla consciente da saúde. Embora o grooming masculino ainda represente uma participação menor comparado aos cuidados pessoais centrais, a sua rápida expansão sinaliza uma mudança de longo prazo nas dinâmicas do mercado.

Por Categoria: Momentum Premium Remodela o Mix de Valor

Em 2024, as linhas premium de beleza e cuidados pessoais reivindicaram cerca de um terço do volume de negócios total do mercado, destacando a sua forte presença na cena de beleza da Europa. Estas ofertas premium atraem os consumidores com inovações dermocosméticas de ponta, como nanoencapsulação de retinaldeído, justificando pontos de preço que excedem EUR 80 para um sérum de 30 ml. Embora alguns compradores tenham apertado os cintos em itens discricionários, a lealdade aos produtos premium em categorias essenciais de cuidados da pele permanece firme. As casas de fragrâncias de luxo estão a reforçar o apelo deste segmento ao implementar estações de recarga, casando sustentabilidade com um ar de exclusividade. Em resposta, as marcas nacionais estão a introduzir pacotes de valor acrescentado e pacotes de fidelidade, esforçando-se para manter os consumidores sensíveis ao preço de fazer downgrade. Com uma mistura de credibilidade científica e prestígio da marca, o segmento premium não apenas mantém a sua posição, mas também visa uma expansão da sua participação de mercado.

Apesar da sua presença já significativa, os produtos premium estão definidos para ser o segmento de crescimento mais rápido do mercado, ostentando uma TCAC projetada de 5,71% até 2030. Esta trajetória de crescimento posiciona as linhas premium para representar metade de toda a receita incremental da indústria durante este período, sublinhando o seu papel fundamental na expansão do mercado. Este aumento é impulsionado pelos consumidores que optam por formulações orientadas para a performance e benefícios de longo prazo em cuidados essenciais da pele, mesmo enquanto navegam desafios de custo de vida. Enquanto os compradores economizam em certas categorias de beleza, permanecem comprometidos com itens premium de cuidados da pele de alta eficácia. Além disso, as iniciativas de recarga de fragrâncias de luxo não apenas ressoam com tendências de sustentabilidade, mas também fortalecem a lealdade da marca, fomentando um vínculo emocional que alimenta o crescimento. À medida que os segmentos de mercado de massa diminuem-seja devido a gastos cautelosos ou uma mudança para opções de supermercados melhoradas-a abordagem liderada pela inovação do premium posiciona-o para uma ascensão rápida, superando todos os outros segmentos do mercado.

Por Tipo de Ingrediente: Adoção Natural Acelera

Em 2024, as formulações convencionais de beleza e cuidados pessoais dominaram o mercado europeu, garantindo uma participação de 69,35%. Esses produtos consagrados pelo tempo, profundamente entrelaçados nas rotinas do consumidor, beneficiam da sua ampla disponibilidade, preços competitivos e performance consistente em todas as categorias. Mesmo face ao escrutínio regulamentar crescente, como as restrições nos silicones cíclicos D5 e D6 e supervisão aumentada sobre conteúdo de microplásticos, os formatos convencionais mantiveram a sua liderança, especialmente em setores de alta performance como cosméticos coloridos. Os pigmentos sintéticos desempenham um papel crucial, garantindo estabilidade, vibração e longevidade, o que os mantém favorecidos em áreas centradas na performance. Em vez de revisões completas, muitas marcas de massa e premium estão a optar por ajustes menores de formulação, permitindo conformidade sem comprometer a textura ou vida útil. Esta mistura de familiaridade do mercado, eficácia comprovada e adaptação gradual solidifica a posição das fórmulas convencionais na indústria, mesmo à medida que as regulamentações e preferências do consumidor evoluem.

As SKUs naturais e orgânicas estão a emergir como o segmento de crescimento mais rápido, com projeções indicando uma TCAC de 6,02% no mercado europeu de beleza e cuidados pessoais. Este aumento de crescimento é amplamente atribuído a mudanças regulamentares, especialmente as eliminações gradual de certos silicones e regulamentações mais rigorosas de microplásticos, que estão a acelerar o movimento para ingredientes mais verdes. Há uma procura crescente por ativos à base de plantas como bakuchiol, squalane e cogumelo tremella, reforçada por avanços no processamento de química verde que garantem um fornecimento escalável e de alta qualidade. Os cuidados da pele lideram esta tendência, especialmente porque os produtos leave-on enfrentam escrutínio aumentado de ingredientes e os consumidores procuram cada vez mais opções mais seguras e sustentáveis. As iniciativas regulamentares, como a Diretiva 2024/825, que exige alegações eco verificáveis, posicionaram organismos de certificação como COSMOS e NATRUE como players fundamentais para garantir transparência e confiança. Com as prioridades do consumidor a mudarem para responsabilidade ambiental e princípios de rótulo limpo, os produtos naturais e orgânicos estão definidos para superar o crescimento da categoria mais ampla.

Por Canal de Distribuição: Online Assume Liderança Estrutural

Em 2024, as farmácias e drogarias solidificaram o seu estatuto como o canal de distribuição premier da Europa para beleza e cuidados pessoais, conquistando uma participação de mercado de 33,38%. A sua posição dominante está profundamente enraizada na confiança do consumidor, especialmente em categorias sensíveis à dermatologia, onde as recomendações de farmacêuticos têm influência considerável. Esses estabelecimentos brilham em áreas de alta credibilidade como dermocosméticos, cuidados terapêuticos da pele e outros produtos de beleza relacionados com a saúde. Mesmo com o aumento do e-commerce, as farmácias esculpiram um nicho, oferecendo consultas presenciais, seleções de produtos personalizadas e conselhos especializados - um nível de serviço que as plataformas online lutam para igualar. Além disso, o seu papel como destino conveniente tudo-em-um tanto para prescrições quanto itens de beleza sem receita aumenta a frequência de compras. À medida que se adaptam à era digital com serviços como e-prescrições e click-and-collect, as farmácias estão a apostar firmemente na sua credibilidade clínica para manter a sua posição de liderança.

O retalho online está preparado para emergir como o canal de crescimento mais rápido para beleza e cuidados pessoais, prevendo uma TCAC robusta de 6,28% até 2030. Este momentum é alimentado por inovações como consultas virtuais, espelhando assistência na loja, e entrega no mesmo dia, que fazem a ponte da divisão de conveniência com estabelecimentos físicos. A logística transfronteiriça simplificada simplificou o acesso a marcas internacionais, impulsionando os cosméticos para a vanguarda do e-commerce. Países como os Países Baixos e Irlanda apresentam um cenário de beleza digital maduro, enquanto mercados online em crescimento como Roménia e Hungria apresentam oportunidades de crescimento inexploradas. O surgimento do comércio social, destacado por eventos de livestreaming, lançamentos de produtos impulsionados por influenciadores e compras direto-ao-carrinho durante sessões interativas, está a impulsionar ainda mais esta tendência. Além disso, modelos de reposição baseados em subscrição estão a cimentar a lealdade do cliente, garantindo que a rápida ascensão do retalho online seja acompanhada por fluxos de receita sustentados.

Análise Geográfica

A Alemanha, com uma participação de 16,81% do mercado europeu de beleza e cuidados pessoais em 2024, goza de vantagens como altos gastos per capita, uma posição de liderança nas regulamentações de segurança química e uma base de consumidores que prioriza eficácia comprovada. Os players domésticos, notavelmente a Beiersdorf, estão a canalizar I&D para nichos como pele sensível e hiperpigmentação, reforçando as vendas premium. O foco do país na inovação e sustentabilidade fortalece ainda mais a sua posição no mercado, pois os consumidores procuram cada vez mais produtos eco-amigáveis e cientificamente apoiados.

O Reino Unido está definido para liderar o crescimento com uma TCAC projetada de 4,82% até 2030. Apesar das flutuações cambiais pós-Brexit, a procura por cuidados de luxo da pele e tendências crescentes de grooming masculino permanece robusta. Além disso, o estatuto de Londres como centro global de logística de e-commerce amplifica as exportações direto-ao-consumidor para a América do Norte e Ásia. O cenário de retalho dinâmico do Reino Unido, juntamente com a sua forte infraestrutura digital, apoia o crescimento tanto de marcas estabelecidas quanto emergentes, tornando-o um mercado chave para inovação e expansão.

França, Itália e Espanha desempenham papéis fundamentais na especialização de categorias: a França lidera em fragrâncias de luxo; a Itália capitaliza no seu legado artesão em cosméticos coloridos; e o clima ensolarado de Espanha impulsiona a popularidade de produtos de proteção UV. Enquanto isso, os desafios de contrafação na França destacam a necessidade urgente de tecnologias de autenticação, pois o segmento de luxo permanece altamente vulnerável a tais ameaças. Na Europa Oriental, países como Polónia e os estados bálticos estão a testemunhar um aumento nos rendimentos disponíveis e uma evolução rápida do e-commerce, criando oportunidades para híbridos de produtos massa-premium. A consciencialização crescente do consumidor da região e preferência por produtos de qualidade aumenta ainda mais o seu potencial como mercado lucrativo para marcas de beleza e cuidados pessoais.

Cenário Competitivo

O mercado europeu de beleza apresenta uma concentração moderada, destacando um cenário competitivo onde multinacionais estabelecidas competem com players de nicho emergentes e expansões agressivas de marca própria. A L'Oréal, aproveitando integração fim-a-fim e deteção de procura alimentada por IA, ostenta uma margem operacional comandante de 19,8%. O crescimento de 4,1% da Unilever no seu segmento Beleza e Bem-estar no Q1 2025 sublinha o sucesso da sua estratégia premium. Enquanto isso, a Beiersdorf, com a sua reputação de ciência da pele, garante espaço de prateleira premium, mesmo enquanto as cadeias de farmácias apertam os seus sortimentos.

Há uma procura crescente por produtos de beleza inclusivos em idade e formulações amigas do microbioma, apresentando oportunidades de espaço em branco. Os disruptores estão a capitalizar nessas lacunas, utilizando modelos direto-ao-consumidor para contornar canais de retalho tradicionais. A adoção tecnológica destaca-se como uma vantagem competitiva fundamental. As incursões da L'Oréal no desenvolvimento de pele bio impressa e conteúdo de marketing gerado por IA via CREAITECH sublinham como investimentos estratégicos em inovação podem esculpir vantagens de mercado.

Os incumbents estão a diferenciar-se através de investimentos tecnológicos: os testes da L'Oréal com pele bio impressa visam validação de eficácia livre de crueldade, enquanto a Unilever mergulha em blockchain para rastreabilidade de ingredientes. O aumento de marcas próprias nos canais de mercearia está a empurrar os preços para baixo, levando líderes do segmento de massa a aumentar as suas ofertas ou fornecer formulações prontas a usar aos retalhistas. Com a aplicação de proibições de microplásticos e restrições em nano-metais, a consolidação na indústria parece iminente, favorecendo empresas equipadas com pipelines de formulação robustos e equipas de assuntos regulamentares adeptas.

Líderes da Indústria de Produtos de Beleza e Cuidados Pessoais da Europa

-

L'Oréal S.A.

-

Procter & Gamble Co

-

Unilever PLC

-

Beiersdorf AG

-

Estée Lauder Companies Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Agosto 2025: A Nivea revelou o seu novo sérum epigenético a preços acessíveis. O sérum ostenta a tecnologia Epicelline proprietária da multinacional alemã, que é especificamente concebida para reverter sinais visíveis de envelhecimento da pele e melhorar a longevidade da pele ao direcionar os mecanismos celulares da pele. Este lançamento destaca o compromisso da Nivea com a inovação no mercado de cuidados da pele.

- Janeiro 2025: A Lidl Espanha estreou uma linha de produtos profissionais de cuidados capilares. Esses produtos, criados em parceria com a Secret Code, são formulados para atender às necessidades de diversos tipos de cabelo e fornecer resultados de qualidade de salão. A gama está definida para ser vendida em 700 lojas em Espanha, refletindo o foco estratégico da Lidl Espanha na expansão da sua presença no mercado de cuidados pessoais.

- Maio 2024: A start-up francesa Mono Skincare reintroduziu a sua linha de produtos naturais e solúveis em água. A linha renovada de cuidados faciais apresenta um limpador, removedor de maquilhagem, esfoliante, tónico, sérum noturno e loção hidratante. Esses produtos são cuidadosamente formulados usando um protocolo especializado destinado a melhorar a hidratação da pele e reduzir sinais de envelhecimento, atendendo aos consumidores que procuram soluções de cuidados da pele sustentáveis e eficazes.

- Abril 2024: Em colaboração com o renomado estilista Rossano Ferretti, apelidado de Maestro Mundial do Cabelo, a Kiko Milano revelou uma linha abrangente de cuidados capilares. Esta gama inclui produtos essenciais como champô, condicionador, máscara, sérum e spray capilar, concebidos para atender a diversas necessidades de cuidados capilares enquanto reflete a expertise e inovação tanto da marca quanto do estilista.

Âmbito do Relatório do Mercado de Produtos de Beleza e Cuidados Pessoais da Europa

O mercado de beleza e cuidados pessoais é aqui definido como bens de consumo para cosméticos e cuidados corporais. O âmbito inclui cosméticos de beleza para o rosto e lábios, produtos de cuidados da pele, fragrâncias e produtos de cuidados pessoais, como cuidados capilares, desodorantes e produtos de barbear.

O mercado de beleza e cuidados pessoais da Europa está segmentado por tipo de produto, canal de distribuição, categoria e geografia. Por tipo de produto, o mercado está segmentado em produtos de cuidados pessoais e produtos cosméticos/maquilhagem. O segmento de produtos de cuidados pessoais está ainda classificado em produtos de cuidados capilares, produtos de cuidados da pele, produtos de banho e duche, produtos de cuidados orais, perfumes e fragrâncias, e desodorantes e antitranspirantes. O segmento de produtos cosméticos/maquilhagem está ainda segmentado em produtos de maquilhagem facial, produtos de maquilhagem para os olhos e produtos de maquilhagem para lábios e unhas. Por canal de distribuição, o mercado está segmentado em lojas especializadas, supermercados/hipermercados, lojas de conveniência/mercearias, farmácias/drogarias, canais de retalho online e outros canais de distribuição. Por categoria, o mercado estudado está segmentado em produtos premium/luxo e produtos de massa. O mercado está segmentado por geografia em Espanha, Reino Unido, Alemanha, França, Itália, Rússia e Resto da Europa.

Para cada segmento, o dimensionamento do mercado e previsões foram feitas com base no valor (USD).

| Cuidados Pessoais | Cuidados Capilares | Champô |

| Condicionador | ||

| Colorante Capilar | ||

| Produtos de Styling Capilar | ||

| Outros | ||

| Cuidados da Pele | Produtos de Cuidados Faciais | |

| Produtos de Cuidados Corporais | ||

| Produtos de Cuidados para Lábios e Unhas | ||

| Banho e Duche | Géis de Banho | |

| Sabões | ||

| Outros | ||

| Cuidados Orais | Escova de Dentes | |

| Pasta de Dentes | ||

| Elixires e Enxaguantes | ||

| Outros | ||

| Produtos de Grooming Masculino | ||

| Desodorantes e Antitranspirantes | ||

| Perfumes e Fragrâncias | ||

| Produtos Cosméticos/Maquilhagem | Cosméticos Faciais | |

| Cosméticos para os Olhos | ||

| Produtos de Maquilhagem para Lábios e Unhas | ||

| Produtos Premium |

| Produtos de Massa |

| Natural e Orgânico |

| Convencional/Sintético |

| Supermercados/Hipermercados |

| Farmácias/Drogarias |

| Lojas de Retalho Online |

| Outros Canais |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Países Baixos | |

| Polónia | |

| Bélgica | |

| Suécia | |

| Resto da Europa |

| Por Tipo de Produto | Cuidados Pessoais | Cuidados Capilares | Champô |

| Condicionador | |||

| Colorante Capilar | |||

| Produtos de Styling Capilar | |||

| Outros | |||

| Cuidados da Pele | Produtos de Cuidados Faciais | ||

| Produtos de Cuidados Corporais | |||

| Produtos de Cuidados para Lábios e Unhas | |||

| Banho e Duche | Géis de Banho | ||

| Sabões | |||

| Outros | |||

| Cuidados Orais | Escova de Dentes | ||

| Pasta de Dentes | |||

| Elixires e Enxaguantes | |||

| Outros | |||

| Produtos de Grooming Masculino | |||

| Desodorantes e Antitranspirantes | |||

| Perfumes e Fragrâncias | |||

| Produtos Cosméticos/Maquilhagem | Cosméticos Faciais | ||

| Cosméticos para os Olhos | |||

| Produtos de Maquilhagem para Lábios e Unhas | |||

| Categoria | Produtos Premium | ||

| Produtos de Massa | |||

| Tipo de Ingrediente | Natural e Orgânico | ||

| Convencional/Sintético | |||

| Canal de Distribuição | Supermercados/Hipermercados | ||

| Farmácias/Drogarias | |||

| Lojas de Retalho Online | |||

| Outros Canais | |||

| Por Geografia | Europa | Alemanha | |

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Países Baixos | |||

| Polónia | |||

| Bélgica | |||

| Suécia | |||

| Resto da Europa | |||

Perguntas Chave Respondidas no Relatório

Qual é o tamanho do mercado europeu de beleza e cuidados pessoais em 2025?

Está avaliado em USD 151,31 mil milhões, com uma TCAC de 4,27% projetada até 2030.

Que categoria de produto está a crescer mais rapidamente na Europa?

A beleza premium está a expandir a uma TCAC de 5,71% devido às mudanças do consumidor para cuidados da pele clinicamente validados.

Qual é o canal de distribuição líder para vendas de beleza europeias?

As farmácias permanecem as maiores, mas o retalho online está a ver o crescimento mais rápido a 6,28% TCAC.

Que país europeu detém a maior participação do mercado de beleza?

A Alemanha lidera com 16,81% de participação graças aos altos gastos do consumidor e foco na segurança do produto.

Página atualizada pela última vez em: