Análise do mercado de aviação europeu

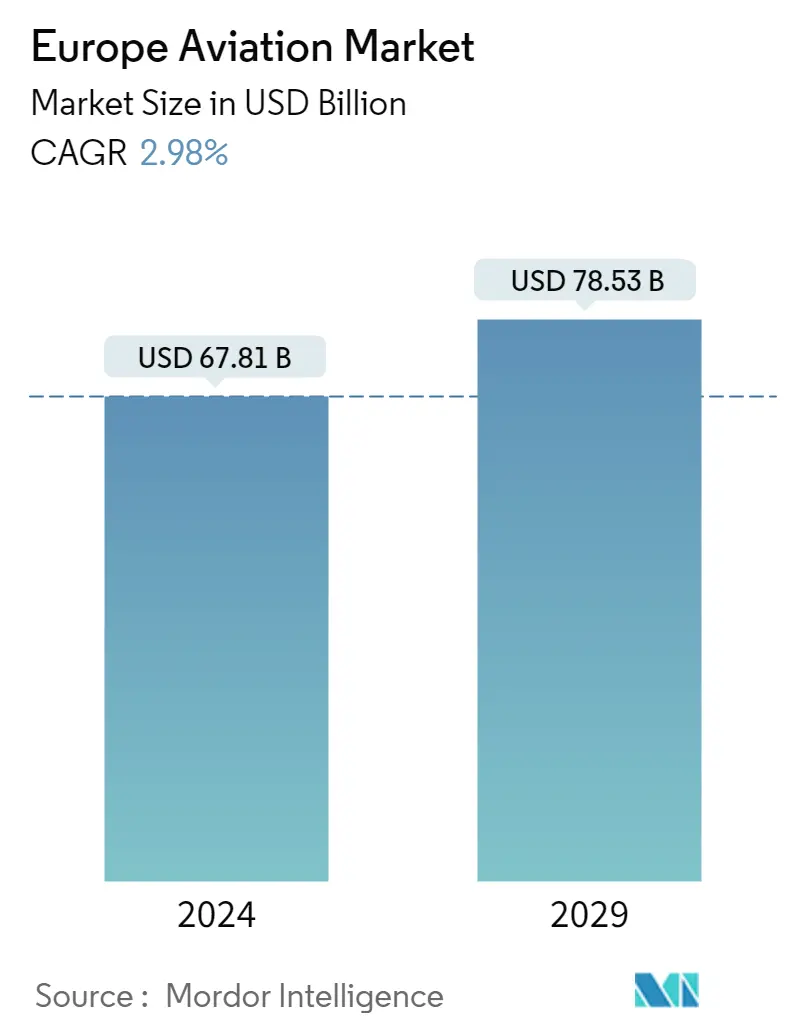

O tamanho do mercado europeu de aviação é estimado em US$ 67,81 bilhões em 2024, e deverá atingir US$ 78,53 bilhões até 2029, crescendo a um CAGR de 2,98% durante o período de previsão (2024-2029).

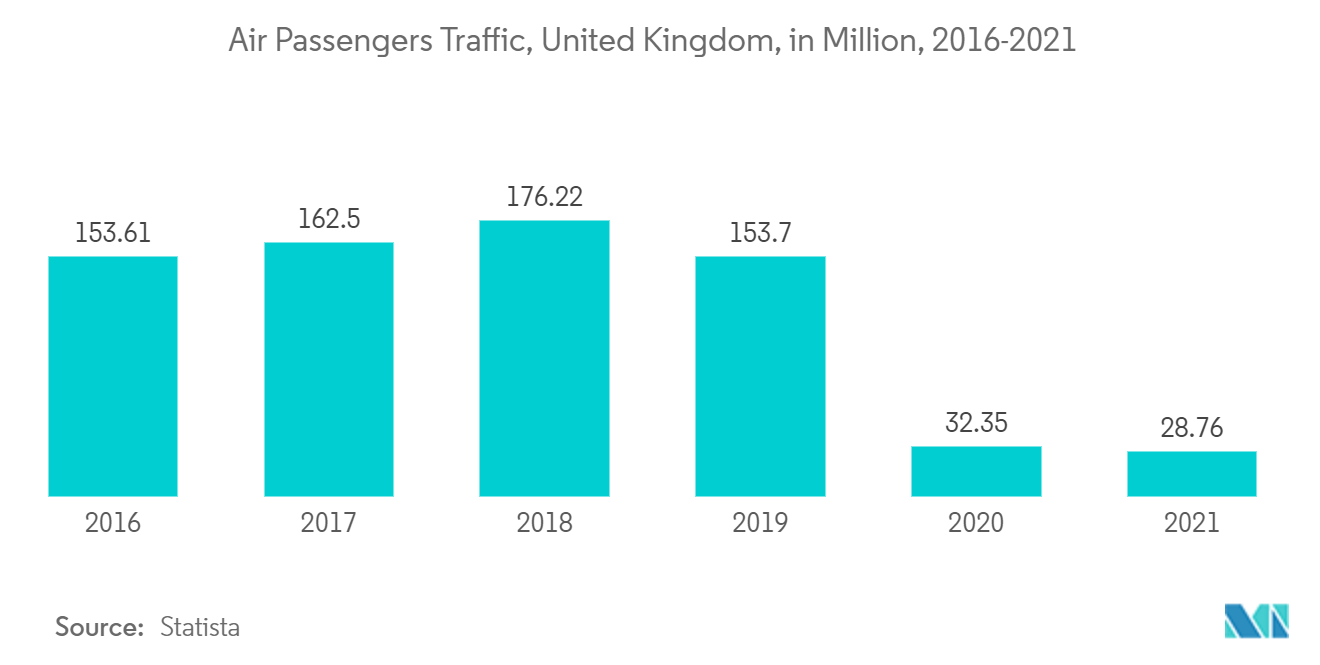

A Europa foi uma das primeiras e mais afetadas regiões do mundo durante o surto de COVID-19. A indústria da aviação é estrategicamente importante para vários países da região. O declínio no tráfego de passageiros e na atividade aérea em 2020 resultou em enormes perdas para as companhias aéreas regionais. No entanto, a situação melhorou em 2021 e a recuperação começou durante o verão de 2021. De acordo com o Eurostat, os passageiros aéreos, carga e correio da União Europeia cresceram 25% entre agosto de 2021 e agosto de 2022. Mas o mercado da aviação em toda a Europa foi novamente prejudicado devido à guerra Rússia-Ucrânia devido a cancelamentos de voos de e para a Rússia.

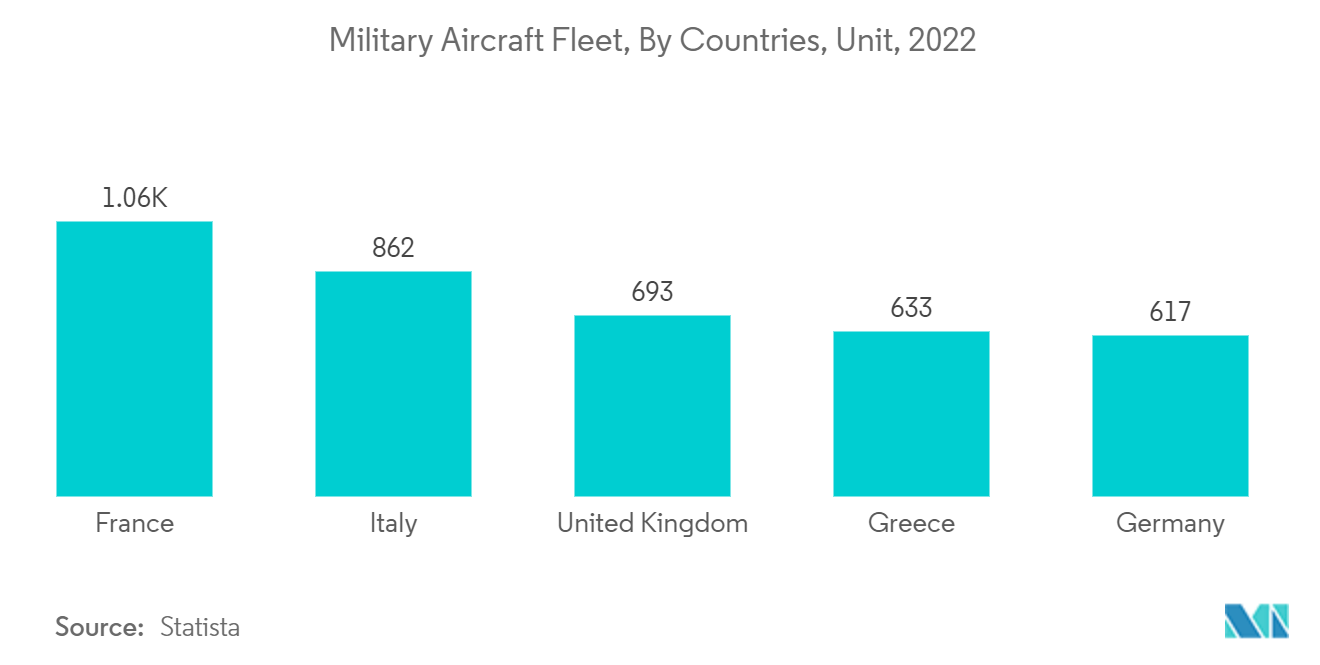

Devido à crescente pressão dos Estados Unidos sobre os membros da NATO para atingirem a sua meta de despesas de defesa (2% do PIB), vários países europeus planeiam aumentar a sua dotação orçamental militar nos próximos anos. Estima-se que uma parte importante da dotação se destine ao desenvolvimento e à aquisição de aeronaves militares de combate e não-combatentes, uma vez que vários países importantes da região estão envolvidos no desenvolvimento de aeronaves militares da próxima geração, enquanto muitos países exigem uma rápida modernização da frota para manter a superioridade tecnológica sobre os seus adversários.

Além disso, o crescente tráfego aéreo, um número crescente de aeroportos e o aumento dos gastos na aquisição de jatos executivos impulsionam o crescimento do mercado em toda a Europa. A Airbus, fabricante de aeronaves, prevê que haverá demanda por 39.490 novos aviões de passageiros e cargueiros nos próximos 20 anos. Da procura total de aeronaves, a Europa apresentará uma procura de 8.140 entre 2022-2041. Assim, a crescente demanda por aeronaves comerciais devido ao aumento do tráfego aéreo no Reino Unido, Alemanha, França e outros impulsiona o crescimento do mercado.

Tendências do mercado de aviação europeu

O segmento militar apresentará um crescimento notável devido ao aumento dos gastos com defesa dos países europeus

Na Europa, tanto o segmento da aviação comercial como o da aviação geral foram afectados devido às restrições fronteiriças e ao declínio na procura de passageiros em 2020 e 2021. No entanto, espera-se que as encomendas do segmento militar permaneçam relativamente inalteradas pela pandemia. Apesar do efeito da pandemia nas economias dos países da região, a maioria dos países da Europa aumentou as suas despesas de defesa em 2020. Além disso, espera-se que a invasão russa da Ucrânia force os países da OTAN a aumentar as suas despesas de defesa nos próximos anos.

No quadro financeiro plurianual (QFP) de 2022, foram atribuídos 43,9 mil milhões de euros à defesa e segurança, o que revelou um aumento de 123% em relação aos 19,7 mil milhões de euros do anterior orçamento da UE. O Fundo Europeu de Defesa, que apoia a investigação e o desenvolvimento de tecnologias militares, aumentou para 8 mil milhões de euros. Por exemplo, em Fevereiro de 2022, a Alemanha anunciou a criação de um fundo militar especial de 100 mil milhões de euros ou 112 mil milhões de dólares, além dos 47,31 mil milhões de euros normais ou 52,8 mil milhões de dólares, estimados pelo SIPRI, em resposta à escalada em curso. da Guerra Russo-Ucraniana, colocando-os assim no terceiro maior do mundo. Espera-se que tais factores tornem a Europa uma das regiões com crescimento mais rápido em termos de gastos com defesa a nível mundial.

Vários países europeus elaboraram planos para modernizar e melhorar as suas frotas de aeronaves militares durante a próxima década. O Reino Unido, França, Alemanha, Polónia, Itália, Espanha, Finlândia, Eslováquia, Roménia, Bulgária e Croácia anunciaram planos e encomendas para a aquisição de novas aeronaves de combate e não-combate durante o período de previsão. Além disso, os países da região estão a melhorar as suas capacidades locais de produção de aeronaves. Enquanto a França, a Alemanha e a Espanha trabalham juntas no Future Combat Air System (FCAS), o Sistema BAE do Reino Unido está trabalhando no avião de combate Tempest de sexta geração. Entretanto, a Rússia também está a trabalhar em vários combates de próxima geração e plataformas aéreas não-combatentes. Espera-se que todos esses fatores impulsionem o segmento militar do mercado durante o período de previsão.

Estima-se que o Reino Unido domine o mercado durante o período de previsão

No mercado europeu da aviação, o Reino Unido representa atualmente uma parte importante em termos de receitas. O Reino Unido tem alguns dos aeroportos internacionais mais movimentados da Europa, como o aeroporto de Londres Heathrow, o aeroporto de Gatwick e o aeroporto de Manchester. Apesar de uma enorme redução no tráfego de passageiros em 2020 e 2021, o aeroporto de Londres Heathrow continuou a ser um dos aeroportos mais movimentados da Europa. Embora a pandemia da COVID-19 tenha afectado drasticamente os planos de crescimento futuro das transportadoras, como a EasyJet e a Virgin Atlantic, algumas companhias aéreas desafiaram o pessimismo da indústria sobre o impacto da COVID-19 e expandiram a sua carteira de encomendas nos últimos dois anos.

Por exemplo, em dezembro de 2021, a EasyJet anunciou que havia firmado sete opções de A320-200N e doze direitos de compra, com entregas programadas entre janeiro de 2025 e setembro de 2027. Após o pedido, a EasyJet tem 106 A320-200Ns e dezesseis A321-200Ns em pedido da Airbus, com mais seis opções de A320neo e 53 direitos de compra. A frota de novas aeronaves da British Airways também está crescendo, à medida que a companhia aérea recebe entregas de aeronaves Airbus A350 após a aposentadoria de seu Boeing 747 no início de 2020. A companhia aérea, no entanto, adiou as entregas iniciais da aeronave Boeing 777X de 2022 para 2024 devido a atrasos da Boeing. Além da aviação comercial, o governo do Reino Unido investiu pesadamente na modernização da sua frota de aviões de combate.

Em Fevereiro de 2022, o Ministério da Defesa britânico anunciou planos para investir 238 mil milhões de euros (270 mil milhões de dólares) em equipamento militar de última geração e serviços de apoio necessários de 2021 a 2031. A Força Aérea Real e a Marinha Real planearam adquirir No total, 138 aeronaves Lockheed Martin F-35B STOVL, das quais 21 aeronaves estavam em serviço em 2020, das 48 previstas para serem adquiridas até 2025. O governo também anunciou o investimento de £ 2 bilhões em Tempest, um novo projeto de caça (em desenvolvimento) até 2025.

Além disso, o sector da aviação executiva do Reino Unido também testemunhou uma enorme taxa de crescimento ao longo dos anos. O país tem dois dos 10 aeroportos de aviação executiva mais movimentados da Europa, o aeroporto de Farnborough e o aeroporto de Londres Luton. VistaJet, Ravenair, Wijet e Luxaviation United Kingdom são alguns dos principais prestadores de serviços de jatos fretados no Reino Unido. Com o número crescente de pessoas que optam por serviços charter para viagens de negócios na Europa, os prestadores de serviços charter de jactos estão a adquirir novas aeronaves para aumentar a sua frota. Espera-se que todos esses fatores impulsionem o mercado do país nos próximos anos.

Visão geral da indústria de aviação na Europa

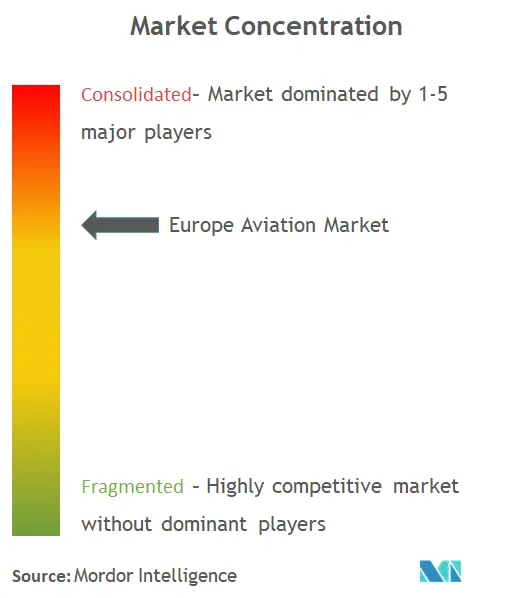

O mercado de aviação europeu está consolidado, pois poucos players detêm participações significativas no mercado. Airbus SE, Boeing, Lockheed Martin Corporation, Leonardo SpA e Dassault Aviation SA são alguns dos principais players nesta região. A Airbus domina o mercado europeu na aviação comercial e militar.

Espera-se que a indústria aeronáutica veja inovações sendo implementadas no design de aeronaves, o que deverá mudar o cenário de segurança, conforto e eficiência tanto para passageiros quanto para fabricantes de aeronaves. As empresas esperam aproveitar as oportunidades oferecidas pelas novas inovações tecnológicas, aumentando as respetivas quotas de mercado. Vários países estão a formar parcerias para desenvolver novos modelos de aeronaves militares, o que deverá reforçar as perspectivas dos intervenientes locais nesses países.

Por exemplo, Alemanha, França e Espanha estão envolvidas no desenvolvimento de um caça a jato de próxima geração denominado Future Combat Air System (FCAS). Espera-se que tais programas impulsionem o crescimento dos intervenientes locais nestes países durante o período de previsão.

Líderes do mercado de aviação europeu

Lockheed Martin Corporation

Leonardo SpA

Dassault Aviation

The Boeing Company

Airbus SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de aviação europeu

- Em outubro de 2022, a Jet2, uma companhia aérea britânica, encomendou 35 novas aeronaves da família A320neo e manteve a opção de compra de 36 aeronaves adicionais. As entregas ocorrerão em 2031, e o valor aproximado do contrato é de US$ 3,9 bilhões. Se a opção por aeronaves adicionais for exercida, o valor total do contrato deverá subir para 8 mil milhões de dólares.

- Em julho de 2022, o Departamento de Estado dos EUA anunciou a aprovação de vendas militares estrangeiras (FMS) de até 35 aeronaves F-35A para a Alemanha. Os caças F-35 recém-adquiridos provavelmente substituirão o antigo Tornado. Segundo o contrato, a Alemanha deverá receber 35 aeronaves F-35A, munições e equipamentos relacionados para missões de dissuasão nuclear. O valor total do contrato foi de 8,4 mil milhões de dólares.

Segmentação da indústria de aviação na Europa

O mercado europeu da aviação abrange as vendas de aeronaves de asa fixa e rotativa nos setores da aviação comercial, militar e geral na região europeia. O mercado oferece uma visão geral do tráfego aéreo de passageiros, pedidos e entregas de aeronaves, análise de gastos com defesa, introdução de novas rotas e investimentos por país no setor de aviação na região.

O mercado europeu da aviação é segmentado por tipo e país. Por tipo, o mercado é segmentado em aviação comercial, aviação militar e aviação geral. O segmento de aviação comercial é dividido em aeronaves de passageiros e aeronaves cargueiras. A aviação militar é ainda segmentada em aeronaves de combate e não-combate. O segmento de aviação geral é ainda classificado como helicópteros, aeronaves de asa fixa a pistão, aeronaves turboélice e jatos executivos. Por país, o mercado é segmentado na Alemanha, Reino Unido, França, Rússia e Resto da Europa. O valor do dimensionamento do mercado e as previsões para cada segmento foram fornecidos em bilhões de dólares.

| Aviação Comercial | Aeronaves de passageiros |

| Aeronave Cargueira | |

| Aviação Militar | Aeronaves de Combate |

| Aeronaves não combatentes | |

| Aviação geral | Helicópteros |

| Aeronave de asa fixa de pistão | |

| Aeronave turboélice | |

| Jato executivo |

| Reino Unido |

| Alemanha |

| França |

| Itália |

| Espanha |

| Rússia |

| Resto da Europa |

| Tipo | Aviação Comercial | Aeronaves de passageiros |

| Aeronave Cargueira | ||

| Aviação Militar | Aeronaves de Combate | |

| Aeronaves não combatentes | ||

| Aviação geral | Helicópteros | |

| Aeronave de asa fixa de pistão | ||

| Aeronave turboélice | ||

| Jato executivo | ||

| País | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de mercado de aviação na Europa

Qual é o tamanho do mercado europeu de aviação?

Espera-se que o tamanho do mercado europeu de aviação atinja US$ 67,81 bilhões em 2024 e cresça a um CAGR de 2,98% para atingir US$ 78,53 bilhões até 2029.

Qual é o tamanho atual do mercado de aviação europeu?

Em 2024, o tamanho do mercado europeu de aviação deverá atingir 67,81 mil milhões de dólares.

Quem são os principais atores do mercado europeu de aviação?

Lockheed Martin Corporation, Leonardo SpA, Dassault Aviation, The Boeing Company, Airbus SE são as principais empresas que operam no mercado europeu de aviação.

Que anos cobre este mercado europeu de aviação e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de aviação foi estimado em 65,85 mil milhões de dólares. O relatório abrange o tamanho histórico do mercado europeu de aviação para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de aviação para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Aérea Europeia

Estatísticas para a participação no mercado de companhias aéreas europeias de 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da European Airline inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.