Análise de mercado de sincronização e compartilhamento de arquivos empresariais

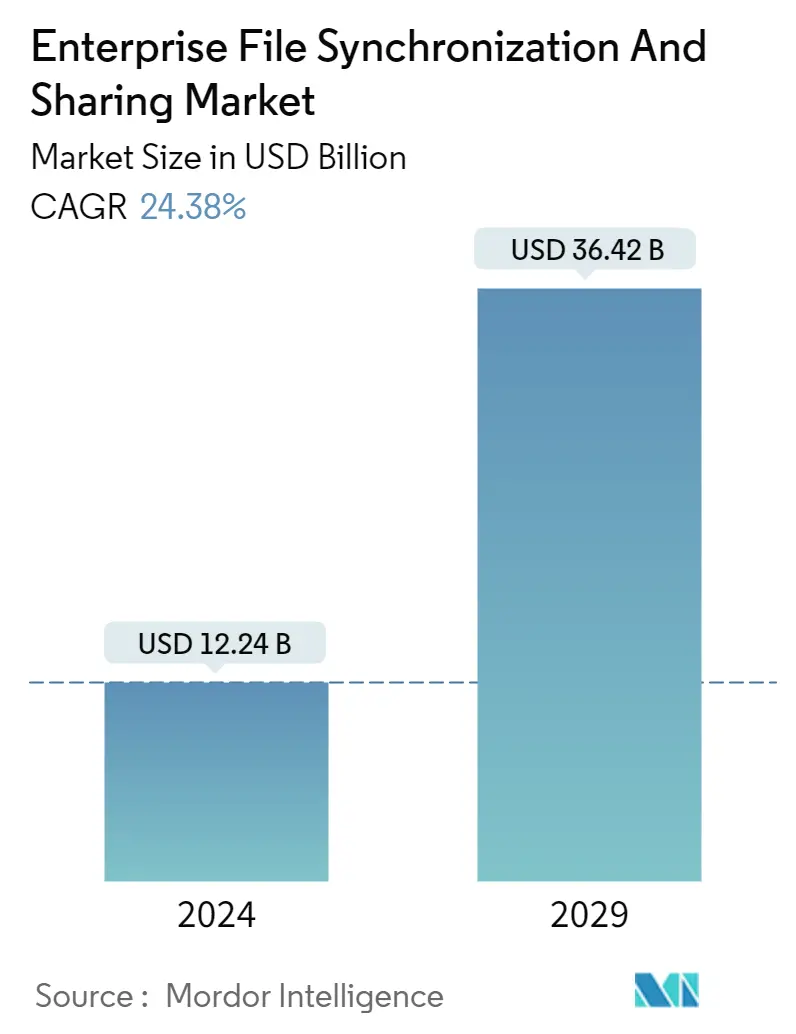

O tamanho do mercado de sincronização e compartilhamento de arquivos empresariais é estimado em US$ 12,24 bilhões em 2024, e deve atingir US$ 36,42 bilhões até 2029, crescendo a um CAGR de 24,38% durante o período de previsão (2024-2029).

A sincronização e compartilhamento de arquivos empresariais (EFSS) é um serviço de software que permite às organizações sincronizar e compartilhar documentos, fotos, vídeos e arquivos com segurança.

\r- \r

- As organizações adotam essas tecnologias para ajudar os funcionários a evitar o uso de aplicativos e software de compartilhamento de arquivos baseados no consumidor para armazenar, acessar e gerenciar, garantindo a segurança dos dados. Por exemplo, uma estação de trabalho corporativa usa predominantemente Windows, Mac OS e Linux OS. Em contrapartida, seus funcionários utilizam dispositivos móveis, como tablets e smartphones, utilizam Android e iOS como sistemas operacionais dominantes. Cria um desafio considerável para uma organização/instituição criar uma solução que suporte estas plataformas. Isto levou ao surgimento de vários players no mercado que oferecem soluções EFSS. \r

- As empresas usam o EFSS para melhorar o gerenciamento de conteúdo, a colaboração e o compartilhamento seguro de arquivos e incluem recursos como comentários ao vivo, rastreamento de versões de documentos e gerenciamento de processos de fluxo de trabalho para ajudar os usuários a armazenar, editar, revisar e compartilhar arquivos. \r

- Também oferece a opção de rastrear e rastrear o documento relacionado a qualquer fatura ou pedido em auditoria. Grandes empresas que utilizam EFSS exigem flexibilidade para adicionar políticas de acesso que regem a acessibilidade da organização para acessar conteúdo específico. Esses produtos incluem recursos de segurança, como autenticação, criptografia de dados, conteinerização e recursos de rastreamento para proteger os dados corporativos. As empresas têm tentado melhorar a eficiência do seu trabalho interno, poupando aos seus funcionários o tempo consumido em colaboração, uma vez que estas soluções permitem a colaboração em tempo real e a partilha de ideias. \r

- A crescente adoção da política BYOD está impulsionando o mercado. As crescentes tendências do local de trabalho móvel e digital impulsionaram positivamente o crescimento do mercado. As ferramentas de partilha e sincronização de ficheiros tornaram-se um recurso essencial que permite a produtividade para trabalhadores da informação cada vez mais móveis, impulsionados pela política BYOD. \r

- Com a crescente demanda por segurança de conteúdo e informações, as empresas procuram soluções mais avançadas do que a nuvem. Os pontos fracos na segurança da nuvem incluem roubo, ataques sofisticados contra o provedor de aplicativos e a incapacidade de monitorar a movimentação de dados de e para aplicativos. Para superá-los, as empresas estão lançando novas soluções. \r

- No entanto, as organizações também incentivam a distribuição do seu hardware para os modelos de trabalho híbridos predominantes, a fim de garantir a segurança dos dados e a qualidade do trabalho sem compromissos. Tais medidas ameaçam potencialmente o mercado EFSS, limitando o crescimento precedente com conceitos como BYOD. As empresas continuam a utilizar soluções EFSS nos seus dispositivos proprietários para trabalho remoto. \r

- Além disso, previa-se que a pandemia da COVID-19 em todo o mundo aumentaria a procura de sincronização e partilha de ficheiros empresariais, especialmente entre os sectores de TI e telecomunicações, devido à viabilidade de os funcionários trabalharem a partir de casa. Isso impulsionou significativamente a demanda por soluções mais seguras de acesso, sincronização e compartilhamento de arquivos corporativos. Como resultado do ataque WFH, as empresas testemunharam um aumento nas vendas, fornecendo vários pontos de acesso e recursos da nova era para garantir um desempenho suave e de missão crítica nas organizações dos clientes. \r

Tendências de mercado de sincronização e compartilhamento de arquivos empresariais

Espera-se que o segmento BFSI responda por uma participação de mercado significativa

- As instituições financeiras de capital intensivo geralmente têm múltiplas linhas de negócios, levando a diversas soluções e funções tecnológicas desconectadas. Isso criou uma demanda por aplicativos unificados em toda a organização.

- A maioria dos participantes do BFSI investe em EFSS para desenvolver soluções bancárias de missão crítica para avaliação e mitigação de riscos nas perspectivas de negócios, evitando o mínimo de violações de dados. O gerenciamento de conteúdo em nuvem, o gerenciamento de dados e de segurança e o uso de soluções não sancionadas para compartilhar arquivos fora do firewall tornaram-se funções primárias do EFSS para implantação nos setores bancário e de seguros. As instituições bancárias fizeram investimentos significativos.

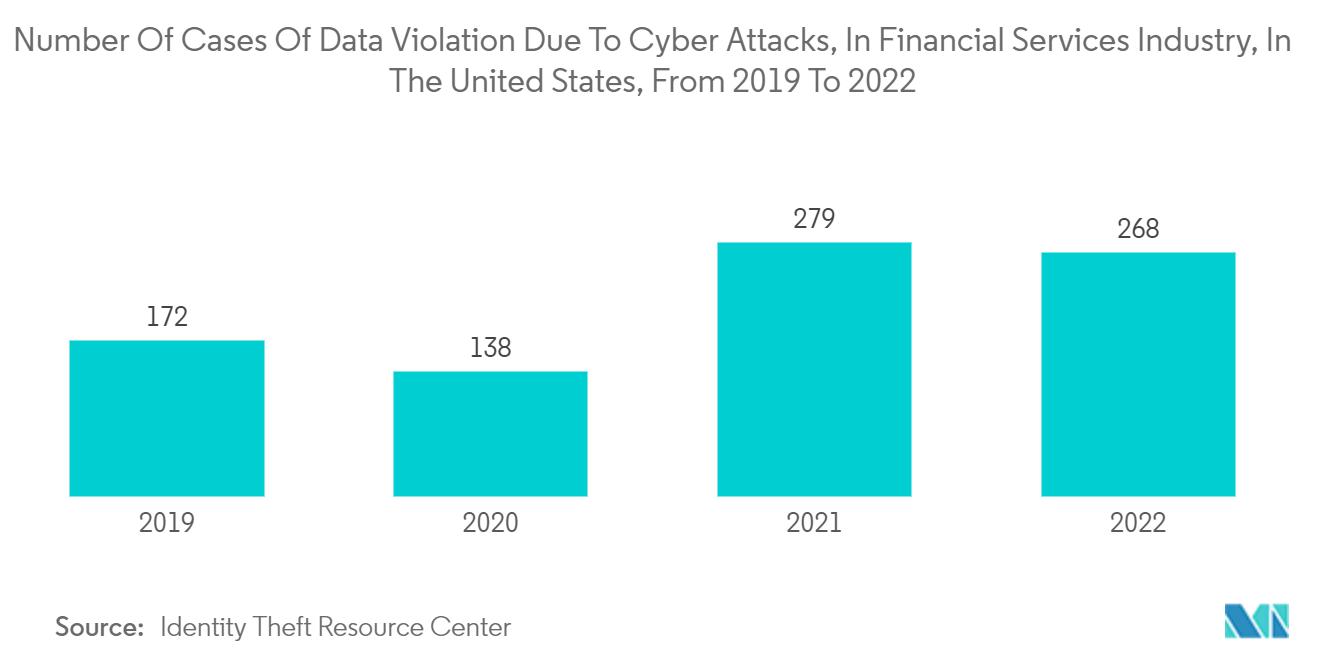

- Além disso, as crescentes violações de dados e a incidência de roubos de identidade tornam extremamente importante que as empresas optem pela gestão activa de ficheiros, especialmente no sector bancário.

- O setor BFSI foi responsável pela maioria dos registros sensíveis expostos. De acordo com moneycontrol.com, em agosto de 2022, o Ministro de Estado indiano no Ministério das Finanças mencionou que o governo registou 248 violações de dados bem-sucedidas, incluindo violações de dados de cartões e outros roubos de dados comerciais e não comerciais na Índia. Esses números sugerem a necessidade de acesso rigoroso e robusto à nuvem e de software de gerenciamento remoto de arquivos no setor bancário.

- Assim, o mercado estudado vem ganhando força. Muitos bancos têm hospedado serviços avançados de partilha e sincronização de ficheiros, que são compatíveis com a sua arquitetura e capacidades de TI existentes para proteger dados em todos os dispositivos de acesso, incluindo monitorização, prevenção e resolução de quaisquer casos de fuga de dados.

- A Lockton (firma de seguros dos EUA), uma das mais proeminentes corretoras de seguros privadas, com mais de 5.600 associados e mais de 48.000 clientes, forneceu acesso exclusivo de compartilhamento de arquivos a especialistas. A Lockton usou o ShareFile, uma solução DropBox, como uma solução única para atender aos requisitos de mobilidade e, ao mesmo tempo, permitir o compartilhamento fácil e seguro de arquivos com seus clientes.

Espera-se que a América do Norte detenha uma participação importante

- A região abriga mercados significativos para serviços gerenciados, serviços profissionais, nuvem, TI e telecomunicações, e varejo devido à presença de países como os Estados Unidos e o Canadá. Os Estados Unidos detêm uma participação significativa em TI e telecomunicações e nos setores de apoio, que podem crescer ainda mais durante o período de previsão. A penetração do BYOD e dos dispositivos inteligentes em todo o mundo está impulsionando significativamente o crescimento do mercado de EFSS. Os Estados Unidos detêm uma participação proeminente nas vendas de dispositivos inteligentes.

- A procura da região por serviços geridos é outro factor impulsionador do EFSS, à medida que cada vez mais empresas optam pela subcontratação de funcionalidades não essenciais. A região também abriga fornecedores importantes no espaço de serviços gerenciados, e esses fornecedores estão crescendo ainda mais para aumentar suas capacidades.

- Os fornecedores de EFSS, como Microsoft, Dropbox, Citrix, Google, VMware, etc., estão concentrados nos Estados Unidos. Devido a esses cenários, a região está impulsionando a demanda. Além disso, espera-se que a América do Norte obtenha uma geração de receitas proeminente devido à elevada taxa de desenvolvimento das pequenas e médias empresas. As PME da região estão a integrar cada vez mais tecnologias modernas, como as tecnologias móveis e a nuvem, no âmbito do EFSS convencional, oferecendo benefícios em termos de custos.

- O número crescente de empresas que atendem a clientes globais e locais aumenta as preocupações com a privacidade dos dados. Os governos da região estão a tomar certas medidas para regular a privacidade dos dados dos cidadãos. Por exemplo, a Lei de Privacidade do Consumidor da Califórnia (CCPA) entrou em vigor em janeiro de 2020, e se aplica a empresas que coletam e processam dados de residentes da Califórnia ou fazem negócios na Califórnia. A CCPA também concede direitos aos consumidores semelhantes aos do GDPR, incluindo a divulgação de informações pessoais e solicitações de dados pessoais.

- Além disso, a lei canadense Lei de Proteção de Informações Pessoais e Documentos Eletrônicos (PIPEDA) impõe a privacidade de dados e rege como as organizações do setor privado coletam, usam e divulgam informações pessoais em seus negócios. Devido a estes desenvolvimentos e ao aumento da procura regional, muitos fornecedores concentram-se nas suas operações regionais e transfronteiriças, que necessitam ainda de medidas ainda mais rigorosas para evitar violações de dados, visando uma gestão perfeita de ficheiros e dados.

Visão geral do setor de sincronização e compartilhamento de arquivos empresariais

O mercado empresarial de sincronização e compartilhamento de arquivos é altamente fragmentado e intensamente competitivo. Os players utilizam estratégias como lançamento de novos produtos, parcerias, expansões, entre outras, para aumentar sua presença neste mercado. Os jogadores compartilham recursos para benefícios mútuos. As empresas clientes aproveitam as soluções que os prestadores de serviços oferecem para reforçar algumas funcionalidades importantes.

Em junho de 2022, a Elastic lançou o Elastic Security for Cloud para identificar automaticamente ameaças como riscos de tempo de execução e de implantação. O lançamento também permitiu que os analistas reforçassem a segurança da nuvem com o gerenciamento de postura de segurança do Kubernetes (KSPM), com benchmarks de segurança como os controles do Center for Internet Security (CIS). Esperava-se que o mercado EFSS evoluísse à medida que mais organizações se concentrassem na transformação digital, aumentando a produtividade interna através da adoção de novas tecnologias e da eliminação de processos em papel.

Em maio de 2022, a Citrix Systems Inc fez parceria com a Microsoft Corporation para combinar sua tecnologia de experiência do usuário de alta definição (HDX), flexibilidade do ecossistema e controle de políticas de TI com o Windows 365, um importante PC em nuvem que oferece aos administradores de TI licenciamento de usuários e funcionários Citrix. Isso também permitiu a mudança por meio do Microsoft Endpoint Manager e do windows365.microsoft.com.

Líderes de mercado em sincronização e compartilhamento de arquivos empresariais

Box, Inc.

Citrix Systems, Inc.

Dropbox, Inc.

Microsoft Corporation

Google Inc. (Alphabet Inc.)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Sincronização e compartilhamento de arquivos empresariais Notícias do mercado

- Junho de 2022 Os conselhos londrinos do Royal Borough of Kingston upon Thames e do London Borough of Sutton fazem parceria com a Citrix Systems Inc. para aproveitar os Citrix Virtual Apps and Desktops por meio do Citrix Cloud, permitindo que mais de 5.000 funcionários atendam mais de 400.000 constituintes. Isso permitiu que os funcionários acessassem os recursos do cliente, sempre que necessário, para entregar o trabalho remotamente.

- Maio de 2022 Movebot (desenvolvido pela Couchdrop Limited) e Dropbox Inc. firmaram uma parceria estratégica, permitindo que usuários individuais, de equipe e empresariais migrem dados de outras nuvens para o Dropbox com rapidez e segurança. O acordo global tornou o Movebot Dropbox o fornecedor preferido de soluções de migração de dados.

Sincronização e compartilhamento de arquivos empresariais Segmentação do setor

O serviço corporativo de sincronização e compartilhamento de arquivos permite que os usuários salvem arquivos como documentos, fotos e vídeos na nuvem ou no armazenamento local e, em seguida, acessem-nos em outros dispositivos de computação com várias pessoas. Aumentando as preocupações com privacidade e segurança, a demanda de serviços para organizações de todos os tamanhos está crescendo, abrangendo vários usuários finais verticais, como Telecom e TI, BFSI, Varejo e Manufatura.

O mercado de sincronização e compartilhamento de arquivos corporativos é segmentado por serviço (serviços gerenciados, serviços profissionais), tamanho da empresa (pequenas e médias empresas, grandes empresas), implantação (nuvem, local), usuário final vertical (TI e Telecom, Bancos, Serviços Financeiros e Seguros, Varejo, Manufatura, Educação, Governo) e Geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Serviço gerenciado |

| Serviço profissional |

| Pequenas e médias empresas |

| Grandes Empresas |

| Na premissa |

| Nuvem |

| TI e Telecomunicações |

| Banca, Serviços Financeiros e Seguros |

| Varejo |

| Fabricação |

| Educação |

| Governo |

| Outras verticais de usuário final |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Serviço | Serviço gerenciado |

| Serviço profissional | |

| Tamanho da empresa | Pequenas e médias empresas |

| Grandes Empresas | |

| Tipo de implantação | Na premissa |

| Nuvem | |

| Vertical do usuário final | TI e Telecomunicações |

| Banca, Serviços Financeiros e Seguros | |

| Varejo | |

| Fabricação | |

| Educação | |

| Governo | |

| Outras verticais de usuário final | |

| Geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado EFSS

Qual é o tamanho do mercado EFSS?

Espera-se que o tamanho do mercado EFSS atinja US$ 12,24 bilhões em 2024 e cresça a um CAGR de 24,38% para atingir US$ 36,42 bilhões até 2029.

Qual é o tamanho atual do mercado EFSS?

Em 2024, o tamanho do mercado EFSS deverá atingir US$ 12,24 bilhões.

Quem são os principais atores do mercado EFSS?

Box, Inc., Citrix Systems, Inc., Dropbox, Inc., Microsoft Corporation, Google Inc. (Alphabet Inc.) são as principais empresas que operam no mercado de sincronização e compartilhamento de arquivos empresariais.

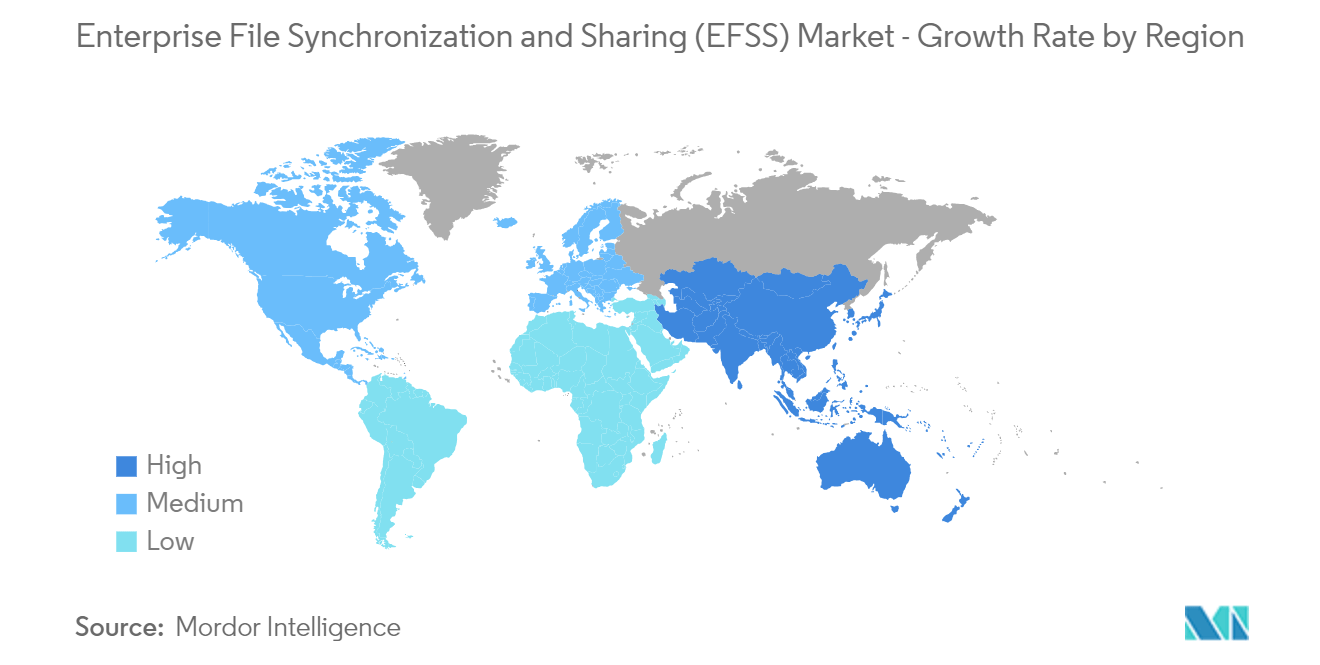

Qual é a região que mais cresce no mercado EFSS?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado EFSS?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado EFSS.

Que anos esse mercado EFSS cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado EFSS foi estimado em US$ 9,84 bilhões. O relatório abrange o tamanho histórico do mercado EFSS para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado EFSS para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria EFSS

Estatísticas para a participação de mercado de sincronização e compartilhamento de arquivos corporativos de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de sincronização e compartilhamento de arquivos empresariais inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.