Análise de mercado de dimetilformamida (DMF)

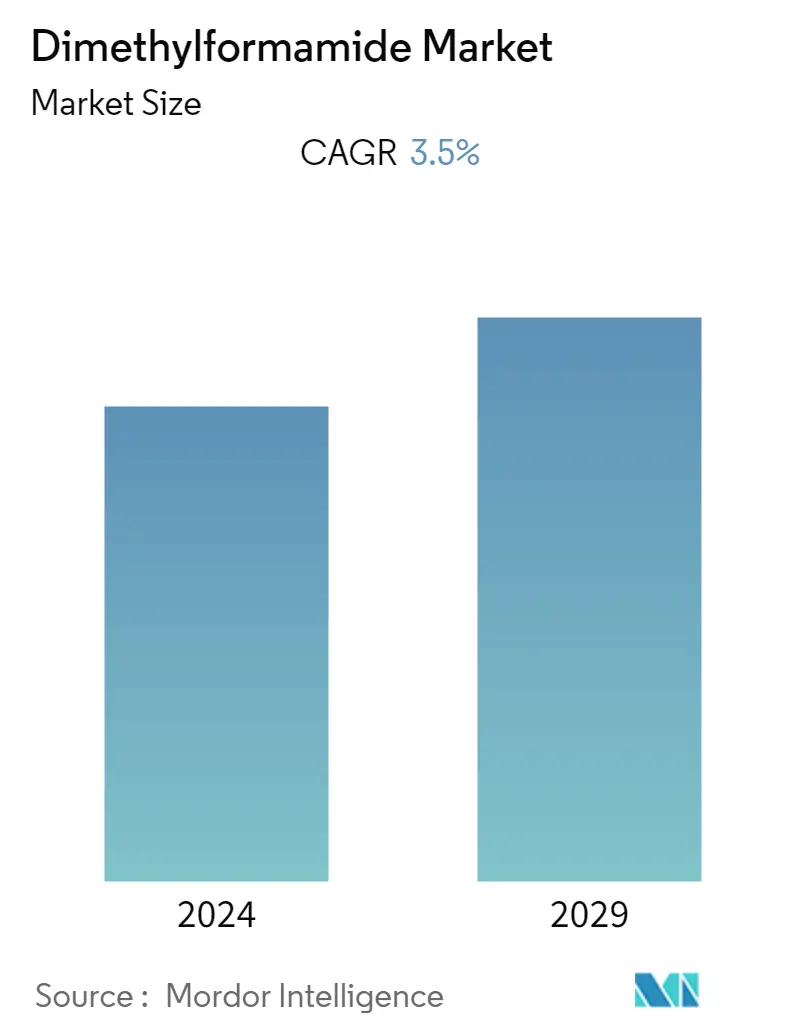

O mercado de dimetilformamida é estimado em US$ 2,12 bilhões atualmente e deverá atingir US$ 2,52 bilhões no período de previsão, registrando um CAGR de cerca de 3,5% durante o período de previsão.

O mercado foi afetado negativamente pela pandemia COVID-19. Devido aos cenários de pandemia, vários países ao redor do mundo entraram em confinamento para conter a propagação do vírus. A demanda por dimetilformamida em diversas aplicações, como processamento químico, solventes e têxteis, foi severamente afetada devido à paralisação de diversas indústrias, como construção, elétrica e eletrônica, entre outras. Atualmente, o mercado recuperou da pandemia e está a crescer a um ritmo significativo.

- A médio prazo, os fatores que impulsionam a procura no mercado de dimetilformamida são o número crescente de aplicações industriais do DMF como solvente e a crescente procura do setor farmacêutico.

- Por outro lado, devido às crescentes preocupações com a saúde, a exposição a longo prazo à dimetilformamida pode causar problemas de saúde em humanos, e espera-se que sua substituição por substitutos menos prejudiciais, como o dimetilsulfóxido, atrapalhe o crescimento do mercado.

- No entanto, durante o período de previsão, no entanto, é provável que o uso crescente de DMF em laboratórios de pesquisa crie oportunidades para o mercado que foi analisado.

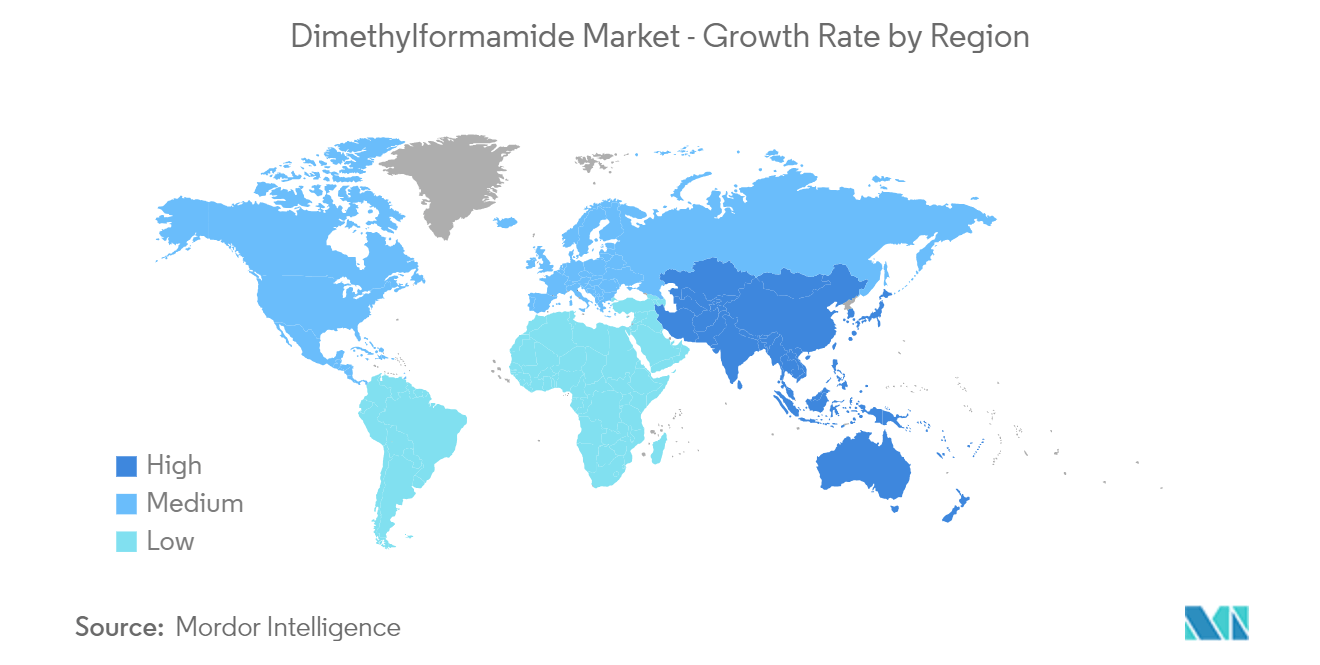

- Espera-se que a Ásia-Pacífico domine o mercado global, devido às indústrias de processamento químico, indústrias farmacêuticas e setores têxteis altamente desenvolvidos em economias emergentes como China, Índia e Japão.

Tendências de mercado de dimetilformamida (DMF)

Demanda crescente da indústria têxtil

- A dimetilformamida (DMF) é usada para fazer pasta de poliuretano (PU). A pasta é uma combinação líquida de resina de poliuretano, cargas e aditivos usados como revestimento nas indústrias de couro e vestuário.

- Além disso, a pasta de PU é utilizada na fabricação de couro sintético. O processo de fabricação do couro sintético inclui preparação da pasta de PU, aplicação de revestimento, secagem e cura e acabamento.

- O DMF é frequentemente usado como solvente de corante e pigmento em operações de tingimento e impressão têxtil. Auxilia na dissolução dos corantes e na sua distribuição igualitária no tecido, resultando em cores brilhantes e consistentes.

- Também é usado como solvente na fabricação de fibras sintéticas, como acrílico, spandex e poliuretano. Auxilia na dissolução e estabilização de soluções poliméricas antes da extrusão por meio de fieiras para gerar fibras contínuas.

- O DMF também é usado como solvente para vários revestimentos, acabamentos e resinas têxteis e de calçados. Facilita a dissolução dos ingredientes do revestimento e permite uma distribuição consistente na superfície do tecido, melhorando qualidades como repelência à água, retardamento de chama e durabilidade.

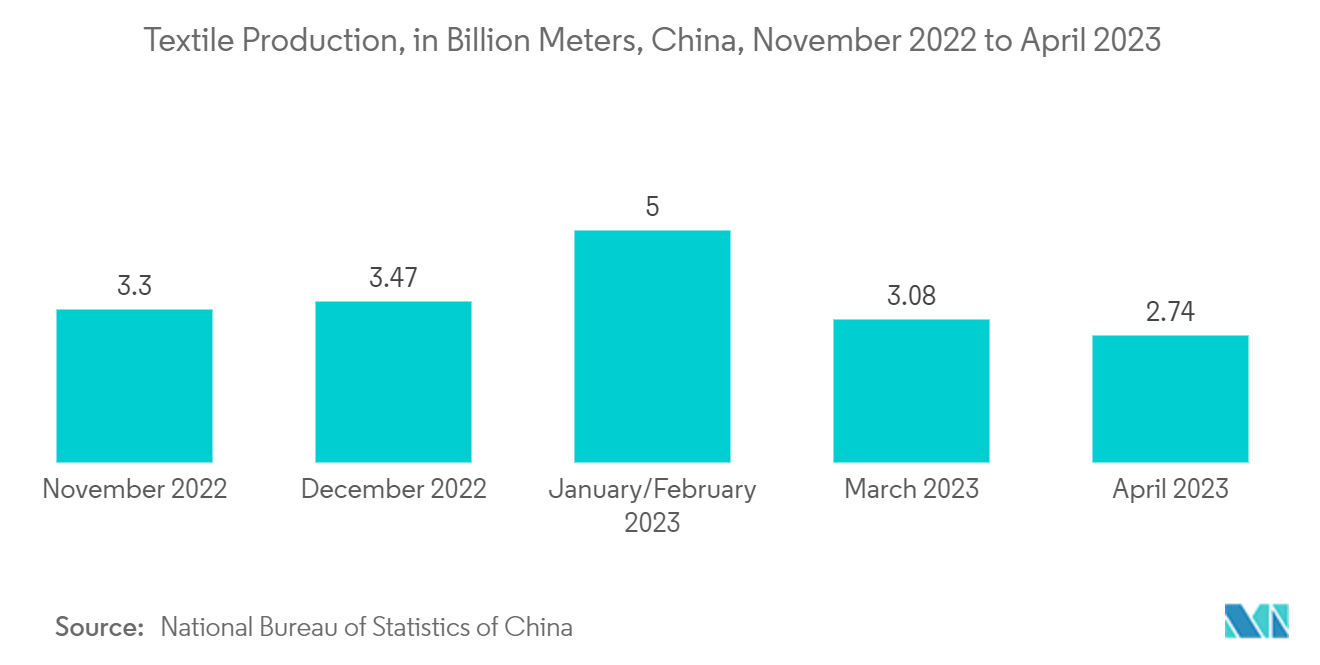

- De acordo com o Gabinete Nacional de Estatísticas da China, a produção têxtil na China foi de 2,74 mil milhões de metros em Abril de 2023 e de 3,08 mil milhões de metros em Março de 2023.

- Além disso, de acordo com a India Brand Equity Foundation, as exportações de têxteis e vestuário da Índia (incluindo artesanato) valeram 21,15 mil milhões de dólares entre Abril e Outubro de 2023. Prevê-se que o sector valha 190 mil milhões de dólares até 2025-2026,

- Além disso, o Conselho Nacional de Organizações Têxteis (NCTO) informou que as remessas de têxteis e vestuário provenientes dos Estados Unidos ascenderam a 65,8 mil milhões de dólares. O país é líder mundial em pesquisa e desenvolvimento têxtil, com ênfase na produção de fibras antimicrobianas, coletes salva-vidas e materiais inovadores que se adaptam ao clima.

- A área Ásia-Pacífico é responsável por uma parcela considerável da indústria calçadista. Em relação à fabricação e às vendas, a China e a Índia são os líderes da região. Na China, grandes fabricantes de calçado, incluindo Nike, Skechers e Adidas, relataram aumentos robustos nas vendas após a flexibilização dos confinamentos. De acordo com as estatísticas destas empresas, o tráfego na China regressou ao normal após um abrandamento em Dezembro, com um aumento robusto perto do Ano Novo Chinês.

- Portanto, espera-se que a demanda na indústria têxtil aumente a demanda por dimetilformamida durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a Ásia-Pacífico lidere o mercado mundial porque as suas indústrias de processamento químico, farmacêutica e têxtil estão bem desenvolvidas.

- A indústria têxtil utiliza DMF para fabricar fibras acrílicas, produtos de poliuretano, couros falsos, filmes e revestimentos de superfície. A Administração de Comércio Internacional afirma que a Ásia-Pacífico é o maior mercado da indústria têxtil.

- As indústrias de processamento químico, como agrícola, petroquímica, de polímeros e de refino, utilizam intensamente a dimetilformamida para diversas aplicações. A Índia ocupa agora o sexto lugar entre os dez maiores países industriais do mundo. A indústria petroquímica contribui com cerca de 30% das matérias-primas para a indústria química, que deverá atingir 300 mil milhões de dólares até 2025.

- As fibras acrílicas são usadas em suéteres, botas, chapéus, luvas, roupas esportivas, carpetes, cobertores, roupas de proteção, perucas e extensões de cabelo. Isso aumentou a demanda por dimetilformamida na produção de fibras acrílicas.

- O valor da produção do setor têxtil e de vestuário da China atingiu um novo pico de exportação em 2022, com um excedente comercial superior a 300 mil milhões de dólares.

- De acordo com estatísticas da Administração Geral das Alfândegas da China, o valor total das exportações têxteis e de vestuário da China em 2022 cresceu 2,5% ao ano. A China continuará a ser o principal exportador mundial de têxteis e vestuário em 2022, com exportações superiores a 300 mil milhões de dólares pelo terceiro ano consecutivo. As exportações de toda a cadeia de abastecimento de couro aumentaram 19,3% ano após ano, enquanto as importações diminuíram 12,3% ano após ano.

- A China exportou 9,29 mil milhões de pares de sapatos em 2022, um aumento de 6,6% em relação a 2021. Além disso, a China exportou 720 milhões de pares de calçado de couro avaliados em 11,46 mil milhões de dólares, um aumento de 7,8% e 14,9% anualmente. Entretanto, o valor global das importações de calçado de couro foi de 71 milhões de pares e 2,8 mil milhões de dólares, representando uma diminuição de 0,2% e 0,8% em relação ao ano anterior.

- A Índia exporta 78% do seu calçado para a Europa e os Estados Unidos. Em 2022, a receita do mercado indiano de calçado deverá ser de 23,73 mil milhões de dólares. A categoria de calçado de couro é a maior do mercado, avaliada em 16,62 mil milhões de dólares em 2022. Em 2027, a indústria indiana de calçado valerá cerca de 27,84 mil milhões de dólares.

- Em julho de 2022, a Covestro anunciou o estabelecimento de duas novas dispersões de poliuretano e fábricas de elastômeros em Xangai. Estas novas instalações, localizadas nas instalações integradas da Covestro em Xangai, representarão um investimento total na ordem dos dois dígitos e milhões de euros.

- A dimetilformamida é usada para fabricar pesticidas agrícolas e limpar produtos químicos na indústria petroquímica. Também fabrica tintas e corantes para impressão e tingimento de fibras. De acordo com o Gabinete Nacional de Estatísticas da China, cerca de 226.000 toneladas métricas de pesticidas químicos foram fabricadas na China em março de 2023.

- A Yuanfar Chemical anunciou intenções de aumentar sua capacidade de produção doméstica de dimetilformamida (DMF) em 100.000 toneladas em novembro de 2022. A empresa está sediada na cidade de Jiujiang, província de Jiangxi, e é propriedade do Henan Heart to Heart Group. Como resultado, prevê-se que a capacidade global de produção aumente para quase 800.000 toneladas. Hualu Hengsheng também planeja construir 1.50.000 toneladas métricas de plantas DMF adicionais em Jingzhou até o final de 2023.

- O uso crescente de solventes industriais e a necessidade crescente de pesquisa e desenvolvimento laboratorial na região serão provavelmente as forças motrizes da dimetilformamida nos próximos anos.

Visão geral da indústria de dimetilformamida (DMF)

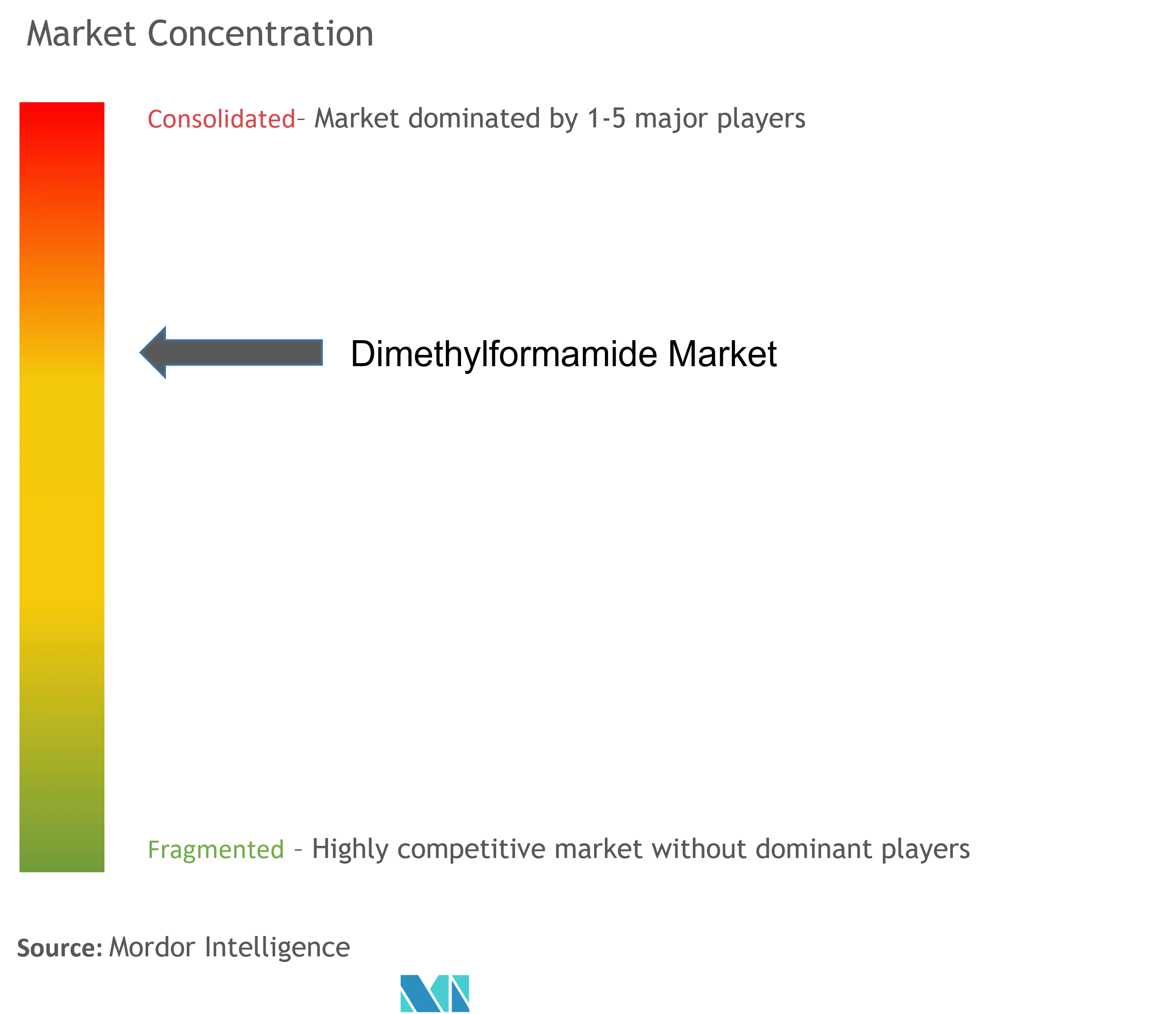

O mercado de dimetilformamida está parcialmente consolidado, com alguns grandes players dominando uma parcela significativa. Algumas empresas importantes são BASF SE, Luxi Group, Mitsubishi Gas Chemical Company Inc., Shandong Hualu HengshengChemical Co.

Líderes de mercado de dimetilformamida (DMF)

BASF SE

Luxi Group

Mitsubishi Gas Chemical Company Inc.

Shandong Hualu Hengsheng Chemical Co. Ltd

Jiutian Chemical Group Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dimetilformamida (DMF)

Os desenvolvimentos recentes relativos aos principais players do mercado serão abordados no estudo completo.

Segmentação da indústria Dimetilformamida (DMF)

A dimetilformamida é um composto orgânico com a fórmula (CH3)2NC(O)H, comumente abreviada como DMF. É um solvente amplamente utilizado em reações químicas devido à sua natureza miscível com água e a maioria dos líquidos orgânicos. A dimetilformamida é inodora, mas amostras de qualidade técnica ou degradadas frequentemente apresentam odor de peixe devido às impurezas de dimetilamina.

O mercado de dimetilformamida é segmentado por aplicação e região. O mercado é segmentado por aplicação em processamento químico e solventes, produtos farmacêuticos, têxteis e outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de dimetilformamida em 15 países nas principais regiões. O dimensionamento e as previsões do mercado foram feitos para cada segmento com base na receita (USD).

| Processamento Químico e Solventes |

| Produtos farmacêuticos |

| Têxteis |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Processamento Químico e Solventes | |

| Produtos farmacêuticos | ||

| Têxteis | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de dimetilformamida (DMF)

Qual é o tamanho atual do mercado de dimetilformamida?

O Mercado de Dimetilformamida deverá registrar um CAGR de 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dimetilformamida?

BASF SE, Luxi Group, Mitsubishi Gas Chemical Company Inc., Shandong Hualu Hengsheng Chemical Co. Ltd, Jiutian Chemical Group Limited são as principais empresas que operam no Mercado de Dimetilformamida.

Qual é a região que mais cresce no mercado de dimetilformamida?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de dimetilformamida?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de dimetilformamida.

Que anos esse mercado de dimetilformamida cobre?

O relatório abrange o tamanho histórico do mercado de dimetilformamida para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dimetilformamida para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Dimetilformamida

Estatísticas para a participação de mercado de dimetilformamida em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da dimetilformamida inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.