Tamanho e Participação do Mercado de Hexametilenodiamina

Análise do Mercado de Hexametilenodiamina pela Mordor Intelligence

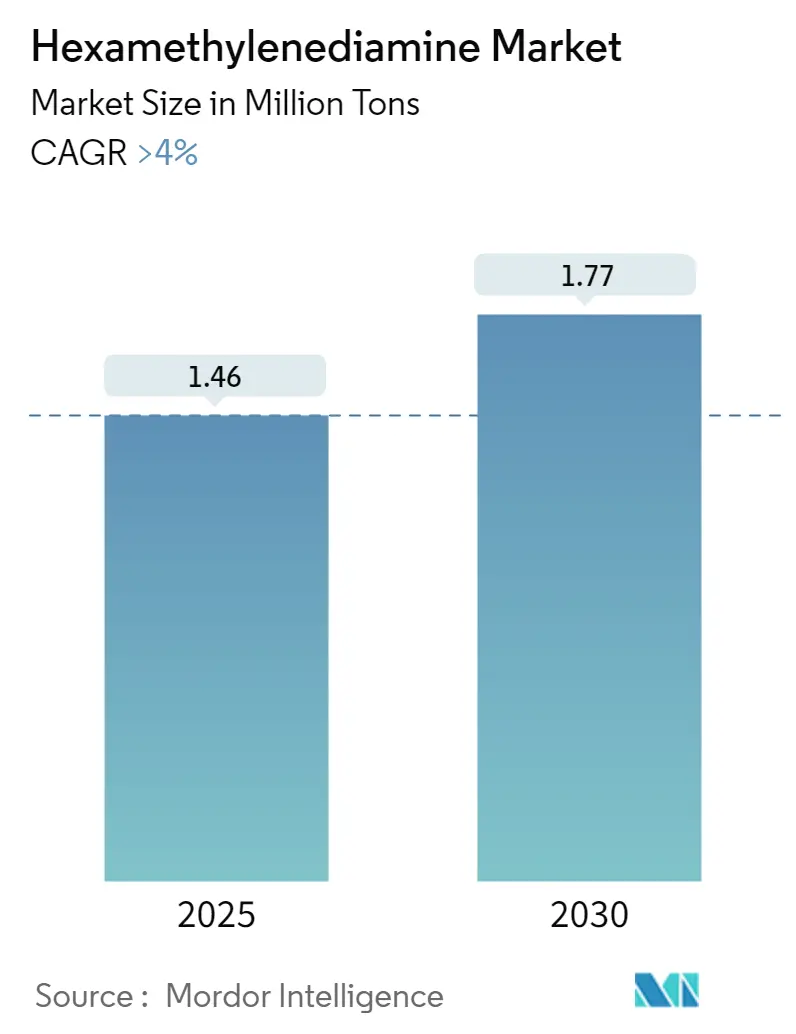

O tamanho do Mercado de Hexametilenodiamina é estimado em 1,46 milhão de toneladas em 2025, e deve atingir 1,77 milhão de toneladas até 2030, com uma TCAC superior a 4% durante o período de previsão (2025-2030). A força da demanda está enraizada na produção de náilon 6,6, enquanto restrições de capacidade na cadeia adiponitrila-para-hexametilenodiamina estão desencadeando novos investimentos na Ásia-Pacífico, América do Norte e Europa. O foco estratégico em peças veiculares leves, a recuperação pós-pandêmica de têxteis técnicos e a adoção constante de aplicações especializadas, como agentes de cura de epóxi, sustentam a expansão do volume. Os produtores responderam aos recentes choques de suprimento acelerando a integração vertical e testando matérias-primas de base biológica que prometem menor custo e redução das emissões. Ao mesmo tempo, a volatilidade das matérias-primas vinculadas ao petróleo, os limites de emissões de amina orientados pelo REACH e o risco de ampliação para rotas biológicas moderam as perspectivas.

Principais Destaques do Relatório

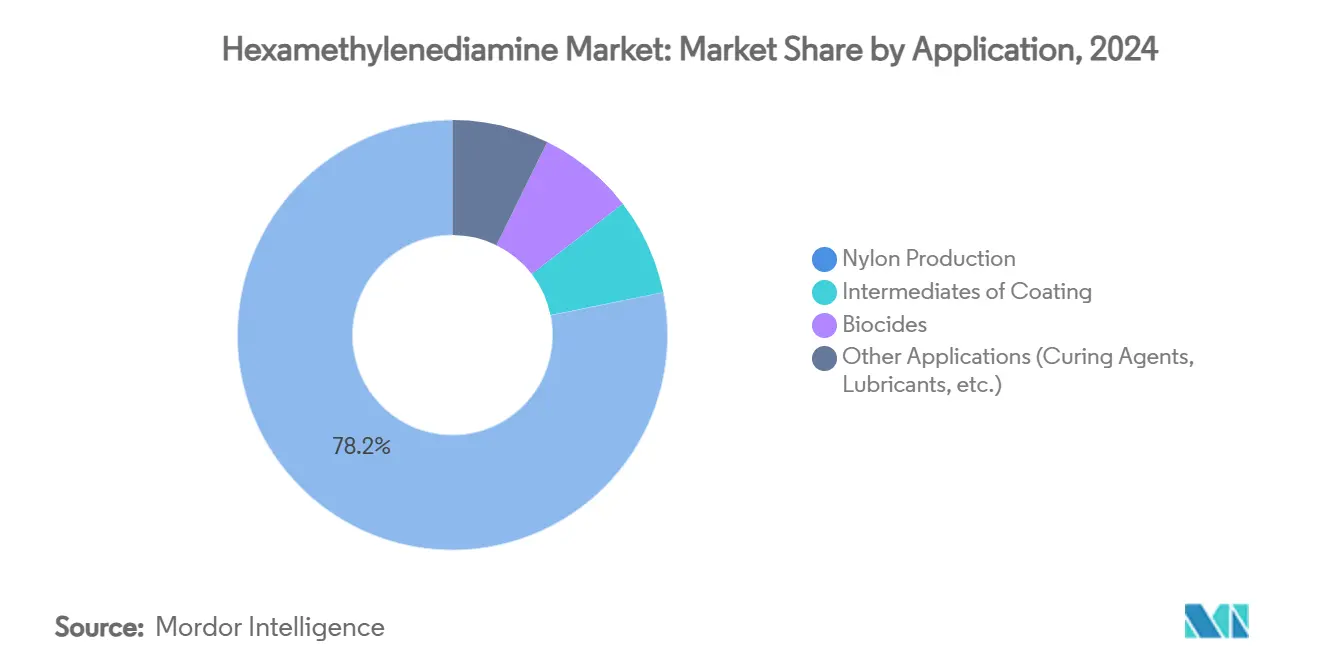

- Por aplicação, a produção de náilon liderou com 78,19% da participação do mercado de hexametilenodiamina em 2024; outras aplicações estão projetadas para crescer a uma TCAC de 5,05% até 2030.

- Por grau, o grau industrial padrão comandou 71,43% da participação do tamanho do mercado de hexametilenodiamina em 2024; o grau de base biológica deve registrar a TCAC mais rápida de 5,81% entre 2025-2030.

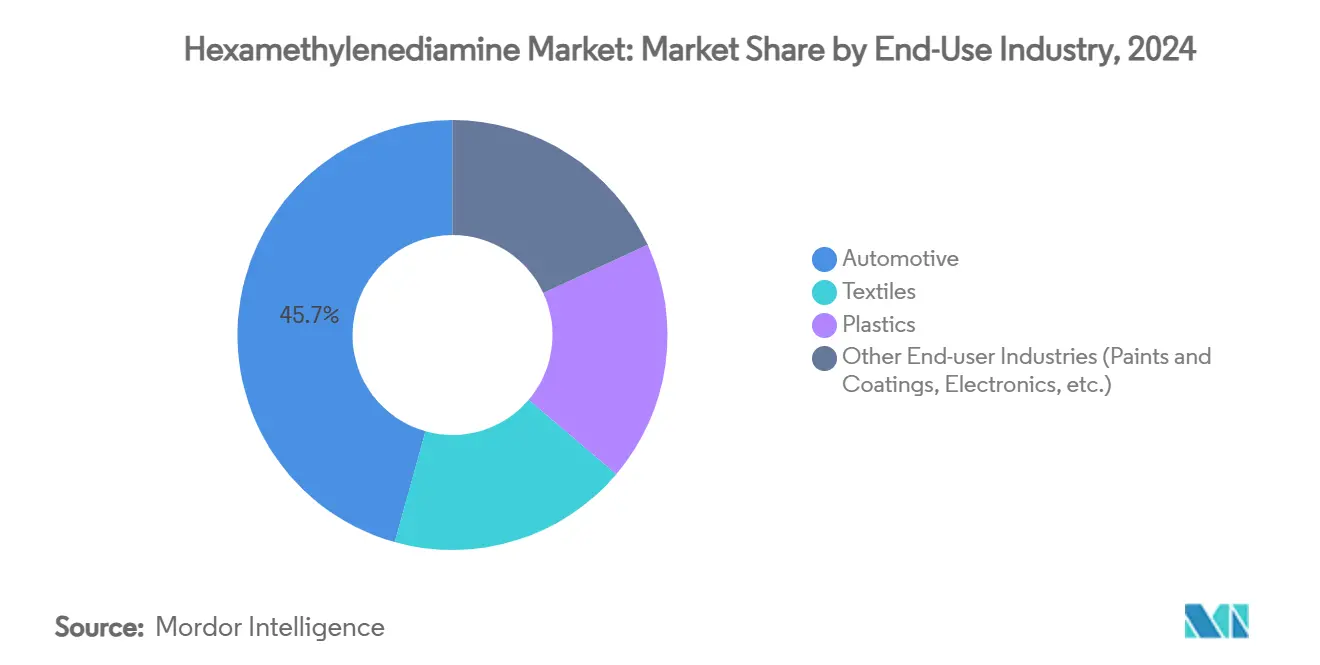

- Por indústria de uso final, o segmento automotivo deteve 45,66% do tamanho do mercado de hexametilenodiamina em 2024, enquanto outras indústrias de usuário final devem expandir a uma TCAC de 5,62% até 2030.

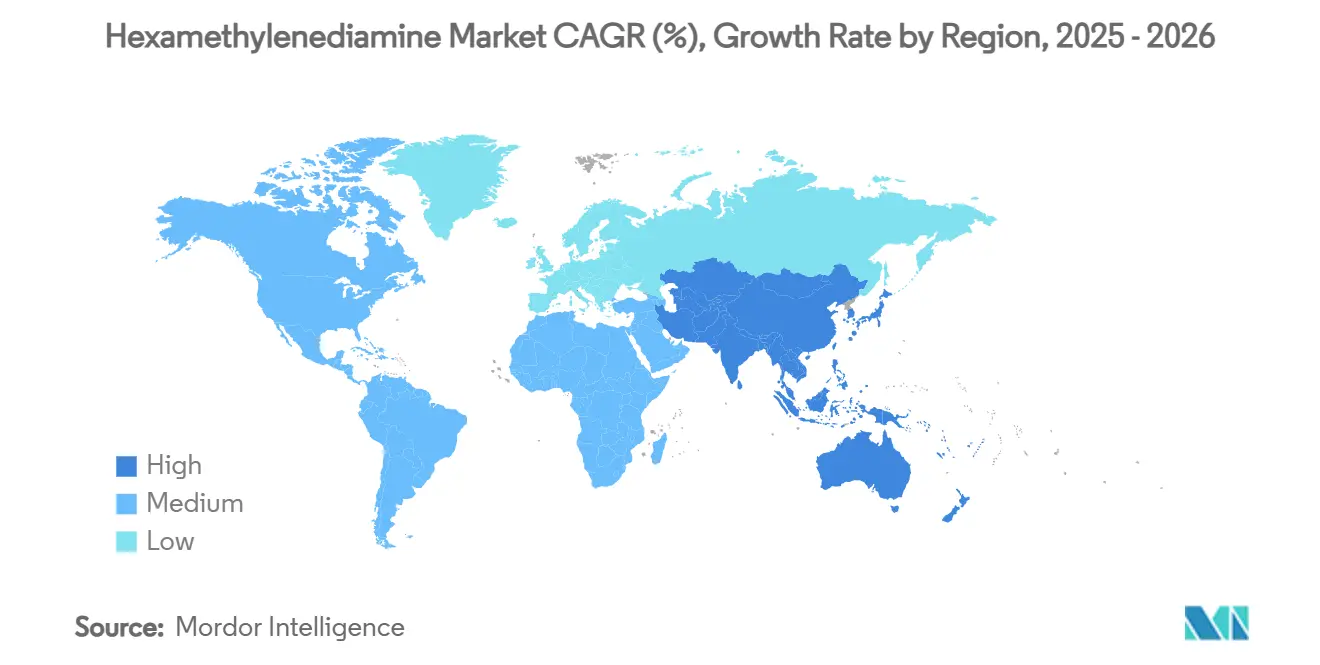

- Por geografia, a Ásia-Pacífico representou 52,06% da participação do mercado de hexametilenodiamina em 2024; a região deve registrar uma TCAC de 4,96% durante 2025-2030.

Tendências e Insights Globais do Mercado de Hexametilenodiamina

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento do consumo de Náilon 6,6 em peças veiculares leves | +1.2% | Global, com concentração na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Rápidas adições de capacidade para adiponitrila-para-HMDA | +0.8% | Núcleo da Ásia-Pacífico, derramamento para América do Norte | Curto prazo (≤ 2 anos) |

| Mudança para matérias-primas de adiponitrila de base biológica | +0.6% | Europa e América do Norte liderando, Ásia-Pacífico seguindo | Longo prazo (≥ 4 anos) |

| Surgimento de agentes de cura de epóxi à base de hexametilenodiamina | +0.4% | Global, com adoção precoce em aplicações especializadas | Médio prazo (2-4 anos) |

| Crescente demanda por hexametilenodiamina da indústria têxtil | +0.7% | Ásia-Pacífico dominante, emergindo na América do Sul | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento do Consumo de Náilon 6,6 em Peças Veiculares Leves

As metas de redução de peso automotivo estão acelerando a adoção do náilon 6,6, e o efeito downstream está impulsionando o mercado de hexametilenodiamina. Os fabricantes de veículos valorizam a relação resistência-peso da poliamida, resistência ao calor e reciclabilidade, particularmente para modelos elétricos a bateria onde a massa afeta diretamente a autonomia. Os OEMs da Ásia-Pacífico estão aumentando o uso de coletores de admissão de náilon e membros estruturais junto com adições de capacidade de poliamida regional, apertando os equilíbrios regionais e recompensando fornecedores integrados. Na América do Norte, fornecedores Tier-1 estão redesenhando componentes do compartimento do motor em torno do náilon 6,6 para lidar com cargas térmicas de turbocompressores. A tendência de substituição de materiais está, portanto, impulsionando um aumento estrutural, ao invés de meramente cíclico, na demanda de hexametilenodiamina.

Rápidas Adições de Capacidade para Adiponitrila-para-HMD

Os choques de suprimento em 2024 expuseram a dependência de um punhado de unidades de adiponitrila. Os produtores reagiram aprovando desafogamentos e linhas greenfield que aumentam as capacidades integradas de adiponitrila-hexametilenodiamina na China, Costa do Golfo e Europa Ocidental. O reinício de Maitland da INVISTA e a construção de 90 kt/ano no Alabama da Ascend exemplificam a tendência. Embora a onda alivie o aperto das matérias-primas, também arrisca oversupply de curto prazo e oscilações de preços regionais mais acentuadas. Ainda assim, a maioria dos operadores considera o capex justificado para proteger a economia do náilon downstream e capturar vantagens de proximidade em clusters de uso final centrados na Ásia.

Mudança para Matérias-Primas de Adiponitrila de Base Biológica

A pressão política sobre as emissões de Escopo 3 está transformando rotas biológicas de curiosidade piloto em prioridade de investimento mainstream. A execução marco da Covestro-Genomatica de HMD biológico demonstra potencial de paridade de custos contra rotas petroquímicas quando créditos de carbono renovável são precificados. Os incentivos de descarbonização da Europa encurtam períodos de retorno, provocando trabalhos de viabilidade em estágio inicial na América do Norte e, cada vez mais, na China. Avaliações de ciclo de vida mostram pegadas de gases de efeito estufa 50-70% menores, uma vantagem que atrai marcas automotivas e de vestuário visando cadeias de suprimento net-zero. O ponto de competitividade permanece na ampliação da fermentação e logística de matérias-primas, mas a mudança direcional é clara: plataformas de base biológica irão remodelar curvas de custos de longo prazo e posicionamento de mercado.

Surgimento de Agentes de Cura de Epóxi à Base de HMD

Além do náilon, a demanda especializada está surgindo em adesivos avançados, resinas compostas e revestimentos antimicrobianos. Os sistemas termo-latentes da Evonik ilustram como o HMD contribui com flexibilidade sem sacrificar a temperatura de transição vítrea, permitindo colagem estrutural resistente a impactos[1]Fonte: Evonik Industries, "Agentes de Cura Termo-Latentes para Adesivos Estruturais de Epóxi," evonik.com. Revestimentos do setor marítimo exploram a estrutura em cadeia da diamina para fornecer resistência duradoura ao biofouling, uma característica atrativa para estaleiros que buscam custos de manutenção reduzidos. Os volumes especializados permanecem modestos comparados ao náilon, mas o aumento da margem excede 25% versus graus commoditizados, tornando essa diversificação um hedge estratégico para produtores enfrentando ciclicidade de preços do náilon.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade nos preços de adiponitrila derivada de petróleo | -0.9% | Global, com impacto agudo em regiões dependentes de importação | Curto prazo (≤ 2 anos) |

| Risco de ampliação para tecnologias de hexametilenodiamina de base biológica | -0.5% | Europa e América do Norte liderando adoção | Médio prazo (2-4 anos) |

| Restrições rigorosas do REACH sobre emissões de amina | -0.3% | Europa primária, com derramamento para outras regiões | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade nos Preços de Adiponitrila Derivada de Petróleo

Como a adiponitrila segue spreads de crude-nafta, mudanças de preços upstream se transmitem rapidamente para os acordos contratuais de hexametilenodiamina, espremendo players não integrados. O acidente da planta chinesa de 2015 destacou o risco de concentração, e subsequentes paradas de refinaria mantiveram prêmios spot amplos. A Europa, pesada em importação, sente as oscilações mais agudamente, amplificando pressão de margem em fiandeiras de náilon cativas. Movimento cambial adiciona outra camada: um euro fraco infla matérias-primas indexadas ao dólar, erodindo ainda mais a competitividade. Esses fatores estimulam projetos de retro-integração e intensificam o interesse em rotas biológicas que desacoplam custos da volatilidade do petróleo.

Risco de Ampliação para Tecnologias de HMD de Base Biológica

Rendimentos de fermentação acima de 99% em configurações laboratoriais raramente se traduzem perfeitamente para reatores de 100 kt/ano. Controle de contaminação, transferência de oxigênio e pré-tratamento de matérias-primas cada um introduz soluções alternativas de engenharia custosas. O financiamento permanece complicado por ciclos de validação mais longos e compromissos de offtake incertos, retardando decisões finais de investimento apesar de narrativas ESG favoráveis. Aprovações regulatórias para enzimas novas adicionam tempo e despesa, especialmente em regiões sem códigos de biotecnologia harmonizados. Consequentemente, HMD biológico pode capturar participação de dígito único até 2030, mas cronogramas podem escorregar se os obstáculos piloto-para-comercial provarem ser mais íngremes do que antecipado.

Análise de Segmentos

Por Aplicação: Dominância do Náilon com Momentum Especializado Emergente

A produção de náilon manteve uma fatia dominante de 78,19% do mercado de hexametilenodiamina em 2024. O volume do segmento se traduz em 1,14 milhão de toneladas, apoiado por peças automotivas sob o capô e fibras de carpete. Esse pool sustenta o maior incremento absoluto de demanda ao longo do horizonte de previsão, mas sua TCAC fica atrás em 3,68%. Em contraste, usos especializados como agentes de cura de epóxi e intermediários de biocidas estão expandindo a um ritmo de 5,05%, elevando sua participação do tamanho do mercado de hexametilenodiamina de 0,25 milhão de toneladas em 2025 para 0,32 milhão de toneladas em 2030.

A diversificação em nichos de maior margem mitiga a exposição da receita aos ciclos de preços do náilon. Produtores fornecem graus prontos para formulação que encurtam o tempo de qualificação do cliente, reforçando custos de troca. A abordagem também alavanca trens de purificação existentes, então o capex incremental permanece baixo em relação aos retornos. Como resultado, a penetração especializada deve continuar superando o crescimento de polímeros base em todas as regiões.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Grau: Volume Padrão, Vantagem de Base Biológica

O grau industrial padrão permanece como o motor principal com 71,43% da demanda de 2024, traduzindo-se em cerca de 1,05 milhão de toneladas. Produtores otimizam este fluxo para pureza e custo equilibrados, atendendo especificações de sal de náilon. O grau de alta pureza, em 17,5%, serve usos eletrônicos e farmacêuticos que não toleram metais traço. Enquanto isso, o grau de base biológica, ainda nicho em 11,1%, está crescendo a uma TCAC de 5,81% apoiado em objetivos de sustentabilidade de proprietários de marcas.

A mudança da participação do mercado de hexametilenodiamina para variantes biológicas acelera uma vez que linhas de fermentação de 50 kt/ano atinjam capacidade nominal, um marco antecipado em 2027. Adotantes precoces podem cobrar prêmios de 10-15%, compensando custos unitários iniciais mais altos. A longo prazo, curvas de aprendizado de processo e monetização de créditos renováveis podem posicionar HMD biológico na extremidade inferior da curva de custo global.

Por Indústria de Uso Final: Liderança Automotiva, Adoção de Setor Mais Ampla

O automotivo representou 45,66% do tamanho do mercado de hexametilenodiamina, ou aproximadamente 0,66 milhão de toneladas em 2024, ancorado por componentes estruturais de náilon 6,6. A eletrificação reforça esse impulso já que cada 10 kg removidos de um carro elétrico a bateria pode adicionar até 0,7% de autonomia de direção. Ainda assim, outras indústrias de usuário final-abrangendo eletrônicos, saúde e marítimo-estão no caminho para uma TCAC de 5,62%. Sua participação agregada aumenta de 0,18 milhão de toneladas em 2025 para 0,24 milhão de toneladas até 2030.

Têxteis, o segundo pilar histórico, experimenta crescimento de dígito médio apoiado em fios industriais de alta tenacidade e tecidos técnicos, enquanto plásticos engenheirados cobrem carcaças de bens de consumo e pequenos eletrodomésticos. Essas avenidas mais amplas protegem produtores de taxas cíclicas de construção automotiva e diversificam mixes de receita regionais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A participação de 52,06% da Ásia-Pacífico no mercado de hexametilenodiamina reflete o ecossistema integrado refinaria-para-náilon da China e os setores automotivo e têxtil desproporcionalmente grandes da região[2]Fonte: Agência Internacional de Energia, "Indústria Química da China e a Transição Energética," iea.org. A demanda regional aumenta a uma TCAC de 4,96%, elevando o volume de 0,76 milhão de toneladas em 2025 para quase 0,97 milhão de toneladas até 2030. Governos promovem clusters de materiais avançados, e proximidade com matérias-primas de ácido adípico encurta linhas de suprimento. Investimentos como a duplicação de capacidade de RMB 1,75 bilhão da INVISTA em Xangai ancoram a cadeia de suprimento local e fortalecem a competitividade.

A participação da América do Norte é sustentada por matérias-primas com vantagem de xisto e demanda cativa de resina automotiva. Ainda assim, competição de custos de importações e recentes procedimentos de falência em um grande produtor destacam vulnerabilidade a ciclos de preços. Produtores enfatizam graus de alta pureza e base biológica para defender margens e garantir offtake de OEMs eletrônicos e médicos.

A Europa está focando em sustentabilidade e nichos especializados. A nova planta francesa de 260 kt/ano da BASF integra purificação avançada e reatores energeticamente eficientes que se alinham com diretivas de descarbonização cada vez mais rigorosas. Restrições REACH sobre emissões de amina são mais rigorosas que outras regiões, elevando custos de compliance ainda fornecendo um fosso competitivo não relacionado a preço para produção local.

América do Sul mais Oriente Médio e África ambas regiões alavancam economia competitiva de gás e demanda crescente de plásticos downstream. A recuperação da produção automotiva do Brasil e iniciativas de diversificação química da Arábia Saudita abrem janelas para unidades regionais de HMD, embora de uma base pequena. Risco político e logístico mantém crescimento moderado comparado à Ásia-Pacífico, mas joint ventures transfronteiriças estão se posicionando para explorar esses volumes de fronteira.

Panorama Competitivo

O suprimento global está consolidado em torno de seis grupos integrados controlando aproximadamente 65% da capacidade. Economias de escala na hidrogenação de nitrila de alta pressão, além da necessidade de adiponitrila cativa, criam barreiras naturais de entrada. Negócios recentes reforçam essa estrutura: a BASF comprou ativos de poliamida da Solvay e então garantiu a participação da Alsachimie da DOMO para garantir intermediários upstream, enquanto a INVISTA alienou linhas de náilon downstream selecionadas para focar na integração de matérias-primas. Entrantes chineses apoiados pelo estado estão adicionando capacidade agressivamente, intensificando pressão de margem em plantas ocidentais legadas.

A estratégia competitiva está inclinando para inovação de processo e química verde. Patentes cobrindo catalisadores de hidrogenação de baixa energia, purificação contínua e reciclagem de solventes estão subindo, oferecendo vantagens de custo e ESG. Parcerias como Covestro-Genomatica visam comercializar rotas biológicas em escala mundial, potencialmente redefinindo curvas de custo até o final da década. Na frente especializada, Evonik e Mitsubishi Gas Chemical adaptam graus de alta pureza e cura latente que obtêm prêmios de preço de 25-40% sobre material a granel. Nessa arena em evolução, portfólios diversificados e acesso a tecnologia de matérias-primas biológicas determinarão vencedores de longo prazo.

Líderes da Indústria de Hexametilenodiamina

Ascend Performance Materials

INVISTA (Koch)

Henan Shenma Nylon Chemical

BASF SE

Radici Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho 2025: BASF completou a compra da participação de 49% da DOMO Chemicals no joint venture Alsachimie, tornando-se proprietária única do complexo precursor de poliamida-6,6 francês.

- Junho 2025: BASF iniciou uma planta de hexametilenodiamina de 260.000 t/ano em Chalampé, França, apresentando instalações integradas de P&D para aplicações avançadas de poliamida.

Escopo do Relatório Global do Mercado de Hexametilenodiamina

Hexametilenodiamina é um composto orgânico que consiste em uma cadeia de hidrocarboneto hexametileno terminada com grupos funcionais amina. É usado na síntese orgânica e polimerização de compostos de alta massa molecular. Hexametilenodiamina é amplamente usado na produção de poliamidas, como náilon 66, náilon 610, etc. Também é usado como resina uréia-formaldeído, agente de cura de resina epóxi e agente de reticulação orgânica.

O mercado de hexametilenodiamina é segmentado por aplicação, indústria de usuário final e geografia. Por aplicação, o mercado é segmentado em produção de náilon, intermediário para revestimentos, biocidas e outras aplicações (agentes de cura, lubrificantes, etc.). Por indústria de usuário final, o mercado é segmentado em têxtil, plásticos, automotiva e outras indústrias de usuário final (tintas e revestimentos, petroquímicos, etc.). O relatório também cobre o tamanho do mercado e previsões para hexametilenodiamina em 15 países através das principais regiões. O dimensionamento e previsões de mercado de cada segmento são baseados em volume (toneladas).

| Produção de Náilon |

| Intermediários de Revestimento |

| Biocidas |

| Outras Aplicações (Agentes de Cura, Lubrificantes, etc.) |

| Grau Industrial Padrão |

| Grau de Alta Pureza |

| Grau de Base Biológica |

| Automotiva |

| Têxteis |

| Plásticos |

| Outras Indústrias de Usuário Final (Tintas e Revestimentos, Eletrônicos, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Tailândia | |

| Indonésia | |

| Vietnã | |

| Malásia | |

| Filipinas | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Países NÓRDICOS | |

| Turquia | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Catar | |

| África do Sul | |

| Nigéria | |

| Egito | |

| Resto do Oriente Médio e África |

| Por Aplicação | Produção de Náilon | |

| Intermediários de Revestimento | ||

| Biocidas | ||

| Outras Aplicações (Agentes de Cura, Lubrificantes, etc.) | ||

| Por Grau | Grau Industrial Padrão | |

| Grau de Alta Pureza | ||

| Grau de Base Biológica | ||

| Por Indústria de Uso Final | Automotiva | |

| Têxteis | ||

| Plásticos | ||

| Outras Indústrias de Usuário Final (Tintas e Revestimentos, Eletrônicos, etc.) | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Tailândia | ||

| Indonésia | ||

| Vietnã | ||

| Malásia | ||

| Filipinas | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Países NÓRDICOS | ||

| Turquia | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Catar | ||

| África do Sul | ||

| Nigéria | ||

| Egito | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de hexametilenodiamina

O mercado de hexametilenodiamina está em 1,46 milhão de toneladas em 2025 e está projetado para atingir 1,77 milhão de toneladas até 2030.

Qual aplicação domina a demanda?

A produção de náilon representa 78,19% da demanda global, tornando-se a principal saída de volume para hexametilenodiamina.

Qual região detém a maior participação?

A Ásia-Pacífico lidera com 52,06% do volume global graças à cadeia de suprimento integrada de náilon da China e expansão da produção automotiva.

Quão rápido está crescendo a hexametilenodiamina de base biológica?

O grau de base biológica deve registrar uma TCAC de 5,81% entre 2025-2030 à medida que regulamentações de sustentabilidade e compromissos de marcas impulsionam a adoção.

Quais são as principais restrições ao crescimento do mercado?

A volatilidade dos preços de adiponitrila vinculados ao petróleo e o risco técnico de ampliação de tecnologias de base biológica são os dois ventos contrários mais significativos.

Página atualizada pela última vez em: