Tamanho e Participação do Mercado de Pagamentos Digitais

Análise do Mercado de Pagamentos Digitais pela Mordor Intelligence

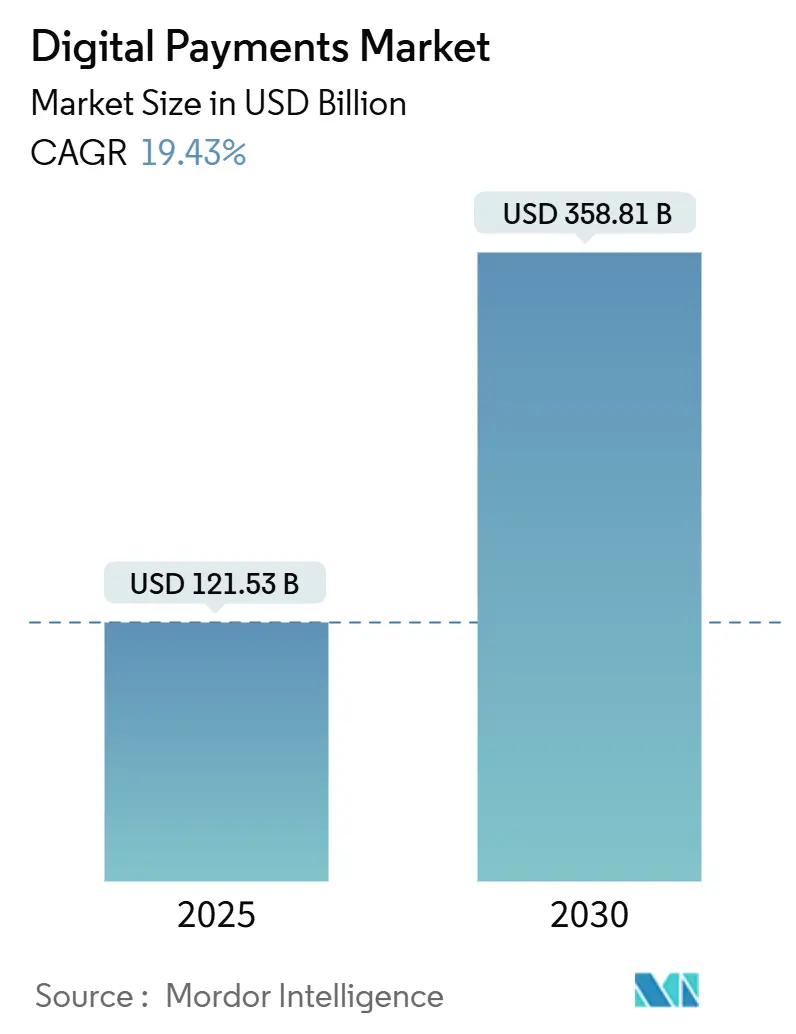

O tamanho do mercado de pagamentos digitais está estimado em USD 121,53 bilhões em 2025 e está no caminho para alcançar USD 358,81 bilhões até 2030, refletindo uma TCAC de 19,43% para o período 2025-2030. Esta perspectiva sólida é moldada pela regulamentação sincronizada entre as principais economias, a expansão de trilhos de pagamento interoperáveis e a crescente demanda por comércio transfronteiriço integrado. As interações entre grandes redes de cartões e métodos de pagamento alternativos estão redefinindo limites competitivos, enquanto a inteligência artificial eleva o padrão para prevenção de fraudes e tomada de decisões em tempo real. Oportunidades estratégicas surgem onde mercados maduros fornecem estabilidade de volume e regiões emergentes oferecem expansão rápida, incentivando processadores a equilibrar investimentos em eficiência com movimentos em corredores de alto crescimento. A clareza regulatória em torno de tokenização e pagamentos instantâneos comprime custos de fragmentação, recompensando pioneiros que alinham roteiros de produtos com novos modelos de conformidade.

Principais Resultados do Relatório

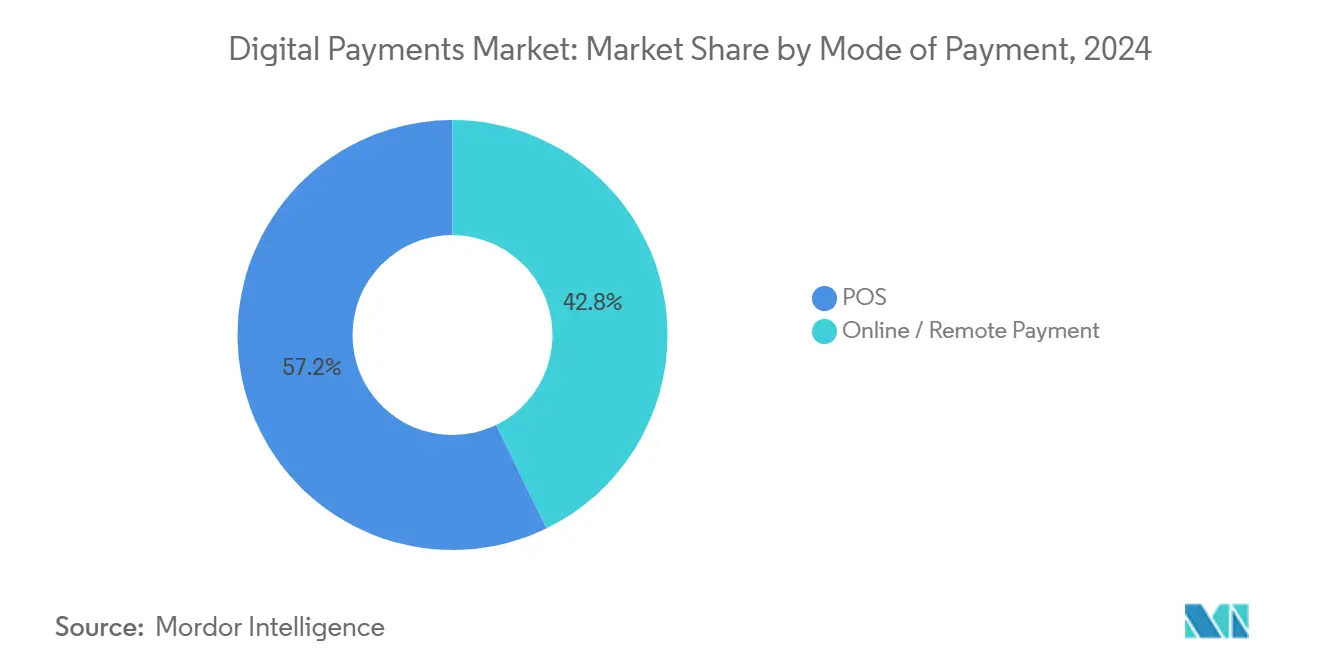

- Por modo de pagamento, ponto de venda liderou com 57,2% da participação de mercado de pagamentos digitais em 2024, enquanto pagamentos online e remotos devem avançar a uma TCAC de 18,6% até 2030.

- Por componente, soluções detiveram 63,4% da receita em 2024; serviços são projetados para expandir a uma TCAC de 20,4% até 2030.

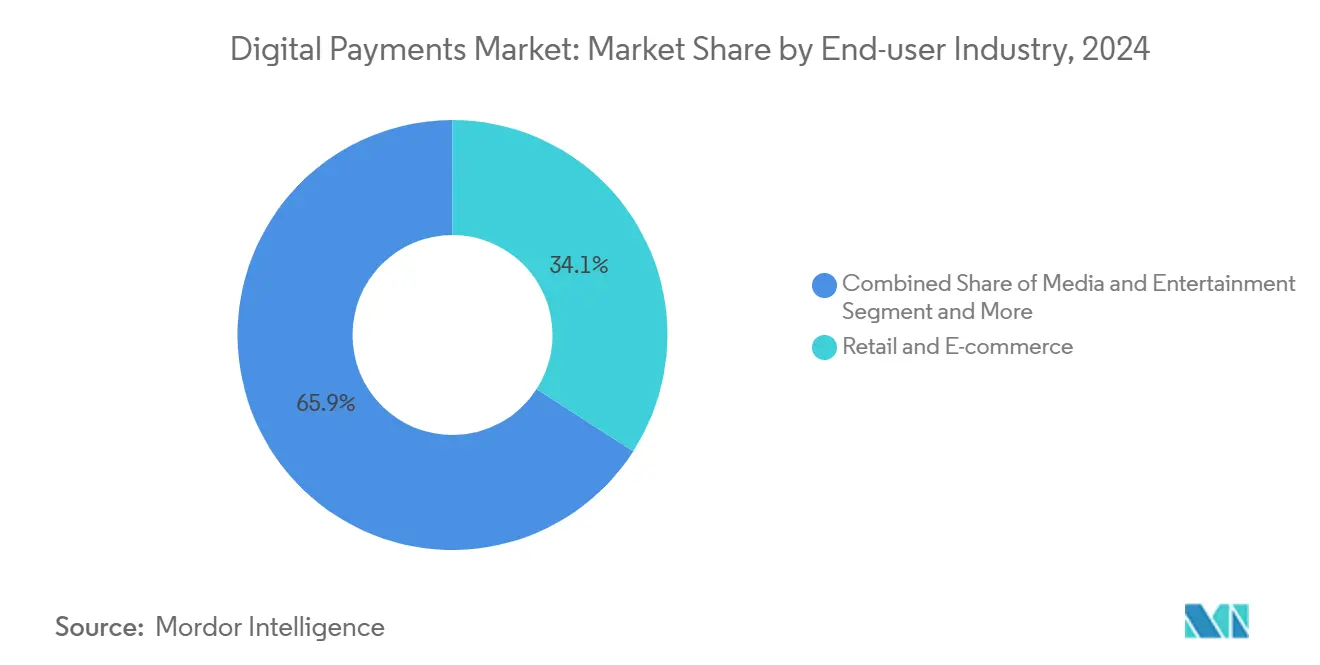

- Por setor de usuário final, varejo e e-commerce responderam por 34,1% do tamanho do mercado de pagamentos digitais em 2024, enquanto saúde deve crescer a uma TCAC de 21,7% até 2030.

- Por tamanho de empresa, grandes empresas capturaram 68,8% da receita em 2024, mas pequenas e médias empresas registrarão o crescimento mais rápido com uma TCAC de 22,9% até 2030.

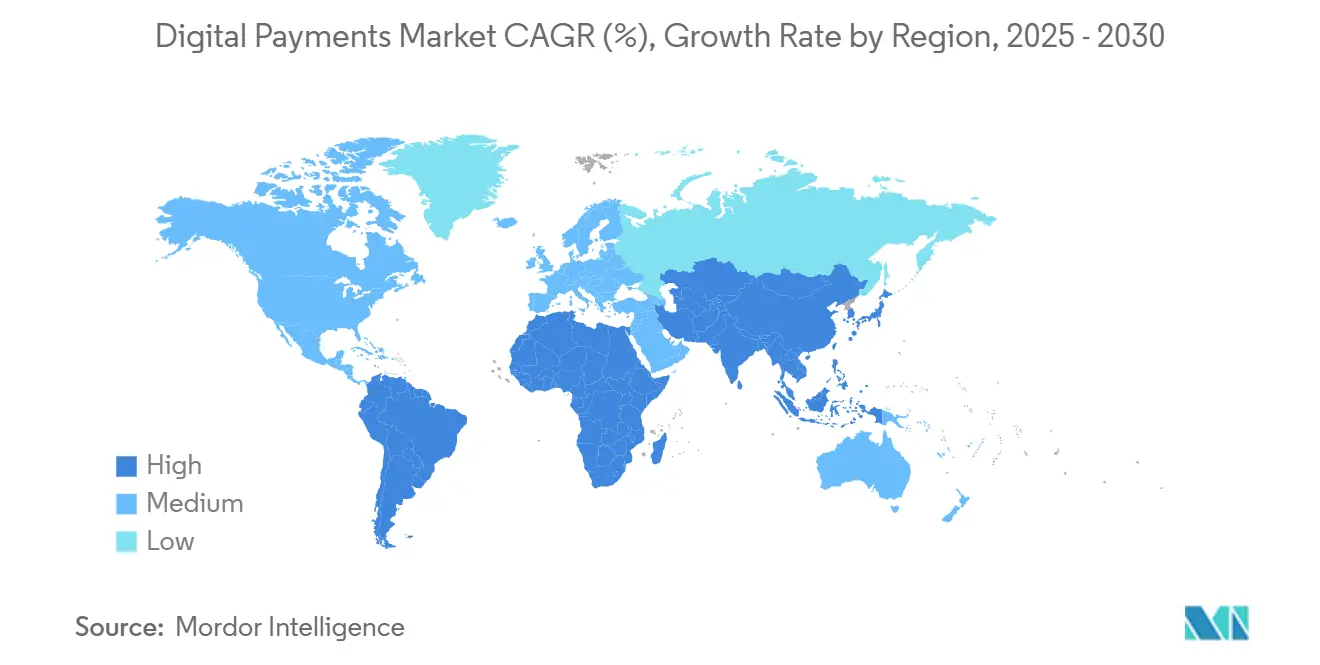

- Por geografia, América do Norte comandou 38,3% da receita em 2024; Ásia-Pacífico deve registrar uma TCAC de 17,3% até 2030.

Tendências e Insights Globais do Mercado de Pagamentos Digitais

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Surto de pagamentos por código QR no Sudeste Asiático | +3.2% | Núcleo ASEAN, transbordamento para Sul da Ásia | Médio prazo (2-4 anos) |

| Mandatos de tokenização da UE impulsionando a segurança online | +2.8% | Europa primária, adoção global seguindo | Longo prazo (≥ 4 anos) |

| Demanda de e-commerce transfronteiriço por MPAs na América do Sul | +2.1% | América do Sul, extensão para LATAM | Médio prazo (2-4 anos) |

| Aumento na adoção de BNPL pela Geração Z na América do Norte | +1.9% | América do Norte, expandindo para mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Esquemas de desembolso instantâneo de folha de pagamento no CCG | +1.4% | Estados do CCG, potencial expansão MEA | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Padronização de Pagamentos por Código QR Impulsiona Integração do Sudeste Asiático

A infraestrutura QR padronizada está crescendo rapidamente, já que o QRIS da Indonésia processou 779 milhões de transações no valor de IDR 82 trilhões (USD 5,4 bilhões) no Q4 2024, conectando 55 milhões de usuários e 36 milhões de comerciantes. [1]Katadata Research, "QRIS Catapults Digital Transactions in Indonesia," katadata.co.id A ligação transfronteiriça com a Tailândia estabelece um modelo que poderia reduzir os custos de remessas em até 50%, posicionando a ASEAN para corredores de pagamento integrados. A liderança governamental permite que microempresas aceitem pagamentos digitais sem históricos de crédito, acelerando a inclusão financeira.

Mandatos de Tokenização da UE Estabelecem Padrões Globais de Segurança

A regulamentação Markets in Crypto-Assets entrou em vigor em dezembro de 2024 e obriga a tokenização para ativos digitais, influenciando processadores além da Europa. A emissão de 1 bilhão de tokens pela Visa na Ásia-Pacífico mostra como a conformidade constrói camadas de segurança escaláveis que melhoram a experiência do usuário. As regras de tokens lastreados em reservas moldam o design global de stablecoins, enquanto a orientação do Banco Central Europeu sobre um euro digital adiciona pontos de verificação de interoperabilidade.[2]European Central Bank, "Digital Euro Rulebook Preparation," ecb.europa.eu

E-Commerce Transfronteiriço Impulsiona Adoção de Métodos de Pagamento Alternativos

O comércio digital da América Latina está caminhando para USD 950 bilhões até 2026, o que impulsiona a preferência por esquemas instantâneos como o PIX do Brasil e o CoDi do México. Orquestradores regionais como Kushki processaram 140 milhões de transações avaliadas em USD 15 bilhões em 2023, agregando trilhos locais em APIs únicas para comerciantes globais. Sistemas de pagamento rápido respaldados por bancos centrais em 15 países estabelecem o cenário para remessas eficientes em custos.

Adoção de BNPL pela Geração Z Remodela Mercados de Crédito Norte-Americanos

Buy Now Pay Later penetrou serviços essenciais em 2024, com uso em utilidades superando cartões de crédito entre coortes mais jovens. Pesquisa do Federal Reserve de Kansas City mostra que usuários BNPL enfrentam restrições distintas de timing de liquidez em vez de lacunas de acesso a crédito, revelando novas considerações de pontuação de crédito. Comerciantes incorporam BNPL para elevar conversões enquanto processadores refinam modelos de risco para gerenciar escrutínio regulatório.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regras fragmentadas de KYC no Caribe desafiam o mercado | -1.8% | Estados caribenhos, afetando fluxos transfronteiriços | Longo prazo (≥ 4 anos) |

| Aumento da adoção de preferência por dinheiro na África rural | -2.3% | Áreas rurais da África Subsaariana | Médio prazo (2-4 anos) |

| Custos crescentes de fraude CNP para comerciantes de nível médio | -2.7% | Global, concentrado em segmentos de e-commerce | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Regras Fragmentadas de KYC no Caribe Criam Atrito

Padrões divergentes de combate à lavagem de dinheiro entre nações caribenhas obrigam processadores a executar múltiplos programas de conformidade, elevando o custo de atendimento e desacelerando a integração regional.

Preferência por Dinheiro na África Rural Limita Penetração Digital

Transações de dinheiro móvel alcançaram USD 1,68 trilhão em 2024, ainda assim a dependência rural de dinheiro persiste devido à infraestrutura irregular e uma lacuna de gênero de 21% na posse de contas. [3]: GSMA, "State of the Industry Report on Mobile Money 2024," gsma.com Restrições de liquidez e tempo de funcionamento limitado da rede desencorajam o uso digital consistente, interrompendo o alcance de mercado mais profundo.

Análise de Segmentos

Por Modo de Pagamento: Dominância de PDV Enfrenta Disrupção Digital

Canais de ponto de venda representaram 57,2% do tamanho do mercado de pagamentos digitais em 2024, mas opções online e remotas estão crescendo a uma TCAC de 18,6% até 2030. Esta trajetória reflete o valor de pagamentos móveis europeus subindo de EUR 4 bilhões (USD 4,4 bilhões) em 2017 para EUR 195 bilhões (USD 212,6 bilhões) em 2024, validando a adoção liderada por políticas. Preferências por contactless, citadas por 49,1% dos viajantes querendo pagamentos móveis permanentes, continuam pressionando comerciantes a atualizar a infraestrutura de aceitação. A expansão de trilhos de pagamento instantâneo desfoca linhas de canais, então provedores integram orquestração unificada que cobre fluxos na loja, web e in-app. Autorização em tempo real com motores de risco alimentados por IA dá aos fornecedores de PDV um diferencial à medida que volume remoto migra para carteiras e pagamentos bancários.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Componente: Crescimento de Serviços Supera Desenvolvimento de Soluções

Soluções comandaram 63,4% da receita em 2024, enquanto serviços estão avançando a uma TCAC de 20,4%, mostrando que expertise em implementação agora impulsiona participação de carteira. A Fiserv reposicionou seu stack Clover de hardware para habilitação de comércio, entregando expansão de linha de topo de dois dígitos e prova de que serviços aprofundam engajamento. A Stripe processou USD 1,4 trilhão em 2024, com onboarding centrado em desenvolvedor sublinhando como serviços de orquestração capturam comerciantes em transição. Serviços de consultoria e conformidade estão em demanda à medida que MiCA, mandatos de pagamento instantâneo e migração ISO 20022 elevam complexidade. Oportunidade significativa transfronteiriça existe para firmas que agrupam liquidação, FX e relatórios fiscais em APIs white-label.

Por Setor de Usuário Final: Saúde Lidera Transformação Digital

Varejo e e-commerce retiveram 34,1% da receita em 2024, mas saúde está liderando o campo com uma TCAC de 21,7% até 2030, apoiada pela integração de registros eletrônicos de saúde e automação da cadeia de suprimentos. Faturamento digital elimina cheques em papel e melhora o fluxo de caixa, elevando a satisfação do paciente. Estudos de campo no Senegal atestam 88,9% de satisfação entre profissionais de saúde usando pagamentos digitais, reforçando o momentum de adoção. Viagem, mídia e utilidades públicas seguem de perto à medida que demandas de experiência do consumidor e relatórios regulatórios convergem em experiências de checkout unificadas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tamanho da Empresa: PMEs Impulsionam Adoção Através de Finanças Integradas

Grandes empresas geraram 68,8% da receita em 2024, ainda assim PMEs estão expandindo a uma TCAC de 22,9%, impulsionadas por stacks de finanças integradas plug-and-play que comprimem tempo para mercado. A Square mantém liderança em aquisição de micro-comerciantes, embora a Fiserv ganhe participação através de upgrades Clover e integração Payfare. Fornecedores API-first entregam funções modulares de pagamentos, empréstimos e tesouraria que mapeiam para ecossistemas de plataforma de crescimento rápido. Sandboxes regulatórios em múltiplas jurisdições permitem PMEs pilotarem liquidação tokenizada com risco limitado de conformidade.

Análise Geográfica

América do Norte deteve 38,3% da receita em 2024, sustentada pela dominância de redes de cartão e o lançamento do FedNow, ainda assim a pressão competitiva se intensifica à medida que a Ásia-Pacífico registra uma TCAC de 17,3% até 2030. O surgimento de iniciativas de stablecoin respaldadas por grandes bancos americanos sinaliza que trilhos de moeda digital podem reduzir atrito de liquidação através do corredor Canadá-Estados Unidos-México, fomentando novos modelos de serviço.

Ásia-Pacífico é o motor de crescimento primário, impulsionado pelos pilotos de yuan digital da China, expansão UPI da Índia e o impacto regional da integração QRIS. Só a Indonésia processou USD 5,4 bilhões em pagamentos QR no Q4 2024, confirmando o efeito de rede de códigos padronizados. Processadores locais formam alianças com gateways globais para preencher lacunas de conformidade, enquanto reformas de aquisição direta do Japão encorajam entrada de PSP estrangeiros.

Europa aproveita liderança regulatória. MiCA remove fragmentação, e a regulamentação de pagamentos instantâneos efetiva janeiro 2025 força bancos a oferecer transferências em euro 24 horas, moldando prioridades de investimento de processadores. Padrões harmonizados de tokens encorajam design de serviço transfronteiriço, enquanto mercados de nicho nos Nórdicos e Bálticos continuam a pilotar checkouts pay-by-account baseados em open-banking.

América do Sul, Oriente Médio e África apresentam curvas diversas de adoção. PIX do Brasil, CoDi do México e esquemas instantâneos de folha de pagamento do CCG cada um demonstra como trilhos respaldados pelo estado encurtam ciclos de liquidação e reduzem custos de comerciantes. Agentes de dinheiro móvel através da África manusearam USD 1,68 trilhão em 2024, ainda assim lacunas rurais permanecem devido ao viés de dinheiro e desafios de confiabilidade da rede.

Cenário Competitivo

O mercado de pagamentos digitais apresenta crescente concentração moderada em capacidades. A Visa processou mais de USD 13 trilhões em 2024, mantendo uma margem operacional ajustada de 69,3% que financia investimentos em tokenização de rede e análises de fraude por IA. O PayPal serviu 434 milhões de usuários ativos e movimentou USD 1,68 trilhão, traduzindo escala norte-americana em competição de carteira europeia e crescimento de plataforma brasileira.

A participação de 17,15% da Stripe do pool global de processamento de USD 173,38 bilhões mostra a atração de APIs developer-first, enquanto seu recente relançamento de pagamentos crypto se alinha com o apetite de comerciantes por spreads FX menores. O checkout Fastlane da Adyen usa PayPal Vaulting para cortar atrito de checkout de convidado em 80%, ilustrando modelos de parceria que ampliam volume endereçável.

Consolidação está acelerando. A aquisição da Payfare pela Fiserv amplia amplitude de finanças integradas, visando um pool de fluxo de caixa livre de USD 5,5 bilhões e mirando crescimento orgânico de dois dígitos em 2025. Uma decisão de tribunal federal permitindo pagamentos in-app de terceiros desbloqueia uma oportunidade de USD 100 bilhões para Stripe, PayPal e Bolt, que estão correndo para entregar SDKs conformes que melhoram economia de comerciantes. Plataformas de fraude de machine-learning e camadas de liquidação tokenizada estão se tornando características obrigatórias, elevando barreiras para participantes menores e estabelecendo o cenário para especialização de nicho ou aquisição.

Líderes da Indústria de Pagamentos Digitais

-

PayPal Holdings Inc.

-

Visa Inc.

-

Mastercard Incorporated (Mastercard)

-

Amazon Payments Inc. (Amazon.com Inc.)

-

Alphabet Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Apple, Google, Airbnb e X abriram conversas com empresas crypto para incorporar pagamentos stablecoin, buscando taxas transfronteiriças menores após stablecoins processarem USD 27,6 trilhões em 2024. O movimento sinaliza intenção de big-tech de controlar custos de liquidação e fluxos de dados.

- Maio 2025: Fiserv expandiu Commerce Hub e fechou sua aquisição da Payfare, visando crescimento de finanças integradas e USD 5,5 bilhões em fluxo de caixa livre com uma meta orgânica de receita de 10-12%. Estratégia se centra em agrupar cartões de folha de pagamento e aquisição PMB sob um stack de nuvem.

- Maio 2025: O Banco Central Europeu lançou orientação técnica para o euro digital, delineando padrões de interface que PSPs devem adotar para acessar infraestrutura de emissão. Fornecedores estão ajustando sistemas centrais para cumprir antes de lançamentos piloto.

- Abril 2025: PayPal introduziu novas funcionalidades de carteira na Alemanha para competir com Apple Pay e Google Pay, aproveitando sua base de receita 2024 de USD 31,8 bilhões para aprofundar penetração europeia.

- Março 2025: Fitch Ratings reafirmou rating de longo prazo do PayPal em A- mas notou que crescimento de lucro moderará para dígitos únicos médios à medida que intensidade competitiva aumenta.

- Janeiro 2025: A regulamentação de pagamentos instantâneos da União Europeia entrou em vigor, obrigando PSPs da área do euro a receber transferências instantâneas e enviá-las até outubro 2025.

Escopo do Relatório Global do Mercado de Pagamentos Digitais

Pagamento digital é feito usando canais digitais. Tanto o pagador quanto o beneficiário enviam e recebem dinheiro usando métodos digitais em pagamentos digitais. Outro nome para isso é pagamento eletrônico. Pagamentos digitais não incluem dinheiro real. Por padrões da indústria, DP são chamadas transações não-dinheiro via plataformas digitais. O escopo do relatório é limitado a transações de consumidores feitas através de comércio digital (pagamentos feitos através de gateways de pagamento online para pagamentos com cartão, débito direto e transações de ponto de venda móvel).

O Mercado de Pagamentos Digitais é segmentado por modo de pagamento (ponto de venda e venda online), por setor de usuário final (varejo, entretenimento, saúde, hospitalidade), e por geografia (América do Norte, Europa, Ásia Pacífico, América Latina, e Oriente Médio e África).

Os tamanhos e previsões de mercado são fornecidos em termos de valor em USD para todos os segmentos acima.

| Ponto de Venda (PDV) |

| Pagamento Online / Remoto |

| Soluções (Gateway, Processamento, Carteira, Fraude, Outros) |

| Serviços (Consultoria, Integração, Suporte) |

| Grandes Empresas |

| Pequenas e Médias Empresas (PMEs) |

| Varejo e E-commerce |

| Mídia e Entretenimento |

| Saúde |

| Hospitalidade e Viagens |

| Outras Indústrias (Educação, Utilidades, Governo) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Nórdicos | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio | CCG |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Nigéria | |

| Resto da África |

| Por Modo de Pagamento | Ponto de Venda (PDV) | |

| Pagamento Online / Remoto | ||

| Por Componente | Soluções (Gateway, Processamento, Carteira, Fraude, Outros) | |

| Serviços (Consultoria, Integração, Suporte) | ||

| Por Tamanho da Empresa | Grandes Empresas | |

| Pequenas e Médias Empresas (PMEs) | ||

| Por Setor de Usuário Final | Varejo e E-commerce | |

| Mídia e Entretenimento | ||

| Saúde | ||

| Hospitalidade e Viagens | ||

| Outras Indústrias (Educação, Utilidades, Governo) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Nórdicos | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio | CCG | |

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de pagamentos digitais?

O mercado de pagamentos digitais está avaliado em USD 121,53 bilhões em 2025, e está projetado para atingir USD 358,81 bilhões até 2030.

Qual região está crescendo mais rapidamente em pagamentos digitais?

Ásia-Pacífico lidera o crescimento com uma TCAC de 17,3% até 2030, impulsionada por iniciativas como UPI na Índia e QRIS na Indonésia.

Por que serviços estão superando soluções no setor?

Complexidade regulatória e demanda de comerciantes por orquestração de API única tornam serviços de implementação e conformidade mais valiosos que software de processamento comoditizado.

Quão grande é a oportunidade de saúde em pagamentos digitais?

Saúde é o segmento de usuário final de crescimento mais rápido com uma TCAC de 21,7%, refletindo integração com registros eletrônicos de saúde e sistemas de cadeia de suprimentos.

Como a regulamentação de pagamentos instantâneos na Europa influenciará provedores globais?

A partir de janeiro 2025 bancos devem receber pagamentos instantâneos em euro, forçando processadores mundialmente a atualizar motores de liquidação para permanecer interoperáveis com clientes europeus.

Página atualizada pela última vez em: