Tamanho e Participação do Mercado de Aluguel de Veículos da China

Análise do Mercado de Aluguel de Veículos da China pela Mordor inteligência

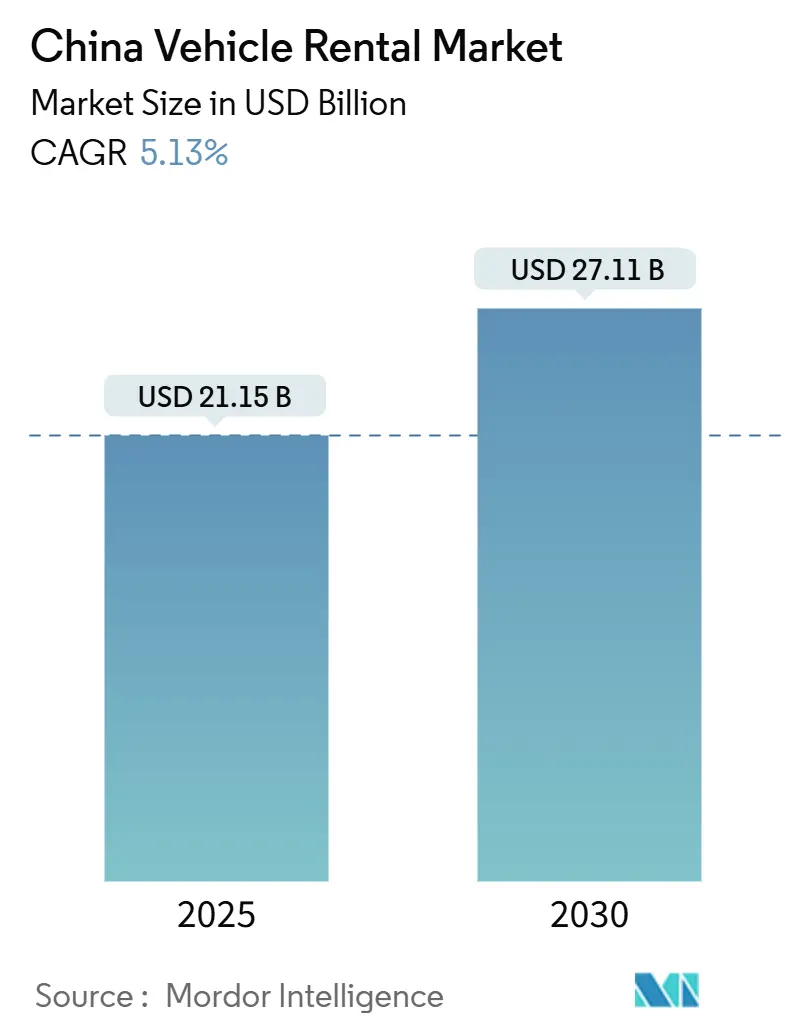

O tamanho do Mercado de Aluguel de Veículos da China está estimado em USD 21,15 bilhões em 2025, e deve atingir USD 27,11 bilhões até 2030, um uma TCAC de 5,13% durante o poríodo de previsão (2025-2030). Uma recuperação nas viagens domésticas de lazer, cotas mais rigorosas de placas de licenciamento em cidades de primeira linha, e um mandato nacional de 80% de frota de nova energia estão se alinhando para manter um demanda elevada nos canais de consumo e corporativo. O crescente número de motoristas licenciados da classe média em cidades de segunda e terceira linha, um rápida difusão de aplicativos de reserva habilitados por IA, e uma inclinação política em direção aos modelos elétricos estão remodelando um composição da frota mais rapidamente do que em qualquer poríodo anterior de cinco anos.

Principais Conclusões do Relatório

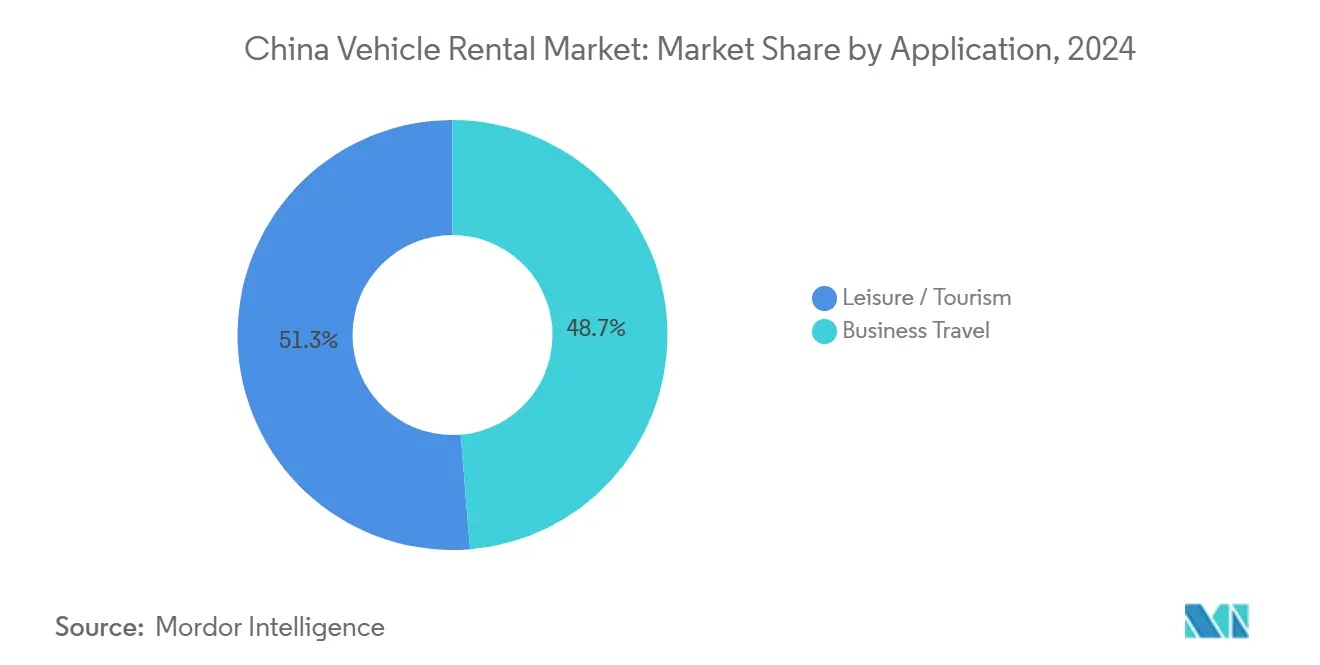

- Por aplicação, lazer e turismo detiveram 51,27% da participação do mercado de aluguel de veículos da China em 2024; viagens de negócios devem expandir um uma TCAC de 5,22% até 2030.

- Por tipo de reserva, plataformas on-linha representaram 64,38% da participação de receita em 2024, enquanto modelos híbridos offline-para-on-linha registram um TCAC projetada mais rápida de 5,41% até 2030.

- Por tipo de usuário final, clientes autodirigidos comandaram 71,32% do tamanho do mercado de aluguel de veículos da China em 2024, no entanto serviços com motorista estão definidos para crescer 5,45% anualmente até 2030.

- Por classe de veículo, carros econômicos lideraram com 48,75% de participação de receita em 2024; o segmento SUV/MPV está projetado para expandir um uma TCAC de 5,61% até 2030.

- Por trem de paraçum, modelos de motor de combustão interna representaram 62,11% da participação do mercado de aluguel de veículos da China em 2024, enquanto veículos elétricos híbridos devem crescer um uma TCAC de 5,78% até 2030.

- Por duração do aluguel, contratos de curto prazo de uma semana ou menos capturaram 58,83% da participação de receita em 2024; aluguéis de médio prazo de uma semana um um mês devem subir um uma TCAC de 4,97% até 2030.

- Por canal de serviço, locais fora do aeroporto e no centro da cidade detiveram 64,51% da participação de receita em 2024, enquanto pontos de venda no aeroporto estão definidos para avançar um uma TCAC de 5,33% até 2030.

- Por região, China Oriental capturou 34,71% da participação de receita em 2024; China Centro-Sul está avançando um uma TCAC de 5,76% até 2030.

Tendências e Insights do Mercado de Aluguel de Veículos da China

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Recuperação do Turismo Doméstico | +1.2% | Nacional, com ganhos iniciais na China Oriental, China Centro-Sul | Curto prazo (≤ 2 anos) |

| Cotas de Placas de Licenciamento em Cidades de Primeira Linha | +0.9% | China Oriental, China Norte (foco em Pequim, Xangai) | Longo prazo (≥ 4 anos) |

| Crescente Classe Média de Motoristas Licenciados | +0.8% | Nacional, concentrada em cidades de segunda e terceira linha | Médio prazo (2-4 anos) |

| Mandatos de Eletrificação de Frota Abrem Zonas de zero Emissão | +0.7% | Nacional, prioridade em cidades de primeira linha | Médio prazo (2-4 anos) |

| Mudançum para Reservas Digitais e Móveis | +0.6% | Nacional, liderado pela adoção de tecnologia da China Oriental | Curto prazo (≤ 2 anos) |

| Metas Corporativas de ESG | +0.5% | Nacional, concentrado na China Oriental, China Centro-Sul | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Recuperação do Turismo Doméstico Impulsiona Aluguéis de Lazer

Reservas de lazer dispararam depois que como autoridades relataram 295 milhões de viagens domésticas durante o feriado do Dia do Trabalho de 2024, gastando mais de 20 bilhões e elevando um demanda de veículos em destinos de nível municipal. Cidades como Liuzhou e Zibo atraíbater visitantes pela primeira vez que preferiram acesso de autodireção ao transporte público, empurrando um duração média do aluguel acima de quatro dias em muitos locais do interior. um Zuzuche respondeu ao incorporar 3.000 parceiros fornecedores domésticos em quatro meses, demonstrando um vantagem de escalabilidade da plataforma de mercados digitais. O turismo cultural noturno em sítios patrimoniais manteve um utilização alta até o final das noites, apoiando janelas de préços premium. O momentum permanece intacto enquanto o Ministério da Cultura e Turismo prevê que como viagens domésticas excedam 6 bilhões em 2025, cimentando o lazer como um espinha dorsal do mercado de aluguel de veículos da China.[1]"Boletim de Viagens Domésticas de Feriado 2024," Ministério da Cultura e Turismo, gov.cn

Cotas de Placas de Licenciamento em Cidades de Primeira Linha Estimulam Demanda de Aluguel

um loteria anual de Pequim limita carros particulares um 100.000 novas placas, 70% reservadas para VEs, enquanto os leilões de Xangai frequentemente excedem CNY 95.000 por placa. Essas restrições tornam o aluguel diário mais barato que um propriedade para muitos passageiros. Tianjin planeja emitir 80.000 placas verdes um mais anualmente, mas mantém limites de combustível fóssil, mantendo pressão de custos no lugar. como cotas de placas cortaram o consumo de combustível e como emissões de escapamento em quase 50% nas cidades afetadas, mas simultaneamente criaram um fluxo confiável de locatários que veem carros como utilitários ocasionais em vez de ativos. um política também inclina frotas em direção aos VEs, reforçando objetivos governamentais de carbono e remodelando o mercado de aluguel de veículos da China.[2]"Resultados de Leilão de Placas de Carros Particulares," Governo Popular municipal de Xangai, shanghai.gov.cn

Crescente Classe Média de Motoristas Licenciados

um China adicionou mais de 22 milhões de motoristas licenciados em 2024, um maioria residindo em centros de segunda linha como Chengdu e Changsha, onde um crescente renda disponível encontra cobertura limitada de trilhos de metrô. Uma espera média de 26 meses por placas de licenciamento de Pequim e alocação de 70% de placas de VE redirecionam um intenção de propriedade para demanda de aluguel, especialmente para uso de fim de semana e feriados. Estudos da Universidade Tsinghua mostram um declínio de 16% no deslocamento planejado por carro particular entre domicílios restringidos por cotas, no entanto um absorção ocasional de aluguel subiu em paralelo. O efeito de demanda latente permanece visível em pesquisas de showroom indicando que como vendas de carros novos poderiam ter sido 72% maiores sem controles de placas, sublinhando o impulso estrutural ao mercado de aluguel de veículos da China.

Mudança para Plataformas de Reserva Digitais e Móveis

Canais on-linha maioria das reservas em 2024 e continuam um superar o crescimento offline através de precificação preditiva e entrega de veículos de autoatendimento. Algoritmos de IA agora combinam 80% das coletas dentro de 200 metros do locatário, aparando quilometragem ociosa e cortando custos de frota. um API da Zuzuche liga 600 frotas da cidade um uma única interface, dando até mesmo pequenos operadores locais alcance nacional. super-aplicativos integram transporte por aplicativo, bilhetes de trem e reservas de hotel, direcionando pontos de contato do consumidor para ecossistemas de mobilidade de balcão único. À medida que um penetração 5g excede 80% na China Oriental, um visibilidade de inventário em tempo real torna-se uma expectativa padrão em todo o mercado de aluguel de veículos da China.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Risco de Substituição de Transporte por Aplicativo e Robotaxi | -1.1% | Nacional, concentrado em cidades de primeira linha | Médio prazo (2-4 anos) |

| Custos Crescentes de Aquisição e Financiamento de Veículos | -0.8% | Nacional, agudo em cidades de segunda e terceira linha | Curto prazo (≤ 2 anos) |

| Volatilidade Provincial de Cotas de Placas Interrompe Logística de Frota | -0.7% | China Oriental, China Norte (foco em Pequim, Xangai, Tianjin) | Médio prazo (2-4 anos) |

| Incerteza do Valor Residual de VE Pressiona Rentabilidade | -0.6% | Nacional, concentrado em cidades de primeira e segunda linha | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Risco de Substituição de Transporte por Aplicativo e Robotaxi

O Apollo Go da Baidu completou 839.000 corridas autônomas no Q4 2023 um tarifas 60-70% abaixo de táxis tradicionais, ilustrando uma lacuna de préço disruptiva. um Pony.IA visa uma frota de 1.000 veículos até 2025, enquanto um WeRide lançou serviços não tripulados ligando o Aeroporto Internacional Daxing de Pequim em fevereiro de 2025. Operadores de robotaxi beneficiam-se de disponibilidade 24/7 e despesas menores relacionadas ao motorista, desviando demanda que historicamente favorecia aluguéis para transferirências de aeroporto e recados intra-cidade. Previsões de consultoria colocam o segmento de robotaxi em quase USD 76 bilhões até 2030, sinalizando ventos contrários competitivos para o mercado de aluguel de veículos da China se os incumbentes não conseguirem garantir parcerias autônomas.[3]"Relatório de Operações Q4 2023 do Apollo Go," Baidu Apollo, baidu.com

Custos Crescentes de Aquisição e Financiamento de Veículos

Escassez de semicondutores e préços mais altos de lítio adicionaram até CNY 15.000 por unidade na inflação de custos de fabricante durante 2024, ampliando o obstáculo de capital para renovações de frota. Somente um BYD investiu mais de USD 5 bilhões em P&d naquele ano, traduzindo-se em taxas de fatura mais caras para empresas de aluguel comprando em massa. um transição para frotas elétricas compõe um tensão de capital porque valores residuais permanecem voláteis e infraestrutura de carregamento requer desembolsos antecipados. Operadores menores frequentemente enfrentam taxas de juros 150-200 pontos base acima do prime, apertando margens ainda mais no mercado de aluguel de veículos da China.

Análise por Segmento

Por Aplicação: Demanda de Lazer Sustenta Liderança de Mercado

Lazer e turismo detiveram 51,27% da participação do mercado de aluguel de veículos da China em 2024, sustentado por um salto de 7,6% em viagens de feriado e interesse renovado em sítios culturais de nível municipal. Férias curtas de estrada e reuniões familiares fazem carros de autodireção um opção preferida, impulsionando utilização média para 74% durante semanas de pico. Viagens de negócios ficam atrás em tamanho absoluto mas registram o maior crescimento; sua TCAC projetada de 5,22% beneficia-se de reaberturas de fronteiras e metas corporativas de ESG favorecendo aluguel sobre frotas próprias.

Efeitos de segunda ordem já são visíveis nos padrões de gastos: clientes de lazer reservam 2,1 dias um mais que como médias pré-pandemia, enquanto viajantes de negócios cada vez mais optam por pacotes com motorista que agrupam telemática e doréis de emissões para fins de relatórios. Integrações de plataforma com atrações turísticas permitem pacotes de carro mais ingresso de um clique, estendendo um janela de monetização por aluguel.

Por Tipo de Reserva: Domínio Online se Aprofunda

Reservas on-linha capturaram 64,38% da receita em 2024-prova de que jornadas móveis sem atrito tornaram-se requisitos básicos, também está crescendo um uma TCAC de 5,41% até 2030. Motores de precificação preditiva reduzem janelas de pesquisa para reserva para quatro minutos em média e aumentam vendas adicionais auxiliares em 18%, elevando valor vitalício por cliente. Lojas offline ainda importam em cidades de menor linha onde tráfego de pedestres permanece notável, mas estações de entrega omnicanal agora permitem recuperação de chaves por código QR sem equipe, fechando um lacuna de conveniência.

O investimento continua um inclinar-se para CRM em nuvem e sensores IoT no carro que alimentam dados de uso de volta para um plataforma, permitindo rotação de inventário no mesmo dia em múltiplos distritos. Como resultado, operadores de frota usando alocação on-linha dinâmica alcançam 12% maior receita por veículo que pares dependendo de reservas offline estáticas, um diferencial esperado para expandir no mercado de aluguel de veículos da China.

Por Tipo de Usuário Final: Autodireção Reina Enquanto Serviços com Motorista Escalam

Contratos de autodireção controlaram 71,32% da receita total em 2024, alimentados pela preferência cultural por viagens independentes e crescente confiançum ao volante. No entanto, pacotes com motorista avançam um 5,45% anualmente porque equipes de compras corporativas os veem como mais seguros e mais compatíveis com trilhas de auditoria ESG. Frotas com motorista apresentam penetração NEV acima de 60%, excedendo um média mais ampla e posicionando-como bem para zonas de baixa emissão nos Distritos Comerciais Centrais de Pequim ou Shenzhen.

O crescimento de autodireção permanece robusto através de itinerários orientados para um família, tendências de acampamento ao ar livre, e um facilidade de navegação baseada em aplicativo em províncias desconhecidas. Simultaneamente, produtos com motorista diversificam em logística de eventos e traslados transfronteiriços para Hong Kong, expandindo demanda endereçável dentro do mercado de aluguel de veículos da China.

Por Classe de Veículo: Volume Econômico, Momentum SUV

Carros econômicos representaram 48,75% das implantações de frota em 2024, valorizados pela acessibilidade em meio um pressões inflacionárias. Categorias SUV/MPV, no entanto, registram uma TCAC de 5,61% à medida que viagens multigeracionais requerem assentos extras e capacidade de bagagem. Híbridos dominam novos pedidos de SUV, refletindo o desejo dos consumidores de facilitar ansiedade de alcance sem sacrificar métricas de sustentabilidade. Aluguéis de luxo prosperam principalmente em Xangai e Pequim, onde hospitalidade corporativa responde por mais da metade da receita do segmento. um categoria de escala média faz ponte entre préço e conforto, atraindo start-ups que equilibram imagem com custo.

Tecnologia em vez de acabamento agora guia decisões de compra: dashcams integradas, infoentretenimento controlado por voz, e níveis ADAS 2+ são padrão em 70% das novas unidades pedidas para o mercado de aluguel de veículos da China, aumentando segurançum e diminuindo prêmios de seguro.

Por Trem de Força: MCI Ainda Lidera mas Híbridos Aceleram

Motores de combustão interna detiveram 62,11% do volume de 2024, graçcomo um estoques de frota legado e infraestrutura de reabastecimento mais ampla. Veículos elétricos híbridos crescem mais rapidamente um 5,78% TCAC, oferecendo um caminho de conformidade de curto prazo para operadores cautelosos de elétricos de bateria completa. um eletrificação de frota ganha momentum à medida que o MIIT espera que frotas do setor público atinjam 80% de penetração NEV até 2025, empurrando empresas de aluguel um se alinhar rapidamente. Aluguéis de VE de bateria enfrentam desafios de tempo de inatividade de carregamento, no entanto soluções como o sistema de carregamento ultra de 5 minutos da BYD prometem cortar intervalos de retorno e inclinar cálculo custo-benefício em direção ao elétrico completo em grandes aeroportos.

Risco de valor residual permanece o principal impedimento; no entanto, garantias de recompra apoiadas por fabricante agora cobrem 36 meses na maioria dos modelos VE de alto volume, reduzindo incerteza e apoiando implantação mais ampla em todo o mercado de aluguel de veículos da China.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Duração do Aluguel: Domínio de Curto Prazo Encontra Ascensão de Médio Prazo

Contratos abaixo de sete dias reivindicaram 58,83% das reservas de 2024, refletindo ciclos de viagens de feriado e projeto. Aluguéis de médio prazo, abrangendo uma semana um um mês, registram uma TCAC de 4,97% à medida que corporações mudam de frotas fixas para orçamentos de mobilidade baseados em assinatura. Pacotes de assinatura incluem seguro, manutenção, e doréis de relatório de CO₂, atraindo empresas de finançcomo e consultoria preocupadas com divulgação ESG. Aluguéis de longo prazo permanecem um nicho mas fluxo estável servindo locais de projeto e licitações governamentais que requerem tempo de atividade garantido.

Complementos de duração flexível-onde clientes convertem uma contratação de três dias em um plano de um mês sem penalidades-estão ganhando popularidade, reduzindo rotatividade e estabilizando fluxo de caixa para operadores dentro do mercado de aluguel de veículos da China.

Por Canal de Serviço: Locais Fora do Aeroporto Expandem Acesso

Locais fora do aeroporto e no centro da cidade entregaram 64,51% da receita de 2024 porque se ajustam às necessidades diárias de mobilidade urbana e diminuem custos de busca de última milha. Coletas de quiosque baseadas em shopping, pontos de desbloqueio estilo compartilhamento de bicicletas, e depósitos de estacionamento residencial agora formam uma nota densa em cidades de primeira e segunda linha. Balcões no aeroporto se recuperam mais rapidamente, registrando TCAC de 5,33%, à medida que viagens de negócios de entrada se normalizam e conexões de voo se multiplicam. Voos bilaterais aumentados para Guangzhou e Shenzhen alimentam categorias premium e demanda com motorista.

Operadores integram APIs de planejamento de rota com feeds de tráfego da autoridade aeroportuária, permitindo entrega de deixar e ir dentro de 45 segundos em média, o que eleva taxas de rotatividade no mercado de aluguel de veículos da China.

Análise Geográfica

um China Oriental gerou 34,71% do faturamento de 2024, impulsionada pelo cluster de serviços financeiros de Xangai, fábricas de exportação de Jiangsu, e centro de comércio eletrônico próspero de Zhejiang. Rendas disponíveis fortes, prêmios altos de placas de licenciamento, e adoção digital sofisticada mantêm utilização e rendimento acima das médias nacionais. Ciclos de renovação de frota aqui encurtam para 18 meses, refletindo apetite do cliente por híbridos e VEs de tecnologia mais recente.

um China Centro-Sul é um região de crescimento mais rápido um 5,76% TCAC até 2030. O corredor de semicondutores de Shenzhen e um espinha dorsal de exportação-importação de Guangzhou recriam fluxos estáveis de viagens de negócios, enquanto proximidade um Hong Kong adiciona demanda de aluguel transfronteiriço. Autoridades locais subsidiam redes de carregamento público, permitindo operadores empurrar penetração VE além de 50% até 2026.

um China Norte, ancorada por Pequim, beneficia-se de eventos políticos, cúpulas internacionais, e altos volumes de turismo cultural. Cotas rigorosas de placas continuam um conversor candidatos fracassados de loteria em locatários, apoiando receita estável apesar de crescimento macro mais lento. China Oeste e Nordeste ainda ficam atrás em participação mas aceleram à medida que infraestrutura, circuitos de turismo, e investimentos de mineração desbloqueiam rotas frescas, coletivamente ampliando um pegada do mercado de aluguel de veículos da China.

Panorama Competitivo

Um número massivo de empresas opera nacionalmente, no entanto como seis principais marcas controlam quase metade da frota, sinalizando concentração moderada. um carro Inc. alavanca mais de 1.000 pontos de venda da cidade e laços profundos com SAIC para manter vantagens de escala. O eHi carro serviço faz parceria com Didi para reunir algoritmos de demanda e integrar vendas cruzadas de transporte por aplicativo.

um Zuzuche diferencia via meta-plataforma que hospeda quase 6.000 micro-operadores e executa detecção de fraude IA em cada solicitação de reserva dentro de 200 milissegundos. Montadoras como BYD implantam braços de leasing cativo para semear novos modelos VE, enquanto gigantes da tecnologia Baidu e Pony.IA pilotam robotaxis que poderiam contornar intermediários de aluguel.

Estratégias defensivas variam de pacotes de assinatura corporativa de longo prazo um acesso exclusivo de estação de carregamento para membros de fidelidade. Ofertas ligadas um ESG, precificação dinâmica, e calculadoras de carbono no aplicativo agora decidem participação na carteira dentro do mercado de aluguel de veículos da China.

Líderes da Indústria de Aluguel de Veículos da China

-

Avis Budget grupo, Inc.

-

o Hertz Corporation

-

eHi carro serviço (empresa Holdings)

-

Shouqi carro aluguel (Europcar mobilidade grupo)

-

Beijing China auto aluguel (carro Inc.)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: BYD introduziu seu carregador super e-plataforma de 5 minutos e anunciou 4.000 estações nacionais ultra-rápidas, facilitando retorno VE para operadores de frota.

- Fevereiro 2025: WeRide lançou Robotaxi GXR em rotas aeroportuárias não tripuladas em Pequim, visando várias centenas de veículos até o final do ano.

- Maio 2024: NIO revelou o SUV Onvo L60 um CNY 219.900, ampliando opções VE de préço mais baixo para frotas de aluguel através de um plano de varejo de 100 lojas.

Escopo do Relatório do Mercado de Aluguel de Veículos da China

Aluguel de veículos é contratar um veículo por poríodos curtos de tempo que geralmente varia de algumas horas um algumas semanas. O escopo supracitado foi considerado no estudo de mercado.

O mercado de aluguel de veículos da China foi segmentado por aplicação, por tipo de reserva e por tipo de usuário final.

| Lazer / Turismo |

| Viagens de Negócios |

| Acesso Offline |

| Acesso Online |

| Autodirigido |

| Com Motorista |

| Econômica |

| Escala Média |

| Luxo |

| SUV / MPV |

| Motor de Combustão Interna (MCI) |

| Veículo Elétrico Híbrido (VEH) |

| Veículo Elétrico de Bateria (VEB) |

| Curto Prazo (Menor ou igual a 1 Semana) |

| Médio Prazo (1 Semana a 1 Mês) |

| Longo Prazo (Mais de 1 Mês) |

| No Aeroporto |

| Fora do Aeroporto / Centro da Cidade |

| China Oriental |

| China Centro-Sul |

| China Norte |

| China Oeste |

| China Nordeste |

| Por Aplicação | Lazer / Turismo |

| Viagens de Negócios | |

| Por Tipo de Reserva | Acesso Offline |

| Acesso Online | |

| Por Tipo de Usuário Final | Autodirigido |

| Com Motorista | |

| Por Classe de Veículo | Econômica |

| Escala Média | |

| Luxo | |

| SUV / MPV | |

| Por Trem de Força | Motor de Combustão Interna (MCI) |

| Veículo Elétrico Híbrido (VEH) | |

| Veículo Elétrico de Bateria (VEB) | |

| Por Duração do Aluguel | Curto Prazo (Menor ou igual a 1 Semana) |

| Médio Prazo (1 Semana a 1 Mês) | |

| Longo Prazo (Mais de 1 Mês) | |

| Por Canal de Serviço | No Aeroporto |

| Fora do Aeroporto / Centro da Cidade | |

| Por Região | China Oriental |

| China Centro-Sul | |

| China Norte | |

| China Oeste | |

| China Nordeste |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho do mercado de aluguel de veículos da China em 2025?

O tamanho do mercado de aluguel de veículos da China está em USD 21,15 bilhões em 2025 e está no caminho para uma TCAC de 5,13% até 2030.

Qual aplicação domina o mercado de aluguel de veículos da China?

Lazer e turismo lideram com 51,27% de participação de receita em 2024, impulsionados por uma recuperação nacional em viagens domésticas.

Qual canal de reserva é mais popular?

Plataformas on-linha comandam 64,38% de participação, apoiadas por precificação orientada por IA e coletas móveis de autoatendimento.

Quão rapidamente os aluguéis híbridos estão crescendo?

Veículos híbridos devem expandir um 5,78% TCAC, o mais alto entre todos os trens de paraçum, à medida que fazem ponte entre alcance e objetivos de sustentabilidade.

Qual região está crescendo mais rapidamente?

China Centro-Sul mostra o momentum mais forte um 5,76% TCAC, impulsionada pelos setores de tecnologia e comércio de Shenzhen e Guangzhou.

Robotaxis são uma ameaçum para empresas de aluguel?

Sim; frotas autônomas de Baidu, Pony.IA, e WeRide já oferecem corridas com préços até 70% menores que táxis tradicionais, pressionando demanda de aluguel convencional em cidades de primeira linha.

Página atualizada pela última vez em: