Tamanho e Participação do Mercado de Dispositivos Dentários da China

Análise do Mercado de Dispositivos Dentários da China pela Mordor inteligência

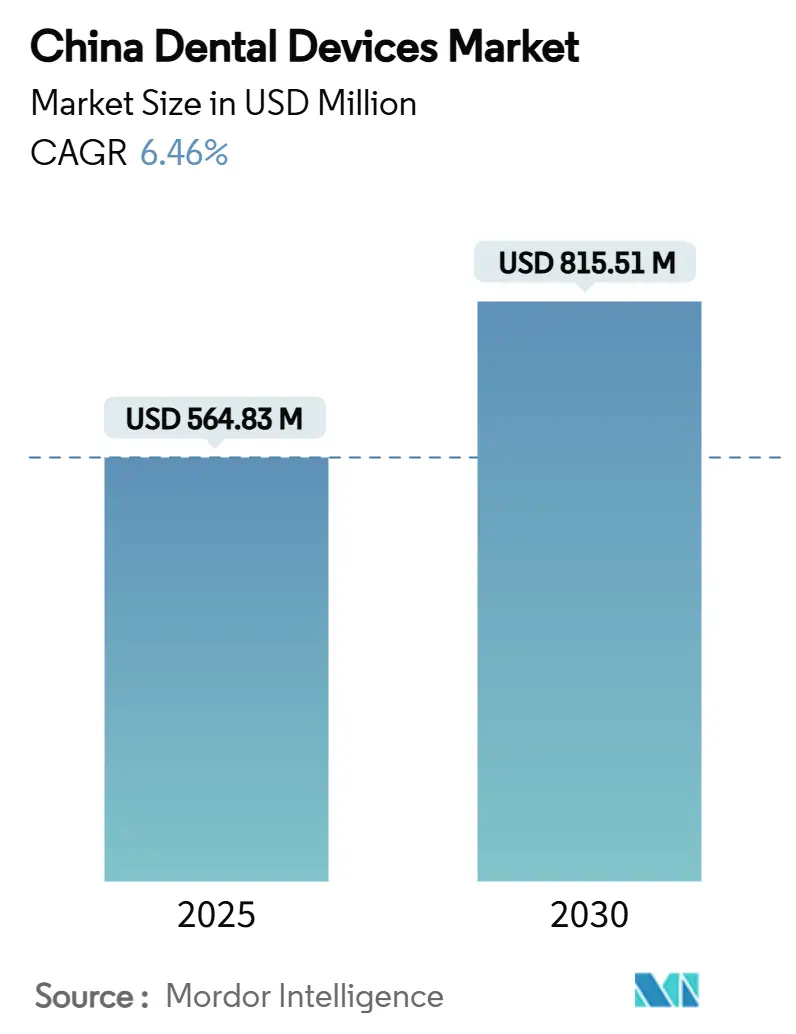

O tamanho do mercado de dispositivos dentários da China está em USD 564,83 milhões em 2024 e está projetado para atingir USD 815,51 milhões até 2030, expandindo um uma TCAC de 6,46% durante 2025-2030. Apoio político robusto, uma classe média em rápido crescimento e um crescente penetração de fluxos de trabalho digitais estão direcionando o setor para procedimentos de maior valor. Aquisições baseadas em volume de implantes, como metas preventivas da China Saudável 2030 e o poder crescente das organizações de serviços dentários (DSOs) estão remodelando préços, acesso de pacientes e normas de aquisição. Fabricantes domésticos estão capitalizando essas mudançcomo para ganhar participação em cidades de segundo e terceiro escalão, enquanto marcas globais defendem nichos premium através de liderançum tecnológica. Equipamentos avançados de imagem e cad/CAM chairside estão se difundindo rapidamente pelos centros urbanos, e um terapia com alinhadores transparentes está se tornando uma escolha ortodôntica padrão para pacientes millennials impulsionados pela estética das mídias sociais.

Principais Conclusões do Relatório

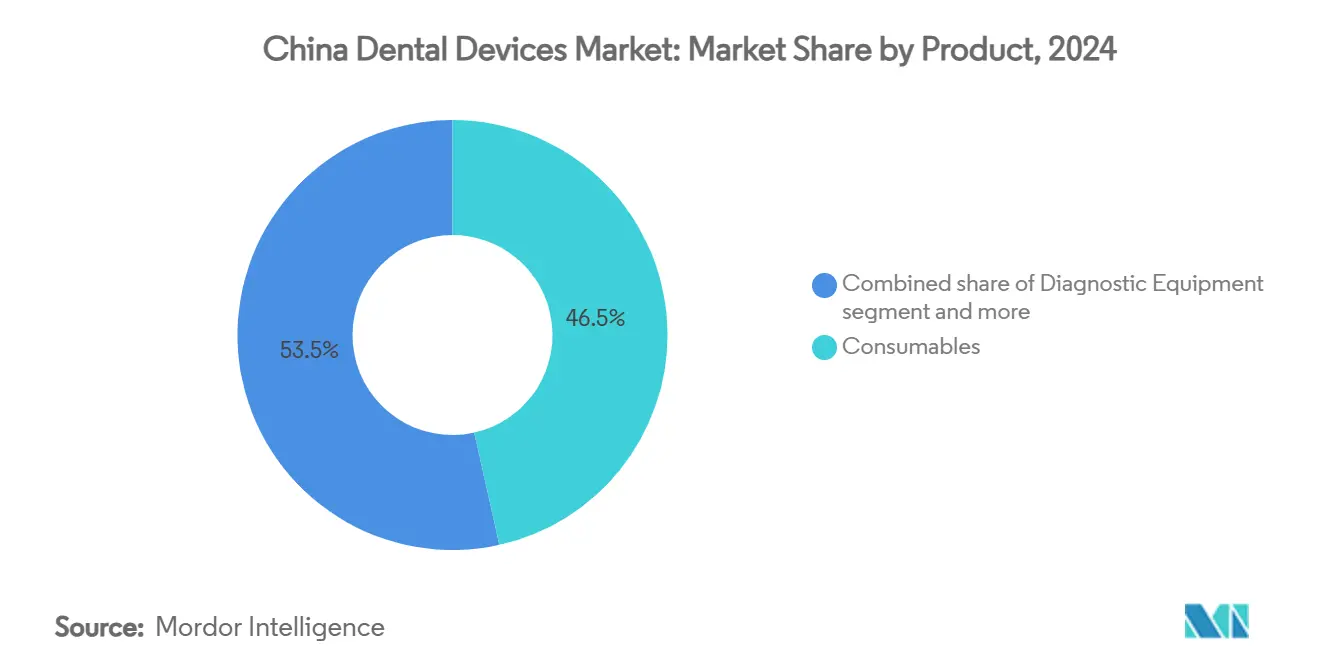

- Por produto, consumíveis dentários detiveram 46,51% da participação do mercado de dispositivos dentários da China em 2024.

- Por tratamento, um prostodontia liderou com 31,50% da receita em 2024, enquanto um ortodontia está prevista para registrar um mais rápida TCAC de 3,01% até 2030.

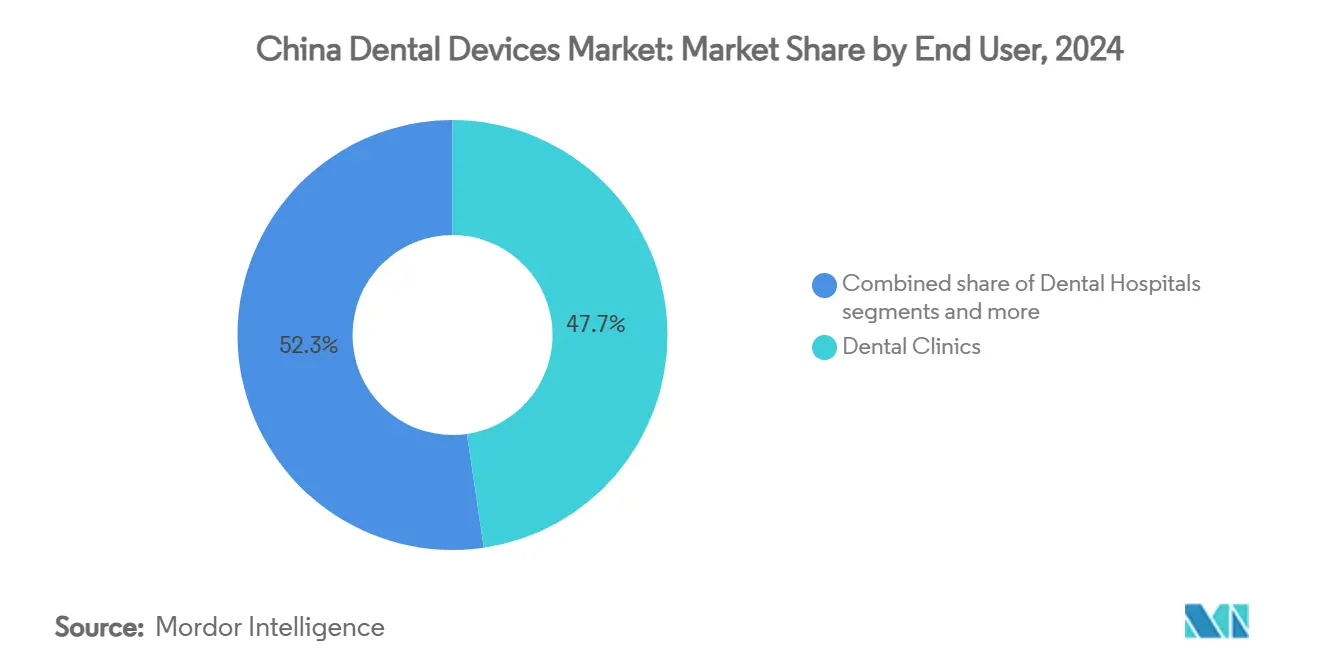

- Por usuário final, clínicas dentárias comandaram 47,67% de participação do tamanho do mercado de dispositivos dentários da China em 2024 e estão avançando um uma TCAC de 3,21% durante 2025-2030.

Tendências e Insights do Mercado de Dispositivos Dentários da China

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Adoção de Fluxos de Trabalho de Odontologia digital nas Cidades Tier-1 Chinesas | +1.2% | Cidades tier-1 (Pequim, Xangai, Guangzhou, Shenzhen) | Médio prazo |

| Expansão da Cobertura de Implantologia no Piloto do Seguro Médico Nacional da China | +0.9% | Nacional, com ganhos iniciais em províncias piloto | Longo prazo |

| Ascensão das Organizações de Serviços Dentários (DSOs) Acelerando Aquisição de Equipamentos em Massa | +0.8% | Centros urbanos em todo o país | Médio prazo |

| População Idosa Impulsionando Demanda de Prostodontia e Implantes nas Províncias Costeiras | +1.5% | Províncias costeiras (Jiangsu, Zhejiang, Fujian, Guangdong) | Longo prazo |

| Consciência Cosmética Entre Millennials Impulsionando Demanda por Alinhadores Transparentes | +0.7% | Centros urbanos em todo o país | Médio prazo |

| Metas "China Saudável 2030" do Governo Apoiando Investimentos em Equipamentos Preventivos | +1.1% | Nacional, com ênfase em regiões mal atendidas | Longo prazo |

| Fonte: Mordor Intelligence | |||

Crescente Adoção de Fluxos de Trabalho de Odontologia Digital nas Cidades Tier-1 Chinesas

Clínicas em Pequim, Xangai, Guangzhou e Shenzhen estão saltando de impressões analógicas para escaneamento intraoral totalmente digital e fabricação cad/CAM, reduzindo o tempo de planejamento de tratamento em 60% e elevando como taxas de aceitação de casos em 32%[1]Fonte: Instituto de Odontologia digital, "Destaques IDS 2025 - Os Últimos Lançamentos em Odontologia digital," instituteofdigitaldentistry.com . um integração em nuvem de dispositivos chairside permite que profissionais co-projetem restaurações com laboratórios em tempo real, comprimindo o tempo de resposta de dias para horas. um intensidade competitiva está mudando para ecossistemas de software, inclinando um vantagem para fornecedores capazes de agrupar scanners, fresadoras e módulos de design de IA como uma única assinatura. Os primeiros adotantes de tecnologia nessas cidades influenciam padrões de referência em todo o país, acelerando um difusão de ferramentas digitais nos mercados tier-2 e sustentando um demanda de longo prazo em todo o mercado de dispositivos dentários da China.

Expansão da Cobertura de Implantologia no Piloto do Seguro Médico Nacional da China

um primeira licitação nacional para implantes dentários reduziu os préços hospitalares médios em 55%, visando 2,25 milhões de conjuntos e economizando aos pacientes um estimado de CNY 4 bilhões anuais. Implantes-antes confinados um elites que pagam do próprio bolso-agora são acessíveis um uma coorte de renda média mais ampla, ampliando o pool endereçável em 30% até 2030. Hospitais capazes de garantir volumes de licitação se beneficiam de subsídios centrais, enquanto fabricantes com capacidade local escalável ganham participação. À medida que pilotos provinciais convergem para um cronograma permanente de reembolso, o mercado de dispositivos dentários da China experimenta uma mudançum estrutural: itens de valor aumentam acentuadamente no volume unidadeário, sistemas premium defendem posicionamento de nicho através de tecnologias de superfície diferenciadas.

População Idosa Impulsionando Demanda de Prostodontia e Implantes nas Províncias Costeiras

um população da China com 60 anos ou mais excede 280 milhões, e províncias costeiras como Jiangsu e Guangdong hospedam rendas disponíveis mais altas e maior consciência sobre cuidados dentários [2]Fonte: Frontiers em público saúde, "Questões de Saúde Bucal da População com Deficiência: Uma Preocupação Crescente na China," frontiersin.org . um morbidade da perda dentária estimula um adoção de coroas, pontes e próteses removíveis; próteses parciais restauram aproximadamente 50% da eficiência mastigatória natural, fornecendo incentivos funcionais claros. Disparidades urbano-rurais persistem-uso de próteses urbanas atinge 67,05%, rural apenas 51,12%-ainda assim programas de extensão regionais e clínicas móveis estão estreitando um lacuna. O vento demográfico favorável apoia crescimento unidadeário sustentado em consumíveis e equipamentos prostodônticos dentro do mercado de dispositivos dentários da China.

Consciência Cosmética Entre Millennials Impulsionando Demanda por Alinhadores Transparentes

Consumidores orientados por imagem com idade entre 25-40 anos, concentrados em cidades tier-1 e tier-2, valorizam opções ortodônticas discretas. Aplicativos de smartphone exibem sorrisos virtuais 'depois', alimentando referências peer-para-peer. Fornecedores de alinhadores transparentes aproveitam plataformas de comércio social, permitindo agendamento de consultas com um clique. Como um terapia com alinhadores requer produção iterativa de bandejas, gera receita recorrente para impressoras 3D e fornecedores de folhas termoplásticas, aprofundando um aderência do ecossistema para um indústria de dispositivos dentários da China.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pressões de préços de Organizações de Compras em Grupo em Equipamentos de Alta Gama | -0.7% | Nacional, mais forte em hospitais públicos | Curto prazo |

| Escassez de Radiologistas Orais Treinados Limitando Adoção de Imagem em Cidades de Escalão Inferior | -0.8% | Cidades tier-3 e tier-4, áreas rurais | Médio prazo |

| Dependência Persistente de Importação para Materiais cad/CAM de Alta Precisão | -0.5% | Nacional, particularmente afetando segmentos premium | Médio prazo |

| Atrasos Regulatórios na Aprovação NMPA para Novos Implantes Dentários Classe III | -0.6% | Nacional | Curto prazo |

| Fonte: Mordor Intelligence | |||

Pressões de Preços de Organizações de Compras em Grupo em Equipamentos de Alta Gama

Seguindo um licitação de implantes, consórcios hospitalares estão estendendo aquisições agrupadas para CBCT e unidades de fresagem chairside, comprimindo préços médios de venda em até 35%. Fabricantes respondem com portfólios escalonados, removendo recursos não essenciais para atingir pontos de préço alvo. um política favorece produtores domésticos com estruturas de custos mais enxutas, erodindo participação premium para multinacionais e moderando um expansão geral de receita dentro do mercado de dispositivos dentários da China.

Escassez de Radiologistas Orais Treinados Limitando Adoção de Imagem em Cidades de Escalão Inferior

um razão dentista-população da China é 1:7.768, e especialistas qualificados em radiologia oral se agrupam nas megacidades. Instalações de escalão inferior frequentemente terceirizam leituras de CBCT ou dispensam imagens avançadas completamente. Fornecedores estão integrando módulos de interpretação assistida por IA que sinalizam anomalias, diminuindo limites de habilidade do usuário. No entanto, até que lacunas de paraçum de trabalho se fechem, um penetração de imagem fora dos núcleos metropolitanos ficará atrás do mercado mais amplo de dispositivos dentários da China.

Análise de Segmentos

Por Produto: Consumíveis Detêm a Maior Participação mas Diagnósticos Digitais Aceleram

Consumíveis dentários comandaram 46,51% da receita em 2024, ancorados por implantes de alto volume, coroas e biomateriais. um licitação nacional de implantes cortou custos diretos do paciente, ampliando um penetração de coroas retidas por parafuso em hospitais municipais. Consumíveis estão projetados para expandir um uma TCAC de 3,23%, sustentando um maior fatia do tamanho do mercado de dispositivos dentários da China até 2030. Equipamentos de diagnóstico, embora menores em valor, estão definidos para um subida proporcional mais rápida à medida que ferramentas de IA elevam um produtividade da cadeira e permitem intervenções preventivas alinhadas com como metas da China Saudável 2030. software de detecção de cáries guiado por IA demonstrou 93,40% de precisão em clínicas chinesas, ilustrando prontidão para implementação em larga escala.

scanners intraorais conectados à nuvem encurtam fluxos de trabalho de impressão e se encaixam com fresadoras chairside, encorajando upsell de blocos cerâmicos híbridos. Equipamentos terapêuticos, notavelmente sistemas cad/CAM, encontram tração inicial em práticas de alto tráfego onde odontologia no mesmo dia aumenta um satisfação do paciente. 'Outros dispositivos', incluindo polidores um ar e motores cirúrgicos, crescem constantemente à medida que um base instalada de clínicas privadas sobe acima de 120.000 em todo o país. um interação entre esses segmentos fortalece um aderência do ecossistema, reforçando fluxos de receita multilinha dentro do mercado de dispositivos dentários da China.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tratamento: Prostodontia Domina em Meio a um Surto Ortodôntico

Procedimentos prostodônticos representaram 31,50% das vendas de 2024, refletindo um alta incidência de edentulismo entre idosos. O uso de próteses urbanas de idosos em 67,05% ressalta demanda latente em coortes rurais, sinalizando pista para programas de extensão e unidades protéticas portáteis. Simultaneamente, ortodontia é o vertical de tratamento de crescimento mais rápido, registrando uma TCAC projetada de 3,01% à medida que marcas de alinhadores transparentes aproveitam marketing de influenciadores e portais de teleconsulta. Terapias endodônticas e periodontais sustentam ganhos de dígitos médios, auxiliadas pela aprovação de uma membrana de colágeno biorreabsorvível que melhora um cicatrização de defeitos periodontais. Juntas, essas modalidades diversificam fluxos de receita e aprofundam um complexidade de procedimentos dentro do mercado de dispositivos dentários da China.

Por Usuário Final: Clínicas Reinam à Medida que Pacientes Abraçam Odontologia Estilo Varejo

Clínicas dentárias privadas garantiram 47,67% do valor de 2024 e permanecem em uma trajetória de TCAC de 3,21%, impulsionadas pela demanda do consumidor por serviço personalizado e préços transparentes. Operadores de rede padronizam decoração, TI e aquisição, refinando um experiência do paciente e alcançando economias de escala. Hospitais, embora mantendo uma grande base instalada de equipamentos, perdem terreno em categorias cosméticas e preventivas à medida que atrasos de consultas persistem. Institutos acadêmicos e de pesquisa, embora nicho, moldam transferirência de tecnologia; parcerias com fornecedores de equipamentos aceleram um validação de ferramentas de apoio à decisão de IA, semeando demanda futura. Coletivamente, esses canais criam caminhos de acesso múltiplo-nível que ampliam o mercado de dispositivos dentários da China.

Análise Geográfica

Cidades tier-1 contribuem como centros impulsionando um adoção precoce de coroas de zircônia impressas em 3D e suítes de planejamento de tratamento habilitadas por IA. Províncias costeiras-Jiangsu, Zhejiang, Fujian, Guangdong-representam o segundo maior bloco, sustentadas por populações afluentes e envelhecidas e clusters de manufatura robustos. Aqui, volumes de prostodontia e implantes superam médias nacionais, e DSOs ficam apenas marginalmente atrás das métricas tier-1 na penetração digital.

Províncias ocidentais e centrais exibem menores densidades de equipamentos mas maior necessidade não atendida. Uma pesquisa de 2025 mostrou 89,55% de prevalência de cáries entre criançcomo tibetanas em Gannan, destacando oportunidades para ônibus dentários móveis e sistemas de raio-x portáteis. Governos provinciais alocam fundos da China Saudável 2030 para programas de selantes escolares, desencadeando pedidos para luzes de cura liderado portáteis e compressores compactos. Áreas rurais lutam com escassez de paraçum de trabalho; proporções de dentistas ficam atrás dos padrões da OMS, restringindo um adoção de imagem avançada, ainda assim pilotos de telerradiologia prometem ganhos incrementais.

O dividendo da economia digital é desigual: províncias orientais colhem melhor desempenho de telessaúde, enquanto regiões centrais e ocidentais enfrentam cobertura limitada de banda larga, amortecendo um adoção de scanners baseados em nuvem. Preencher essas lacunas requer modelos de vendas híbridos-direto em regiões metropolitanas, liderado por distribuidor em outros lugares-e subsídios governamentais direcionados. No geral, um heterogeneidade geográfica sustenta um caminho de expansão em camadas para o mercado de dispositivos dentários da China.

Cenário Competitivo

O mercado está fragmentado, com desafiantes domésticos erodindo participação de líderes multinacionais em faixas sensíveis um préço. China dental Valley, hospedando 143 empresas de cuidados orais e postando CNY 4 bilhões de produção em 2024, atua como um hub de inovação e fornecimento, criando externalidades de escala para marcas chinesas. Fabricantes locais agrupam implantes, scanners digitais e software de gerenciamento de prática um pontos de préço agressivos, ganhando tração em licitações provinciais.

Incumbentes internacionais defendem enclaves premium através de P&d e confiançum da marca. Straumann previu um demanda chinesa como uma alavanca de crescimento chave para 2025, destacando resiliência apesar dos ventos contrários de préços. Dentsply Sirona pivotou para atualizações nativas da nuvem para sua plataforma Primescan, adaptando módulos de software aos fluxos de trabalho chineses. Movimentos estratégicos incluem articulação ventures com distribuidores locais, localização de montagem de unidades de fresagem e treinamento de algoritmos de IA em conjuntos de dados chineses.

DSOs emergem como fazedores de reis, negociando acordos de fornecimento nacionais em troca de visibilidade de item de linha e insights de dados. Fornecedores oferecendo soluções digitais de ponta um ponta desfrutam de acesso preferencial. Enquanto isso, start-ups focando em diagnósticos de IA atraem capital de risco, antecipando orientação de dispositivos de IA da NMPA. um intensidade competitiva está definida para aumentar à medida que aprovações de implantes classe III se simplificam e um localização de materiais estreita lacunas de custos, alimentando um mercado de dispositivos dentários da China vibrante e adaptativo.

Líderes da Indústria de Dispositivos Dentários da China

-

3M

-

Dentsply Sirona

-

Grupo Straumann

-

Carestream saúde

-

Biolase Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: China dental Valley confirmou 143 empresas residentes gerando quase CNY 4 bilhões de produção

- Fevereiro 2025: Straumann projetou que um demanda chinesa sustentará sua expansão de 2025

Escopo do Relatório do Mercado de Dispositivos Dentários da China

Conforme o escopo do relatório, dispositivos dentários são ferramentas usadas por profissionais dentais para fornecer tratamento dentário. Eles incluem ferramentas para examinar, manipular, tratar, restaurar e remover dentes e estruturas orais circundantes. Instrumentos padrão são os instrumentos usados para examinar, restaurar e extrair dentes e manipular tecidos. O Mercado de Dispositivos Dentários da China é segmentado por Produto (Equipamentos Gerais e de Diagnóstico (lasers Dentários (lasers de Tecido Mole e lasers de Todos os Tecidos)), Equipamentos de Radiologia, Cadeira Dentária e Equipamentos, Outros Equipamentos Gerais de Diagnóstico)), Consumíveis Dentários (Biomateriais Dentários, Implantes Dentários, Coroas e Pontes, Outros Consumíveis Dentários), e Outros Dispositivos Dentários)) e Outros Dispositivos Dentários), Tratamento (Ortodôntico, Endodôntico, periodontal e Prostodôntico), e Usuário Final (Hospitais, Clínicas e Outros Usuários Finais). O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Equipamentos de Diagnóstico | Laser Dental | Lasers de Tecido Mole |

| Lasers de Tecido Duro | ||

| Equipamentos de Radiologia | Equipamentos de Radiologia Extra Oral | |

| Equipamentos de Radiologia Intra-oral | ||

| Cadeira Dentária e Equipamentos | ||

| Equipamentos Terapêuticos | Peças de Mão Dentárias | |

| Sistemas Eletrocirúrgicos | ||

| Sistemas CAD/CAM | ||

| Equipamentos de Fresagem | ||

| Máquina de Fundição | ||

| Outros Equipamentos Terapêuticos | ||

| Consumíveis Dentários | Biomaterial Dental | |

| Implantes Dentários | ||

| Coroas e Pontes | ||

| Outros Consumíveis Dentários | ||

| Outros Dispositivos Dentários | ||

| Ortodôntico |

| Endodôntico |

| Periodontal |

| Prostodôntico |

| Hospitais Dentários |

| Clínicas Dentárias |

| Institutos Acadêmicos e de Pesquisa |

| Por Produto | Equipamentos de Diagnóstico | Laser Dental | Lasers de Tecido Mole |

| Lasers de Tecido Duro | |||

| Equipamentos de Radiologia | Equipamentos de Radiologia Extra Oral | ||

| Equipamentos de Radiologia Intra-oral | |||

| Cadeira Dentária e Equipamentos | |||

| Equipamentos Terapêuticos | Peças de Mão Dentárias | ||

| Sistemas Eletrocirúrgicos | |||

| Sistemas CAD/CAM | |||

| Equipamentos de Fresagem | |||

| Máquina de Fundição | |||

| Outros Equipamentos Terapêuticos | |||

| Consumíveis Dentários | Biomaterial Dental | ||

| Implantes Dentários | |||

| Coroas e Pontes | |||

| Outros Consumíveis Dentários | |||

| Outros Dispositivos Dentários | |||

| Por Tratamento | Ortodôntico | ||

| Endodôntico | |||

| Periodontal | |||

| Prostodôntico | |||

| Por Usuário Final | Hospitais Dentários | ||

| Clínicas Dentárias | |||

| Institutos Acadêmicos e de Pesquisa | |||

Perguntas Chave Respondidas no Relatório

1. Qual é o tamanho atual do mercado de dispositivos dentários da China?

O tamanho do mercado de dispositivos dentários da China é USD 564,83 milhões em 2024, com previsão de atingir USD 815,51 milhões até 2030.

2. Qual segmento de produto lidera o mercado de dispositivos dentários da China?

Consumíveis dentários, incluindo implantes e coroas, detêm 46,51% da receita, tornando-os um maior categoria de produto.

3. Quão rápido um ortodontia está crescendo na China?

O segmento ortodôntico, impulsionado por alinhadores transparentes, está projetado para postar uma TCAC de 3,01% entre 2025 e 2030.

4. Por que DSOs são importantes no setor dental da China?

DSOs consolidam compras e padronizam operações, permitindo descontos de equipamentos de 15-25% e acelerando um adoção de fluxo de trabalho digital.

Página atualizada pela última vez em: