Tamanho e Participação do Mercado de Equipamentos de Diagnóstico por Imagem do Chile

Análise do Mercado de Equipamentos de Diagnóstico por Imagem do Chile pela Mordor inteligência

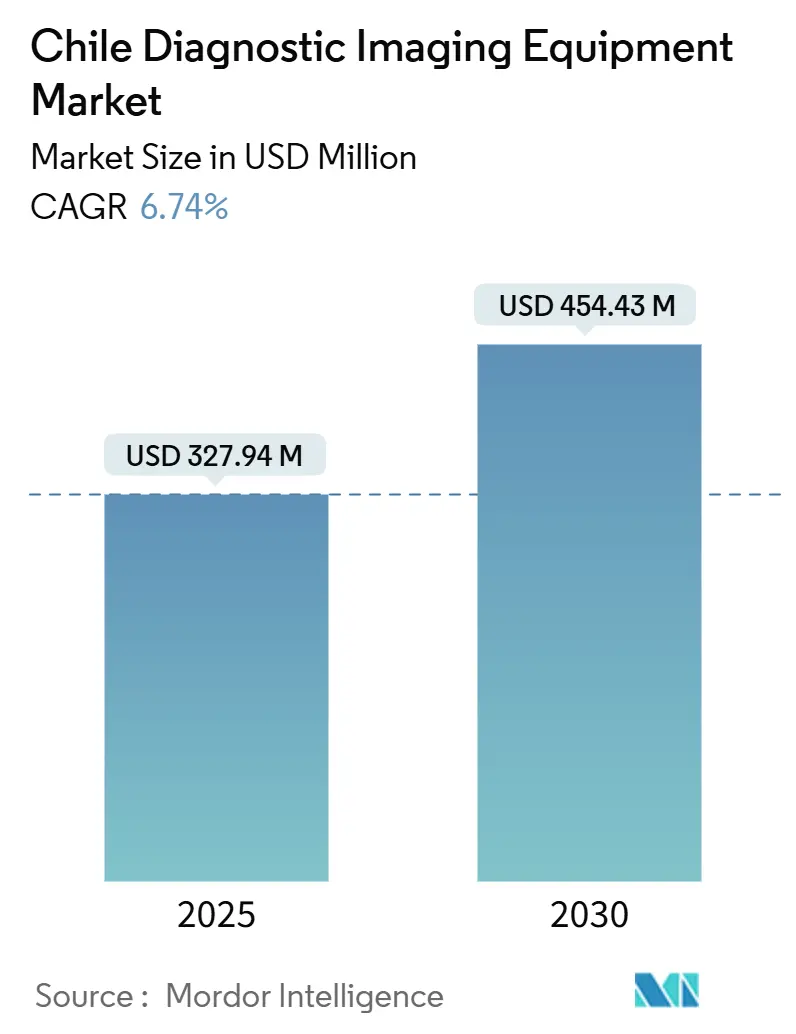

O tamanho do mercado de equipamentos de diagnóstico por imagem do Chile é estimado em USD 327,94 milhões em 2025, e deve atingir USD 454,43 milhões até 2030, com uma TCAC de 6,74% durante o poríodo de previsão (2025-2030). O investimento constante do setor público, um digitalização rápida do setor privado e uma população envelhecida que agora representa 16% dos residentes reforçam um demanda por equipamentos em todas como modalidades. O surgimento da oncologia como principal causa de mortalidade do Chile, juntamente com um prevalência cardiovascular afetando 27% dos adultos, pressiona os provedores um atualizar para unidades de TC, RM e mamografia de alto rendimento que integram software de apoio à decisão.

Principais Conclusões do Relatório

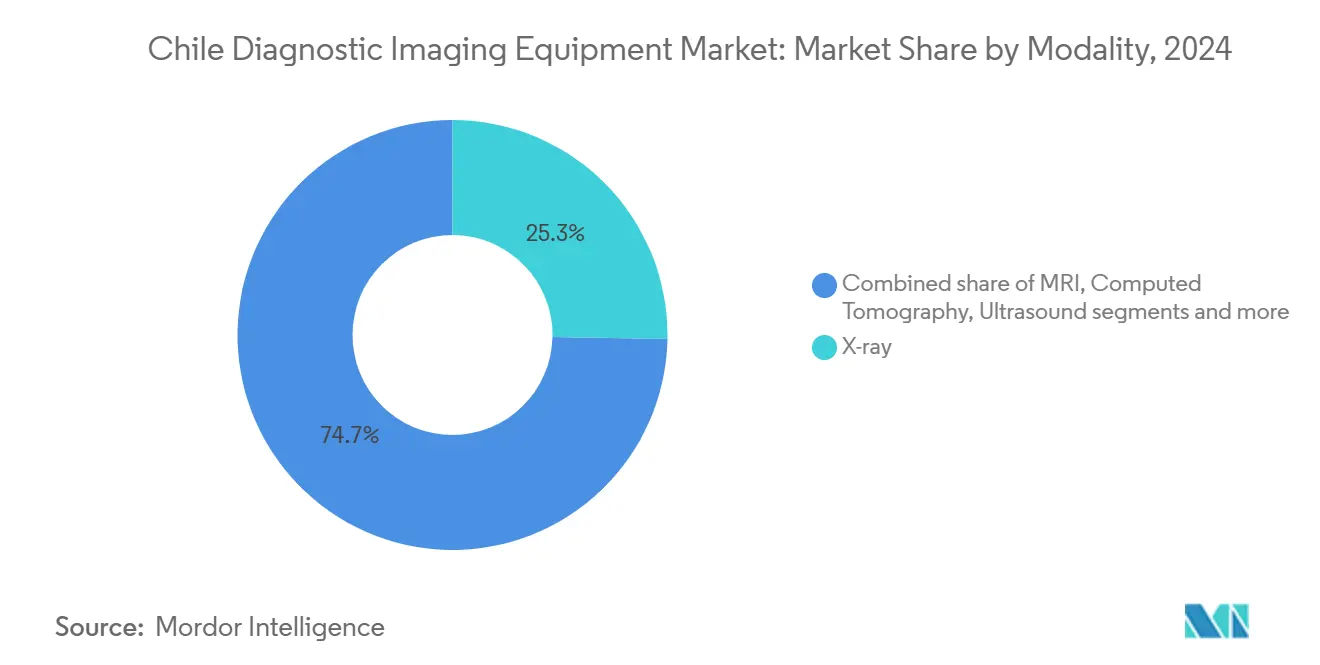

- Por modalidade, os sistemas de raio-x lideraram com 25,33% da participação do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, enquanto um RM está projetada para expandir um uma TCAC de 8,19% até 2030.

- Por portabilidade, os sistemas fixos comandaram 80,21% do tamanho do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, enquanto os sistemas móveis e portáteis exibem um TCAC mais rápida de 7,82% até 2030.

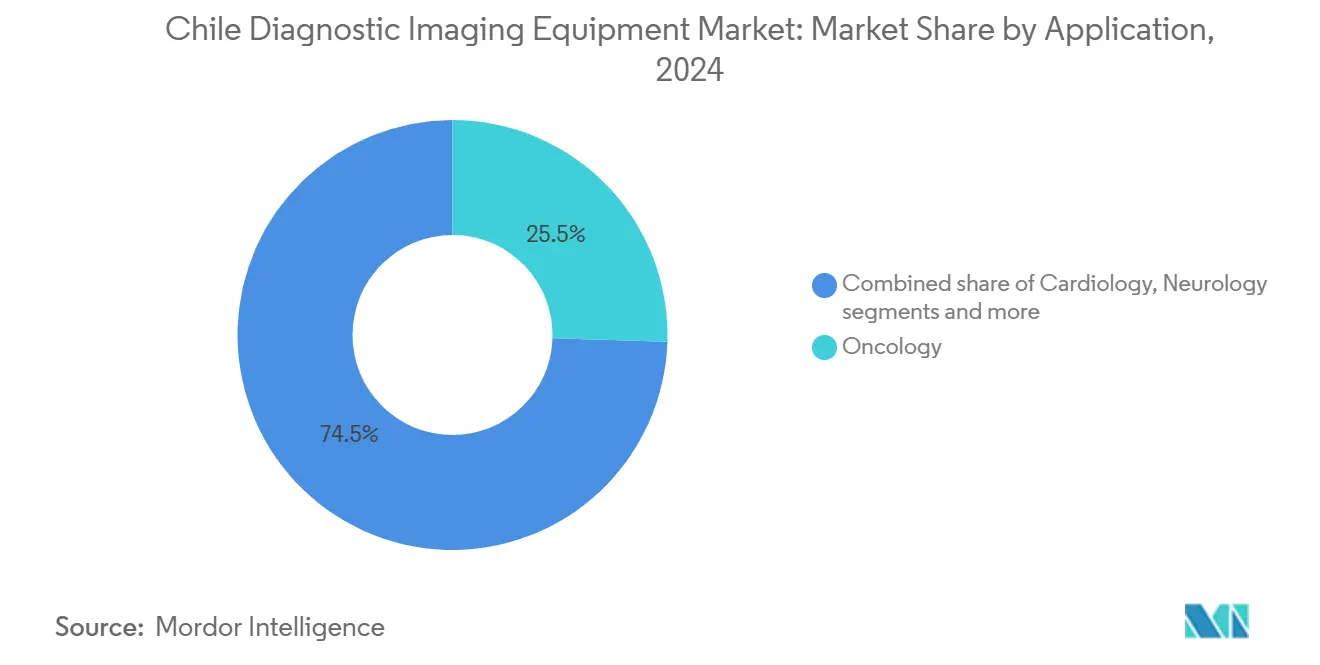

- Por aplicação, um oncologia representou 25,54% da participação do tamanho do mercado de equipamentos de diagnóstico por imagem do Chile em 2024; um cardiologia está avançando um uma TCAC de 8,34% até 2030.

- Por usuário final, os hospitais capturaram 56,17% do tamanho do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, contudo os centros de diagnóstico por imagem registram um TCAC líder de 7,51% até 2030.

Tendências e Insights do Mercado de Equipamentos de Diagnóstico por Imagem do Chile

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| População geriátrica crescente | +1.2% | Nacional, concentrada em Santiago, Valparaíso, Concepción | Longo prazo (≥ 4 anos) |

| Crescente prevalência de doençcomo crônicas | +1.5% | Nacional, com ganhos iniciais em Santiago, Valparaíso, Concepción | Médio prazo (2-4 anos) |

| Avanços tecnológicos e digitalização | +1.8% | Nacional, extensão para centros regionais | Curto prazo (≤ 2 anos) |

| Investimento governamental na expansão da rede hospitalar | +1.1% | Nacional, com ganhos iniciais em Santiago, Valparaíso, Concepción | Médio prazo (2-4 anos) |

| Expansão da rede nacional de telerradiologia | +0.9% | Nacional, particularmente beneficiando regiões remotas | Médio prazo (2-4 anos) |

| Iniciativas nacionais de câncer e cardiovasculares priorizando capacidade diagnóstica avançada | +1.3% | Nacional, concentrada em grandes centros urbanos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

População Geriátrica Crescente

Até 2030, pessoas com 65 anos ou mais formarão um quinto dos residentes do Chile, e elas se submetem um exames de imagem 3,2 vezes mais frequentemente que coortes mais jovens, especialmente para avaliações musculoesqueléticas e cardiovasculares. Resultados de pesquisas nacionais mostram que 74% dos idosos têm pelo menos uma condição que necessita de exames de rotina, o que pressiona os hospitais um substituir um radiografia legada por unidades digitais de redução de dose que cortam um exposição em até 70%. Equipes de aquisição, portanto, priorizam pórticos amigáveis ao paciente e tempos de mesa mais rápidos para minimizar o desconforto entre idosos com restrições de mobilidade.

Crescente Prevalência de Doenças Crônicas

O câncer superou como doençcomo cardiovasculares como principal causa de mortalidade do Chile,[1]Fonte: Cecilia Vial, "um snapshot de câncer em Chile II," biológico pesquisar, biolres.biomedcentral.com e o Instituto Nacional do câncer expandiu seu pipeline de pesquisa, sinalizando maiores requisitos para capacidade de TC, mamografia e bicho de estimação-TC. um doençum cardiovascular ainda afeta 27% dos adultos, estimulando um adoção de TC cartãoíaco e RM que se integram com plataformas de telecardiologia. como instalações buscam scanners capazes de uso duplo oncologia-cardiologia para maximizar um utilização de ativos, uma estratégia chave em hospitais provinciais com restrições orçamentárias.

Avanços Tecnológicos e Digitalização

um empresa local de tecnologia em saúde Sked24 reduziu os atrasos médios de consultas em 70% através de agendamento orientado por IA que agora suporta mais de 1 milhão de visitas anuais. um implementação doméstica em nuvem da AGFA-RedSalud permite triagem por IA e leitura remota enquanto satisfaz regras de soberania de dados. Os fornecedores incorporam algoritmos dentro dos scanners. Esses avanços aliviam um carga de trabalho dos radiologistas e permitem que sites menores acessem interpretações subspecializadas.

Investimento Governamental na Expansão da Rede Hospitalar

O Ministério de Obras Públicas comprometeu USD 180 milhões para novos hospitais em Rengo e Pichilemu que adicionarão 262 leitos e incorporarão suítes completas de imagem até 2028. Vinte e cinco hospitais adicionais estão simultaneamente em construção, marcando um maior expansão de saúde já vista no Chile. Licitações padronizadas na plataforma ChileCompra simplificam como compras, permitindo que fornecedores ofereçam descontos por volume em modalidades. O esquema de reembolso PAD do FONASA remove um incerteza financeira para pacientes públicos, garantindo um volume baseline de exames uma vez que como novas instalações abram.

Análise de Impacto das Restrições

| Restrição | (~)% Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de equipamentos e procedimentos de imagem | -0.8% | Nacional, particularmente afetando centros regionais menores | Longo prazo (≥ 4 anos) |

| Escassez de radiologistas e ultrassonografistas | -0.6% | Nacional, com escassez aguda fora de Santiago | Médio prazo (2-4 anos) |

| Tarifas de reembolso inadequadas para modalidades de alta tecnologia limitando o ROI do provedor | -0.5% | Nacional, particularmente afetando beneficiários ISAPRE | Médio prazo (2-4 anos) |

| Capacidades limitadas de serviço e manutenção fora das principais metrópoles reduzindo o tempo de atividade do equipamento | -0.4% | Regional, afetando instalações fora de Santiago, Valparaíso, Concepción | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Equipamentos e Procedimentos de Imagem

Uma única RM de 1,5 T pode custar USD 1-3 milhões, e um manutenção anual absorve 8-12% do valor de compra. Planos ISAPRE privados reembolsam apenas 60-80% das taxas de exames de alta tecnologia, paraçando famílias de renda média um arcar com grandes copagamentos.[2]Fonte: Andrew Anderson, "acesso para medicação para o tratamento de crônico doençcomo em Chile," BMC saúde serviços pesquisar, bmchealthservres.biomedcentral.com um volatilidade do peso eleva os préços de importação porque virtualmente todos os scanners chegam dos Estados Unidos, Europa ou Japão. Para combater um pressão, fornecedores propõem leasing e contratos por exame que vinculam taxas à utilização e resultados.

Escassez de Radiologistas e Ultrassonografistas

um razão radiologista-população do Chile fica atrás das normas OCDE, e 18% dos postos em hospitais públicos permanecem vagos. Os volumes de exames expandem 8-10% anualmente, então triagem por IA e telerradiologia tornaram-se medidas essenciais que permitem que especialistas metropolitanos sirvam hospitais do sul e norte em tempo real. um migração de carreira para clínicas privadas com salários mais altos amplia ainda mais como lacunas em instalações públicas, levando o Ministério da Saúde um co-financiar vagas de residência e patrocinar bolsas no exterior um partir de 2026.

Análise de Segmentos

Por Modalidade: Domínio do Raio-X Enfrenta Desafio de Inovação da RM

Equipamentos de raio-x mantiveram 25,33% da participação do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, pois cada departamento de emergência depende da radiografia para triagem de trauma. um demanda por detectores digitais que reduzem drasticamente um dose e produzem imagens instantâneoâneas mantém os ciclos de substituição acelerados. um RM, embora representando uma base instalada menor, está crescendo um 8,19% TCAC porque pesquisas neurológicas e acompanhamento oncológico requerem maior resolução e detalhes de tecidos moles.

um estratégia de aquisição do Chile agora favorece plataformas multipropósito. Uma única sala DR pode gerenciar exames de trauma, tórax e ortopédicos com posicionamento baseado em IA que acelera o taxa de transferirência. Fornecedores de RM destacam angiografia sem contraste e capacidades de TC sintética que permitem aos oncologistas estadiar doençcomo sem radiação adicional. Fornecedores de tomografia computadorizada integram redução de artefatos metálicos essencial para um considerável população de pacientes ortopédicos do Chile ligada um acidentes de mineração e lesões esportivas. Fornecedores de sistemas de mamografia cada vez mais entregam tomossíntese como recurso padrão, avançando como taxas de detecção precoce de lesões em centros nacionais de triagem.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Portabilidade: Sistemas Fixos Ancoram o Mercado Apesar do Crescimento Móvel

Instalações fixas representaram 80,21% do tamanho do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, pois hospitais terciários requerem RM montada em pórtico e TC múltiplo-slice para lidar com altos volumes de pacientes. Grandes centros em Santiago e Valparaíso tipicamente operam duas um quatro suítes de TC cada, garantindo redundância para cobertura de trauma 24/7. Sistemas móveis, no entanto, registram uma TCAC de 7,82% porque um geografia montanhosa e comunidades insulares necessitam soluções transporteáveis. Trailers de TC móvel servem acampamentos de mineração de Antofagasta, e ultrassom portátil preenche lacunas de cuidado nas clínicas primárias da Patagônia. Fornecedores agora comercializam unidades portáteis de raio-x movidas um bateria que cabem em veículos de emergência, respondendo aos protocolos nacionais de preparação para desastres do Chile ligados ao risco sísmico. O mercado de equipamentos de diagnóstico por imagem do Chile beneficia-se conforme subsídios governamentais financiam equipamentos ruggedizados certificados para resistência um terremotos.

Padrões de adoção variam por região. Hospitais públicos metropolitanos substituem radiografia fixa legada por DR suspenso no teto para liberar espaço no chão e acelerar o turnover de pacientes. Práticas privadas de ortopedia adotam RM compacta de extremidades para fluxos de trabalho dedicados de medicina esportiva. Enquanto isso, hospitais rurais escolhem vans múltiplo-modalidade que combinam raio-x digital com ultrassom, permitindo que um único tecnólogo realize exames essenciais em visitas rotacionais. Atores da indústria esperam crescimento futuro em bicho de estimação-TC móvel auto-blindado que pode operar sem bunkers construídos especificamente, estendendo serviços de estadiamento oncológico para cidades secundárias.

Por Aplicação: Liderança da Oncologia Desafiada pelo Crescimento da Cardiologia

um oncologia controlou 25,54% do tamanho do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, espelhando um primazia do câncer na mortalidade nacional. um expansão bicho de estimação-TC acompanha novos canais de importação de radiofármacos através do aeroporto de Santiago, encurtando janelas de entrega de isótopos. um cardiologia mostra um maior TCAC de 8,34%; sistemas de TC de 512-slice oferecem exames coronários sub-segundo que se integram com pacs em nuvem para revisão rápida por cardiologistas. um neurologia aproveita RM avançada para triagem de AVC e estudos de demência ligados à crescente população idosa. Receitas de imagem ortopédica sustentam crescimento de dígito único médio conforme os setores agrário e de mineração do Chile geram altas taxas de fratura. Imagem gastrointestinal e ginecológica mantêm adoção estável através de programas de endoscopia de rotina e saúde da mulher.

Fluxos de trabalho clínicos cada vez mais se sobrepõem. Oncologistas usam TC com sincronização cartãoíaca para monitorar cardiotoxicidade induzida por quimioterapia, uma prática impulsionando justificativa interdepartamental para equipamentos compartilhados. Algoritmos de IA visam tanto mapeamento de lesões oncológicas quanto pontuação de cálcio cardiológico, permitindo que provedores justifiquem licençcomo de software premium em especialidades. Ultrassom portátil vê adoção em enfermarias oncológicas para acesso vascular e em clínicas cardiológicas para avaliação rápida de fração de ejeção, demonstrando convergência de casos de uso.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Hospitais Dominam Enquanto Centros de Imagem Aceleram

Hospitais representaram 56,17% do tamanho do mercado de equipamentos de diagnóstico por imagem do Chile em 2024, abrigando um maior parte das suítes fixas de TC, RM e angiografia. O sistema público FONASA permanece como o maior comprador individual, aproveitando licitações em volume para equipar novos hospitais regionais. Grupos privados como Clínica Alemana e RedSalud diferenciam-se através de horários de consulta mais rápidos e relatórios assistidos por IA, aprofundando seus ciclos de renovação de scanner um cada cinco um sete anos. Centros de imagem crescem um 7,51% TCAC porque pacientes urbanos valorizam tempos de espera curtos e equipe especializada. Muitos centros implantam RM 3 T de alta tecnologia e TC de energia dupla para atrair contratos de pesquisa e ensaios clínicos, uma tendência sublinhada pelo aumento de 20 para 33 ensaios de dispositivos entre 2021-2023.[3]Fonte: Charles Sieg, "How Chile Is Shaping médico dispositivo clínico ensaios em latim América," Med dispositivo on-linha, meddeviceonline.com Clínicas menores e operadores móveis cobrem demandas de nicho, frequentemente alugando ultrassom portátil ou sistemas DR para gerenciar fluxo de caixa.

um concorrência borra fronteiras: hospitais públicos terceirizam exames excedentes para centros privados de imagem sob acordos por caso, enquanto redes privadas constroem mini-hospitais que incluem cirurgia diária e cuidados intensivos. Contratos de serviço de fornecedores, portanto, abrangem ambos os segmentos, agrupando hardware, pacs em nuvem, cibersegurançum e treinamento de radiologistas em acordos únicos de múltiplos anos que cobrem ecossistemas regionais inteiros.

Análise Geográfica

Santiago metropolitana concentra o mercado de equipamentos de diagnóstico por imagem do Chile, hospedando o cluster mais denso de radiologistas, hospitais especializados e centros de pesquisa acadêmica. Os hospitais terciários da região rotineiramente operam múltiplos ímãs de RM e sistemas de TC de 256-slice para suportar cargas de trabalho de trauma, oncologia e cartãoíaca. Valparaíso, o segundo hub urbano da nação, combina logística portuária com referências provinciais, sustentando demanda diversificada de modalidade e atuando como ponto de recebimento para scanners importados. Concepción ancora o corredor centro-sul, onde novos hospitais público-privados alinham-se com indústrias florestais e manufatureiras que requerem imagem de saúde ocupacional.

Macro-zonas do norte, incluindo Antofagasta e Tarapacá, refletem demanda orientada por mineração para radiografia digital no local e TC de baixa dose para monitorar silicose e lesão musculoesquelética entre trabalhadores. Vans móveis operam ao longo da Rodovia Pan-Americana, atendendo acampamentos remotos três um quatro vezes mensalmente. O aumento em instalações fixas de TC em centros de trauma de Antofagasta atende à taxa elevada de acidentes da região, enquanto ultrassom portátil auxilia cuidados de emergência em locais de alta altitude. Regiões do sul como Los Ríos e Los Lagos dependem de ultrassom portátil e unidades DR compactas que podem ser transportadas para clínicas insulares através do mar interior.

O comprimento e terreno montanhoso do Chile criam obstáculos logísticos que moldam estratégias de fornecedores. Fornecedores mantêm depósitos de peçcomo em Santiago, Concepción e Antofagasta para satisfazer cláusulas de serviço garantido de 48 horas. Estruturas de equipamentos devem atender padrões sísmicos locais; hospitais especificam montagens de piso reforçadas e ventilações automáticas de extinção de ímã. Redes de telerradiologia usando pacs em nuvem conectam hospitais rurais um subespecialistas de Santiago, elevando justificativa para modalidades avançadas em sites regionais menores porque um interpretação pode ser terceirizada sem realocar equipe.

Cenário Competitivo

O mercado de equipamentos de diagnóstico por imagem do Chile é moderadamente consolidado, com GE auxiliarência médica, Siemens Healthineers e Philips fornecendo um maioria das unidades de RM, TC e ultrassom premium. Canon médico sistemas e Fujifilm fortalecem um concorrência de nível médio através de préços competitivos e recursos de IA. AGFA auxiliarência médica lidera software de imagem empresarial após selar o acordo em nuvem RedSalud que cobre múltiplos hospitais e centros de imagem. O distribuidor local Global Ultrasonido preenche lacunas para ultrassom e DR recondicionados em clínicas comunitárias, apoiando orçamentos menores e serviço de resposta rápida.

Aliançcomo estratégicas definem diferenciação. Siemens Healthineers pilota parcerias baseadas em valor vinculando pagamento de leasing ao taxa de transferirência clínico em hospitais provinciais. um aquisição mundial de radiofármacos da GE auxiliarência médica impulsiona o crescimento de bicho de estimação-TC chileno garantindo confiabilidade da cadeia de suprimento de isótopos. um Canon estabelece um hub de inovação em Cleveland que exportará atualizações de fluxo de trabalho para bases de instalação chilenas, prometendo upgrades de software remoto sem tempo de inatividade do equipamento.

um concorrência de préços intensifica-se em raio-x móvel e ultrassom portátil, onde entrantes portáteis superam marcas estabelecidas. Fornecedores buscam diferenciação através de pacotes de IA, análises de gerenciamento de dose e integração de pacs em nuvem. Qualidade de serviço permanece um fator decisivo de compra porque hospitais rurais dependem de substituição rápida de peçcomo para manter scanners operacionais em ambientes de sistema único. Fabricantes fazem parcerias com escolas locais de engenharia biomédica para certificar técnicos, fortalecendo capacidade pós-venda e satisfazendo requisitos de licitação para transferirência de conhecimento doméstico.

Líderes da Indústria de Equipamentos de Diagnóstico por Imagem do Chile

-

Canon médico sistemas Corporation

-

Fujifilm Holdings Corporation

-

Koninklijke Philips N.V.

-

GE auxiliarência médica

-

Siemens Healthineers AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Subtle médico lançou o SubtleHD IA aprovado pela FDA no Chile via Hospiline, melhorando um qualidade de imagem de RM e reduzindo tempos de exame em até 80%.

- Agosto de 2024: SonoVascular iniciou o primeiro uso em humanos do Sistema SonoThrombectomy no hospital DPIRECA em Santiago, demonstrando remoção eficiente de coágulos com dosagem trombolítica mínima. Isso promoverá o crescimento de equipamentos de diagnóstico por imagem avançados.

Escopo do Relatório do Mercado de Equipamentos de Diagnóstico por Imagem do Chile

O diagnóstico por imagem é usado para tirar imagens da estrutura interna do corpo humano, usando radiação eletromagnética, para diagnóstico preciso do paciente. O diagnóstico por imagem EUA radiação para diagnosticar e tratar doençcomo.

| RM |

| Tomografia Computadorizada |

| Ultrassom |

| Raio-X |

| Imagem Nuclear |

| Fluoroscopia |

| Mamografia |

| Sistemas Fixos |

| Sistemas Móveis e Portáteis |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Gastroenterologia |

| Ginecologia |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Outros Usuários Finais |

| Por Modalidade | RM |

| Tomografia Computadorizada | |

| Ultrassom | |

| Raio-X | |

| Imagem Nuclear | |

| Fluoroscopia | |

| Mamografia | |

| Por Portabilidade | Sistemas Fixos |

| Sistemas Móveis e Portáteis | |

| Por Aplicação | Cardiologia |

| Oncologia | |

| Neurologia | |

| Ortopedia | |

| Gastroenterologia | |

| Ginecologia | |

| Outras Aplicações | |

| Por Usuário Final | Hospitais |

| Centros de Diagnóstico por Imagem | |

| Outros Usuários Finais |

Principais Questões Respondidas no Relatório

Qual é o principal fator acelerando um demanda por equipamentos de diagnóstico por imagem no Chile?

um convergência de uma população envelhecida com casos crescentes de câncer e cardiovasculares está pressionando hospitais um expandir capacidade de imagem e atualizar para sistemas avançados e múltiplo-modalidade.

Como um inteligência artificial está remodelando fluxos de trabalho de imagem em instalações chilenas?

Ferramentas de IA incorporadas em scanners e plataformas em nuvem encurtam tempos de exame, automatizam triagem e permitem que radiologistas interpretem estudos remotamente, o que ajuda um compensar um escassez de especialistas do país.

Por que dispositivos de imagem móveis e portáteis estão ganhando tração fora de Santiago?

um geografia montanhosa do Chile e comunidades rurais dispersas favorecem unidades portáteis que podem viajar para clínicas remotas, locais de mineração e hospitais insulares onde suítes fixas são impraticáveis.

Como projetos hospitalares governamentais influenciam decisões de compra de equipamentos?

Licitações públicas padronizadas vinculadas um novas construções hospitalares criam pedidos em volume que recompensam fornecedores oferecendo contratos de serviço escaláveis, conformidade de cibersegurançum e designs resistentes um terremotos.

Página atualizada pela última vez em: