Tamanho e Participação do Mercado de Ventilador de Teto

Análise do Mercado de Ventilador de Teto pela Mordor Intelligence

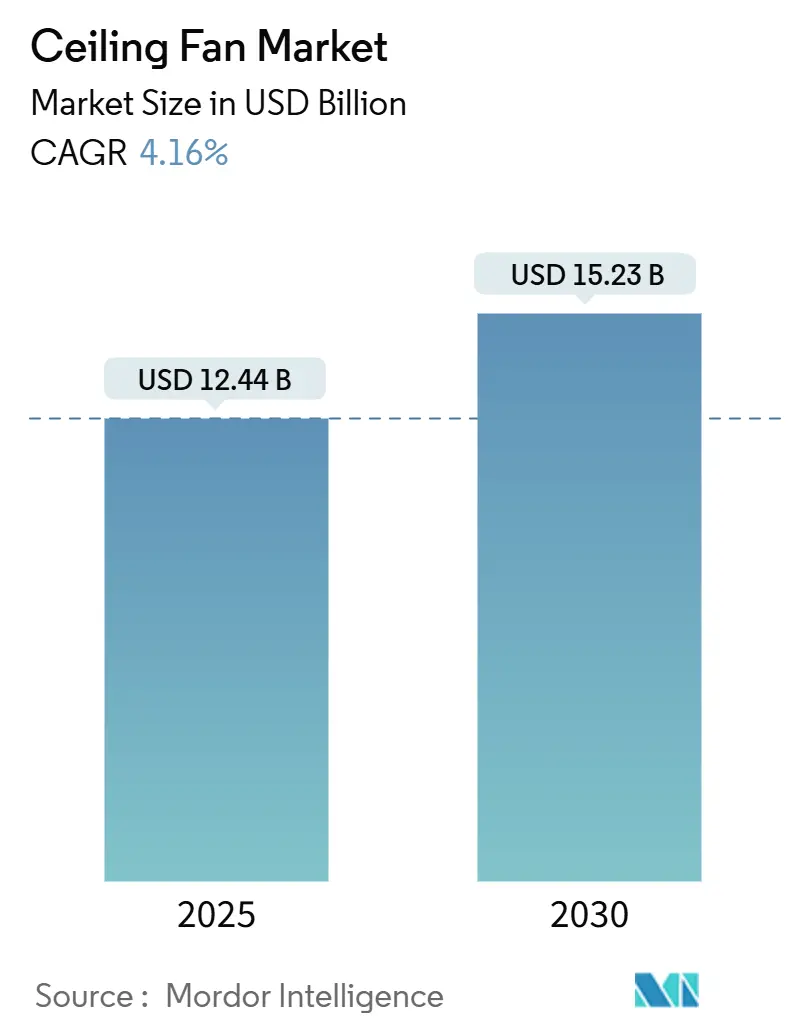

O mercado de ventilador de teto está em USD 12,44 bilhões em 2025 e está previsto para atingir USD 15,23 bilhões até 2030, avançando a uma TCAC de 4,16%. Essa trajetória reflete uma mudança da competição baseada em preço para a diferenciação baseada em desempenho, à medida que as regulamentações globais de eficiência energética, a adoção de casas inteligentes e as estratégias de mitigação do calor urbano elevam o padrão para design e funcionalidade de produtos. O Índice de Energia de Ventilador de Teto (CFEI) do Departamento de Energia dos EUA já apertou os limites de conformidade, enquanto o Código de Energia de 2025 da Califórnia e os novos mandatos europeus de eco-design alinham metas de eficiência entre as principais economias e aceleram a penetração de motores BLDC. A Ásia-Pacífico permanece como o centro nervoso de produção graças aos ecossistemas de componentes de baixo custo, mas as restrições de exportação de terras raras da China em abril de 2025 pressionaram os preços dos ímãs para cima, destacando a necessidade de cobertura da cadeia de suprimentos. No lado da demanda, padrões de construção inteligente como ASHRAE 55 e 90.1 reforçam o caso de negócio para ventiladores de teto conectados que se integram com BACnet, KNX e outros protocolos de automação. Enquanto isso, o crescimento da logística da cadeia de frio criou um nicho especializado para soluções HVLS que fornecem ganhos de destratificação e economias de energia de dois dígitos em armazéns [1]MacroAir Fans, "HVLS Fan Energy Savings Case Study," macroairfans.com .

Principais Conclusões do Relatório

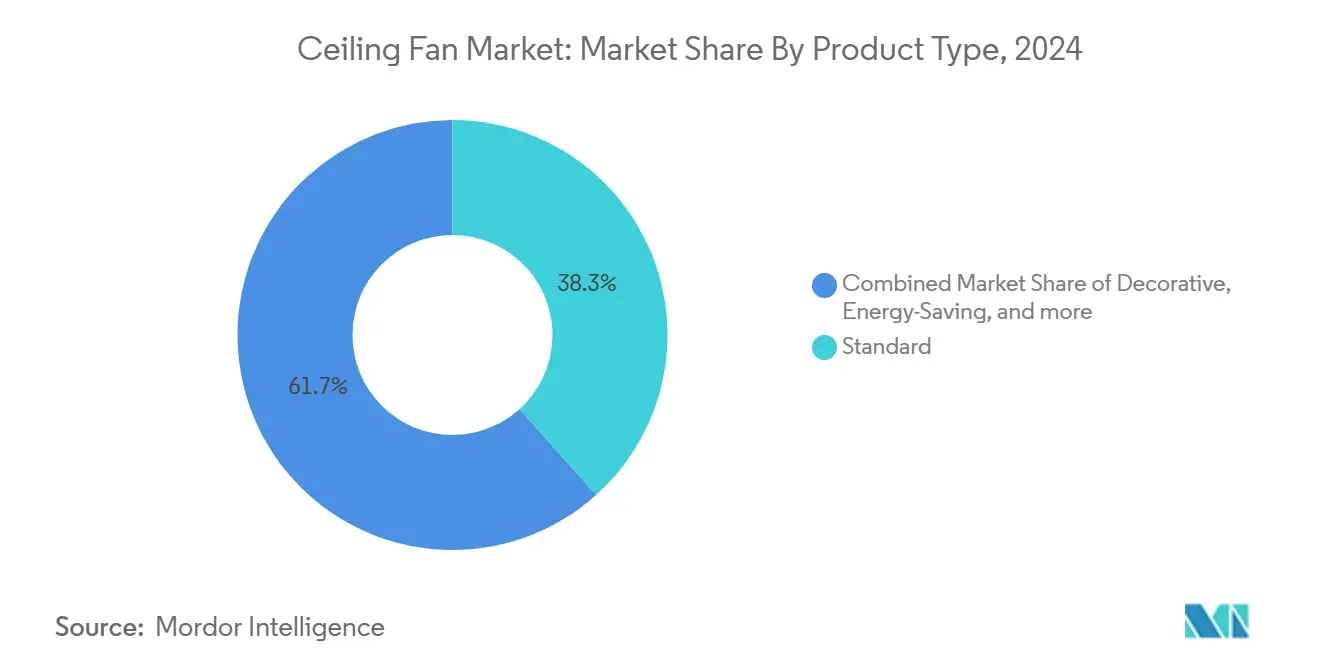

- Por tipo de produto, ventiladores padrão lideraram com 38,34% da participação do mercado de ventilador de teto em 2024, enquanto variantes economizadoras de energia estão projetadas para crescer a uma TCAC de 6,94% até 2030.

- Por tecnologia, motores CA detiveram 56,56% da participação do mercado de ventilador de teto em 2024, enquanto motores BLDC estão definidos para expandir a uma TCAC de 8,56% até 2030.

- Por aplicação do usuário final, residencial representou 76,74% da participação do tamanho do mercado de ventilador de teto em 2024; o segmento comercial está previsto para registrar uma TCAC de 5,56% até 2030.

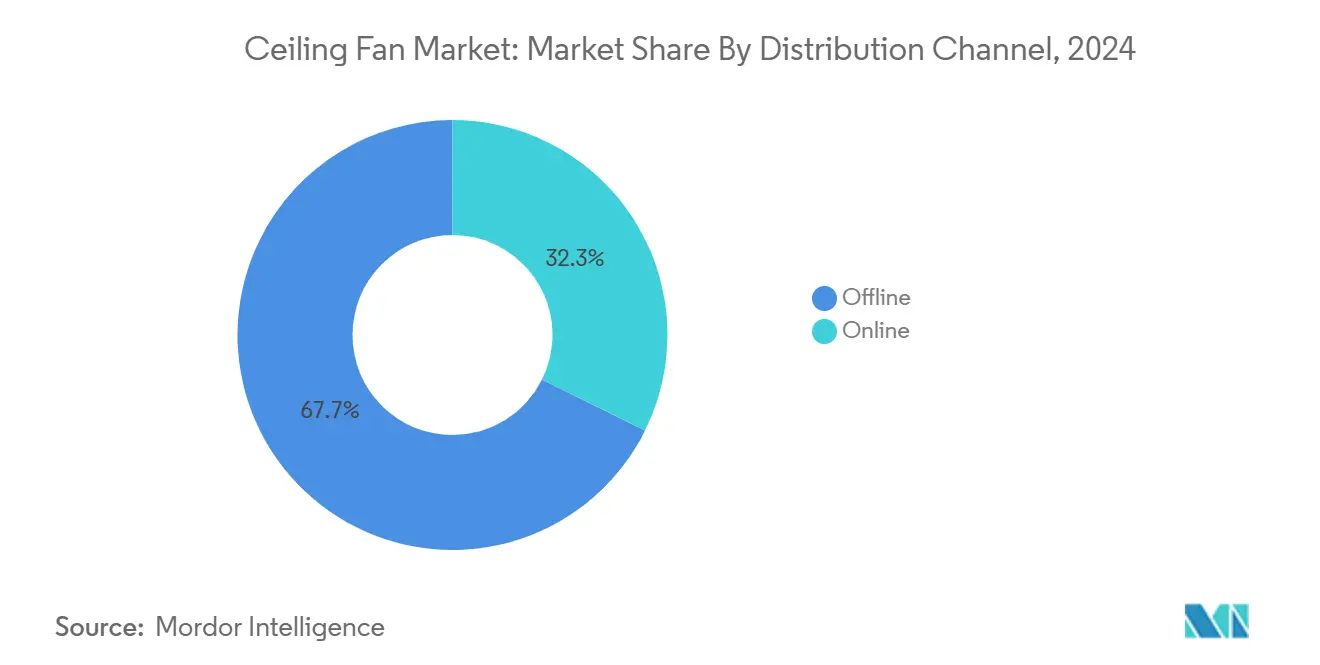

- Por canal de distribuição, varejo offline capturou 67,67% da participação do mercado de ventilador de teto em 2024, mas os canais online subirão a uma TCAC de 7,54% no mesmo período.

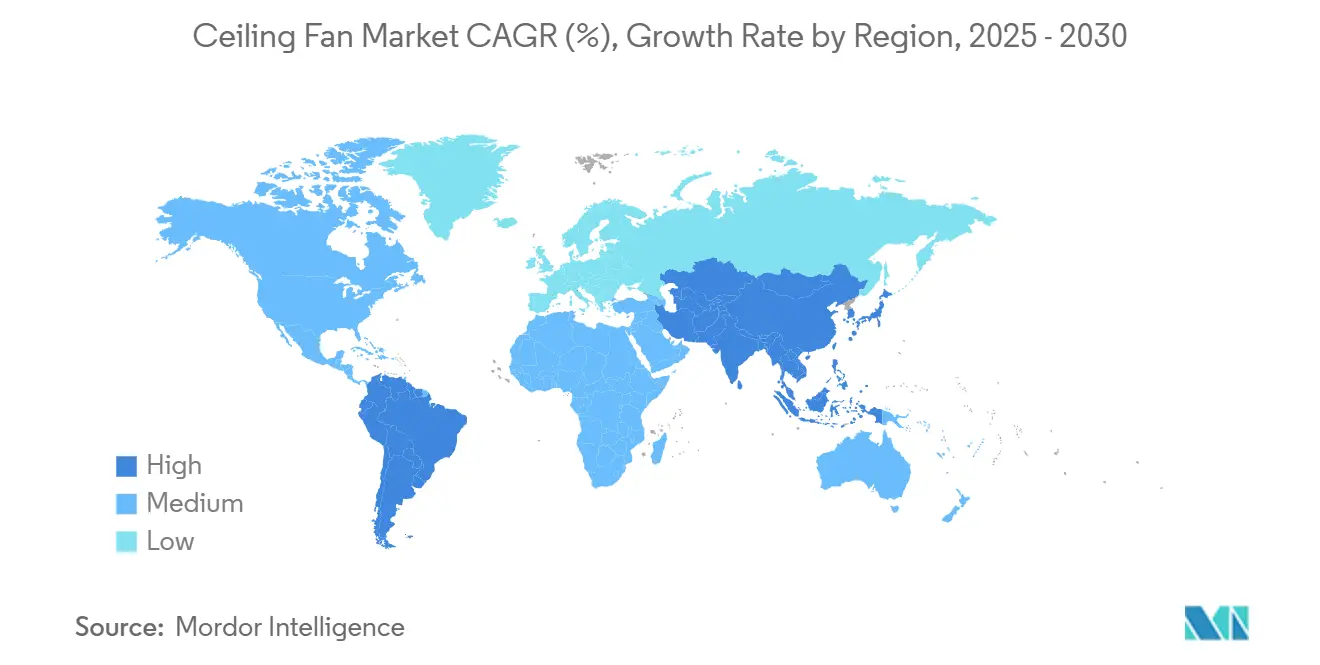

- Por geografia, Ásia-Pacífico comandou 47,60% da participação do tamanho do mercado de ventilador de teto em 2024 e está projetada para subir a uma TCAC de 5,34% até 2030.

Tendências e Insights do Mercado Global de Ventilador de Teto

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações de eficiência energética impulsionando a adoção de ventiladores BLDC | +1.2 % | Global, adoção precoce na América do Norte e UE | Médio prazo (2-4 anos) |

| Proliferação de ventiladores de teto inteligentes habilitados para IoT | +0.8 % | América do Norte e Europa como núcleo, expandindo para cidades APAC | Longo prazo (≥ 4 anos) |

| Expansão da fabricação de motores BLDC de baixo custo na Ásia | +0.9 % | Base de fabricação APAC, impacto global | Curto prazo (≤ 2 anos) |

| Códigos de construção verde favorecendo soluções de resfriamento passivo | +0.6 % | América do Norte e UE principalmente, emergindo em metrópoles APAC | Médio prazo (2-4 anos) |

| Demanda HVLS em armazéns de cadeia de frio para destratificação | +0.3 % | Centros logísticos globais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações de eficiência energética impulsionando a adoção de ventiladores BLDC

O CFEI substituiu o teste legado de pés cúbicos por minuto por watt, tornando mais difícil para designs CA de baixa eficiência permanecerem em conformidade no mercado de ventilador de teto. O novo código da Califórnia eleva os valores de eficácia de linha de base para ventiladores residenciais e comerciais, enquanto a atualização de eco-design da UE visa 31 TWh em economias de energia até 2030. O Canadá estendeu limites similares através da Emenda 18 em março de 2025, formando um bloco tri-nacional que implicitamente favorece a tecnologia BLDC. Como as arquiteturas BLDC consomem 50-70% menos energia que os rivais CA legados, OEMs que aumentaram o fornecimento de ímãs e o design de inversores antes de 2024 agora encaixam produtos perfeitamente nesses novos regulamentos. Os beneficiários precoces incluem a Atom Berg na Índia, que comercializa um ventilador de 28 W validado pela rotulagem STAR, e a Hunter Fan nos EUA, que migrou suas linhas premium para motores BLDC com aerodinâmica Sure Speed. Como resultado, o impulso regulatório permanece como o catalisador mais potente para o mercado de ventilador de teto nos próximos quatro anos.

Proliferação de ventiladores de teto inteligentes habilitados para IoT

A aprovação da ASHRAE 55 posicionou os ventiladores de teto como dispositivos controláveis de conforto, e a subsequente inovação de casa inteligente adicionou módulos Wi-Fi e compatibilidade com assistentes de voz aos SKUs premium. A plataforma SIMPLEconnect da Hunter Fan conecta os ecossistemas Alexa, HomeKit e Google Home, permitindo mudanças automáticas de velocidade baseadas em dados do termostato [2]Hunter Fan Company, "SIMPLEconnect Smart Ceiling Fans," hunterfan.com . Edifícios comerciais aproveitam a mesma conectividade via gateways BACnet e KNX, otimizando cargas de remoção de calor em esquemas HVAC de modo misto. A demanda é mais alta em retrofits dos EUA e europeus, onde proprietários de edifícios buscam atualizações de energia de retorno rápido. No longo prazo, custos decrescentes de chips Bluetooth Low Energy acoplados com firmware compatível com Matter devem incorporar capacidade de rede mesmo em produtos de preço médio, elevando o preço médio de venda e o potencial de receita de serviços no mercado de ventilador de teto.

Expansão da fabricação de motores BLDC de baixo custo na Ásia

A Power Integrations estima que uma mistura de incentivos faseados-abraçando programas de rotulagem, subsídios parciais e aquisições preferenciais-poderia reduzir a demanda nacional de eletricidade residencial através da adoção de ventiladores BLDC. Pesquisas da Nova Zelândia destacam motores de relutância síncrona que poderiam superar BLDCs em certos ciclos de trabalho, prenunciando o próximo salto tecnológico. No entanto, as restrições de exportação de terras raras de abril de 2025 ameaçam a continuidade do fornecimento para ímãs NdFeB, levando OEMs a buscar dupla fonte de ferrite ou explorar alternativas SynRM e relutância comutada. No curto prazo, a liderança de custos asiática mantém baixas as barreiras de substituição global, reforçando a penetração do mercado de ventilador de teto onde a renda per capita permanece uma restrição ao ar condicionado central.

Demanda HVLS em armazéns de cadeia de frio para destratificação

Ventiladores HVLS-com diâmetros de 7-14 pés-resolvem a estratificação de temperatura que degrada a integridade do resfriamento em centros de distribuição modernos. A MacroAir relata economias de energia de até 30% em zonas de 20.000 pés quadrados ao equalizar delta-T do piso ao teto. O crescimento do e-commerce de supermercados, envio farmacêutico rastreável e pegadas crescentes de armazenamento frio na Índia, México e Turquia impulsionam a adoção. Operadores de instalações quantificam ROI em poucos meses graças ao menor ciclo de compressores e conformidade com auditorias de Boas Práticas de Distribuição (GDP). Este nicho emergente melhora a lucratividade do mix de produtos e abre território defensável para fornecedores de alta especificação.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente penetração de condicionadores de ar de baixo custo | -0.7 % | APAC, expandindo para mercados emergentes globalmente | Curto prazo (≤ 2 anos) |

| Oscilações de demanda sazonal impactando o planejamento de estoque | -0.4 % | Global, pronunciado em climas temperados | Médio prazo (2-4 anos) |

| Escassez de ímãs de terras raras inflacionando custos de motores | -0.5 % | Cadeia de suprimentos global, fabricação centrada na Ásia | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente penetração de condicionadores de ar de baixo custo

Vendas recordes de 14 milhões de unidades de AR na Índia durante 2024 revelaram uma inflexão de acessibilidade que desvia gastos de ventiladores de mercado de massa [3]CEAMA, "Indian Room Air Conditioner Market Update 2024," ceama.in . Incentivos PLI efetivamente reduziram custos de montagem doméstica, permitindo que marcas como Voltas e LG alcançassem crescimento notável de remessas de dois dígitos. A crescente prevalência de ilhas de calor urbanas, acoplada a aumentos de temperatura impulsionados pelas mudanças climáticas, está acelerando a demanda do consumidor por soluções de resfriamento baseadas em refrigeração. Esta mudança na preferência está exercendo pressão descendente no mercado de ventilador de teto, particularmente em áreas metropolitanas do Sudeste Asiático densamente povoadas. Embora ajustes futuros na precificação de carbono e estruturas tarifárias possam potencialmente reequilibrar a dinâmica do mercado, a tendência atual indica um efeito de substituição crescente favorecendo sistemas de ar condicionado. Como resultado, a adoção de ar condicionado está superando alternativas tradicionais de resfriamento, remodelando o cenário competitivo nessas regiões.

Oscilações de demanda sazonal impactando o planejamento de estoque

As vendas de ventiladores no Sul da Ásia exibem um aumento notável durante o período pré-monção, enquanto o Sul da Europa testemunha um aumento significativo nas vendas durante as semanas de pico do verão. Esta flutuação sazonal na demanda cria desafios operacionais para OEMs, pois devem navegar pelas duplas pressões de escassez de estoque e excesso de inventário. Para abordar essas questões, provedores de logística terceirizados estão cada vez mais adotando algoritmos de detecção de demanda, que provaram ser eficazes em melhorar a precisão de previsões e alinhar níveis de inventário com necessidades do mercado. No entanto, ineficiências estruturais na cadeia de suprimentos, particularmente em processos terceirizados como puncionamento de núcleo de motor e moldagem por injeção de plástico, continuam a impor limitações rígidas de capacidade. Além disso, a imprevisibilidade dos padrões climáticos, como o início precoce de ondas de calor, perturba cronogramas de reabastecimento de varejistas, exacerbando restrições de capital de giro para fabricantes menores e dificultando sua capacidade de escalar a produção de modelos BLDC avançados e ventiladores inteligentes.

Análise de Segmento

Por Tipo de Produto: Eficiência Supera Volume Legado

Ventiladores economizadores de energia representam o segmento de crescimento mais rápido, registrando uma TCAC de 6,94%, mesmo que modelos padrão detivessem 38,34% da participação do mercado de ventilador de teto em 2024. Consumidores em regiões centradas em regulamentação agora fazem benchmark de rótulos CFEI antes da compra, empurrando OEMs a redesenhar a aerodinâmica das pás e adotar acionamentos inversores. SKUs decorativos mantêm relevância em interiores residenciais premium, enquanto plataformas HVLS atendem armazéns e ginásios onde uma unidade substitui muitos ventiladores menores. Ventiladores movidos a energia solar permanecem nicho, limitados pelo custo do painel e complexidade de montagem, mas se beneficiam do empilhamento de incentivos de construção verde em mercados como a Califórnia. Em todas as variantes, iluminação LED integrada e kits de controle remoto elevam o tamanho da cesta e retêm a lealdade do cliente.

O mercado de ventilador de teto eficiente em energia está previsto para testemunhar crescimento substancial, apoiado pela otimização da cadeia de suprimentos na Ásia, que deve reduzir prêmios de varejo para abaixo. Enquanto isso, linhas HVLS e IoT ricas em desempenho melhoram as margens dos fabricantes porque eletrônicos de motor, módulos sem fio e add-ons de serviços em nuvem se agrupam em ASPs mais altos. A racionalização estratégica de SKU está em andamento, com catálogos de motores CA legados encolhendo em favor de menos plataformas prontas para upgrade.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia: Transição BLDC Ganha Impulso Irreversível

Remessas de motores BLDC ficam atrás de motores CA em volume absoluto, mas sua TCAC de 8,56% destaca mudança estrutural. Designs CA retêm 56,56% de participação porque ciclos de substituição em regiões sensíveis ao preço excedem sete anos e porque estoques de distribuidores ainda se inclinam para SKUs legados. No entanto, a rotulagem voluntária 5-Estrelas da Índia para ventiladores BLDC e os limites ENERGY STAR v4.1 nos EUA concedem pistas de diferenciação visível no varejo. Motores CC esculpiram adoção de nível médio devido ao circuito de acionamento mais simples e dependência reduzida de ímãs, mas a eficiência atinge platô em níveis IE2.

O mercado de ventilador de teto, impulsionado por sistemas BLDC, está previsto para crescer significativamente à medida que acionadores de frequência variável se tornam mais custo-efetivos. Restrições persistentes no fornecimento de materiais de terras raras podem levar OEMs a acelerar sua mudança para tecnologias SynRM, que oferecem desempenho comparável sem depender de NdFeB. Esta transição poderia remodelar o cenário competitivo, enfatizando inovação em geometria de rotor e algoritmos de controle. O foco em designs proprietários e sistemas de controle avançados oferece uma vantagem estratégica sobre operações de enrolamento tradicionais. Como resultado, fabricantes investindo nessas áreas provavelmente ganharão vantagem competitiva no mercado em evolução.

Por Aplicação do Usuário Final: Impulso Comercial se Constrói

Propriedades comerciais-redes de varejo, escritórios de coworking, campi educacionais-apresentam um vento favorável de TCAC de 5,56%, enquanto residencial ainda possui 76,74% da receita global. Escritórios Classe A recém-construídos nos EUA estão cabeando ventiladores de teto PoE que se emparelham perfeitamente com dashboards BMS centralizados, permitindo que sensores de ocupação acelerem a velocidade do ventilador. Créditos LEED v4 para redução de energia de iluminação interior se estendem a ventiladores eficientes quando iluminação integrada está presente. A demanda industrial foca em modelos HVLS que reduzem o tempo de execução de HVAC em halls de processamento frio ou quente.

O mercado de ventilador de teto em configurações comerciais está previsto para expandir, impulsionado pela crescente ênfase nos requisitos de relatórios ESG que priorizam reduções de energia Escopo 2 através de soluções de resfriamento passivo. No segmento residencial, avanços como integração com assistentes de voz, programação baseada em aplicativo e compatibilidade com termostatos inteligentes estão remodelando a dinâmica do mercado. Em economias maduras, o foco mudou da penetração de mercado para a demanda de substituição.

Por Canal de Distribuição: Omnichannel Redefine Alcance

Varejo offline ainda domina com 67,67% de participação, graças à inspeção tátil e serviços de instalação. Ainda assim, vendas online estão subindo a TCAC de 7,54% à medida que gigantes do e-commerce expandem logística de grandes pacotes. Configuradores de realidade virtual ajudam compradores a visualizar envergadura de pás e acabamento em suas salas de estar, fechando lacunas históricas de confiança sobre reivindicações de fluxo de ar. Marcas estão investindo em sites diretos ao consumidor onde personalização-cor da pá, comprimento da haste, opções de hub inteligente-é construída sob encomenda.

Modelos de clique e coleta fundem ainda mais canais: compradores testam uma unidade demonstrativa na loja, personalizam online e agendam instalação de luvas brancas. Dados coletados através de pontos de contato digitais refinam o planejamento de SKU, impulsionando menor obsolescência e ciclos de inovação propositais. Consequentemente, competência omnichannel torna-se um diferenciador estratégico no mercado fragmentado de ventilador de teto.

Análise de Geografia

A região da Ásia-Pacífico representa quase metade da receita global e está projetada para registrar a maior TCAC até 2030. A urbanização na Índia desde 2020 impulsionou significativamente a demanda por soluções de controle climático econômicas e energeticamente eficientes. Apesar da crescente adoção de condicionadores de ar, ventiladores de teto permanecem essenciais em áreas de nível 2 e rurais devido a limitações orçamentárias e confiabilidade inconsistente da rede. As restrições da China às exportações de ímãs criam potenciais pressões de custo; no entanto, seu ecossistema de peças bem estabelecido e clusters ODM sustentam a vantagem competitiva da região. Além disso, a expansão de infraestrutura do Sudeste Asiático, incluindo shopping centers, centros logísticos e desenvolvimentos de cidades inteligentes, continua a alimentar a demanda comercial de ventiladores.

A América do Norte representa um cenário impulsionado por regulamentação onde a conformidade com CFEI e a adoção de casas inteligentes se entrelaçam. A revisão do código de 2025 da Califórnia eleva o desempenho de linha de base, efetivamente eliminando gradualmente SKUs de baixa eficiência. O Canadá seguiu com a Emenda 18, formando um padrão norte-americano harmonizado. Ventiladores inteligentes desfrutam de pull-through de incentivos robustos de retrofit e a popularidade de ecossistemas controlados por voz, reforçando a resiliência do preço médio de venda.

A Europa está orientada em torno de metas de redução de carbono. A atualização de eco-design da UE cortará 31 TWh do consumo de ventiladores industriais até 2030, e estruturas de subsídios de estados-membros orientam a substituição de ventiladores residenciais. Estratégias de ventilação passiva e de modo misto ganham tração em climas mediterrâneos onde os preços de energia dispararam pós-2022. Em contraste, o Oriente Médio e África priorizam ventiladores de teto de preço de entrada para habitação em massa, embora vilas premium incorporem modelos decorativos e inteligentes adaptados para tetos altos. A América do Sul mostra demanda incremental constante ligada a recuperações do setor de construção no Brasil e Colômbia.

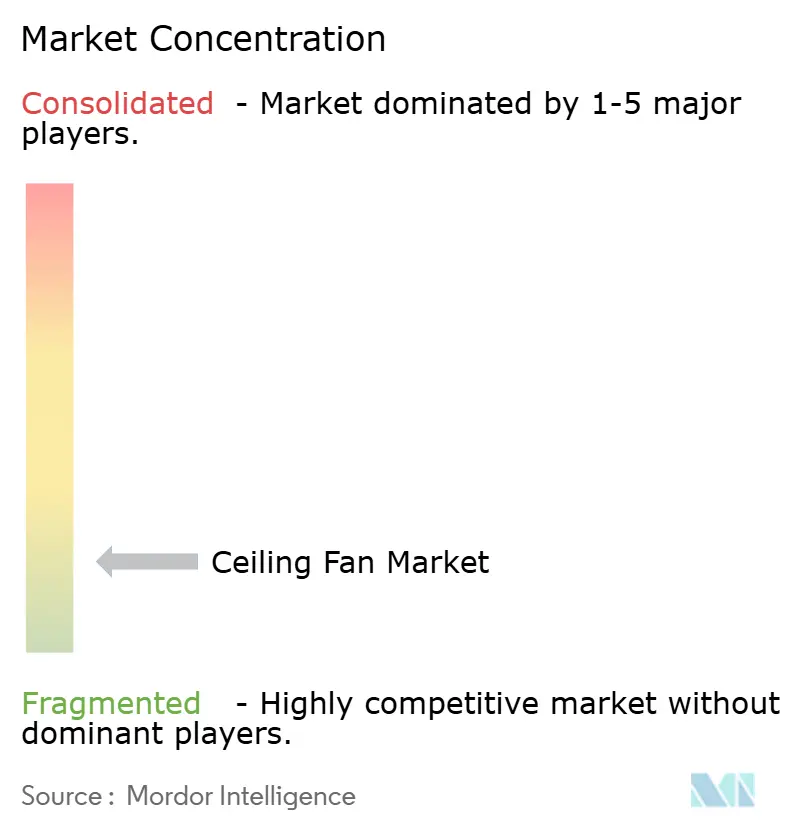

Cenário Competitivo

A fragmentação da indústria persiste já que as cinco maiores marcas controlam apenas um quarto da receita global. A Hunter Fan aproveita propriedade intelectual em geometria de pá SureSpeed e firmware IoT SIMPLEconnect para acessar o mercado de substituição de alta margem na América do Norte. Fabricantes indianos-Crompton Greaves, Orient Electric, Havells-se beneficiam do acesso a componentes de baixo custo e reconhecimento de marca no Sul da Ásia, colocando-os no centro do escalonamento de volume BLDC.

A liderança tecnológica se inclina para know-how de motores BLDC e modulação de fluxo de ar definida por software. A Atomberg construiu um modelo direto ao consumidor que contorna varejo legado, comercializando um ventilador de 28 W capaz de níveis de ruído sub-30 dB. A aquisição da Kichler pela Kingswood Capital em 2024 criou uma potência de iluminação residencial e ventiladores visando oportunidades de venda cruzada e experiências de showroom integradas [4]Kichler Lighting, "Corporate News and Brand Merger Update," kichler.com . Na especialidade HVLS, MacroAir e Big Ass Fans pioneiam soluções de destratificação para armazéns, cada uma defendendo participação através de algoritmos de controlador proprietários e características de segurança compatíveis com OSHA.

Movimentos estratégicos desde 2024 incluem o investimento de USD 121 milhões da Daikin Applied em uma planta no México para localizar fabricação de ventiladores HVAC para as Américas. A expansão da EBM-Papst na Romênia e nos EUA visa produção de motores EC de alta eficiência para mercados globais de ventilação. Resiliência da cadeia de suprimentos é um tema crescente, com empresas adicionando reciclagem de ímãs, substituição de ferrite e fornecimento multicontinental para amenizar a volatilidade de terras raras.

Líderes da Indústria de Ventilador de Teto

-

Hunter Fan Company

-

Crompton Greaves Consumer Electricals Ltd.

-

Orient Electric Ltd.

-

Havells India Ltd.

-

Emerson Electric Co.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Coleto Brands tornou-se a nova controladora para Kichler Lighting e Progress Lighting sob Kingswood Capital, revelando uma estratégia de showroom conjunto.

- Setembro de 2024: Kingswood Capital fechou sua compra de USD 125 milhões da Kichler Lighting, fundindo-a com Progress Lighting para formar uma plataforma de iluminação residencial.

- Junho de 2024: Ebm-Papst anunciou novos locais de tecnologia aérea na Romênia e expansões de capacidade na Ásia e EUA, visando EUR 3,5 bilhões em vendas de cinco anos.

- Junho de 2024: Alliance Air, subsidiária da Daikin Applied, comprometeu USD 121 milhões para uma instalação de fabricação energeticamente eficiente de 460.000 pés quadrados em Tijuana, México.

Escopo do Relatório Global do Mercado de Ventilador de Teto

Uma análise completa de antecedentes do Mercado, que inclui uma avaliação do mercado parental, tendências emergentes por segmentos e mercados regionais, mudanças significativas na dinâmica de mercado e visão geral do mercado está coberta no relatório. O relatório também apresenta a avaliação qualitativa e quantitativa analisando dados coletados de analistas da indústria e participantes do mercado em pontos-chave na cadeia de valor da indústria.

| Padrão |

| Decorativo |

| Economizador de Energia |

| Alta Velocidade |

| Com Luz Integrada |

| HVLS |

| Inteligente / IoT |

| Movido a Energia Solar |

| Motor CA |

| Motor CC |

| Motor BLDC |

| Residencial |

| Comercial |

| Industrial |

| Canais B2C/Varejo | Lojas Multi-Marca |

| Lojas Exclusivas de Marca | |

| Online | |

| Outros Canais de Distribuição | |

| Canais B2B/Projeto (direto dos fabricantes) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Peru | |

| Chile | |

| Argentina | |

| Resto da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Itália | |

| BENELUX (Bélgica, Países Baixos e Luxemburgo) | |

| NÓRDICOS (Dinamarca, Finlândia, Islândia, Noruega e Suécia) | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Sudeste Asiático (Singapura, Malásia, Tailândia, Indonésia, Vietnã e Filipinas) | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Padrão | |

| Decorativo | ||

| Economizador de Energia | ||

| Alta Velocidade | ||

| Com Luz Integrada | ||

| HVLS | ||

| Inteligente / IoT | ||

| Movido a Energia Solar | ||

| Por Tecnologia | Motor CA | |

| Motor CC | ||

| Motor BLDC | ||

| Por Usuário Final | Residencial | |

| Comercial | ||

| Industrial | ||

| Por Canal de Distribuição | Canais B2C/Varejo | Lojas Multi-Marca |

| Lojas Exclusivas de Marca | ||

| Online | ||

| Outros Canais de Distribuição | ||

| Canais B2B/Projeto (direto dos fabricantes) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Peru | ||

| Chile | ||

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Itália | ||

| BENELUX (Bélgica, Países Baixos e Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlândia, Islândia, Noruega e Suécia) | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Sudeste Asiático (Singapura, Malásia, Tailândia, Indonésia, Vietnã e Filipinas) | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho do mercado de ventilador de teto em 2025?

O tamanho do mercado de ventilador de teto é USD 12,44 bilhões em 2025.

Qual é a taxa de crescimento esperada para ventiladores de teto até 2030?

A receita global está projetada para subir a uma TCAC de 4,16% entre 2025 e 2030

Qual segmento de produto está crescendo mais rápido?

Variantes economizadoras de energia estão liderando com uma TCAC de 6,94%, impulsionadas pela adoção de motores BLDC e códigos de energia mais rigorosos.

Por que motores BLDC estão ganhando participação?

Designs BLDC atendem requisitos CFEI mais rigorosos e de eco-design enquanto cortam significativamente o uso de energia, tornando-os essenciais para conformidade.

Qual região domina as vendas globais?

Ásia-Pacífico detém 47,60% da receita de 2024 e espera-se manter a liderança graças à fabricação de baixo custo e grande demanda doméstica.

Como as restrições de exportação de terras raras afetarão os preços?

A escassez de ímãs já elevou os custos de motores BLDC em dois dígitos; fabricantes estão explorando alternativas de ferrite e SynRM para mitigar o impacto.

Página atualizada pela última vez em: