Tamanho do mercado Brasil Fertilizante micronutriente

| Período de Estudo | 2016 - 2030 | |

| Tamanho do Mercado (2024) | 299.99 Milhões de dólares | |

| Tamanho do Mercado (2030) | 404.03 Milhões de dólares | |

| Maior participação por produto | Zinco | |

| CAGR (2024 - 2030) | 6.12 % | |

| Crescimento mais rápido por produto | Manganésio | |

| Concentração do Mercado | Alto | |

Principais jogadores | ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de Mercado de Fertilizantes Micronutrientes no Brasil

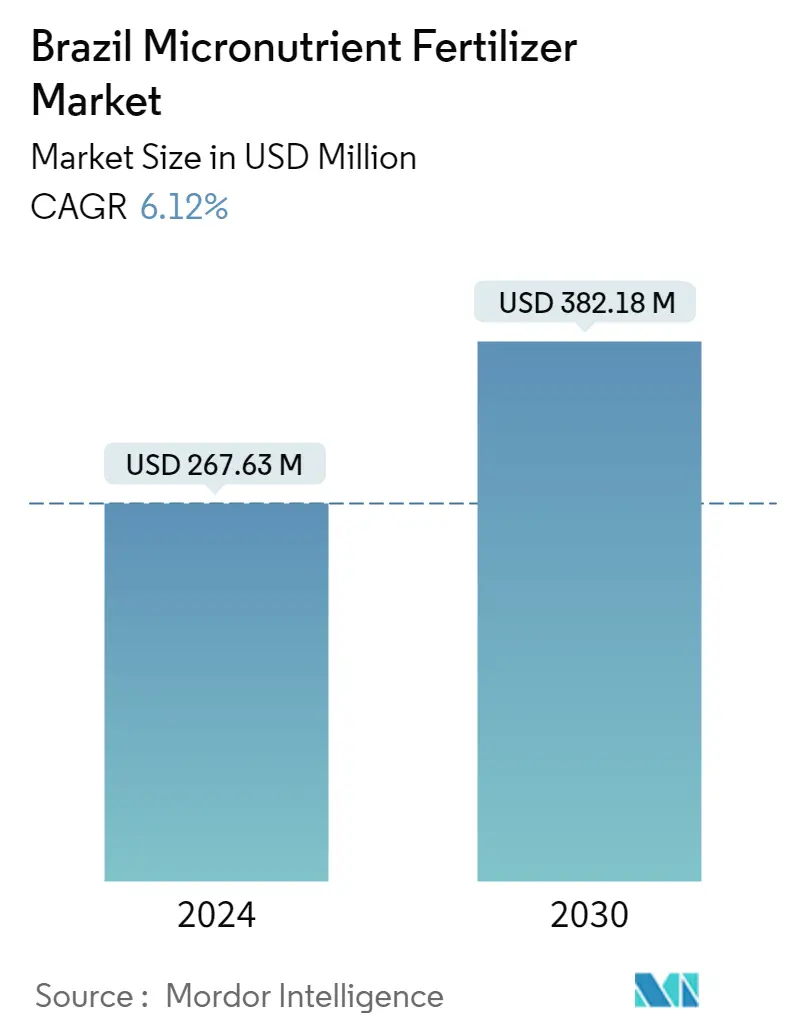

O tamanho do mercado Brasil Fertilizante micronutriente é estimado em USD 267.63 milhões em 2024 e deve atingir USD 382.18 milhões até 2030, crescendo a um CAGR de 6.12% durante o período de previsão (2024-2030).

- Maior segmento por tipo - Zinco O zinco é o micronutriente mais utilizado no país devido às suas deficiências generalizadas e para aumentar a produtividade das culturas sem as quais, é difícil.

- Segmento de crescimento mais rápido por tipo - Manganês A disponibilidade de manganês no solo diminui com o aumento do pH e é menos móvel nas plantas, afetando as partes jovens da planta que requerem aplicação de fertilizante.

- Maior segmento por tipo de cultura - Field Crops O domínio das culturas de campo no mercado de fertilizantes deve-se principalmente à sua grande área de cultivo no país. Eles respondem por mais de 96% da área total cultivada.

- Maior segmento por Modo de Aplicação - Solo É uma forma convencional de aplicação de fertilizantes e pode ser aplicada sem nenhum equipamento. Este método de aplicação melhora a saúde das plantas e a fertilidade do solo.

O zinco é o maior segmento por produto.

- O manganês é o micronutriente mais consumido no Brasil em volume, respondendo por 33,0% do consumo total de micronutrientes em 2021, com volume de 17,5 mil toneladas. O manganês é o micronutriente mais deficiente nos solos brasileiros; portanto, é o micronutriente mais utilizado.

- O zinco é o segundo fertilizante micronutriente mais consumido no país, respondendo por uma participação de 31,0% em 2021, com um volume de consumo de 16,5 mil toneladas. Isso foi atribuído à sua importância no aumento da produtividade das culturas nas terras disponíveis.

- O ferro representou 19,0% em termos de volume de consumo e 18,0% em termos de valor de mercado. É um importante micronutriente que auxilia a formação de clorofila em plantas e é uma parte importante de muitas enzimas à base de plantas.

- O valor de mercado dos fertilizantes de micronutrientes em 2021 foi de US$ 128,3 milhões, com um consumo volumétrico de 53,5 mil toneladas. O volume de consumo desses fertilizantes não se intimidou com a flutuação de preços mesmo após a pandemia, quando os preços globais dos fertilizantes subiram em 2021. Seu consumo aumentou de forma constante, passando de 44,6 mil toneladas em 2017 para 53,5 mil toneladas em 2021.

- O valor de mercado testemunhou uma queda em 2020 devido a interrupções na cadeia de suprimentos associadas ao COVID-19. O Brasil importa 85,0% dos fertilizantes consumidos no país, sendo a Rússia o maior fornecedor. Assim, o mercado depende majoritariamente da oferta internacional.

- Espera-se que o mercado de fertilizantes de micronutrientes cresça durante o período de previsão devido à maior necessidade de maior produtividade e qualidade dos produtos.

Visão Geral da Indústria de Fertilizantes Micronutrientes no Brasil

O mercado brasileiro de fertilizantes de micronutrientes está bastante consolidado, com as cinco maiores empresas ocupando 84,92%. Os principais players deste mercado são EuroChem, Israel Chemicals Ltd, K+S AKTIENGESELLSCHAFT, The Mosaic Company e Yara brasil (classificados em ordem alfabética).

Líderes do mercado brasileiro de fertilizantes micronutrientes

EuroChem

Israel Chemicals Ltd

K+S AKTIENGESELLSCHAFT

The Mosaic Company

Yara brasil

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado Brasileiro de Fertilizantes Micronutrientes

- Março de 2022 O Grupo EuroChem anunciou que concluiu a compra do controle acionário da distribuidora brasileira Fertilizantes Heringer SA, com 51,48% das ações, fortalecendo ainda mais sua capacidade de produção e distribuição no Brasil.

- Agosto de 2021 A COMPO EXPERT se fundiu com o Groupa Azoty, uma das maiores empresas de fabricação de fertilizantes nitrogenados da Europa, para desenvolver seus negócios.

- Janeiro de 2021 O grupo ICL Ltd adquiriu a Fertiláqua, uma das principais empresas de nutrição vegetal especializada do Brasil, para aumentar as vendas de seus fertilizantes de liberação controlada, fertilizantes orgânicos e outros produtos especiais de nutrição vegetal.

Relatório de Mercado Brasil de Fertilizantes Micronutrientes - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Área cultivada dos principais tipos de culturas

- 4.2 Taxas médias de aplicação de nutrientes

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

- 5.1 produtos

- 5.1.1 Boro

- 5.1.2 Cobre

- 5.1.3 Ferro

- 5.1.4 Manganês

- 5.1.5 Molibdênio

- 5.1.6 Zinco

- 5.1.7 Outros

- 5.2 Modo de aplicação

- 5.2.1 Fertirrigação

- 5.2.2 Foliar

- 5.2.3 Solo

- 5.3 Tipo de corte

- 5.3.1 Culturas de campo

- 5.3.2 Culturas Hortícolas

- 5.3.3 Gramado e Ornamental

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 BMS Micro-Nutrients NV

- 6.4.2 compo-expert

- 6.4.3 EuroChem

- 6.4.4 Haifa Negev technologies LTD

- 6.4.5 Inquima LTDA

- 6.4.6 Israel Chemicals Ltd

- 6.4.7 K+S AKTIENGESELLSCHAFT

- 6.4.8 Nortox

- 6.4.9 The Mosaic Company

- 6.4.10 Yara brasil

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE FERTILIZANTES

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da Indústria de Fertilizantes Micronutrientes no Brasil

Boro, Cobre, Ferro, Manganês, Molibdênio, Zinco, Outros são cobertos como segmentos por Produto. Fertirrigação, Foliar, Solo são cobertos como segmentos pelo Modo de Aplicação. Culturas de campo, culturas hortícolas, relva e ornamentais são cobertos como segmentos por tipo de cultura.| Boro |

| Cobre |

| Ferro |

| Manganês |

| Molibdênio |

| Zinco |

| Outros |

| Fertirrigação |

| Foliar |

| Solo |

| Culturas de campo |

| Culturas Hortícolas |

| Gramado e Ornamental |

| produtos | Boro |

| Cobre | |

| Ferro | |

| Manganês | |

| Molibdênio | |

| Zinco | |

| Outros | |

| Modo de aplicação | Fertirrigação |

| Foliar | |

| Solo | |

| Tipo de corte | Culturas de campo |

| Culturas Hortícolas | |

| Gramado e Ornamental |

Definição de mercado

- DOSE MÉDIA DE APLICAÇÃO DE NUTRIENTES - Isso se refere ao volume médio de nutrientes consumidos por hectare de terras agrícolas em cada país.

- TIPOS DE CULTURAS ABRANGIDOS - Culturas de campo cereais, leguminosas, oleaginosas, culturas de fibras e forrageiras, horticultura frutas, legumes, culturas de plantação e especiarias, grama e ornamentais

- NÍVEL DE ESTIMATIVA DE MERCADO - As estimativas de mercado para vários tipos de fertilizantes foram feitas ao nível do produto e não ao nível do nutriente.

- TIPOS DE NUTRIENTES ABRANGIDOS - Micronutientes Zn, Mn,, Fe, Mo, B e outros

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Passo-1 Identificar variáveis-chave: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Passo-2 Construa um Modelo de Mercado: As estimativas do tamanho do mercado para os anos de previsão são em termos nominais. A inflação não faz parte do preço, e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Passo-3 Validar e finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os respondentes são selecionados em todos os níveis e funções para gerar uma visão holística do mercado estudado.

- Passo-4 Resultados da Pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura