Análise do mercado de chocolate no Brasil

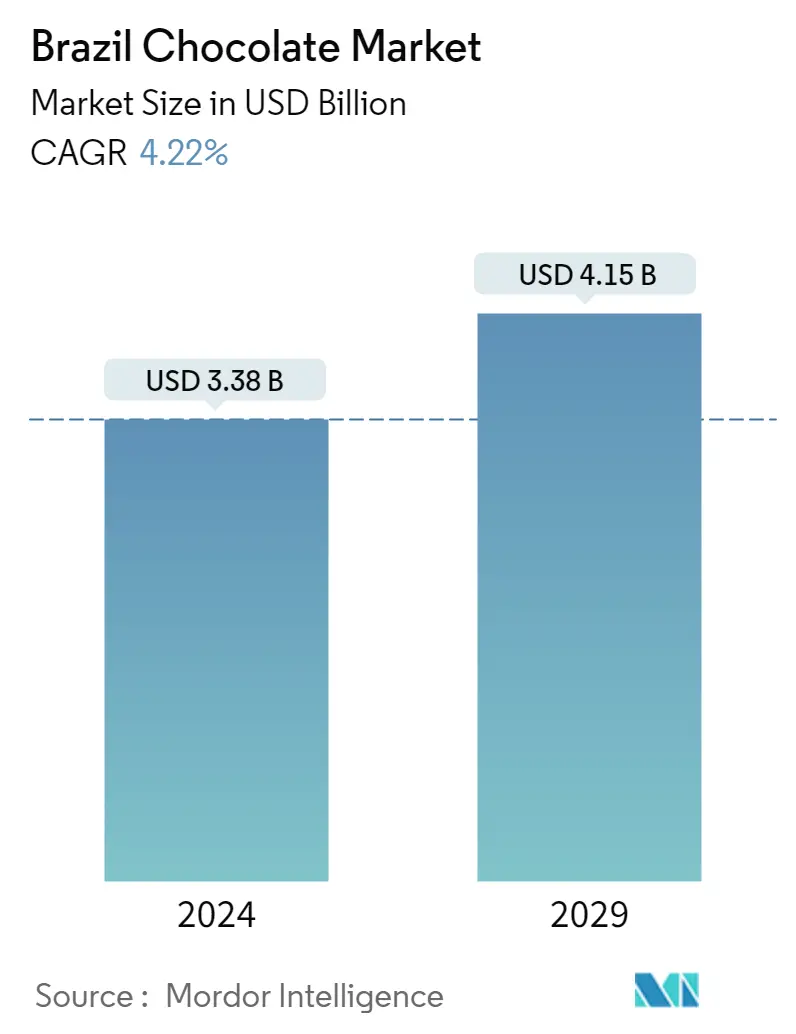

O tamanho do mercado brasileiro de chocolate é estimado em US$ 3,38 bilhões em 2024, e deve atingir US$ 4,15 bilhões até 2029, crescendo a um CAGR de 4,22% durante o período de previsão (2024-2029).

O mercado de chocolate foi impactado pelo baixo volume de vendas devido à pandemia da COVID-19, incluindo questões do lado da oferta ligadas à qualidade e certificação. Assim, a interrupção na cadeia de abastecimento de matérias-primas, seguida de confinamento, está a resultar num número crescente de lojas especializadas que permanecem fechadas durante um longo período e numa diminuição do volume de consumo de chocolates premium. Os fabricantes de chocolate estão a oferecer reduções de preços sem precedentes, numa tentativa de conter a fraca procura durante a época da Páscoa. Por exemplo, a Lindt Spruengli AG está oferecendo reduções de preços online de 30% em todo o seu sortimento de Páscoa. A Ferrero, outra rede de chocolates sofisticados, abandonou a prática de evitar descontos este ano. Varejistas em toda a América do Sul também oferecem promoções de até 50%. Isso, por sua vez, impactou sua margem de lucro.

Os consumidores brasileiros têm demonstrado maior preocupação com as implicações para a saúde do elevado consumo de açúcar. Portanto, a ascensão da tendência de saúde e bem-estar continua a estimular as vendas de confeitos de chocolate com teor reduzido de açúcar em geral e tabletes de chocolate amargo premium. Portanto, as tendências de saúde e premiumização impulsionam exclusivamente o mercado estudado.

A população de classe média do país cresceu significativamente nos últimos anos, alimentando no processo a procura dos consumidores por produtos premium. Portanto, empresas globais, como Mondelēz International Inc., Nestlé SA e Principado de Asturias SA (Carozzi), estão a fazer incursões no país com vários tipos de produtos e canais de produção aumentados.

Tendências do mercado de chocolate no Brasil

Chocolates Super Premium e variantes de edição limitada ganhando força

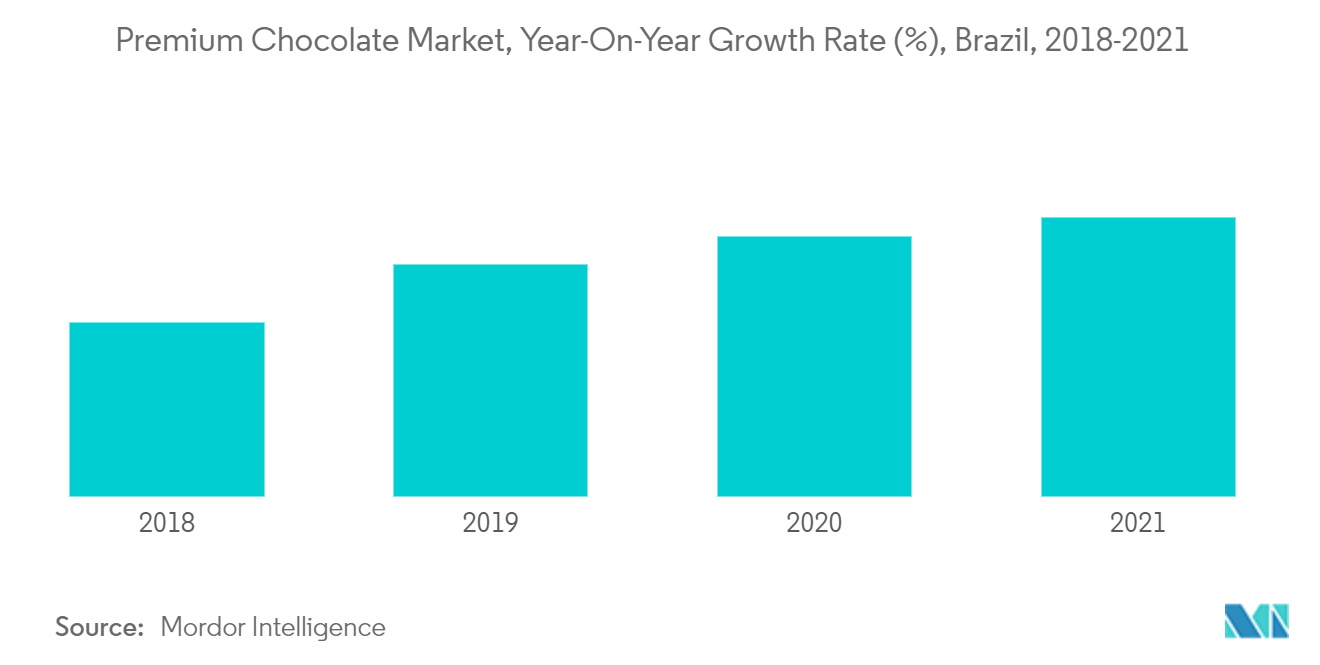

Os consumidores no Brasil estão se tornando mais sofisticados e buscando cada vez mais produtos de chocolate premium que sejam diferenciados das marcas comuns encontradas no setor varejista. Isso resultou em um aumento na demanda por produtos de chocolate premium de alta qualidade. Por exemplo, a presença da Lindt e da Ferrero há pouco mais de uma década elevou consideravelmente o perfil dos chocolates premium no Brasil. Segundo a ABICAB (Associação Brasileira da Indústria de Chocolate), 88% dos consumidores compram chocolates de alta qualidade para consumo próprio. Com 2,2 kg de chocolate consumidos por pessoa, anualmente, o chocolate é o alimento mais consumido no Brasil. De acordo com notícias de confeitaria, o mercado brasileiro de chocolate premium deverá crescer 26%, até 2020, devido à crescente demanda por chocolate entre a população brasileira.

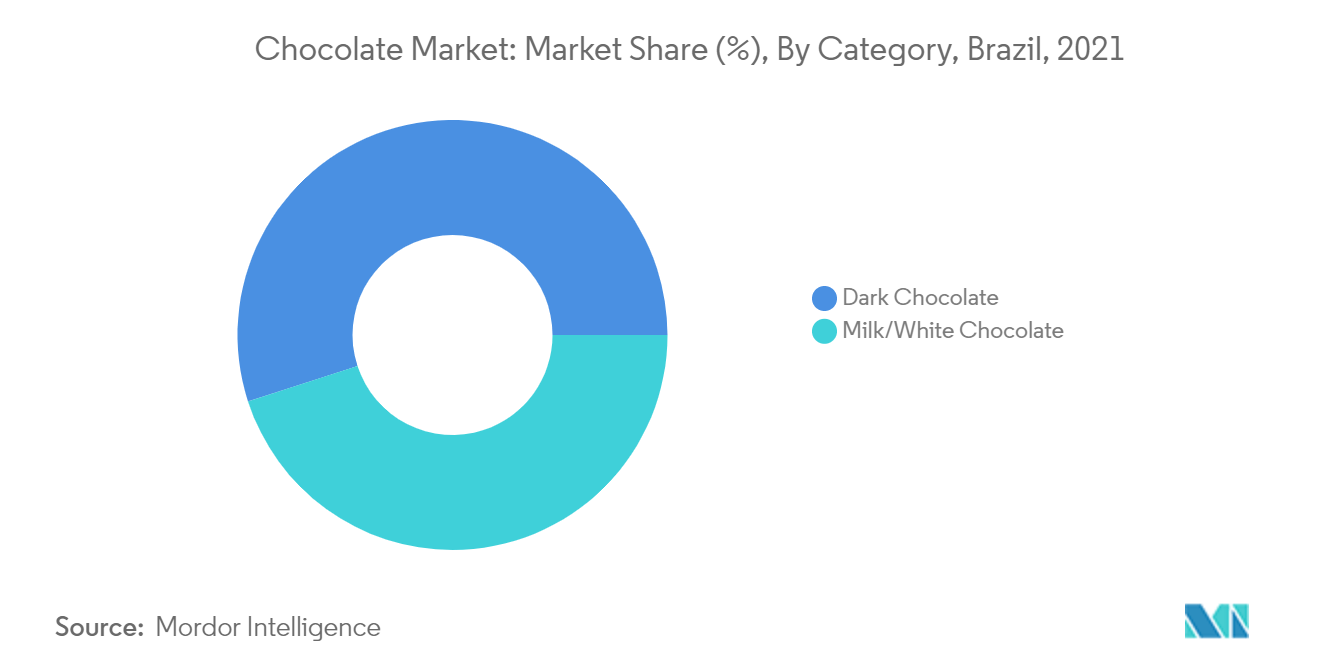

Chocolate amargo tem uma participação proeminente

Segundo dados da Associação Brasileira da Indústria do Chocolate, mais de 75% da população brasileira consome chocolates, e 35% da população brasileira provavelmente prefere chocolate a qualquer alimento ou bebida. Outro fator que deverá aumentar ainda mais o consumo de chocolate amargo é que a percepção dos consumidores brasileiros em relação aos chocolates premium está aumentando. Portanto, as empresas podem traçar estratégias para lançar mais chocolates amargos premium no futuro, já que esses consumos provavelmente se concentrarão em ocasiões de presentes.

Visão geral da indústria de chocolate no Brasil

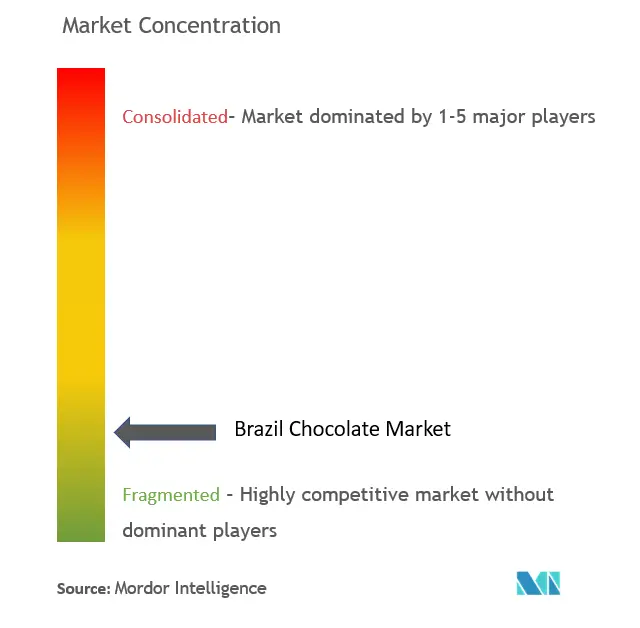

O mercado estudado é altamente competitivo, juntamente com uma forte presença de players regionais de pequena e média escala e de importantes players globais. Uma rede de distribuição avançada dá aos fabricantes uma vantagem para expandir sua gama de produtos em todo o país. Além disso, é crucial que os intervenientes inovem, operem e cresçam continuamente no mercado devido às rápidas mudanças nas exigências e preferências dos consumidores. Alguns dos principais players são Nestlé SA, Hershey Co., Mondalez International e Yildiz Holding, entre outros. A inovação e expansão de produtos são algumas das estratégias preferidas adotadas pelos players que atuam no mercado global de chocolate. Os grandes players do mercado também estão adotando campanhas de marketing como estratégia fundamental para fortalecer suas posições no mercado estudado.

Líderes do mercado de chocolate no Brasil

Mars Incorporated

Ferrero Group

Mondalez International

Nestle SA

Grupo Arcor

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de chocolate no Brasil

- Em 2021, a fábrica da Hershey em São Roque, Brasil, fez parceria com a ENERGY STAR e aderiu ao ENERGY STAR Challenge for Industry, comprometendo-se a reduzir a intensidade energética em suas instalações em 10% em cinco anos.

- Em abril de 2019, a Nestlé lançou no Brasil um ovo de Páscoa de chocolate ao leite sem açúcar em embalagem 100% reciclável. É um ovo de Páscoa sem açúcar, atendendo à demanda do consumidor e para oferecer produtos que proporcionem saúde, nutrição e bem-estar.

- Em 2019, a Nestlé Brasil anunciou sua parceria com a Landor Fitch, levando a experiência do país das maravilhas online e permitindo que os clientes Façam uma pausa, tomem um KitKat onde quer que estejam. Habilitado através do uso da tecnologia WebGL, o KitKatchocolatory.com.br se tornou o primeiro carro-chefe digital de comércio eletrônico brasileiro, oferecendo a melhor experiência de intervalo omnicanal para a KitKat Brasil.

Segmentação da Indústria de Chocolate no Brasil

Os chocolates são componentes bastante conhecidos, mais consumidos e altamente rentáveis nas indústrias de confeitaria. Diferentes tipos de chocolate são produzidos em todo o mundo, dependendo da quantidade de cacau. O mercado brasileiro de chocolates é segmentado por tipo de produto, categoria e canal de distribuição. Por tipo de produto, o mercado foi segmentado como linhas suaves/selflines, sortimentos em caixas, contagens, chocolates moldados e outros tipos de produtos. Por categoria, o mercado foi segmentado em chocolate ao leite/branco e chocolate amargo. Por canal de distribuição, o mercado estudado foi segmentado em supermercados/hipermercados, lojas de conveniência, varejistas especializados, canais de varejo online e outros canais de distribuição. O relatório oferece tamanho de mercado e previsões para o mercado brasileiro de chocolate em valor (US$ milhões) para todos os segmentos acima.

| Linhas suaves/selflines |

| Sortimentos em caixa |

| Contagens |

| Chocolates Moldados |

| Outros tipos de produtos |

| Chocolate Ao Leite/Branco |

| Chocolate escuro |

| Supermercados/Hipermercados |

| Lojas de conveniência |

| Lojas de varejo especializadas |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| Por tipo de produto | Linhas suaves/selflines |

| Sortimentos em caixa | |

| Contagens | |

| Chocolates Moldados | |

| Outros tipos de produtos | |

| Por categoria | Chocolate Ao Leite/Branco |

| Chocolate escuro | |

| Por canal de distribuição | Supermercados/Hipermercados |

| Lojas de conveniência | |

| Lojas de varejo especializadas | |

| Lojas de varejo on-line | |

| Outros canais de distribuição |

Perguntas frequentes sobre pesquisa de mercado de chocolate no Brasil

Qual é o tamanho do mercado brasileiro de chocolate?

O tamanho do mercado brasileiro de chocolate deverá atingir US$ 3,38 bilhões em 2024 e crescer a um CAGR de 4,22% para atingir US$ 4,15 bilhões até 2029.

Qual é o tamanho atual do mercado de chocolate no Brasil?

Em 2024, o tamanho do mercado brasileiro de chocolate deverá atingir US$ 3,38 bilhões.

Quem são os principais atores do mercado brasileiro de chocolate?

Mars Incorporated, Ferrero Group, Mondalez International, Nestle SA, Grupo Arcor são as principais empresas que atuam no mercado brasileiro de chocolate.

Que anos cobre esse mercado de chocolate no Brasil e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado brasileiro de chocolate foi estimado em US$ 3,24 bilhões. O relatório abrange o tamanho histórico do mercado de chocolate no Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de chocolate no Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Chocolate no Brasil

Estatísticas para a participação de mercado de chocolate no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do chocolate no Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.