Análise do mercado de boro

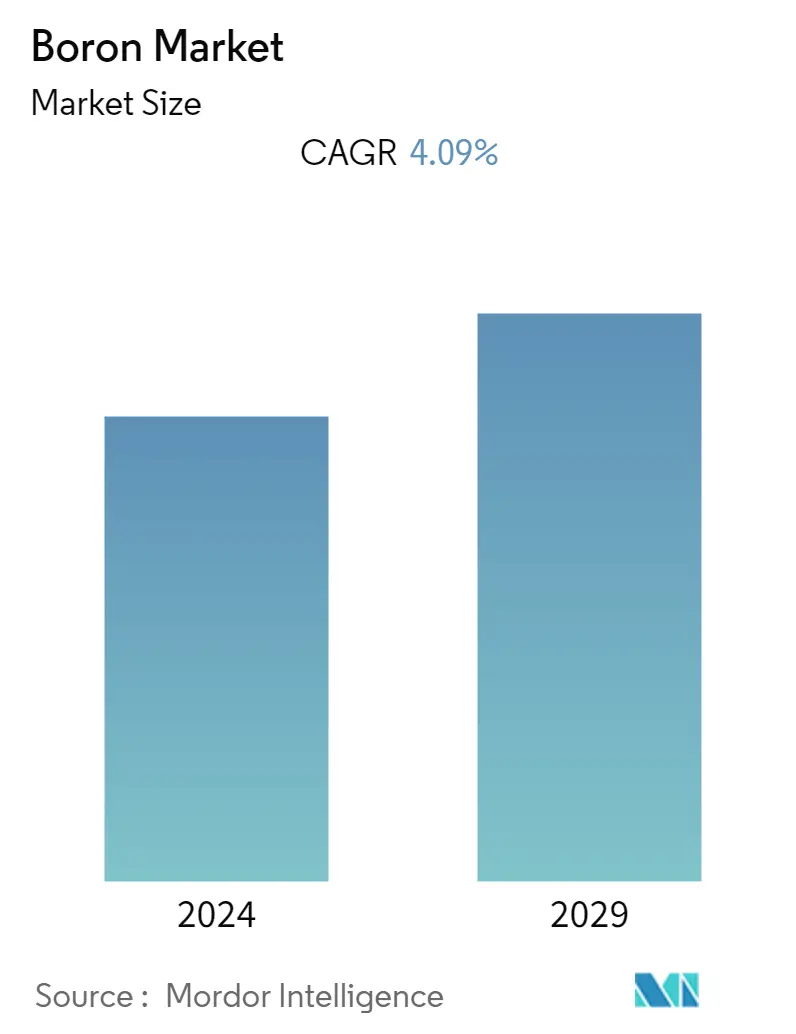

O mercado de boro é estimado em 4.737,31 quilotons atualmente e deverá atingir 5.790,00 quilotons no período de previsão, registrando um CAGR de cerca de 4,09% no período de previsão.

- O COVID-19 impactou negativamente o mercado, pois todas as indústrias paralisaram seus processos de fabricação. Os bloqueios, as distâncias sociais e as sanções comerciais desencadearam perturbações massivas nas redes globais da cadeia de abastecimento. Porém, as condições começaram a se recuperar em 2021, restaurando a trajetória de crescimento do mercado.

- Um dos principais fatores que impulsionam o estudo de mercado é a crescente adoção da fibra de vidro em diversas indústrias de usuários finais. Além disso, o aumento da procura da indústria agrícola provavelmente aumentará a procura de boro durante o período de previsão.

- No entanto, as preocupações crescentes relativamente à escassez do composto deverão restringir o mercado.

- A crescente demanda da indústria cerâmica provavelmente atuará como uma oportunidade para o crescimento do mercado no futuro.

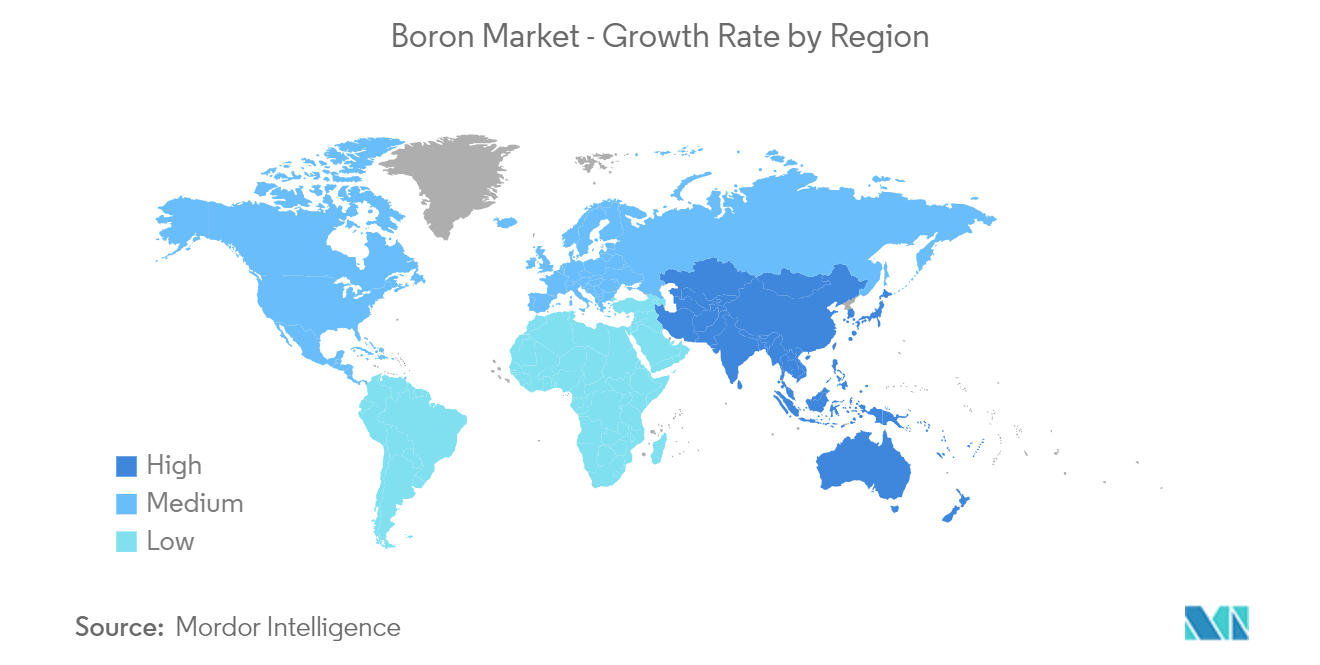

- A Ásia-Pacífico dominou o mercado de boro, devido à alta demanda de diversas indústrias, como automóveis, edifícios e construção na região.

Tendências do mercado de boro

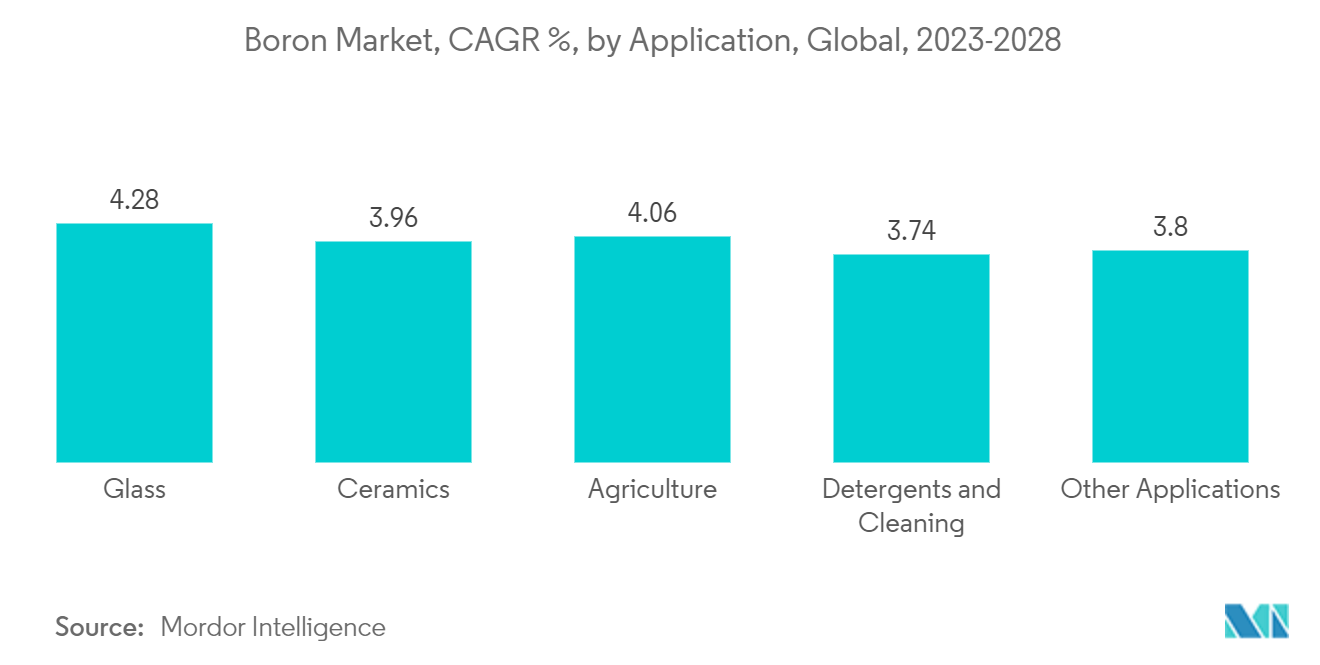

Segmento de vidro para dominar o mercado

- Na indústria do vidro, o boro é particularmente empregado em vidro borossilicato, fibra de vidro do tipo têxtil e fibra de vidro do tipo isolamento. Com a adição de boro, os produtos de vidro são transformados em materiais resistentes ao calor e aos produtos químicos. A fluidez, a dureza superficial e a durabilidade do produto final aumentam quando o boro é adicionado ao produto intermediário de vidro fundido.

- Para reduzir drasticamente a temperatura de fusão e a viscosidade, evitar a cristalização do vidro, regular a expansão térmica e evitar a desvitrificação, os produtores de vidro adicionam 5-20% de óxido bórico à base de sílica. Os produtos finais são fortes o suficiente para suportar choques mecânicos ou térmicos significativos e possuem durabilidade e resistência química integradas.

- De acordo com o Ano Internacional do Vidro 2022, em todo o mundo, existem 650 fabricantes de embalagens de vidro operando em 1.200 locais, produzindo 95 milhões de toneladas de vidro anualmente; 320 fabricantes de vidro plano operando em 560 locais, produzindo cerca de 106 milhões de toneladas de vidro plano anualmente; e 230 fabricantes que operam em mais de 400 locais, derretendo quase 8 milhões de toneladas de vidro anualmente para produção de vidro/louça doméstica.

- Surpreendentes 209 milhões de toneladas de vidro são produzidas em todo o mundo todos os anos por 1.200 empresas em 2.160 locais. No entanto, estes números não contabilizam indústrias secundárias, produção de fibra de vidro, arte, artigos de vidro especiais ou indústrias secundárias.

- Assim, o segmento de vidro continuará dominando o mercado durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico seja o maior mercado de boro durante o período de previsão devido às crescentes indústrias de usuários finais na China e na Índia, entre outras.

- Espera-se que a Ásia-Pacífico inclua a maior indústria de detergentes do mundo, devido à crescente consciencialização relativamente à limpeza entre as famílias da classe média. Países como a China e a Índia são os maiores produtores de detergentes a nível mundial.

- Compostos de boro, como ácido bórico e boratos, prolongam o período de hidratação do cimento. Portanto, os compostos de boro são utilizados de forma eficaz na indústria da construção.

- O sector da construção é um actor-chave no desenvolvimento económico contínuo da China. A China está em meio a um megaboom de construção. De acordo com o Gabinete Nacional de Estatísticas da China, o valor da produção da construção foi responsável por 31,2 biliões de yuans (4,5 biliões de dólares) em 2022, acima dos 29,3 biliões de yuans (4,2 biliões de dólares) em 2021. A China deverá gastar quase 13 biliões de dólares nos edifícios até 2030, criando uma perspectiva positiva para o boro.

- Além disso, a Índia tem um enorme sector de construção e espera-se que se torne o terceiro maior mercado de construção do mundo. Espera-se que várias políticas implementadas pelo governo indiano, como o projecto Cidades Inteligentes, Habitação para Todos, etc., tragam o impulso necessário à indústria da construção indiana.

- Além disso, a China é o principal produtor e consumidor de cerâmica em todo o mundo. É um dos maiores produtores de revestimentos cerâmicos do mundo e já produziu cerca de 8,47 bilhões de metros quadrados de revestimentos cerâmicos. A forte concorrência nos mercados interno e de exportação obriga os produtores de cerâmica a melhorar o seu processo de produção e a qualidade dos produtos na região.

- De acordo com o Reserve Bank of India, a exportação de produtos cerâmicos e de vidro na Índia em 2022 atingiu um recorde de INR 258 mil milhões (~USD 3,15 mil milhões) devido a um aumento na procura de revestimentos cerâmicos e louças sanitárias.

- Assim, com o rápido crescimento das indústrias de utilizadores finais nos países da região Ásia-Pacífico, espera-se também que a procura de boro aumente durante o período de previsão.

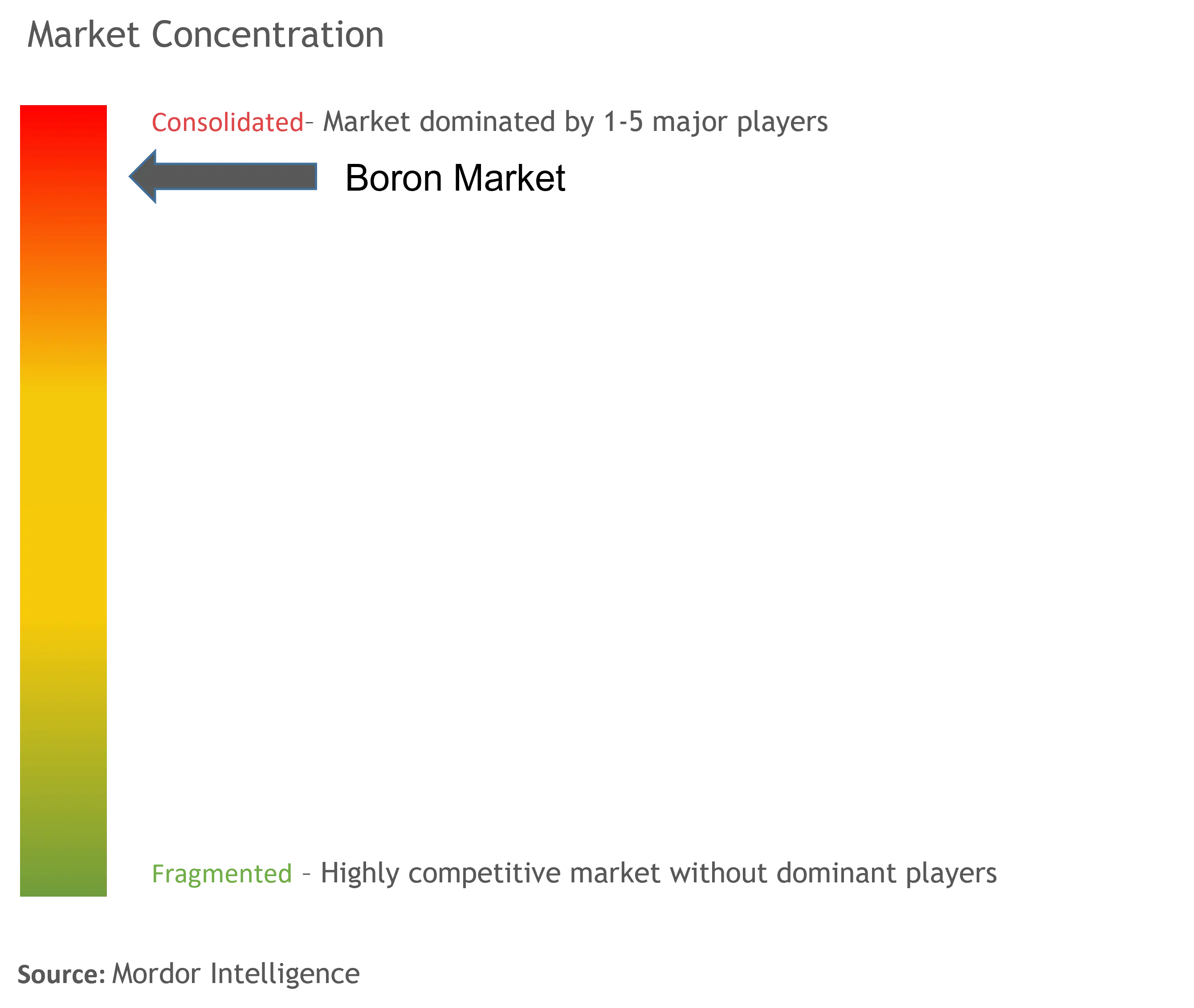

Visão geral da indústria de boro

O mercado de boro é altamente consolidado, com os principais players respondendo por uma importante participação de mercado. Algumas das principais empresas do mercado incluem Eti Maden, Rio Tinto, Quiborax, Allkem Limited e Qinhai Zhontian Boron Lithium Mining Co.

Líderes do mercado de boro

Eti Maden

Rio Tinto

Quiborax

Allkem Limited

Qinhai Zhontian Boron Lithium Mining Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de boro

- Dezembro de 2022 Allkem Limited concluiu a compra da Borax Argentina SA, empresa com sede em Salta, Argentina. Esta aquisição melhorou significativamente o negócio de boro da ALLKEM, reforçando a sua posição no mercado.

Segmentação da Indústria de Boro

O boro é um elemento não metálico que ocorre naturalmente apenas em combinação, como no bórax ou no ácido bórico. É um mau condutor de eletricidade e também pode ser encontrado em cerâmica, pistolas sinalizadoras e fibra de vidro.

O mercado de boro é segmentado por aplicação e geografia. O mercado é segmentado por aplicação em vidro, cerâmica, agricultura, detergente e limpeza, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o boro em 15 países nas principais regiões.

Para cada segmento, o dimensionamento e as previsões do mercado são feitos em volume (quilotons).

| Vidro |

| Cerâmica |

| Agricultura |

| Detergente e Limpeza |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Vidro | |

| Cerâmica | ||

| Agricultura | ||

| Detergente e Limpeza | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de boro

Qual é o tamanho atual do mercado de boro?

O Mercado de Boro deverá registrar um CAGR de 4,09% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de boro?

Eti Maden, Rio Tinto, Quiborax, Allkem Limited, Qinhai Zhontian Boron Lithium Mining Co. Ltd são as principais empresas que operam no Mercado de Boro.

Qual é a região que mais cresce no Mercado de Boro?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no Mercado de Boro?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Boro.

Que anos este Mercado de Boro cobre?

O relatório abrange o tamanho histórico do mercado de boro para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de boro para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Boro

Estatísticas para a participação de mercado de boro em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do boro inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.