Tamanho e Participação do Mercado de Ferramentas de Diagnóstico Automotivo

Análise do Mercado de Ferramentas de Diagnóstico Automotivo pela Mordor inteligência

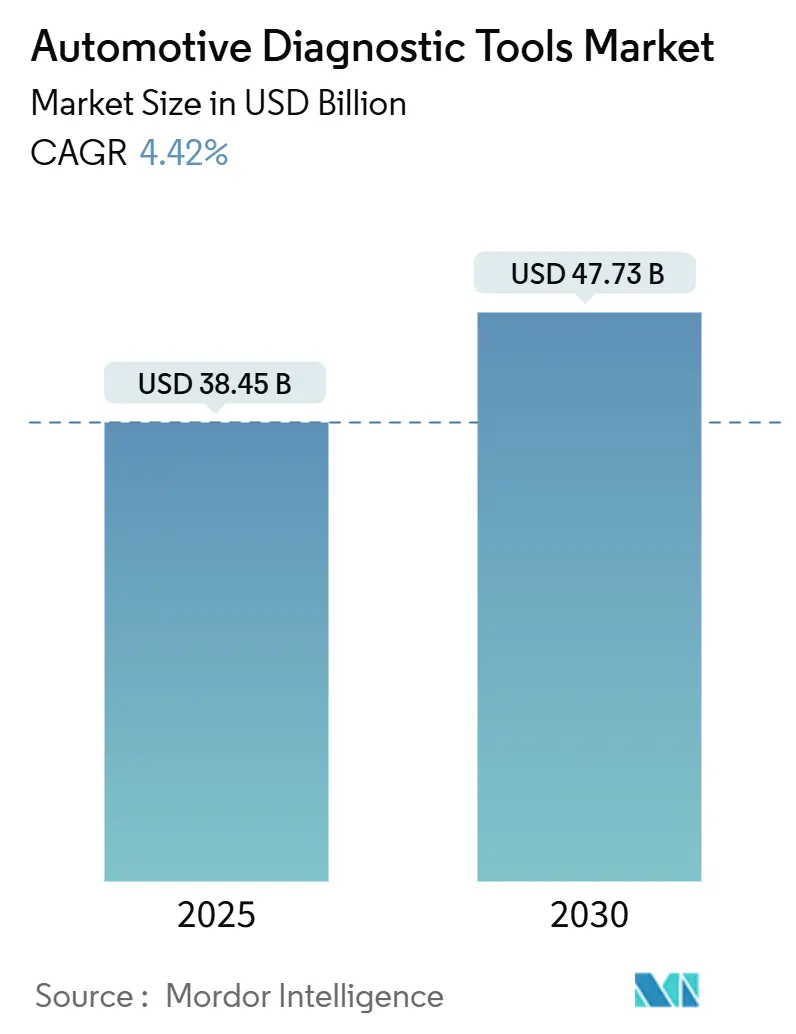

O tamanho do mercado de ferramentas de diagnóstico automotivo foi de nós$ 38,45 bilhões em 2025 e está previsto para alcançar nós$ 47,73 bilhões até 2030, crescendo um uma TCAC de 4,42%. Plataformas de veículos definidas por software, normas de cibersegurançum mais rigorosas e mandatos de eletrificação estão direcionando como especificações das ferramentas para segurançum de alta tensão, conectividade remota e análises em nuvem. Interfaces sem fio, suporte para atualizações sobre-o-ar e criptografia compatível com ISO/SAE 21434 agora formam critérios básicos de compra para grandes redes de serviços. Estratégias de integração de plataformas que agrupam leitura de códigos de falha, calibração ADAS e análises de manutenção preditiva em uma única tela estão ganhando tração com concessionárias e operadores de frotas. um Ásia-Pacífico fornece o maior impulso de volume, já que um produção regional de veículos elétricos e subsídios governamentais aceleram um adoção de ferramentas de diagnóstico[1]Buoyed by Tech para apoiar Evolving consumidor Needs em Electrification, software e automação, Bosch mobilidade em Americas Aims para crescimento,

Bosch, bosch.com.

Principais Destaques do Relatório

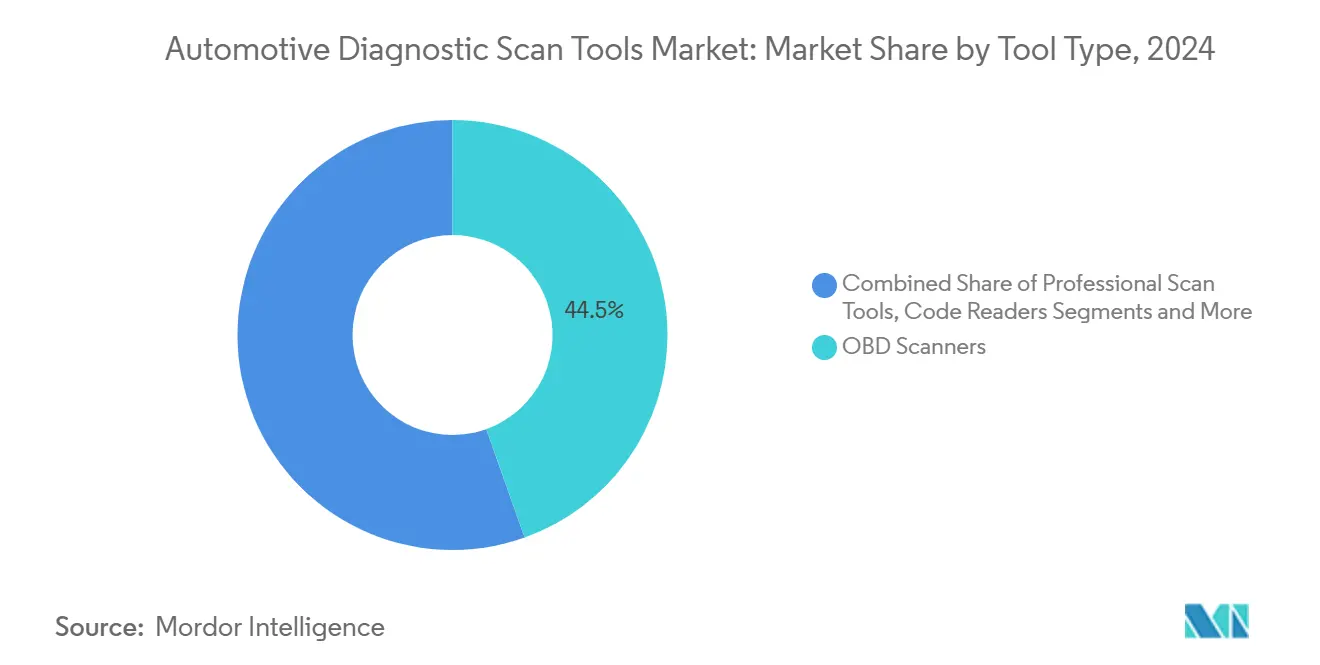

- Por tipo de ferramenta, os scanners OBD detiveram 44,58% da participação do mercado de ferramentas de diagnóstico automotivo em 2024, enquanto os analisadores de sistemas elétricos estão projetados para expandir um uma TCAC de 6,18% até 2030.

- Por tipo de veículo, os carros de passeio lideraram com 61,35% da receita em 2024; os veículos comerciais leves estão avançando um uma TCAC de 6,35% até 2030.

- Por propulsão, os trens de paraçum de combustão interna representaram 70,27% do tamanho do mercado de ferramentas de diagnóstico automotivo em 2024, porém os veículos elétricos um bateria estão crescendo um uma TCAC de 14,87%.

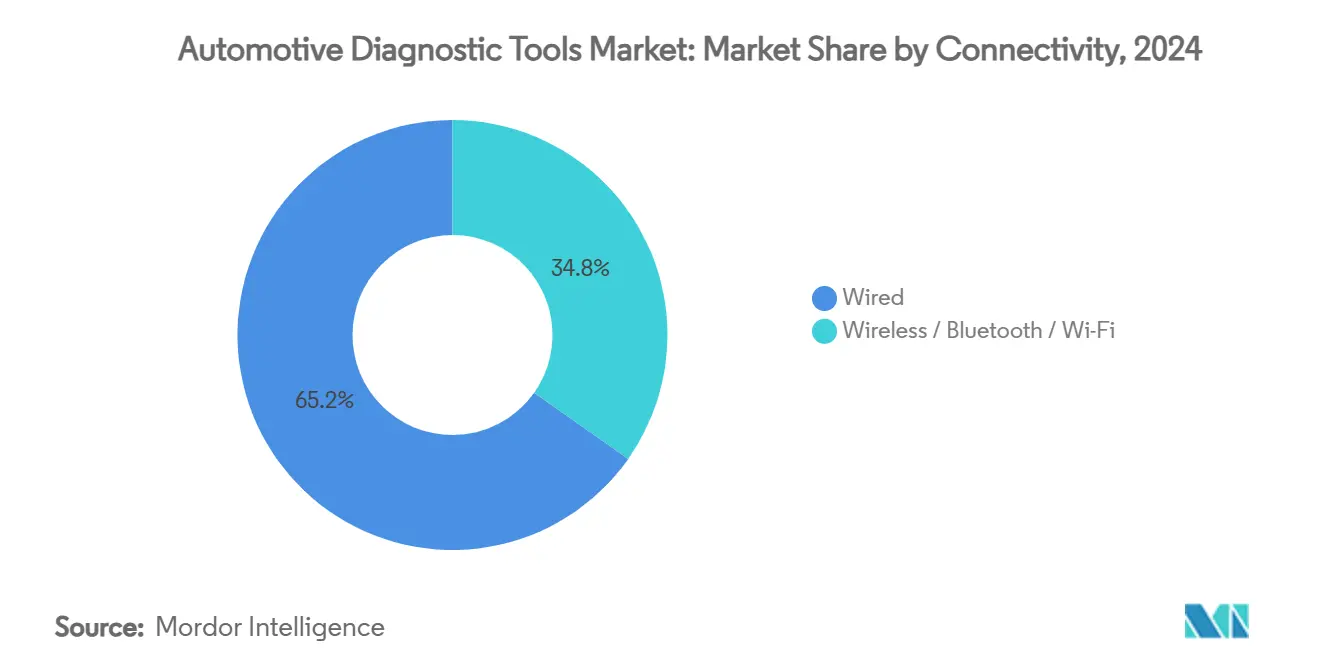

- Por conectividade, como interfaces com fio comandaram uma participação de 65,22% em 2024, enquanto como soluções sem fio registraram um mesma TCAC de 12,25% observada acima.

- Por usuário final, como concessionárias OEM capturaram 52,86% da participação em 2024; os operadores de frotas mostram um mais alta TCAC de 7,56% até 2030.

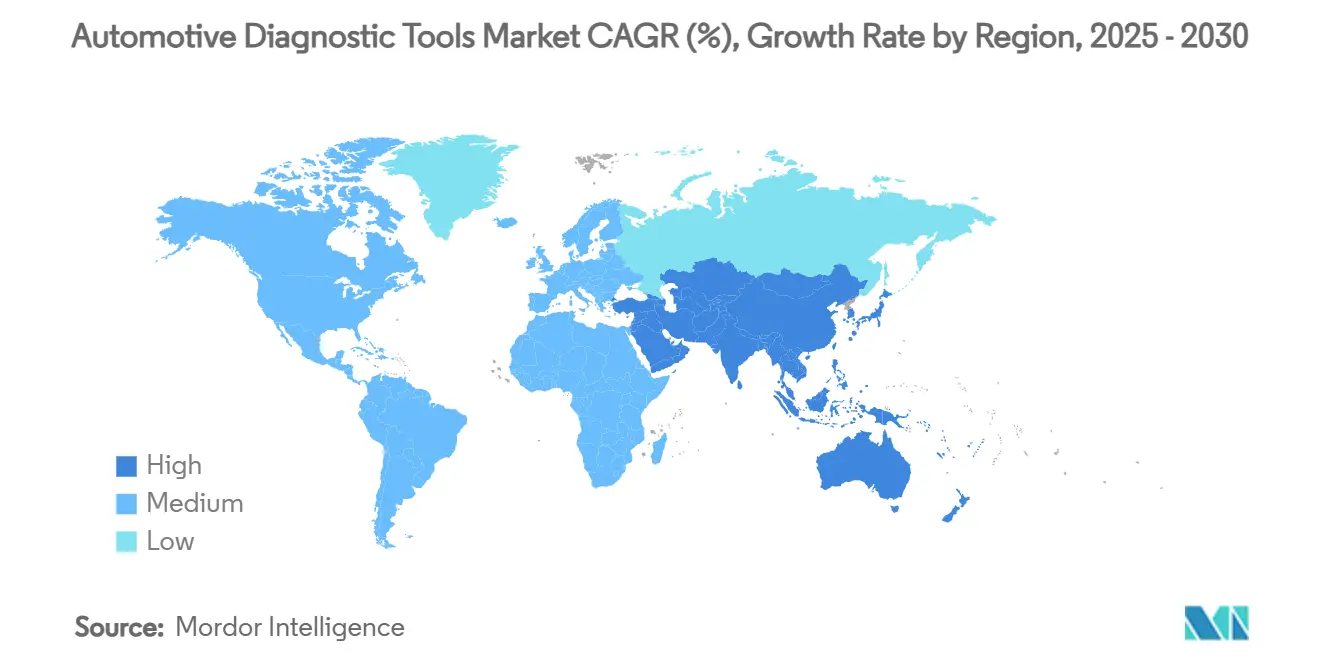

- Por geografia, um Ásia-Pacífico controlou uma participação de 36,41% em 2024 e permanece como um região de crescimento mais rápido com TCAC de 7,84%.

Tendências e Insights do Mercado Global de Ferramentas de Diagnóstico Automotivo

Análise de Impacto dos Drivers

| motorista | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida Eletrificação de Trens de paraçum | +1.8% | Global, com APAC e UE liderando | Médio prazo (2-4 anos) |

| Regulamentações Rigorosas de OBD-III/Diagnóstico Remoto | +1.2% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Crescente Demanda por Análises de Manutenção Preditiva | +0.8% | Global, concentrada em frotas comerciais | Médio prazo (2-4 anos) |

| Crescimento do Parque Global de Veículos Leves | +0.6% | Global | Longo prazo (≥ 4 anos) |

| Integração de Diagnósticos de Atualizações de software ota | +0.5% | América do Norte, UE, China | Curto prazo (≤ 2 anos) |

| Escalada da Complexidade Eletrônica Veicular | +0.3% | Global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida eletrificação de trens de força

Modelos elétricos um bateria usam circuitos de alta tensão, pacotes térmicos e carregadores bidirecionais que leitores OBD-II padrão não conseguem interrogar. um Califórnia exigirá uma interface de diagnóstico ev unificada até 2026, paraçando fornecedores de ferramentas um decodificar saúde da bateria, resistência de isolamento e falhas do carregador entre marcas. Analisadores de estações de carregamento como Fluke FEV150 agora se juntam às baias de serviço para validar interação com um rede. Fornecedores respondem com testadores ev especialmente desenvolvidos como THINKTOOL CE EVD, cobrindo mais de 80 marcas. um certificação da paraçum de trabalho fica atrás do lançamento de veículos, então ferramentas ricas em dados que orientam técnicos menos experientes ganham participação.

Regulamentações rigorosas de OBD-III/diagnóstico remoto

O SAE J1979-2 obriga veículos com motor de combustão vendidos um partir de 2027 um suportar serviços de diagnóstico unificados, enquanto o próximo padrão J1979-3 visa modelos de zero emissão. Reguladores CARB e UE também pressionam por relatórios de falhas em tempo real baseados em nuvem que transferem o serviço da oficina para o centro de dados. Grandes fabricantes de ferramentas investem em credenciais de portal seguro e processos ISO/SAE 21434 que rivais menores podem ter dificuldade para financiar. Motores pesados acima de 14.000 lb GVWR enfrentam mandatos de monitoramento paralelos sob 40 CFR 86.010-18. um arquitetura remota permite que frotas programem serviços antes de quebras, reduzindo tempo de inatividade não planejado.

Crescente demanda por análises de manutenção preditiva

Transportadoras comerciais agora transmitem dados de trem de paraçum, freios e pneus para nuvens de IA que sinalizam anomalias dias antes da falha. um plataforma da Uptake relata um retorno de 4× sobre o investimento através de menores incidentes na estrada e inventário de peçcomo mais apertado. À medida que veículos evoluem para computadores rodantes, diagnósticos preditivos transferem oficinas de reparos reativos para gestão contínua de tempo de atividade, elevando necessidades de talento em software.

Crescimento do parque global de veículos leves

Mais veículos na estrada, idade média mais velha e uso mais pesado de e-comércio expandem ocasiões de serviço anuais. Vans comerciais leves registram um expansão de frota mais rápida, gerando verificações frequentes de bateria, freios e emissões. O volume automotivo da China excedeu CNY 10 trilhões em 2023, reforçando vendas de ferramentas de diagnóstico vinculadas tanto um modelos legados quanto de nova energia. Mercados emergentes adotam plataformas de scan padronizadas para evitar estocar múltiplos dispositivos proprietários, aumentando alavancagem de volume para fornecedores globais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo Inicial de Ferramentas de Scan Avançadas | -1.1% | Global, particularmente afetando oficinas independentes | Curto prazo (≤ 2 anos) |

| Obstáculos de Certificação de Cibersegurançum | -0.7% | UE, América do Norte, com alcance global em expansão | Médio prazo (2-4 anos) |

| déficit de Habilidades em Oficinas do Pós-Venda Independente | -0.5% | Global, agudo em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Padrões de Comunicação Fragmentados Entre OEMs | -0.3% | Global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto custo inicial de ferramentas de scan avançadas

Equipamentos de calibração ADAS de primeira linha e analisadores de alta tensão podem exceder nós$ 50.000 por baia, um esforço para pequenas oficinas. O subsídio do Japão de até ¥ 160.000 por oficina compensa apenas uma fração do gasto total de hardware mais treinamento. Atualizações por assinatura compõem o custo de propriedade, mas permanecem essenciais para acesso um portal seguro. Essas economias empurram independentes para redes de franquia ou plataformas de serviço remoto como asTech que alugam ferramentas OEM sob demanda.

Obstáculos de certificação de cibersegurança

UN R155 e ISO/SAE 21434 obrigam fabricantes de ferramentas um documentar modelagem de ameaçcomo, criptografia e procedimentos de atualização antes que veículos concedam acesso à rede. Ciclos de auditoria adicionam 12-18 meses e novas camadas de engenharia, penalizando inovadores com limitações de caixa. Fornecedores certificados protegem sua vantagem inicial com cronogramas regulares de patches e atualizações de credenciais sobre-o-ar, elevando um barra tecnológica para recém-chegados.

Análise de Segmentos

Por Tipo de Ferramenta: Mudança de leitores de função única para plataformas integradas

scanners OBD garantiram um maior fatia do mercado de ferramentas de diagnóstico automotivo com 44,58% em 2024 porque funcionam em todos os modelos de passeio pós-1996. O tamanho do mercado de ferramentas de diagnóstico automotivo ligado um esta categoria ainda cresce, porém baias de serviço modernas demandam recursos combinados de ADAS, alta tensão e sincronização em nuvem que handhelds legados carecem. um biblioteca de códigos da primavera 2025 da Snap-sobre adiciona milhões de testes e gateways seguros para Mercedes-Benz, sublinhando um corrida para incorporar profundidade OEM dentro de hardware universal.

Analisadores de Sistemas Elétricos, registrando um mais rápida TCAC de 6,18%, dependem de módulos Bluetooth 5.0 e wi-fi de banda dupla que mantêm taxa de transferirência durante uploads de telemetria ao vivo. Testadores de vazamento de pressão e sondas de isolamento de bateria complementam o scanner principal garantindo segurançum térmica em pacotes ev, com equipamentos Redline detecção ganhando endossos de segurançum de frotas. Fornecedores integram múltiplos arneses de sensores em um chassi para espalhar custo entre tarefas e justificar prêmios de préço em meio um oficinas sensíveis ao orçamento.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Veículo: Frotas comerciais ancoram inovação, mas carros de passeio mantêm liderança em volume

Carros de passeio retiveram 61,35% da participação do mercado de ferramentas de diagnóstico automotivo em 2024, apoiados por inspeções rotineiras de emissões e segurançum. Vans e caminhões orientados para frotas, no entanto, direcionam tendências de especificação de ferramentas. Veículos comerciais leves crescem um TCAC de 6,35% até 2030, conforme e-comércio acelera ciclos de entrega que punem tempo de inatividade. Plataformas como International caminhões' OnCommand conexão alimentam dados de desempenho em tempo real para doréis de nuvem, solicitando pedidos de serviço proativos que cortam eventos na estrada.

Caminhões pesados acima de 14.000 lb GVWR cumprem diagnósticos CFR mais rigorosos, expandindo requisitos de suporte de protocolo dentro de dispositivos multimarca. Relatórios Bosch veículo saúde agora destacam desvios de refrigerante e óleo em frotas mistas, permitindo que gerentes de manutenção abordem problemas antes de danos ao motor. Conforme eletrificação atinge vans de entrega, fabricantes de ferramentas devem conectar análises de combustão e bateria em um único fluxo de trabalho, suavizando curvas de aprendizado de técnicos e inventário.

Por Propulsão: Experiência em alta tensão reformula arquitetura de ferramentas

Plataformas de combustão interna ainda representam 70,27% do tamanho do mercado de ferramentas de diagnóstico automotivo em 2024, então ferramentas de scan permanecem enraizadas em protocolos OBD. Porém, um TCAC de 14,87% de modelos elétricos um bateria redefine prioridades de diagnóstico. Modos "Pro" do Mega macs analisam estado de carga, resistência e deriva térmica dentro de pacotes de 400V e 800V. Regras californianas obrigarão todos os EVs vendidos após 2026 um expor dados de saúde da bateria padronizados, erodindo silos proprietários e favorecendo dispositivos multimarca.

Trens de paraçum híbridos compõem complexidade combinando verificações de tratamento de escape com testes de inversor, área que um próxima especificação SAE J1979-3 esclarecerá. Investidores apoiam startups de robótica como Kinetic automação que usam visão computacional para diagnóstico ev sem contato, prometendo triagem mais rápida em centros de serviço de alto volume. Esta convergência de diagnósticos ópticos, térmicos e digitais define roteiros de produtos de próxima geração.

Por Conectividade: Sem fio ganha participação, mas com fio retém domínio de flash profundo

Cabos com fio ainda ancoraram 65,22% da participação de mercado em 2024 na paraçum de taxas de dados seguras necessárias para clarão de firmware e desbloqueios de portal seguro. Conforme veículos adotam backbones ethernet gigabit, links hardline permanecerão insubstituíveis durante calibrações críticas de segurançum. Mesmo assim, um fatia sem fio desfruta de TCAC de 12,25% porque elimina riscos de tropeço e permite triagem remota. um nova pilha ota 12.0 da HARMAN orquestra atualizações distribuídas através de unidades de computação de alto desempenho, e ferramentas de diagnóstico devem interoperar com esse pipeline.

Operadores móvel-first valorizam dongles que transmitem dados de congelar-frame para tablets enquanto técnicos trabalham em outro lugar no chão da oficina. Postura de segurançum permanece fundamental; orientação ISO 15031-7 sobre segurançum de link de dados direciona camadas de autenticação dentro de adaptadores sem fio[2]"ISO 15031-7:2013," International organização para Standardization, iso.org. Designs híbridos de ferramentas combinando portas USB-c e wi-fi de banda dupla entregam flexibilidade sem comprometer conformidade.

Por Usuário Final: Frotas superam concessionárias na adoção de análises

Concessionárias OEM controlaram 52,86% da receita de 2024 devido ao acesso exclusivo um funções específicas de marca. O segmento de operadores de frotas, no entanto, cresce com TCAC de 7,56% porque manutenção preditiva corta falhas na estrada em até 70%, resultado que produz payback rápido. Provedores de diagnóstico remoto como asTech fornecem scans aprovados de fábrica sob demanda, permitindo que pequenas frotas evitem grandes desembolsos de capital.

Oficinas independentes enfrentam obstáculos de investimento, mas recebem apoio governamental em mercados selecionados; o Japão reembolsa uma porção de despesas de ferramentas de scan e treinamento começando em março de 2025. Programas de capacitação como Valeo Tech Academy certificam técnicos em segurançum ev e calibração ADAS, ampliando pools de trabalho para todos os grupos de usuários finais.

Análise Geográfica

um Ásia-Pacífico detém 36,41% da participação do mercado de ferramentas de diagnóstico automotivo em 2024 e se expande mais rapidamente com TCAC de 7,84%. O aumento de 50% da China na produção de ev durante 2023, mais uma base de receita automotiva de 10 trilhões de yuans, mantém um demanda de ferramentas aquecida. O impulso de Pequim para frotas de mobilidade autônoma até 2025 requer diagnósticos cientes de V2X que validam alinhamento de radar e limpeza de lidar antes do despacho. O Japão inicia inspeções OBD obrigatórias em outubro de 2024 e subsidia compras de ferramentas de scan para oficinas garantir conformidade. articulação ventures do pós-venda da Índia entre ASK auto e AISIN estendem redes de peçcomo e serviços através do Sul da Ásia, elevando penetração de ferramentas de scan em cidades de nível 2.

um América do Norte segue com forte momentum regulatório. um regra avançado limpar carros II da Califórnia paraçum diagnósticos ev padronizados até 2026, e CARB pilota conceitos de OBD remoto que removem um necessidade de visitas de inspeção física[3]"sobre-quadro diagnóstico II (OBD II) sistemas Fact folha," California ar Resources quadro, arb.ca.gov. Frotas adotam relatórios de saúde de IA da Uptake para otimizar orçamentos de manutenção, reforçando upgrades de ferramentas que empurram dados para doréis de nuvem. Concessionárias OEM adicionam desbloqueios de portal seguro para marcas como Mercedes-Benz através da onda de software 2025 da Snap-sobre.

um Europa se alinha com regras de cibersegurançum UN R155 que demandam auditorias de aprovação de tipo para interfaces de diagnóstico. Grandes fornecedores incorporam frameworks ISO/SAE 21434 para atender essas auditorias, e oficinas de franquia se beneficiam de cobertura de conformidade corporativa[4]UN Regulation No. 155 - Uniform Provisions Concerning o Approval de veículos With Regards para cibernético segurançum e cibernético segurançum gerenciamento sistema [2025/5],

Publications escritório de o europeu Union, eurolex.europa.eu. Esquemas de treinamento certificados pelo Institute de o motor indústria fecham lacunas de habilidades, especialmente para serviços de alta tensão.

Cenário Competitivo

O mercado de ferramentas de diagnóstico automotivo exibe concentração moderada com dinâmicas competitivas fragmentadas, sem nenhum jogador único comandando controle de mercado dominante devido um requisitos diversos de clientes através de concessionárias OEM, oficinas independentes e operadores de frotas. Padrões estratégicos enfatizam integração de plataforma e conformidade de cibersegurançum, com grandes players como Bosch avançando software ESI[tronic] Evolution que integra diagnóstico de veículo, instruções de reparo e documentação de montadoras em plataformas unificadas enquanto adiciona suporte de diagnóstico Tesla começando em 2025.

Novos entrantes exploram IA e robótica. Robôs de visão computacional da Kinetic automação escaneiam EVs sem conexões físicas, prometendo ganhos de taxa de transferirência para pistas de serviço de alto volume. Uptake faz parceria com TruckSuite para empurrar análises preditivas para pequenas frotas, usando feeds de telemática existentes em vez de hardware específico. AsTech oferece scans OEM remotos sem taxa mensal, apelando para oficinas independentes buscando profundidade de nível de fábrica sem investimento pesado.

Conformidade de cibersegurançum define um fosso chave. Fornecedores criam pipelines de documentação ISO/SAE 21434 e infraestrutura de correção contínuo para reter acesso de aprovação de tipo. Parcerias com grandes nuvens como Bosch-Microsoft direcionam IA generativa para interpretação automática de falhas. Enquanto isso, conceitos de franquia como Bosch auto serviço agrupam baias de alta tensão, software de gestão de oficina e assinaturas de diagnóstico para travar receita de pós-venda.

Líderes da Indústria de Ferramentas de Diagnóstico Automotivo

-

Delphi automotivo PLC

-

Robert Bosch GmbH

-

Continental AG

-

Snap-sobre Incorporated

-

Denso Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Snap-sobre lançou software de diagnóstico primavera 2025, adicionando acesso portal seguro e cobertura para 30+ marcas.

- Dezembro 2024: Repairify faz parceria com auto-Wares para implantar serviços de diagnóstico remoto asTech através de lojas Bumper para Bumper e auto Value.

- Novembro 2024: Autel lançou o tablet de diagnóstico MaxiSYS 906 MAX com recursos ADAS expandidos.

Escopo do Relatório Global do Mercado de Ferramentas de Diagnóstico Automotivo

Ferramentas de diagnóstico automotivo são usadas para diagnosticar falhas em um veículo, e com um crescente complexidade da arquitetura veicular devido um tecnologias avançadas, o papel das ferramentas de diagnóstico automotivo está aumentando dia um dia, pois elas identificam rapidamente e reparam o problema. Elas são altamente eficientes e podem analisar códigos complexos enquanto realizam diagnósticos no trem de paraçum, carroceria e chassi do veículo. Essas ferramentas são amplamente usadas em estações de serviço para todos os tipos de automóveis, variando de veículos leves de consumidor um veículos pesados de consumidor.

O relatório do mercado de ferramentas de diagnóstico automotivo cobre detalhes sobre como mais recentes tecnologias, tendências e desenvolvimentos no mercado. O escopo do relatório cobre segmentação baseada em tipo, tipo de veículo e geografia. Com base no tipo, o mercado é segmentado em OBD, analisador de sistema elétrico e ferramenta de scan. Com base no tipo de veículo, o mercado é segmentado em carros de passeio e veículos comerciais. Com base na geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e resto do mundo.

Para cada segmento, dimensionamento e previsão de mercado foram feitos com base no valor (USD).

| Scanners OBD |

| Ferramentas de Scan Profissionais |

| Analisadores de Sistemas Elétricos |

| Testadores de Pressão e Vazamento |

| Leitores de Código |

| Carros de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados |

| Motor de Combustão Interna |

| Veículo Elétrico a Bateria |

| Híbrido e Híbrido Plug-in |

| Com Fio |

| Sem Fio / Bluetooth / Wi-Fi |

| Concessionárias OEM |

| Oficinas do Pós-Venda Independente |

| Operadores de Frotas |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Ferramenta | Scanners OBD | |

| Ferramentas de Scan Profissionais | ||

| Analisadores de Sistemas Elétricos | ||

| Testadores de Pressão e Vazamento | ||

| Leitores de Código | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Médios e Pesados | ||

| Por Propulsão | Motor de Combustão Interna | |

| Veículo Elétrico a Bateria | ||

| Híbrido e Híbrido Plug-in | ||

| Por Conectividade | Com Fio | |

| Sem Fio / Bluetooth / Wi-Fi | ||

| Por Usuário Final | Concessionárias OEM | |

| Oficinas do Pós-Venda Independente | ||

| Operadores de Frotas | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de ferramentas de diagnóstico automotivo?

O tamanho do mercado de ferramentas de diagnóstico automotivo é de nós$ 38,45 bilhões em 2025, com previsão de atingir nós$ 47,73 bilhões até 2030 com TCAC de 4,42%.

Por que como ferramentas de diagnóstico sem fio estão ganhando popularidade?

Adaptadores sem fio suportam triagem remota, atualizações sobre-o-ar e fluxos de dados de manutenção preditiva, ajudando frotas um cortar tempo de inatividade enquanto registram taxa de crescimento TCAC de 12,25%.

Como um regulamentação de 2026 da Califórnia afetará como ferramentas de diagnóstico?

um regra exige uma interface de diagnóstico ev padronizada que expõe dados de bateria e carregador, empurrando fabricantes de ferramentas um adotar protocolos de alta tensão comuns e conectividade em nuvem.

Qual segmento de mercado está expandindo mais rapidamente por tipo de propulsão?

Veículos elétricos um bateria lideram com TCAC de 14,87%, impulsionando demanda por testadores de segurançum de alta tensão e analisadores de estado de saúde da bateria.

Que desafio como oficinas independentes enfrentam ao atualizar diagnósticos?

Plataformas de scan avançadas podem custar mais de nós$ 50.000 e exigem atualizações de software pagas, criando cargas de capital e assinatura que subsídios em mercados como o Japão compensam apenas parcialmente.

Página atualizada pela última vez em: