Tamanho e Participação do Mercado de Cuidados de Saúde Veterinária da Austrália

Análise do Mercado de Cuidados de Saúde Veterinária da Austrália pela Mordor Intelligence

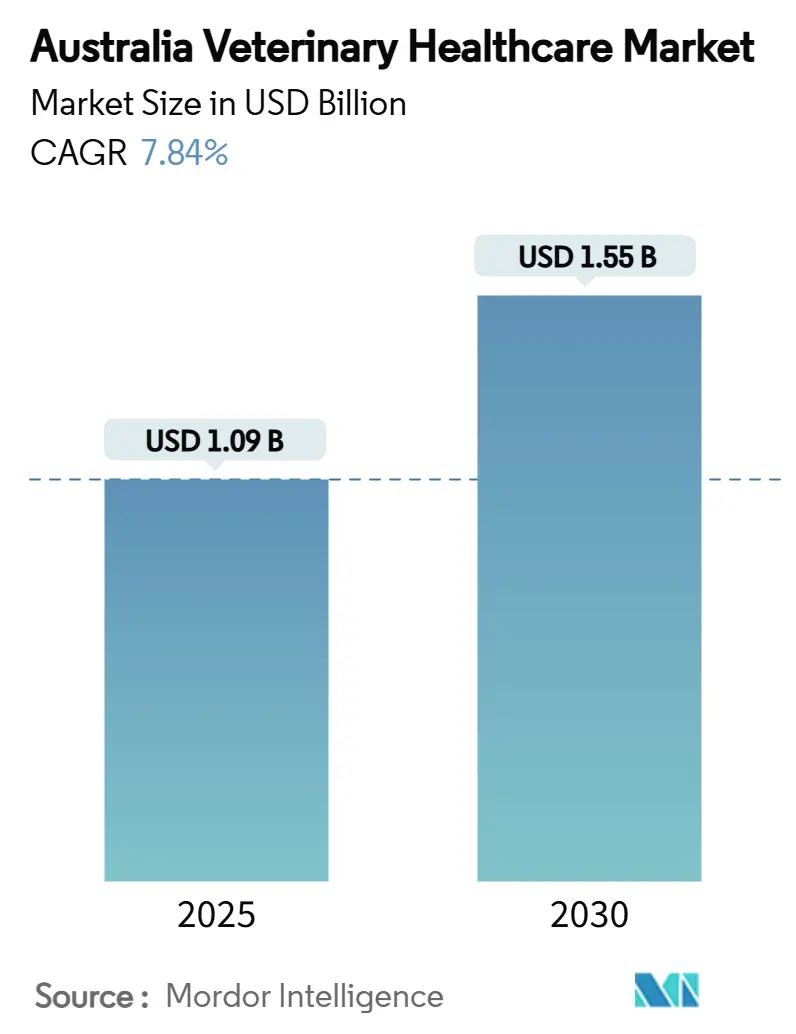

O mercado de cuidados de saúde veterinária da Austrália está avaliado em USD 1,09 bilhão em 2025 e tem previsão de alcançar USD 1,55 bilhão até 2030, traduzindo-se numa CAGR de 7,84% durante o período. O tamanho atual do mercado reflete um crescimento sustentado dos gastos com produtos e serviços de saúde animal, enquanto a CAGR projetada destaca a resiliência do mercado de cuidados de saúde veterinária da Austrália, apesar das pressões de força de trabalho e custos. Os principais impulsionadores incluem um aumento de três dígitos nos gastos anuais com animais de estimação, crescentes investimentos em biossegurança e expansão das exportações de pecuária que coletivamente ampliam a base de receita para terapêuticas, diagnósticos e serviços auxiliares. A consolidação entre grupos de práticas corporativas está reformulando a intensidade competitiva, e a adoção de tecnologia-mais notavelmente diagnósticos habilitados por IA-está encurtando os tempos de decisão e criando novas linhas de serviço. O financiamento governamental para vacinas inovadoras, juntamente com ganhos na penetração de seguros, sustenta tanto a adoção de cuidados preventivos quanto o reconhecimento de oportunidades de mercado em ambientes urbanos e rurais.

Principais Conclusões do Relatório

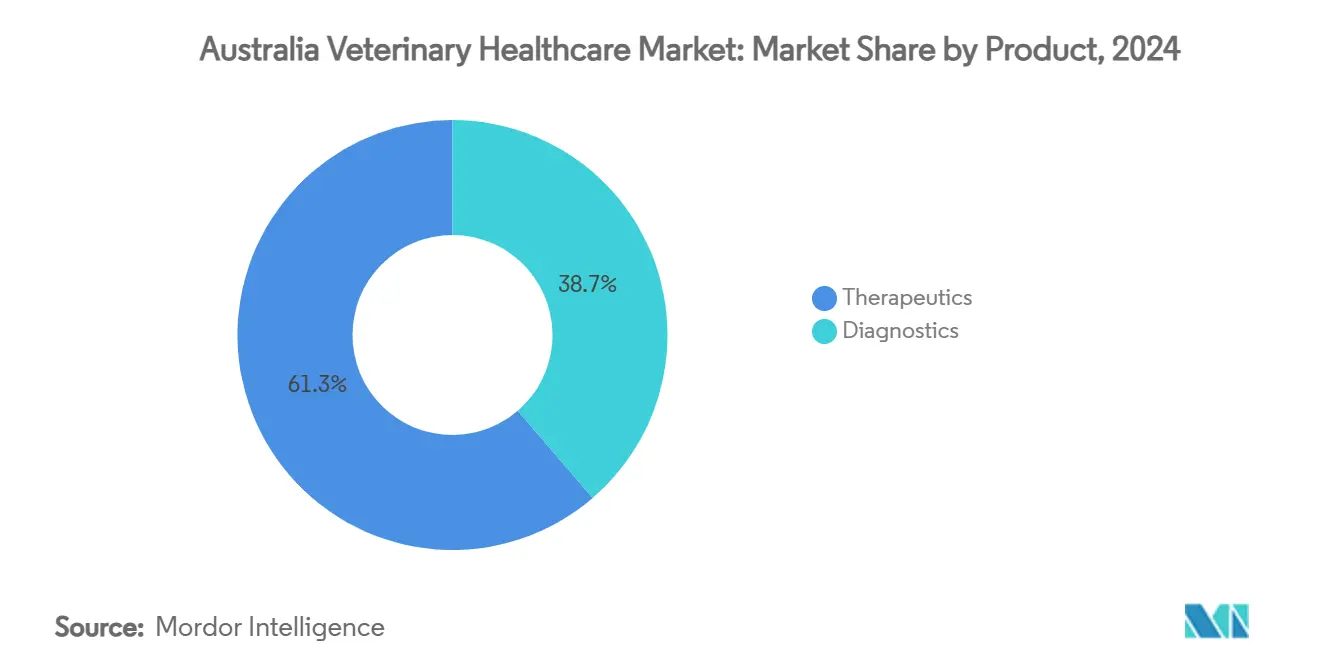

- Por produto, terapêuticas lideraram com 61,34% da participação de receita em 2024; diagnósticos têm previsão de expandir a uma CAGR de 7,45% até 2030.

- Por tipo de animal, cães e gatos detiveram 44,78% da participação do mercado de cuidados de saúde veterinária da Austrália em 2024, enquanto aves têm projeção de crescer a uma CAGR de 8,45% até 2030.

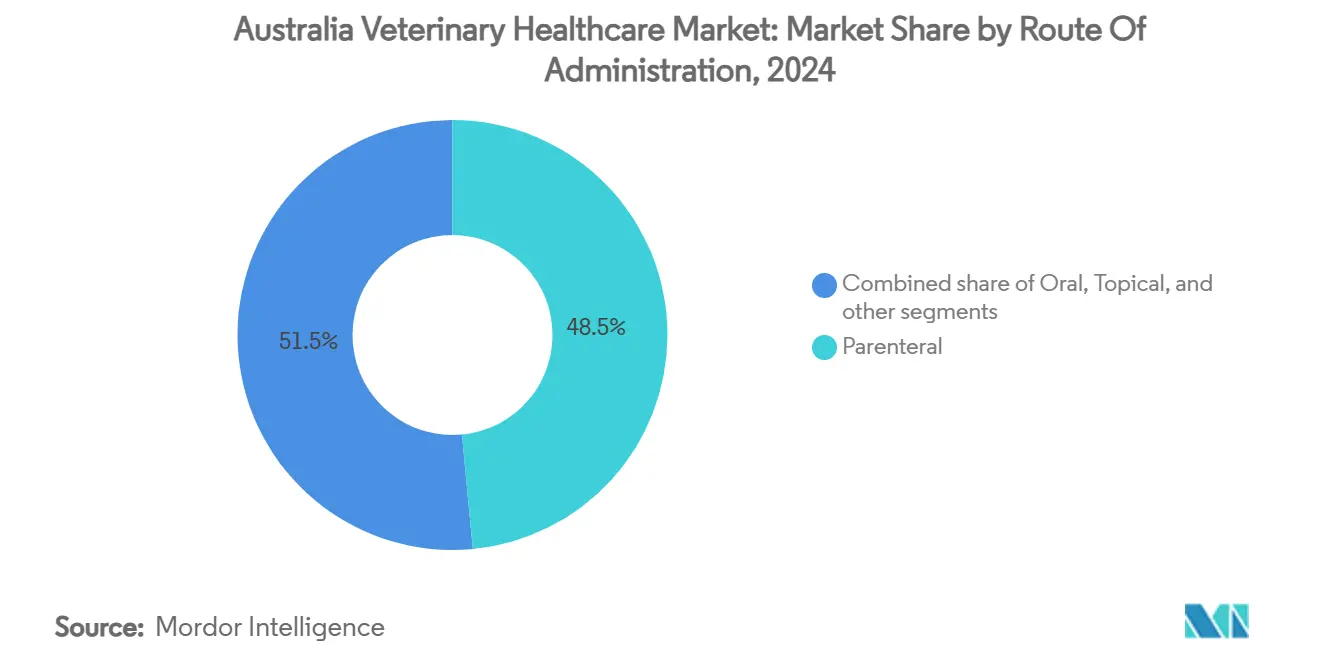

- Por via de administração, formulações parenterais representaram 48,53% do tamanho do mercado de cuidados de saúde veterinária da Austrália em 2024 e produtos orais devem registrar uma CAGR de 7,65% até 2030.

- Por usuário final, hospitais e clínicas garantiram 53,76% da participação de receita em 2024, enquanto ambientes de testes no ponto de atendimento avançam a uma CAGR de 8,43% até 2030.

Tendências e Insights do Mercado de Cuidados de Saúde Veterinária da Austrália

Análise de Impacto dos Impulsionadores

| Impulsionador | % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento dos gastos com saúde animal | +2.1% | Nacional (foco urbano) | Longo prazo (≥ 4 anos) |

| Crescimento da indústria de exportação de pecuária | +1.8% | Queensland e Austrália Ocidental | Médio prazo (2-4 anos) |

| Crescimento da posse de animais de estimação e urbanização | +1.6% | Áreas metropolitanas | Longo prazo (≥ 4 anos) |

| Avanços em tecnologia veterinária | +1.4% | Grandes cidades | Médio prazo (2-4 anos) |

| Iniciativas governamentais de biossegurança | +0.9% | Regiões agrícolas | Curto prazo (≤ 2 anos) |

| Expansão da cobertura de seguros para animais de estimação | +0.7% | Centros urbanos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento dos Gastos com Saúde Animal

Os gastos anuais com animais de estimação dispararam para USD 33 bilhões, quase o triplo dos níveis de 2019, confirmando um aprofundamento da ligação humano-animal que suporta serviços médicos, cirúrgicos e preventivos premium. Os proprietários autorizam cada vez mais procedimentos que custam mais de USD 10.000, promovendo o investimento de clínicas em equipamentos avançados e pessoal especializado. Esta confiabilidade de gastos encoraja a alocação de capital para salas de imagem, unidades de endoscopia e terapias regenerativas. O crescimento paralelo na inscrição de seguros melhora a acessibilidade para intervenções de alto custo e equilibra os ciclos de receita das clínicas. O mercado de cuidados de saúde veterinária da Austrália beneficia-se, portanto, de fluxos de gastos recorrentes e diversificados que elevam a demanda de base.

Crescimento na Indústria de Exportação de Pecuária

As exportações de pecuária geram USD 67 bilhões por ano e sustentam 428.000 empregos, obrigando os produtores a contratar veterinários para vigilância contínua, certificação e preparação para emergências. O medo da febre aftosa, com perdas modeladas de USD 80 bilhões, eleva o valor atribuído aos regimes de vacinação e diagnóstico. Avanços na pesquisa de vacinas de mRNA posicionam a Austrália como usuária e fornecedora de produtos biológicos inovadores, adicionando uma dimensão farmacêutica exportável ao mercado de cuidados de saúde veterinária da Austrália.

Crescimento da Posse de Animais de Estimação e Urbanização

Profissionais urbanos atrasam a paternidade, mas adotam animais de estimação a taxas mais altas, impulsionando gastos concentrados em Sydney, Melbourne e Brisbane. A vida em apartamento traz distúrbios comportamentais e de estilo de vida que necessitam aconselhamento nutricional e cuidados médicos especializados. Centros especializados oferecendo oncologia e cardiologia prosperam nestas áreas de influência, onde os proprietários equiparam o bem-estar animal aos padrões humanos[1]American Veterinary Medical Association, `AI solutions in veterinary diagnostics,` avma.org. O mercado de cuidados de saúde veterinária da Austrália ganha, assim, profundidade através da proliferação de serviços de nicho.

Avanços nas Tecnologias Veterinárias

Trinta por cento dos veterinários integraram análise de imagem alimentada por IA, reduzindo o tempo de diagnóstico de dias para horas e melhorando o throughput clínico. Dispositivos de ponto de atendimento (POC) agora retornam painéis hematológicos durante consultas, permitindo terapias na mesma visita. A telemedicina estende a expertise especializada a comunidades remotas, enquanto sistemas de prática digital reduzem a sobrecarga administrativa. Coletivamente, a tecnologia aumenta a capacidade de serviço e amplia o alcance, acelerando a receita dentro do mercado de cuidados de saúde veterinária da Austrália.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo dos serviços veterinários | -1.2% | Comunidades rurais | Médio prazo (2-4 anos) |

| Processos rigorosos de aprovação regulatória | -0.9% | Nacional | Médio prazo (2-4 anos) |

| Escassez de força de trabalho veterinária qualificada | -0.8% | Nacional (rural agudo) | Longo prazo (≥ 4 anos) |

| Proliferação de medicamentos veterinários falsificados | -0.6% | Canais de importação selecionados | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo dos Serviços Veterinários

Os preços das clínicas sobem mais de 8% ao ano, impulsionados pela amortização de equipamentos, despesas gerais de conformidade e custos de retenção de pessoal. Proprietários com restrições orçamentárias atrasam os cuidados, enfraquecendo a adoção preventiva e deslocando o volume para intervenções de emergência. Narrativas de sobrediagnóstico na mídia mainstream corroem a confiança e intensificam a sensibilidade ao preço[2]Sydney Morning Herald, `Pet owners query over-treatment trend,` smh.com.au. Esta pressão limita o potencial de alta em algumas localidades do mercado de cuidados de saúde veterinária da Austrália, mesmo quando os gastos agregados aumentam.

Escassez de Força de Trabalho Veterinária Qualificada

Práticas rurais lutam para recrutar e reter clínicos, com atrito alimentado pelo estresse da carga de trabalho e caminhos de carreira limitados. O esgotamento de enfermeiros veterinários afeta 42% do conjunto de trabalho de apoio, prejudicando o throughput de pacientes e a qualidade do serviço. Expansões da capacidade de treinamento não compensarão as lacunas até depois de 2027, prolongando os desequilíbrios de oferta-demanda no mercado de cuidados de saúde veterinária da Austrália.

Análise por Segmento

Por Produto: Terapêuticas Lideram Enquanto Diagnósticos Aceleram

Terapêuticas contribuíram com 61,34% para a receita de 2024, já que vacinas, parasiticidas e anti-infecciosos formaram a espinha dorsal das intervenções clínicas. O financiamento governamental para preparação contra gripe aviária e projetos pioneiros mundiais de mRNA para pecuária impulsiona a demanda por vacinas. A adoção de parasiticidas permanece robusta devido aos estilos de vida ao ar livre dos animais de estimação, e programas de gestão antimicrobiana orientam o uso prudente de anti-infecciosos. Em contraste, diagnósticos registraram apenas uma base modesta em 2024, mas exibem uma CAGR de 7,45% até 2030, sinalizando uma mudança para o reconhecimento precoce de doenças e triagem de bem-estar. Kits de imunoensaio dominam o tamanho do mercado de cuidados de saúde veterinária da Austrália para diagnósticos, e plataformas de análise de imagem por IA criam fluxos de receita de subscrição para adotantes precoces. Consequentemente, terapêuticas manterão a liderança em volume, mas diagnósticos moldarão estratégias de expansão de margem para prestadores em todo o mercado de cuidados de saúde veterinária da Austrália.

O crescimento de diagnósticos também deriva da conversão de práticas para dispositivos POC que permitem tomada de decisões no mesmo dia e tranquilidade do cliente. Ensaios moleculares detectando agentes zoonóticos se ajustam aos objetivos nacionais de biossegurança e atraem subsídios de partilha de custos. Planos de bem-estar agrupados incorporando triagem anual garantem lealdade do cliente e estabilizam o fluxo de caixa. Juntas, essas dinâmicas ilustram como paradigmas preventivos estão reformulando a mistura de produtos no mercado de cuidados de saúde veterinária da Austrália.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Animal: Animais de Companhia Dominam, Aves em Crescimento

Cães e gatos garantiram uma participação de 44,78% em 2024, beneficiando-se das tendências de humanização urbana e cobertura de seguros em crescimento que financia regimes de cuidados complexos. Serviços especializados como oncologia e ortopedia empurram os valores médios de transação para mais alto. Não obstante, aves registram o crescimento mais rápido a uma CAGR de 8,45%, ligado à expansão de exportações e padrões internacionais rigorosos de saúde. Produtores aviários requerem vigilância contínua, vacinação e certificação, canalizando receita para produtos biológicos e diagnósticos. A participação do mercado de cuidados de saúde veterinária da Austrália para pecuária no geral sobe à medida que produtores previnem choque econômico de surtos de doenças.

Medicina equina mantém um nicho de alto valor ligado às corridas, enquanto aquacultura abre potencial incremental através de inovação em vacinas visando Iridoviridae. Ovelhas e cabras permanecem subatendidas, oferecendo potencial de espaço em branco para práticas desenvolvendo expertise em pequenos ruminantes. Amplamente, o volume de animais de companhia sustenta a demanda central, e aves garantem incremento, mantendo equilíbrio no mercado de cuidados de saúde veterinária da Austrália.

Por Via de Administração: Parenteral Lidera, Oral Ganha Momentum

Produtos parenterais representaram 48,53% da receita em 2024, refletindo a preferência de clínicos por injetáveis de início rápido em cenários críticos e de pecuária[3]Australian Pesticides and Veterinary Medicines Authority, `Antimicrobial stewardship guidelines,` apvma.gov.au. Cuidados de emergência, vacinações de rebanho e formulações de depósito ancoram essa dominância. No entanto, entrega oral registra uma CAGR de 7,65% até 2030, já que mastigáveis palatáveis e suspensões saborizadas ganham aceitação do proprietário para condições crônicas. O lançamento do Apoquel Chewable pela Zoetis exemplifica essa direção, ligando conveniência com conformidade e impulsionando compras repetidas. Tecnologias orais de liberação sustentada reduzem ainda mais a frequência de dosagem, promovendo aderência e justificando preços premium no mercado de cuidados de saúde veterinária da Austrália.

Inovações tópicas e transdérmicas adicionam escolha para controle de ectoparasitas, e dispositivos implantáveis aparecem para modulação hormonal no manejo da reprodução. À medida que o arsenal terapêutico se diversifica, clínicas podem adaptar regimes, elevando o valor percebido e receita em todo o mercado de cuidados de saúde veterinária da Austrália.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Hospitais Lideram, Testes no Ponto de Atendimento Emergem

Hospitais e clínicas mantiveram 53,76% de participação em 2024 como ponto de contato primário para cirurgia, imagem e cuidados hospitalares. Consolidadores como VetPartners aproveitam escala para padronizar qualidade e negociar termos com fornecedores. Ambientes de ponto de atendimento, embora menores, sobem a uma CAGR de 8,43% descentralizando diagnósticos em prática geral e ambientes rurais. Clínicos armados com kits portáteis de hematologia, ultrassom e moleculares entregam respostas rápidas, permitindo tratamentos na mesma visita e reduzindo vazamento de referência. Canais de farmácias de varejo e comércio eletrônico suplementam o acesso ao produto, mas o controle de prescrição permanece dentro da supervisão veterinária, preservando pilares de receita para clínicas físicas no mercado de cuidados de saúde veterinária da Austrália.

Modelos móveis e de telessaúde visam escassez de força de trabalho no interior, adicionando capacidade de serviço sem instalações permanentes. À medida que essas abordagens híbridas amadurecem, a segmentação do usuário final refletirá um continuum desde grandes hospitais até plataformas virtuais, ampliando o alcance do mercado de cuidados de saúde veterinária da Austrália.

Análise Geográfica

O mercado de cuidados de saúde veterinária da Austrália exibe crescimento nacional coeso, mas manifesta disparidades regionais ligadas à densidade populacional e especialização agrícola. Centros metropolitanos como Sydney, Melbourne e Brisbane geram a maioria das receitas de animais de companhia devido a altas taxas de posse e proximidade a centros especializados. Clínicas nessas áreas beneficiam-se de escolas veterinárias próximas, garantindo disponibilidade de talento e promovendo adoção rápida de modalidades de ponta. Perth e Adelaide adicionam momentum através do crescimento da posse de animais de estimação e demografia afluente que suporta gastos premium.

Queensland e Austrália Ocidental ancoram gastos com pecuária, com vastas operações de gado exigindo vigilância de saúde de rotina e certificação orientada pela exportação. Esses estados comandam compras de vacinas e diagnósticos, reforçando a vigilância de biossegurança que ecoa prioridades de financiamento federal. No Território do Norte, a prevalência de doenças tropicais necessita programas direcionados de vacinação e controle de vetores, enquanto iniciativas de extensão comunitária indígena melhoram links de bem-estar animal e saúde pública. O status insular da Tasmânia aguça controles de quarentena e estimula demanda por terapêuticas de aquacultura dado seu setor de salmonídeos.

A Austrália do Sul aproveita viticultura e produção boutique de pecuária, promovendo oportunidades veterinárias de nicho no manejo reprodutivo e genética de rebanho. O Território da Capital Australiana, apesar de sua pequena área, hospeda reguladores nacionais moldando política em todo o mercado de cuidados de saúde veterinária da Austrália. Iniciativas governamentais como a Estratégia Nacional de Biossegurança harmonizam respostas a ameaças emergentes, garantindo padrões uniformes e promovendo continuidade de demanda nacional. No geral, a diversidade geográfica sustenta resiliência, permitindo que o mercado de cuidados de saúde veterinária da Austrália equilibre o crescimento urbano de animais de companhia com imperativos rurais de pecuária.

Cenário Competitivo

O mercado de cuidados de saúde veterinária da Austrália reporta consolidação moderada à medida que influxos de private equity buscam economias de escala e alavancagem de marca. A aquisição da VetPartners pela EQT em janeiro de 2025 criou uma rede de 267 clínicas empregando mais de 1.300 veterinários, intensificando o poder de barganha com fornecedores e acelerando a padronização de protocolos. A Greencross, avaliada em USD 3,75 bilhões, avalia uma nova listagem na ASX para desbloquear capital para iniciativas digitais e reformas de clínicas. O CVS Group, baseado no Reino Unido, investiu USD 82,5 milhões para garantir 28 locais australianos, sinalizando interesse transfronteiriço contínuo em ativos locais.

Fabricantes farmacêuticos expandem pegadas de produção para garantir soberania de fornecimento. A Zoetis comprou uma planta de Melbourne de 21 acres em agosto de 2024, dobrando sua produção de vacinas e alinhando-se com apelos governamentais por capacidade doméstica. Fornecedores de tecnologia diferenciam práticas: 30% dos clínicos agora confiam em diagnósticos de IA para encurtar tempos de espera e elevar precisão, apelando para proprietários conscientes da qualidade. Fornecedores de software de gestão de prática integram módulos de conformidade que facilitam documentação APVMA, reduzindo encargos administrativos e aguçando posicionamento competitivo.

Espaço em branco permanece na entrega de serviços remotos. Triagem de telessaúde, unidades cirúrgicas móveis e planos de bem-estar por subscrição visam preencher lacunas de clínicos no interior, enquanto geram receita recorrente. Iniciativas de força de trabalho focam em bônus de retenção e suporte de saúde mental para reduzir atrito. À medida que a consolidação continua, o mercado de cuidados de saúde veterinária da Austrália provavelmente alcançará um equilíbrio onde um punhado de grupos corporativos coexistirá com independentes de alto toque que comandam lealdade localizada.

Líderes da Indústria de Cuidados de Saúde Veterinária da Austrália

Zoetis Inc

Vetoquinol SA

Merck Co. Inc.

Elanco Animal Health

Boehringer Ingelheim Animal Health

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: A EQT concordou em adquirir a VetPartners, a maior rede de serviços veterinários da Austrália com 267 clínicas e mais de 1.300 veterinários, sinalizando comprometimento mais profundo do private-equity com o setor de serviços de saúde animal do país.

- Janeiro de 2025: A Australian Pesticides and Veterinary Medicines Authority iniciou um caminho de aprovação simultânea com reguladores do Reino Unido, reduzindo tempos de registro para novos medicamentos e dispositivos veterinários vendidos na Austrália.

- Novembro de 2024: O Governo Federal alocou USD 95 milhões adicionais para reforçar a preparação contra gripe aviária, expandindo o investimento total de biossegurança da Austrália além de USD 1 bilhão e impulsionando a demanda por diagnósticos e vacinas.

- Agosto de 2024: A Zoetis comprou um local de fabricação de 21 acres em Melbourne, dobrando a capacidade de produção doméstica de vacinas e fortalecendo a resiliência de fornecimento da Austrália para produtos biológicos de pecuária e animais de companhia.

- Maio de 2024: O Governo de Nova Gales do Sul produziu a primeira vacina de mRNA do mundo para vírus da doença da fronteira, estabelecendo capacidade local para resposta rápida a doenças animais emergentes.

Escopo do Relatório do Mercado de Cuidados de Saúde Veterinária da Austrália

Conforme o escopo deste relatório, o mercado de cuidados de saúde veterinária da Austrália está crescendo e compreende produtos e soluções terapêuticas e diagnósticas para animais de companhia e rurais. Animais de companhia podem ser domados ou adotados para companhia ou como guardas de casa/escritório, e animais rurais são criados para produtos relacionados à carne e leite. Animais de companhia incluem caninos, felinos e equinos. Animais rurais incluem bovinos, aves e suínos. O Mercado de Cuidados de Saúde Veterinária da Austrália está segmentado com Base no Produto (Terapêuticas e Diagnósticos) e Tipo de Animal (Cães e Gatos, Cavalos, Ruminantes, Suínos, Aves e Outros Animais). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Terapêuticas | Vacinas |

| Parasiticidas | |

| Anti-infecciosos | |

| Aditivos Medicinais para Ração | |

| Outras Terapêuticas | |

| Diagnósticos | Testes Imunodiagnósticos |

| Diagnósticos Moleculares | |

| Imagem Diagnóstica | |

| Química Clínica | |

| Dispositivos de Teste no Ponto de Atendimento |

| Outros Diagnósticos |

| Cães e Gatos |

| Cavalos |

| Ruminantes |

| Suínos |

| Aves |

| Outros Tipos de Animais |

| Oral |

| Parenteral |

| Tópica |

| Outras Vias de Administração |

| Hospitais e Clínicas Veterinárias |

| Laboratórios de Referência |

| Ambientes de Teste no Ponto de Atendimento / Interno |

| Institutos Acadêmicos e de Pesquisa |

| Por Produto | Terapêuticas | Vacinas |

| Parasiticidas | ||

| Anti-infecciosos | ||

| Aditivos Medicinais para Ração | ||

| Outras Terapêuticas | ||

| Diagnósticos | Testes Imunodiagnósticos | |

| Diagnósticos Moleculares | ||

| Imagem Diagnóstica | ||

| Química Clínica | ||

| Dispositivos de Teste no Ponto de Atendimento | ||

| Por Tipo de Animal | Outros Diagnósticos | |

| Cães e Gatos | ||

| Cavalos | ||

| Ruminantes | ||

| Suínos | ||

| Aves | ||

| Outros Tipos de Animais | ||

| Por Via de Administração | Oral | |

| Parenteral | ||

| Tópica | ||

| Outras Vias de Administração | ||

| Por Usuário Final | Hospitais e Clínicas Veterinárias | |

| Laboratórios de Referência | ||

| Ambientes de Teste no Ponto de Atendimento / Interno | ||

| Institutos Acadêmicos e de Pesquisa | ||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de cuidados de saúde veterinária da Austrália?

O mercado está avaliado em USD 1,09 bilhão em 2025 com previsão de alcançar USD 1,55 bilhão até 2030.

Que CAGR é esperada até 2030?

Uma taxa de crescimento anual composta de 7,84% é projetada para 2025-2030.

Qual categoria de produto lidera a receita?

Terapêuticas lideram com 61,34% de participação em 2024, impulsionadas por vacinas e parasiticidas.

Qual segmento está crescendo mais rapidamente?

Diagnósticos mostram o maior crescimento a uma CAGR de 7,45% devido ao foco em cuidados preventivos e adoção de IA.

Quão significativa é a avicultura no crescimento futuro?

Avicultura é o segmento animal em expansão mais rápida a uma CAGR de 8,45% devido aos requisitos de saúde relacionados à exportação.

Que desafios limitam a expansão?

Altos custos de serviços e uma escassez duradoura de força de trabalho veterinária permanecem os principais obstáculos.

Página atualizada pela última vez em: