Tamanho e Participação do Mercado de Calçado Esportivo

Análise do Mercado de Calçado Esportivo por Mordor Intelligence

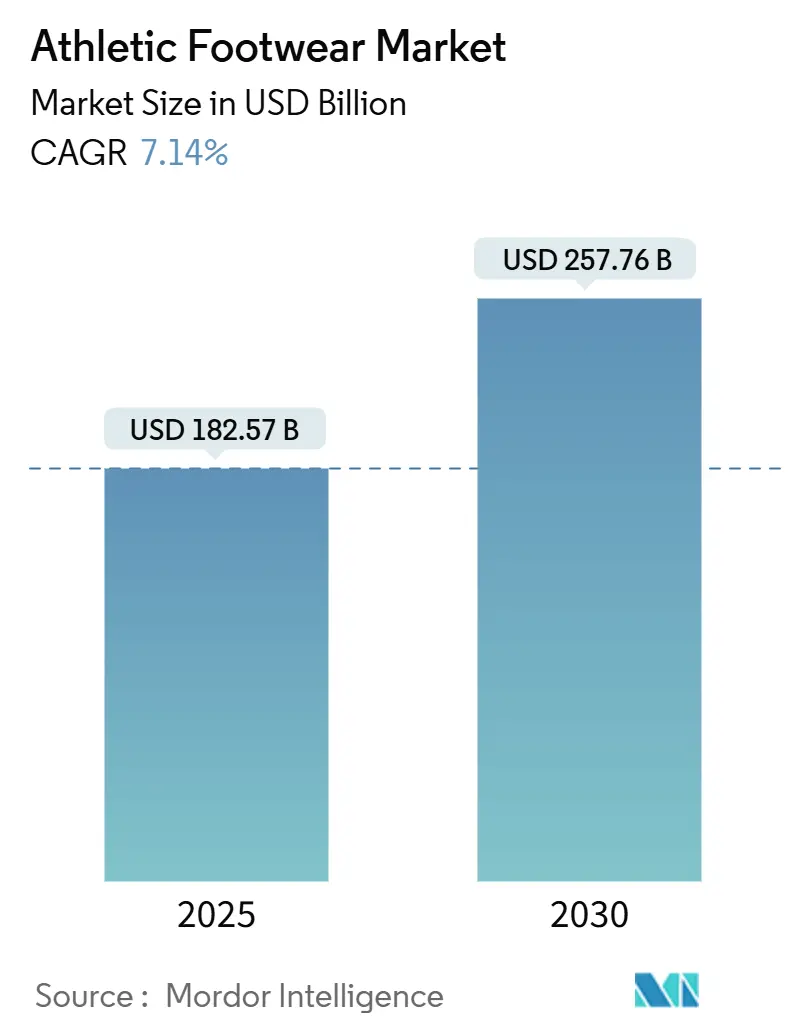

O tamanho do mercado de calçado esportivo é estimado em USD 182,57 bilhões em 2025 e previsto para alcançar USD 257,76 bilhões até 2030, avançando a uma TCAC de 7,14%. Com a demanda por tênis de performance e lifestyle permanecendo forte, e com mais mulheres participando em esportes organizados, as linhas entre vestuário atlético e casual estão cada vez mais tênues. Esta tendência está expandindo oportunidades no mercado de calçado esportivo. As marcas agora estão introduzindo produtos adaptados à biomecânica feminina, integrando tecnologias avançadas de amortecimento e placas em seus modelos de corrida para melhorar performance e conforto. Elas também estão aprimorando suas plataformas digitais direto ao consumidor (DTC), que não apenas aumentam o engajamento, mas também melhoram as margens de lucro ao reduzir a dependência de intermediários. Além disso, as marcas estão aproveitando análise de dados para personalizar experiências do cliente e otimizar ofertas de produtos. Adicionalmente, o mercado de calçado esportivo está vendo crescimento tanto em economias desenvolvidas quanto emergentes, impulsionado pela consolidação de canais entre varejistas especializados, uma rápida mudança para e-commerce e maior investimento governamental em infraestrutura esportiva. O foco crescente em sustentabilidade e materiais ecológicos também está influenciando a inovação de produtos e preferências do consumidor neste mercado.

Principais Conclusões do Relatório

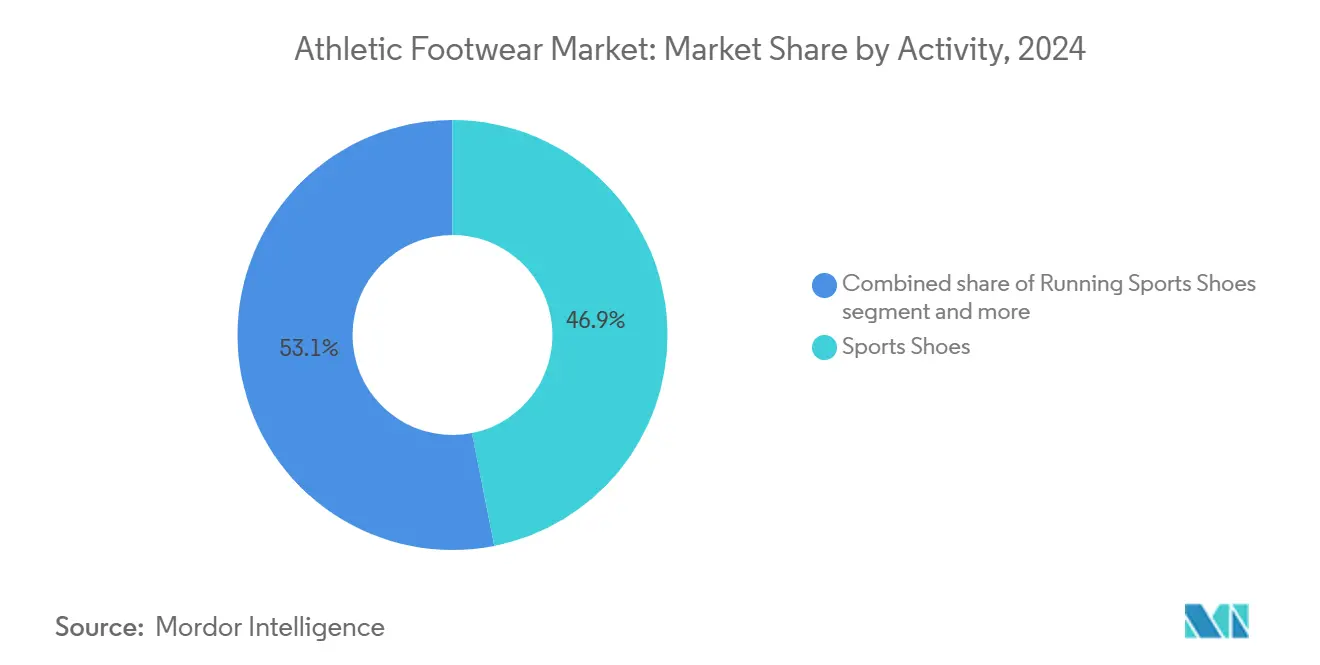

- Por atividade, tênis esportivos lideraram com 46,89% da participação do mercado de calçado esportivo em 2024; tênis de corrida projetados para expandir a 7,35% TCAC até 2030.

- Por tipo de produto, tênis representaram 87,38% de participação do tamanho do mercado de calçado esportivo em 2024, enquanto botas avançam a 6,86% TCAC até 2030.

- Por usuário final, homens detiveram 62,08% da participação do mercado de calçado esportivo em 2024; o segmento infantil registra a maior TCAC projetada de 7,64% até 2030.

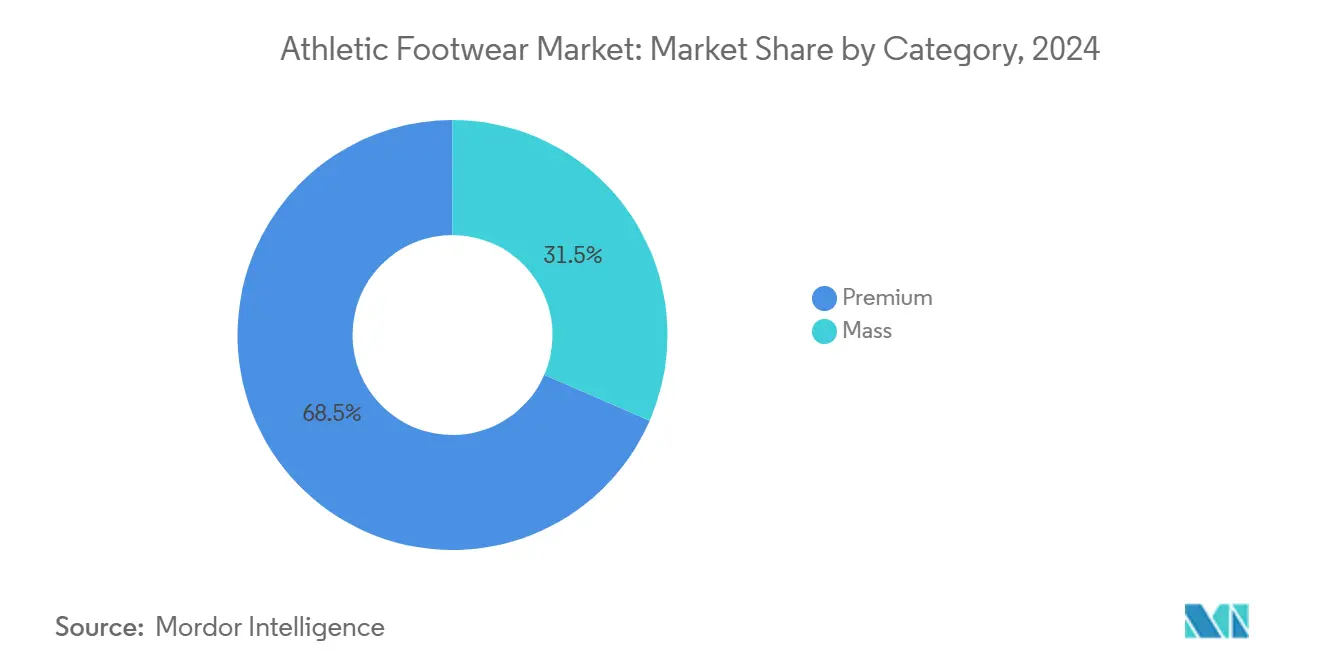

- Por categoria, o segmento mass representou 68,48% de participação do tamanho do mercado de calçado esportivo em 2024, com o nível premium crescendo mais rapidamente a 7,94% TCAC entre 2025-2030.

- Por canal de distribuição, lojas de artigos esportivos e atléticos capturaram 60,07% de participação em 2024, enquanto o varejo online está previsto para registrar 8,11% TCAC.

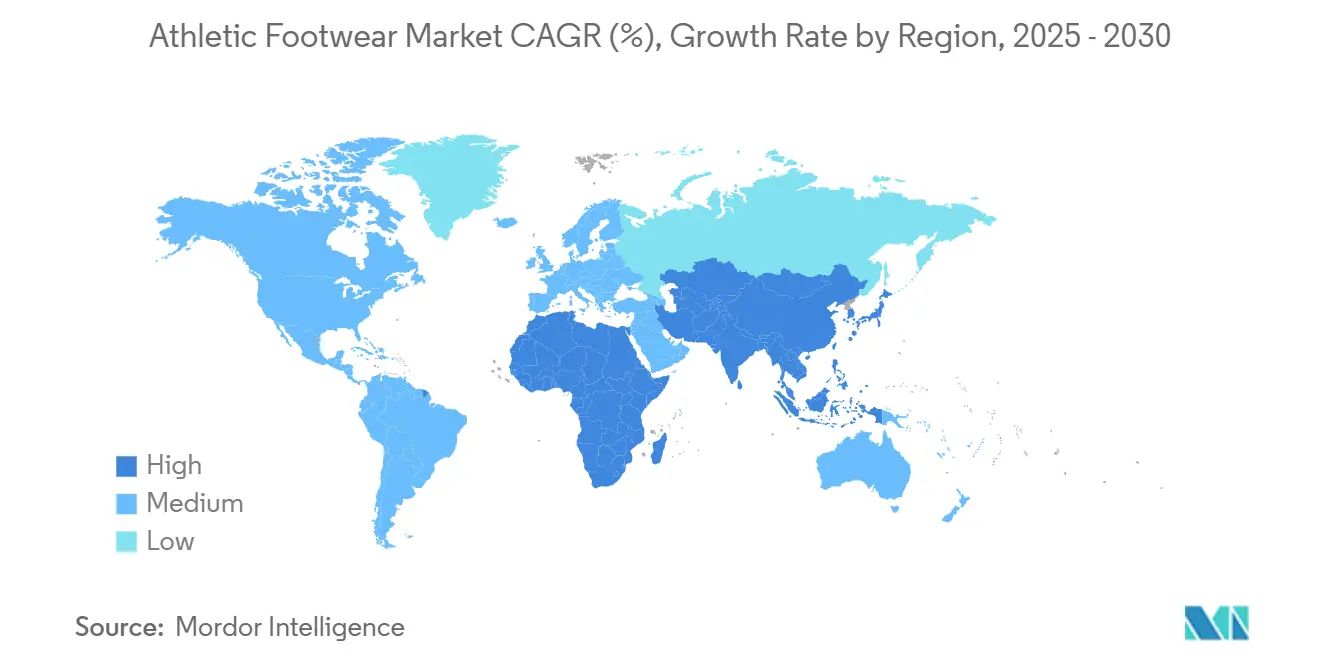

- Por geografia, América do Norte dominou com 34,81% da participação do mercado de calçado esportivo em 2024; Ásia-Pacífico está no caminho para 8,44% TCAC no mesmo período de perspectiva.

Tendências e Insights do Mercado Global de Calçado Esportivo

Análise de Impacto dos Drivers

| Drivers | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento significativo na taxa de participação de mulheres em esportes | +1.2% | Global, com impacto mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Marketing agressivo por marcas renomadas | +1.0% | Global | Curto prazo (≤ 2 anos) |

| Influência de plataformas de mídias sociais e endossos de celebridades | +0.8% | Global, com maior impacto em regiões com alta penetração digital | Curto prazo (≤ 2 anos) |

| Iniciativas governamentais favoráveis para impulsionar cultura esportiva | +0.7% | Ásia-Pacífico, Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Inovações como melhor amortecimento atraem consumidores. | +0.9% | Global, com foco no segmento premium | Médio prazo (2-4 anos) |

| Compras online tornaram o calçado esportivo mais acessível. | +1.1% | Global, com impacto mais forte em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento significativo na taxa de participação de mulheres em esportes

O aumento da participação feminina em esportes está impulsionando mudanças transformadoras no mercado de calçado esportivo, compelindo as marcas a adaptarem seus portfólios de produtos para atender às preferências em evolução dos consumidores. Segundo um relatório de 2024 da Women's Sports Foundation, 67% das mulheres pesquisadas atribuíram seu envolvimento em esportes ao desenvolvimento de habilidades de liderança, enfatizando o impacto social mais amplo desta tendência[1]Source: Women's Sports Foundation, The Generational Impact of Sports on Women's Leadership,

womenssportsfoundation.org. Startups como Moolah Kicks, que atendem exclusivamente jogadoras de basquete feminino, exemplificam o potencial do mercado. A empresa alcançou um impressionante crescimento composto de vendas de 150% ao longo de quatro anos e expandiu sua presença no varejo de 140 para 630 lojas, demonstrando a demanda crescente por calçado esportivo focado em mulheres. Em resposta, marcas estabelecidas estão inovando ao projetar produtos adaptados à biomecânica feminina, incluindo ajustes em formas, densidades de amortecimento e padrões de tração. Adicionalmente, estão colaborando com atletas femininas proeminentes para lançar colorações direcionadas por estilo que ressoam com consumidoras mulheres. Esta mudança está fomentando maior inclusão, incentivando taxas de participação mais altas e expandindo significativamente o mercado de calçado esportivo, que historicamente foi dominado por homens. O foco evolutivo nas necessidades das mulheres não está apenas remodelando a inovação de produtos, mas também redefinindo a dinâmica do mercado, criando novas oportunidades de crescimento para jogadores emergentes e estabelecidos.

Marketing agressivo por marcas renomadas

O mercado de calçado esportivo está passando por transformação rápida conforme os principais jogadores globais aprimoram suas estratégias de publicidade e adotam técnicas avançadas de micro-segmentação de audiência para garantir ou expandir sua participação de mercado. A Nike, que representa aproximadamente 18% da participação global de mercado, estabeleceu uma meta de alcançar um crescimento médio anual de receita de 5% na próxima década. Uma parte significativa deste crescimento é esperada vir da Grande China, onde a empresa está visando uma taxa de crescimento de 11%. Esta região apresenta oportunidades substanciais impulsionadas pela aceleração da urbanização, uma classe média em expansão e rendas disponíveis crescentes, que estão impulsionando a demanda por calçado esportivo de alta qualidade. Simultaneamente, a Adidas está redirecionando estrategicamente seus orçamentos de mídia para canais americanos, aproveitando fraquezas dos concorrentes para fortalecer sua presença nas prateleiras e acelerar a penetração no mercado. Ambas as empresas estão investindo pesadamente em personalização baseada em dados e integração omnicanal, que estão permitindo engajamento aprimorado do cliente, melhores taxas de conversão e processos de venda mais rápidos. Adicionalmente, a adoção crescente de plataformas de e-commerce e a tendência crescente do athleisure estão contribuindo ainda mais para a expansão do mercado. Estas iniciativas estratégicas, combinadas com preferências de consumidor em evolução e avanços tecnológicos, estão impulsionando o crescimento sustentado e intensificando a competição dentro do mercado de calçado esportivo.

Influência de plataformas de mídias sociais e endossos de celebridades

Em 2025, a tendência #BootsOnlySummer, impulsionada pelo TikTok, destacou uma mudança sísmica no mundo do calçado esportivo. Antes confinadas ao reino dos esportes, as chuteiras de futebol começaram a adornar cenários cotidianos, graças a uma evolução cultural. Esta transformação foi pontuada quando a sensação pop Rosalía foi vista usando chuteiras New Balance 442 Pro FG V2 nas vibrantes ruas de Nova York, momentos antes do Met Gala. Marcas esportivas, reconhecendo a fusão de esportes e lifestyle, estão capitalizando nesta tendência. A Adidas se destaca nesta narrativa, ostentando um aumento de 6% nas vendas de vestuário, atribuindo parte deste crescimento à popularidade crescente de calçados inspirados no futebol. Eventos como a Euro 2024 da UEFA e as Olimpíadas de Paris apenas intensificaram este momentum. Consolidando ainda mais esta tendência, a Adidas apresentou iterações urbano-inteligentes de seus designs clássicos de futebol, como o Adidas Predator 24 League Low Freestyle, misturando performance com estilo urbano. O entrelaçamento de esportes e moda está sendo cada vez mais moldado por atletas celebridades. Olimpianos como Noah Lyles estão causando ondas nas passarelas de moda, com Lyles notavelmente fechando o show Willy Chavarría em uma declaração ousada e sem camisa. Tais momentos ressaltam a influência crescente que atletas exercem na indústria da moda, onde suas histórias e marcas distintas ressoam profundamente com consumidores que buscam autoexpressão autêntica.

Iniciativas governamentais favoráveis para impulsionar cultura esportiva

A política pública permanece um driver crítico de crescimento no mercado de calçado esportivo, com governos implementando iniciativas direcionadas para promover atividade física e fortalecer indústrias locais. Na China, investimentos provinciais que integram "tecnologia com cultura esportiva" demonstraram efetividade superior no aumento das taxas de atividade física comparado a abordagens focadas em infraestrutura. Estes investimentos não apenas incentivam estilos de vida mais saudáveis, mas também impulsionam a inovação em calçado esportivo, atendendo à demanda crescente por produtos avançados que melhoram a performance e se alinham com preferências do consumidor por funcionalidade e estilo. Similarmente, a Comissão de Moda da Arábia Saudita está ativamente avançando capacidades locais de fabricação de roupas esportivas. Esta iniciativa fortalece o ecossistema de produção doméstica, diversifica a cadeia de suprimentos regional e apoia os objetivos da Visão 2030 da nação de diversificação econômica e autossuficiência industrial. Coletivamente, estas políticas estratégicas estão expandindo a base de participantes ativos, estimulando a demanda por equipamentos esportivos e acelerando a tendência de premiumização na indústria de calçado esportivo, conforme consumidores buscam cada vez mais produtos de alta qualidade, duráveis e tecnologicamente avançados.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferação de produtos falsificados | -1.1% | Global, com maior impacto na Ásia-Pacífico e América Latina | Médio prazo (2-4 anos) |

| Preços voláteis de matérias-primas aumentam despesas de produção e comprimem margens de lucro. | -0.8% | Global, com impacto mais forte em segmentos de mercado de massa | Curto prazo (≤ 2 anos) |

| Regulamentações trabalhistas e ambientais rigorosas | -0.6% | Europa, América do Norte, com efeito colateral para cadeias de suprimentos globais | Longo prazo (≥ 4 anos) |

| Preocupações sobre sustentabilidade e sourcing. | -0.5% | Global, com impacto mais forte em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Proliferação de produtos falsificados

A falsificação permanece um desafio crítico, erodindo a confiança do consumidor e causando perdas substanciais de receita no mercado de calçado esportivo. A OCDE relatou que sapatos falsificados constituíram 21,4% de todas as apreensões aduaneiras em 2025, com China, Turquia e Hong Kong identificados como as principais fontes destes produtos falsificados[2]Source: Organization for Economic Co-operation and Development, Mapping Global Trade in Fakes 2025,

oecd.org. A União Europeia (UE) tornou-se um destino significativo para tais produtos, destacando a escala global da questão. Além disso, o Representante Comercial dos EUA, em seu Relatório Especial 301 de 2025, destacou o papel fundamental dos setores intensivos em propriedade intelectual (PI) no impulsionamento do crescimento econômico, ao mesmo tempo em que enfatizou as consequências macroeconômicas de longo alcance da falsificação. Para combater esta questão, marcas estão cada vez mais adotando tecnologias avançadas anti-falsificação como autenticação RFID, sistemas de rastreamento baseados em blockchain e rotulagem forense. Estas soluções melhoram a segurança e rastreabilidade do produto; entretanto, também introduzem custos operacionais mais altos. Como resultado, empresas enfrentam o desafio de absorver estes custos, que podem tensionar margens de lucro, ou repassá-los aos consumidores através de preços mais altos, criando um trade-off complexo no mercado.

Preços voláteis de matérias-primas aumentam despesas de produção e comprimem margens de lucro.

O mercado de calçado esportivo continua a enfrentar desafios significativos devido à volatilidade de custos de insumos, apesar de um declínio de 1,4% nos preços de varejo de vestuário e calçados. Segundo o Índice de Preços ao Produtor, bens de demanda final experimentaram um aumento anual de 3,2% em fevereiro de 2025, refletindo pressões de custos contínuas ao longo da cadeia de suprimentos[3]Source: Bureau of Labor Statistics, Producer Price Indexes - MAY 2025,

bls.gov. Para abordar estes desafios, empresas líderes estão cada vez mais adotando soluções inovadoras, como iniciativas de polímeros reciclados e materiais à base biológica como couro de micélio. Estas medidas não apenas ajudam a mitigar flutuações de custos, mas também se alinham com a preferência crescente do consumidor por produtos sustentáveis e ecológicos, que se tornou um driver chave no mercado. Entretanto, marcas menores são desproporcionalmente afetadas por estas pressões de custos devido às suas economias de escala limitadas e poder de precificação mais fraco. Isto levou a um aumento notável na atividade de fusões e aquisições e o estabelecimento de parcerias estratégicas da cadeia de suprimentos. Estas iniciativas visam estabilizar processos de aquisição, melhorar a eficiência de custos e aprimorar a resiliência operacional, permitindo que empresas naveguem melhor as incertezas do ambiente de mercado.

Análise de Segmentação

Por Atividade: Tênis de corrida sustentam momentum de dois dígitos

Em 2024, tênis esportivos capturaram 46,89% do mercado de calçado esportivo, impulsionados por sua versatilidade em esportes coletivos e a tendência athleisure crescente. Esta dominância é atribuída à sua funcionalidade dupla, atendendo tanto necessidades de performance quanto lifestyle. A Nike relatou USD 33,4 bilhões em vendas de calçados para o exercício fiscal 2024, apoiada por preços médios de venda mais altos apesar de um declínio nos volumes unitários. O segmento continua a se beneficiar da adoção crescente de silhuetas de performance como vestimenta cotidiana. Além disso, a introdução de colorações diversas e colaborações estratégicas com atletas, designers e influenciadores elevou tênis esportivos a pilares da moda, garantindo demanda sustentada entre gêneros, faixas etárias e regiões.

Tênis de corrida são projetados para crescer a uma forte TCAC de 7,35% de 2025 a 2030, superando o mercado geral de calçado esportivo. Este crescimento é alimentado por inovação contínua em design e materiais, com marcas incorporando recursos avançados como placas de fibra de carbono, entresolados superdimensionados e cabedais de mesh adaptativo para melhorar o retorno de energia, melhorar o conforto e reduzir riscos de lesão. Lançamentos de produtos principais, incluindo o Pegasus Premium, Adizero Boston 13 e Hyperion Elite 3, destacam uma mudança para espumas leves com alturas de pilha excedendo 40 mm, apelando tanto para atletas de elite quanto corredores recreativos. Adicionalmente, com mais de 30% dos novos modelos integrando materiais reciclados, o segmento se alinha com a demanda crescente do consumidor por sustentabilidade. Esta combinação de performance, inovação e responsabilidade ambiental fortalece a posição do segmento como um driver chave dentro do mercado de calçado esportivo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Botas ganham altitude no crossover outdoor

Em 2024, tênis mantiveram sua dominância no mercado de calçado esportivo, representando uma participação substancial de 87,38%. Esta dominância decorre de avanços contínuos em P&D, particularmente no desenvolvimento de entresolados à base de PEBA, que melhoraram significativamente a performance do calçado. Estes entresolados são mais leves e responsivos, reduzindo a pressão do pé por porcentagens de dois dígitos comparado aos entresolados EVA tradicionais. Adicionalmente, a integração de tecnologia de ponta com colaborações estratégicas de estilo fortaleceu o apelo dos tênis, posicionando-os como essenciais tanto para estilos de vida urbanos quanto atividades esportivas. Esta mistura de inovação, conforto e estilo cimentou os tênis como a espinha dorsal do mercado de calçado esportivo, atendendo às demandas de uma base de consumidores diversa e em expansão.

Por outro lado, o segmento de botas está previsto para crescer a uma forte TCAC de 6,86%, impulsionado pela popularidade crescente de atividades ao ar livre como caminhada e corrida em trilha, juntamente com a adoção crescente de estilos de vida centrados no outdoor. Modelos proeminentes como o Merrell Moab Speed 2 e Hoka Anacapa 2 Low GTX ganharam reconhecimento amplo por seus recursos avançados, incluindo designs à prova d'água, cabedais sustentáveis e amortecimento luxuoso, tudo mantendo um perfil leve abaixo de 400 g. O crescimento deste segmento ressalta uma preferência crescente do consumidor por calçados versáteis que fazem transição sem esforço entre trilhas outdoor rugosas e ambientes urbanos. Como resultado, a categoria de botas está expandindo o alcance do mercado de calçado esportivo dentro de canais de varejo focados em outdoor, atendendo às necessidades em evolução de consumidores ativos e ambientalmente conscientes.

Por Usuário Final: Segmento infantil acelera

Em 2024, homens representaram 62,08% do mercado de calçado esportivo, impulsionados por rendas disponíveis crescentes, maior consciência sobre saúde e um foco crescente em fitness e participação esportiva. A dominância do segmento é ainda apoiada pela popularidade das tendências athleisure, que tornaram tênues as linhas entre roupas esportivas e casuais. O relatório do exercício fiscal 2024 da Nike destacou o papel crítico do mercado americano, contribuindo com 42% de sua receita total, com a categoria masculina servindo como um driver chave de crescimento. Ao alavancar endossos de estrelas da NBA e NFL, a Nike não apenas fortalece seu apelo entre consumidores masculinos, mas também se incorpora dentro do tecido cultural de esportes e lifestyle. Este alinhamento estratégico com atletas de alto perfil continua a impulsionar visibilidade da marca, lealdade do consumidor e liderança de mercado, posicionando a Nike como um jogador dominante no mercado de calçado esportivo.

O segmento infantil está projetado para crescer a uma robusta TCAC de 7,64% até 2030, superando o crescimento das categorias adultas. A Foot Locker relatou forte crescimento de dois dígitos em suas lojas Kids Foot Locker durante o exercício fiscal de 2024, enfatizando a importância crescente do segmento. Este crescimento é alimentado por vários fatores, incluindo pais priorizando o desenvolvimento adequado dos pés, a expansão rápida de ligas esportivas juvenis e a popularidade crescente da cultura mini-sneaker como tanto uma tendência de moda quanto uma escolha de lifestyle. Adicionalmente, a influência crescente de mídias sociais e endossos de celebridades direcionados a audiências mais jovens impulsionou ainda mais a demanda neste segmento. Reconhecendo este potencial, marcas como Moolah Kicks estão introduzindo linhas de calçados juvenis específicos por gênero, indo além da abordagem tradicional de redimensionar designs adultos. Esta mudança estratégica ressalta o foco crescente em abordar as necessidades e preferências únicas da demografia juvenil, estabelecendo o segmento infantil como um driver crítico de crescimento dentro do mercado de calçado esportivo.

Por Categoria: Nível premium lidera elevação de receita

Em 2024, ofertas mass dominaram o mercado de calçado esportivo, capturando 68,48% da participação de mercado. Esta dominância foi impulsionada por sua acessibilidade e a incorporação de tecnologias avançadas em produtos de nível inicial. Recursos como malhas respiráveis e entresolados à base de phylon, que antes eram exclusivos de modelos premium ou principais, agora são padrão em ofertas mass. Esta integração estratégica melhorou significativamente a proposta de valor destes produtos, permitindo que marcas atendam a uma base de consumidores mais ampla sem aumentos substanciais de preços. A capacidade de entregar produtos de alto valor a preços competitivos solidificou a posição das ofertas mass no mercado.

O segmento de calçados premium está projetado para crescer a uma robusta TCAC de 7,94% durante o período de previsão de 2025-2030, alimentado por preferências de consumidor em mudança e estratégias de branding inovadoras. Em 2024, a New Balance relatou USD 7,8 bilhões em vendas, marcando seu quarto ano consecutivo de mais de 20% de crescimento. O preço médio de venda da marca excedeu USD 80, ressaltando seu posicionamento bem-sucedido no segmento premium. Marcas premium estão cada vez mais utilizando materiais avançados, oferecendo lançamentos exclusivos de edição limitada e empregando storytelling direto ao consumidor para atrair consumidores que percebem calçados tanto como equipamento de alta performance quanto símbolo de status. Estas estratégias não apenas fortaleceram a lealdade à marca, mas também impulsionaram um aumento no preço médio de venda ao longo do mercado de calçado esportivo, destacando a inclinação crescente do consumidor para ofertas premium.

Por Canal de Distribuição: Varejo online redefine conveniência

Em 2024, lojas de artigos esportivos e atléticos contribuíram com 60,07% da receita total, impulsionadas pela preferência crescente do consumidor por serviços de ajuste especializado e disponibilidade imediata do produto-fatores chave influenciando compras de alto valor. A Foot Locker está liderando a inovação neste segmento, com planos de lançar 80 lojas "Reimaginadas" em 2025. Estas lojas apresentarão tecnologias avançadas, incluindo telas digitais, gerenciamento de estoque habilitado por RFID e serviços de concierge, projetados para melhorar a experiência de compra na loja e atender às expectativas crescentes de consumidores omnicanal. Adicionalmente, a DICK'S Sporting Goods anunciou uma aquisição significativa de USD 2,4 bilhões da Foot Locker, esperada para ser concluída em maio de 2025. Esta aquisição ressalta a importância estratégica do canal de varejo especializado e seu potencial para impulsionar crescimento sustentado no mercado.

O varejo online está projetado para expandir a uma taxa de crescimento anual composta (TCAC) de 8,11%, tornando-se o canal de crescimento mais rápido entre todos os pontos de varejo. A pesquisa Q4 2024 da Radial destacou que 80% dos respondentes estão confortáveis comprando artigos esportivos online, enquanto quase 90% estão dispostos a comprar calçados digitalmente se o processo de devolução for perfeito. O setor de e-commerce está evoluindo rapidamente, com inovações como experimentações virtuais, recomendações de tamanho baseadas em IA e entrega no mesmo dia melhorando significativamente a experiência de compra online. Estes avanços estão permitindo que o e-commerce capture uma participação crescente do mercado de calçado esportivo, posicionando-o como um driver crítico de crescimento futuro na indústria.

Análise Geográfica

Em 2024, a América do Norte deteve uma participação dominante de 34,81% da receita global, impulsionada por sua cultura fitness estabelecida, altas rendas per capita e a localização estratégica das principais sedes de marcas. O crescimento da região reflete o apelo crescente de eventos de corrida boutique, participação crescente em ligas esportivas e a força de um mercado direto ao consumidor (DTC) próspero. A consolidação do varejo ganhou momentum, destacada pela aquisição da Foot Locker pela DICK'S. Este movimento estratégico fortalece o controle do distribuidor sobre ofertas de produtos e estratégias de preços, enquanto permite realocação de capital para formatos de loja inovadores que integram compras tradicionais com recursos digitais avançados.

A Europa permanece um mercado maduro para calçado esportivo, caracterizado por crescimento estável e um foco forte em sustentabilidade. Os consumidores da região preferem cada vez mais calçados ecológicos e eticamente produzidos, impulsionando marcas a adotar práticas de fabricação sustentáveis. Adicionalmente, a popularidade de atividades ao ar livre, como caminhadas e corrida, continua a apoiar a demanda. A Europa Ocidental, liderada por países como Alemanha, Reino Unido e França, domina o mercado, enquanto a Europa Oriental mostra potencial de crescimento devido a rendas disponíveis crescentes e maior consciência sobre saúde.

A Ásia-Pacífico está definida para liderar o crescimento global, com uma TCAC prevista de 8,44% até 2030. China e Índia dominam como os principais mercados da região. A população jovem da Índia e a classe média crescente criam oportunidades tanto para marcas de nível médio quanto premium. O surgimento do Vietnã como um hub de fabricação significativo sinaliza uma mudança nas estratégias da cadeia de suprimentos, oferecendo prazos de entrega mais curtos e eficiência aprimorada. Adicionalmente, campanhas fitness apoiadas pelo governo no Sudeste Asiático, juntamente com maior engajamento de mídias sociais, estão atraindo novos consumidores ao mercado de calçado esportivo, impulsionando a trajetória de crescimento da região.

Cenário Competitivo

O mercado de calçado esportivo é moderadamente concentrado, com numerosos jogadores regionais e globais lutando por participação de mercado. Empresas se diferenciam através de várias estratégias, incluindo ofertas de produtos diversos, preços competitivos, qualidade superior de materiais e esforços de marketing robustos. Plataformas digitais e de mídias sociais tornaram-se ferramentas essenciais para promover lançamentos de novos produtos e engajar com consumidores. Adicionalmente, o canal de e-commerce experimentou crescimento substancial nos anos recentes, tornando-se um método de distribuição preferido para jogadores líderes do mercado. Empresas proeminentes no mercado incluem Adidas Group, Nike Inc., Skechers USA Inc., ASICS Corporation e Puma SE.

A dinâmica do mercado revela uma ênfase crescente em canais direto ao consumidor, iniciativas de sustentabilidade e inovação tecnológica como diferenciadores críticos. Estas estratégias são cada vez mais importantes conforme distinções tradicionais de produtos diminuem. Por exemplo, no exercício fiscal 2024, a Nike relatou que 44% de suas receitas totais foram geradas através de operações NIKE Direct, ressaltando a importância estratégica de manter relacionamentos diretos com o consumidor.

Oportunidades significativas existem em segmentos mal atendidos como calçados de performance femininos, produtos de luxo sustentáveis e nichos atléticos especializados. Disruptores emergentes estão alavancando materiais avançados e técnicas de fabricação inovadoras para desafiar as estruturas de custos e ciclos de inovação de jogadores estabelecidos. A tecnologia continua a desempenhar um papel transformador no mercado, com marcas utilizando análise de dados para obter insights do consumidor, impressão 3D para prototipagem rápida e plataformas digitais para melhorar o engajamento da marca. Este cenário competitivo em evolução cada vez mais recompensa agilidade e estratégias centradas no consumidor sobre vantagens tradicionais como escala e poder de distribuição.

Líderes da Indústria de Calçado Esportivo

Puma SE

Nike, Inc.

Skechers USA Inc.

ASICS Corporation

Adidas Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: A Reebok expandiu seu portfólio de produtos com o lançamento de seu novo tênis de corrida Reebok FloatZig 2 que incorpora espuma SuperFloat+ injetada com nitrogênio e um entressola Zig Tech re-engenheirada, resultando em uma passada mais elástica e estável. Segundo a marca, o modelo atualizado melhora o retorno de energia e estabilidade para sessões de treinamento diário.

- Maio 2025: A Skechers USA Inc expandiu seu portfólio de produtos com o lançamento de seu novo Skechers Aero Tempo, uma nova linguagem de design orientada à performance, focando na construção leve e amortecimento responsivo. É adaptado para corredores que priorizam velocidade e agilidade em seus calçados.

- Maio 2025: A The North Face lançou a coleção Offtrail Hike, sua mais recente linha de calçados para corrida em trilha e caminhada projetada para terreno rugoso e aventuras técnicas, disponível em tamanhos masculinos e femininos. Segundo a marca, a coleção apresenta dois estilos-o Offtrail Hike GORE-TEX Shoe e o Offtrail Hike LT Mid GORE-TEX Boot-cada um construído com cabedais CORDURA de alta resistência, mudguards SKYCORE, solados externos de borracha SURFACE CTRL e uma membrana impermeável GORE-TEX 3L livre de PFAS para durabilidade aprimorada, proteção e responsabilidade ambiental.

- Fevereiro 2025: A Merrell lançou seu novo Merrell MTL Adapt Matryx, um tênis de trilha engenheirado para terreno rugoso, apresentando o novo entressola Float Pro Plus para amortecimento responsivo e um solado externo Vibram Megagrip para tração superior. Seu cabedal Matryx hidrofóbico garante respirabilidade e secagem rápida, tornando-o ideal para trilhas molhadas e técnicas. O tênis é projetado para oferecer durabilidade, adaptabilidade e conforto para corredores de trilha sérios, segundo a marca.

Escopo do Relatório Global do Mercado de Calçado Esportivo

Calçado esportivo é um nome genérico para sapatos projetados para atividades esportivas.

A indústria global de calçado esportivo é segmentada por tipo de produto, usuário final, canal de distribuição e geografia. Baseado no tipo de produto, o mercado é segmentado em tênis de corrida, tênis esportivos, tênis de trekking/caminhada e outros tipos de produtos. Por usuário final, o mercado é segmentado em homens, mulheres e crianças. Por canal de distribuição, o mercado é segmentado em lojas de artigos esportivos e atléticos, supermercados/hipermercados, lojas de varejo online e outros canais de distribuição. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em USD).

| Tênis de Corrida |

| Tênis Esportivos |

| Tênis de Esportes Aventura |

| Outros Tipos de Produtos |

| Tênis |

| Botas |

| Homens |

| Mulheres |

| Crianças |

| Premium |

| Mass |

| Lojas de Artigos Esportivos e Atléticos |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Atividade | Tênis de Corrida | |

| Tênis Esportivos | ||

| Tênis de Esportes Aventura | ||

| Outros Tipos de Produtos | ||

| Por Tipo de Produto | Tênis | |

| Botas | ||

| Por Usuário Final | Homens | |

| Mulheres | ||

| Crianças | ||

| Por Categoria | Premium | |

| Mass | ||

| Por Canal de Distribuição | Lojas de Artigos Esportivos e Atléticos | |

| Supermercados/Hipermercados | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de calçado esportivo e sua previsão para 2030?

O mercado de calçado esportivo está em USD 182,6 bilhões em 2025 e é projetado para alcançar USD 257,8 bilhões até 2030 a uma TCAC de 7,14%.

Quão significativo é o varejo online para calçado esportivo?

Canais online estão previstos para registrar uma TCAC de 8,11%, superando todos os outros formatos de distribuição conforme experimentações virtuais e cumprimento rápido ganham tração.

Qual região oferece o maior potencial de crescimento?

A Ásia-Pacífico está esperada para registrar uma TCAC de 8,44% até 2030 devido a renda disponível crescente, urbanização e grandes populações jovens.

Como as marcas estão se diferenciando em uma indústria de calçado esportivo lotada?

Empresas estão investindo em materiais sustentáveis, personalização baseada em dados, canais direto ao consumidor e lançamentos de edição limitada para se destacar e capturar lealdade do consumidor.

Página atualizada pela última vez em: