Tamanho do mercado de ingredientes de proteína vegetal da APAC

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 5.07 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 6.94 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 5.97 % | |

| Maior participação por país | China | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteínas vegetais da APAC

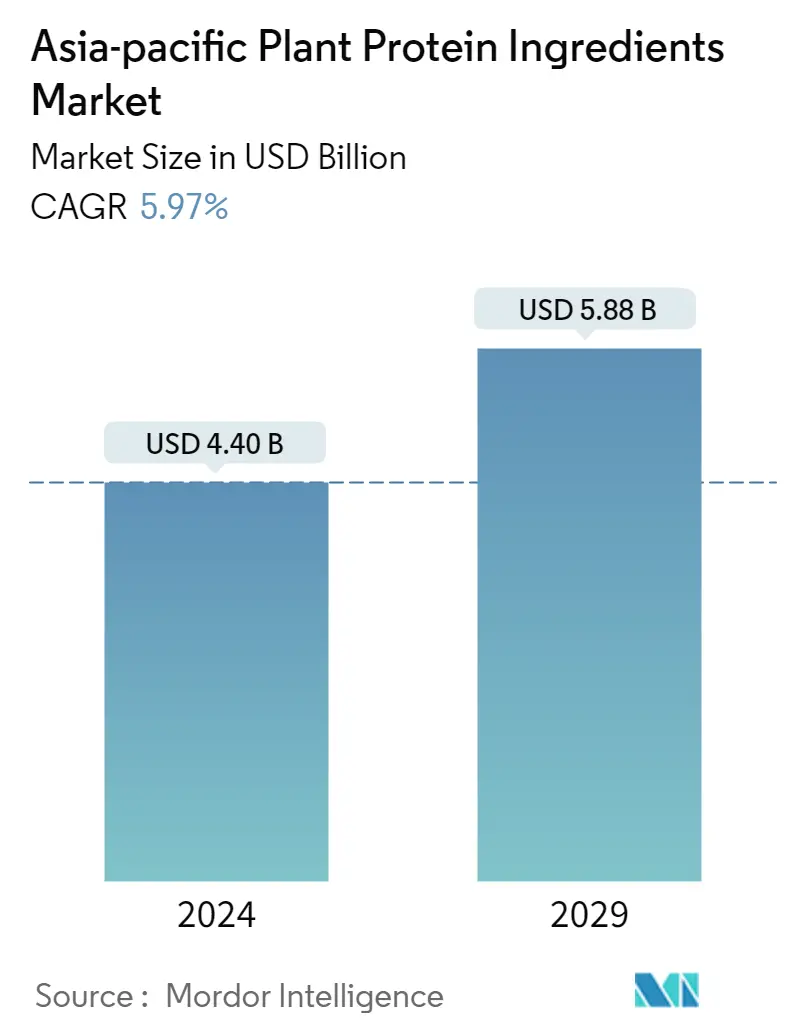

O tamanho do mercado de ingredientes de proteínas vegetais da Ásia-Pacífico é estimado em US$ 4,40 bilhões em 2024, e deverá atingir US$ 5,88 bilhões até 2029, crescendo a um CAGR de 5,97% durante o período de previsão (2024-2029).

Juntos, os alimentos e bebidas e a alimentação animal detêm a maior participação no uso de proteínas vegetais, com o crescimento da população vegetariana, juntamente com inúmeras funcionalidades associadas a ela

- Por aplicação, a indústria de alimentos e bebidas é o principal setor de aplicação de proteínas vegetais na região. A crescente demanda por funcionalidades proteicas e a conscientização sobre dietas ricas em proteínas impulsionam principalmente a demanda por proteínas na indústria de alimentos e bebidas. No segmento de alimentos e bebidas, o subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne foi responsável pela maior parcela do volume, 44,2% em 2022. As proteínas vegetais podem substituir a carne, disponibilizando produtos cárneos para consumidores veganos na região. A região é altamente dominada pela base de consumidores da China, seguida pela Índia, a região com a maior população vegetariana do mundo. Proteínas como proteínas de soja, trigo e arroz têm a máxima participação de mercado no segmento.

- No entanto, o subsegmento de lanches é o subsegmento que mais cresce, com projeção de registrar um CAGR de 6,81%, em valor, durante o período de previsão. Por proteína, a proteína de soja tem demanda significativa na categoria. Estudos mostraram que lanches com proteína de soja melhoram o controle do apetite e a qualidade da dieta entre os adolescentes, impulsionando assim a sua demanda. Também oferece enorme versatilidade em composições de lanches, com até 25g de proteína por porção.

- O segmento de alimentação animal é o segundo segmento líder, e a projeção é registrar um CAGR de 6,11%, em valor, no período de previsão. As proteínas vegetais têm inúmeras vantagens, como a proteína da ervilha, que pode ser usada como alimento para várias espécies de gado, como ruminantes, aves, porcos, rações aquáticas e rações para animais de estimação. A demanda por proteínas vegetais está aumentando em rações devido às suas funcionalidades, como fornecer a ligação necessária para as formas de ração em pellets ou grânulos (sua insolubilidade em água diminui a degradação dos pellets).

A China domina o mercado, com a inclinação dos consumidores para alimentos e bebidas baseados em planos, juntamente com a forte capacidade de produção de proteína de soja, impulsionando a aplicação em toda a região

- A China liderou a procura de proteínas vegetais em 2022. Com as proteínas vegetais a emergirem como uma opção proteica sustentável que não envolve crueldade contra os animais, estão a ganhar popularidade entre os ambientalistas e a população vegana. O aumento das preocupações com as emissões de carbono e a crise alimentar impulsionaram ainda mais o crescimento do mercado. Por aplicação, o setor de alimentos e bebidas é o principal setor de aplicação de proteínas na região, respondendo por uma importante participação em volume de 53,4%, seguido pela indústria de ração animal, com uma participação em volume de 53,4%, em 2022. A alimentação animal também é projetado para ser o segmento que mais cresce no mercado geral de proteínas vegetais, com um CAGR de 9,10%, em valor, durante o período de previsão (2023-2029).

- A demanda também foi influenciada por investimentos significativos feitos no espaço vegetal. Em 2018, as empresas aventuraram-se a investir na Haocan Food Service Management Co. Ltd para desenvolver um snack à base de grão-de-bico. Mais tarde, no mesmo ano, a InnovoPro levantou um fundo de 4 milhões de dólares para produzir ingredientes proteicos à base de plantas.

- Considerando o ambiente altamente competitivo no negócio baseado em plantas, a região Ásia-Pacífico testemunhou a maior taxa de crescimento anual de 12,43%, em valor, em 2020. No entanto, projeta-se que a Malásia seja o país com crescimento mais rápido em termos de valor, testemunhando um CAGR de 6,38% durante o período de previsão (2023-2029). Em termos de consumo, o mercado foi seguido pela Índia, impulsionado principalmente pelo setor de FB. Em 2022, o setor conquistou uma participação de 52%, em volume, no país. A crescente população vegana está exigindo mais produtos à base de plantas. Por exemplo, numa série de excursões veganas em meados de 2018, o operador turístico global com sede na Austrália viu um aumento no interesse por tais excursões realizadas na Índia, Tailândia e Itália.

Tendências de mercado de ingredientes de proteínas vegetais da Ásia-Pacífico

- A mudança de estilo de vida com o aumento do número de mulheres trabalhadoras está impulsionando o mercado

- O aumento do consumo de produtos de panificação como refeição está impulsionando a indústria

- A competitividade do mercado está impulsionando o crescimento

- Aumento da preferência do consumidor por produtos convenientes de cereais matinais

- Segmento de molhos manterá participação de leão no mercado APAC

- Confeitaria premium é tendência atual do mercado

- Aumento da demanda por produtos lácteos vegetais nos países da APAC

- Aumento da população idosa para impulsionar a demanda

- O crescente apetite da APAC por carnes vegetais para aumentar a demanda

- Desenvolvimentos crescentes aumentando as vendas segmentadas

- Lanches saudáveis provavelmente impulsionarão o mercado

- O aumento do número de centros de saúde e fitness está impulsionando o mercado

- Aumento da demanda por ração para ruminantes

- Aumento da demanda por produtos de beleza e cuidados pessoais naturais/orgânicos

Visão geral da indústria de ingredientes de proteínas vegetais da APAC

O mercado de ingredientes de proteínas vegetais da Ásia-Pacífico é fragmentado, com as cinco principais empresas ocupando 18,51%. Os principais players neste mercado são Archer Daniels Midland Company, Fuji Oil Group, International Flavors Fragrances, Inc., Kerry Group PLC e Südzucker AG (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteínas vegetais da APAC

Archer Daniels Midland Company

Fuji Oil Group

International Flavors & Fragrances, Inc.

Kerry Group PLC

Südzucker AG

Other important companies include Bunge Limited, CHS Inc., Nagata Group, Nippn Corporation, Shandong Jianyuan Bioengineering Co. Ltd, Tereos SCA, Wilmar International Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteínas vegetais da APAC

- Maio de 2022 BENEO, subsidiária da Südzucker, assinou um contrato de compra para adquirir a Meatless BV, produtora de ingredientes funcionais. A BENEO está expandindo sua oferta de produtos existentes com a aquisição para oferecer uma gama ainda mais ampla de soluções de texturização para alternativas de carne e peixe.

- Maio de 2021 Kerry anunciou um novo centro de excelência em inovação e tecnologia de alimentos construído especificamente em Queensland, Austrália. A instalação funcionou como a nova sede de Kerry na Austrália e na Nova Zelândia, enquanto as instalações existentes em Sydney manterão um centro especializado em aplicações de pesquisa e desenvolvimento. Com recursos completos, incluindo plantas piloto, laboratórios e instalações de degustação, o novo Centro de Desenvolvimento e Aplicação Kerry Austrália e Nova Zelândia em Brisbane aumentou a capacidade de PD da Kerry na região.

- Abril de 2021 A ADM inaugurou um novo laboratório de inovação baseado em plantas de ponta, localizado no centro de pesquisa Biopolis da ADM, em Cingapura. O laboratório desenvolve produtos avançados e soluções personalizadas para atender à crescente demanda por alimentos e bebidas na região Ásia-Pacífico. O centro de pesquisa ADM Biopolis em Cingapura apresenta uma ampla gama de recursos, incluindo um laboratório de análise de alimentos e sabores, laboratório e planta piloto de aplicações de bebidas e laticínios, laboratório de panificação e confeitaria, laboratório de carnes e salgados, laboratório de criação de doces e salgados, instalações de avaliação sensorial , centro de inovação do cliente e um novo laboratório de inovação baseado em fábrica.

Relatório de mercado de ingredientes de proteínas vegetais da APAC – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

- 3.3 Tendências de produção

- 3.3.1 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 Austrália

- 3.4.2 China

- 3.4.3 Índia

- 3.4.4 Japão

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Proteína de Cânhamo

- 4.1.2 Proteína de Ervilha

- 4.1.3 Proteína de Batata

- 4.1.4 Proteína de Arroz

- 4.1.5 Eu sou proteína

- 4.1.6 Proteína de Trigo

- 4.1.7 Outras proteínas vegetais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Austrália

- 4.3.2 China

- 4.3.3 Índia

- 4.3.4 Indonésia

- 4.3.5 Japão

- 4.3.6 Malásia

- 4.3.7 Nova Zelândia

- 4.3.8 Coreia do Sul

- 4.3.9 Tailândia

- 4.3.10 Vietnã

- 4.3.11 Resto da Ásia-Pacífico

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 CHS Inc.

- 5.4.4 Fuji Oil Group

- 5.4.5 International Flavors & Fragrances, Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Nagata Group

- 5.4.8 Nippn Corporation

- 5.4.9 Shandong Jianyuan Bioengineering Co. Ltd

- 5.4.10 Südzucker AG

- 5.4.11 Tereos SCA

- 5.4.12 Wilmar International Ltd

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise Global da Cadeia de Valor

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de ingredientes de proteínas vegetais da Ásia-Pacífico

Proteína de cânhamo, proteína de ervilha, proteína de batata, proteína de arroz, proteína de soja e proteína de trigo são cobertas como segmentos por tipo de proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Austrália, China, Índia, Indonésia, Japão, Malásia, Nova Zelândia, Coreia do Sul, Tailândia e Vietname são abrangidos como segmentos por país.

- Por aplicação, a indústria de alimentos e bebidas é o principal setor de aplicação de proteínas vegetais na região. A crescente demanda por funcionalidades proteicas e a conscientização sobre dietas ricas em proteínas impulsionam principalmente a demanda por proteínas na indústria de alimentos e bebidas. No segmento de alimentos e bebidas, o subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne foi responsável pela maior parcela do volume, 44,2% em 2022. As proteínas vegetais podem substituir a carne, disponibilizando produtos cárneos para consumidores veganos na região. A região é altamente dominada pela base de consumidores da China, seguida pela Índia, a região com a maior população vegetariana do mundo. Proteínas como proteínas de soja, trigo e arroz têm a máxima participação de mercado no segmento.

- No entanto, o subsegmento de lanches é o subsegmento que mais cresce, com projeção de registrar um CAGR de 6,81%, em valor, durante o período de previsão. Por proteína, a proteína de soja tem demanda significativa na categoria. Estudos mostraram que lanches com proteína de soja melhoram o controle do apetite e a qualidade da dieta entre os adolescentes, impulsionando assim a sua demanda. Também oferece enorme versatilidade em composições de lanches, com até 25g de proteína por porção.

- O segmento de alimentação animal é o segundo segmento líder, e a projeção é registrar um CAGR de 6,11%, em valor, no período de previsão. As proteínas vegetais têm inúmeras vantagens, como a proteína da ervilha, que pode ser usada como alimento para várias espécies de gado, como ruminantes, aves, porcos, rações aquáticas e rações para animais de estimação. A demanda por proteínas vegetais está aumentando em rações devido às suas funcionalidades, como fornecer a ligação necessária para as formas de ração em pellets ou grânulos (sua insolubilidade em água diminui a degradação dos pellets).

| Proteína de Cânhamo |

| Proteína de Ervilha |

| Proteína de Batata |

| Proteína de Arroz |

| Eu sou proteína |

| Proteína de Trigo |

| Outras proteínas vegetais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Austrália |

| China |

| Índia |

| Indonésia |

| Japão |

| Malásia |

| Nova Zelândia |

| Coreia do Sul |

| Tailândia |

| Vietnã |

| Resto da Ásia-Pacífico |

| Tipo de proteína | Proteína de Cânhamo | ||

| Proteína de Ervilha | |||

| Proteína de Batata | |||

| Proteína de Arroz | |||

| Eu sou proteína | |||

| Proteína de Trigo | |||

| Outras proteínas vegetais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Austrália | ||

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Malásia | |||

| Nova Zelândia | |||

| Coreia do Sul | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.