Tamanho e Participação de Mercado da Indústria de Plásticos da Índia

Análise de Mercado da Indústria de Plásticos da Índia pela Mordor Intelligence

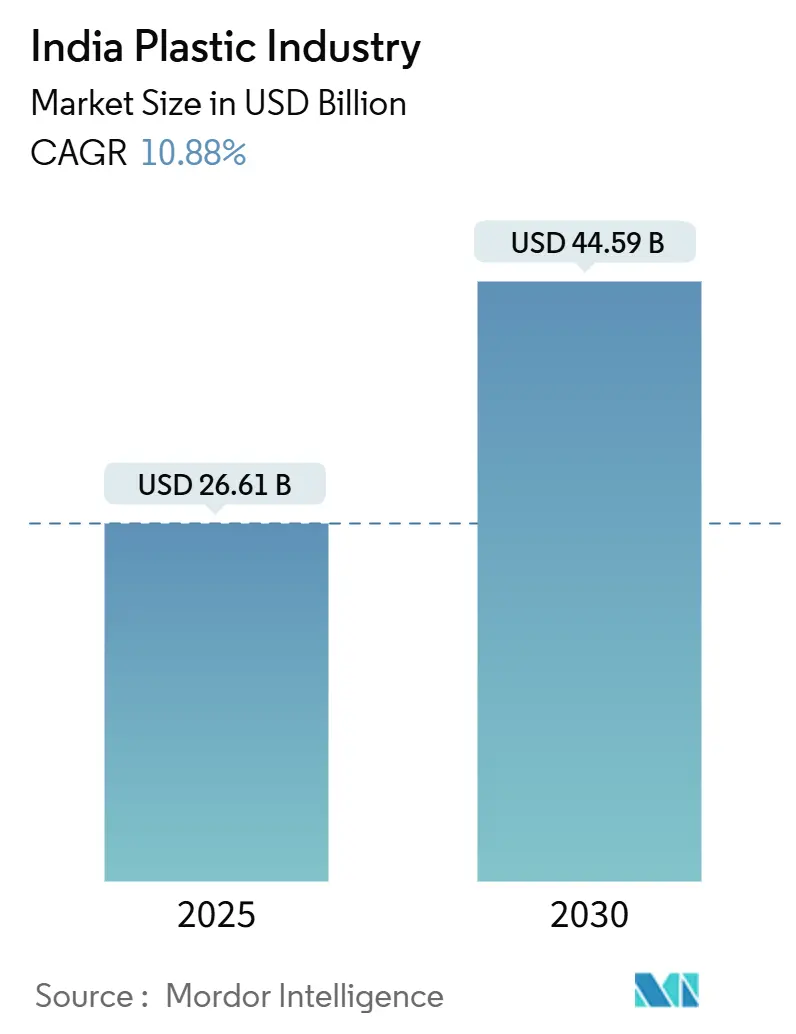

O mercado da indústria de plásticos da Índia está atualmente avaliado em USD 26,61 bilhões em 2025 e tem previsão de atingir USD 44,59 bilhões até 2030, traduzindo-se numa TCAC de 10,88%. Fortes incentivos do setor público, como o esquema de Incentivo Vinculado à Produção, programas de infraestrutura de larga escala e demanda crescente do consumidor em embalagens, construção e mobilidade sustentam esta trajetória de dois dígitos. A Índia Ocidental permanece o epicentro de consumo, impulsionado pelos densos clusters petroquímicos de Gujarat e Maharashtra, enquanto os graus de especialidade estão ganhando participação à medida que as marcas buscam redução de peso e reciclabilidade. Adições do lado da oferta em poliolefinas e PVC, amplificadas por investimentos recentes em expansões e novas instalações, estão aliviando a dependência de longa data do país em importações. Enquanto isso, regulamentações crescentes de gestão de resíduos, custos voláteis de matérias-primas e rápida adoção de controles digitais de produção estão moldando um foco mais direcionado na eficiência operacional e circularidade.

Principais Conclusões do Relatório

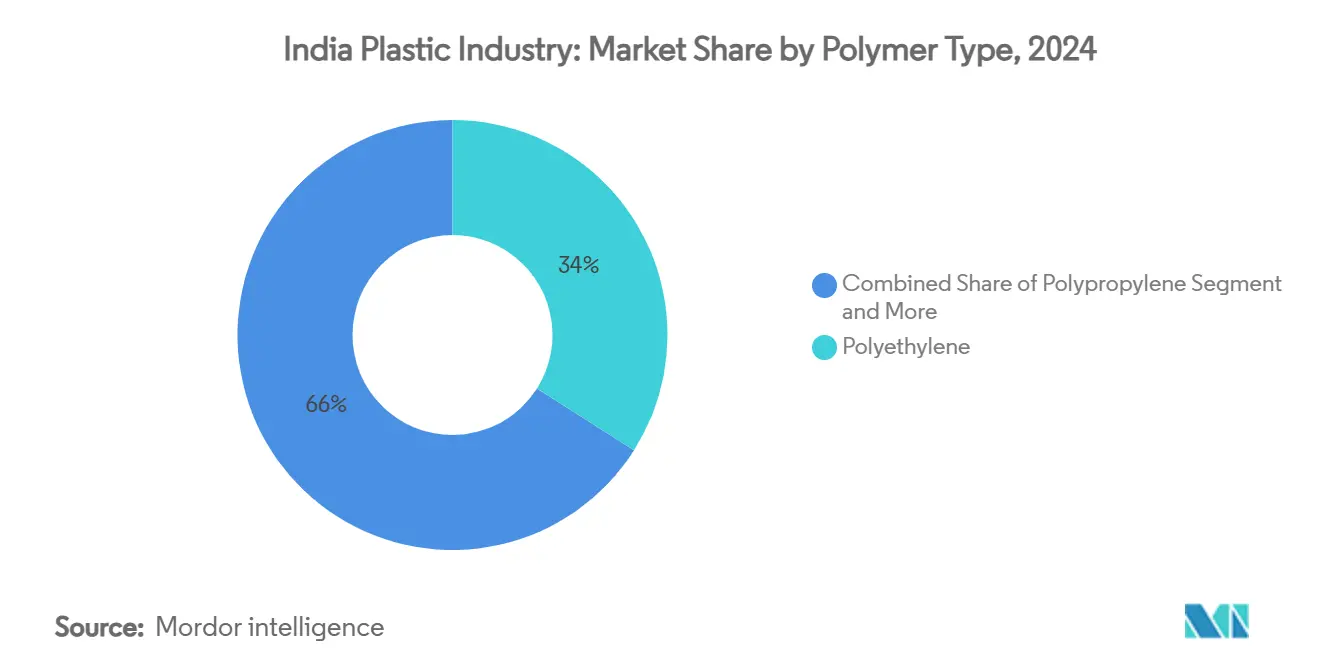

- Por tipo de polímero, o polietileno liderou com 34% da participação de mercado da indústria de plásticos da Índia em 2024; os bioplásticos biodegradáveis/bio estão projetados para avançar a uma TCAC de 12,3% até 2030.

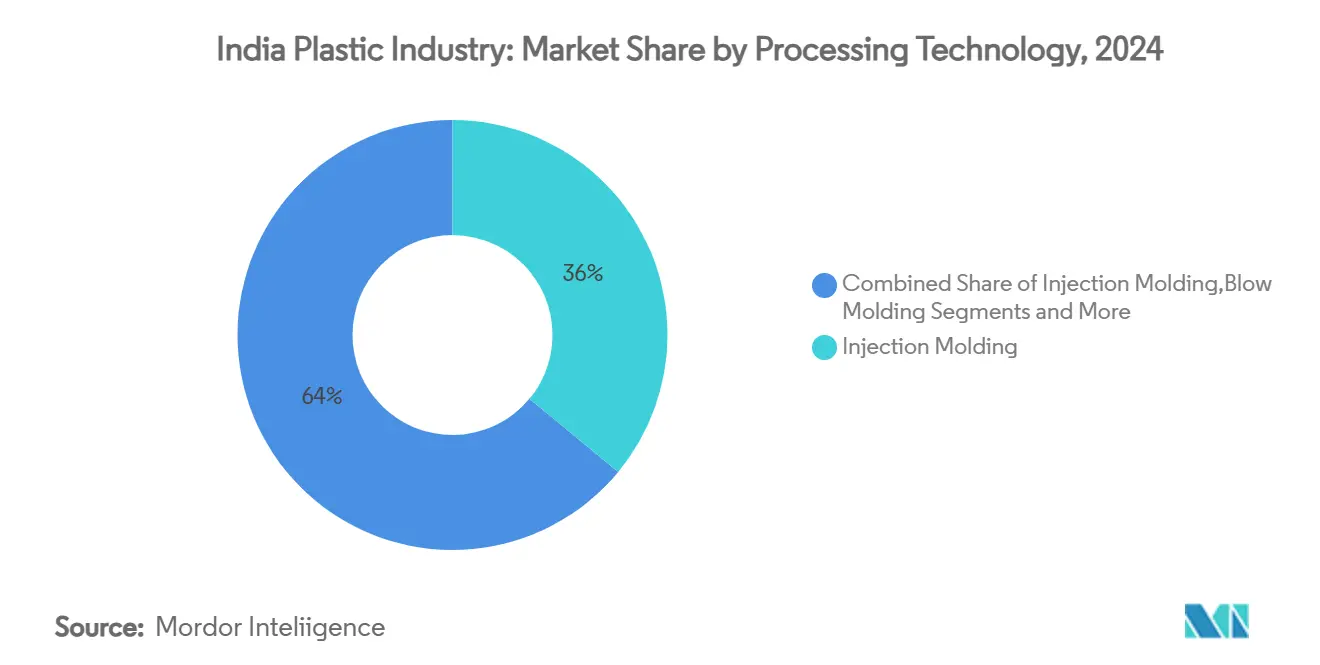

- Por tecnologia de processamento, a moldagem por injeção comandou 36% de participação do tamanho de mercado da indústria de plásticos da Índia em 2024, enquanto a moldagem por sopro está posicionada para uma TCAC de 6,7% até 2030.

- Por aplicação, as embalagens responderam por 42% do tamanho de mercado da indústria de plásticos da Índia em 2024 e estão se expandindo a uma TCAC de mais de 10% até 2030; saúde e produtos farmacêuticos registram a TCAC mais rápida do segmento em 6,6%.

- Por região, a Índia Ocidental capturou 47% da participação de receita em 2024; a Índia do Sul tem previsão de crescer a uma TCAC de 11,4% até 2030.

- Reliance Industries, GAIL e Indian Oil juntas detiveram cerca de 55% da capacidade upstream de poliolefinas em 2024, traduzindo-se num conjunto de fornecimento moderadamente concentrado.

Tendências e Insights do Mercado da Indústria de Plásticos da Índia

Análise de Impacto dos Direcionadores

| DIRECIONADOR | (~) % IMPACTO NA PREVISÃO DE TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Esquema PLI do governo catalisando capacidade de polímeros em Gujarat | +2.1% | Índia Ocidental com efeitos nacionais | Médio prazo (2-4 anos) |

| Demanda de comércio rápido por recipientes de alimentos de alta rigidez | +1.7% | Centros urbanos de Tier-I | Curto prazo (≤ 2 anos) |

| Swachh Bharat Fase II estimulando melhorias de tubos HDPE | +1.4% | Clusters urbanos com estresse hídrico | Médio prazo (2-4 anos) |

| Redução de peso de VE impulsionando plásticos de engenharia em duas rodas | +1.2% | Centros ocidentais e do sul | Médio prazo (2-4 anos) |

| Surto de exportações farmacêuticas elevando absorção de resinas de grau médico | +0.9% | Gujarat e Maharashtra | Curto prazo (≤ 2 anos) |

| Construção de shoppings Tier-II aumentando demanda de perfis de PVC | +0.8% | Cidades Tier-II em todo o país | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Esquema PLI do Governo Acelerando Expansões de Capacidade de Polímeros em Gujarat

Os incentivos de investimento sob o programa PLI estão canalizando capital sem precedentes para o corredor petroquímico Jamnagar-Dahej de Gujarat. Projetos como o complexo de PVC de 1,5 MTPA da Reliance Industries e a construção de PVC de 2 MTPA da Adani devem estreitar a lacuna de fornecimento local de 2,5 milhões de toneladas até 2027.[1]Manufacturing Today India, "Adani Group Resumes USD 4 Billion PVC Plant Project for 2026 Completion," manufacturingtodayindia.com Além dos ganhos de produção, as empresas estão implantando tecnologias de reciclagem química que convertem resíduos plásticos mistos em resinas certificadas ISCC-Plus, posicionando Gujarat como um centro regional de economia circular. Melhorias logísticas aliadas, incluindo corredores ferroviários dedicados de polímeros, fortalecem ainda mais o fluxo de materiais dos portos da costa ocidental para processadores do interior.

Boom do Comércio Rápido Impulsionando Demanda por Recipientes de Alimentos de Alta Rigidez

A entrega de supermercado na mesma hora está reformulando as especificações de embalagens rígidas. Os operadores requerem recipientes que resistam ao impacto, mantenham a integridade da barreira sob mudanças rápidas de temperatura e se empilhem eficientemente em centros de micro-atendimento. Polipropileno de grau injeção e copolímeros aleatórios clarificados dominam o fornecimento atual, mas os proprietários de marcas estão pilotando designs mono-material para cumprir as metas de reciclabilidade de 2026. Os principais conversores de embalagens rígidas anunciaram adições de capacidade em Maharashtra e Telangana para atender o crescimento previsto da demanda de recipientes acima de 15% anualmente.[2]Syed Ali, "Packaging Plastic Waste from E-commerce Sector," ScienceDirect, sciencedirect.com

Swachh Bharat Fase II Alimentando Substituição de Tubos HDPE Urbanos

Os conselhos de água municipais estão mandatando tubulações HDPE resistentes à corrosão para novas linhas de esgoto e projetos de reabilitação. Graus de relação de dimensão padrão (SDR) 11 e SDR 17 são preferidos, dado seu equilíbrio força-peso e juntas de fusão de topo sem vazamentos. Os fabricantes de tubos estão aumentando linhas de co-extrusão de três camadas que incorporam polímero reciclado na camada do meio enquanto mantêm HDPE virgem nas superfícies externas para satisfazer métricas de custo e qualidade. Com mais de 500 cidades programadas para melhorias até 2028, a demanda doméstica de tubos tem previsão de exceder 1,2 milhão de toneladas por ano.[3]Central Pollution Control Board, "Standard Operating Procedure for Assessment & Characterization of Plastic Waste," cpcb. nic. in

Estratégia de Redução de Peso de VE Impulsionando Plásticos de Engenharia em Duas Rodas

OEMs de scooters elétricos visam um teto de peso em meio-fio do veículo de 110 kg para atender às expectativas de autonomia do cliente. Polipropileno reforçado com fibra de vidro, PA6/66 e misturas PC-ABS agora substituem aço estampado em carcaças de bateria, painéis laterais e subchasis. Modelos de parceria entre fornecedores de resina e moldadores Tier-1 aceleram o desenvolvimento de aplicações; tempos de ciclo de menos de 35 segundos estão sendo alcançados em moldes multi-cavidade equipados com acionamentos servo-elétricos. Clusters do sul ao redor de Hosur e Krishnagiri hospedam várias dessas linhas dedicadas de plásticos de engenharia.

Análise de Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO DE TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Proibição de Plásticos de Uso Único Escalando Custos de Conformidade para Embaladores de FMCG | -1.3% | Nacional, com maior impacto em centros urbanos | Curto prazo (≤ 2 anos) |

| Preços Voláteis de Matéria-Prima Nafta das Tensões do Oriente Médio | -1.1% | Nacional, com impacto concentrado em centros de manufatura | Curto prazo (≤ 2 anos) |

| Regras de Resíduos Inter-Estaduais Causando Gargalos Logísticos e Subutilização de Capacidade | -0.8% | Fronteiras cross-estaduais, particularmente afetando cadeias de suprimento de reciclagem | Médio prazo (2-4 anos) |

| Reação do Consumidor sobre Microplásticos na Água Potável Embalada | -0.6% | Centros urbanos, particularmente entre demografia de maior renda | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Proibição de Plásticos de Uso Único Escalando Custos de Conformidade para Embaladores de FMCG

A aplicação da proibição removeu 19 itens descartáveis da circulação legal, forçando marcas a pivotar para laminados de papel, filmes biodegradáveis ou formatos reutilizáveis mais espessos. Materiais substitutos custam pelo menos 40% mais que flexíveis LDPE legados, apertando categorias sensíveis ao preço como condimentos e bebidas para viagem. Conversores menores relatam obstáculos de despesas de capital na modernização de linhas de revestimento por extrusão e laminação para substratos alternativos.

Preços Voláteis de Matéria-Prima Nafta das Tensões do Oriente Médio

A nafta spot saltou 28% entre abril de 2024 e março de 2025, corroendo margens de crackers de etileno. Para proteger a exposição, a Haldia Petrochemicals assinou um acordo de fornecimento de uma década com a QatarEnergy para até 2 milhões de toneladas anualmente [economictimes.com]. Vários produtores estão avaliando desidrogenação de propano e importações de etano como estratégias de diversificação, mas restrições portuárias e limitações de refrigerante temperam o alívio de curto prazo.

Análise de Segmento

Por Tipo de Polímero: Polietileno Domina em Meio à Mudança Bio

O polietileno reteve uma fatia de 34% do mercado da indústria de plásticos da Índia em 2024, ancorado pela demanda de filmes e recipientes moldados por sopro. Graus de alta densidade cresceram mais rápido que graus de baixa densidade devido a aplicações de tubos, tampas e fechamentos. O tamanho de mercado da indústria de plásticos da Índia para plásticos biodegradáveis/bio está projetado para ampliar a uma TCAC de 12,3%, atingindo USD 1,81 bilhão até 2030, à medida que marcas adotam misturas PLA, PBS e PHA em utensílios de mesa e embalagens de cuidados pessoais. O polipropileno permanece intrínseco a sacos tecidos, carcaças de eletrodomésticos e acabamentos automotivos, enquanto o futuro do PVC depende do início oportuno das expansões domésticas de cloro-álcali.

A circularidade ganha impulso através da reciclagem mecânica e química. O fluxo de garrafas PET da Índia já toca uma taxa de recuperação de 95%, apoiado por redes de coleta informal bem organizadas. Novos empreendimentos de despolimerização em Gujarat pretendem fechar o ciclo em têxteis de poliéster, sinalizando uma mudança de flocos de garrafas orientados à exportação para a circularidade de resinas domésticas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Especialidade e Bioplásticos: Sustentabilidade Impulsiona Inovação

Graus biodegradáveis capturam a maior atenção de empreendimentos, contudo resinas drop-in de base biológica como bio-PE e bio-PET estão escalando mais rapidamente em linhas de bebidas e cuidados pessoais porque se encaixam em moldes existentes sem mudança de processo. Compostos locais estão experimentando com PLA preenchido com lignina e PBAT enxertado com amido para cortar prêmios de custo abaixo de 70% versus equivalentes baseados em fósseis. Esquemas de certificação sob o India Plastics Pact requerem 50% de conteúdo reciclado ou matéria-prima biogênica em embalagens rígidas até 2030, empurrando proprietários de marcas a fixar contratos de fornecimento futuro.

Projetos em escala piloto em Karnataka e Tamil Nadu demonstram reciclagem enzimática de filmes multicamadas em monômeros de matéria-prima. Embora os volumes permaneçam pequenos, a comercialização bem-sucedida abriria caminhos para recuperar até 2 milhões de toneladas de resíduos compostos anualmente, mitigando a pressão sobre aterros sanitários.

Por Tecnologia de Processamento: Moldagem por Injeção Lidera Transformação

A moldagem por injeção representou 36% da capacidade de processamento instalada em 2024, impulsionada por ferramental automotivo, de eletrodomésticos e bens de consumo. Máquinas de alta cavitação acima de 450 toneladas são cada vez mais equipadas com sistemas de fixação totalmente elétricos que reduzem o uso de energia em 20% e atendem scorecards de sustentabilidade de OEMs. A moldagem por sopro cresceu a uma TCAC de 6,7% com base em garrafas de bebidas para uma porção e produtos de limpeza domésticos. A participação de mercado da indústria de plásticos da Índia para peças moldadas por injeção se manterá estável em torno de um terço até 2030, enquanto a moldagem por sopro ganha pontos incrementais em embalagens de cuidados pessoais e farmacêuticas.

Linhas de extrusão para tubos e filmes se beneficiam de cabeças de matriz multicamadas que integram pellets reciclados em camadas centrais sem sacrificar a estética da superfície externa. Termoformagem, moldagem rotacional e moldagem por compressão juntas formam uma fatia de nicho mas resiliente de 10% da capacidade, servindo potes de sorvete, tanques de água e utensílios de mesa de melamina respectivamente. A fabricação aditiva mostra promessa para dispositivos ortopédicos personalizados e dutos aeroespaciais de baixo volume, embora a qualificação de materiais permaneça um obstáculo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Embalagens Dominam em Meio ao Surto na Saúde

As embalagens consumiram 42% da demanda de polímeros em 2024, equivalente a quase 10 milhões de toneladas. Rigorosos requisitos de velocidade do e-commerce elevam copolímeros PP resistentes ao impacto e PET claro. Bolsas multicamadas flexíveis ainda dominam salgadinhos e confeitaria, mas laminados mono-material PE-PE crescem rapidamente conforme conversores testam barreiras de oxigênio livres de EVOH.

Os usos na saúde absorvem cerca de 1 milhão de toneladas de resinas de alta pureza, crescendo a uma TCAC de 6,6% até 2030. Cilindros de seringas, bolsas IV e carcaças de diagnósticos especificam cada vez mais copolímeros de olefinas cíclicas e PP esterilizáveis por radiação. A construção permanece pesada em PVC, enquanto o automotivo abraça PA preenchido com vidro e PC-ABS para economia de peso. A demanda elétrica/eletrônica acompanha o aumento com produção doméstica de televisão e geladeira.

Análise Geográfica

A Índia Ocidental, ancorada por Gujarat e Maharashtra, deteve 47% do consumo de polímeros em 2024, refletindo a co-localização de refinarias, crackers e processadores downstream. O tamanho de mercado da indústria de plásticos da Índia para esta região tem previsão de atingir USD 21 bilhões até 2030 a uma TCAC de 10%, reforçado pela logística costeira e zonas de matérias-primas livres de impostos. A proximidade às matérias-primas encurta cadeias de suprimento de pipeline e reduz custos de conversão, permitindo que processadores precifiquem competitivamente em licitações de exportação.

A Índia do Sul segue como a geografia de crescimento mais rápido, projetada para expandir a uma TCAC de 11,4% até 2030. Estados como Tamil Nadu, Telangana e Karnataka atraem investimento em plásticos de engenharia, dispositivos médicos e montagem de eletrônicos, sustentando a absorção de resinas. Incentivos SEZ ao redor de Chennai e Krishnagiri reforçam ainda mais a atração da região para moldadores de autopeças e startups de VE.

Norte e Leste da Índia registram crescimento moderado mas constante. Programas de cidades inteligentes de Uttar Pradesh e melhorias de irrigação de Bihar mantêm demanda por tubos de PVC e HDPE, enquanto o complexo petroquímico emergente de Odisha em Paradip pode deslocar a disponibilidade de matérias-primas para o leste, fechando lacunas logísticas para processadores no interior de Kolkata. Através de cinturões rurais, micro-irrigação e habitação acessível continuam a gerar consumo básico, moderando a volatilidade regional.

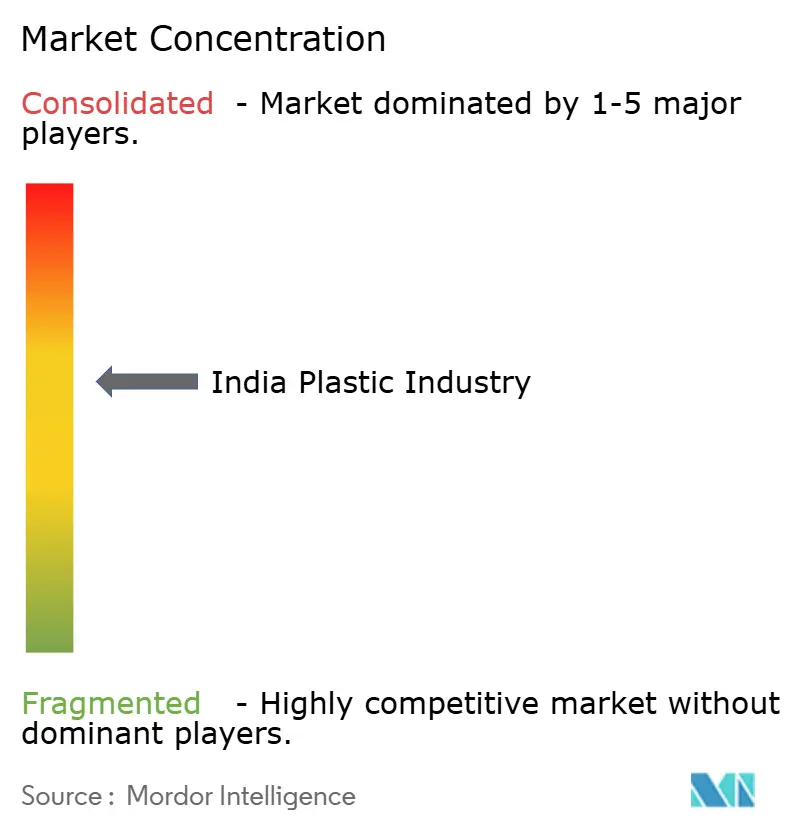

Cenário Competitivo

O fornecimento upstream é moderadamente consolidado. Reliance Industries, GAIL e Indian Oil coletivamente possuem cerca de 55% da capacidade nominal doméstica de poliolefinas. A Reliance também pioneira na reciclagem química, lançando resinas de marca CircuRepol™ e CircuRelene certificadas pela ISCC-Plus [indianchemicalnews.com]. A capacidade midstream de PVC está preparada para mudanças conforme o complexo de 2 MTPA Mundra da Adani começa a entrar em fases a partir de 2026, enquanto a Reliance prepara uma expansão de 1,5 MTPA em dois locais.

A conversão downstream permanece fragmentada com mais de 30.000 unidades principalmente micro-pequenas. A Supreme Industries lidera sistemas de tubos organizados e está investindo INR 11 bilhões para empurrar a capacidade anual além de 1 milhão de toneladas até o ano fiscal de 2026 [tickertape.in]. A Time Technoplast está escalando produção de cilindros compostos e recipientes a granel intermediários para aproveitar o crescimento logístico de médio alcance. A digitalização diferencia processadores maiores; líderes da indústria relatam 95% de precisão de previsão de modelos de preços e inventário impulsionados por IA.

As barreiras de entrada em bio-resinas especiais e compostos de engenharia de alto módulo estão aumentando devido à tecnologia proprietária e custos de certificação. Jogadores globais entrando com parceiros locais-como Loop Industries com Ester Industries-destacam a colaboração como um caminho para escalar químicas novas sob as restrições de custo da Índia.

Líderes da Indústria de Plásticos da Índia

-

Reliance Industries Ltd

-

Indian Oil Corporation Ltd

-

GAIL (India) Ltd

-

Supreme Industries Ltd

-

Nilkamal Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Reliance Industries registrou crescimento de receita de 11% ano a ano em sua divisão Oil-to-Chemicals, apoiado por maior colocação doméstica de gasolina, gasóleo e ATF. A empresa prepara um acréscimo de capacidade de poliéster de 1 milhão de toneladas e acelera PVC

- Fevereiro de 2025: A GAIL comprometeu INR 300 bilhões ao longo de três anos para ativos petroquímicos e de pipeline adicionais, incluindo a aquisição da unidade PTA da JBF Petrochemicals para ampliar flexibilidade de matérias-primas

- Janeiro de 2025: O PetroChem Summit 2024 enfatizou alinhamento com os ODS da ONU, impulsionando consenso da indústria sobre avaliações de ciclo de vida e controle de qualidade em químicas especiais

- Abril de 2024: A Haldia Petrochemicals firmou um acordo de compra de nafta de 10 anos com a QatarEnergy para até 2 milhões de toneladas anualmente, isolando a volatilidade de matérias-primas

Escopo do Relatório da Indústria de Plásticos da Índia

Plásticos são materiais orgânicos similares à madeira, papel ou lã. Plásticos são produzidos usando produtos naturais, como celulose, carvão, gás natural, sal e petróleo cru. O relatório fornece insights sobre avanços tecnológicos, várias tendências moldando o mercado e regulamentações governamentais na indústria. O relatório inclui receitas de vários players e desenvolvimentos-chave na indústria, acompanhados de direcionadores, restrições e oportunidades. A Indústria de Plásticos na Índia é segmentada por tipo, tecnologia e aplicação. Por tipo, o mercado é segmentado como plásticos tradicionais, plásticos de engenharia e bioplásticos. Por tecnologia, o mercado é segmentado como moldagem por sopro, extrusão, moldagem por injeção e outras tecnologias. Por aplicação, o mercado é segmentado como embalagens, elétrico e eletrônicos, construção e edificação, automotivo e transporte, artigos domésticos, móveis e cama, e outras aplicações. O tamanho de mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Polietileno (LDPE, LLDPE, HDPE) |

| Polipropileno |

| Cloreto de Polivinila |

| Tereftalato de Polietileno (PET) |

| Poliestireno e EPS |

| Acrilonitrila Butadieno Estireno (ABS) |

| Policarbonato |

| Outros (PMMA, POM, etc.) |

| Bioplásticos Biodegradáveis (PLA, PHA, Misturas de Amido) |

| Plásticos Não-Biodegradáveis de Base Biológica (Bio-PE, Bio-PET) |

| Moldagem por Injeção |

| Moldagem por Sopro |

| Extrusão |

| Termoformagem |

| Moldagem Rotacional |

| Moldagem por Compressão |

| Fabricação Aditiva (Impressão 3D) |

| Embalagens | Embalagens Rígidas |

| Embalagens Flexíveis | |

| Construção e Edificação | |

| Automotivo e Transporte | |

| Elétrico e Eletrônicos | |

| Agricultura e Irrigação | |

| Saúde e Produtos Farmacêuticos | |

| Bens de Consumo e Artigos Domésticos | |

| Móveis e Cama | |

| Outros (Têxteis, Esportes e Lazer) |

| Índia Ocidental (Gujarat, Maharashtra, Goa) |

| Norte da Índia (Delhi-NCR, Uttar Pradesh, Punjab, Haryana, Rajasthan) |

| Sul da Índia (Tamil Nadu, Karnataka, Telangana, Andhra Pradesh, Kerala) |

| Leste e Nordeste da Índia (Bengala Ocidental, Odisha, Bihar, Assam e Estados do NE) |

| Por Tipo de Polímero | Polietileno (LDPE, LLDPE, HDPE) | |

| Polipropileno | ||

| Cloreto de Polivinila | ||

| Tereftalato de Polietileno (PET) | ||

| Poliestireno e EPS | ||

| Acrilonitrila Butadieno Estireno (ABS) | ||

| Policarbonato | ||

| Outros (PMMA, POM, etc.) | ||

| Por Tipo de Especialidade e Bioplásticos | Bioplásticos Biodegradáveis (PLA, PHA, Misturas de Amido) | |

| Plásticos Não-Biodegradáveis de Base Biológica (Bio-PE, Bio-PET) | ||

| Por Tecnologia de Processamento | Moldagem por Injeção | |

| Moldagem por Sopro | ||

| Extrusão | ||

| Termoformagem | ||

| Moldagem Rotacional | ||

| Moldagem por Compressão | ||

| Fabricação Aditiva (Impressão 3D) | ||

| Por Aplicação | Embalagens | Embalagens Rígidas |

| Embalagens Flexíveis | ||

| Construção e Edificação | ||

| Automotivo e Transporte | ||

| Elétrico e Eletrônicos | ||

| Agricultura e Irrigação | ||

| Saúde e Produtos Farmacêuticos | ||

| Bens de Consumo e Artigos Domésticos | ||

| Móveis e Cama | ||

| Outros (Têxteis, Esportes e Lazer) | ||

| Por Região (Índia) | Índia Ocidental (Gujarat, Maharashtra, Goa) | |

| Norte da Índia (Delhi-NCR, Uttar Pradesh, Punjab, Haryana, Rajasthan) | ||

| Sul da Índia (Tamil Nadu, Karnataka, Telangana, Andhra Pradesh, Kerala) | ||

| Leste e Nordeste da Índia (Bengala Ocidental, Odisha, Bihar, Assam e Estados do NE) | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado da indústria de plásticos da Índia?

O mercado vale USD 26,61 bilhões em 2025 e está projetado para atingir USD 44,59 bilhões até 2030.

Qual segmento detém a maior participação de mercado da indústria de plásticos da Índia?

As embalagens lideram com 42% de participação em 2024, impulsionadas pelo crescimento do e-commerce e serviços alimentares.

Quão rapidamente os plásticos biodegradáveis estão crescendo na Índia?

Plásticos biodegradáveis e de base biológica estão se expandindo a uma TCAC de 12,3% até 2030.

Qual região na Índia consome mais plástico?

A Índia Ocidental responde por 47% do consumo nacional, ancorada por Gujarat e Maharashtra.

O que está impulsionando o investimento na capacidade doméstica de PVC?

Um déficit persistente de fornecimento de 2,5 milhões de toneladas por ano está provocando projetos de larga escala pela Reliance e Adani.

Como as oscilações de preços de matérias-primas estão afetando os fabricantes?

Preços voláteis de nafta comprimem margens, levando empresas a garantir contratos de longo prazo e explorar matérias-primas alternativas como propano e etano. Continue a Pesquisa

Página atualizada pela última vez em: