Análise de mercado da unidade de separação de ar

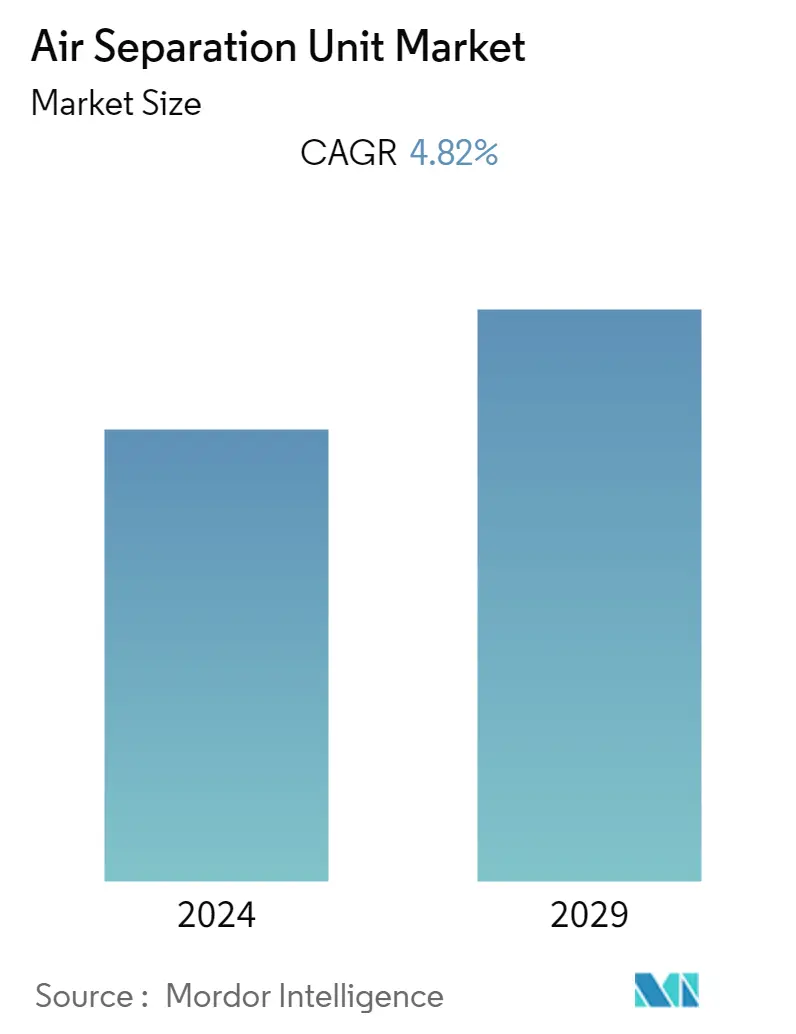

Espera-se que o tamanho do mercado da unidade de separação aérea (ASU) cresça de US$ 5,32 bilhões até o final deste ano para US$ 6,73 bilhões após cinco anos, com um CAGR de 4,82% durante o período de previsão.

- No médio prazo, fatores como o aumento da demanda por gases industriais, estimulados pelo crescimento das indústrias siderúrgicas e de processo, provavelmente impulsionarão o crescimento do mercado durante o período de previsão.

- Por outro lado, uma vez que o custo para fornecer gases industriais de elevada pureza é enorme, várias empresas operacionais estão a mudar para técnicas alternativas de separação do ar, tais como a adsorção por oscilação de pressão (PSA), como uma solução económica que pode restringir o mercado de gases industriais. unidades de separação de ar.

- No entanto, países como a Arábia Saudita, os Emirados Árabes Unidos e a África do Sul têm testemunhado uma elevada taxa de crescimento das actividades de urbanização e industrialização. Espera-se que ofereçam oportunidades de crescimento para os participantes das unidades de separação de ar. Portanto, o aumento das atividades de desenvolvimento industrial no Oriente Médio e na região africana apresenta uma boa oportunidade de mercado para os participantes do mercado de unidades de separação de ar nos próximos anos.

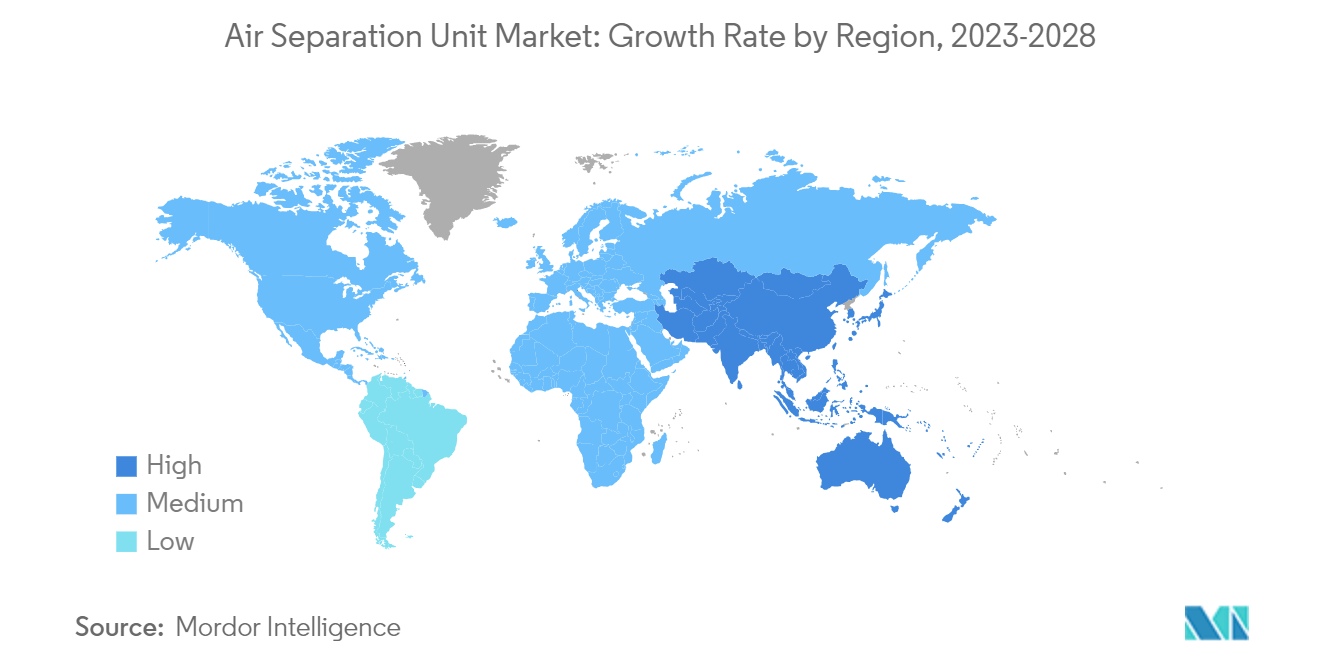

- Espera-se que a Ásia-Pacífico domine o mercado durante o período de previsão, com a maior parte da demanda vindo de países como Índia, China, etc.

Tendências de mercado da unidade de separação de ar

Segmento de usuários finais de ferro e aço testemunhará demanda significativa

- A indústria siderúrgica é um dos principais consumidores de ASUs, uma vez que a produção de aço requer enormes quantidades de oxigênio, a maior parte do qual é proveniente do ar usando a tecnologia ASU.

- Estima-se que mais da metade da produção global de aço utiliza o processo básico de oxigênio (BOP), que utiliza oxigênio puro para converter uma carga de ferro líquido de alto-forno e sucata em aço. Conseqüentemente, a maioria das usinas siderúrgicas instala grandes ASUs para atender à demanda de oxigênio, que constitui uma parte crítica das operações da usina.

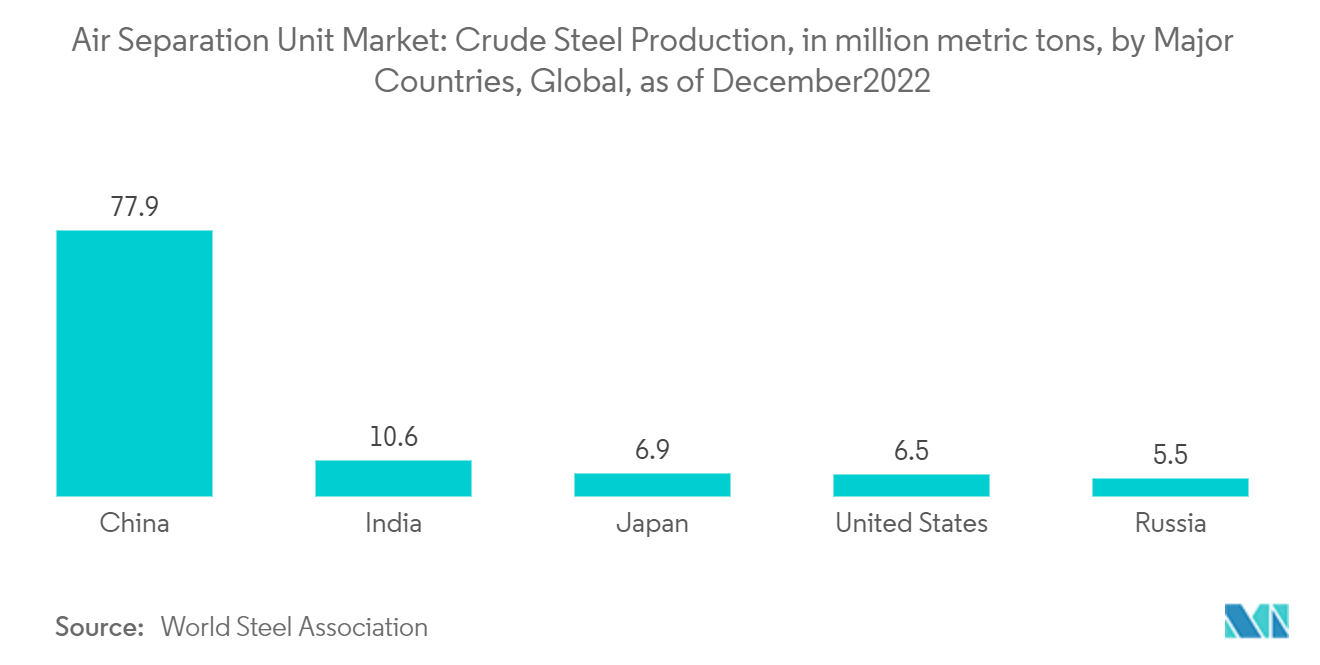

- A indústria siderúrgica é um dos motores do crescimento industrial moderno e a produção de aço tem crescido de forma constante ao longo da última década. De acordo com a Associação Mundial do Aço, em dezembro de 2022, a China mantinha a liderança mundial na produção de aço bruto, com 77,9 milhões de toneladas métricas produzidas, uma redução de 10% em relação ao ano anterior. Índia, Japão, Estados Unidos e Rússia estão muito atrás.

- Como todas as usinas siderúrgicas exigem ASUs de grande escala, e essas unidades consomem muita energia, otimizar o consumo de energia é um grande desafio. Manter a pureza do oxigênio também é um grande desafio, pois são necessárias diferentes purezas para a produção de aço.

- Prevê-se que a procura de aço seja mais elevada entre as economias em desenvolvimento, como a China, a Índia, a África e os países da ASEAN, que estão a industrializar-se rapidamente e a investir fortemente em projectos de infra-estruturas de grande escala.

- Em março de 2022, a INOX Air Products Ltd anunciou que havia ganhado um contrato para construir a maior planta de oxigênio Greenfield da Índia na fábrica de Bokaro da Steel Authority of India (SAIL) em Jharkhand. Sendo construída com um investimento total de INR 750 crore, a planta irá gerar 2.150 toneladas por dia (TPD) de gases industriais, incluindo 2.000 TPD de oxigênio gasoso, 150 TPD de oxigênio líquido, 1.200 TPD de nitrogênio gasoso e 100 TPD de argônio.

- Espera-se que esses grandes investimentos e projetos para a construção de novas ASUs em siderúrgicas impulsionem o segmento de ferro e aço do mercado global de ASU durante o período de previsão.

- Portanto, com base nos fatores acima mencionados, espera-se que o segmento de usuários finais de ferro e aço testemunhe uma demanda significativa para o mercado global de unidades de separação de ar durante o período de previsão.

Ásia-Pacífico deverá dominar o mercado

- A Ásia-Pacífico foi responsável pela maior participação de mercado de unidades de separação aérea e deverá continuar seu domínio durante o período de previsão.

- A China é o segundo maior consumidor de petróleo do mundo, mas o sexto maior produtor de petróleo. Importa quase 50% da sua procura de hidrocarbonetos e, para reduzir a dependência das importações de energia e melhorar a segurança energética, a China tem tentado maximizar o seu potencial de xisto, explorando as suas reservas internas em várias bacias de xisto interiores, como a bacia de Sichuan.

- A revolução do xisto na China resultou na criação e expansão de capacidade petroquímica sem precedentes. Como resultado, a China fez investimentos significativos nas suas infra-estruturas de refinação e petroquímica para satisfazer a procura interna e reduzir o processo petroquímico para as indústrias nacionais. Devido à procura cada vez maior de plásticos e outros produtos petroquímicos em sectores como embalagens alimentares, vestuário, cosméticos e fertilizantes, a capacidade de refinação tem de ser aumentada para dar resposta à crescente procura.

- A China tem construído novas refinarias e modernizado e acrescentado capacidade às refinarias mais antigas. Em março de 2023, a Saudi Aramco pretende iniciar a operação da refinaria e do seu novo projeto petroquímico no nordeste da China após três anos. O projecto de 10 mil milhões de dólares em Panjin, província de Liaoning, será o segundo grande empreendimento de refinação e petroquímica da Aramco na China.

- Espera-se que a China lidere o mercado na Ásia-Pacífico devido ao seu crescimento significativo no fabrico de electrónica (como energia solar fotovoltaica, etc.) a nível interno, aumentando a capacidade de refinação e petroquímica e aumentando as despesas com saúde, o que aumentou significativamente a procura de gases industriais.

- Além disso, a Índia pretende atingir 300 milhões de toneladas métricas de aço anualmente nos próximos dois a sete anos. Espera-se que o aumento da produção de aço na Índia aumente a demanda por gases industriais, especialmente oxigênio, o que provavelmente impulsionará a demanda por unidades de separação de ar no país durante o período de previsão.

- Em fevereiro de 2022, a Linde India Limited celebrou um acordo de 15 anos com a ESL Steel Limited para fornecer cerca de 800 toneladas por dia de oxigénio e 900 toneladas por dia de azoto à siderurgia. A Linde Índia instalará uma unidade de separação de ar no local na siderúrgica da ESL Limited em Bokaro.

- Em janeiro de 2022, a Air Liquide anunciou um investimento de cerca de INR 350 milhões em uma nova unidade de separação de ar dedicada às atividades comerciais industriais em Kosi, Uttar Pradesh, Índia. Esta unidade terá capacidade de produção de 350 toneladas por dia com um máximo de 300 toneladas de oxigénio. A planta deverá estar operacional até o final deste ano.

- Como resultado, espera-se que a crescente utilização de ASUs dos segmentos de ferro e aço, petróleo e gás e produtos químicos, principalmente da China e da Índia, aumente a procura de unidades de separação de ar na região.

Visão geral da indústria da unidade de separação de ar

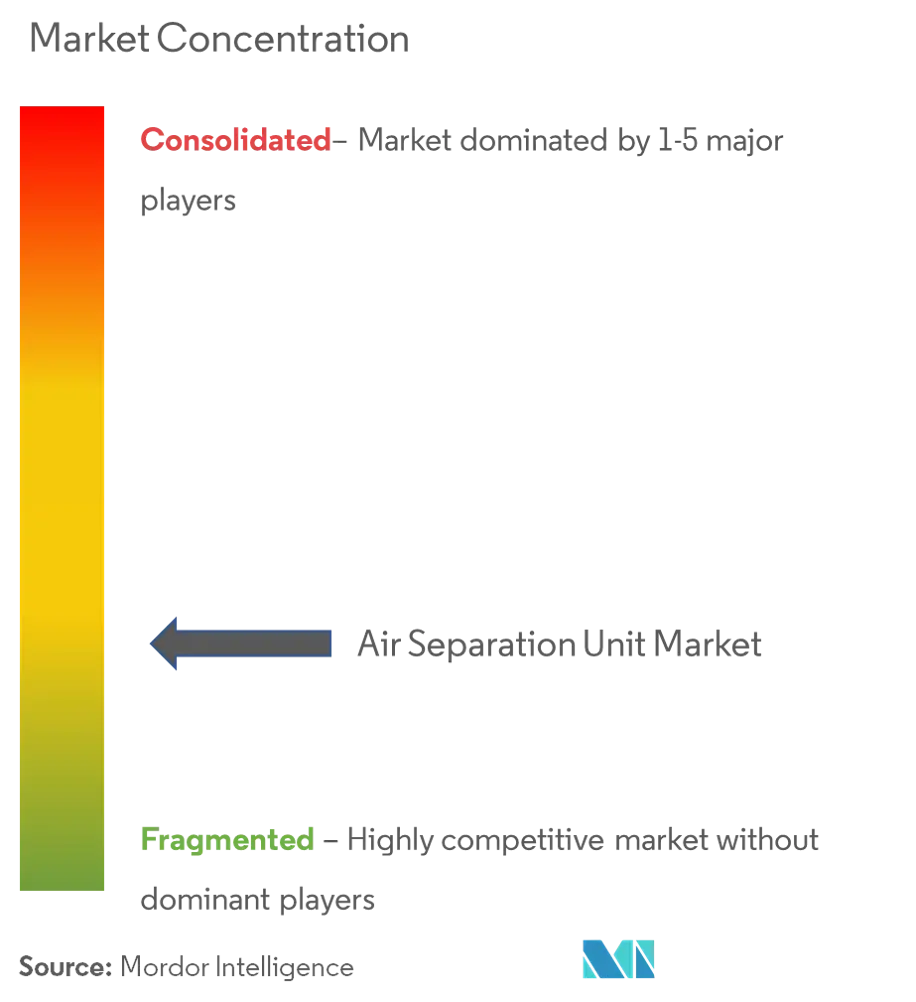

O mercado ASU é moderadamente fragmentado. Alguns dos principais players do mercado (sem ordem específica) incluem Linde AG, Messer Group GmbH, SIAD Macchine Impianti SpA, Air Products and Chemicals Inc. e Air Liquide SA.

Líderes de mercado de unidades de separação de ar

Linde AG

Messer Group GmbH

Air Liquide SA

Air Products and Chemicals, Inc.

SIAD Macchine Impianti S.p.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de unidades de separação de ar

- Maio de 2022 A Air Products San Fu, uma subsidiária da Air Products and Chemicals Inc., colocou em operação duas novas unidades de separação de ar. O projeto faz parte de um acordo de longo prazo para fornecer gases industriais de altíssima pureza a um dos maiores fabricantes de semicondutores da Ásia. A Air Products San Fu pode investir aproximadamente US$ 400 milhões para construir, possuir e operar grandes unidades de separação de ar para fornecer oxigênio, argônio, nitrogênio e hidrogênio de altíssima pureza no Parque Científico de Tainan, no sul de Taiwan.

- Maio de 2022 PKN Orlen anunciou planos para investir em uma ASU para produção de oxigênio e nitrogênio na refinaria de Plock, na Polônia. A ASU será construída pela empresa alemã Linde GmbH. O investimento do projeto está estimado em cerca de 187 milhões de dólares (164 milhões de euros) e deverá estar concluído no início de 2025. A central produzirá 38.500 metros cúbicos de oxigénio e 75.000 metros cúbicos de azoto por hora.

Segmentação da indústria de unidades de separação de ar

Unidades de separação de ar (ASU) são os dispositivos utilizados para extrair gases, como nitrogênio, oxigênio, argônio, etc., da atmosfera por meio de destilação criogênica ou destilação não criogênica.

O mercado de unidades de separação de ar é segmentado por processo, gás, usuário final e geografia. Por processo, o mercado é segmentado em destilação criogênica e destilação não criogênica. Pelo gás, o mercado é segmentado pelo gás em nitrogênio, oxigênio, argônio e outros gases. Por usuário final, o mercado é segmentado como indústria química, indústria de petróleo e gás, indústria siderúrgica e outros usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de unidades de separação de ar nas principais regiões. O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Destilação Criogênica |

| Destilação não criogênica |

| Azoto |

| Oxigênio |

| Argônio |

| Outros gases |

| Indústria química |

| Indústria de Petróleo e Gás |

| Indústria de Ferro e Aço |

| Outros usuários finais |

| América do Norte | Estados Unidos da América |

| Canadá | |

| Resto da América do Norte | |

| Ásia | China |

| Índia | |

| Coreia do Sul | |

| Japão | |

| Resto da Ásia | |

| Europa | Reino Unido |

| Alemanha | |

| Itália | |

| França | |

| Resto da Europa | |

| Médio Oriente e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Processo | Destilação Criogênica | |

| Destilação não criogênica | ||

| Gás | Azoto | |

| Oxigênio | ||

| Argônio | ||

| Outros gases | ||

| Usuário final | Indústria química | |

| Indústria de Petróleo e Gás | ||

| Indústria de Ferro e Aço | ||

| Outros usuários finais | ||

| Geografia (análise de mercado regional {tamanho do mercado e previsão de demanda até 2028 (somente para regiões)}) | América do Norte | Estados Unidos da América |

| Canadá | ||

| Resto da América do Norte | ||

| Ásia | China | |

| Índia | ||

| Coreia do Sul | ||

| Japão | ||

| Resto da Ásia | ||

| Europa | Reino Unido | |

| Alemanha | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| Médio Oriente e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado da unidade de separação de ar

Qual é o tamanho atual do mercado de unidades de separação de ar?

O Mercado de Unidades de Separação de Ar deverá registrar um CAGR de 4,82% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de unidades de separação de ar?

Linde AG, Messer Group GmbH, Air Liquide SA, Air Products and Chemicals, Inc., SIAD Macchine Impianti S.p.A. são as principais empresas que operam no mercado de unidades de separação de ar.

Qual é a região que mais cresce no mercado de unidades de separação de ar?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de unidades de separação de ar?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Unidades de Separação de Ar.

Que anos este mercado de unidades de separação de ar cobre?

O relatório abrange o tamanho histórico do mercado de unidades de separação de ar para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de unidades de separação de ar para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria da unidade de separação de ar

Estatísticas para a participação de mercado da Unidade de Separação de Ar em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Unidade de Separação de Ar inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.