英国倉庫・流通ロジスティクス市場分析

予測期間中、英国の倉庫・流通ロジスティクス市場は5%以上のCAGRを記録すると予想される。

undefined- COVID-90%は、世界のモノの流れを事実上停止させた。あらゆる業種が、商品の調達が困難な状況に陥った。国境管理の厳格な実施により、バックアップと遅延が発生した。COVID-19によって企業収益は激減し、市場は打撃を受けた。

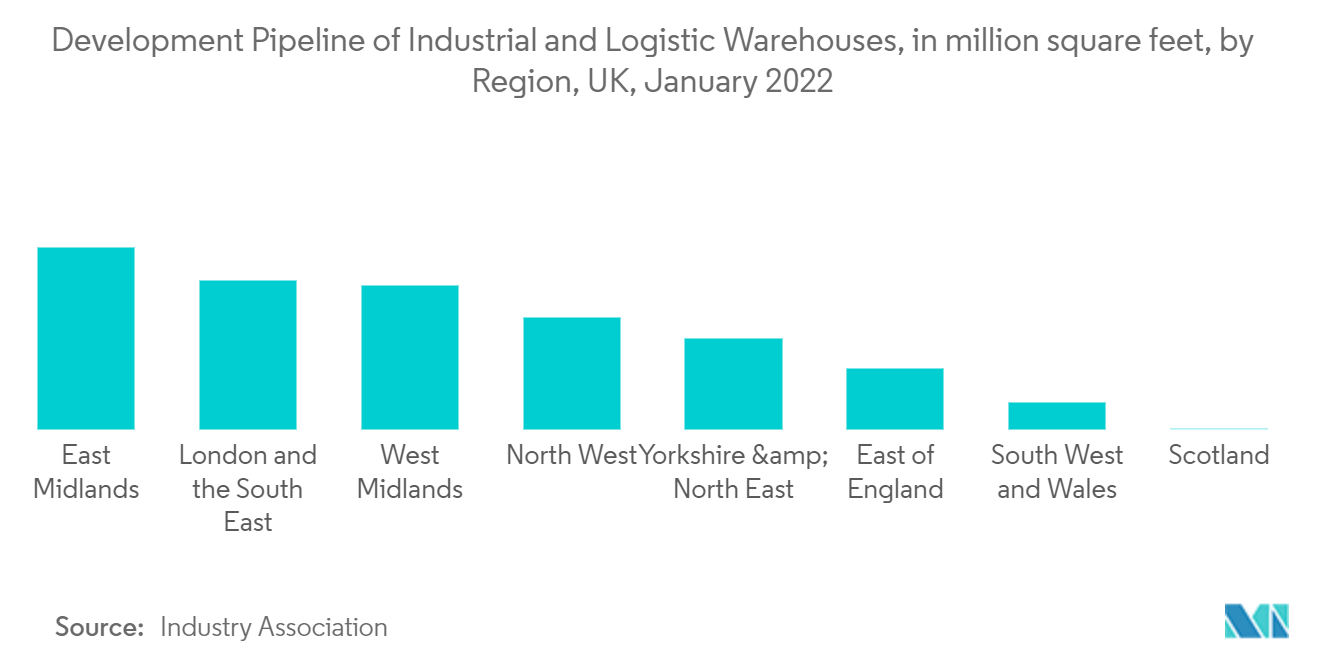

- 過去10年間で、英国の物流施設の数は倍増した。この急激な成長は、英国で物流・倉庫業者の数が最も集中している地域であるミッドランド地方で最も特徴的であろう。さらに、イングランド東部の一部とヨークシャー&ハンバーサイドは、従来は主要な物流拠点とは考えられていなかった地域だが、現在では主要部門の物流大国となっている。

- 英国のEU離脱決定とCOVID-19の大流行により、幅広い業界の企業がビジネスのやり方を変えざるを得なくなった。その結果、より多くの倉庫スペースが必要となった。例えば、ミッドランド地方では、英国の人口の90%が車で4時間以内の場所に住んでいるため、企業は英国内のどこにでも迅速かつ効率的に商品を保管し、出荷することが容易になった。これにより、サプライチェーンはより効率的になった。2021年には、輸送・保管ビジネスの数は2011年に比べて88%増加した。

- 過去10年間で大きく成長したとはいえ、輸送・保管は英国ではまだ小さな産業だ。国家統計局(ONS)によると、2011年、英国にはおよそ17,000の郵便・宅配便の発着所があった。2021年までに、この数は147%増の42,500に達した。この成長の大部分はウェスト・ミッドランズからもたらされた。宅配業者と運搬業者は、過去10年間における輸送と保管の成長の主な原動力となってきた。また、英国のEU離脱後、運輸・倉庫業界の69%の企業が、より幅広い業者を利用するようになったと回答している。

- 物流サービスには非常に多くの種類があり、商業輸送の選択肢は常に変化しているため、企業は物流や倉庫保管を処理するために、より費用対効果が高く、柔軟性があり、カスタムメイドの方法を必要としている。また、この傾向は今後も続くと思われる。電子商取引は現在も成長を続けており、対面よりもオンラインでよりお得な商品を探す人が増え続けているため、廃業する地元企業も出てきているからだ。

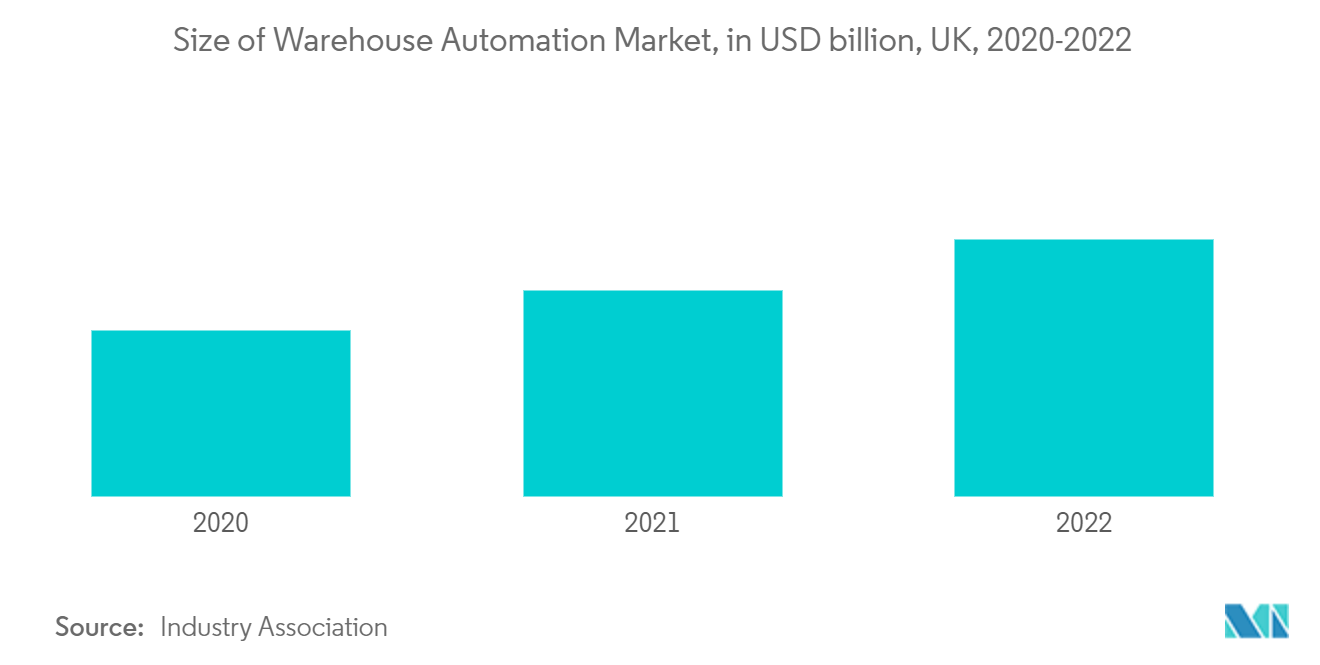

- イギリスは人件費が高く、Eコマースの割合も高い。例えば、倉庫1軒当たりの経費は、英国は世界の平均的な国よりもはるかに高い。そのため、倉庫自動化の格好の市場となっている。英国の消費者は、長い間オンラインで物を購入し、非常に迅速な(そして無料の)配達を期待している。そのため、イギリスは他のヨーロッパ諸国に比べてeコマースの導入が早かった。

- フランスでは、2021年の1倉庫あたりのeコマース費用は2,020万米ドル、イタリアでは880万米ドル、そして英国は世界最高の3,600万米ドルである。倉庫自動化市場全体の規模に関しては、2020年にはドイツと英国が欧州をリードするだろう。業界の予測によると、英国は2025年までに39億米ドルでヨーロッパ最大の倉庫自動化市場を持ち、その時点で市場はドイツより9億米ドル大きくなる。

英国の倉庫・流通ロジスティクス市場動向

倉庫開発を牽引するEコマースの成長

コロナウィルスの大流行の影響により、人々は以前よりもオンラインで買い物をするようになった。全小売売上高に占めるオンライン・ショッピングの割合は、2011年初めの8%、2020年2月の19%から、2021年1月には38%近くまでピークに達した。その後減少に転じたが、最新期(2022年2月)では28%前後を維持している。このため、新規倉庫建設プロジェクトが急増している。2021年の英国における倉庫建設の新規受注額は56億ポンド(67.5億米ドル)で、これは1985年以降のどの年よりも多い。国家統計局(ONS)の新規受注データ提供者であるBarbour ABIによると、2021年の支出額の5分の1(20%)をイースト・ミッドランズが占めた。倉庫支出の他の主な場所は、ヨークシャー・アンド・ザ・ハンバー(16%)、イングランド東部(13%)、ウェスト・ミッドランズ(13%)であった。イギリス(UK)は、ヨーロッパで最もeコマースが進んでいる国である。2022年には、6,000万人近くの電子商取引ユーザーが存在すると予想されており、非デジタル購買者は人口のごく少数に過ぎない。このように、eコマースは紛れもなく英国のあらゆる場所で買い物客にとって当たり前のものとなっており、これを裏付けるデータも十分にある。

プロジェクト金額3億2200万米ドルのPanattoni UK Development-Pantattoni Park Avonmouth Logistics Center-Bristolプロジェクトは、英国最大の倉庫建設プロジェクトで、2022年第4四半期に着工した。Db Symmetry-Symmetry Park Doncaster-Doncasterプロジェクトが第3位、Peveril Securities/Premcor Estates-Catalyst Logistic Park-Sheffieldプロジェクトが第4位、Stoford Devs-Redditch Gateway Logistics Center-Worcestershireプロジェクトが第5位で、プロジェクト金額はそれぞれ8,000万米ドル、6,700万米ドル、3,500万米ドルであった。5大プロジェクトのうち、Db Symmetry-Symmetry Park Doncaster-Doncasterプロジェクトは竣工時期が最も長く、2023年第4四半期の竣工を予定している。一方、Peveril Securities/Premcor Estates-Catalyst Logistic Park-Shirleyプロジェクトの竣工予定は2023年第1四半期と最も短い。

倉庫自動化の導入拡大

今後数年間で、オートメーションは人間の労働力よりも生産性が高く、金額も大きくなると予想されている。世界中の企業が、経営環境の変化に対応して倉庫の自動化を進めている。人件費の増加、労働力不足、スループット・ニーズの増加などは、そのほんの一部に過ぎない。さらに、低コスト化や拡張性の向上といった自動化のイノベーションが、倉庫の自動化を大きく後押ししている。組織の規模とサプライチェーンの複雑さは、企業が倉庫自動化技術に投資する額を決定する重要な要因である。英国の倉庫部門では、自動化はまだ初期段階にあり、ほとんどの物流中小企業は、せいぜい「部分的に自動化されている程度である、と言ってもいいかもしれない。しかし、パンデミックとロックダウンの課題により、自動化の利点を真剣に考える企業が増えており、2022年の初めには、COVID-19以前の数年間よりも、自動化のための明確なタイムラインと予算を持つ企業が増えていた。

Brexitは、英国の物流業界で雇用されていたEU国籍者の大量離脱をもたらした。その結果、英国の労働力人口が33万人不足し、そのほとんどが低技能労働者であることが、一流の研究者による報告書で明らかになった。最も打撃を受けたのは運輸・倉庫業で、12万8,000人のEU労働者が減少した。この分野では現在、訓練を受けた大型貨物自動車(HGV)の運転手や運搬機械(MHE)のオペレーターが不足している。このため、業界関係者は自動化に目を向けている。英国の大規模倉庫のほとんどは、高さが32フィートを超え、巨大なスペースを占めている。このスペースの多くは十分に活用されておらず、商業スペースが割高なこの国では大きなコストとなっている。自律型移動ロボット(AMR)は、狭いラッキングウォール内でのピッキングを可能にし、スペースの有効活用を可能にし、中小企業にとってより小型で手頃な倉庫ソリューションへの扉を開く。したがって、近い将来、倉庫の自動化を採用する企業はますます増えるだろう。

英国倉庫・流通ロジスティクス業界概要

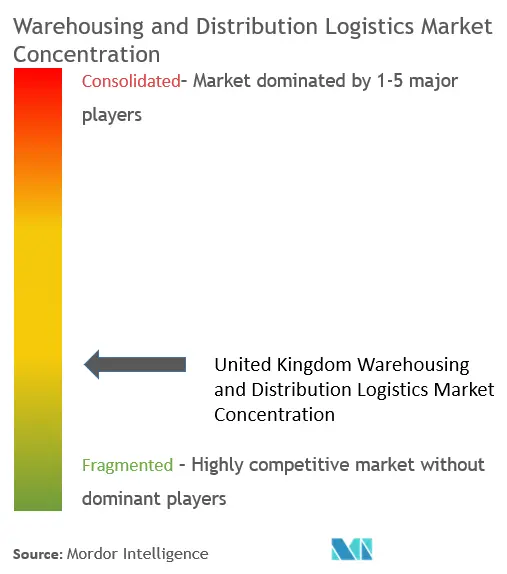

英国の倉庫・流通ロジスティクス市場は非常に断片化されており、世界的・地域的プレーヤーが優位を占めている。主なプレーヤーには、DHL、DBシェンカー、CEVAロジスティクスなどがある。市場で事業展開している企業の数が多いため、競争は非常に激しい。他社より優位に立つため、多くの企業がサプライチェーン・インテグレーションのような新技術の導入を始めている。同市場は競争が激しく、市場シェアを大幅に拡大するために各社が競争や提携を繰り広げている。

英国倉庫・流通ロジスティクス市場のリーダーたち

DHL Group

CEVA Logistics

Kuehne+Nagel

DB Schenker

Rhenus Logistics

- *免責事項:主要選手の並び順不同

英国倉庫・流通物流市場ニュース

- 2022年8月:世界有数のコントラクトロジスティクスプロバイダーであるディー・エイチ・エル・ジャパン株式会社(略称:DHLジャパン 代表取締役社長:山川丈人 本社:東京都品川区)は、ネスレネスプレッソ株式会社(略称:ネスプレッソ)との戦略的パートナーシップを拡大すると発表しました。2014年に遡る関係をベースに、DHLは英国およびアイルランド共和国(ROI)でもロジスティクスおよびフルフィルメントサービスを提供します。イタリア、ブラジル、マレーシア、台湾におけるDHLとネスプレッソの既存のパートナーシップは継続されます。2023年第1四半期以降、DHLはネスプレッソのeコマースおよび英国およびアイルランド共和国の小売ブティックネットワークにおけるすべての倉庫保管を担当します。初年度だけで600万件の注文を処理すると予測される英国事業は、コベントリーのオムニチャネル専用施設を拠点とする。

- 2022年11月:バーミンガムを拠点とする物流・倉庫会社PGSグローバル・ロジスティクスは、英国ウェスト・ブロムウィッチの専用倉庫に1,000万ポンド(1,120万米ドル)を投資する。この発表は、ウェスト・ミッドランズ地方での倉庫需要が高まる中、適切な用地を2年間探していたことによる。ウェスト・ブロムウィッチの敷地は、全館太陽光発電を導入する予定だ。

英国倉庫・流通ロジスティクス業界のセグメント化

倉庫業は、急成長しているこの産業の最も重要な部分のひとつである。倉庫・流通ロジスティクス部門の中核的な目的は、適切な製品を適切な目的地に、時間通りに、予算通りに、エンド・ツー・エンドで見えるように送ることである。

英国の倉庫・流通ロジスティクス市場は、製造業、消費財、食品・飲料、小売業、ヘルスケア、その他のエンドユーザー別に分かれている。上記のすべてのセグメントについて、英国倉庫・物流ロジスティクス市場の市場規模と予測を金額(単位:億米ドル)で掲載しています。

| 製造業 |

| 消費財 |

| 食品および飲料 |

| 小売り |

| 健康管理 |

| その他のエンドユーザー |

| エンドユーザー別 | 製造業 |

| 消費財 | |

| 食品および飲料 | |

| 小売り | |

| 健康管理 | |

| その他のエンドユーザー |

英国倉庫・流通ロジスティクス市場調査FAQ

現在の英国の倉庫および流通物流市場の規模はどれくらいですか?

英国の倉庫および流通物流市場は、予測期間(2024年から2029年)中に5%を超えるCAGRを記録すると予測されています

英国の倉庫および流通物流市場の主要プレーヤーは誰ですか?

DHL Group、CEVA Logistics、Kuehne+Nagel、DB Schenker、Rhenus Logisticsは、英国の倉庫および流通物流市場で活動している主要企業です。

この英国の倉庫および流通物流市場は何年を対象としていますか?

このレポートは、英国の倉庫および流通物流市場の過去の市場規模:2019年、2020年、2021年、2022年、2023年についてカバーしています。レポートはまた、英国の倉庫および流通物流市場の年間規模:2024年、2025年、2026年、2027年を予測します。 、2028年と2029年。

最終更新日:

英国倉庫・流通ロジスティクス産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の英国の倉庫および流通物流市場シェア、規模、収益成長率の統計。英国の倉庫および流通物流分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。