オーストラリア小売セクター市場規模・シェア

Mordor Intelligence によるオーストラリア小売セクター市場分析

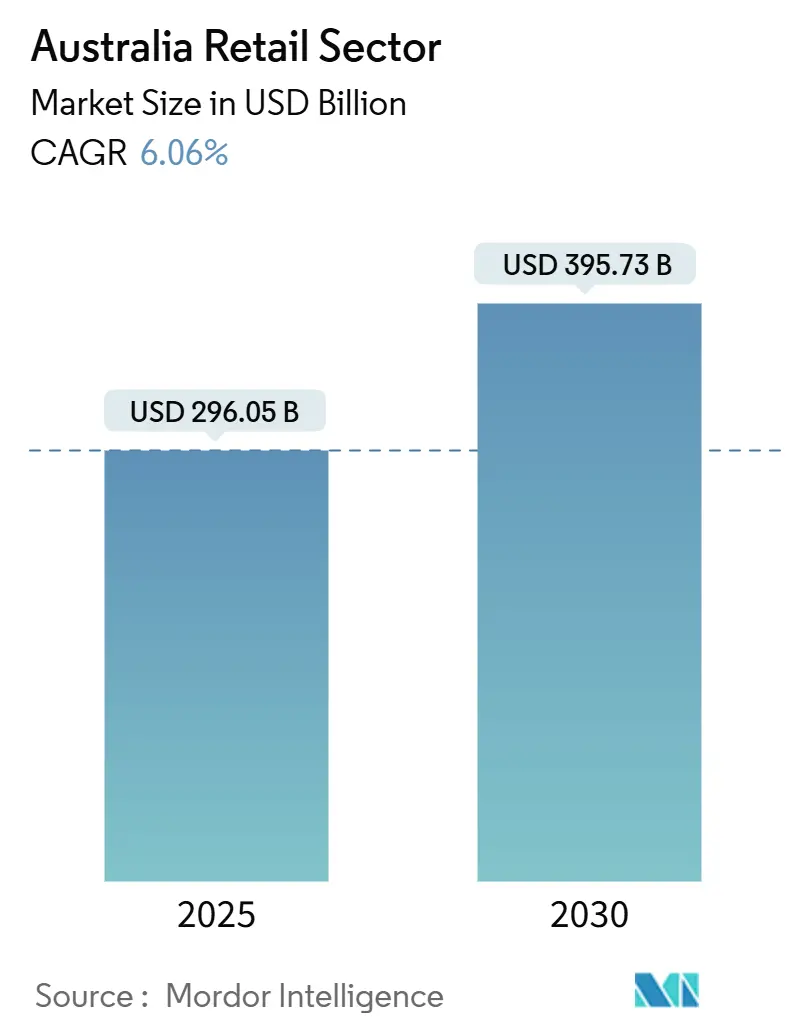

オーストラリア小売市場は2025年に2,960億5,000万米ドルとなり、2030年までに3,957億3,000万米ドルまで成長し、予測期間中にCAGR 6.06%を示すと予測されます。人口増加、都市集中、デジタルに精通した消費者基盤が、金利主導の圧力が裁量的支出を抑制する中でもこの拡大を支えています。オーストラリア競争・消費者委員会(ACCC)がスーパーマーケット価格に関する広範囲な調査を開始した後、規制当局の焦点が強化され、競争行動が活発化し、価格透明性が向上しています。FY2025年に発効する気候関連財務開示の義務化により、小売業者は循環型サプライチェーンと測定可能な排出削減に向かっています[1]Australian Competition and Consumer Commission, "Retail Pricing Inquiry," accc.gov.au. 。食品・飲料が優位性を保持していますが、高齢化人口とウェルネス支出を背景に、ヘルス・ビューティーがプレミアム成長を牽引しています。クイックコマース投資が2時間未満の都市部配送への流通チャネルシフトを加速している一方、若年層ショッパーが非接触決済エコシステムを採用する中で、デジタルウォレットがカードのシェアを侵食しています。

主要レポートポイント

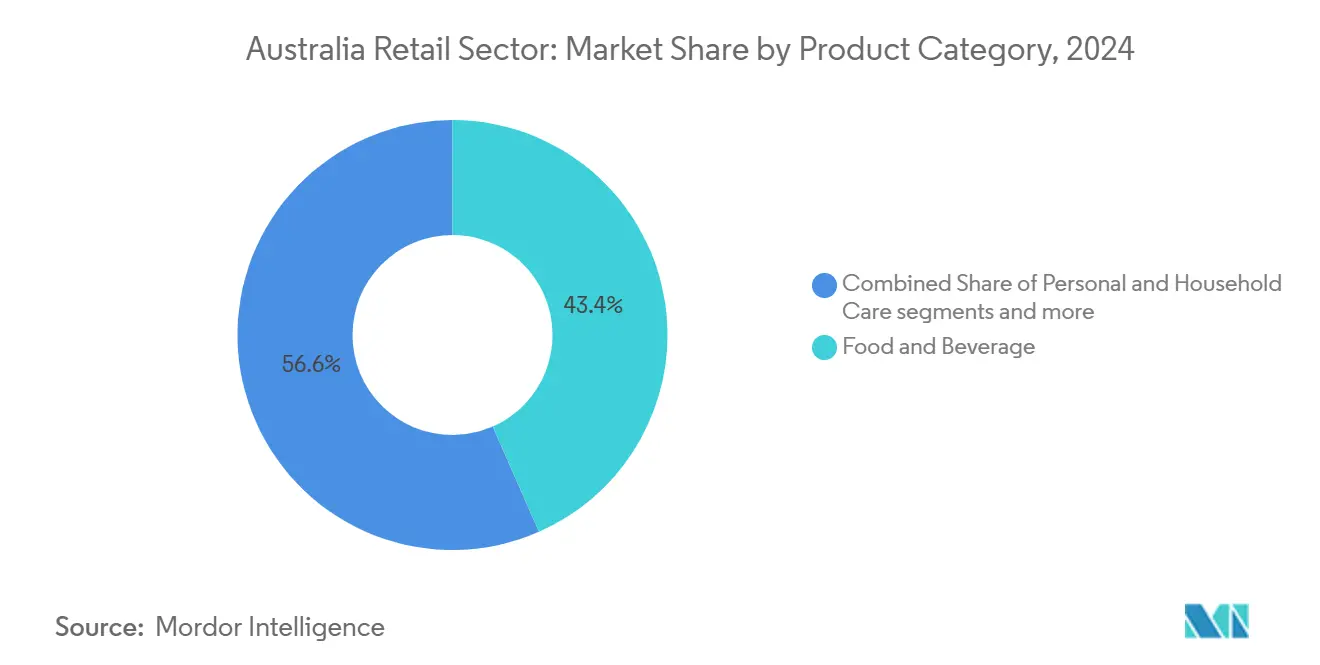

- 商品カテゴリー別では、食品・飲料が2024年に収益シェア43.40%で首位を占め、ヘルス・ビューティーは2030年まで8.65%のCAGRで拡大すると予測されています。

- 小売形態別では、スーパーマーケット・ハイパーマーケットが2024年にオーストラリア小売市場シェアの46.85%を占有し、オンライン純粋小売業者が最高の予測CAGR 10.87%を記録しました。

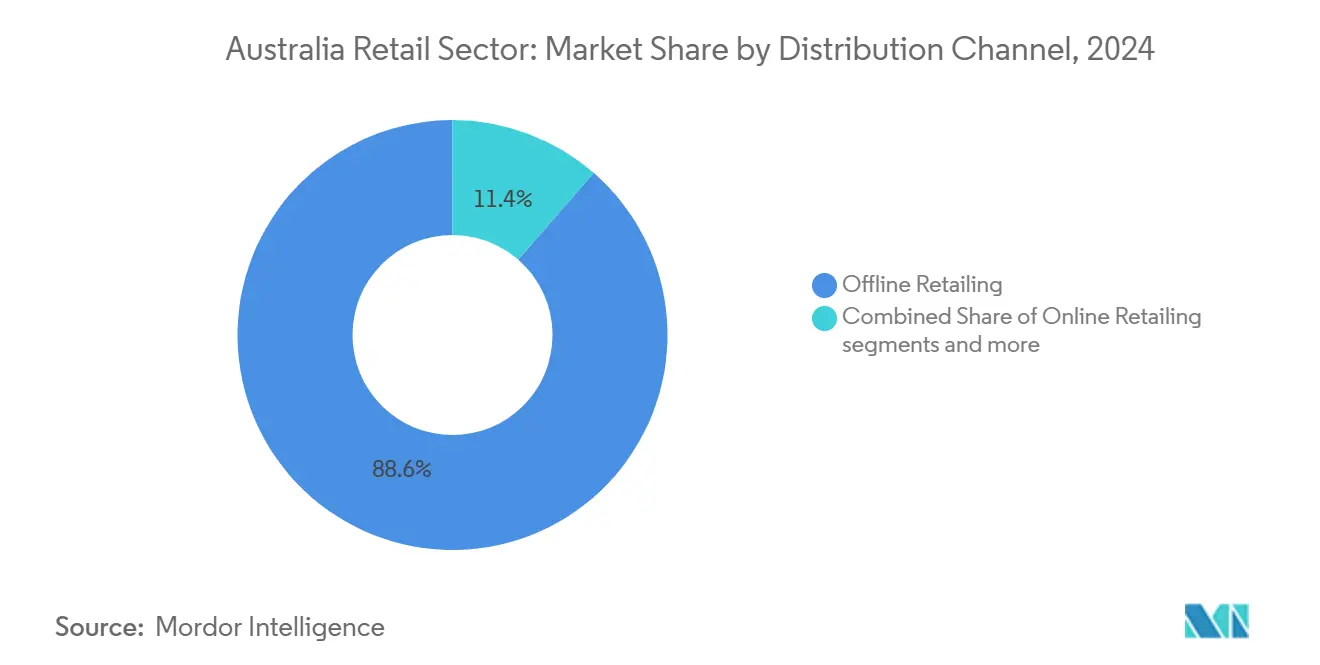

- 流通チャネル別では、オフライン小売が2024年にオーストラリア小売市場規模の88.56%を占めた一方、クイックコマースサービスは15.65%のCAGRで前進しています。

- 決済方法別では、カード・EFTPOS決済が2024年に51.34%のシェアを維持し、デジタルウォレットは2030年まで13.45%のCAGRで成長する見込みです。

- 州別では、ニューサウスウェールズ州が2024年に全国売上の31.76%を貢献しましたが、西オーストラリア州が2030年まで最高CAGR 7.34%の軌道に乗っています。

オーストラリア小売セクター市場トレンド・インサイト

ドライバー影響分析

| ドライバー | CAGR予測への影響(約%) | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 生活費圧迫がColes・Woolworthsネットワーク全体でのプライベートブランド採用を加速 | +1.2% | 全国規模、NSW・ビクトリア州で最も強い影響 | 中期(2-4年) |

| 義務的サステナビリティ報告(FY-25)により小売業者が循環型サプライチェーンに移行 | +0.8% | 全国規模、主要都市部で早期採用 | 長期(4年以上) |

| メトロシティ(シドニー、メルボルン、ブリスベン)でのZ世代主導のソーシャルコマースブーム | +1.5% | メトロシティ、地方中心部への波及効果 | 短期(2年以下) |

| 都市部5km圏内でのダークストア・クイックコマースの急速展開 | +1.1% | 都市中心部、郊外エリアへの拡大 | 中期(2-4年) |

| 「オーストラリア製」キャンペーンに支えられた先住民製品への選好 | +0.4% | 全国規模、地方エリアでより強い共鳴 | 長期(4年以上) |

| 主要チェーンによるAI駆動棚補充・動的価格設定パイロット | +0.9% | 全国規模、主要小売チェーンが主導 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

生活費圧迫により買い物客がプライベートブランドシリーズに舵を切る

家計予算は依然として逼迫しており、バリューハンティングが現在、プライベートブランド普及において前例のない成長を推進しています。オーストラリア証券投資委員会は、Z世代の間での金融不安の高まりを指摘し、低価格主食への需要を強化しています[2]Australian Securities and Investments Commission, "Youth Financial Wellbeing Snapshot," asic.gov.au. 。Woolworthsは400の日用品の棚価格を10%削減することで対応し、プライベートブランドを通じてマージンを拡大しながらロイヤルティを確保する戦略的取り組みを示しています。商品開発に資金提供する規模を欠く小規模チェーンは、消費者が老舗ブランドよりも知覚価値を中心にロイヤルティを再調整する中で、シェア侵食に直面しています。

義務的サステナビリティ報告によるサプライチェーン再形成

2025年1月1日より、AASB S2基準により上場小売業者は気候リスク、移行計画、排出軌道を詳細に報告することが義務付けられ、事実上、資本アクセスを環境開示に結び付けています。成熟した炭素追跡システムを持つ小売業者は先行者利益を得る一方、資源制約のある独立系企業はコンプライアンス負担の増大に直面しています。2035年までに国の循環性を倍増させ、80%の回収率を達成するという連邦循環経済目標は、リサイクル可能包装と閉ループ物流に向けた調達選択にすでに影響を与えています。

Z世代主導のソーシャルコマースブーム

モバイルファーストの消費者は、ソーシャルビデオフィード上での発見と購入をますます融合させています。オーストラリア統計局(ABS)データによると、18歳から29歳の間でのスマートフォン普及率は94%を示し、ソーシャルコマース取引の爆発的増加を支えています[3]Australian Bureau of Statistics, "Household Use of Information Technology," abs.gov.au. 。小売業者はインフルエンサーパートナーシップを拡大し、アプリ環境内での注目を収益化するためにライブストリーミング・ショッピングモジュールを統合し、店舗ネットワークをデジタルジャーニーの錨ではなく補完として機能させることを余儀なくされています。

ダークストア・クイックコマースの急速展開

Uber Eatsの67の追加地方市場への参入は、コアメトロを超えた20分配送のスケーラビリティを示し、地元商人に4,500万米ドルの押し上げを予測しています。WoolworthsのベンチャーアームW23は、高密度ゾーンの5km圏内に位置する自動化マイクロフルフィルメントハブに資金提供し、ラストマイルコストを削減し、サービス期待を高めています。ダークストア投資を償却できない小売業者は、拡大する利便性格差のリスクに直面しています。

制約影響分析

| 制約 | CAGR予測への影響(約%) | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| オーストラリアの分散した人口ハブ間での貨物・ラストマイルコスト | -1.8% | 全国規模、地方エリアで深刻な影響 | 中期(2-4年) |

| 全国最低賃金上昇により実店舗小売業者の運営費が増大 | -1.3% | 全国規模、労働集約的業態により高い影響 | 短期(2年以下) |

| デュオポリーサプライヤーパワー不均衡によるACCC調査の発動 | -0.7% | 全国規模、スーパーマーケットセクターに焦点 | 長期(4年以上) |

| 住宅ローン金利主導の裁量的支出収縮 | -1.1% | 全国規模、高住宅ローンエリアでより強い影響 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

貨物・ラストマイルコスト負担

まばらな人口分布により構造的に高い物流支出が課されています。ディーゼル価格変動と運転手不足により単位配送コストが膨らみ、地方店舗は需要弾力性を抑制する価格プレミアムを課すことを余儀なくされています。小売業者は荷物をプールし、地方フルフィルメントノードに投資することで規模の経済を追求していますが、地理的ペナルティは持続し、オーストラリア小売市場全体のCAGRに重くのしかかっています。

全国最低賃金上昇による運営コスト膨張

2024年半ばに実施された実質賃金上昇により、260万人の労働者の賃金下限が引き上げられ、顧客サービス労働に大きく依存する実店舗業態を圧迫しています。多くのチェーンは給与圧迫を相殺するためセルフチェックアウトの展開と店舗自動化パイロットを加速していますが、資本基盤の薄い独立系企業はマージン圧縮と退場の可能性に直面しています。

セグメント分析

商品カテゴリー別:ヘルス・ビューティーがプレミアム拡大をペースメイク

食品・飲料は非裁量的家計支出のおかげで2024年に43.40%の収益を生み出し、最大セグメントであり続けています。しかし、ヘルス・ビューティーは高齢化人口と1人当たりウェルネス支出の増加に推進され、8.65%のCAGRですべてを上回る成長が予測されています。金額ベースでは、ヘルス・ビューティーのオーストラリア小売市場規模は2025年から2030年の間に72億米ドル膨らむ見込みです。薬局主導のスキンケア売り場の幅広いアピールと男性グルーミング需要の拡大がセグメントを持続的シェア獲得に位置付けています。パーソナル・ホームケア製品は、リフィルパックと生分解性処方を報奨する循環経済シフトから恩恵を受け、小売業者の平均取引価値を向上させています。アパレル・履物は住宅ローン金利変動への弾力性に直面し、家庭用電子機器は住宅関連購入サイクルを追跡しています。

スポーツ用品・レジャーなどの裁量的垂直セグメントは、屋外活動トレンドからの上昇効果を捉えますが、季節的スパイクに結び付いた在庫計画の複雑さに遭遇します。ペットケア売り場は守備的特性を実証し、パンデミック年間での採用率上昇が定常需要を安定化し、下降月間での収益を保護しています。免税・高級品販売は国際訪問者フローと為替変動への暴露にキャップされたままですが、プレミアムスキンケアサブセグメントは国内富裕層を通じて観光客軟化を部分的に相殺しています。

注記: レポート購入時に全個別セグメントのシェアが利用可能

小売形態別:デジタル純粋プレイヤーが最も速くスケール

スーパーマーケット・ハイパーマーケットは2024年にオーストラリア小売市場シェアの46.85%を占有し、家庭必需品依存と店舗ネットワーク密度を反映しています。しかし、チェックアウト摩擦の減少と当日配送導入の拡大により、オンライン純粋プレイヤー運営者は2030年まで10.87%のCAGRを記録すると予測されています。オムニチャネル看板は店舗フットプリントをマイクロフルフィルメントノードに転換し、クリック・アンド・コレクトとカーブサイドピックアップを融合してシェアを防御しています。コンビニエンスストアは都市部の人通りと交通隣接性を活用し、経済的逆風に抵抗するスナック・飲料ミッションを捉えています。デパートは体験ゾーンにフロアスペースを再構築していますが、ファッション以外のカテゴリーを専門電子小売業者に譲り続けています。ディスカウント倉庫クラブは、バルク価値提案とプライベートブランドの深さを通じて、インフレに苦しむ買い物客を引き付けています。

店舗数の合理化は、カテゴリーミックスの進化を伴います:パフォーマンス不足のモールでの複数年リース退出が、CBDコリドーでの体験フラグシップ概念に資金提供しています。ポップアップ活性化は、季節アソートメントとインフルエンサーコラボレーションのテストベッドを提供します。全体的に、オーストラリア小売市場は規模豊富な食品雑貨リーダーと機敏なデジタル挑戦者の間で二極化を続け、中間層ゼネラリストがその間で圧迫されています。

流通チャネル別:クイックコマースが都市部フルフィルメントを再定義

オフライン売上は依然として売上高の88.56%を占め、オーストラリア人の触覚的ショッピングと即時所有への選好を示しています。それにもかかわらず、クイックコマースの15.65%のCAGRは、超高速配送期待の時代を示しています。ラストマイルコスト曲線を圧縮するための自動化ピッキングソリューションとAIベースルート最適化への投資が注がれています。大都市圏郵便番号内では、急速配送食品雑貨のオーストラリア小売市場規模は2030年までに69億米ドルを超えると予測されています。ソーシャルコマース店舗は、ライブストリームドロップ中に増分需要ピークを追加し、単一画面でエンターテインメントと取引を融合しています。越境電子商取引は、強いAUD-USDパリティと地域包括的経済パートナーシップの下での関税調和から恩恵を受け、インバウンド高級美容注文を促進しています。物理、ウェブ、モバイルのタッチポイントを統合する小売業者は、より高い顧客生涯価値と優れた単位経済を確保しています。

注記: レポート購入時に全個別セグメントのシェアが利用可能

決済方法別:デジタルウォレットが急上昇

カード・EFTPOS決済は51.34%のシェアで優勢ですが、ウォレット組み込みトークンが牽引力を得る中で着実な侵食に直面しています。The Paypersによると、デバイス普及と非接触快適性の中で、2024年にタップ・アンド・ゴー利用が前年同期比14%上昇したと報告されています。責任ある貸付立法が迫る中でも、ZipなどのBNLPプロバイダーはオンラインチェックアウトの10.2%を占めています。デジタルウォレットに帰属するオーストラリア小売市場規模は、商人手数料インセンティブとロイヤルティ統合に牽引され、2025年の680億米ドルから2030年の1,280億米ドルに跳躍し、13.45%のCAGRになると予測されています。準備銀行ログによると、現金使用の減少は続き、現在は販売時点支出の7%を下回っています。

地域分析

ニューサウスウェールズ州は2024年売上高の31.76%で首位を維持し、サービスセクター集積とグレーターシドニー全体での当日配送を支える堅牢な物流グリッドを反映しています。ネットワーク鉄道と複合モード港湾アクセスはインバウンド貨物コストを下げ、大型店チェーンに価格規律を維持するマージン余裕を与えています。ビクトリア州のメルボルンCBDは、復活した留学生到着とエンターテインメント区域人通りで回復し、アパレルとホスピタリティ隣接バスケットを押し上げています。観光中心のクイーンズランド州は、ゴールドコースト旅客交通がパンデミック前レベルに正常化する中で、免税美容・土産垂直セグメントでの持続的二桁成長を見ています。

西オーストラリア州の2030年まで7.34%のCAGRは、資源輸出が小売賃金パケットと裁量的購入に流入する乗数効果を示しています。より高い中央値収入が平均取引価値を押し上げ、特に住宅改修とプレミアム電子機器売り場で顕著です。州の東海岸倉庫からの物理的距離は、小売業者にパース中心のフルフィルメントハブを開設することを奨励し、リードタイムを短縮し、販売機会損失リスクを削減しています。南オーストラリア州とタスマニア州は控えめな成長上限に直面していますが、出所重視の買い物客を引き付ける防御可能な地元産品ニッチを維持し、食品雑貨とファーマーズマーケットハイブリッドを支えています。

オーストラリア首都特別地域は連邦給与の確実性から恩恵を受け、専門書、教育用品、専門アパレルラインでの1人当たり支出が平均を上回っています。ノーザンテリトリーの小売見通しは、まばらな人口と重い貨物依存により制約されていますが、アリススプリングスはウルル旅行コリドーマーケティングによって引き起こされた観光回復から恩恵を受けています。大手スーパーマーケットグループによる州間拡大戦略は現在、都市部ダークストアと地方クロスドック間で在庫を調整し、全国的に棚利用可能性指標を改善しながら在庫回転を最適化するオムニ流通モデルを特徴としています。

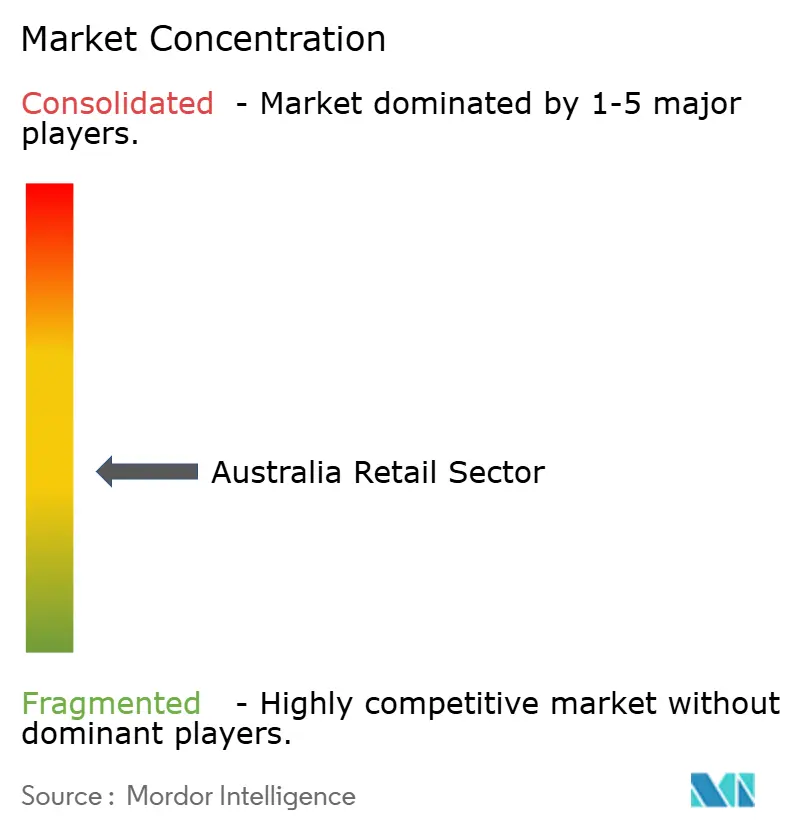

競争環境

オーストラリアの上位5小売業者は外注的影響力を振るい、セクター総収益の半分以上をはるかに上回るシェアを占有しています。WoolworthsとColesが合わせてスーパーマーケット売上の67%を占有し、サプライヤーに対する強力な交渉力とプライベートブランド浸透を付与しています。Wesfarmersは、ポートフォリオ幅-Bunnings、Kmart、Target、Officeworks-を活用して収益を多様化し、カテゴリー横断データ分析を活用しています。Aldiのディスカウント提案は、特に生鮮品で、エントリーレベル価格アンカーを侵食し、デュオポリープレイヤーに価値層の鋭化を迫っています。Metcashは一括購入とマーチャンダイジングシステムを通じて独立系IGAバナーを支援し、より小さな規模ながら地域コミュニティ存在を維持しています。

テクノロジー投資が競争テンポを設定します:Woolworthsの業績追跡システムとAI棚ツールは在庫損失削減とマージン向上を目標としていますが、監視に関する組合反発により2024年後期に一時的なプログラム停止を引き起こしました。Kmartは、2026年に稼働すると1日55,000注文を配送するシドニー大型フルフィルメントセンターに2億米ドルを投入し、翌日期待の資本集約性を示しています。Uber Eats駆動ダークストアとDoorDashパートナーシップを含むクイックコマース参入者は、利便性で既存企業に挑戦し、チェーンにマイクロフルフィルメント展開の加速を促しています。

新たな成長ポケットは、プレミアムウェルネス売り場、循環経済店舗形態、「オーストラリア製」ブランディングに支えられた先住民所有製品ラインに出現しています。TemuやSheinなどの越境デジタルプラットフォームは価格敏感なファッション需要を捉え、輸入税閾値に関する国内政策議論を促しています。全体的に、競争力学は規模の経済、データ駆動価格機敏性、サステナビリティ認証を組み合わせて勝者と劣後者を定義しています。

オーストラリア小売セクター業界リーダー

-

Woolworths Group Ltd

-

Coles Group Ltd

-

Wesfarmers Ltd

-

Aldi Stores (Australia) Pty Ltd

-

Metcash Ltd (IGA Network)

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年6月:Kmartは1日5万5,000個の電子商取引小包を処理することを目的としたシドニーフルフィルメントハブに2億米ドルを計上しました。

- 2024年12月:Scentre Groupは40億米ドルのWestfield拡張・再開発パイプラインを発表しました。

オーストラリア小売セクターレポート範囲

オーストラリア小売セクターに関するレポートは、市場の包括的評価と、市場におけるセグメントの分析を提供します。オーストラリア小売セクターは、製品別(食品・飲料、パーソナル・ホームケア製品、アパレル・履物・アクセサリー、家具・玩具・ホビー、電子機器・家庭用電化製品、その他製品)と流通チャネル別(スーパーマーケット/ハイパーマーケット、コンビニエンスストア、デパート、専門店、オンライン、その他流通チャネル)にセグメント化されています。

レポートで答えられる主要な質問

オーストラリア小売市場の現在の規模は?

このセクターは2025年に2,960億6,000万米ドルと評価され、2030年までに3,957億3,000万米ドルに達すると予測されています。

最も速く成長している商品カテゴリーは?

ヘルス・ビューティーが高齢化人口とウェルネス支出を反映して、2030年まで8.65%のCAGR予測で成長を牽引しています。

オーストラリアでスーパーマーケットはどの程度優勢ですか?

スーパーマーケット・ハイパーマーケットは2024年収益の46.85%を占有し、ColesとWoolworthsが合わせてスーパーマーケット売上の67%をコントロールしています。

なぜ西オーストラリア州が最も速く成長している州なのですか?

資源セクターの繁栄が7.34%のCAGRを推進し、家計収入と裁量的小売支出を押し上げています。

流通内で最も速く拡大しているチャネルは?

クイックコマースサービスが、2時間未満配送を可能にするダークストアネットワークのおかげで15.65%のCAGRでスケールしています。

決済選好はどのようにシフトしていますか?

非接触習慣が深まる中で、デジタルウォレット取引は2025年から2030年の間に倍以上になり、13.45%のCAGRで成長すると予測されています。

最終更新日: