インドの自動車用塗料とコーティング市場の分析

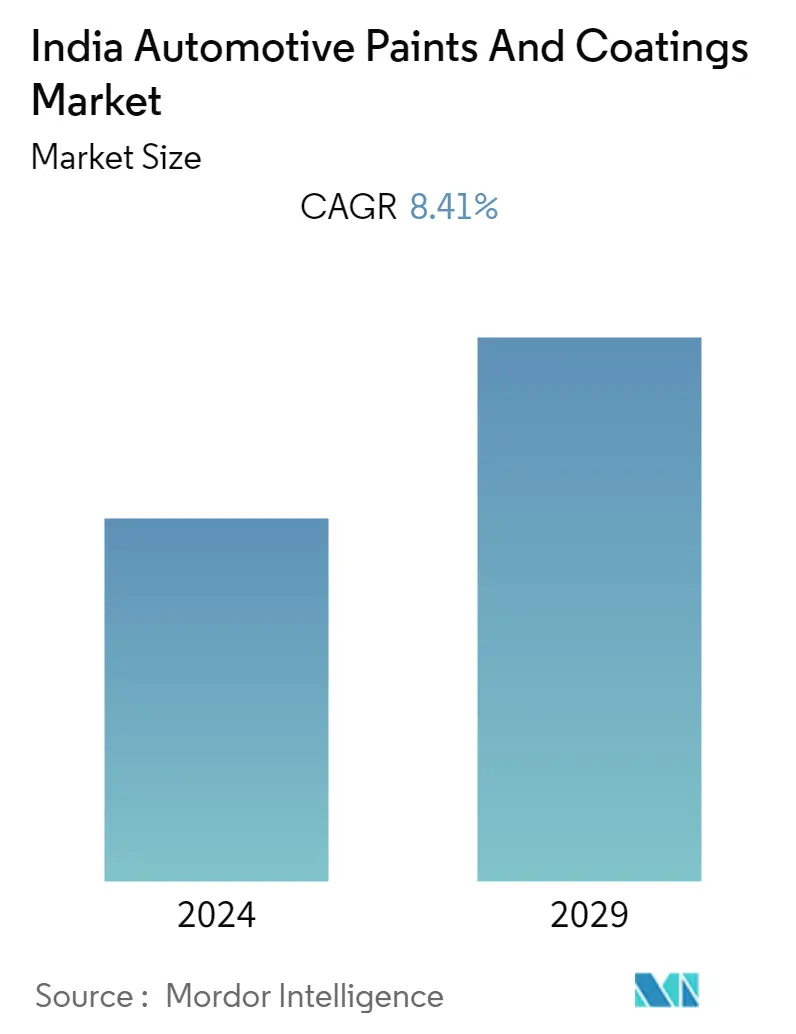

インドの自動車用塗料とコーティング剤の市場規模は、2023のUSD 608.17 millionから、2028までにはUSD 910.69 millionへと、予測期間中(2023~2028)に8.41%の年平均成長率(CAGR)で成長すると予測される。

- 同市場は、自動車の生産台数の増加により2021年に大幅な成長を遂げた。自動車のアフターセールス市場には塗装保護も含まれる。厳しい生産制限と長期にわたる納車残にもかかわらず、自動車メーカーは2020年の24.33万台から2021年には30.82万台をディーラーに納車した。自動車に対する需要の高まりと、様々な自動車セグメントに対するアフターサービスの増加により、市場は今後数年間プラス成長が見込まれる。

- 機能性コーティングの需要と自動車補修用コーティングの使用量の増加が市場成長を牽引すると予想される。

- 世界各地で地政学的な混乱が続いているため、主要自動車部品のサプライチェーンが混乱する可能性があり、これが市場の足かせとなる可能性がある。

- 電気自動車への需要の高まりは、予測期間中に調査された市場に機会を提供する主な要因のひとつになると予想される。

- 樹脂の種類別では、ポリウレタン樹脂が予測期間中市場を支配すると予想される。

インドの自動車用塗料とコーティングの市場動向

ポリウレタン樹脂タイプが市場を支配する

- ポリウレタンは、さまざまな目的に適応できるポリマーの広大なファミリーであり、建築、自動車、電気産業で重要な役割を果たしている。

- 自動車用プライマー、中間塗料、仕上げ塗料はすべて自動車用塗料の一種である。塗装手順(CED)によると、カチオン電着はプライマーの92%に使用されている。90%が陰極電気泳動塗料でできている。ポリウレタン電気泳動塗料の全体的な性能は良い。

- ポリウレタン塗料は車の外装に高い光沢、耐久性、耐傷性、耐食性を与える。また、フロントガラスや窓の艶出し、強度の向上、曇り止めにも使用されている。

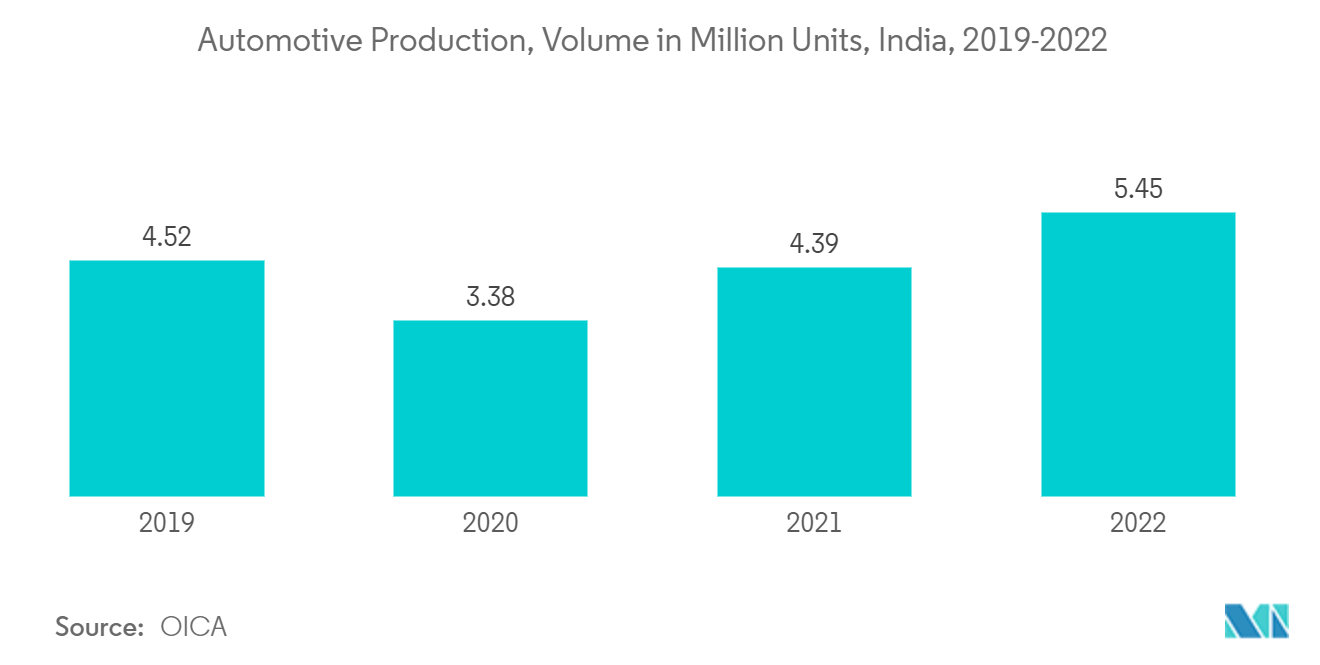

- インドの自動車産業は、インド経済がどの程度好調であるかを示す重要な指標であり、この分野は技術の進歩とマクロ経済の拡大の両方において重要な役割を果たしているからである。インド・ブランド・エクイティ財団(IBEF)によると、2022年度のインドの自動車年間生産台数は約2,293万台だった。

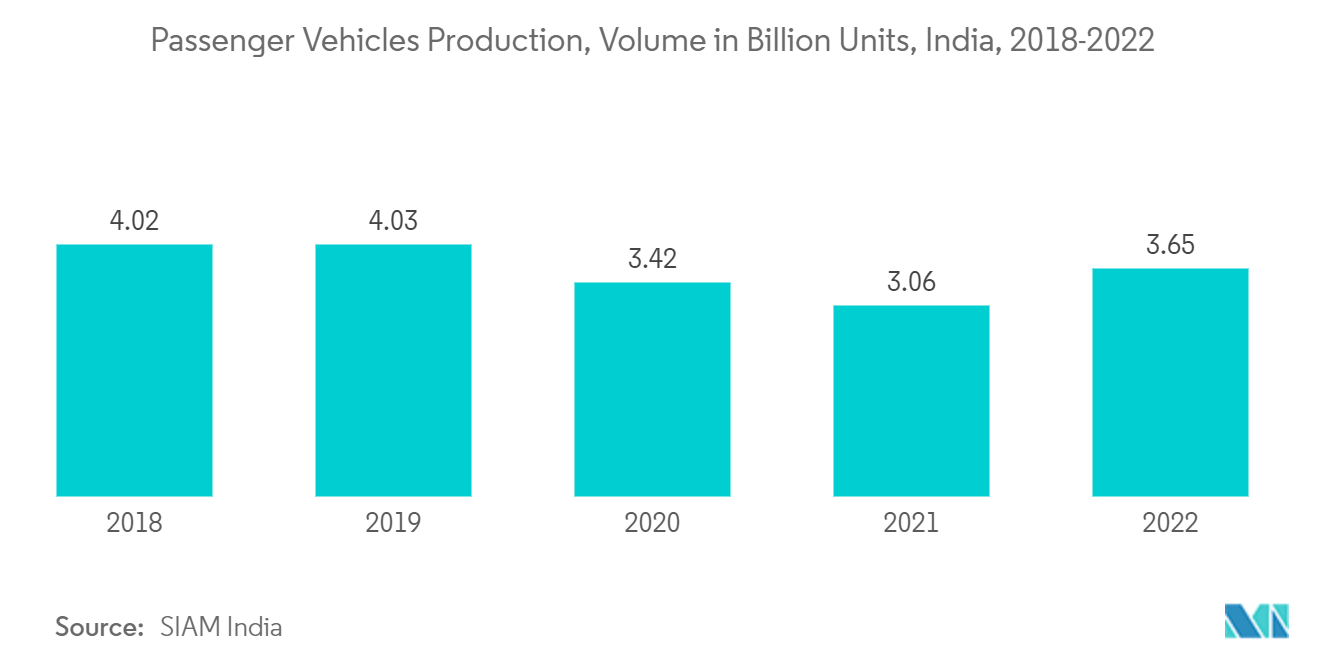

- さらに、2022年1~9月のインドの乗用車販売は、貯蓄の蓄積に加え、低金利や個人的な移動手段への嗜好の高まりが、顧客に新車購入を納得させたため、好調を維持した。その結果、インドの新車登録台数は2022年第1~3四半期に約20.2%増加し、280万台に達した。また、Aatma Nirbhar Bharat や Make in India プログラムといった政府の改革も同国の自動車産業を支えた。

- さらに、インドでは、インド自動車工業会(SIAM)によると、2021-22年度(2021年4月-2022年3月)の自動車生産台数は22,933,230台(2020年4月-2021年3月は22,655,609台)であった。さらに、インド経済モニタリングセンター(CMIE)によると、自動車生産台数は2022年6月の169,519台から2022年7月には193,629台に増加した。このような要因は、調査対象市場の需要を増加させる可能性が高い。

- 前述の要因から、ポリウレタン塗料とコーティング剤は今後数年間、市場を支配すると予想される。

自動車補修は予測期間中に急成長を遂げる

- 自動車部門はインド最大の市場の一つであり、近年も安定した成長を続けている。

- 2021年に市場の48%以上を占めた二輪車セグメントは、同国の電気自動車市場を支配している。道路交通高速道路省(MoRTH)によると、国内で販売された電気自動車は3,29,190台で、2020年の販売台数に比べ168%増加した。2022-23年度には、電気自動車の販売台数はすでに前年度の数字を超え、4月から12月までの販売台数は約443万台となった。2023年3月31日には6,000台を超える見込みだ。

- さらにOICAによると、2022年の自動車生産台数は約545万6,857台で、2021年の439万9,112台に比べ24%増加した。自動車部門の増加は、予測期間中に市場を増強すると予想される。さらに、Aatma Nirbhar Bharat や Make in India プログラムといった政府の改革が自動車産業を後押しし、ハイエンド自動車用途のPFA需要をさらに後押しするとみられる。

- さらに、インド政府はハイブリッド車と電気自動車の迅速な導入と製造計画を通じて勢いを生み出している。一部のセグメントでは、政府は電気自動車(EV)の採用を義務付けており、2030年までにEVの普及率を30%にすることを意図している。この計画は、EVに対する需要インセンティブを創出し、都市中心部への充電技術とステーションの配備を支援するものである。政府は、2030年までにインド国内で販売される商用車の70%、自家用車の30%、バスの40%、二輪車と三輪車の80%を電気自動車にするという目標を掲げている。

- 2022年、インドのEV販売台数は100万台を突破し、2021年比で約206%の伸びを記録した。インドのEV販売記録は、全車種セグメント合計で約10,54,938台となり、自動車販売台数全体の約4.7%を占めた。

- 自動車セクターがCOVID-19パンデミックの影響から回復していることから、インドの自動車用塗料・コーティング市場は予測期間中に成長すると予想される。

インド自動車用塗料・コーティング産業概要

インドの自動車用塗料・コーティング市場は部分的に統合されており、市場を支配しているのは少数の大手企業のみである。主な企業には、Akzo Nobel NV、PPG Asian Paints、Berger Paints India Limited、Kansai Nerolac Paints Limited、Nippon Paint (India) Company Limitedなどがある。

インドの自動車用塗料とコーティング市場のリーダーたち

Akzo Nobel N.V.

Berger Paints India Limited

Kansai Nerolac Paints Limited

Nippon Paint (India) Company Limited

PPG Asian Paints

- *免責事項:主要選手の並び順不同

インドの自動車用塗料とコーティング市場ニュース

- 2022年5月:BASFは、顧客サービス能力を高めるため、インドのマンガロールにあるコーティング・テクノロジー・センターの自動車用コーティング・アプリケーション・センターを拡張。

- 2022年2月:マクラーレン・レーシングとアクゾノーベルの長年にわたる協力関係が延長・強化された。新たな複数年契約は、13年間の良好なパートナーシップを基礎とし、新たな持続可能性、技術革新、製品開発の可能性を追求するものと期待された。

インド自動車用塗料・コーティング産業のセグメント化

自動車用塗料とコーティングは一般的に、保護と装飾の両方の目的で自動車やその他の自動車に使用される。インドの自動車用塗料・コーティング市場は、樹脂タイプ、技術、層、用途で区分される。樹脂タイプ別では、市場はアクリル、ポリウレタン、エポキシ、その他の樹脂タイプに区分される。技術別では、市場は水性、溶剤性、粉体、その他の技術に区分される。層別では、eコート、プライマー、ベースコート、クリアコートに区分される。用途別では、市場は自動車OEMと自動車補修に区分される。本レポートでは、上記のすべてのセグメントについて、売上高(米ドル)ベースの市場規模と予測を提供している。

| ポリウレタン |

| エポキシ |

| アクリル |

| その他の樹脂の種類 |

| 溶剤系 |

| 水系 |

| 粉 |

| その他のテクノロジー |

| Eコート |

| 初め |

| ベースコート |

| クリアコート |

| 自動車OEM |

| 自動車補修 |

| 樹脂タイプ | ポリウレタン |

| エポキシ | |

| アクリル | |

| その他の樹脂の種類 | |

| テクノロジー | 溶剤系 |

| 水系 | |

| 粉 | |

| その他のテクノロジー | |

| 層 | Eコート |

| 初め | |

| ベースコート | |

| クリアコート | |

| 応用 | 自動車OEM |

| 自動車補修 |

インドの自動車用塗料・コーティング市場に関する調査FAQ

現在のインド自動車用塗料・コーティング市場規模は?

インドの自動車用塗料・コーティング市場は予測期間中(2024-2029年)にCAGR 8.41%を記録すると予測

インド自動車用塗料・コーティング市場の主要企業は?

Akzo Nobel N.V.、Berger Paints India Limited、Kansai Nerolac Paints Limited、Nippon Paint (India) Company Limited、PPG Asian Paintsがインド自動車用塗料・コーティング市場に進出している主要企業である。

このインドの自動車用塗料とコーティング市場は何年をカバーしていますか?

本レポートでは、インドの自動車用塗料・コーティング市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のインド自動車用塗料・コーティング市場規模を予測しています。

最終更新日:

インド自動車用塗料・コーティング産業レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年のインドの自動車用塗料とコーティングの市場シェア、規模、収益成長率の統計です。インドの自動車用塗料とコーティングの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。