輸送用慣性システムの市場分析

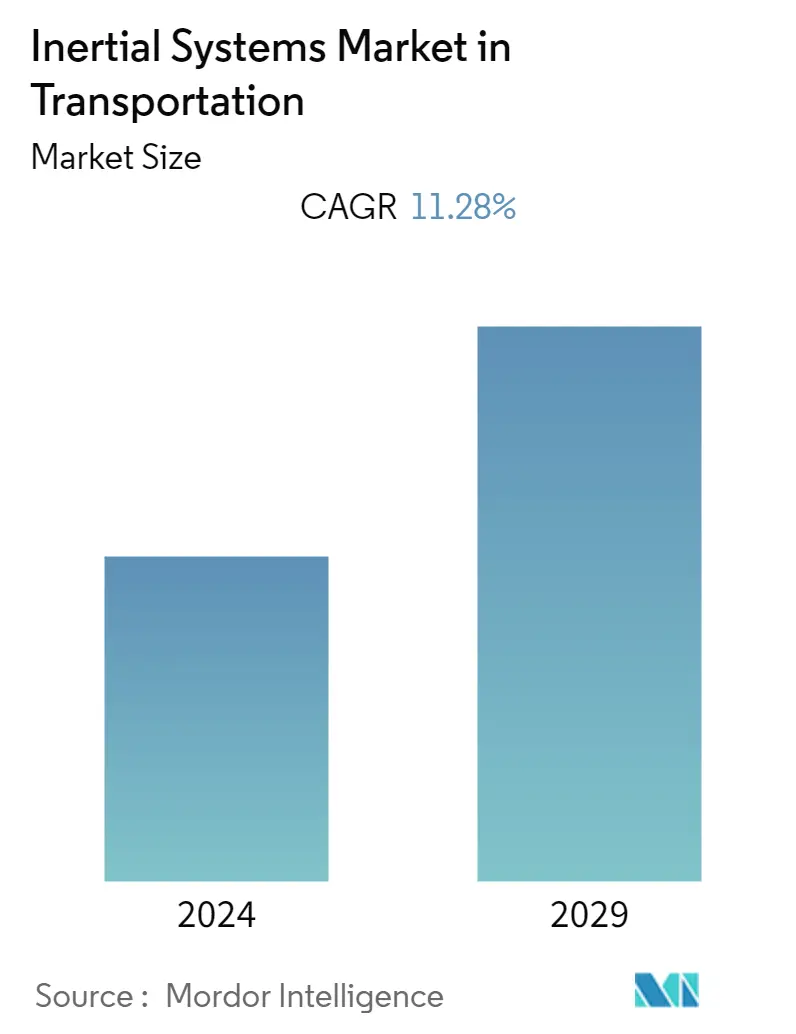

輸送市場における世界の慣性システム市場は、予測期間中に11.28%という最高のCAGRで成長すると予想されている。慣性センサーは、輸送市場でますます使用されるようになっている。慣性センサーは、安全性の向上、性能の改善、コスト削減のために使用されている。ABS、エアバッグの展開、車両の安定性向上、盗難防止、その他多くの機能に使用されている。

慣性システムは、IMUと高性能センサー(ジャイロスコープ、地磁気センサー、加速度センサー)の組み合わせで構成され、相対的な動きを通じて周囲の環境に関する高精度の情報を提供する。IMUと他の車載センサーとの強力な組み合わせにより、自動車の信頼性を高める重要なデータが生成され、自動車アプリケーションにおける新たな自動化のブレークスルーにつながります。

- 慣性センサーは、輸送市場でますます使用されるようになっている。自動車会社は、安全機能を高め、性能を向上させ、車両のコストを削減するために慣性センサーを使用している。ABS、エアバッグの展開、車両の安定性向上、盗難防止、その他多くの機能に使用されている。

- IMUは、自律走行のための最新のADAS機能だけでなく、多数の自動車アプリケーションで使用されています。IMUは、車両が死角に向かって移動している間や、吹雪の中でLiDAR機能が苦戦しているときに、GPSのギャップを埋めるのに役立ちます。

- さらに、IMUは密閉された駆動・評価ユニットとともに25kHzを超える高い共振周波数により、機械的干渉に対する高い障壁を提供します。慣性計測ユニット(IMU)は、ESP(エレクトロニック・スタビリティ・コントロール・プログラム)、エアバッグ・コントロール・ユニット、アダプティブ・クルーズ・コントロールのような運転支援システムなど、アクティブおよびパッシブ・セーフティ・システムに貢献するアプリケーションとして人気を博している。これにより、統合されたマイクロコントローラーによるオフセット性能が強化される。

- 逆に、財務体質の強い企業は、市場シェアを拡大し、サプライチェーンを大きく支配するために、製品の強化や戦略的買収にも力を入れている。例えば、ハネウェルは、輸送、UAV、UGVを含むさまざまな市場のアプリケーションのニーズを満たすように設計された高性能MEMSベースの慣性計測ユニット(IMU)であるHGuide i300を発売した。業界標準の通信インターフェースと広い入力電圧範囲により、HGuide i300はさまざまなアーキテクチャに簡単に統合できます。小型、軽量、低消費電力のHGuide i300は、多くのアプリケーションに最適です。

輸送用慣性システムの市場動向

市場における車載用MEMSの需要増加

- 自動車所有者の人口が増加しており、車内の安全性、快適性、安定性を向上させるための車両機能の強化が求められている。これがMEMS市場の主な成長要因である。さらに、各国政府は自動車の燃費効率や排ガス基準に対して厳しい規制を課している。その結果、自動車市場の大手企業は、MEMSの採用を通じて基準を満たす努力をますます強めており、それによって自動車用MEMSの市場需要が拡大している。

- MEMSは、パーキングブレーキの検知、盗難防止検知、効率的なエンジン管理、タイヤ空気圧検知、横転・横滑り検知、効率的なエンジン管理など、さまざまな用途で使用されるようになってきている。

- マイクロエレクトロメカニカルシステム(MEMS)技術の出現により、センサーや半導体の分野における機械的および電気機械的要素が、微細加工技術やマイクロマシニング技術の助けを借りて小型化された。そのため、MEMSは現在、レベル1、2、3の自律走行車のいくつかの自動化コンポーネントの重要な一部となっており、自動車分野の慣性システムの需要を大幅に押し上げている。

- 世界保健機関(WHO)によると、世界では毎年約135万人が交通事故で死亡している。さらに、2,000万人から5,000万人が死亡に至らない怪我を負い、その多くが怪我の結果として障害を負っています。MEMS加速度ピックアップは、自動車の安全機能を向上させる上で重要な役割を果たしています。

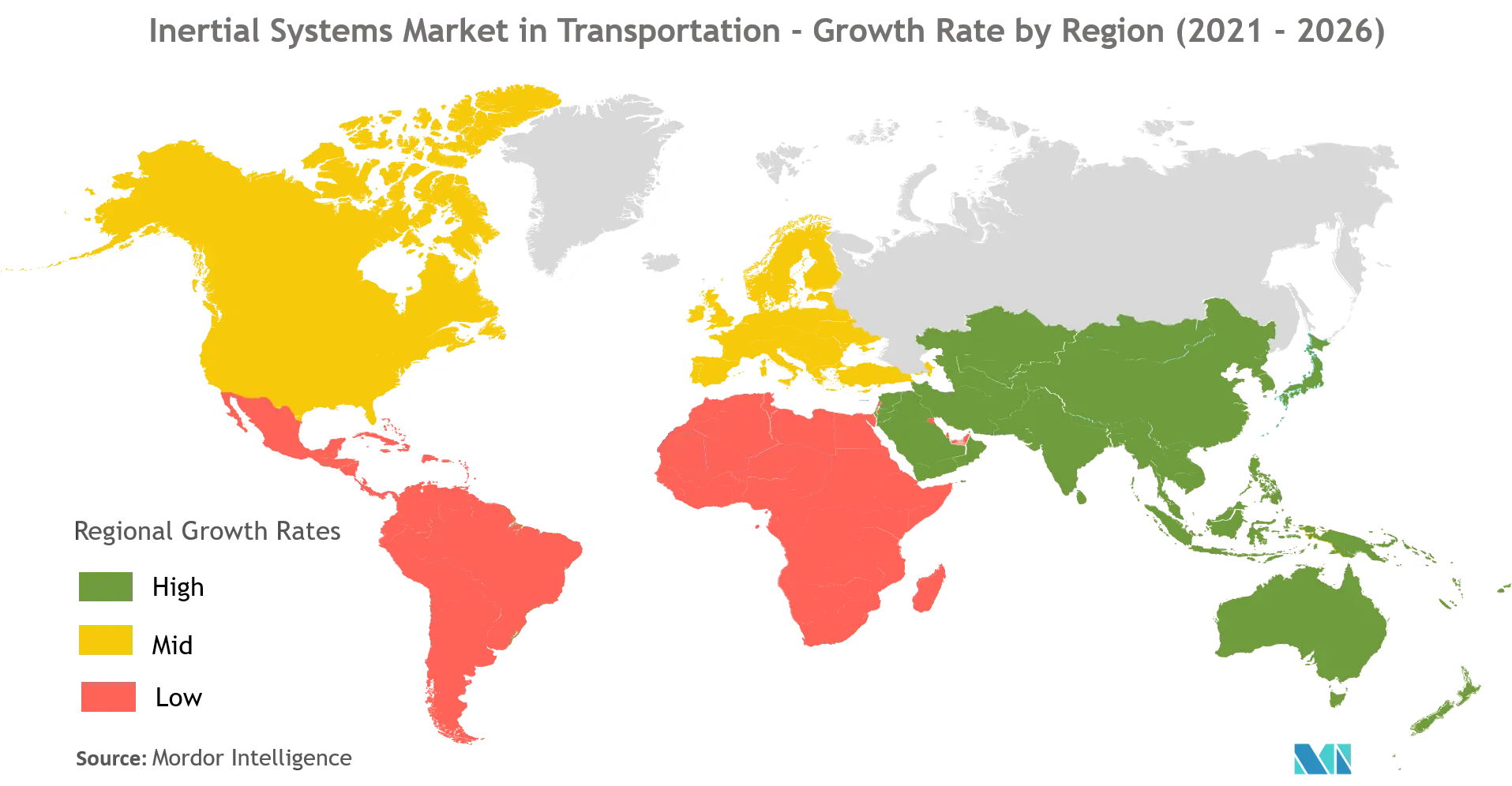

著しい成長を記録するアジア太平洋地域

- アジア太平洋地域は、現在の市場シナリオにおいて、輸送における慣性システム市場の重要な市場である。中国、日本、インドなどの国々で大量生産が行われているため、同地域では慣性システムに対する一定の需要が維持されている。しかし最近では、この地域の一部で新車販売が低迷している。COVID-19の発生により、様々な経済圏で自動車販売の減少が目撃された。

- 例えば、OICAによると、2020年には中東を含むアジア太平洋地域で約3,200万台の乗用車が販売され、そのうち中国で2,018万台が販売されたと推定されている。一方、2016年にはアジア太平洋地域で約3,536万台の乗用車が販売されたと推定されている。

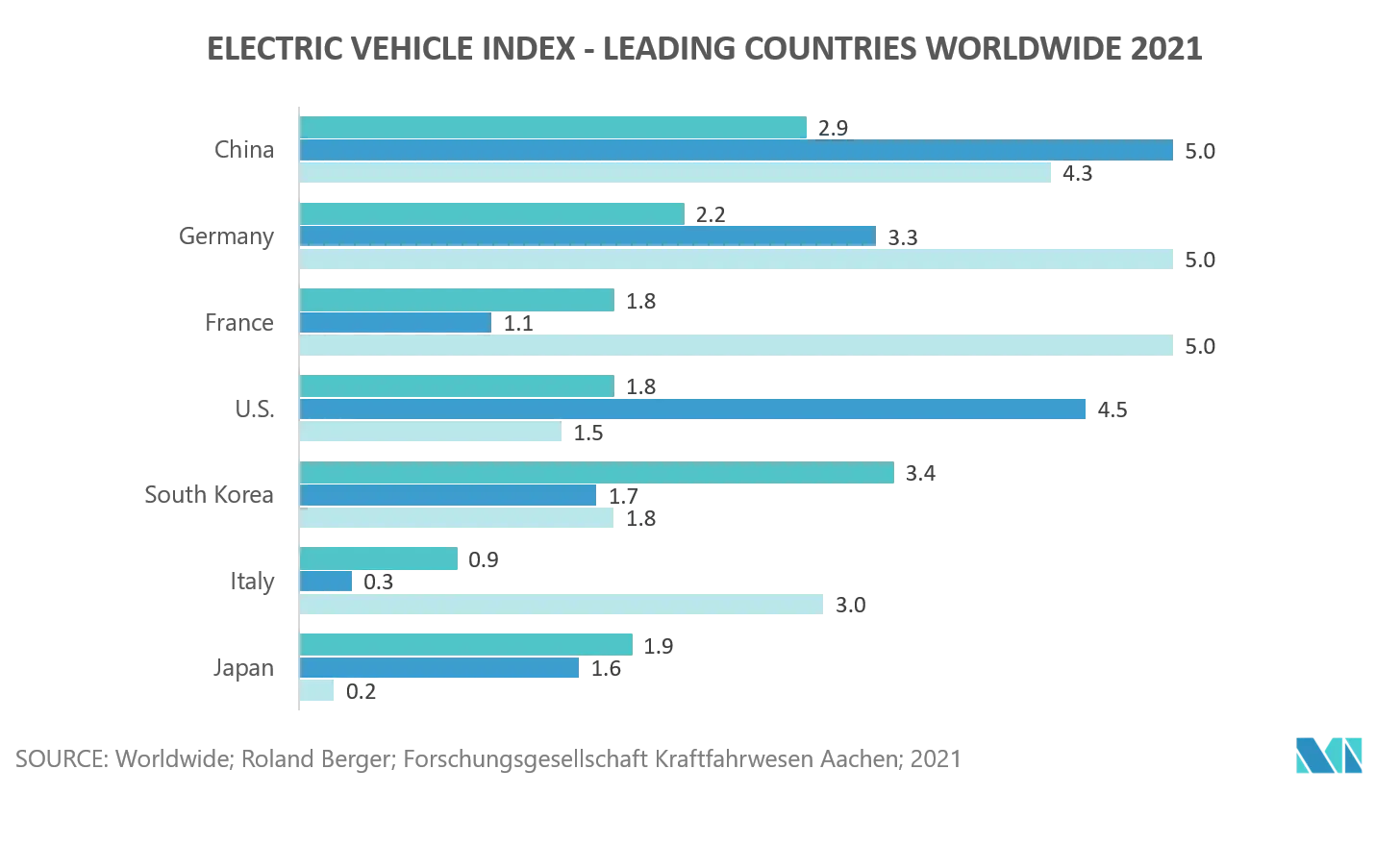

- さらに、電気自動車(EV)は今年、中国の自動車所有者の間で人気が高まると予測されている。性能の向上した新しいデザインが、政府による価格補助金の削減を相殺したからだ。 ローランド・ベルガーによると、中国は業界をリードし、最も多くの電気自動車とバッテリーセルを生産している。バッテリー電気自動車(BEV)は、中国における新エネルギー乗用車販売の大半を占めている。中国政府は、EVを中国が競争に勝ち抜き、主要な自動車メーカーになるためのチャンスと考えている。

- さらにインドでは、政府の野心的な計画と取り組みにより、電気自動車市場が勢いを増している。インドの公的機関は過去数年間に電気自動車関連の政策をいくつか発表しており、同国における電気自動車の展開に対する強いコミットメント、具体的な行動、大きな野心を示している。

輸送用慣性システム産業概要

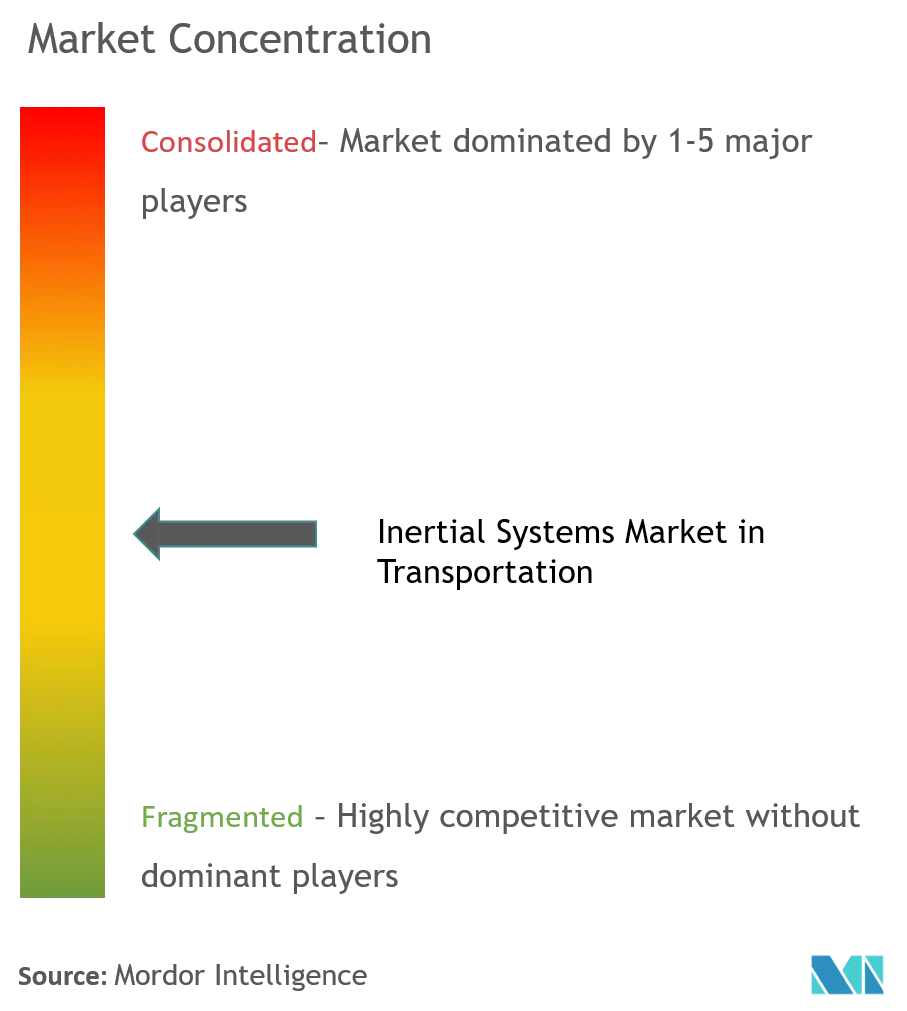

運輸業界の慣性システム市場は適度な競争があり、少数の主要プレーヤーで構成されている。市場シェアの面では、現在、一部のプレーヤーが市場を支配している。しかし、慣性システム全体のセンサー技術の進歩に伴い、新規参入企業が市場での存在感を増しており、それによって新興経済圏での事業展開が拡大している。

- 2021年4月- 自律走行車とデバイスのための慣性ベースのガイダンスとナビゲーションシステムの開発者であるACEINNAは、高性能INSとRTKハードウェアとGNSS補正のシステム統合を提供する高精度測位ハードウェアとソフトウェアプラットフォームであるOpenARCの商用利用を発表した。OpenARCは、次世代輸送のための高精度測位を提供するプロバイダーであるPoint One Navigation社によって提供されます。

- 2020年3月 - 海底可視化技術や無人海上車両を手掛けるテレダイン・マリーンは本日、新しい無人測量船「TELEDYNE Z-BOATTM 1800-Tを発表した。この調査船には、トリンブル社の高精度GNSSヘディング受信機が搭載される。Trimble Marine Construction (TMC)ソフトウェアと互換性があり、海洋建設/浚渫プロジェクトを効率的に実行し、世界中どこでもリアルタイムで監視することができる。

輸送用慣性システム市場のリーダー

Analog Devices, Inc.

Bosch Sensortec GmbH

Honeywell International Inc.

ST Microelectronics

InvenSense Inc.

- *免責事項:主要選手の並び順不同

輸送用慣性システム市場ニュース

- 2021年1月-ハネウェルは、米国国防高等研究計画局(DARPA)からの資金提供を受け、商用および防衛ナビゲーション・アプリケーションの両方で使用される次世代の慣性センサー技術を開発しています。最近、ハネウェルの研究所は、現在15万台以上が使用されているハネウェルの戦術グレード製品であるHG1930慣性測定ユニット(IMU)製品よりも、新しいセンサーの精度が1桁以上高いことを示しました。

- 2021年12月 - イナーシャル・ラボは、慣性計測ユニット(IMU)の開発企業であり、長年のビジネスパートナーであったメムセンスを買収した。イナーシャル・ラボは、オリエンテーション、慣性ナビゲーション、光学的に強化されたセンサーモジュールの開発・サプライヤーである。同社は、自律走行車、GPSを無視したナビゲーション、産業機械、航空宇宙・防衛などの高価値分野にわたって、画期的な技術を加速度的に導入することを期待している。

輸送用慣性システム産業のセグメント化

本レポートでは、輸送分野における慣性システム市場の成長を推計するとともに、主要ベンダーの競争環境についても分析しています。本レポートの対象範囲は、MEMS、センサーなど主要ベンダーが提供する製品の種類、加速度計、ジャイロスコープ、IMUなど製品に使用されるコンポーネントの種類、ナビゲーション、インフォテインメント、テレマティクス、アクティブおよびパッシブセーフティ、盗難検知、動作検知、横滑り防止および安定性制御など、輸送における慣性システムが使用されるアプリケーションの種類に限定しています。

本レポートでは、空中、陸上、水上の無人車両の台頭が慣性センサの使用に与える影響について掘り下げている。民間と防衛の両方で様々な用途の無人車両がかつてないほど増加し、慣性センサーを含む複雑な航行システムの必要性が高まっている。技術の急速な進歩により、センサーは入手しやすくなり、価格も手頃になったため、日常的な機器に豊富に使用されるようになった。

| 加速度計 |

| ジャイロスコープ |

| 慣性計測システム (IMU) |

| 慣性航法システム (INS) |

| その他のコンポーネント |

| 北米 |

| ヨーロッパ |

| アジア太平洋地域 |

| ラテンアメリカ |

| 中東とアフリカ |

| 成分 | 加速度計 |

| ジャイロスコープ | |

| 慣性計測システム (IMU) | |

| 慣性航法システム (INS) | |

| その他のコンポーネント | |

| 地理 | 北米 |

| ヨーロッパ | |

| アジア太平洋地域 | |

| ラテンアメリカ | |

| 中東とアフリカ |

輸送用慣性システム市場に関する調査FAQ

現在の輸送用慣性システムの市場規模はどれくらいですか?

輸送用慣性システム市場は、予測期間(11.28%年から2029年)中に11.28%のCAGRを記録すると予測されています

輸送慣性システム市場の主要プレーヤーは誰ですか?

Analog Devices, Inc.、Bosch Sensortec GmbH、Honeywell International Inc.、ST Microelectronics、InvenSense Inc.は、輸送分野の慣性システム市場で活動している主要企業です。

輸送慣性システム市場で最も急速に成長している地域はどこですか?

アジア太平洋地域は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

輸送用慣性システム市場で最大のシェアを誇る地域はどこですか?

2024年には、アジア太平洋地域が輸送慣性システム市場で最大の市場シェアを占めます。

この輸送用慣性システム市場は何年を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年の輸送用慣性システム市場の過去の市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の輸送用慣性システム市場規模も予測します。

最終更新日:

輸送産業における慣性システム

Mordor Intelligence™ Industry Reports によって作成された、2024 年の輸送慣性システム市場シェア、規模、収益成長率の統計。輸送における慣性システムの分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。