電気バス充電インフラ市場分析

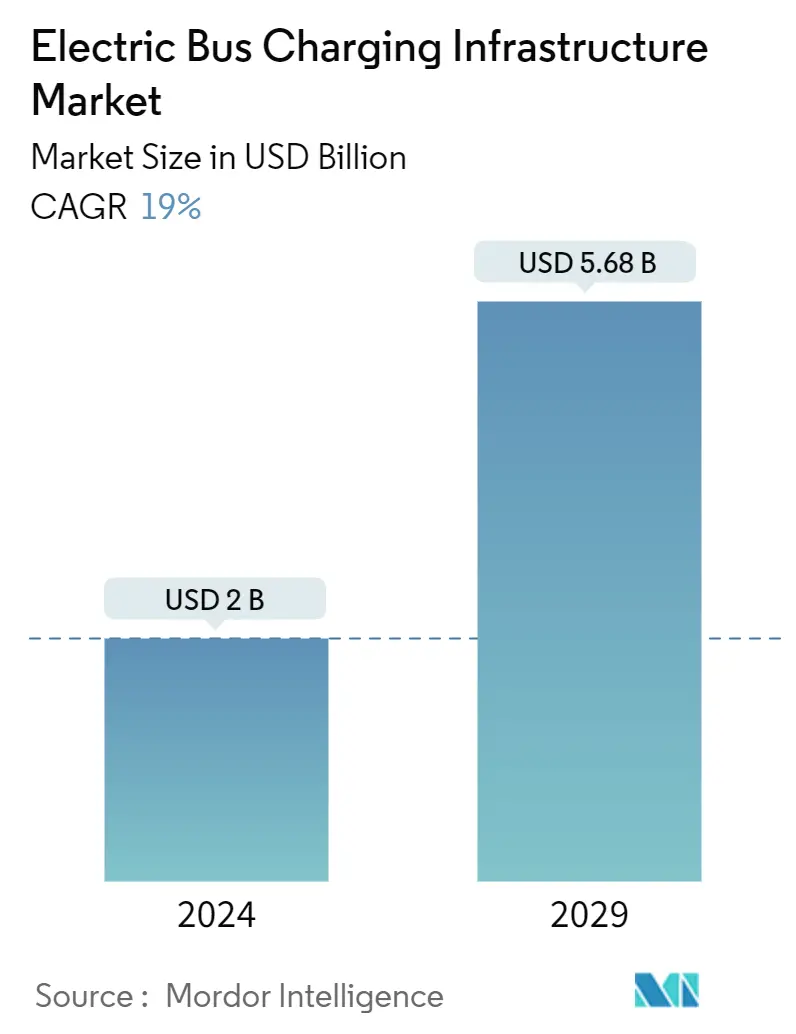

電気バス充電インフラ市場の市場規模は、2024年にUSD 2 billionと推定され、2029年にはUSD 5.68 billionに達し、予測期間中(2024~2029)に19%のCAGRで成長すると予測されている。

- 2020年初頭、自動車用品とサプライチェーン市場はCOVID-19によって大きな影響を受けた。また、移動制限や封鎖により、電気自動車の販売も鈍化した。しかし、自動車産業は現在、損失から回復し、地域全体の消費者の高まる需要に応えるために高品質の製品を導入する道を開いている。自動車産業は2022年に電気自動車の生産台数が大幅に増加したため、予測期間中に電気バスの需要が増加する可能性が高い。

- 中期的には、世界中で電気自動車の充電インフラが拡大することで、主要地域全体で電気バスの大きな需要が目撃される可能性が高い。世界中で電気バスメーカーが急拡大していることは、予測期間中に市場を促進する可能性が高い。

- 世界的により厳しい公害規制の採用は、予測期間を通じて電気自動車の販売を促進すると予想される。電気自動車(EV)の需要増に対応するため、自動車用パワーモジュールのメーカーは、主にアジア太平洋地域で生産能力の拡大に向けた投資を開始している。

- 2022年9月、インドの道路交通・高速道路省が国道5000kmにEV充電ステーションを整備するパイロット・プロジェクトが、2022年9月9日からデリー-ジャイプル間の路線で電気バスを使った技術・商業試験の最終段階に入っている。これにより、2021年に実施されたデリー-アグラ間の210kmの試験走行に278kmが追加され、試験段階の4州にわたる合計500マイルの技術試験が完了する:UP州、デリー州、ハリヤナ州、ラジャスタン州である。

- 電気バスは、有利な政策によって財政的に実現可能なものになりつつあり、燃料費が大幅に削減されるため維持費も少なくて済む。電気バス・メーカーによると、電気バスは燃料費で40万米ドル、維持費で12万5,000米ドル近く節約でき、初期費用の高さを補って余りある。

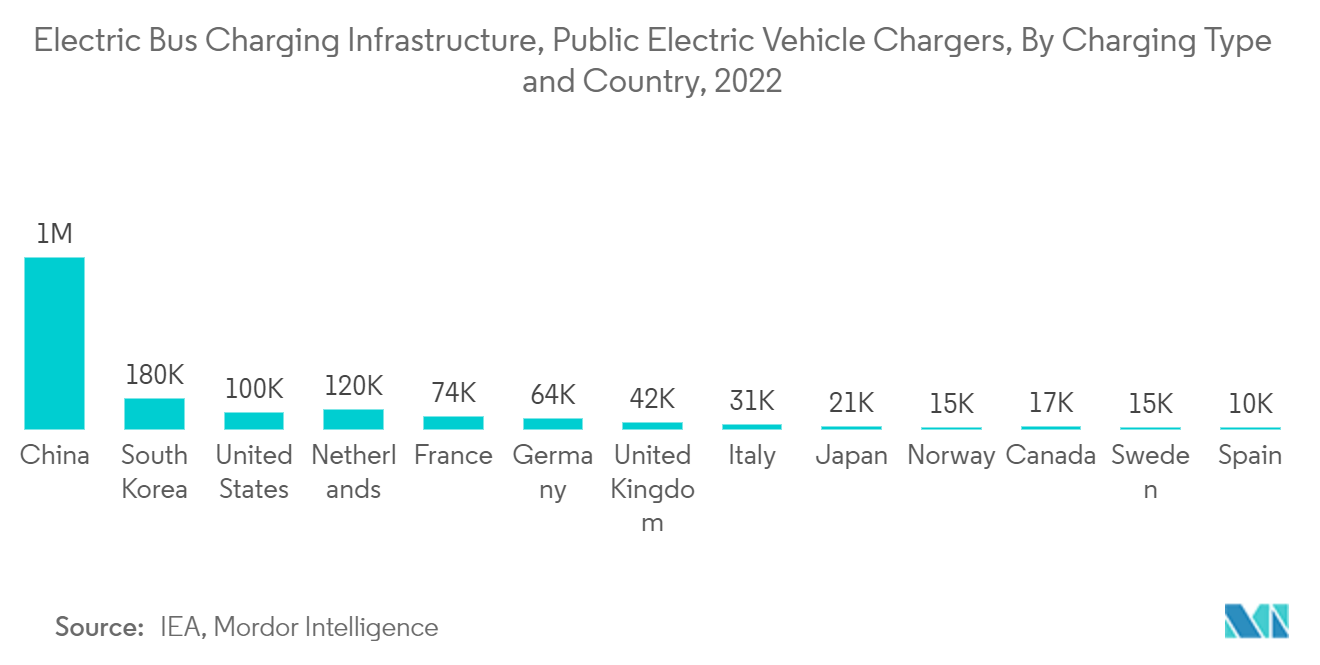

- 中国と米国は、電気バスの採用率が高い。今後数年間、上記の国々は、政府、交通機関、その他のグリーンビークルを支援するコミュニティや組織からの強い後押しにより、より多くの電気バスを配備し続けると予想される。

電気バス充電インフラ市場動向

電気バスの増加に向けた政府の取り組みが頭上充電タイプを後押しする

- Eモビリティは現在、輸送における排気ガス削減のための最も有望な技術と見なされている。電気バスは、従来のディーゼル燃料のバスに取って代わりつつあり、そのスピードはバッテリー駆動の自動車の普及を上回っている。ブルームバーグ・ニュー・エナジー・ファイナンスの予測によると、2030年までに、自動車販売台数の28%が電気自動車になる一方、新型バスの84%が電気バスになると見られている。

- 電気バス市場は、主要国における公共交通機関の脱炭素化を推進する政府の後押しにより、世界中で急速に成長している。多くの国が電気バスの調達目標を設定している。例えば

- 例えば、ジョー・バイデン政権は、米国をゼロ・エミッション交通に移行させることを目標に、電気自動車の導入を促進する1740億米ドルのプログラムを提案している。新興の大型電気バス分野での大手市場プレイヤーの技術革新は、維持費と効率を下げることで電気バス市場の成長を後押ししている。

- 中国の電気自動車に向けた動きは今後も続くと予想され、2025年までに42万台の電気バスが新たに購入される見込みだ。市場の拡大と政府の支援により、電気バス車両は大幅に(約40%)成長できるはずだ。

- インドは2030年までに、バスの40%を含む商用車全体の70%を電気自動車として販売したいと考えている。純炭素排出ゼロを達成するという目標は、これに沿ったものである。

- ヨーロッパでは、電気バスの登録台数が2021年には2020年比で48%増加した。昨年は3,282台の電気バスが納車され、2012年以降、欧州大陸での登録台数は8,500台を超えた。欧州政府はさまざまな政策を策定し、主に電気自動車の販売目標を達成するために、地域全体で充電インフラを構築するプロジェクトを開始した。

- 各国政府は、バス車両の電動化を約束することで、公共交通システムの改革に着手した。補助金という形での政府の強力な支援は、電気バスの総コストを同種のディーゼル車よりも低く抑えるのに役立っており、その結果、世界中で電気バスの採用が増加している。例えば

- 2022年7月、メキシコ政府は国内の充電インフラ整備に3,800万米ドルを投資した。

- 2022年7月、カナダ運輸省は、国全体で電気商用車の販売を強化するため、中型および大型のゼロ・エミッション車に対する新たな購入奨励金を発表した。新たな購入奨励金は、電気自動車と従来の自動車との価格差の約50%に相当する。

- 欧州全体の温室効果ガス排出量の約27%を占める運輸部門は、NOxなど他の危険な排出源でもある。現在、ヨーロッパでは、あらゆるタイプのパワートレイン(電気自動車と非電気自動車)を含め、約72万5,000台のバスが運行されている。このうち電気バスは約2,500台で、大半はディーゼルで走っていることがわかる。欧州連合(EU)が2019年2月に採択した新ルールに基づき、公共機関は2025年までに、新車のバスの4分の1を「クリーンなバスを購入しなければならない。

- 2030年からは、その比率は3分の1に上昇する。その結果、ヨーロッパの都市では今後数年間でバス路線が大幅に拡大することになる。化石燃料を使用しない街路のためのC40宣言には、パリ、ベルリン、ロンドン、コペンハーゲン、バルセロナ、ローマ、ロッテルダムなど40都市が同時に署名しており、2025年までにゼロエミッションのバス車両を目標としている。

- 以上のような世界的な発展により、予測期間中、同市場は大きな成長を遂げるだろう。

アジア太平洋地域が電気バス充電インフラ市場をリード

アジア太平洋地域の電気バス充電インフラ市場は、中国がリードし、ヨーロッパと北米がそれぞれ続いている。現在、運行されている電気バスの99%は中国で使用されている。これは、中国の都市で大気汚染が大きな問題となっており、地元当局が排出ガスを出さない交通機関に投資することを決定したためである。インドのような他の発展途上国は、国内でより多くの電気バスを採用することで、電気バス充電インフラ市場に拍車をかけている。

中国は、世界の電気バス市場における主要プレーヤーであり、世界の電気バスの98%を生産している。予測期間中、中国はその優位性を維持すると予想される。2021年3月には、421,000台以上の電気バスが中国で使用されており、これは世界のフリートの約99.0%に相当する。公共交通機関の電動化に熱心に取り組み、補助金や国の規制が普及していることが、世界の電気バス市場における中国の市場シェアの高さに寄与している主な要因である。

中国の交通運輸省は、低排出ガスバス車両の開発に対して補助金やその他の便益を提供しており、それがさらに市場にプラスの影響を与えている。例えば、パンデミックにもかかわらず、中国のバスメーカーは2020年に61,000台以上の新エネルギーバスを販売した。

中国の電気バスの拡大は今後も続き、2025年までに42万台の電気バスが追加発注されると予想される。市場の成長と政府の支援により、電気バスの保有台数も約40%と大幅に増加するはずだ。

深圳と広州は、完全電気バスの主要都市であり、今後さらに多くの都市がこれに続くと予想される。予測期間中、中国は引き続き電気バスの導入が拡大する可能性がある。というのも、珠江デルタの広州、珠海、東莞、仏山、中山をはじめ、南京、杭州、陝西、山東など、中国の30以上の都市が2021年の開始までに公共交通機関の100%電化を達成する計画を立てているからだ。

中国はバッテリー式電気バスに重点を置いているが、長距離走行が可能なハイブリッドバスも相当数走っている。予測期間中、シリーズ・ハイブリッド・カテゴリーがハイブリッド・バスの主要シェアを占めると予想される。このタイプのパワートレインは設計と組み立てが容易で、電気バスの総コストを削減できるため、このタイプのパワートレインを搭載するバスが増えると予想される。

その他の重要な国にはインドがある。しかし、インドでは電気バスやハイブリッドバスの普及は遅れており、その主な原因はコストである。ハイブリッドバスや電気バスの平均コストは、ディーゼルバスの3~4倍である。さらに、ディーゼルのコストが低下しているため、運行会社がハイブリッドバスや電気バスに移行するインセンティブはあまりない。デリーやムンバイのように、バスの運行にCNGのようなクリーン燃料を使用している都市もある。

そこでインド政府は、事業者に電気バスを採用させるため、自動車部門の電気・ハイブリッドコンポーネントの成長を加速させる「National Electric Mobility Mission Plan(NEMMP)2020を発表した。NEMMPは、インドにおけるEVの製造と導入の迅速化に主眼を置いている。例えば。

- 2022年9月、インドでは、5つの州政府に代わって、CESL-Convergence Energy Services Ltd. (EESLの子会社。(EESL- Energy Efficiency Services Ltd.の子会社)は、5,450台の電気バスを契約した。CESLは100億ドル(8万ルピー)を投じて5万台の電気バスの入札を行う計画で、インドの公害を削減し、Eバスメーカーを後押しするためにNITI Ayogによって認可されている。

電気バス充電インフラ産業の概要

電気バス充電インフラ市場は、ABBグループ、Proterra Inc.(電気バスメーカーでもある)、ChargePoint Inc.、シーメンスAG、その他といった少数のプレーヤーによって統合され、主導されている。各社は戦略的パートナーシップ、買収、製品開発に参入し、ブランド・ポートフォリオを拡大している。

2022年10月、ソラリスは電気バス用の新しいパンタグラフ充電デポ倉庫ホールと革新的な充電パークをBolechowoに開設した。倉庫は10,000平方メートルの広さで、最先端の物流システムとソリューションを備えている。

2022年1月、プロテラは、カリフォルニア州エネルギー委員会からの助成金を受けて、サンタクララ・バレー交通局(VTA)がプロテラとスケール・マイクログリッド・ソリューションズとともに革新的なクリーンエネルギー・マイクログリッドとEVフリート充電システムを設置し、同局の100%ゼロエミッションバス車両への移行に電力を供給すると発表した。2023年末までに稼働予定のこのプロジェクトは、フリート規模のEV充電とクリーンエネルギーが完全電気自動車フリート採用をいかに促進するかを実証するものである。

2021年11月、カリフォルニア州エネルギー委員会は、ロサンゼルス交通局(LADOT)に600万米ドルの補助金を交付し、太陽光発電と蓄電マイクログリッドを電源とする米国最大級のEVフリート充電システムを設置した。ワシントン・バス・ヤードでは、LADOTは4.5MWhのApparentエネルギー貯蔵システムを1.5メガワットの屋上およびバス用太陽光キャノピーと組み合わせて設置し、104台のリモートEV充電ディスペンサーを備えたProterra社製1.5メガワット車両用充電器5台に電力を供給する。

電気バス充電インフラ市場のリーダー

ABB Ltd

Proterra

ChargePoint Inc.

Siemens AG

BYD Auto Co. Ltd

- *免責事項:主要選手の並び順不同

電気バス充電インフラ市場ニュース

- 2022年11月:ABB Ltd.の電気自動車充電ソリューション子会社であるABB E-Mobilityは、少数投資家グループが主導するIPO前の第三者割当増資で2億スイスフラン(2億1,400万米ドル)の調達に成功した。この資本注入は、合併や買収の可能性など、有機的および無機的な機会の追求を含む同社の成長戦略を支援する上で重要な役割を果たす。この取引は2022年第4四半期に完了する予定である。

- 2022年9月:ABB Eモビリティがサウスカロライナ州コロンビアでの製造事業に着手。この移転により、同地域で100人以上の新規雇用が創出される。新工場への数百万ドルの投資により、バイ・アメリカ法に準拠したものを含む電気自動車用充電器の生産が可能になる。同工場の年間生産能力は最大1万台と推定され、出力は20kWから180kWの範囲となる。これらの充電器は、フリート、スクールバス、公共充電ステーション向けに特別に設計されており、電気自動車インフラへの貴重な追加となる。

- 2022年8月:シーメンスとマーレ・グループは、電気自動車用の最先端ワイヤレス充電システムの共同開発で提携した。この提携では、両社が協力して包括的なインフラと自動車工学システムを開発・テストする。このパートナーシップの主な焦点は、誘導充電技術の技術標準を確立し、この分野の進歩に道を開くことである。両社はまた、この分野のさらなる進展を促進するため、関連する予備標準化・標準化団体における標準化努力の調整にも積極的に参加する予定である。

電気バス充電インフラ産業のセグメント化

電気バスの充電インフラは、電気バスの充電のために特別に設計されたインフラの一種である。車載バッテリー、水素燃料電池、トロリーバス・アプリケーションのような架線、または地上ベースの非接触導体を電源として使用することができる。

電気バス充電インフラ市場は、充電タイプ別と地域別に区分される。充電タイプ別では、市場はプラグイン充電と架線充電に区分される。 地域別では、市場は北米、欧州、アジア太平洋、その他の地域に区分される。

各セグメントについて、市場規模と予測は金額(米ドル)に基づいて行われている。

| プラグイン充電 |

| オーバーヘッド充電 |

| 北米 | アメリカ |

| カナダ | |

| 北米のその他の地域 | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| イタリア | |

| スペイン | |

| ヨーロッパの残りの部分 | |

| アジア太平洋地域 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| 残りのアジア太平洋地域 | |

| 世界のその他の地域 | 南アメリカ |

| 中東とアフリカ |

| 充電タイプ | プラグイン充電 | |

| オーバーヘッド充電 | ||

| 地理 | 北米 | アメリカ |

| カナダ | ||

| 北米のその他の地域 | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| イタリア | ||

| スペイン | ||

| ヨーロッパの残りの部分 | ||

| アジア太平洋地域 | 中国 | |

| インド | ||

| 日本 | ||

| 韓国 | ||

| 残りのアジア太平洋地域 | ||

| 世界のその他の地域 | 南アメリカ | |

| 中東とアフリカ | ||

電気バス充電インフラ市場に関する調査FAQ

電気バス充電インフラ市場の規模は?

電気バス充電インフラ市場規模は、2024年には20億ドルに達し、2029年には年平均成長率19%で56.8億ドルに達すると予測される。

現在の電気バス充電インフラ市場規模は?

2024年、電気バス充電インフラ市場規模は20億米ドルに達すると予想される。

電気バス充電インフラ市場の主要プレーヤーは?

ABB Ltd.、Proterra、ChargePoint Inc.、Siemens AG、BYD Auto Co.Ltd.が電気バス充電インフラ市場で事業を展開している主要企業である。

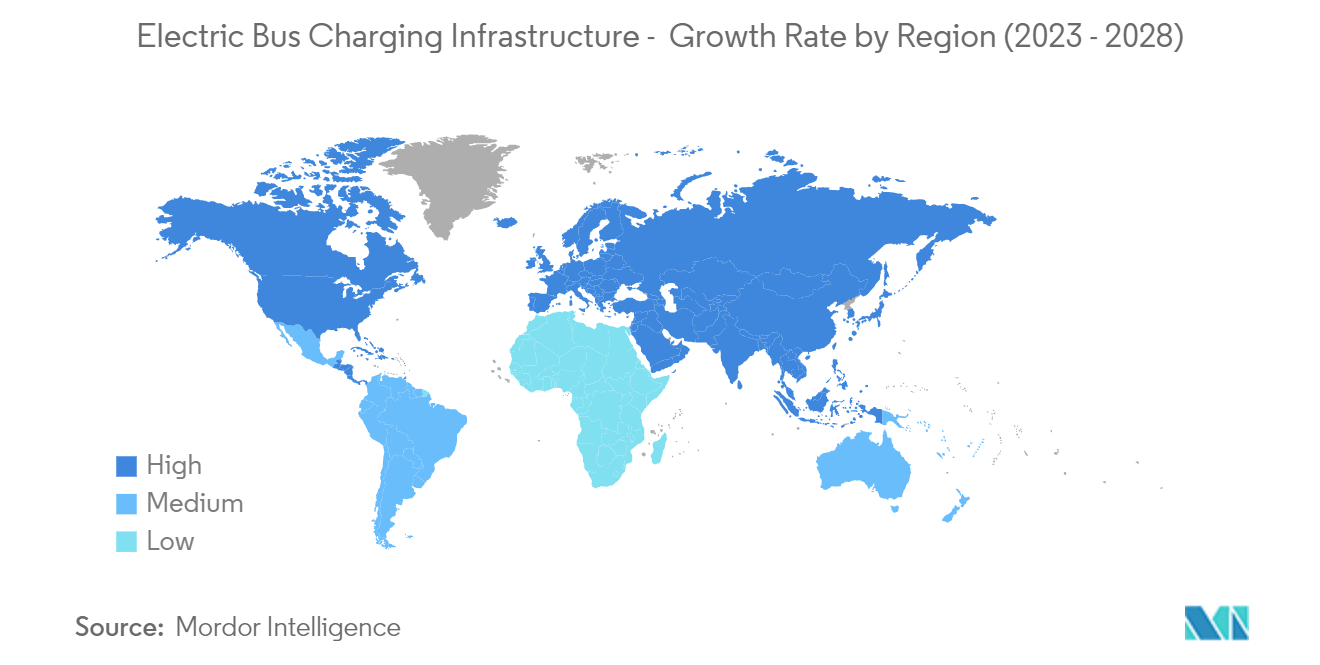

電気バス充電インフラ市場で最も急成長している地域は?

欧州は予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

電気バス充電インフラ市場で最大のシェアを占める地域は?

2024年には、アジア太平洋地域が電気バス充電インフラ市場で最大の市場シェアを占める。

この電気バス充電インフラ市場は何年をカバーし、2023年の市場規模は?

2023年の電気バス充電インフラ市場規模は16.2億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年の電気バス充電インフラ市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年の電動バス充電インフラ市場規模を予測しています。

最終更新日:

電気バス充電インフラ産業レポート

Mordor Intelligence™業界レポートが作成した2024年の電気バス充電インフラ市場シェア、規模、収益成長率の統計。電気バス充電インフラストラクチャの分析には、市場予測展望2029年と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。