Taille et part de marché de la fabrication de vecteurs viraux et d'ADN plasmidique

Analyse du marché de la fabrication de vecteurs viraux et d'ADN plasmidique par Mordor Intelligence

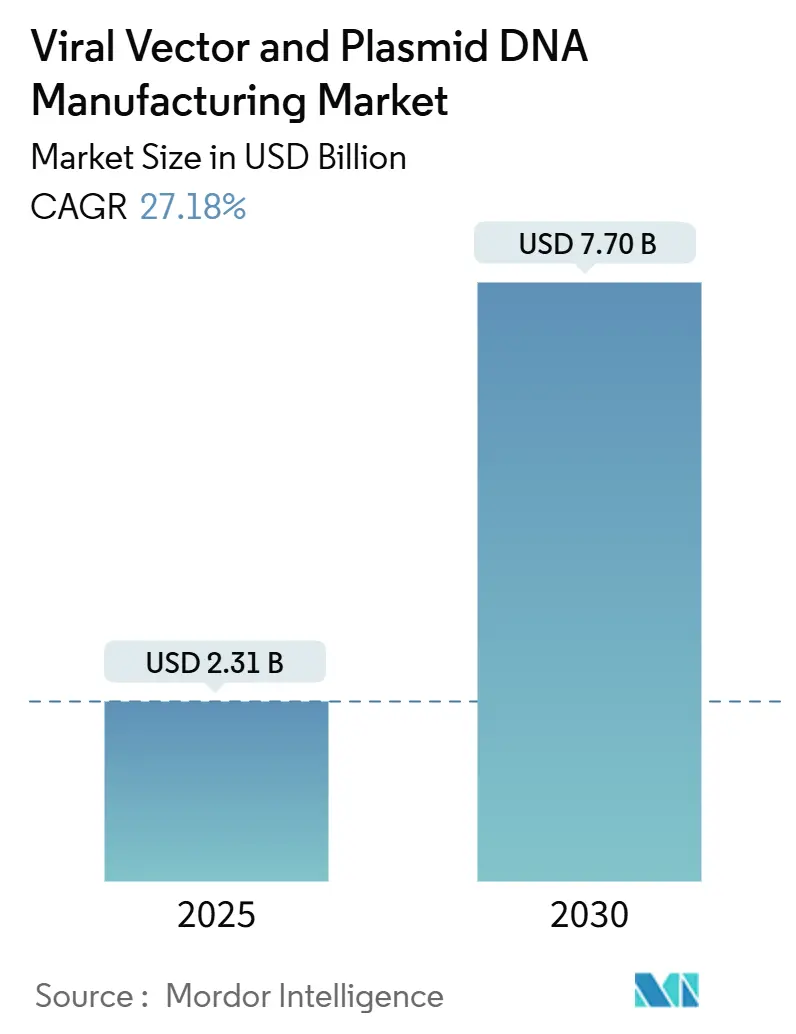

La taille du marché de la fabrication de vecteurs viraux et d'ADN plasmidique s'élève à 2,31 milliards USD en 2025 et devrait atteindre 7,70 milliards USD d'ici 2030, avec une expansion à un TCAC de 27,18 %. La demande s'accélère à mesure que davantage de thérapies géniques obtiennent des approbations réglementaires, que la médecine personnalisée devient routinière et que les technologies de production arrivent à maturité pour l'échelle commerciale. L'offre reste tendue car la capacité BPF mondiale accuse un retard considérable par rapport au pipeline clinique, poussant les promoteurs vers des CDMO spécialisées et déclenchant vague après vague d'expansions d'installations et d'acquisitions. Les vecteurs viraux continuent de dominer les expéditions, mais les approches non virales gagnent du terrain alors que les développeurs tentent de réduire les coûts, simplifier la montée en échelle et limiter l'immunogénicité. L'Amérique du Nord conserve son leadership en matière d'approbations et de dépenses, mais l'Asie-Pacifique attire la prochaine tranche d'usines alors que les gouvernements financent des pôles biologiques locaux et que les innovateurs poursuivent des coûts d'exploitation plus bas.

Points clés du rapport

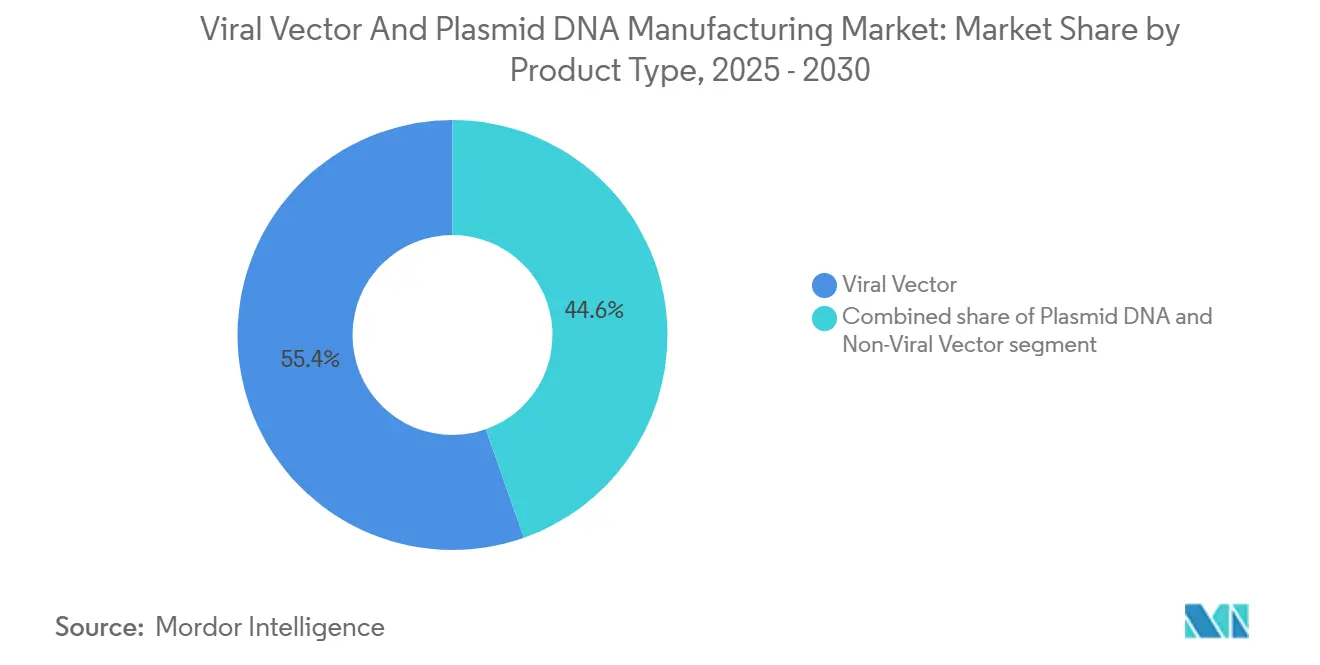

- Par type de produit, les vecteurs viraux ont dominé avec 55,45 % de la part de marché de la fabrication de vecteurs viraux et d'ADN plasmidique en 2024, tandis que les vecteurs non viraux devraient croître à un TCAC de 29,65 % jusqu'en 2030.

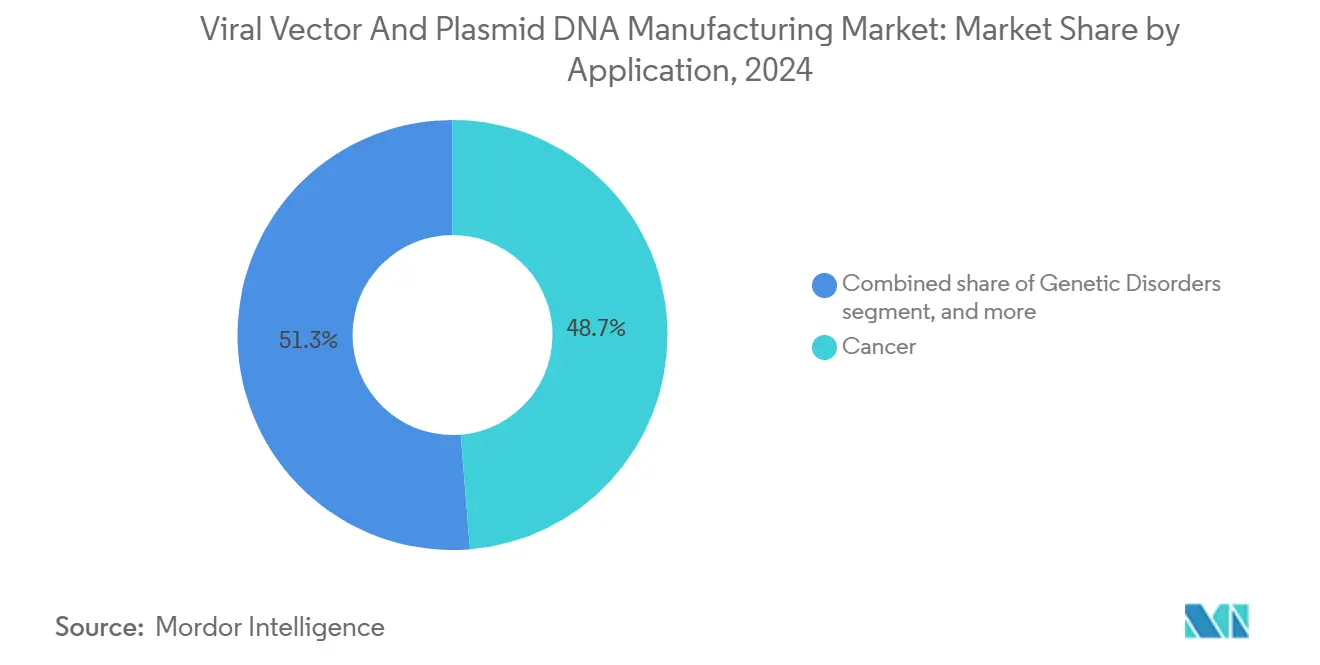

- Par application, le cancer représentait 48,76 % de la part de la taille du marché de la fabrication de vecteurs viraux et d'ADN plasmidique en 2024, tandis que les maladies infectieuses progressent à un TCAC de 30,12 % jusqu'en 2030.

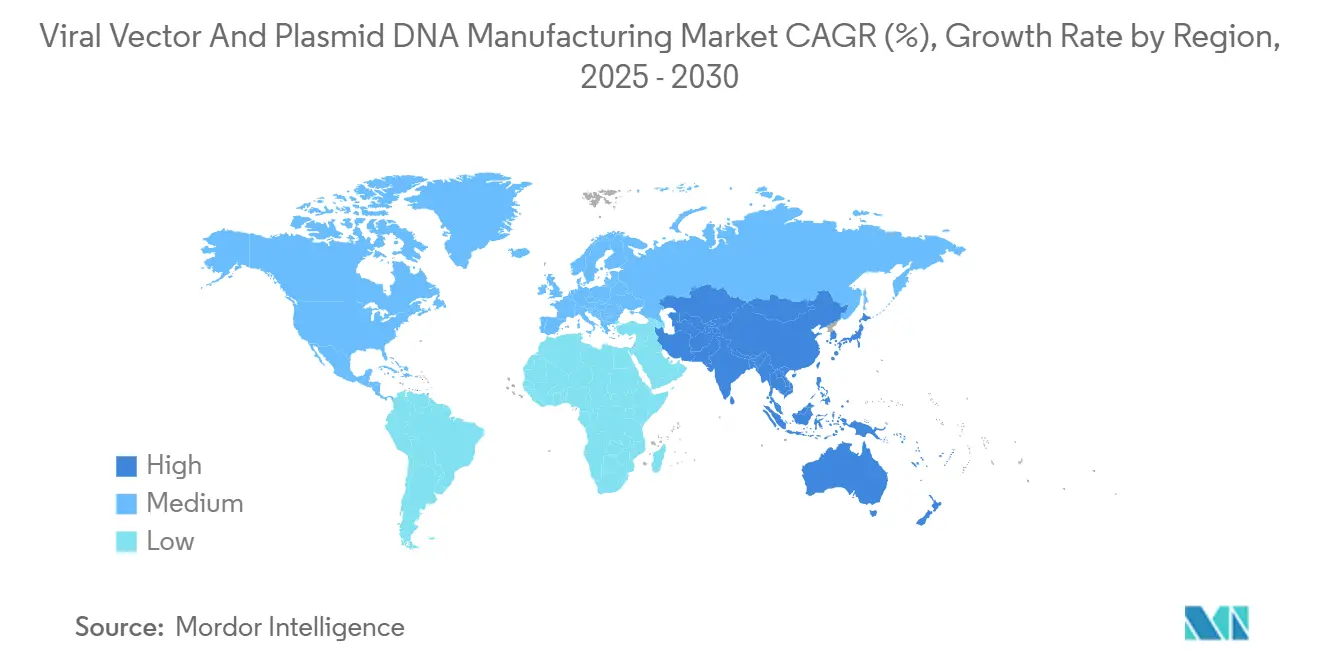

- Par géographie, l'Amérique du Nord détenait 42,56 % de part des revenus en 2024 ; l'Asie-Pacifique devrait s'étendre à un TCAC de 28,65 % durant 2025-2030.

Tendances et perspectives du marché mondial de la fabrication de vecteurs viraux et d'ADN plasmidique

Analyse d'impact des moteurs

| Moteur | % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Incidence croissante des maladies génétiques et chroniques | +4.2% | Mondial, avec une prévalence plus élevée sur les marchés développés | Long terme (≥ 4 ans) |

| Pipeline croissant de thérapies géniques et cellulaires | +6.8% | Amérique du Nord et Europe en tête ; Asie-Pacifique émergent | Moyen terme (2-4 ans) |

| Adoption croissante de vecteurs viraux dans les vaccins et nouvelles modalités | +5.1% | Mondial, accélération due à la pandémie | Court terme (≤ 2 ans) |

| Externalisation croissante vers des CDMO spécialisées | +3.9% | Amérique du Nord et Europe au cœur ; expansion mondiale | Moyen terme (2-4 ans) |

| Avancées technologiques dans les plateformes de production de vecteurs évolutives | +4.7% | Pôles technologiques aux États-Unis, UE et Asie-Pacifique | Long terme (≥ 4 ans) |

| Environnement réglementaire et de financement favorable pour les thérapies avancées | +2.5% | Principalement marchés développés, se répandant vers les régions émergentes | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Incidence croissante des maladies génétiques et chroniques

Davantage de patients reçoivent des diagnostics précis pour des troubles génétiques rares et des conditions chroniques, et beaucoup de ces indications ont maintenant soit des thérapies géniques approuvées, soit en vue à un stade tardif. Des produits récemment autorisés tels que Zevaskyn et Kebilidi montrent que les autorités sont disposées à approuver des traitements avancés pour des maladies historiquement intraitables, stimulant une demande constante de vecteurs. La transition épidémiologique vers des populations plus âgées amplifie la prévalence des maladies chroniques, créant un pool durable de candidats pour le remplacement génique unique. Les incitations pour les maladies rares, incluant des examens simplifiés et l'exclusivité de marché, renforcent davantage les perspectives. Combinés, ces facteurs ajoutent un volume substantiel au marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Pipeline croissant de thérapies géniques et cellulaires

Plus de 2 000 programmes de thérapie génique peuplent maintenant les registres mondiaux, les virus adéno-associés (AAV) demeurant la charge utile la plus commune. La désignation de technologie de plateforme de la FDA pour le modèle rAAVrh74 de Sarepta encourage la réutilisation de vecteurs bien caractérisés, réduisant à la fois le coût et la chronologie[1]U.S. Food and Drug Administration, "Platform Technology Designation Granted to Sarepta's rAAVrh74," fda.gov. Les fabricants de médicaments ont suivi avec des engagements concrets tels que l'usine de vecteurs UE de 40 millions EUR de Novartis, garantissant des créneaux pour les actifs en phase tardive. Les développeurs qui sécurisent la capacité tôt peuvent passer rapidement des données de Phase II au lancement. La file d'attente clinique constante verrouille donc une visibilité de production pluriannuelle et soutient l'expansion à travers le marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Adoption croissante de vecteurs viraux dans les vaccins et nouvelles modalités

La COVID-19 un validé les vecteurs viraux pour une montée en échelle rapide des vaccins, et les plateformes ciblent maintenant les pathogènes endémiques et les vaccins thérapeutiques. De nouveaux sérotypes adénoviraux et l'ingénierie de capside aident à contourner l'immunité préexistante, tandis que les adénovirus bovins délivrent des réponses intranasales prometteuses. Les constructions lentivirales s'aventurent dans des formulations inhalées pour la fibrose kystique, et les AAV servent de plus en plus comme immunothérapies vectorisées qui génèrent une immunité robuste et durable. Ces cas d'usage non oncologiques diversifient les flux de revenus et soutiennent la construction continue d'usines à travers le marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Avancées technologiques dans les plateformes de production de vecteurs évolutives

Les bioréacteurs à usage unique, la purification continue et les jumeaux numériques raccourcissent les délais et réduisent le risque de contamination. Les flux de travail de plateforme peuvent réduire le coût des marchandises de vecteurs viraux jusqu'à 40 % tout en préservant la puissance. La détection de capacité en temps réel resserre le contrôle des processus, augmentant les rendements et réduisant la variation lot à lot[2]BioProcess International, "Capacitance Sensors Boost Viral Vector Yields," bioprocessintl.com. Les moteurs d'apprentissage automatique d'entreprises comme Dyno Therapeutics re-conçoivent les capsides pour une charge utile plus élevée et une dose plus faible. Collectivement, ces outils débloquent un volume plus important et un coût unitaire plus bas pour le marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts de fabrication et d'investissement élevés | -3.8% | Mondial, avec un impact plus important sur les marchés émergents | Moyen terme (2-4 ans) |

| Capacité de production BPF mondiale limitée | -4.2% | Pénurie mondiale, variations régionales | Court terme (≤ 2 ans) |

| Exigences réglementaires complexes et évolutives | -2.7% | Plus prononcé dans les programmes multi-juridictionnels | Moyen terme (2-4 ans) |

| Dépendance de la chaîne d'approvisionnement aux matières premières spécialisées | -2.3% | Mondial, surtout où les délais d'importation sont longs | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts de fabrication et d'investissement élevés

Un seul traitement de thérapie génique peut coûter 1 million USD, et les intrants de vecteurs viraux consomment souvent jusqu'à 40 % de cette facture[3]The CRISPR Journal, "Cost pilotes in Gene Therapy Manufacturing," crisprjournal.com. Bien que le Brésil ait montré une voie vers une tarification CAR-T de 35 000 USD grâce à la production locale, la plupart des systèmes de santé peinent à payer à grande échelle. Les contrats basés sur les résultats aident à répartir le risque, mais les petites entreprises de biotechnologie font encore face à de lourds investissements initiaux pour sécuriser des créneaux ou construire des usines. L'automatisation et les plateformes standardisées promettent un soulagement, mais elles nécessitent des dépenses d'investissement de plusieurs millions de dollars que seuls les sponsors bien dotés peuvent se permettre. Ces coûts tempèrent la pénétration du marché de la fabrication de vecteurs viraux et d'ADN plasmidique, surtout dans les régions à faible revenu.

Capacité de production BPF mondiale limitée

Les enquêtes industrielles suggèrent que les matières premières virales disponibles répondent à moins de 1 % de la demande mondiale future de vecteurs. Les méga-projets comme la construction de 8 milliards USD de Fujifilm Diosynth et l'usine 5 de Samsung Biologics aident mais ne peuvent combler l'écart rapidement. Les problèmes de chaîne d'approvisionnement, des résines spécialisées au personnel formé, exacerbent les retards. Les développeurs verrouillent donc les accords CDMO des années avant les résultats pivots, créant des barrières pour les nouveaux entrants et augmentant le risque des programmes. L'inadéquation contraint le débit pour le marché de la fabrication de vecteurs viraux et d'ADN plasmidique jusqu'à ce que la capacité supplémentaire soit en ligne.

Analyse par segment

Par type de produit : Les vecteurs viraux dominent malgré l'élan non viral

Les vecteurs viraux représentaient 55,45 % du marché de la fabrication de vecteurs viraux et d'ADN plasmidique en 2024, soutenus par des précédents réglementaires bien établis et une forte efficacité de transfection. Les vecteurs non viraux délivrent le TCAC le plus rapide de 29,65 % jusqu'en 2030, propulsés par les nanoparticules lipidiques, les conjugués polymères et les systèmes d'électroporation qui contournent les obstacles d'immunité. L'ADN plasmidique reste l'épine dorsale pour les deux catégories, servant de modèle de départ pour l'assemblage viral et comme construction thérapeutique dans les approches d'injection directe.

La taille du marché de la fabrication de vecteurs viraux et d'ADN plasmidique pour les vecteurs viraux devrait s'élargir davantage alors que les produits nouvellement approuvés tels que Casgevy et Elevidys transitionnent vers l'échelle commerciale. Les lignées AAV et lentivirales dominent les pipelines d'oncologie et de maladies rares grâce à l'expression durable et au tropisme tissulaire. Pourtant, la complexité de fabrication maintient le coût élevé, motivant les promoteurs de médicaments à tester des porteurs non viraux évolutifs. L'expertise en nanoparticules lipidiques acquise dans les vaccins COVID-19 à ARNm peut être exploitée pour la livraison de plasmides et siRNA, aidant les méthodes non virales à grignoter des parts. Les partenariats entre spécialistes des nanoparticules et CDMO de produits biologiques traditionnels ont déjà commencé à étendre l'utilisation totale des usines, indiquant que les deux modalités coexisteront au sein du marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par application : Le cancer continue de dominer tandis que les maladies infectieuses surgissent

Le cancer représentait 48,76 % des revenus de 2024, ancré par les thérapies CAR-T commerciales et une gamme complète de constructions autologues entrant en essais pivots. Les applications de maladies infectieuses montrent le TCAC le plus rapide de 30,12 % jusqu'en 2030, alors que les épines dorsales de vaccins adénoviraux et AAV restent centrales aux programmes de préparation pandémique. Les produits de remplacement génique pour les troubles ophtalmiques et neurologiques ajoutent une profondeur supplémentaire, mais leurs volumes absolus restent modestes par rapport à l'oncologie et aux vaccins.

La taille du marché de la fabrication de vecteurs viraux et d'ADN plasmidique liée aux indications de cancer devrait augmenter régulièrement car plusieurs produits CAR-T et TCR de tumeurs solides approchent du lancement. La pression sur les coûts déclenche l'intensification des processus et les lignes de manipulation cellulaire automatisées, stimulant la demande de vecteurs en parallèle. Sur le front des maladies infectieuses, les gouvernements stockent des vaccins vecteurs de nouvelle génération pour se protéger contre les virus respiratoires et les zoonoses émergentes, fournissant une absorption prévisible. Ces deux moteurs de croissance donnent aux fabricants confiance pour étendre la capacité, renforçant le cycle vertueux qui sous-tend le marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

L'Amérique du Nord contrôlait 42,56 % des revenus de 2024, soutenue par le leadership de la FDA, de importants pools de financement de capital-risque et un écosystème d'essais cliniques profond. Les transactions majeures comme la reprise de 1,2 milliard USD par Lonza d'une usine de Vacaville et l'achat par Charles River de Vigene Biosciences illustrent l'appétit de la région pour l'intégration verticale. Les pénuries de main-d'œuvre qualifiée et les goulots d'étranglement des matières premières persistent, mais les programmes de main-d'œuvre concertés et les incitations de relocalisation visent à combler les lacunes. Dans l'ensemble, le marché de la fabrication de vecteurs viraux et d'ADN plasmidique trouve toujours sa tarification la plus élevée et sa voie réglementaire la plus fiable aux États-Unis.

L'Asie-Pacifique montre les perspectives de TCAC les plus fortes à 28,65 % alors que les entreprises multinationales et les champions domestiques construisent de nouvelles suites en Chine, Corée du Sud, Inde et Australie. Le campus de 500 millions USD de VectorBuilder à Guangzhou et les expansions continuelles de WuXi Biologics reflètent l'emphase de Beijing sur la localisation des modalités critiques, tandis que Bharat Biotech d'Inde s'engage à 75 millions USD pour son usine CGT inaugurale. Les autorités régionales rationalisent les approbations et offrent des crédits d'impôt, réduisant le coût par litre et élargissant l'accès des patients. Ces mouvements élargissent rapidement le marché de la fabrication de vecteurs viraux et d'ADN plasmidique dans la région et diversifient les lignes d'approvisionnement mondiales.

L'Europe conserve une position mature mais évolutive. Les directives de l'EMA donnent des chronologies d'examen prévisibles, et les consortiums transfrontaliers canalisent les fonds d'Horizon Europe dans l'infrastructure de thérapie avancée. L'expansion de vecteurs slovène de 40 millions EUR de Novartis souligne la confiance corporative malgré les variations de remboursement entre les États membres. Post-Brexit, le Royaume-Uni poursuit des schémas réglementaires parallèles pour rester attractif pour les essais et la fabrication. L'Amérique latine et le Moyen-Orient/Afrique traînent en termes absolus, mais les percées de coût-efficacité du Brésil et les véhicules d'investissement souverains du Golfe laissent entrevoir de nouveaux ajouts de capacité. Collectivement, la diversification géographique répartit le risque et ajoute de la résilience au marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

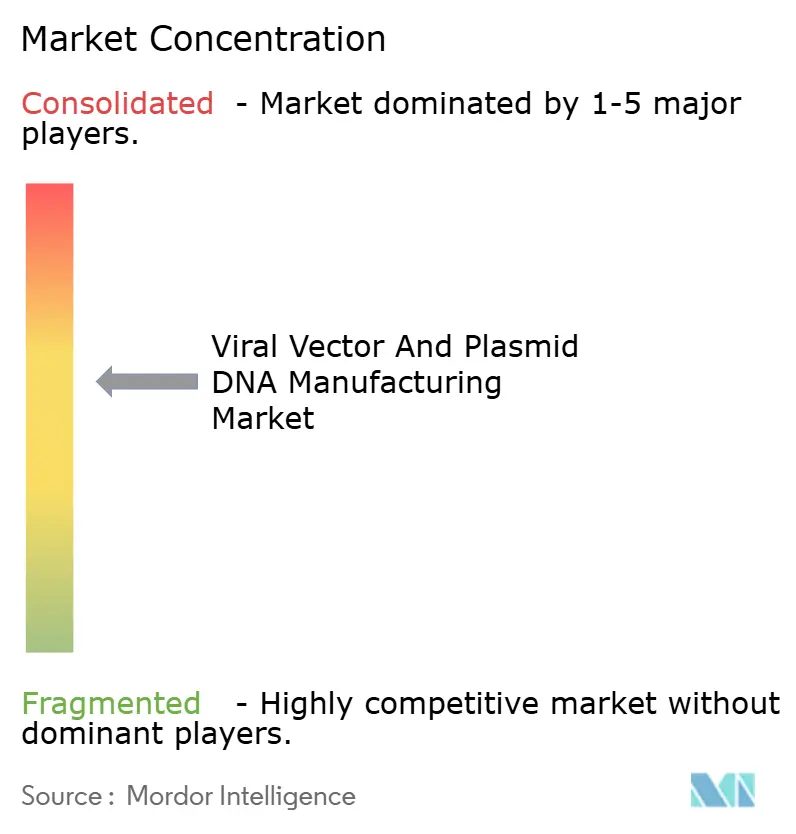

Paysage concurrentiel

Le marché de la fabrication de vecteurs viraux et d'ADN plasmidique est modérément fragmenté. Les CDMO intégrées telles que Lonza, Thermo Fisher Scientific et Catalent commandent une tarification premium car elles combinent développement de processus, suites BPF et support réglementaire. Les spécialistes de niveau intermédiaire comme Oxford Biomedica et AGC Biologics ciblent des familles de vecteurs spécifiques pour se différencier sur le savoir-faire. Les décisions de capacité façonnent de plus en plus le positionnement concurrentiel, et les entreprises avec des créneaux de salles propres de rechange dictent souvent les chronologies pour les développeurs plus petits.

L'activité de F&un reste soutenue. Merck KGaA un acheté Mirus Bio pour 600 millions USD, ajoutant des réactifs de transfection qui améliorent les titres en amont. Charles River un intégré Vigene Biosciences dans son réseau pour offrir des services transparents de découverte au commercial. Ces accords compressent les chaînes d'approvisionnement et promettent des délais de transfert technologique plus rapides, attributs prisés par les entreprises de biotechnologie financées par capital-risque. Les alliances stratégiques prolifèrent également. Cytiva s'est associée à Cellular Origins pour commercialiser une plateforme de production de thérapie cellulaire modulaire, mélangeant matériel à usage unique et analyses numériques pour réduire les empreintes et les frais généraux de main-d'œuvre.

Les perturbateurs poussent de nouveaux modèles. Dyno Therapeutics applique l'IA pour la conception rationnelle de capside, cherchant des redevances de licence plutôt que la propriété d'usine. Les CDMO d'Asie-Pacifique annoncent des économies de coûts de plus de 30 % par rapport aux pairs occidentaux, bien que les promoteurs pèsent les préoccupations géopolitiques et de PI. La décision de Thermo Fisher en 2024 de quitter certains services de vecteurs un exposé la complexité opérationnelle impliquée et temporairement resserré l'approvisionnement, donnant aux concurrents restants un pouvoir de tarification. Dans l'ensemble, la profondeur d'innovation et l'intensité capitalistique garantissent que les acteurs à échelle préservent un avantage, mais les nouveaux venus agiles peuvent encore gagner des parts en résolvant des points de douleur spécifiques au sein du marché de la fabrication de vecteurs viraux et d'ADN plasmidique.

Leaders de l'industrie de la fabrication de vecteurs viraux et d'ADN plasmidique

-

Lonza Group

-

Thermo Fisher Scientific, Inc.

-

Catalent Inc.

-

Oxford Biomedica

-

Fujifilm Diosynth Biotechnologies

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Sarepta un suspendu les expéditions d'Elevidys après un deuxième décès de patient dû à une insuffisance hépatique, entraînant de nouvelles exigences d'immunosuppression.

- Juin 2025 : La FDA un attribué la désignation de technologie de plateforme au modèle rAAVrh74 de Sarepta, permettant des soumissions de thérapie génique modulaires.

- Mars 2025 : Boehringer Ingelheim un dosé le premier patient dans LENTICLAIR 1, testant la thérapie lentivirale inhalée pour la fibrose kystique.

- Mars 2025 : Bharat Biotech s'est engagé à 75 millions USD pour la première installation dédiée aux vecteurs viraux d'Inde à Hyderabad.

- Février 2025 : La FDA un autorisé Kebilidi pour la déficience AADC, la première thérapie génique AAV intracérébrale aux États-Unis.

Portée du rapport sur le marché mondial de la fabrication de vecteurs viraux et d'ADN plasmidique

Selon la portée du rapport, les vecteurs viraux et l'ADN plasmidique sont les produits de thérapie génique utilisés pour le traitement de plusieurs maladies, telles que la maladie d'Alzheimer, la maladie de Parkinson et l'arthrite rhumatoïde. Les thérapies géniques et autres thérapies qui nécessitent une modification génétique incluent l'introduction d'ADN/gènes thérapeutiques dans le corps ou la cellule d'un patient en utilisant des vecteurs. Au cours des dernières décennies, divers vecteurs viraux et non viraux ont été développés et standardisés à cette fin. Les vecteurs viraux et l'ADN plasmidique sont connus pour réduire le coût du traitement et aider à diminuer l'administration répétée de médicaments.

Le marché est segmenté par type de produit (ADN plasmidique, vecteur viral et vecteur non viral), application (cancer, trouble génétique, maladie infectieuse et autres applications), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport offre la valeur en millions USD pour les segments ci-dessus.

| ADN plasmidique |

| Vecteur viral |

| Vecteur non viral |

| Cancer |

| Troubles génétiques |

| Maladies infectieuses |

| Troubles ophtalmiques |

| Troubles neurologiques |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | ADN plasmidique | |

| Vecteur viral | ||

| Vecteur non viral | ||

| Par application | Cancer | |

| Troubles génétiques | ||

| Maladies infectieuses | ||

| Troubles ophtalmiques | ||

| Troubles neurologiques | ||

| Autres applications | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille projetée du marché de la fabrication de vecteurs viraux et d'ADN plasmidique en 2030 ?

Le marché devrait atteindre 7,70 milliards USD d'ici 2030, avec une expansion à un TCAC de 27,18 %.

Quelle catégorie de produit domine actuellement le marché ?

Les vecteurs viraux dominent avec 55,45 % de part en 2024, soutenus par la familiarité réglementaire et la haute efficacité de livraison génique.

Pourquoi l'Asie-Pacifique est-elle la région à croissance la plus rapide ?

La fabrication compétitive en coûts, les incitations gouvernementales et la demande thérapeutique croissante génèrent un TCAC de 28,65 % en Asie-Pacifique.

Quel est le plus grand goulot d'étranglement auquel font face les fabricants aujourd'hui ?

La capacité BPF mondiale limitée répond à moins de 1 % de la demande projetée, créant des temps d'attente pluriannuels pour les créneaux de production.

Comment les entreprises abordent-elles les coûts de fabrication élevés ?

Les entreprises investissent dans des systèmes à usage unique, des processus de plateforme standardisés et des modèles de tarification basés sur les résultats pour réduire le coût des marchandises.

Quel segment d'application devrait croître le plus rapidement jusqu'en 2030 ?

Les applications de maladies infectieuses devraient s'étendre à un TCAC de 30,12 % alors que les gouvernements se préparent aux futures pandémies.

Dernière mise à jour de la page le: