Taille et part du marché des revêtements de sol des États-Unis

Analyse du marché des revêtements de sol des États-Unis par Mordor Intelligence

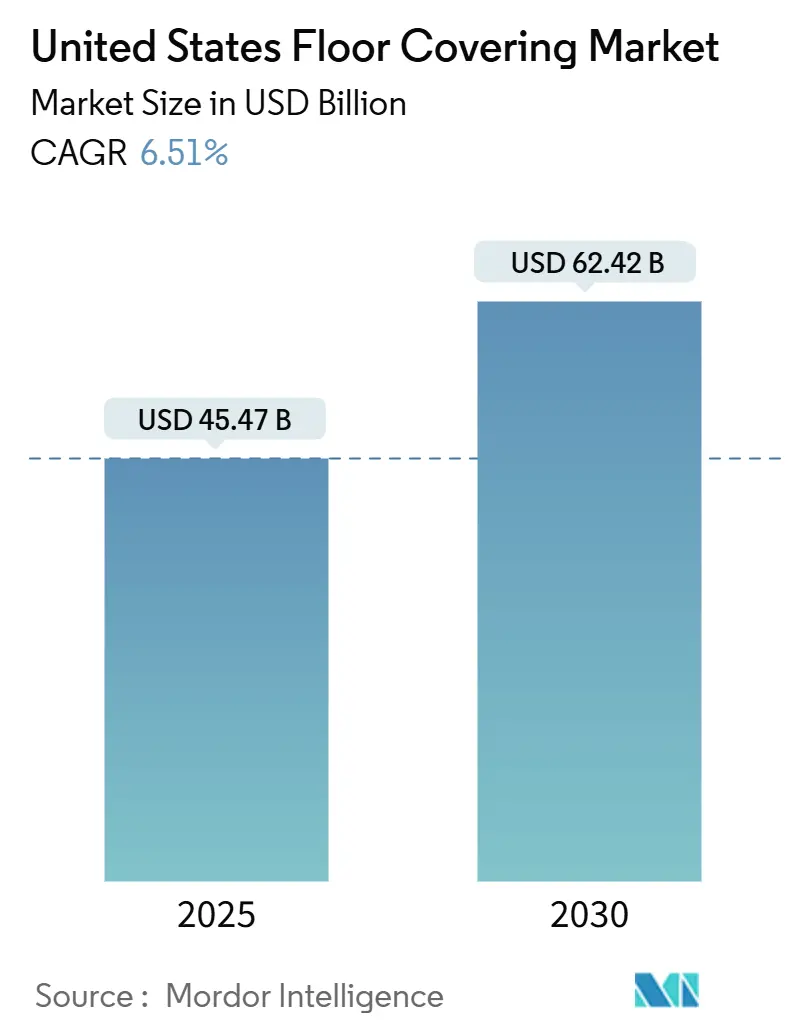

Le marché américain des revêtements de sol est évalué à 45,47 milliards USD en 2025 et devrait atteindre 62,42 milliards USD d'ici 2030, s'étendant à un TCAC de 6,51 %. L'activité de rénovation résidentielle, l'innovation de produits résilients et la forte croissance démographique dans les États de la Sunbelt soutiennent l'élan actuel du marché américain des revêtements de sol. La demande est renforcée par les retrofits commerciaux à avantages fiscaux qui compensent le ralentissement dû aux coûts d'emprunt élevés. Les fabricants à grande échelle se concentrent sur les technologies étanches et résistantes aux rayures, tandis que le commerce électronique direct au consommateur remodèle rapidement les modèles de mise sur le marché. L'inflation soutenue des matières premières et une pénurie aiguë d'installateurs demeurent les principales pressions sur les coûts qui tempèrent les perspectives par ailleurs optimistes du marché américain des revêtements de sol.

Points clés du rapport

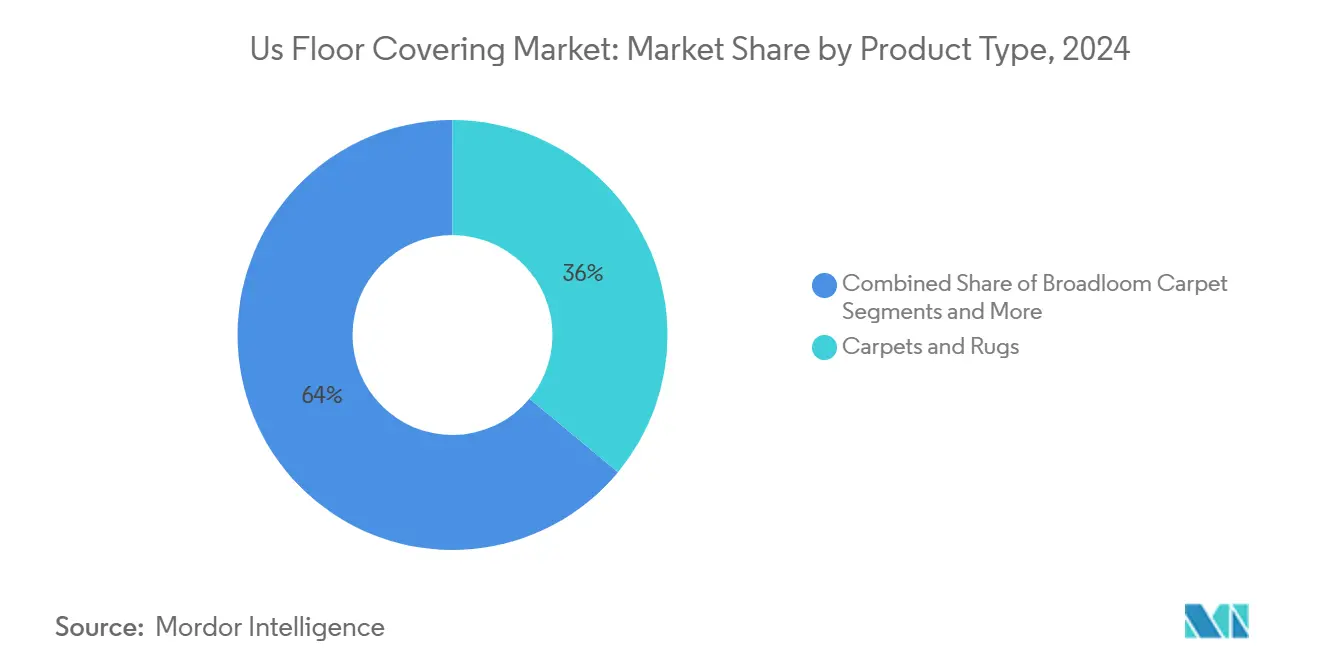

- Par type de produit, les moquettes et tapis détenaient 36,01 % de la part de marché des revêtements de sol américains en 2024, tandis que les revêtements de sol résilients mènent la croissance avec un TCAC de 7,91 % jusqu'en 2030.

- Par utilisateur final, le segment résidentiel représentait 70,16 % de la taille du marché des revêtements de sol américains en 2024 et devrait s'étendre à un TCAC de 8,31 % jusqu'en 2030.

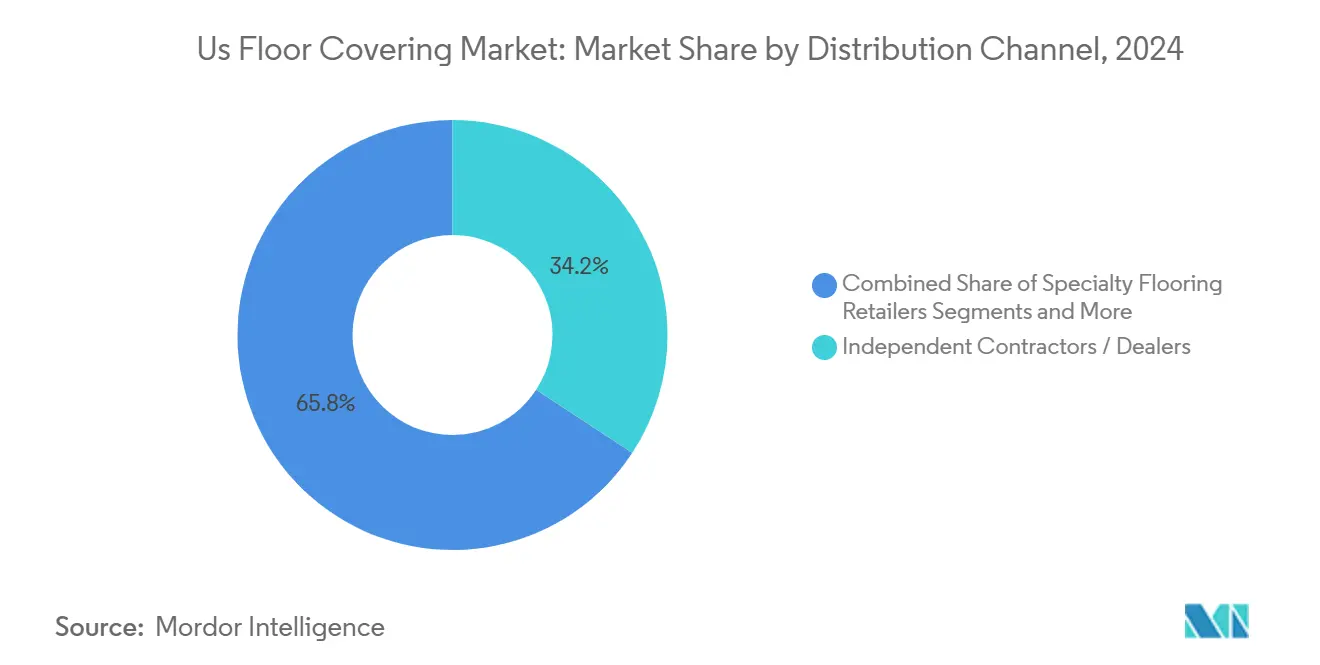

- Par canal de distribution, les entrepreneurs indépendants et dealers commandaient 34,23 % de la taille du marché des revêtements de sol américains en 2024, tandis que le commerce électronique direct au consommateur progresse à un TCAC de 13,31 %.

- Par région, le Sud-Est américain captait 26,46 % de la part de marché des revêtements de sol américains en 2024, et le Sud-Ouest américain devrait croître le plus rapidement avec un TCAC de 5,21 % jusqu'en 2030.

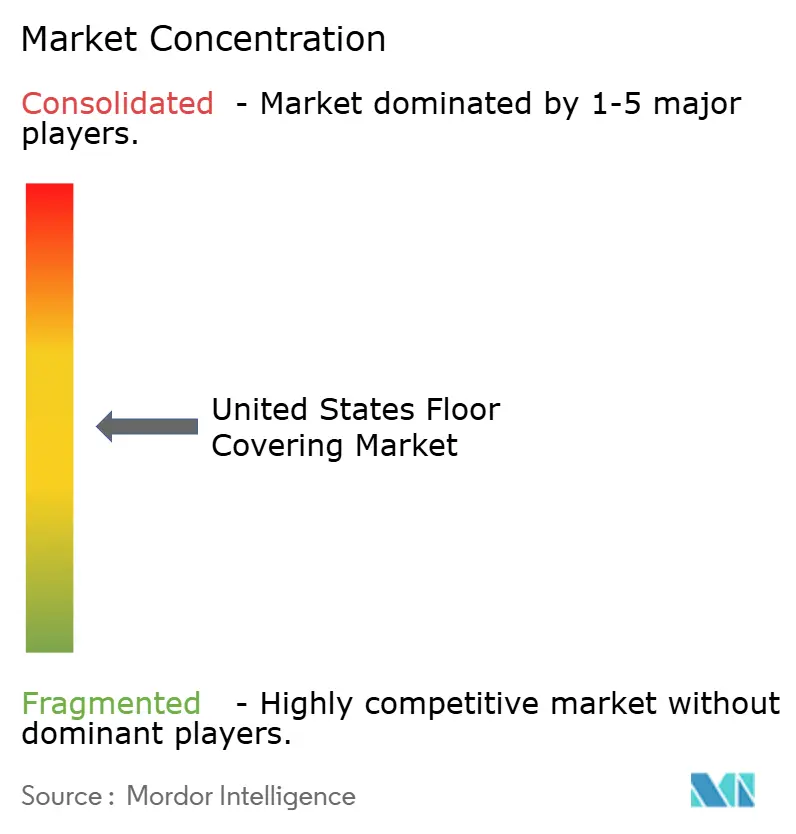

- Le paysage concurrentiel est modérément concentré, avec les cinq principaux fabricants-Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring et Interface, qui détiennent collectivement une part de marché significative en 2024.

Tendances et insights du marché des revêtements de sol des États-Unis

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Incitations fiscales IRA pour les retrofits commerciaux | +1,2 | National, avec concentration dans les centres commerciaux urbains | Moyen terme (3-4 ans) |

| Boom des espaces de travail flexibles | +0,8 | Centres urbains, particulièrement les pôles technologiques et districts financiers | Court terme (≤2 ans) |

| Poussée de construction dans la santé | +1,0 | National, avec accent sur les marchés Sunbelt | Long terme (≥5 ans) |

| Expansion des entrepôts e-commerce | +0,7 | Pôles logistiques près des grandes zones métropolitaines | Moyen terme (3-4 ans) |

| Croissance de la construction et rénovation résidentielles | +1,4 | National, avec concentration dans les régions Sud-Est et Sud-Ouest | Long terme (≥5 ans) |

| Préférences croissantes des consommateurs pour la durabilité | +0,6 | Marchés urbains côtiers initialement, s'étendant à l'échelle nationale | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Les incitations fiscales IRA pour les retrofits commerciaux accélèrent les mises à niveau des revêtements de sol

L'éligibilité élargie pour les entités exonérées d'impôts libère la demande des installations gouvernementales et à but non lucratif qui ont historiquement retardé les remplacements de sols. Les retrofits s'articulent avec la reconfiguration post-pandémie des intérieurs, si bien que les mises à niveau de revêtements de sol qui offrent à la fois performance acoustique et thermique remontent en tête des listes de spécifications. Les cabinets de design alignent leurs offres avec les calendriers fiscaux, créant un carnet de commandes stable pour les installateurs dans les districts commerciaux denses. Ce changement soutient les plateformes premium résilientes et de dalles de moquette qui incorporent du contenu recyclé tout en respectant les objectifs énergétiques.

Le boom des espaces de travail flexibles stimule la demande de revêtements de sol modulaires dans les bureaux et centres de coworking

Les modèles de travail hybride catalysent la demande de revêtements de sol modulaires qui peuvent être soulevés et reposés lorsque les plans d'assise changent. Les volumes de dalles de moquette ont dépassé les prévisions commerciales pré-pandémie alors que les opérateurs recherchent des solutions rapides lors des renégociations de baux. L'esthétique résimerciale mélange textures douces et accents de surfaces dures, si bien que les designers spécifient des collections qui équilibrent confort sous les pieds et durabilité aux roulettes de chaises. Les systèmes de support acoustique atténuent le bruit dans les plans ouverts et soutiennent les certifications wellness. Les zones d'installation plus petites favorisent les systèmes à clipser qui minimisent les temps d'arrêt, une caractéristique prisée par les fournisseurs de coworking qui monétisent le renouvellement d'espace. Les fournisseurs investissent donc dans les technologies d'impression par infusion de teinture qui permettent une personnalisation rapide sans étendre les délais de livraison.

La poussée de construction dans la santé nécessite des surfaces résilientes à faibles COV

Les propriétaires de santé priorisent le contrôle des infections, poussant le marché américain des revêtements de sol à accélérer la R&D dans les plateformes résilientes sans PVC dotées de revêtements antimicrobiens. Les projets se concentrent dans les métropoles Sunbelt où la croissance démographique dépasse les moyennes nationales, si bien que les distributeurs concentrent les stocks à proximité pour raccourcir les cycles de livraison. Les codes stricts de qualité de l'air dirigent les architectes vers les adhésifs à faibles COV et les systèmes de sol. Cette spécification technique favorise les fabricants domestiques qui certifient les matériaux rapidement sous les réglementations locales. Le résultat est un cycle vertueux où les constructions médicales ancrent des carnets de commandes commerciales stables même lorsque d'autres segments se ramollissent.

L'expansion des entrepôts e-commerce augmente les installations durables de surfaces dures

La logistique guidée par robots exige des sols avec des tolérances de planéité extrêmes et une protection électrostatique. Le béton poli avec densifiants domine les nouvelles constructions, pourtant la demande de traitements de surface qui résistent à l'abrasion des chariots élévateurs ouvre des opportunités pour les revêtements hybrides haute épaisseur. Phoenix, Chicago et Atlanta mènent les ajouts de superficie, stimulant les points de stock distributifs pour les matériaux de surfaces dures et résineux. Les fournisseurs développent des équipes de spécification qui collaborent avec les intégrateurs d'automatisation pour certifier les solutions de revêtements de sol avant le début des travaux, intégrant ainsi les produits tôt dans les contrats conception-construction.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux d'intérêt élevés | -1,5 | National, avec impact plus important dans les marchés urbains à coût élevé | Court terme (≤2 ans) |

| Volatilité des matières premières pétrochimiques | -0,7 | National, avec impact plus important sur les centres de fabrication de vinyle | Moyen terme (3-4 ans) |

| Pénurie d'installateurs qualifiés | -1,0 | National, avec impact aigu dans les régions à forte croissance | Long terme (≥5 ans) |

| Mandats de détournement des décharges | -0,3 | Californie initialement, s'étendant à d'autres États progressistes environnementalement | Long terme (≥5 ans) |

| Source: Mordor Intelligence | |||

Les taux d'intérêt élevés suppriment les nouvelles constructions de bureaux et commerces

Les volumes de transactions dans l'immobilier commercial ont chuté de 37 % en 2023 et encore de 14 % en 2024 [1]Source: Bisnow Newsroom, "Commercial Real Estate Investment Drops Further in 2024," bisnow.com. Les promoteurs reportent les constructions spéculatives, freinant la demande de revêtements de sol dans les grands projets gros-œuvre. Les vacances dans les tours de bureaux patrimoniales étendent les cycles de retrofit, poussant les propriétaires à phaser les mises à niveau plutôt qu'à exécuter des remplacements de sol complets. Les dépenses d'investissement du commerce de détail sont similairement prudentes alors que l'e-commerce capture les dépenses discrétionnaires. Le marché américain des revêtements de sol se concentre donc sur les programmes de rénovation qui peuvent procéder sous des budgets contraints. Les fournisseurs regroupent des lignes value-engineered avec un support de financement, pourtant les déficits de volume dans les villes gateway continuent de tempérer la croissance globale.

La pénurie d'installateurs qualifiés élève les coûts de main-d'œuvre et les retards de projets

L'industrie a besoin de 723 000 travailleurs supplémentaires chaque année, pourtant l'embauche mensuelle n'a atteint en moyenne que 5 667 en 2024. L'inflation salariale pour les métiers du bâtiment résidentiel a atteint 9,0 %, éclipsant l'augmentation de 4,3 % de la construction plus large. La pénurie de main-d'œuvre gonfle les devis d'offres et étend les délais d'achèvement, surtout pour les dispositions complexes en chevrons ou carreaux grand format. Les fabricants répondent avec des lames rigides core à clipser et des supports adhésifs pré-appliqués qui coupent les heures d'installation jusqu'à 30 %. Les écarts de main-d'œuvre régionaux créent une dispersion des prix qui complique les déploiements nationaux pour les détaillants big-box. Par conséquent, la planification de capacité factorize maintenant la disponibilité des installateurs aux côtés des prévisions de matières premières.

Analyse segmentaire

Par type de produit : Les revêtements de sol résilients dépassent les catégories traditionnelles

Les moquettes et tapis ont conservé 36,01 % du marché américain des revêtements de sol en 2024 en raison des avantages acoustiques dans le logement multifamilial et les bureaux. Cependant, les revêtements de sol résilients devraient croître à un TCAC de 7,91 %, près de 2,3 points de pourcentage au-dessus du marché global américain des revêtements de sol. Les collections de carreaux de vinyle de luxe et rigid core mènent l'adoption car elles offrent des performances étanches et un entretien facile. Le changement tire des parts des surfaces dures non-résilientes comme le bois fini sur site et la céramique dans les gammes de prix d'entrée. Notamment, les lignes résilientes sans PVC menées par PureTech de Mohawk ont élargi l'acceptation parmi les acheteurs axés sur la durabilité.

En 2024, la catégorie résiliente a également bénéficié de la stabilisation des coûts dans les charges de carbonate de calcium, soutenant une tarification promotionnelle agressive pendant la saison de rénovation de pointe. En conséquence, les lames SPC à clipser ont figuré en bonne place dans les offres groupées direct-au-consommateur commercialisées via les plateformes sociales. Les fabricants augmentent les marges grâce aux couches d'usure propriétaires qui qualifient pour des garanties étendues, une caractéristique qui résonne avec les propriétaires soucieux de la valeur à long terme.

Note: Les parts de segments de tous les segments individuels sont disponibles à l'achat du rapport

Par utilisateur final : La dominance résidentielle façonne le développement produit

Le segment résidentiel représentait 70,16 % de la taille du marché américain des revêtements de sol en 2024 et croît à un TCAC de 8,31 % jusqu'en 2030. Les taux hypothécaires élevés ont déplacé l'attention des consommateurs vers les projets de rénovation qui rafraîchissent les intérieurs sans déménager, créant une demande robuste pour les lames et carreaux peel-and-stick adaptés au bricolage. Les formats de surfaces dures continuent d'éroder la part de moquette dans les zones de vie, propulsés par la continuité esthétique des cuisines vers les grandes pièces. Dans le haut de gamme, les revêtements de sol intelligents intégrés avec des capteurs d'humidité et de température débutent dans les constructions personnalisées de luxe, attirant les démographies tech-savvy.

Les acheteurs commerciaux restent cruciaux pour la stabilité des marges même si leur taux de croissance traîne derrière le résidentiel. Les installations de santé et d'éducation réduisent l'usage de moquette en faveur de produits en feuilles soudées et de supports amortis qui réduisent la résistance au roulement pour l'équipement médical. Les installations d'entrepôts et de distribution spécifient principalement le béton scellé, mais adoptent des systèmes de marquage époxy fournis en kit pour un retour rapide au service. Dans l'ensemble, le marché américain des revêtements de sol reconnaît des propositions de valeur divergentes par utilisateur final, ce qui pousse vers des architectures produit échelonnées et des campagnes marketing segmentées.

Par canal de distribution : L'e-commerce perturbe les modèles traditionnels

Les entrepreneurs indépendants et dealers locaux ont conservé 34,23 % de la taille du marché américain des revêtements de sol en 2024 car leur capacité d'installation reste indispensable pour les travaux complexes. Néanmoins, l'e-commerce direct-au-consommateur s'étend à un TCAC de 13,31 %, plus du double du marché total américain des revêtements de sol. Les jeunes propriétaires représentent une part croissante des commandes en ligne et s'appuient sur des applications de visualisation de pièces qui superposent les images produits utilisant la réalité augmentée. Les chaînes big-box investissent dans des mises à niveau omnicanales, pourtant les détaillants pure-play en ligne exploitent des frais généraux plus bas pour une tarification agressive.

Post-pandémie, les ventes en ligne de surfaces dures se sont stabilisées entre 8 % et 12 % du chiffre d'affaires de catégorie. Les stratégies des fournisseurs incluent des tailles de cartons optimisées pour les colis et des livraisons d'échantillons accélérées qui atteignent les prospects en 48 heures. Les surtaxes de fret restent une barrière pour les rouleaux volumineux de moquette ou feuille de vinyle, d'où les modèles hybrides qui associent commande en ligne avec retrait en magasin gagnent en traction. La maturation de l'e-commerce remodèle les attentes de service à travers le marché américain des revêtements de sol, contraignant même les dealers traditionnels à déployer des outils de devis numériques et un support chat en direct.

Note: Les parts de segments de tous les segments individuels sont disponibles à l'achat du rapport

Analyse géographique

Le Sud-Est américain contrôlait 26,46 % du marché américain des revêtements de sol en 2024 en raison de la migration soutenue, du logement abordable et de la proximité des pôles manufacturiers en Géorgie et Caroline du Sud. Les constructeurs continuent de favoriser les finitions de surfaces dures qui résistent aux conditions humides, ce qui cimente le leadership des lames résilientes dans les démarrages unifamiliaux. L'expansion de la santé à travers la Floride et les Carolines complète les volumes commerciaux, particulièrement pour la feuille de vinyle à faibles COV demandée par les opérateurs ambulatoires. Les usines domestiques dans la région réduisent les délais de livraison et isolent les fournisseurs des goulots d'étranglement portuaires, renforçant son avantage concurrentiel.

Le Sud-Ouest américain devrait enregistrer un TCAC de 5,21 % jusqu'en 2030, le rythme le plus rapide parmi les régions. Phoenix mène les ajouts de superficie industrielle qui soutiennent la demande de béton poli et revêtements de sol de sécurité résilients [2]Source: Lee & Associates Research, "US Industrial Q3 2024 Market Overview," lee-associates.com. La croissance résidentielle penche vers les unités unifamiliales où les dépenses de revêtements de sol par logement dépassent les moyennes multifamiliales. Les profils climatiques encouragent les installations céramiques et porcelaine dans les cuisines et salles de bains, une tendance amplifiée par les rabais de conservation d'eau qui ciblent les surfaces étanches. L'élan démographique de la région élève ainsi sa contribution au marché américain des revêtements de sol.

Le Nord-Est, le Midwest et l'Ouest font chacun face à des vents contraires uniques. Le Nord-Est fait face à des coûts de main-d'œuvre de rénovation plus élevés causés par les pénuries d'installateurs, gonflant les budgets de projets globaux. Le Midwest bénéficie d'une accessibilité relative mais l'expansion démographique plus lente amortit les nouvelles constructions. L'Ouest, ancré par la Californie, sert de banc d'essai pour les mandats de durabilité incluant AB 863 qui exige un taux de recyclage de 25 % pour les revêtements de sol résilients d'ici 2030 [3]Source: California Legislature, "AB 863 Carpet and Flooring Producer Responsibility Program," leginfo.legislature.ca.gov. Les investissements de conformité faits pour la Californie devraient se répercuter à l'échelle nationale, élevant les standards environnementaux à travers le marché américain des revêtements de sol.

Paysage concurrentiel

Les cinq principaux fabricants-Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring et Interface détiennent une part de marché majeure en revenus 2024, indiquant une concentration modérée au sein du marché américain des revêtements de sol. Les avantages d'échelle permettent l'approvisionnement en gros des matières premières et la production verticalement intégrée, pourtant les spécialistes agiles capturent des niches en se concentrant sur la flexibilité de design et la durabilité. Mohawk exemplifie la stratégie intégrée en opérant des usines sur plusieurs continents et en réinvestissant dans la R&D qui fait progresser les cœurs résilients sans PVC.

L'expansion de capacité domestique s'accélère au milieu de l'incertitude tarifaire et des perturbations d'expédition. Shaw Industries a alloué 90 millions USD pour doubler la production SPC et LVT à l'usine RP en Géorgie d'ici 2026, signalant la confiance dans la demande résiliente à long terme. Le modèle de détail format-entrepôt de Floor and Decor a atteint 241 unités et vise 500 emplacements, défiant les réseaux de dealers conventionnels par l'approvisionnement global direct. L'adoption technologique élargit les écarts concurrentiels alors que les leaders déploient l'analytique de données pour optimiser les assortiments de couleurs et prédire les besoins d'inventaire.

Les opportunités d'espace blanc incluent les solutions de revêtements de sol circulaires et les systèmes à clipser sans adhésif qui coupent les heures de main-d'œuvre. Les start-ups expérimentent avec des programmes de reprise alignés avec la législation de responsabilité du producteur. En même temps, les acteurs établis forgent des collaborations avec les entreprises de science des matériaux pour développer des liants bio-basés qui réduisent la dépendance au PVC vierge. L'intensité concurrentielle devrait donc s'intensifier alors que la durabilité, la rapidité de mise sur le marché et l'engagement numérique émergent comme l'axe de différenciation à travers le marché américain des revêtements de sol.

Leaders de l'industrie des revêtements de sol des États-Unis

-

Mohawk Industries Inc

-

Shaw Industries Group Inc.

-

Tarkett S.A.

-

Armstrong Flooring Inc.

-

Interface Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Le Southwest Flooring Market a annoncé une relocalisation au Arlington Convention Center, soulignant l'importance stratégique de la région.

- Janvier 2025 : LX Hausys America a dévoilé de nouveaux designs de quartz et surfaces solides au Mercedes-Benz Stadium, engageant plus de 250 architectes et fabricants.

- Octobre 2024 : Shaw Industries a investi 90 millions USD pour étendre la fabrication résiliente à Ringgold, Géorgie, doublant la capacité SPC et LVT d'ici 2026.

Portée du rapport du marché des revêtements de sol des États-Unis

Les revêtements de sol et moquettes jouent un rôle crucial dans les ménages et trouvent des applications dans divers autres environnements. Les revêtements de sol et moquettes sont fabriqués en bois, fibres polymères discontinues, moquettes et tapis, feuilles de vinyle et carreaux céramiques.

Le marché américain des revêtements de sol est segmenté par produit, utilisateur final et canal de distribution. Par produit, le marché est segmenté en moquettes et tapis, revêtements de sol résilients et revêtements de sol non-résilients. Par canal de distribution, le marché est segmenté en centres de bricolage, magasins spécialisés, magasins phares et magasins en ligne. Par utilisateur final, le marché est segmenté en commercial et résidentiel. Le rapport offre également la taille du marché et les prévisions en valeur (USD) pour tous les segments ci-dessus.

| Moquettes et tapis | Moquette Broadloom |

| Dalles de moquette | |

| Tapis d'appoint | |

| Revêtements de sol résilients | Carreaux de vinyle de luxe (LVT) |

| Feuille de vinyle et VCT | |

| Revêtements de sol en caoutchouc | |

| Linoléum | |

| Surface dure non-résiliente | Carreaux céramiques et porcelaine |

| Carreaux en pierre naturelle | |

| Revêtements de sol en bois massif | |

| Revêtements de sol en bois contrecollé | |

| Revêtements de sol stratifiés | |

| Revêtements de sol en bambou et liège |

| Résidentiel | |

| Commercial | Commerce de détail |

| Hôtellerie et loisirs | |

| Santé | |

| Éducation | |

| Public et institutionnel | |

| Autres |

| Détaillants spécialisés en revêtements de sol |

| Grandes surfaces de bricolage |

| Entrepreneurs indépendants / Dealers |

| Commerce électronique direct-au-consommateur |

| Grossistes / Distributeurs |

| Nord-Est |

| Sud-Est |

| Midwest |

| Sud-Ouest |

| Ouest |

| Par type de produit | Moquettes et tapis | Moquette Broadloom |

| Dalles de moquette | ||

| Tapis d'appoint | ||

| Revêtements de sol résilients | Carreaux de vinyle de luxe (LVT) | |

| Feuille de vinyle et VCT | ||

| Revêtements de sol en caoutchouc | ||

| Linoléum | ||

| Surface dure non-résiliente | Carreaux céramiques et porcelaine | |

| Carreaux en pierre naturelle | ||

| Revêtements de sol en bois massif | ||

| Revêtements de sol en bois contrecollé | ||

| Revêtements de sol stratifiés | ||

| Revêtements de sol en bambou et liège | ||

| Par utilisateur final | Résidentiel | |

| Commercial | Commerce de détail | |

| Hôtellerie et loisirs | ||

| Santé | ||

| Éducation | ||

| Public et institutionnel | ||

| Autres | ||

| Par canal de distribution | Détaillants spécialisés en revêtements de sol | |

| Grandes surfaces de bricolage | ||

| Entrepreneurs indépendants / Dealers | ||

| Commerce électronique direct-au-consommateur | ||

| Grossistes / Distributeurs | ||

| Par région (États-Unis) | Nord-Est | |

| Sud-Est | ||

| Midwest | ||

| Sud-Ouest | ||

| Ouest | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché américain des revêtements de sol ?

Le marché américain des revêtements de sol s'élève à 45,47 milliards USD en 2025 et devrait atteindre 62,42 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché des revêtements de sol des États-Unis ?

En 2025, la taille du marché des revêtements de sol des États-Unis devrait atteindre 45,47 milliards USD.

Quelle catégorie de produit croît le plus rapidement ?

Les revêtements de sol résilients s'étendent à un TCAC de 7,91 % jusqu'en 2030.

Quelle est la taille de la part résidentielle du marché américain des revêtements de sol ?

Les applications résidentielles représentaient 70,16 % du chiffre d'affaires 2024 et devraient augmenter à un TCAC de 8,31 %.

Pourquoi les incitations fiscales sont-elles importantes pour les revêtements de sol commerciaux ?

Les déductions Section 179D améliorées jusqu'à 5,65 USD par pied carré réduisent le coût des projets de retrofit écoénergétiques, accélérant les mises à niveau de revêtements de sol dans les bureaux, écoles et bâtiments municipaux.

Dernière mise à jour de la page le: