Taille et Part du Marché de la Gestion d'Actifs du Royaume-Uni

Analyse du Marché de la Gestion d'Actifs du Royaume-Uni par Mordor Intelligence

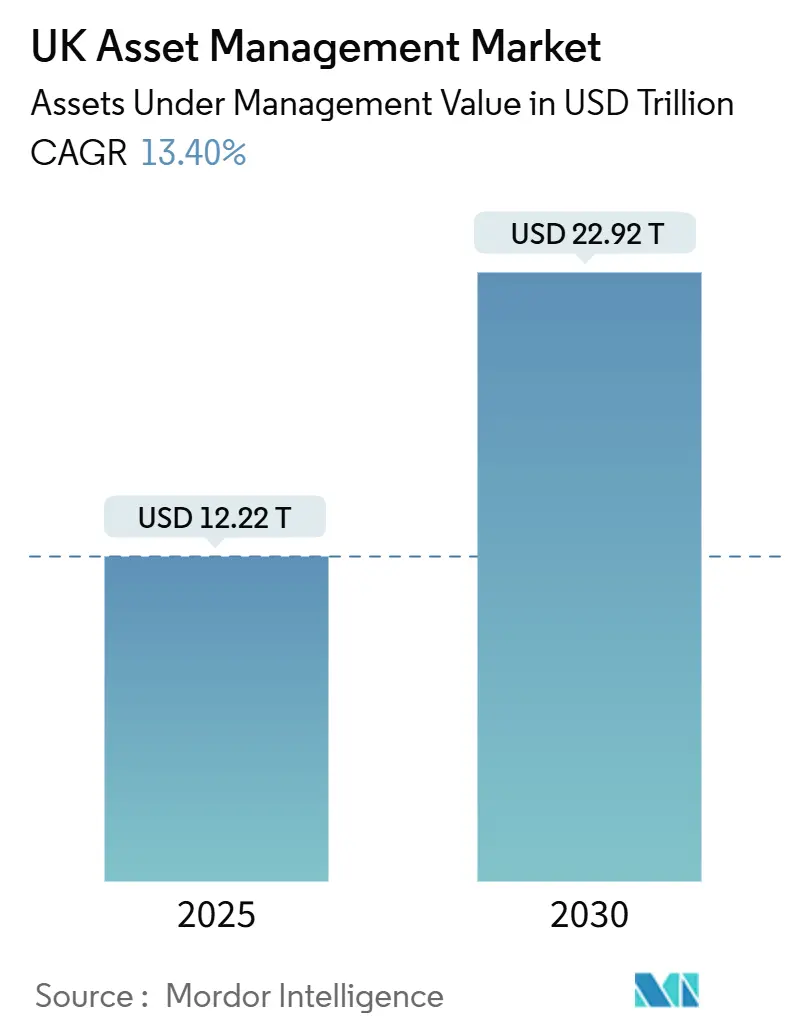

Le marché de la Gestion d'Actifs du Royaume-Uni a atteint 12,22 billions USD en 2025 et devrait s'étendre à 22,92 billions USD d'ici 2030, progressant à un TCAC de 13,40%. La croissance reflète le renouveau des flux de mandats étrangers, les contributions de pension domestiques stables, et un pipeline actif de nouvelles structures de fonds sous le régime Long-Term Asset Fund (LTAF). Les investisseurs institutionnels allouent davantage au crédit privé, aux infrastructures, et aux actions non cotées, tandis que les clients particuliers gravitent vers des plateformes numériques et des options de propriété fractionnée. La stratégie quinquennale de la Financial Conduct Authority et son Digital Securities Sandbox accélèrent les projets pilotes de fonds tokenisés, améliorant l'efficacité des coûts et la vitesse de règlement. La compression des frais dans les produits négociés en bourse se poursuit, mais les gestionnaires disposant d'échelle ou d'expertise spécialisée préservent leurs marges grâce à l'effet de levier opérationnel, l'analyse de données, et des modèles de service différenciés. La consolidation et les acquisitions sélectives restent prévalentes alors que les entreprises recherchent des talents, des capacités alternatives, et de la technologie.

Points Clés du Rapport

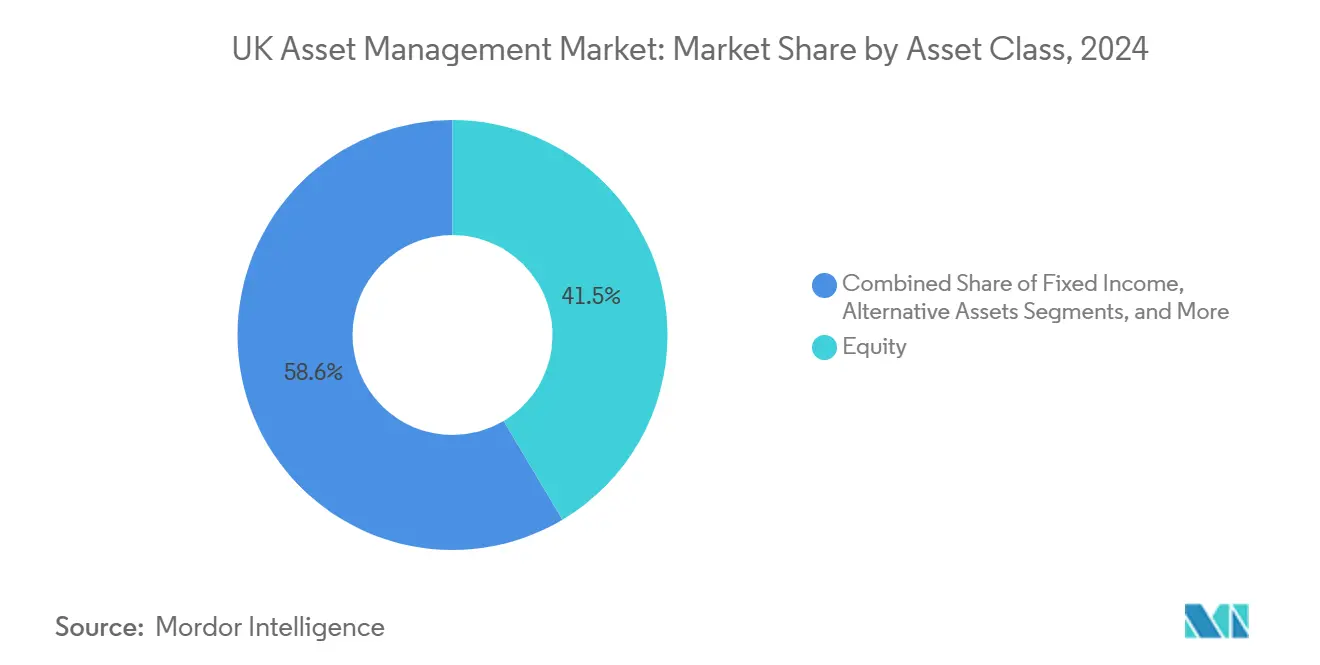

- Par classe d'actifs, les actions détenaient 41,5% de la part du marché de la Gestion d'Actifs du Royaume-Uni en 2024, tandis que les actifs alternatifs devraient afficher un TCAC de 15,45% jusqu'en 2030.

- Par type d'entreprise, les banques menaient avec 39,9% de part du marché de la Gestion d'Actifs du Royaume-Uni en 2024 ; les sociétés de conseil en patrimoine enregistrent le TCAC prévisionnel le plus rapide à 14,91% jusqu'en 2030.

- Par mode de conseil, le conseil humain capturait 93,6% de la taille du marché de la Gestion d'Actifs du Royaume-Uni en 2024, tandis que le robo-conseil devrait croître à un TCAC de 20,65% entre 2025-2030.

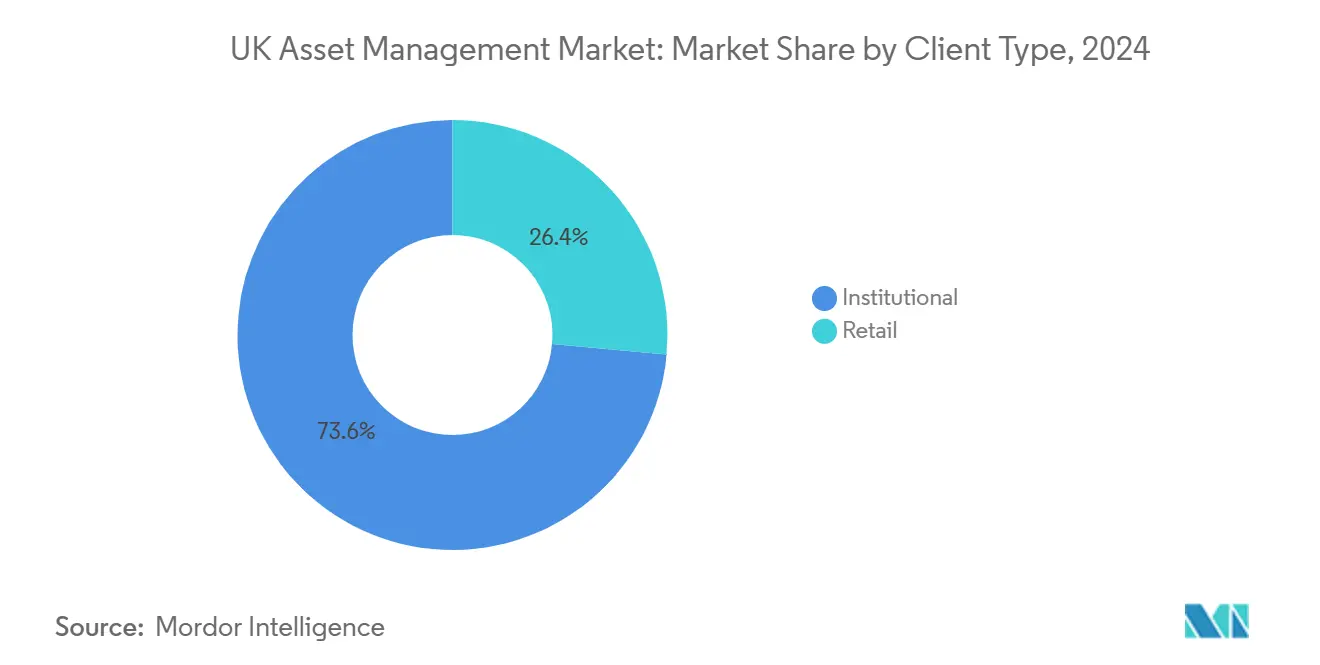

- Par type de client, les investisseurs institutionnels commandaient 73,6% de part de la taille du marché de la Gestion d'Actifs du Royaume-Uni en 2024 ; le segment particuliers est le plus dynamique avec un TCAC de 17,87% jusqu'en 2030.

- Par source de gestion, les mandats onshore représentaient 54,3% des actifs en 2024, mais les actifs délégués offshore devraient s'étendre à un TCAC de 14,27% jusqu'en 2030 pour le marché de la Gestion d'Actifs du Royaume-Uni.

Tendances et Perspectives du Marché de la Gestion d'Actifs du Royaume-Uni

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Les mandats étrangers représentent désormais une portion significative des AuM gérés au Royaume-Uni | +3.20% | Mondial, avec concentration en Amérique du Nord, Asie-Pacifique, et Moyen-Orient | Moyen terme (2-4 ans) |

| Montée des allocations aux marchés privés & alternatifs | +2.80% | Mondial, avec accent sur le marché domestique britannique | Long terme (≥ 4 ans) |

| Investissement particulier digital-first & actions fractionnées | +1.90% | Domestique britannique, avec débordement sur les marchés européens | Moyen terme (2-4 ans) |

| Accélération des flux de fonds labellisés ESG / SDR | +1.70% | Royaume-Uni et Europe | Moyen terme (2-4 ans) |

| Structures de fonds tokenisées obtenant des créneaux sandbox FCA | +1.50% | Domestique britannique, avec implications mondiales potentielles | Court terme (≤ 2 ans) |

| Régime LTAF débloquant l'accès DC aux illiquides | +1.30% | Domestique britannique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les mandats étrangers dépassent 49% des AuM

Les clients étrangers représentent désormais près de la moitié du total des actifs gérés au Royaume-Uni, soulignant la force d'exportation du marché de la Gestion d'Actifs du Royaume-Uni[1]The Global City, "UK Asset Management: Export strength," theglobalcity.uk. Les fonds souverains internationaux favorisent les gestionnaires britanniques pour les stratégies de revenu fixe et alternatives, tirant parti du pont de fuseau horaire du Royaume-Uni et des protections juridiques robustes. Les gestionnaires multinationaux continuent d'étendre les centres de distribution à Londres pour sécuriser un accès sans passeport aux pools de capitaux mondiaux. Cette demande étrangère constante stimule les actifs générateurs de frais, diversifie les flux de revenus, et renforce le rôle du Royaume-Uni en tant que plus grand centre de services transfrontaliers d'Europe.

Allocations rapides aux marchés privés

Le Mansion House Compact encourage les fournisseurs de pensions à engager au moins 5% des actifs de contribution définie (DC) par défaut dans les actions non cotées d'ici 2030, alimentant une demande soutenue pour le capital-investissement, les infrastructures, et le crédit privé. Schroders, Aviva, et Legal & General ont introduit des LTAF multi-actifs conçus pour les régimes DC, mariant le potentiel de rendement avec les passifs de longue durée. Alors que les taux d'intérêt normalisés élargissent les primes d'illiquidité, les investisseurs institutionnels ciblent les profils de rendement à deux chiffres offerts par les actifs privés. Les gestionnaires avec des réseaux d'origination et des contrôles de risque spécialisés bénéficient le plus de cette réallocation stratégique.

Investissement particulier digital-first

Les plateformes numériques offrant des actions fractionnées ont abaissé les barrières d'entrée, incitant les adultes britanniques à investir et augmentant la participation des cohortes plus jeunes[2]The Investment Association, "Investment Management in the UK 2024," theia.org. L'essor des portefeuilles thématiques, de l'intégration de compte simplifiée, et de l'engagement basé sur application redéfinit l'économie de distribution des fonds. Les gestionnaires d'actifs répondent avec des portails directs consommateurs, des modèles de service alimentés par chatbot, et des enveloppes à frais fixes. Ces innovations étendent la base particulière adressable et soutiennent de nouveaux flux de revenus pour compenser la pression sur les marges ailleurs.

Accélération des flux de fonds labellisés ESG / SDR

Les Exigences de Divulgation de Durabilité de la FCA standardisent les étiquettes de fonds et les rapports clients, élevant la confiance des investisseurs dans les produits durables. Les actifs de fonds communs ESG sont en voie de dépasser 50% des actifs de fonds particuliers britanniques d'ici 2025, stimulant la prolifération de produits dans les thèmes de transition climatique, biodiversité, et impact social. Les rapports transparents et les résultats ciblés permettent aux gestionnaires d'actifs de commander des primes de prix même alors que les produits actifs traditionnels font face à la compression des frais.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Compression des frais dans les canaux passifs & portefeuille-modèle | -1.80% | Mondial, avec impact prononcé au Royaume-Uni et en Europe | Moyen terme (2-4 ans) |

| Divergence réglementaire post-Brexit / coûts de friction | -1.20% | Activité domestique britannique et transfrontalière UE | Moyen terme (2-4 ans) |

| Fuite des talents des vagues rapides de consolidation F&A | -0.90% | Domestique britannique, avec débordement sur les opérations mondiales | Court terme (≤ 2 ans) |

| Volatilité du marché des gilts exposant les risques de liquidité LDI | -0.70% | Domestique britannique | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Compression des frais dans les canaux passifs

Les gestionnaires actifs font face à des frais titre en baisse alors que les fonds négociés en bourse gagnent du terrain et que les portefeuilles modèles prennent de l'ampleur. Les gestionnaires sans capacités alpha différenciées ou échelle de distribution se consolident, quittent les fonds sous-échelle, ou s'associent pour partager les coûts fixes. Les programmes d'efficacité opérationnelle, l'automatisation des tâches de middle-office, et les déploiements d'analyse de données sont essentiels pour maintenir la rentabilité.

Volatilité du marché des gilts et risque de liquidité LDI

La crise des gilts de 2022 a révélé des fragilités dans les structures LDI à effet de levier, forçant les régimes à maintenir des tampons de liquidités plus élevés. Les coûts de financement repo continuent d'augmenter en raison du resserrement quantitatif et de l'émission élevée de gilts[3]Bank of England, "Digital Securities Sandbox: Draft guidance," bankofengland.co.uk. Les gestionnaires d'actifs doivent affiner les cadres de tests de résistance, diversifier les pools de garanties, et communiquer les politiques de liquidité aux administrateurs, tout ceci élevant les frais généraux de conformité et contraignant la croissance à court terme.

Analyse par Segment

Par Classe d'Actifs : Les alternatifs remodèlent la construction de portefeuille

Les actions sont restées dominantes avec 41,5% de part du marché de la Gestion d'Actifs du Royaume-Uni en 2024, mais le poids relatif des actions diminuera graduellement alors que les allocations de crédit privé et d'infrastructure s'approfondissent. Le fort soutien des taux d'intérêt pour le crédit privé et l'accélération des pipelines de transactions dans les projets de transition énergétique élargissent l'avantage de dispersion de rendement par rapport aux marchés publics. Les stratégies multi-actifs combinant infrastructure cotée, dette renouvelable, et actions non cotées conviennent aux budgets de risque des administrateurs tout en maintenant des compartiments de liquidité à prix quotidiens. Les gestionnaires continuent d'élargir les canaux d'origination, forgent des clubs de co-investissement, et adoptent l'émission de registre distribué pour réduire les cycles de règlement, donnant aux adopteurs précoces un avantage de coût structurel. Les Actifs Alternatifs devraient croître à un TCAC de 15,45%, élevant leur tranche de la part du marché de la Gestion d'Actifs du Royaume-Uni alors que les régimes institutionnels et DC chassent les primes d'illiquidité.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Type d'Entreprise : L'élan du conseil en patrimoine s'élève

Les banques détenaient 39,9% de la part du marché de la Gestion d'Actifs du Royaume-Uni en 2024, bénéficiant de la distribution intégrée et des co-investissements de bilan captifs. Cependant, les sociétés de conseil en patrimoine enregistrent le TCAC le plus rapide de 14,91% alors qu'elles capitalisent sur les besoins de planification holistique, les transferts de patrimoine générationnels, et les modèles de frais transparents.

Les boutiques de conseil emploient des flux de travail hybrides humain-numérique, combinant la construction de portefeuille algorithmique avec la supervision de conseillers. Les banques améliorent les bras de conseil internes, lancent le ' conseil guidé ' numérique sous des architectures restreintes, et co-créent des LTAF multi-actifs avec les assureurs. Les courtiers-négociants restent pertinents dans le trading spécialisé et les notes structurées mais font face à des charges de capital élevées et pivotent vers l'externalisation des fonctions back-office pour se concentrer sur l'origination client et l'alpha d'exécution.

Par Mode de Conseil : La technologie accélère l'adoption robo

Le Conseil Humain contrôlait 93,6% du marché de la Gestion d'Actifs du Royaume-Uni en 2024, mais les propositions hybrides intègrent maintenant des moteurs basés sur les objectifs et l'optimisation fiscale automatisée, stimulant la vente croisée constante de produits de protection et de crédit. Le Robo-Conseil devrait afficher un TCAC de 20,65%, passant d'une petite base vers l'acceptation mainstream. Une part considérable de nouveaux comptes DC ouverts en 2025 ont élu une interface menée par robo, signalant un confort croissant avec les recommandations algorithmiques.

Les grands gestionnaires d'actifs déploient des piles robo en marque blanche pour les conseillers indépendants, améliorant l'échelle et approfondissant la pénétration des fonds. Les révisions de périmètre réglementaire clarifient que le conseil simplifié est permissible dans des garde-fous contrôlés, donnant aux acteurs numériques latitude pour offrir conseil restreint sans enfreindre les règles de pertinence complète. Les gestionnaires intègrent aussi la notation ESG en temps réel dans les moteurs robo pour aligner les portefeuilles avec les étiquettes SDR et les objectifs de durabilité clients.

Par Type de Client : La participation particulière accélère

Les actifs institutionnels ont retenu 73,6% de la part du marché de la Gestion d'Actifs du Royaume-Uni en 2024, fondés sur les mandats de pension, assurance, et souverains. Les actifs particuliers, cependant, croissent à un TCAC de 17,87% grâce aux supermarchés de fonds direct-consommateur étendus, l'investissement fractionné, et les applications de trading d'actions.

La croissance du segment particulier altère les priorités de conception de produits. Les gestionnaires simplifient les classes d'actions, intègrent des manchons de liquidité dans les véhicules de marché privé, et lancent des classes d'actions à frais propres de faible dénomination. La réglementation de conseil souligne maintenant les rapports de résultats, alimentant la demande pour des tableaux de bord basés sur les objectifs et des affichages de taux de rendement personnel cohérents. Les investisseurs institutionnels continuent de diversifier dans la dette de marchés émergents et les actifs réels pour contrer le risque de duration, tout en négociant aussi des grilles de frais liées aux métriques de résultats.

Par Source de Gestion : Les stratégies offshore gagnent en traction

Les mandats onshore représentaient 54,3% des actifs en 2024, mais les actifs délégués offshore devraient croître à un TCAC de 14,27% alors que les règles post-Brexit poussent certaines stratégies vers l'Irlande et le Luxembourg. Les entreprises opèrent des modèles hub-et-rayons : les bureaux d'investissement restent à Londres ou Édimbourg tandis que les ombrelles de fonds siègent offshore pour accéder à la distribution pan-européenne.

La clarté réglementaire sous le Financial Services and Markets Act 2023 intègre des objectifs de croissance et compétitivité, encourageant la FCA à accepter la reconnaissance de fonds étrangers et rationaliser le Régime de Fonds Étrangers. Les gestionnaires pèsent les économies de coûts contre les obligations de gouvernance, employant souvent des conseils à double juridiction et des rapports consolidés pour maintenir la confiance des investisseurs.

Analyse Géographique

Londres conserve sa primauté, hébergeant plus de 1 100 entreprises autorisées et représentant une part significative du total des AuM européens[4]European Fund and Asset Management Association, "Asset Management Report 2024," efama.org. Les centres régionaux attirent les services partagés et les équipes d'investissement, avec Édimbourg nourrissant les boutiques d'actions actives et Birmingham étendant les centres de middle-office liés aux grands assureurs. La part du marché de la Gestion d'Actifs du Royaume-Uni en Écosse a légèrement augmenté alors que les gestionnaires majeurs diversifient les profils de risque opérationnel hors de la capitale.

Une part significative des AuM provient de clients étrangers, protégeant le Royaume-Uni de la volatilité macro domestique et renforçant la portée mondiale de la livre sterling en tant que devise de règlement. Les mandats délégués d'Asie et du Golfe augmentent, se concentrant sur la dette d'infrastructure et l'immobilier privé qui s'alignent avec les pools de capitaux à long horizon. Les structures de fonds britanniques restent attractives malgré les frictions Brexit grâce au droit anglais, aux services professionnels profonds, et à une main-d'œuvre bilingue.

La politique gouvernementale couple maintenant les ambitions d'exportation avec la revitalisation du marché domestique. Les réformes des règles de cotation, des heures de trading du marché secondaire, et de l'émission d'actifs numériques visent à arrêter la glissade de la capitalisation du marché des actions publiques. Simultanément, le Digital Securities Sandbox offre un banc d'essai pour le règlement blockchain, réduisant probablement les coûts post-trading et améliorant la compétitivité. Ces initiatives soutiennent une trajectoire de croissance équilibrée à travers les segments entrants et domestiques.

Paysage Concurrentiel

Le marché de la Gestion d'Actifs du Royaume-Uni reflète une structure d'haltère : les acteurs d'échelle mondiale d'un côté et les boutiques spécialisées de l'autre. Les gestionnaires du top détiennent ensemble une portion significative du total des AuM, tandis qu'une longue traîne de spécialistes concurrence dans les stratégies de niche. Les leaders d'échelle tirent parti de l'expertise de fabrication d'indices, de la vente croisée de solutions de risque, et des capacités de science des données pour maintenir les marges opérationnelles face à la compression des frais.

Les gestionnaires boutiques se concentrent sur les stratégies thématiques, les actions actives concentrées, et l'investissement d'impact, se différenciant par des processus à haute conviction. Plusieurs ont adopté la tokenisation pour distribuer efficacement les micro-fonds, permettant une portée évolutive sans diluer le focus performance. Les maisons de niveau intermédiaire poursuivent des acquisitions d'appoint pour approfondir les compétences d'actifs privés et combler les lacunes de données ESG, illustrées par les achats récents de fournisseurs d'analyse de durabilité.

Les partenariats technologiques sont de plus en plus stratégiques. Une part significative des gestionnaires britanniques externalisent maintenant les fonctions cœur telles que les plateformes de gestion d'ordres ou les lacs de données aux fournisseurs de services mondiaux, permettant au personnel front-office de se concentrer sur la génération alpha. Les outils IA soutiennent l'analyse de sentiment, la génération de scénarios, et les rapports personnalisés, mais la supervision humaine reste critique pour la gouvernance de modèles et l'attestation réglementaire. Les ratios coût-revenu se stabilisent alors que les migrations cloud progressent et que les systèmes hérités s'éteignent.

Leaders de l'Industrie de la Gestion d'Actifs du Royaume-Uni

-

Legal & General Investment Management

-

Insight Investment

-

Schroders

-

Aviva Investors

-

M&G Investments

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mai 2025 : Future Growth Capital a lancé les Schroders Future Growth Capital UK et Global Private Assets LTAFs, visant un rendement annuel de 10% après frais.

- Mars 2025 : Legal & General a introduit un fonds de marchés privés diversifié au sein de son WorkSave Mastertrust, qui détient maintenant 27,12 milliards GBP à travers 1,88 million de membres.

- Décembre 2024 : Le fonds My Future Focus d'Aviva a dépassé 2 milliards GBP en actifs non cotés, élargissant l'exposition aux infrastructures et capital-investissement.

- Août 2024 : La FCA a confirmé que les divulgations SDR au niveau produit commenceront pour les entreprises au-dessus de 50 milliards GBP d'AuM à partir de décembre 2025.

Portée du Rapport du Marché de la Gestion d'Actifs du Royaume-Uni

La gestion d'actifs est la pratique d'augmenter la richesse totale au fil du temps en acquérant, maintenant, et négociant des investissements qui ont le potentiel de croître en valeur. Le Marché de la Gestion d'Actifs du Royaume-Uni est segmenté par Classe d'Actifs (Actions, revenu fixe, immobilier, Liquidités, Autres), Par Type de Client (Particuliers, Privés, Investisseurs Institutionnels et sous-types au sein des investisseurs institutionnels). Le rapport offre les tailles de marché et prévisions pour le Marché de la Gestion d'Actifs au Royaume-Uni en valeur (USD) pour tous les segments ci-dessus.

| Actions |

| Revenu Fixe |

| Actifs Alternatifs |

| Autres Classes d'Actifs |

| Courtiers-Négociants |

| Banques |

| Sociétés de Conseil en Patrimoine |

| Autres Types d'Entreprises |

| Conseil Humain |

| Robo-Conseil |

| Particuliers |

| Institutionnels |

| Offshore |

| Onshore |

| Par Classe d'Actifs | Actions |

| Revenu Fixe | |

| Actifs Alternatifs | |

| Autres Classes d'Actifs | |

| Par Type d'Entreprise | Courtiers-Négociants |

| Banques | |

| Sociétés de Conseil en Patrimoine | |

| Autres Types d'Entreprises | |

| Par Mode de Conseil | Conseil Humain |

| Robo-Conseil | |

| Par Type de Client | Particuliers |

| Institutionnels | |

| Par Source de Gestion | Offshore |

| Onshore |

Questions Clés Répondues dans le Rapport

Quel est le taux de croissance projeté pour le marché de la Gestion d'Actifs du Royaume-Uni entre 2025 et 2030 ?

Le marché de la Gestion d'Actifs du Royaume-Uni devrait enregistrer un TCAC de 13,4%, s'étendant de 12,22 billions USD en 2025 à 22,92 billions USD d'ici 2030.

Quelle classe d'actifs croît le plus rapidement ?

Les actifs alternatifs, incluant le crédit privé, les infrastructures, et les actions non cotées, devraient croître à un TCAC de 15,45% jusqu'en 2030.

Quel impact le régime LTAF a-t-il sur l'investissement de pension ?

Le cadre LTAF ouvre les régimes de contribution définie aux actifs illiquides, permettant aux fournisseurs de pension d'allouer au moins 5% des fonds par défaut aux marchés privés d'ici 2030.

Pourquoi la tokenisation est-elle importante pour les gestionnaires d'actifs ?

Les structures de fonds tokenisées réduisent les temps de règlement, permettent les transactions 24h/24 et 7j/7, et abaissent les coûts opérationnels, soutenant l'échelle et améliorant l'expérience client.

Comment les pressions sur les frais influencent-elles la consolidation de l'industrie ?

Des frais titre persistamment plus bas dans les produits passifs stimulent les fusions et alliances stratégiques alors que les gestionnaires recherchent des économies d'échelle et des capacités différenciées.

Quelle est la signification des mandats étrangers pour les gestionnaires britanniques ?

Les clients étrangers représentent une part significative du total des actifs sous gestion, soulignant la portée de distribution mondiale du Royaume-Uni et protégeant le Royaume-Uni de la volatilité macro domestique.

Dernière mise à jour de la page le: