Analyse du marché en aval du pétrole et du gaz en Thaïlande

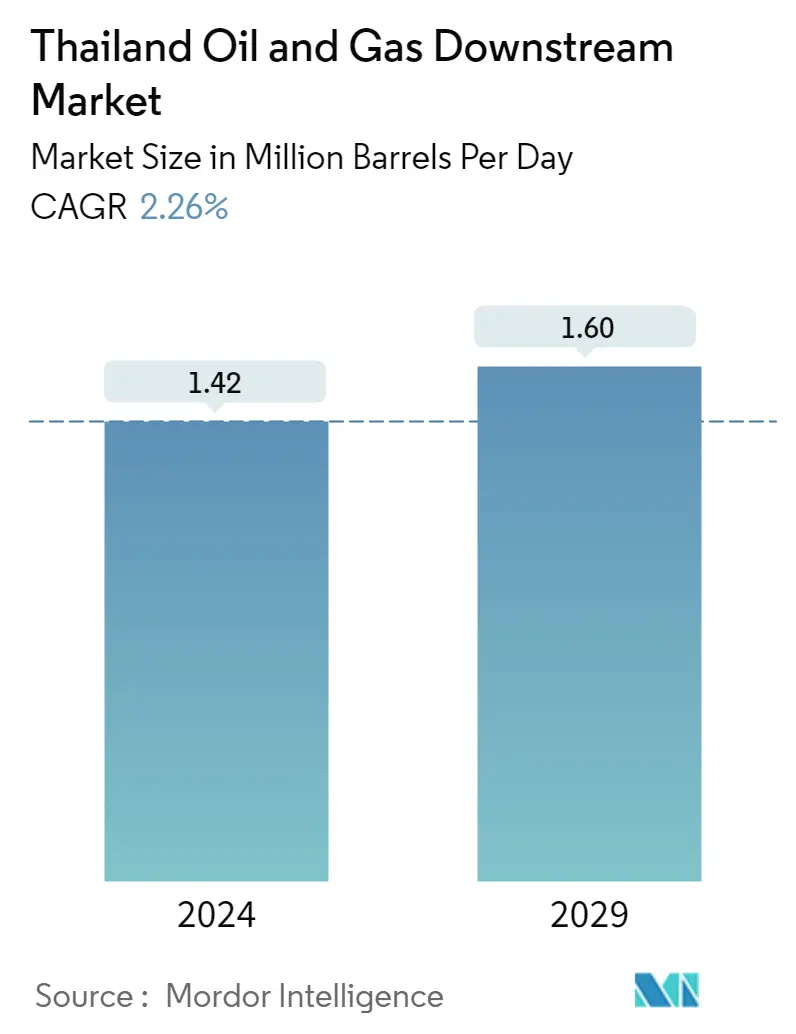

La taille du marché thaïlandais du pétrole et du gaz en aval est estimée à 1,42 million de barils par jour en 2024 et devrait atteindre 1,60 million de barils par jour dici 2029, avec un TCAC de 2,26 % au cours de la période de prévision (2024-2029).

Bien que le marché étudié ait été négativement impacté par la COVID-19 en 2020, il sest rétabli et a atteint les niveaux davant la pandémie. Avec la demande croissante de divers produits raffinés, le pays se concentre sur le développement de sa capacité de raffinage, ce qui devrait stimuler la croissance du marché étudié au cours de la période de prévision. Cependant, la tendance actuelle vers des alternatives plus propres, comme l'adoption croissante des véhicules électriques, devrait freiner la demande de produits raffinés de la part des industries utilisatrices finales, ce qui devrait freiner la croissance du marché.

Des gisements de gaz ont été découverts dans la mer d'Andaman, renforçant l'optimisme quant à la réduction de la dépendance à l'égard du gaz importé et du coût du transport du gaz naturel. Ce facteur crée une opportunité pour les acteurs du secteur.

Tendances du marché en aval du pétrole et du gaz en Thaïlande

La capacité de raffinage du pétrole connaîtra une croissance

La Thaïlande produit une grande partie du pétrole qu'elle consomme mais dépend toujours des importations pour répondre à la demande croissante. La demande d'essence s'est élevée à plus de 30 millions de litres par jour en 2020, tandis que la consommation de carburant (diesel et essence) a plongé de 4,4 % au cours des dix premiers mois de 2021 pour atteindre une moyenne quotidienne de 131 millions de litres, le même niveau qu'avant la COVID-19. Niveau 19, selon le Département des affaires énergétiques de Thaïlande.

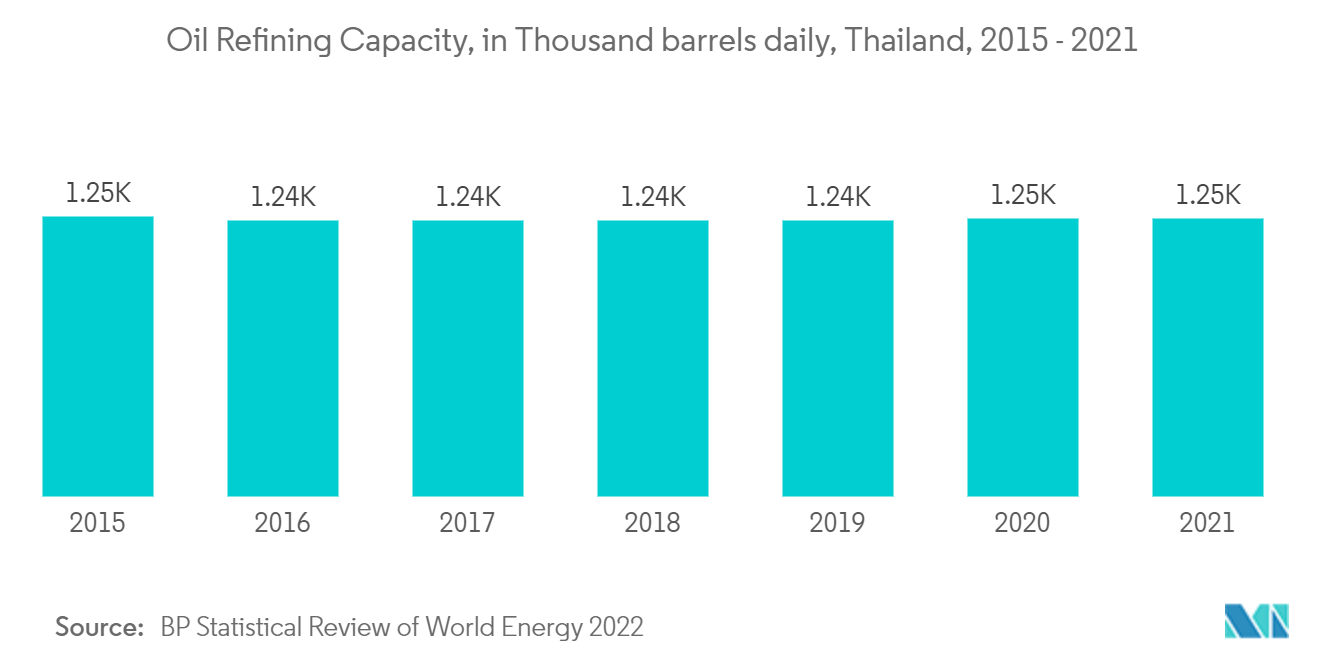

Le secteur du raffinage de la Thaïlande est le deuxième en Asie du Sud-Est en termes de capacité et de débit de raffinage, juste après Singapour. En Thaïlande, la capacité des raffineries est restée relativement stable entre 2016 et 2019, à 1234500 barils par jour en 2016, puis à 1244500 barils par jour en 2021. Le débit des raffineries a augmenté ces dernières années. Le pays compte six complexes de raffineries, dont la majorité appartiennent partiellement ou entièrement au conglomérat national pétrolier et gazier PTT. Le pays a activement augmenté sa capacité de raffinage pour répondre à sa demande intérieure et régionale croissante. Par exemple, le projet d'agrandissement de la raffinerie Sriracha de Thai Oil, qui fait partie du Clean Fuel Project (CFP) de la société, devrait avoir une capacité totale de 400 000 b/j lorsqu'il sera achevé fin 2023.

La capacité de raffinage du pétrole de la Thaïlande devrait augmenter légèrement au cours de la période de prévision en raison de l'expansion des raffineries et de la demande accrue de pétrole raffiné.

Diminuer la production de pétrole et de gaz pour restreindre le marché

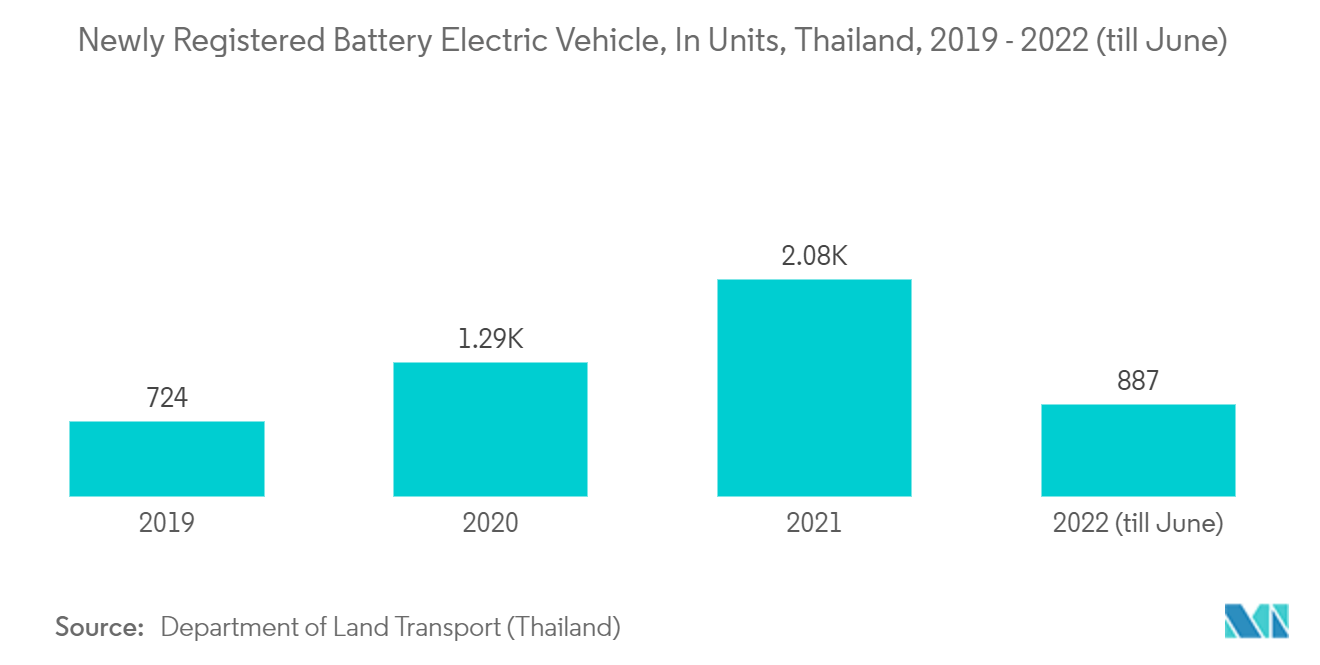

La Thaïlande tente de se transformer en Thaïlande 4.0 , dont les industries évoluent vers les avancées technologiques et les services de haut niveau. Le gouvernement a désigné le développement de l'automobile de nouvelle génération parmi les principales industries ciblées et a aidé les entreprises liées aux véhicules électriques à passer du statut de véhicules à moteur à combustion interne (ICE) à un centre de production de véhicules électriques en Asie du Sud-Est.

L'industrie des véhicules électriques (VE) suscite de plus en plus d'intérêt en Thaïlande, soutenue par des politiques gouvernementales favorables visant à stimuler la croissance du marché des véhicules électriques. Par exemple, le gouvernement thaïlandais a mis en place des programmes d'incitation aux véhicules électriques, c'est-à-dire des avantages fiscaux et des systèmes de subventions, pour propulser le développement du marché des véhicules électriques dans le pays.

Le Comité national de politique des véhicules électriques 2020 a présenté une feuille de route qui définit un cadre pour le développement des véhicules électriques en Thaïlande de 2021 à 2035 afin de transformer la chaîne d'approvisionnement automobile bien établie du pays pour la production de véhicules zéro émission (ZEV) et de renforcer la capacité technologique pour mobilité moderne. La feuille de route couvre non seulement la production et l'utilisation des véhicules électriques, mais également l'élaboration de plans pour la fabrication et la fourniture de batteries, les infrastructures de soutien, y compris les stations de recharge et la gestion du réseau électrique, ainsi que l'élaboration de normes et de réglementations de sécurité connexes pour permettre une mise en œuvre complète et intégrée. Les véhicules électriques prévus dans le plan directeur couvrent divers véhicules, notamment les motos, les tricycles, les bus, les camions et les ferrys.

Le Département des accises de Thaïlande a appliqué un taux de droit d'accise de 0 % du 1er janvier 2020 au 31 décembre 2022 et de 2 % du 1er janvier 2023 au 31 décembre 2025 aux véhicules de tourisme électriques ne dépassant pas dix sièges qui sont promus par le Conseil des investissements (BOI).

Le nombre de véhicules électriques à batterie nouvellement immatriculés dans le pays est passé de 724 en 2019 à 2079 en 2021. Avec une augmentation du nombre de véhicules électriques, le pays connaît également une augmentation du nombre de stations de recharge grâce à des investissements croissants des secteurs public et privé. Selon EVAT, le pays comptait plus de 664 bornes de recharge avec 2224 chargeurs provenant de 10 développeurs dans tout le pays en juin 2021. D'ici 2036, le gouvernement thaïlandais vise à disposer de 690 bornes de recharge et de 1,2 million de véhicules électriques dans tout le pays.

Le secteur des transports joue un rôle essentiel dans l'économie pétrolière et gazière thaïlandaise en aval. Par conséquent, ladoption des véhicules électriques devrait entraver la croissance du marché pétrolier et gazier en aval en Thaïlande.

Aperçu du secteur aval du pétrole et du gaz en Thaïlande

Le marché thaïlandais en aval du pétrole et du gaz est de nature partiellement consolidée. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Exxon Mobil Corporation, PTT Public Company Limited, Thai Oil PCL, IRPC PCL et Bangchak Petroleum Public Company, entre autres.

Leaders du marché en aval du pétrole et du gaz en Thaïlande

Exxon Mobil Corporation

PTT Public Company Limited

Thai Oil PCL

IRPC PCL

Bangchak Petroleum Public Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché en aval du pétrole et du gaz en Thaïlande

- En mai 2022, la société thaïlandaise PTT Exploration and Production (PTTEP) a décidé de fournir la quasi-totalité de sa production de brut provenant de ses projets en amont d'Oman aux raffineries thaïlandaises nationales plutôt que d'échanger les barils sur le marché international. Cette mesure devrait renforcer la sécurité énergétique du pays dans un contexte de pénurie mondiale.

- En novembre 2021, un contrat a été attribué à une division de fabrication Godrej Boyce par Thai Oil PLC. Le contrat consiste à fournir des équipements critiques (qui comprennent des récipients sous pression, des échangeurs de chaleur haute pression à verrouillage par culasse et des colonnes) pour le projet de carburant propre (CFP) en cours de l'opérateur dans sa raffinerie de 276000 barils par jour (b/j) à Sriracha, dans la province de Chonburi, dans l'est de la Thaïlande. Une fois terminé, le PCP devrait augmenter de 45 % la production globale de carburants propres de haute qualité de la raffinerie.

Segmentation de lindustrie du pétrole et du gaz en aval en Thaïlande

Les opérations en aval sont des processus pétroliers et gaziers qui se déroulent après la phase de production jusqu'au point de vente. Ces processus constituent la dernière étape du chemin parcouru par le pétrole et le gaz depuis létat du sol jusquà celui entre les mains des consommateurs.

Le marché thaïlandais en aval du pétrole et du gaz est segmenté par les raffineries, les usines pétrochimiques, ainsi que par la vente au détail et la commercialisation des carburants. Le dimensionnement du marché et les prévisions ont été réalisés sur la base de la capacité de raffinage (en milliers de barils par jour).

| Aperçu |

| Projets existants, en construction et prévus |

| Aperçu |

| Projets existants, en construction et prévus |

| Par raffineries | Aperçu |

| Projets existants, en construction et prévus | |

| Par les usines pétrochimiques | Aperçu |

| Projets existants, en construction et prévus |

FAQ sur les études de marché en aval du pétrole et du gaz en Thaïlande

Quelle est la taille du marché thaïlandais du pétrole et du gaz en aval ?

La taille du marché thaïlandais du pétrole et du gaz en aval devrait atteindre 1,42 million de barils par jour en 2024 et croître à un TCAC de 2,26 % pour atteindre 1,60 million de barils par jour dici 2029.

Quelle est la taille actuelle du marché thaïlandais du pétrole et du gaz en aval ?

En 2024, la taille du marché thaïlandais du pétrole et du gaz en aval devrait atteindre 1,42 million de barils par jour.

Qui sont les principaux acteurs du marché thaïlandais du pétrole et du gaz en aval ?

Exxon Mobil Corporation, PTT Public Company Limited, Thai Oil PCL, IRPC PCL, Bangchak Petroleum Public Company sont les principales sociétés opérant sur le marché thaïlandais du pétrole et du gaz en aval.

Quelles années couvre ce marché en aval du pétrole et du gaz thaïlandais et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché thaïlandais du pétrole et du gaz en aval était estimée à 1,39 million de barils par jour. Le rapport couvre la taille historique du marché thaïlandais du pétrole et du gaz en aval pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché thaïlandais du pétrole et du gaz en aval pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie en aval du pétrole et du gaz en Thaïlande

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur aval du pétrole et du gaz en Thaïlande en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du secteur pétrolier et gazier de la Thaïlande en aval comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.