Taille et part du marché du logiciel de téléradiologie

Analyse du marché du logiciel de téléradiologie par Mordor Intelligence

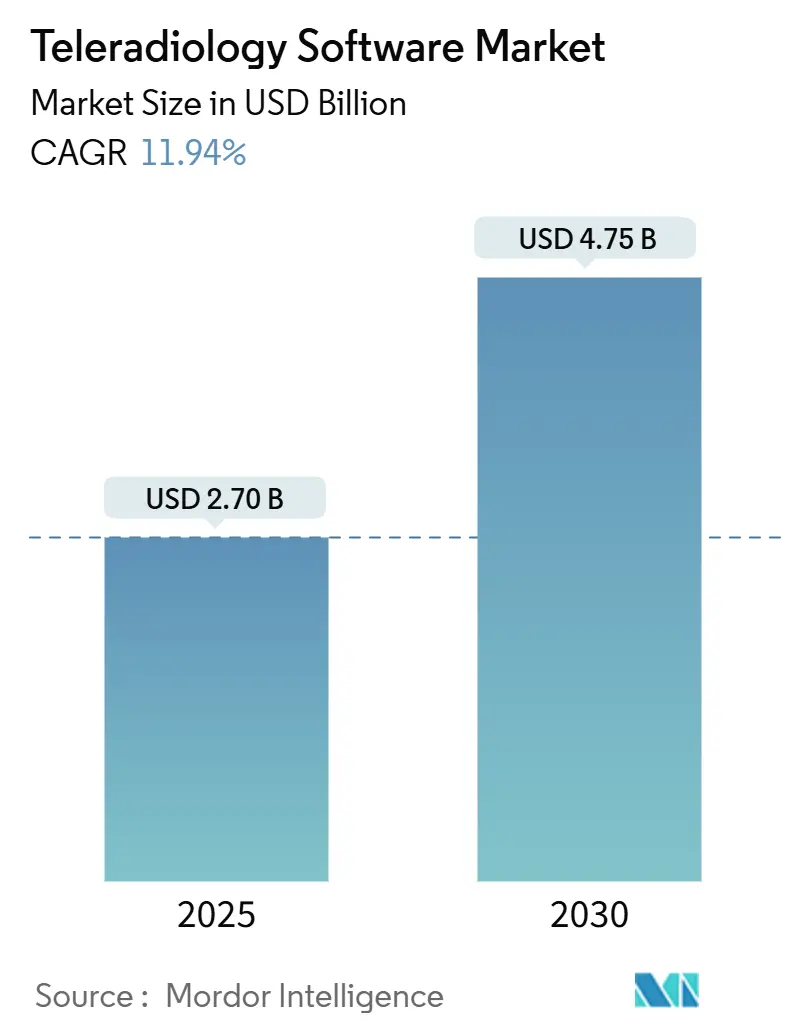

La taille du marché du logiciel de téléradiologie est estimée à 2,70 milliards USD en 2025, et devrait atteindre 4,75 milliards USD d'ici 2030, à un TCAC de 11,94 % pendant la période de prévision (2025-2030). La trajectoire de la taille du marché du logiciel de téléradiologie repose sur trois forces mutuellement renforcées : une pénurie mondiale croissante de radiologues, des volumes d'imagerie qui augmentent de 3 à 4 % par an, et des architectures cloud qui permettent une mise à l'échelle instantanée. Les hôpitaux déploient les plateformes pour sécuriser une couverture de sous-spécialistes 24h/24 et 7j/7, tandis que les centres de diagnostic les exploitent pour étendre les heures sans embaucher de radiologues sur site. Les fournisseurs de technologie intègrent des modules de triage IA et de rapports structurés, qui augmentent la productivité de lecture jusqu'à 30 % et aident à atténuer l'épuisement professionnel. Les réglementations reconnaissent désormais formellement les lectures préliminaires à distance, et la parité croissante des remboursements oriente les budgets vers l'infrastructure numérique. Ensemble, ces dynamiques soutiennent une croissance à deux chiffres tout en intensifiant la concurrence autour d'écosystèmes natifs du cloud et prêts pour l'IA.

Points clés du rapport

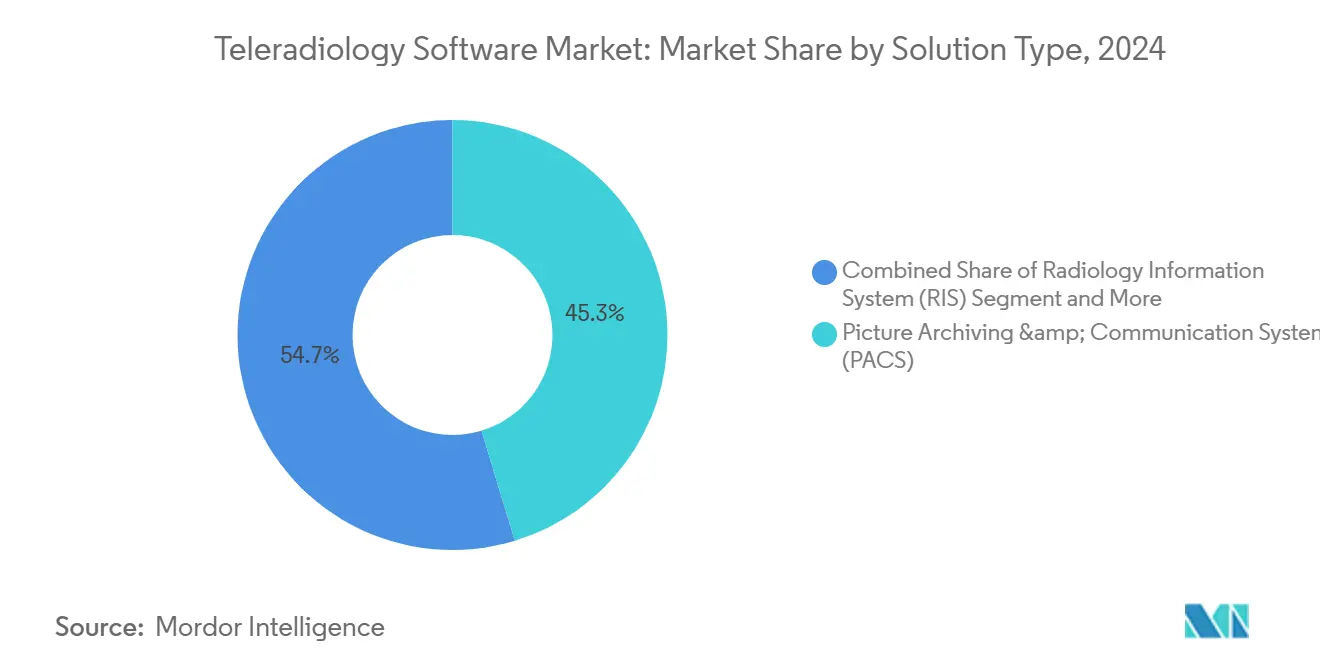

- Par type de solution, les systèmes d'archivage et de communication d'images (SACI) ont mené avec 45,32 % de part de revenus en 2024, tandis que l'archive neutre vis-à-vis des fournisseurs (VNA) devrait progresser à un TCAC de 13,12 % jusqu'en 2030.

- Par mode de déploiement, les plateformes basées sur le cloud ont représenté 62,44 % de la part du marché du logiciel de téléradiologie en 2024 et sont prévues pour croître à un TCAC de 12,88 % jusqu'en 2030.

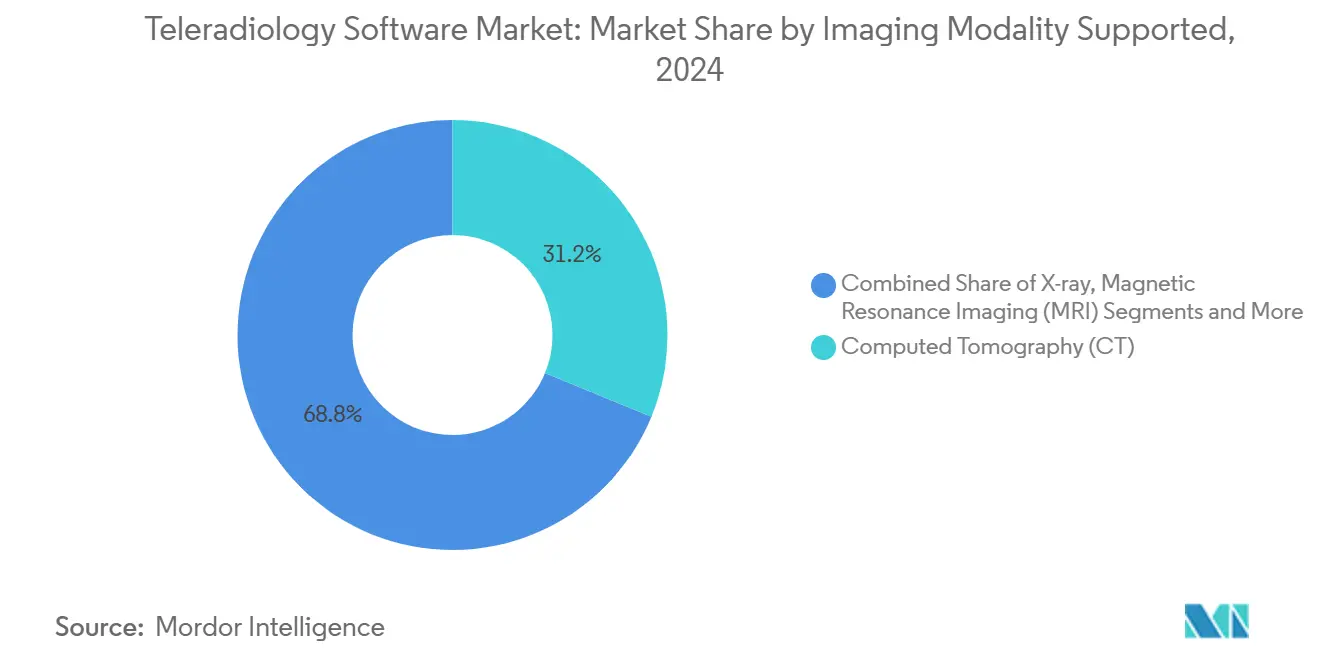

- Par modalité d'imagerie, la tomodensitométrie (TDM) a capturé 31,21 % de la taille du marché du logiciel de téléradiologie en 2024 ; l'imagerie par résonance magnétique (IRM) montre le TCAC le plus rapide de 13,03 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont conservé 61,13 % de part en 2024, tandis que les centres d'imagerie diagnostique affichent le TCAC le plus rapide de 12,74 % jusqu'en 2030.

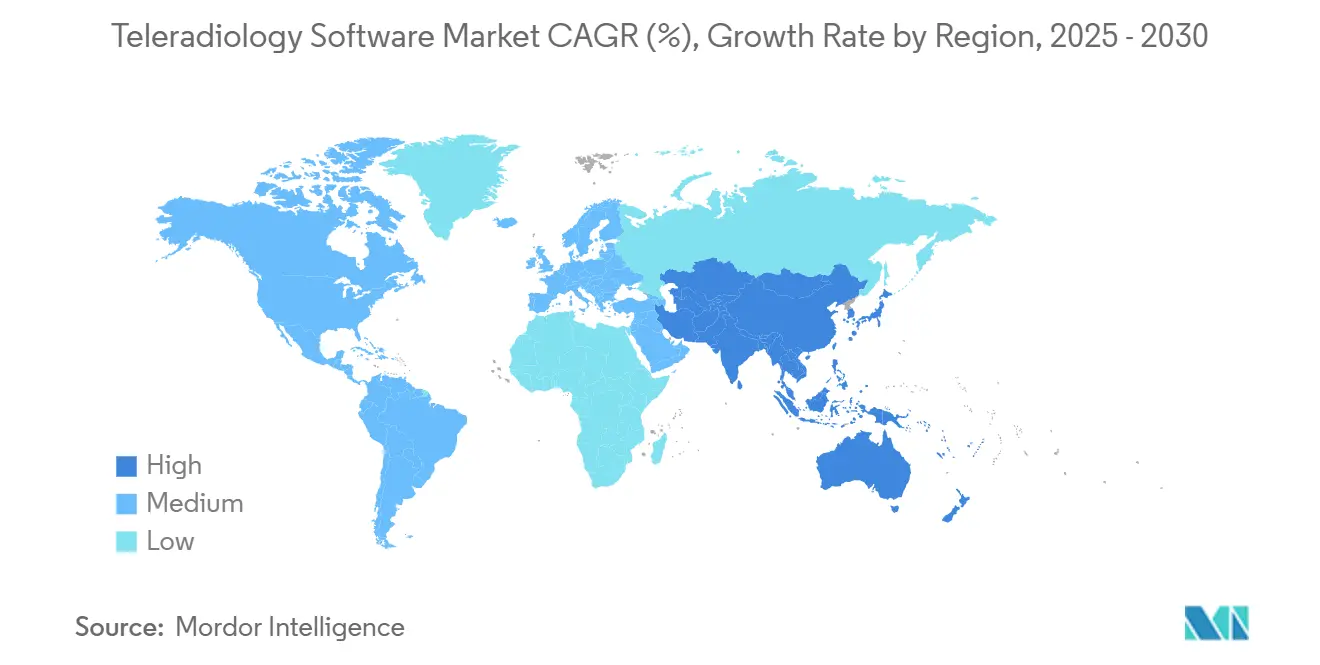

- Par géographie, l'Amérique du Nord a commandé 39,83 % de part en 2024, mais l'Asie-Pacifique est en voie d'atteindre un TCAC de 13,64 % sur l'horizon de prévision.

Tendances et perspectives du marché mondial du logiciel de téléradiologie

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Charge croissante de maladies chroniques et volume d'imagerie | +2.8% | Mondiale, avec concentration dans les populations vieillissantes d'Amérique du Nord, d'Europe et du Japon | Long terme (≥ 4 ans) |

| Pénurie mondiale de radiologues et poussée d'externalisation | +3.2% | Mondiale, plus aiguë dans les zones rurales des États-Unis, du Royaume-Uni et des marchés émergents | Moyen terme (2-4 ans) |

| Adoption rapide des architectures SACI / VNA cloud | +2.1% | Amérique du Nord et UE en tête, APAC suit rapidement | Moyen terme (2-4 ans) |

| Montée de la télésanté et des tendances de soins à distance | +1.9% | Mondiale, accélérée dans les systèmes de santé post-COVID | Court terme (≤ 2 ans) |

| Support réglementaire et infrastructurel renforcé | +1.6% | Amérique du Nord et UE principalement, expansion vers APAC | Moyen terme (2-4 ans) |

| Intégration matérielle et IA de périphérie au point de soins | +1.4% | Amérique du Nord et UE en tête, adoption sélective en APAC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Charge croissante de maladies chroniques et volume d'imagerie

La demande d'imagerie médicale devrait grimper encore de 27 % d'ici 2055, amplifiant la pression sur les ressources limitées de radiologie.[1]Source : Eric W. Christensen, "Projected US Imaging Utilization, 2025 to 2055," PubMed, pubmed.ncbi.nlm.nih.gov Les études TDM seules pourraient augmenter de 25,1 %, tandis que la médecine nucléaire et les travaux de rayons X maintiennent le rythme. Avec 4,2 milliards d'examens déjà effectués chaque année, les systèmes de santé dépendent de la téléradiologie pour flexibiliser la capacité de lecture, distribuer l'expertise de sous-spécialistes et maintenir les délais d'exécution dans les références qualité. La capacité d'acheminer les études de débordement à travers des réseaux nationaux ou même continentaux préserve la continuité des soins et atténue les arriérés de rendez-vous.

Pénurie mondiale de radiologues et poussée d'externalisation

Les États-Unis pourraient faire face à un déficit allant jusqu'à 124 000 médecins d'ici 2034, et les postes de radiologie sont parmi les plus difficiles à pourvoir. Le Royaume-Uni signale un écart de radiologues de 30 %, tandis que l'attrition se situe près de 13 % annuellement. Les métriques de productivité montrent que les groupes de téléradiologie traitent jusqu'à un tiers d'études en plus par lecteur que les équipes sur site conventionnelles. Alors que les hôpitaux ruraux et communautaires peinent à doter les équipes de nuit et de week-end, l'externalisation devient une solution structurelle, solidifiant la demande pour des logiciels qui coordonnent les flux de travail multi-sites et l'accréditation.

Adoption rapide des architectures SACI / VNA cloud

Les hôpitaux migrant les archives d'imagerie vers le cloud réduisent les dépenses opérationnelles jusqu'à 30 % et évitent les cycles récurrents de renouvellement matériel. Les déploiements VNA facilitent davantage l'évitement du verrouillage fournisseur et permettent une intégration IA transparente, comme en témoigne l'hôpital pour enfants de Philadelphie qui économise 3 millions USD sur cinq ans après son passage au VNA. Ces économies soutiennent la préférence cloud soutenue dans tout le marché du logiciel de téléradiologie.

Montée de la télésanté et des tendances de soins à distance

Les consultations virtuelles ont bondi de 1 % à 17 % de toutes les visites post-2020, normalisant la prestation de services à distance. Les schémas de financement nationaux, tels que la facilité de récupération et de résilience de l'UE qui alloue 20 % des budgets de santé aux initiatives numériques, intègrent l'interopérabilité d'imagerie dans des écosystèmes de télésanté plus larges, renforçant les flux de travail de lecture transfrontaliers.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts de conformité stricte à la confidentialité des données (HIPAA/RGPD) | -1.8% | Amérique du Nord et UE principalement, expansion mondiale | Long terme (≥ 4 ans) |

| Coûts élevés d'intégration et de gestion du changement pour les petits sites | -1.5% | Mondiale, affectant particulièrement les petits fournisseurs de soins de santé | Moyen terme (2-4 ans) |

| Verrouillage fournisseur cloud via des frais de sortie élevés | -1.2% | Mondiale, plus significative dans les environnements multi-cloud | Moyen terme (2-4 ans) |

| Responsabilité médico-légale transfrontalière pour les lectures préliminaires IA | -1.0% | Mondiale, affectant particulièrement les fournisseurs de téléradiologie internationaux | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de conformité stricte à la confidentialité des données (HIPAA/RGPD)

Respecter les règles de chiffrement HIPAA aux États-Unis et les restrictions RGPD en Europe augmente les dépenses de déploiement, particulièrement pour les petites cliniques qui manquent de personnel de sécurité dédié. Les organisations gérant des lectures transfrontalières doivent naviguer entre des réglementations de consentement superposées et des devoirs de signalement d'incidents, commissionnant souvent des audits tiers qui gonflent le coût total de possession. Les investissements en cybersécurité deviennent obligatoires car les organisations de soins de santé adressent les menaces cyber croissantes, avec des implications légales pour les cliniciens nécessitant des plans de réponse aux incidents robustes et des protocoles de chiffrement.[2]Source : Chukwuka Elendu et al., "Legal Implications for Clinicians in Cybersecurity," Medicine, journals.lww.com

Responsabilité médico-légale transfrontalière pour les lectures préliminaires IA

Lorsque l'IA signale des résultats urgents à travers les juridictions, des questions se posent sur quel clinicien, fournisseur d'algorithmes ou établissement détient la responsabilité ultime. L'analyse de 299 cas de faute professionnelle en téléradiologie montre 35,6 % liés au décès de patients et des indemnités médianes plus élevées comparé à la radiologie sur site. La directive proposée de responsabilité IA de l'UE augmente l'exposition en traitant les algorithmes diagnostiques comme des dispositifs médicaux à haut risque. Les assureurs répondent en augmentant les primes, rendant certains fournisseurs méfiants des déploiements IA agressifs.

Analyse des segments

Par type de solution : VNA perturbe la dominance traditionnelle des SACI

Les SACI sont restés la technologie d'ancrage avec 45,32 % de part en 2024. En même temps, VNA a enregistré une perspective de TCAC de 13,12 %, signalant un pivot vers la neutralité fournisseur et la consolidation d'imagerie d'entreprise. La taille du marché du logiciel de téléradiologie attachée au VNA est destinée à augmenter fortement alors que les organisations migrent loin des archives cloisonnées. L'hôpital pour enfants de Philadelphie a rapporté 3 millions USD d'économies en cinq ans après sa transition VNA.

Les SIR et les plateformes d'entreprise naissantes intègrent maintenant plus de 110 applications IA certifiées à travers des interfaces uniques, comme le montre le hub certifié FDA de CARPL.ai. Une telle interopérabilité compresse les temps d'exécution de rapports et réduit les migrations de données coûteuses, donnant aux VNA des avantages économiques et cliniques tangibles.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de déploiement : l'infrastructure cloud accélère la transformation du marché

Les installations cloud ont représenté 62,44 % du marché du logiciel de téléradiologie en 2024 et sont sur la voie d'un TCAC de 12,88 %. Amazon Web Services soutient le portefeuille Genesis de GE HealthCare, qui promet une élasticité en un clic et une évolutivité IA.

Les systèmes sur site persistent dans les centres de défense et académiques avec des mandats de latence ou de souveraineté sur mesure. Pourtant, des configurations hybrides émergent, permettant aux études sensibles de rester locales tout en tirant parti de l'analyse cloud pour la santé de population. Cette approche équilibrée réconcilie la conformité avec l'innovation et maintient forte la demande d'orchestration de déploiement multi-niveaux dans le marché du logiciel de téléradiologie.

Par modalité d'imagerie prise en charge : la croissance IRM dépasse la dominance traditionnelle

La TDM a conservé 31,21 % de part de revenus en 2024, mais l'IRM affiche le TCAC le plus rapide de 13,03 % jusqu'en 2030. L'augmentation des références neurologiques et musculo-squelettiques, combinée à l'optimisation de séquence assistée par IA, élève le débit IRM et le nombre de coupes associé par examen. La taille du marché du logiciel de téléradiologie pour les flux de travail IRM croît parallèlement à ces tendances.

L'échographie gagne du terrain via les sondes au point de soins et les pilotes de capture autonome co-développés par GE HealthCare et NVIDIA. La mammographie incorpore SmartMammo AI pour réduire les taux de rappel, tandis que TEP/SPECT exploite l'analyse quantitative pour la stadification oncologique. Les fournisseurs de plateformes configurent donc des visualiseurs multimodalités et des modèles de rapports structurés, cimentant le verrouillage d'écosystème.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les centres de diagnostic stimulent l'expansion du marché

Les hôpitaux ont contrôlé 61,13 % de part en 2024, mais les centres d'imagerie diagnostique sprintent en avant à 12,74 % de TCAC sur le dos des changements de procédures ambulatoires. La part du marché du logiciel de téléradiologie attachée à ces centres bénéficie des stratégies de couverture en soirée et week-end qui favorisent la lecture externalisée.

La consolidation remodèle le paysage professionnel : le nombre de groupes avec 100+ radiologues a augmenté de 350 % au cours de la dernière décennie. Les entités plus importantes négocient des contrats d'entreprise qui regroupent le triage IA, les tableaux de bord d'analyse et la reconnaissance vocale native en des accords logiciel-en-tant-que-service à long terme.

Analyse géographique

L'Amérique du Nord a mené avec 39,83 % de part en 2024, soutenue par des politiques de télésanté remboursables et l'autorisation FDA de plus de 1 000 outils IA cliniques, dont 758 ciblent la radiologie. Les initiatives d'accès rural canalisent les subventions vers les petits hôpitaux, propulsant davantage le marché du logiciel de téléradiologie. Les fusions en cours, telles qu'ONRAD absorbant Direct Radiology, étendent les réseaux de couverture indépendants et promeuvent le logiciel de flux de travail standardisé.

L'Asie-Pacifique enregistre le TCAC le plus rapide de 13,64 %, soutenu par la mission numérique Ayushman Bharat de l'Inde qui émet des identifiants de santé uniques prêts pour l'échange d'images.[3]Source : Government of India, "Ayushman Bharat Digital Mission," digitalindia.gov.in Le lancement par l'Indonésie de PT. Teleradiologi Center Indonesia élargit l'accès aux sous-spécialistes, tandis que la stratégie nationale de santé numérique de l'Australie finance des grilles de partage d'images sécurisées. Combinées, ces initiatives abaissent les barrières d'entrée pour les fournisseurs de SACI cloud et les startups locales.

L'Europe montre une adoption stable, aidée par la loi d'avenir hospitalier de 4 milliards d'euros qui a noté les hôpitaux allemands à seulement 33,3 sur un indice de numérisation de 100 points, mettant en évidence les lacunes d'investissement. La facilité de récupération et de résilience de l'UE stipule qu'un cinquième des dépenses cible l'infrastructure numérique, catalysant les pilotes de partage d'images transfrontaliers et les cadres médico-légaux harmonisés. Le Moyen-Orient, l'Afrique et l'Amérique du Sud restent naissants, mais les déploiements de cloud public et les constructions de centres de cancer urbains posent une demande fondamentale pour le marché du logiciel de téléradiologie.

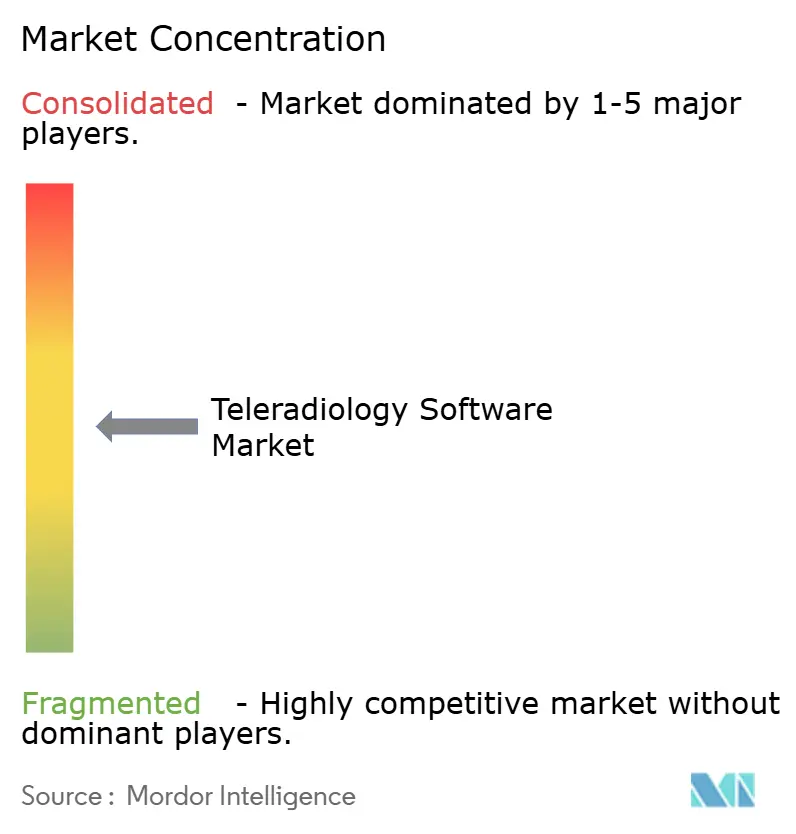

Paysage concurrentiel

La consolidation s'accélère, bien que les cinq premiers fournisseurs contrôlent encore un revenu combiné substantiel, pointant vers une fragmentation modérée. L'activité de capital-investissement finance des regroupements tels que les acquisitions multi-états de Radiology Partners qui créent l'échelle pour négocier les licences IA.

Les fossés concurrentiels tournent maintenant autour de la préparation cloud et de l'orchestration de bout en bout. GE HealthCare lie son visualiseur Centricity à NVIDIA Clara pour le débruitage et le triage, Siemens Healthineers intègre l'IA mammographie DeepHealth, et Sectra intègre des visualiseurs à empreinte zéro. Les fournisseurs pure-play comme Intelerad se différencient par l'ingestion neutre-fournisseur et l'analyse des résultats, s'associant avec RADPAIR pour accélérer les rapports structurés.

Les mouvements stratégiques se centrent sur les portefeuilles IA, l'hébergement cloud multi-locataire et le conseil en remboursement. Konica Minolta apparie sa plateforme Exa avec le moteur de curation de NewVue, tandis que ZettaHealth débute le premier ERP accordé à la facturation de groupe de radiologie. Ces offres regroupent les modules de cycle de revenus et la gestion d'accréditation, verrouillant les clients dans des écosystèmes plus larges et augmentant la courbe de croissance du marché du logiciel de téléradiologie.

Leaders de l'industrie du logiciel de téléradiologie

-

Carestream Health

-

Telerad Tech

-

GE HealthCare

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Konica Minolta Healthcare Americas s'est associé avec NewVue pour lancer Exa Teleradiology, Powered by NewVue.

- Février 2025 : ZettaHealth Solutions a publié Z-Suite, un ERP/BIS construit pour les groupes de lecture de radiologie et les fournisseurs de téléradiologie.

- Septembre 2024 : Experity a amélioré son service de sur-lecture de téléradiologie en intégrant l'IA approuvée par la FDA pour la détection de fractures.

Portée du rapport mondial du marché du logiciel de téléradiologie

Selon la portée du rapport, la téléradiologie est la transmission d'images radiologiques de patients, telles que les rayons X, TDM et IRM, d'un site à un autre pour la raison de partager les études avec d'autres radiologues et médecins.

La téléradiologie améliore les soins aux patients en permettant aux radiologues de fournir des services sans avoir à être à l'emplacement du patient. Le marché du logiciel de téléradiologie est segmenté par type (système d'information de radiologie, archive d'images, système de communication, archive neutre-fournisseur), modalité (basé sur le cloud, sur site), et géographie Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, Amérique du Sud). Le rapport couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondialement.

Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Système d'information de radiologie (SIR) |

| Système d'archivage et de communication d'images (SACI) |

| Archive neutre-fournisseur (VNA) |

| Autres types de solutions |

| Basé sur le cloud |

| Sur site |

| Rayons X |

| Tomodensitométrie (TDM) |

| Imagerie par résonance magnétique (IRM) |

| Échographie |

| Imagerie nucléaire (TEP/SPECT) |

| Mammographie |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de solution | Système d'information de radiologie (SIR) | |

| Système d'archivage et de communication d'images (SACI) | ||

| Archive neutre-fournisseur (VNA) | ||

| Autres types de solutions | ||

| Par mode de déploiement | Basé sur le cloud | |

| Sur site | ||

| Par modalité d'imagerie prise en charge | Rayons X | |

| Tomodensitométrie (TDM) | ||

| Imagerie par résonance magnétique (IRM) | ||

| Échographie | ||

| Imagerie nucléaire (TEP/SPECT) | ||

| Mammographie | ||

| Par utilisateur final | Hôpitaux | |

| Centres d'imagerie diagnostique | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché du logiciel de téléradiologie ?

Le marché est évalué à 2,70 milliards USD en 2025 et devrait atteindre 4,75 milliards USD d'ici 2030.

Quel modèle de déploiement croît le plus rapidement ?

Les plateformes basées sur le cloud, détenant déjà 62,44 % de part en 2024, s'étendent à un TCAC de 12,88 % grâce à l'évolutivité et aux coûts de maintenance plus faibles.

Pourquoi les centres d'imagerie diagnostique adoptent-ils la téléradiologie plus rapidement que les hôpitaux ?

La migration ambulatoire et le besoin de couverture de sous-spécialistes sans embauches sur site stimulent un TCAC de 12,74 % parmi les centres diagnostiques.

Quelle modalité d'imagerie contribuera le plus à la croissance future ?

L'IRM est projetée pour croître à un TCAC de 13,03 %, dépassant la TDM même si la TDM reste le plus grand contributeur de revenus.

Quelles régions présentent les plus fortes opportunités d'expansion ?

L'Asie-Pacifique est sur la voie d'un TCAC de 13,64 % en raison des programmes de numérisation nationaux et des investissements dans l'infrastructure d'imagerie.

Comment l'IA influence-t-elle la dynamique concurrentielle ?

L'autorisation FDA de 1 000+ applications IA cliniques, la plupart en radiologie, favorise les fournisseurs qui peuvent intégrer des outils de triage et de rapport structuré dans des flux de travail natifs du cloud, créant de nouveaux avantages concurrentiels.

Dernière mise à jour de la page le: