Taille et part du marché des machines de remplissage de seringues

Analyse du marché des machines de remplissage de seringues par Mordor Intelligence

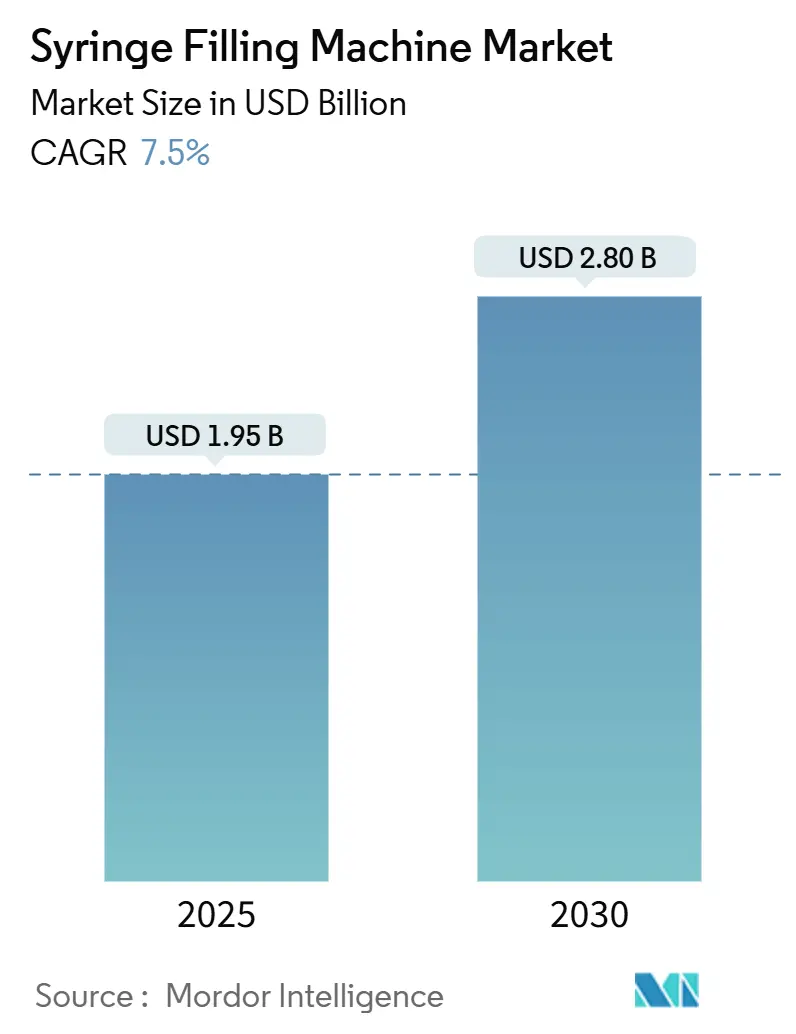

La taille du marché des machines de remplissage de seringues un atteint 1,95 milliard USD en 2025 et devrait grimper à 2,80 milliards USD d'ici 2030, reflétant un TCAC de 7,5 % au cours de la période. La croissance est propulsée par l'adoption rapide du secteur pharmaceutique du traitement aseptique automatisé en réponse à des réglementations mondiales plus strictes et à un pipeline de produits biologiques en expansion qui exige un remplissage précis et exempt de contamination. Les investissements dans des systèmes commerciaux haute vitesse, l'adoption de contenants prêts à l'emploi et l'expansion des organisations de fabrication sous contrat continuent d'élargir la base adressable du marché des machines de remplissage de seringues. Les expansions de capacité nord-américaines qui répondent aux préoccupations de qualité liées aux seringues importées, l'harmonisation réglementaire en Asie-Pacifique et l'automatisation des pharmacies hospitalières renforcent davantage la demande. En même temps, la consolidation parmi les principaux fournisseurs souligne l'importance stratégique de l'intégration verticale, de la propriété intellectuelle et des portefeuilles de services pour défendre les positions concurrentielles.

Points clés du rapport

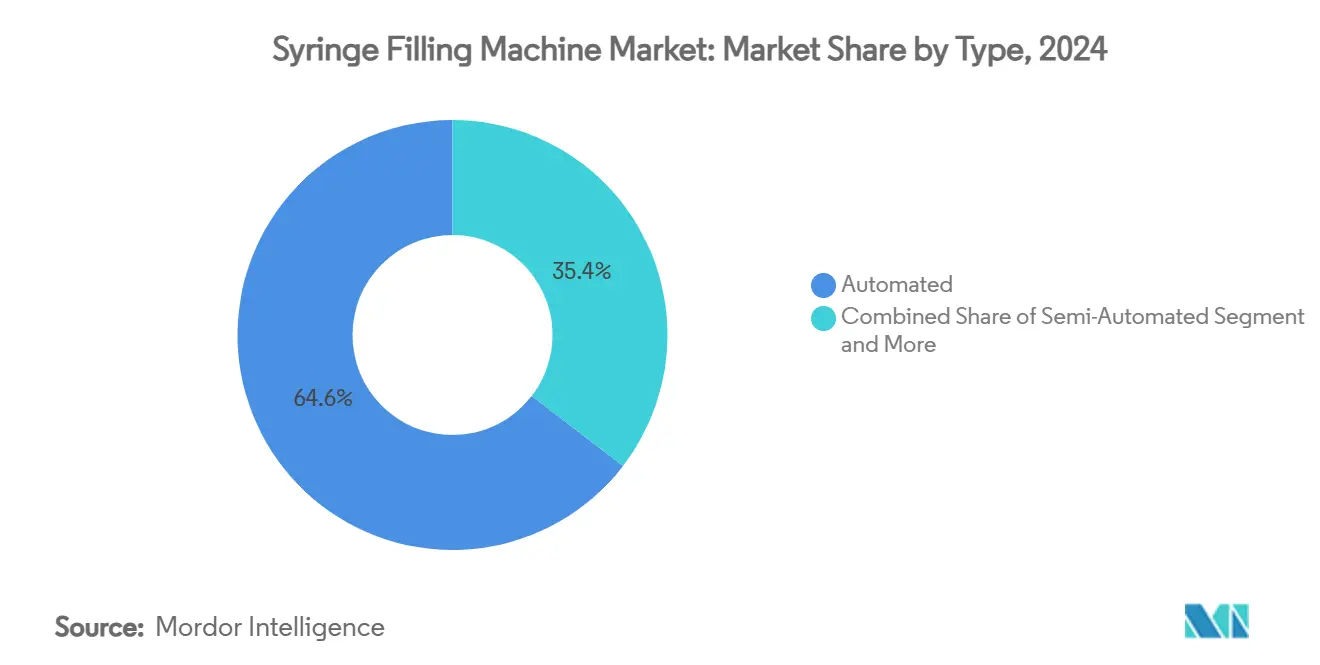

- Par type d'automatisation, les systèmes automatisés ont dominé avec 64,58 % de part du marché des machines de remplissage de seringues en 2024, tandis que le même segment progresse à 9,67 % de TCAC jusqu'en 2030.

- Par technologie, les systèmes à piston servo-commandé ont détenu 44,56 % de part de la taille du marché des machines de remplissage de seringues en 2024 et s'étendent à 10,17 % de TCAC jusqu'en 2030.

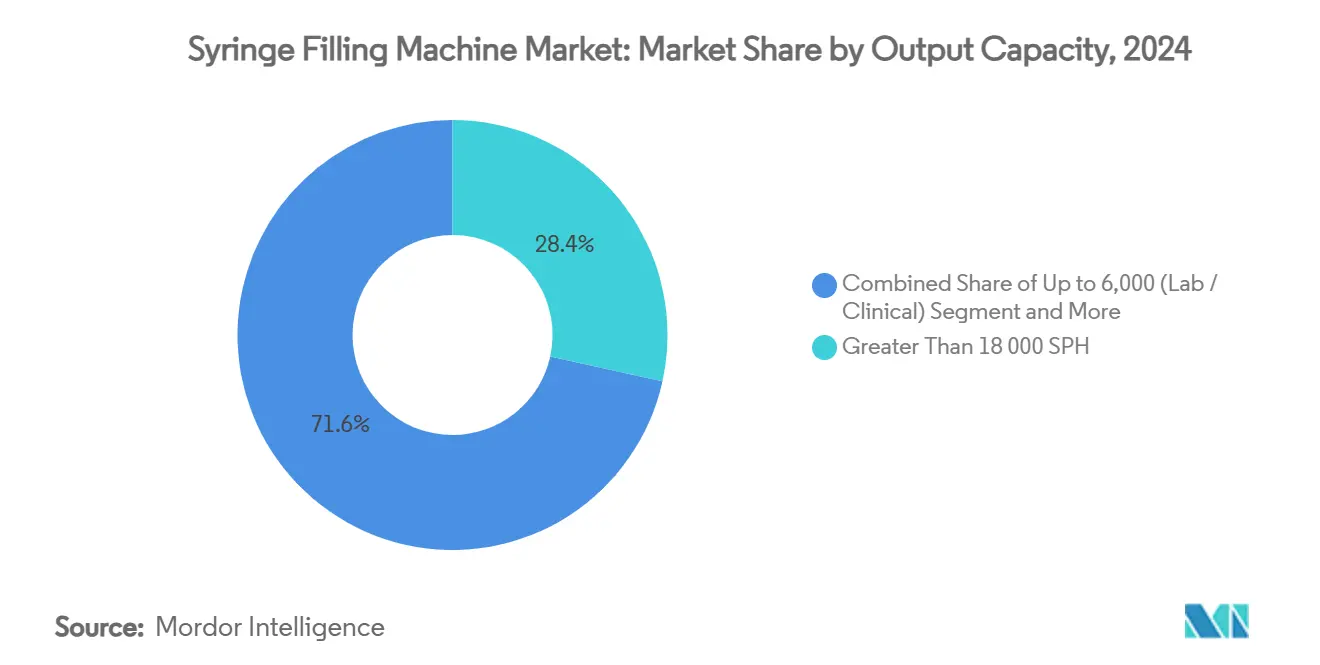

- Par capacité de production, les systèmes haute vitesse (>18 000 SPH) ont détenu 28,45 % de part en 2024 ; les lignes à échelle moyenne (6 001-18 000 SPH) croissent le plus rapidement à 8,14 % de TCAC jusqu'en 2030.

- Par utilisateur final, les fabricants pharmaceutiques ont représenté 45,34 % du marché des machines de remplissage de seringues en 2024, tandis que les pharmacies hospitalières et de préparation magistrale affichent la croissance la plus élevée à 10,57 % de TCAC jusqu'en 2030.

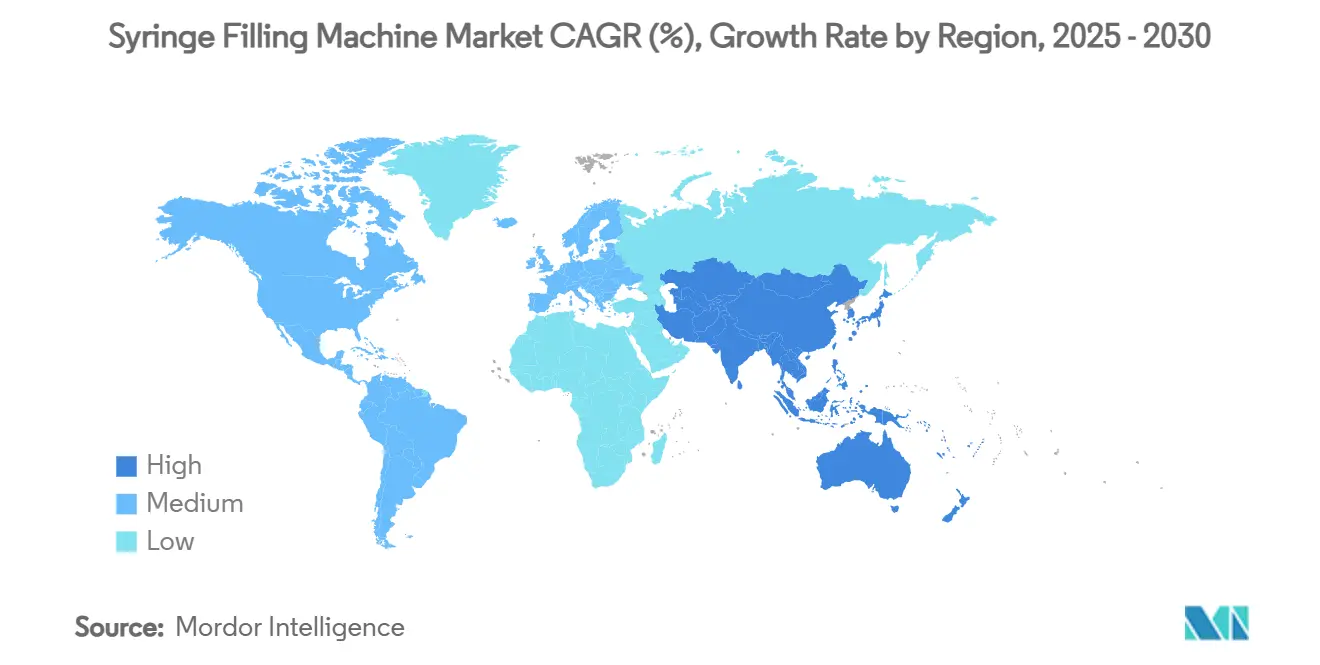

- Par région, l'Amérique du Nord un dominé avec 42,89 % de part en 2024, tandis que l'Asie-Pacifique affiche le TCAC régional le plus fort à 11,15 % jusqu'en 2030.

Tendances et perspectives du marché mondial des machines de remplissage de seringues

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante pour les seringues pré-remplies | +1.8% | Mondiale, avec concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Évolution vers les lignes de remplissage-finition automatisées haute vitesse pour les produits biologiques | +1.5% | Mondiale, noyau Asie-Pacifique avec débordement vers l'Amérique du Nord | Long terme (≥ 4 ans) |

| Adoption des formats de seringues emboîtées prêtes à l'emploi (RTU) | +1.2% | Europe et Amérique du Nord, expansion vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Accent réglementaire strict sur la précision aseptique | +1.0% | Mondiale, avec mise en œuvre précoce dans l'UE et aux États-Unis | Court terme (≤ 2 ans) |

| Externalisation croissante vers les CMO parmi les petites entreprises biotechnologiques | +0.8% | Mondiale, avec concentration en Asie-Pacifique | Long terme (≥ 4 ans) |

| Maintenance prédictive pilotée par l'IA pour réduire les temps d'arrêt | +0.7% | Amérique du Nord et Europe, expansion mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour les seringues pré-remplies

La commodité élevée pour les patients, la réduction du risque de contamination et l'encouragement réglementaire continuent de faire évoluer la livraison de médicaments injectables vers les seringues pré-remplies. BD un étendu la capacité des seringues en verre Neopak XtraFlow de sept fois au Pont-de-Claix pour soutenir les produits biologiques haute viscosité, confirmant l'adoption industrielle en forte croissance.[1]BD, "BD and Ypsomed Collaborate to Advance auto-Injection Systems for High-Viscosity Biologics," news.bd.com La collaboration entre BD et Ypsomed qui marie les seringues XtraFlow avec des auto-injecteurs souligne le co-développement de plateformes-dispositifs. Les fabricants d'équipements fournissant des systèmes à piston servo-commandé optimisés pour les formats emboîtés pré-stérilisés sécurisent un avantage significatif alors que les manufacturiers exigent des niveaux d'assurance de stérilité au-delà des lignes de flacons traditionnelles. La préférence des pharmacies hospitalières pour les unités pré-remplies qui simplifient l'administration au chevet du patient alimente davantage le marché des machines de remplissage de seringues.

Évolution vers les lignes de remplissage-finition automatisées haute vitesse pour les produits biologiques

Les produits biologiques représentent maintenant un cinquième des ventes pharmaceutiques et nécessitent une manipulation douce et exempte de contamination. WuXi Biologics un atteint 99,5 % d'acceptation qualité sur la cellule de travail robotique SA25 de Cytiva qui remplit flacons, seringues et cartouches en conditions fermées. L'émergence d'injections sous-cutanées à grand volume jusqu'à 20 mL met l'accent sur la précision volumétrique sur des cycles prolongés. Avec les fabricants sous contrat projetés pour détenir 54 % de la capacité mondiale des produits biologiques d'ici 2028, les systèmes polyvalents haute débit qui traversent plusieurs juridictions gagnent en traction.

Adoption des formats de seringues emboîtées prêtes à l'emploi (RTU)

Les révisions de l'Annexe 1 BPF de l'UE mettent en évidence les contenants RTU comme outil efficace de contrôle de contamination, incitant à la refonte des suites de remplissage-finition autour d'emboîtages pré-stérilisés.[2]PDA, "GMP Annex 1 Implementation," pda.org La ligne MLD Advanced de Syntegon traite les emboîtages RTU à 400 seringues par minute avec transfert sans contact et pesage intégré pour documentation. Les études de cas Groninger montrent des gains de capacité triplés pour Merz Pharma après passage aux solutions flexfill RTU. Les empreintes d'installations réduites et la validation simplifiée rendent la technologie RTU attrayante pour les plus petites entreprises biotechnologiques avec un espace de salle propre limité.

Accent réglementaire strict sur la précision aseptique

L'EMA un clarifié les niveaux maximaux de biocharge de 10 UFC/100 mL et approuvé les méthodes microbiennes rapides, élevant les barres de performance quantitatives pour les lignes de remplissage. La surveillance en temps réel des particules de 5 μm dans les zones Grade un/B et les directives FDA sur la vitesse du flux d'air obligent les fabricants d'équipements à renforcer les contrôles environnementaux et l'enregistrement de données. Les plateformes intégrant des modules de gestion des risques qualité et d'analyse de tendances satisfont le fardeau documentaire croissant et sécurisent des approbations plus rapides.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Dépenses d'investissement et coûts de validation élevés | -1.2% | Mondiale, impactant particulièrement les marchés émergents | Court terme (≤ 2 ans) |

| Flexibilité limitée de l'équipement ancien | -0.8% | Amérique du Nord et Europe avec infrastructure vieillissante | Moyen terme (2-4 ans) |

| Pénuries d'opérateurs qualifiés dans les marchés émergents | -0.6% | Noyau APAC, débordement vers MEA et Amérique du Sud | Long terme (≥ 4 ans) |

| Pression de durabilité sur les voies fluidiques à usage unique | -0.4% | Europe et Amérique du Nord, expansion mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Dépenses d'investissement et coûts de validation élevés

Les systèmes modernes de remplissage de seringues dépassent souvent 2 millions USD, et la validation complète peut s'étendre sur 18 mois, décourageant les plus petites entreprises. Argonaut Manufacturing Services un alloué 45 millions USD pour une nouvelle installation aseptique à Carlsbad,[3]Affaires Wire, "Argonaut Manufacturing Services Expands Aseptic Pharmaceutical Fill-Finish Capabilities," via.ritzau.dk illustrant le poids financier d'une entrée concurrentielle. La hausse des prix des matières premières-l'acier dépassant 800 USD par tonne-et les impacts tarifaires rapportés par West Pharmaceutical gonflent les budgets de projets. Les constructions de salles propres, la formation du personnel et les plateformes de documentation numérique augmentent davantage le coût total de possession.

Flexibilité limitée de l'équipement ancien

Les anciens systèmes centrés sur les flacons ne peuvent accommoder les emboîtages RTU ou les produits biologiques haute viscosité, forçant le remplacement ou des modernisations extensives. Les pharmacies hospitalières qui ont gardé des robots de distribution vieux de 14 ans ont expérimenté des défaillances croissantes, incitant à des mises à niveau complètes. Les écarts d'intégration entre le matériel ancien et les logiciels modernes de gestion qualité ajoutent un risque de conformité. Le remaniement de portefeuille de Nordson, incluant des désinvestissements, souligne le besoin des fournisseurs de se concentrer sur des technologies adaptables.

Analyse par segment

Par type : l'automatisation transforme le marché

Les plateformes automatisées ont représenté 64,58 % du marché des machines de remplissage de seringues en 2024, et le segment augmente à 9,67 % de TCAC vers 2030 alors que les régulateurs promeuvent les processus exempts de contamination. La convergence d'une part de marché élevée et d'une croissance élevée positionne l'automatisation comme le paradigme dominant. Les configurations manuelles et semi-automatisées persistent où la flexibilité des lots l'emporte sur le débit, pourtant leur pertinence diminue dans les environnements cBPF qui favorisent de plus en plus les modules robotiques fermés.

L'ascension de l'automatisation est alimentée par les mises à jour de l'Annexe 1 encourageant les systèmes fermés qui limitent le contact humain. Les installations telles que les cellules de travail SA25 de Cytiva chez WuXi Biologics atteignent 99,5 % d'acceptation, validant les bénéfices de productivité et de conformité. Les pharmacies hospitalières étendent la même logique, adoptant des robots IntelliFill IV qui réduisent drastiquement les erreurs de préparation de médicaments. Alors que ces gains deviennent des attentes industrielles, les unités automatisées cimentent leur rôle dans le marché des machines de remplissage de seringues.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : les systèmes servo-commandés mènent l'innovation

La technologie à piston servo-commandé un contrôlé 44,56 % de la taille du marché des machines de remplissage de seringues en 2024 et progresse à 10,17 % de TCAC. Le contrôle volumétrique supérieur à travers les viscosités, spécialement pour les produits biologiques riches en protéines, stimule l'adoption. Les pompes péristaltiques servent encore les formulations sensibles au cisaillement, tandis que les systèmes temps-pression et gravité demeurent dans des niches anciennes.

Le MLD Advanced de Syntegon exploite la précision servo pour atteindre 400 seringues par minute et documenter chaque distribution pour les régulateurs. Le PICO Nexμs de Nordson couple les jets servo avec l'analytique prédictive, exemplifiant la convergence de la précision mécanique et de la supervision numérique. Les dépôts de brevets décrivant les profils de force à double étape attestent des gains continus dans la finesse d'actionnement servo.

Par capacité de production : les systèmes à échelle moyenne gagnent de l'élan

Les lignes haute vitesse dépassant 18 000 SPH ont détenu 28,45 % de part de marché en 2024. Pourtant les unités à échelle moyenne (6 001-18 000 SPH) affichent le TCAC le plus rapide de 8,14 % alors que les producteurs jonglent entre les productions commerciales et les plus petits lots de produits biologiques. Les systèmes à échelle laboratoire s'adressent à la recherche en phase précoce où les exigences de volume restent modestes.

La ligne commerciale de Vetter qui remplit 800 seringues RTU par minute sous RABS démontre une production élevée dans une empreinte à échelle moyenne. La conception flexible supporte les changements fréquents de format sans temps d'arrêt prolongé, correspondant aux portefeuilles de produits évolutifs. Les hôpitaux déploient une capacité similaire dans les centres de distribution automatisés qui traitent des milliers de doses quotidiennement, soulignant l'ampleur de la demande à échelle moyenne.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les pharmacies hospitalières stimulent la croissance

Les fabricants pharmaceutiques ont détenu 45,34 % de la part du marché des machines de remplissage de seringues en 2024, fortifiés par l'infrastructure établie et les pipelines à succès. Néanmoins, les pharmacies hospitalières et de préparation magistrale croissent le plus rapidement à 10,57 % de TCAC. L'automatisation réduit les coûts de main-d'œuvre, atténue les erreurs et respecte les mandats de traçabilité pour les préparations stériles composées.

Le centre hospitalier du Luxembourg nord un capturé 4 millions EUR de gains d'efficacité après avoir adopté la distribution automatisée, démontrant les incitations financières. L'hôpital universitaire d'Helsinki gère 80 000 SKU utilisant NewIcon Mega-Fixu, couplant la surveillance de stock en temps réel avec la conformité BPF. Les fournisseurs affinent les interfaces et le suivi de lots aux flux de travail hospitaliers, élargissant la pénétration.

Analyse géographique

L'Amérique du Nord un conservé 42,89 % de part du marché des machines de remplissage de seringues en 2024 sur la base d'expansions de capacité domestiques et de vigilance réglementaire qui favorise l'approvisionnement local. L'augmentation de la production de seringues américaines de BD un répondu directement aux avertissements de la FDA sur les dispositifs importés, exemplifiant la relocalisation dirigée par les politiques. Les fabricants régionaux tels que Nordson pionnier en maintenance prédictive et fonctionnalités Industrie 4.0, intégrant des avantages technologiques concurrentiels. Les accords de consolidation-l'achat d'Atrion par Nordson de 800 millions USD-indiquent le capital disponible et la poussée stratégique pour la profondeur de portefeuille.

L'Europe maintient une présence significative grâce au leadership réglementaire. Les révisions de l'Annexe 1 guident les normes aseptiques mondiales, et les fabricants d'équipements comme Syntegon adaptent les offres aux exigences prêtes à l'emploi, atteignant des productions de 400 unités par minute tout en satisfaisant les impératifs sans contact. L'investissement de Nipro dans son usine de Münnerstadt élargit l'approvisionnement européen PFS et met l'accent sur les pratiques durables telles que les lignes de lavage économes en énergie. Les projets de jumeau numérique soutenus par l'ISPE et les subventions de recherche de l'UE illustrent l'écosystème d'innovation de la région.

L'Asie-Pacifique est le territoire à croissance la plus rapide à 11,15 % de TCAC jusqu'en 2030. Les normes NMPA de Chine YY 1001-2024 encadrent des métriques strictes de qualité des seringues, favorisant la demande domestique pour la conformité. WuXi Biologics un atteint la libération BPF seulement 15 mois après l'achat de la cellule de travail SA25, soulignant la vitesse d'exécution régionale. Samsung Biologics et Daiichi Sankyo sont les titres d'expansions de plusieurs milliards de dollars qui ancreront 45 % de la capacité mondiale des produits biologiques en Asie d'ici 2028. Couplés aux incitations gouvernementales, ces investissements cimentent l'Asie-Pacifique comme un hub pivot pour le marché des machines de remplissage de seringues.

Paysage concurrentiel

La fragmentation du marché coexiste avec une consolidation croissante. La différenciation technologique, la compétence réglementaire et l'ampleur des services l'emportent sur la pure échelle de fabrication. L'acquisition de 4,2 milliards USD par BD de la division Critical Care d'Edwards Lifesciences renforce l'intégration verticale visant à fournir dispositifs, consommables et solutions de remplissage sous un même toit. Syntegon se concentre sur l'équipement RTU tandis que Cytiva avance les cellules de travail robotiques qui livrent des taux d'acceptation quasi parfaits, mettant en évidence les voies de spécialisation.

L'activité de brevets se groupe autour de l'actionnement servo et de la conception de modules à usage unique, illustrant un pipeline d'innovations progressives mais commercialement pertinentes. Les acteurs de marché moyen exploitent l'expertise de niche-par exemple, les systèmes flexfill de Groninger-pour capturer les contrats biotechnologiques et hospitaliers où l'agilité l'emporte sur le volume. Pendant ce temps, les fournisseurs d'automatisation comme ARxIUM et NewIcon s'adressent aux besoins hospitaliers en aval, élargissant l'arène concurrentielle au-delà des fournisseurs traditionnels d'équipements pharmaceutiques.

Les partenariats stratégiques prolifèrent alors que les entreprises cherchent des solutions complètes. BD collabore avec Ypsomed sur des auto-injecteurs haute viscosité, fusionnant la science des contenants avec la technologie de livraison. L'acquisition de Sarong par IMA Group augmente les capacités de thermoformage et de suppositoires qui complètent les lignes de remplissage-finition. Le paysage concurrentiel fluide récompense les entreprises qui intègrent l'analytique numérique, la compatibilité RTU et les contrats de service pour approfondir l'enfermement client.

Leaders de l'industrie des machines de remplissage de seringues

-

Nordson Corporation

-

Romaco Group

-

Added Pharma B.V.

-

OPTIMA emballage group GmbH

-

Automated Systems of Tacoma (AST)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Syntegon un lancé la machine de remplissage MLD Advanced adaptée aux seringues emboîtées RTU, atteignant 400 seringues/min avec pesage intégré.

- Mai 2025 : Nipro un étendu la production de seringues à Münnerstadt, ajoutant des lignes et embauchant 100 employés.

- Avril 2025 : West Pharmaceutical Services un relevé les prévisions malgré 10 millions USD de traînée tarifaire.

- Février 2025 : Argonaut Manufacturing Services un sécurisé 45 millions USD pour agrandir la capacité de remplissage-finition aseptique.

Portée du rapport mondial sur le marché des machines de remplissage de seringues

Une machine de remplissage de seringues remplit les seringues pré-stériles avec le médicament désiré. Elle permet également à l'utilisateur le remplissage par lots de seringues pour des industries telles que pharmaceutique et pharmacie hospitalière. Ce rapport segmente le marché par type (automatisé, semi-automatisé, manuel), industrie d'utilisateur final (pharmaceutique, CDMO, et autres industries d'utilisateur final) et géographie.

| Automatisé |

| Semi-automatisé |

| Manuel/Paillasse |

| Piston servo-commandé |

| Pompe péristaltique |

| Temps-pression/Volumétrique |

| Vide/Gravité |

| Jusqu'à 6 000 (laboratoire/clinique) |

| 6 001 - 18 000 (échelle moyenne) |

| Plus de 18 000 (commercial haute vitesse) |

| Entreprises de fabrication pharmaceutique |

| Entreprises de biotechnologie |

| Organisations de développement et fabrication sous contrat (CDMO) |

| Pharmacies hospitalières et de préparation magistrale |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Pays-Bas | ||

| Suisse | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Indonésie | ||

| Thaïlande | ||

| Malaisie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Nigeria | ||

| Kenya | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Par type | Automatisé | ||

| Semi-automatisé | |||

| Manuel/Paillasse | |||

| Par technologie | Piston servo-commandé | ||

| Pompe péristaltique | |||

| Temps-pression/Volumétrique | |||

| Vide/Gravité | |||

| Par capacité de production (seringues par heure) | Jusqu'à 6 000 (laboratoire/clinique) | ||

| 6 001 - 18 000 (échelle moyenne) | |||

| Plus de 18 000 (commercial haute vitesse) | |||

| Par utilisateur final | Entreprises de fabrication pharmaceutique | ||

| Entreprises de biotechnologie | |||

| Organisations de développement et fabrication sous contrat (CDMO) | |||

| Pharmacies hospitalières et de préparation magistrale | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| France | |||

| Royaume-Uni | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Pays-Bas | |||

| Suisse | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie | |||

| Indonésie | |||

| Thaïlande | |||

| Malaisie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Égypte | |||

| Nigeria | |||

| Kenya | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Colombie | |||

| Reste de l'Amérique du Sud | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des machines de remplissage de seringues ?

Le marché des machines de remplissage de seringues s'élève à 1,95 milliard USD en 2025 et devrait atteindre 2,80 milliards USD d'ici 2030.

Quel type d'automatisation détient la plus grande part ?

Les systèmes de remplissage de seringues automatisés mènent avec 64,58 % de part en 2024 et continuent de croître rapidement à 9,67 % de TCAC.

Pourquoi les machines à piston servo-commandé sont-elles très demandées ?

Elles livrent un contrôle volumétrique précis à travers une large gamme de viscosité, détenant 44,56 % de part de marché en 2024 et croissant à 10,17 % de TCAC.

Quelle région s'étend le plus rapidement ?

L'Asie-Pacifique affiche le TCAC régional le plus élevé à 11,15 % jusqu'en 2030 sur la base de l'harmonisation réglementaire et de grandes expansions de capacité.

Dernière mise à jour de la page le: