Taille du marché de la restauration en Espagne

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 0.19 Trillions de dollars américains | |

| Taille du Marché (2029) | 0.34 Trillions de dollars américains | |

| Plus grande part par type de service de restauration | Cafés et bars | |

| CAGR (2024 - 2029) | 12.96 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Espagne

La taille du marché espagnol des services alimentaires est estimée à 145,58 milliards USD en 2024 et devrait atteindre 267,70 milliards USD dici 2029, avec un TCAC de 12,96 % au cours de la période de prévision (2024-2029).

Le nombre croissant de touristes, notamment en provenance du continent asiatique, est à l'origine des derniers développements, comme les innovations en matière de menus en Espagne.

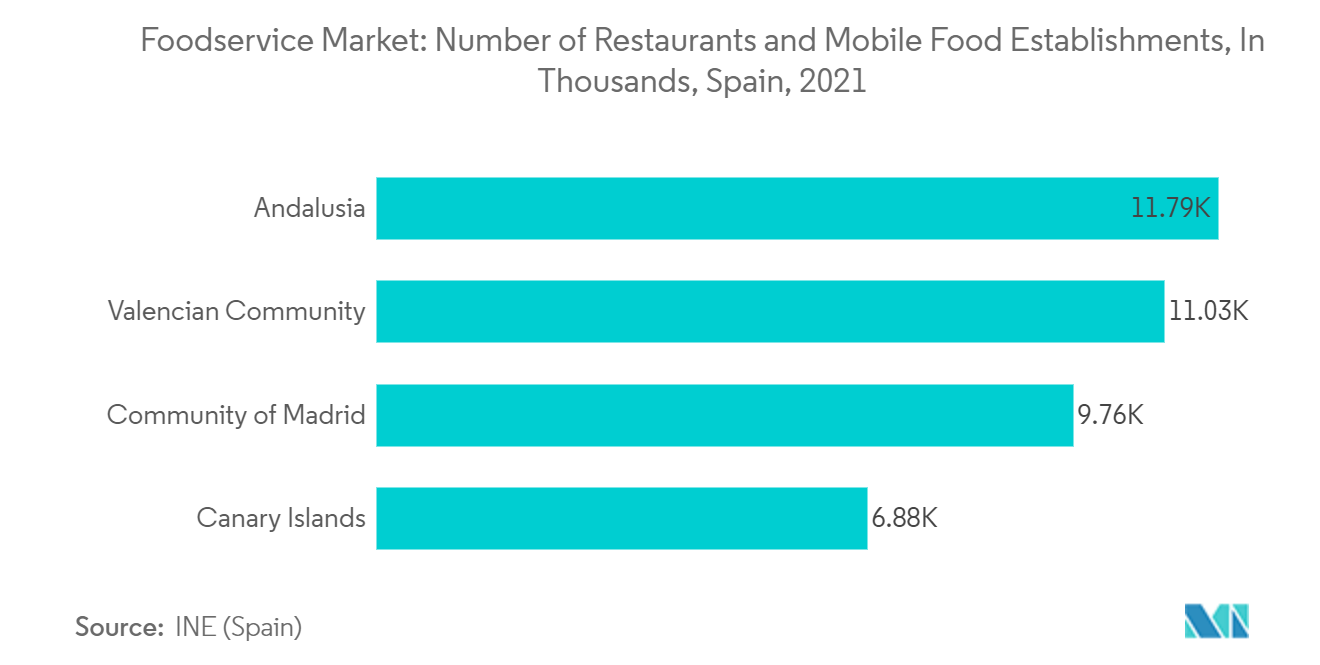

- Le segment des cafés et bars domine le marché espagnol de la restauration. Le segment a connu une croissance de 46,52 % des ventes en 2022 par rapport à 2020. Il existe une pénétration plus élevée du marché des boîtes de nuit, des discothèques et des bars proposant des concerts de musique live en Espagne. La popularité des pubs augmente également avec le nombre croissant de touristes. En 2022, 30,2 millions de touristes internationaux sont arrivés en Espagne. Ainsi, les opérateurs se concentrent davantage sur loffre dune gamme diversifiée dentrées et dalcools importés et investissent davantage dans le développement de lambiance.

- Dans le segment des restaurants à service complet, les restaurants asiatiques dominent le marché, en raison du nombre croissant de touristes asiatiques, principalement originaires des Philippines, de Corée du Sud et du Japon. Par exemple, en 2022, 1,49 million de touristes japonais et 431628 touristes des Philippines et de Corée du Sud ont visité lEspagne. Ainsi, les grands opérateurs proposent une cuisine pan-asiatique dans des restaurants gastronomiques pour encourager à la fois les locaux et les touristes.

- Le segment du marché de la restauration rapide était dominé par les cuisines à base de viande, qui représentaient une part de marché estimée à 24,84 % en 2022. L'Espagne est le troisième plus grand pays d'Europe avec la plus forte consommation de viande. Par exemple, en 2021, la consommation de produits carnés par habitant s'élevait à 51 kg. Ainsi, quelques QSR, comme Telepizza, Burger King et McDonald's, proposent une gamme de produits à base de viande. Le marché des QSR devrait croître au cours de la période de prévision, avec un TCAC de 12,10 %.

- Le segment des cuisines cloud a connu une croissance significative après la pandémie, les consommateurs préférant passer davantage de commandes de nourriture en ligne, avec un nombre total de 214 en 2022. En raison des faibles coûts d'exploitation, quelques opérateurs se sont tournés vers des cuisines virtuelles pour proposer une sélection de plats à emporter.

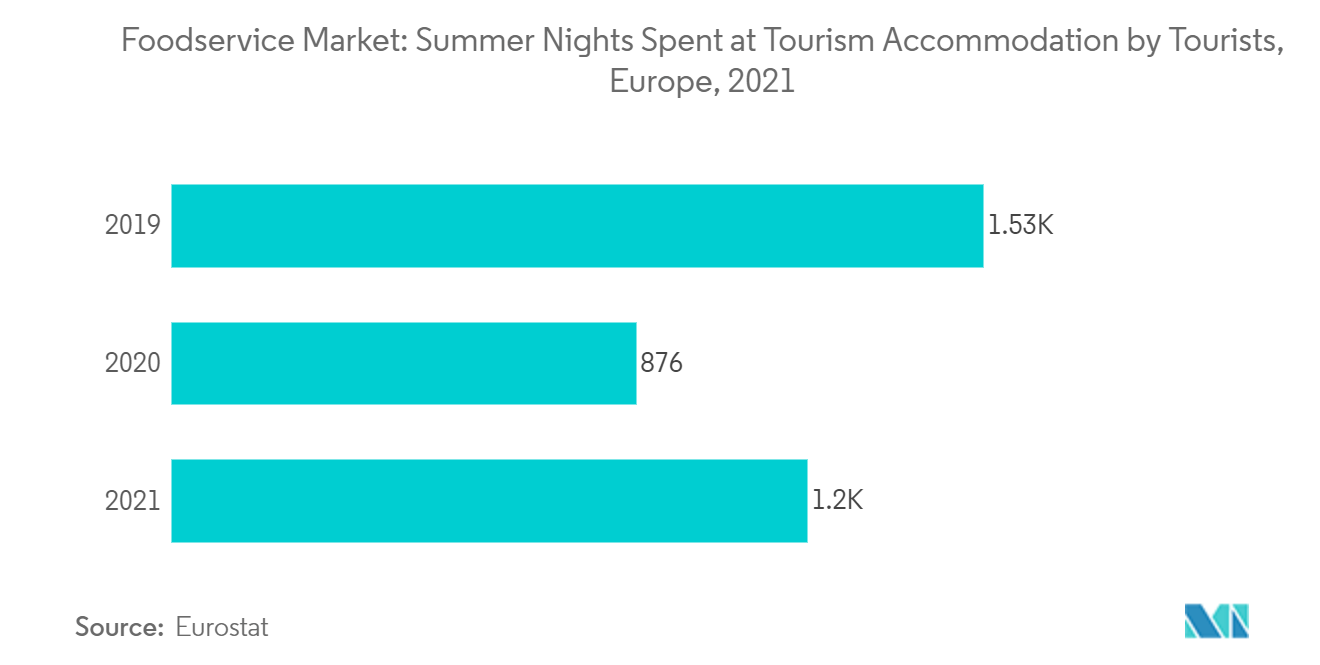

Laugmentation du tourisme stimule le marché de la restauration

Le tourisme, les ménages plus petits, le nombre croissant de femmes sur le marché du travail, le changement des habitudes de consommation, laugmentation du nombre de restaurants sur place et la préférence croissante des consommateurs pour essayer dautres cuisines ont entraîné une popularité croissante des restaurants à service complet. Le tourisme est devenu une tendance ces jours-ci pour la détente et le temps en famille. Les gens visitent des endroits dans le même pays ou dans des pays différents pour des voyages de loisirs. Par exemple, selon les données de 2021 de la Banque dEspagne, 29,2 milliards deuros ont été dépensés par les touristes internationaux en Espagne. À mesure que les revenus disponibles augmentent, on sattend également à ce que les tendances en matière de services alimentaires saccentuent, ce qui représente une excellente occasion. Même dans les régions à faible croissance et à revenu élevé, les acteurs de la restauration pourraient sadapter et tirer parti dun environnement de plus en plus fluide et concurrentiel. Par conséquent, la demande de bons aliments dans un environnement abordable, informel et social augmente à mesure que les consommateurs placent le format au second plan.

Présence accrue de services en ligne offrant des possibilités de croissance

Le marché de la restauration en Espagne sest considérablement développé au cours des décennies précédentes. Les restaurants indépendants dominent toujours le marché, représentant plus de 90 % de la valeur des ventes des services alimentaires aux consommateurs. Les nouvelles habitudes de consommation, la pénétration des réseaux sociaux dans les modes de vie des consommateurs et les nouvelles technologies ont permis aux acteurs daccéder à une clientèle potentielle plus large. Selon les données du ministère de lAgriculture de 2021, environ 33,6% des personnes déjeunent et 16,1% des personnes dînent en dehors de chez elles en Espagne. Les applications de livraison de nourriture en ligne stimulent le marché des services alimentaires en raison de leur commodité et de leurs services de livraison rapides. Pizza Hut, Golvo, Telepizza, Uber Eats et IL Patio sont quelques-uns des principaux restaurants opérant sur le marché de la restauration en Espagne.

Aperçu du secteur de la restauration en Espagne

Le marché espagnol de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,06 %. Les principaux acteurs de ce marché sont Alsea SAB de CV, AmRest Holdings SE, McDonald's Corporation, Restaurant Brands Iberia et Áreas SAU (triés par ordre alphabétique).

Leaders du marché espagnol de la restauration

Alsea SAB de CV

AmRest Holdings SE

McDonald's Corporation

Restaurant Brands Iberia

Áreas SAU

Other important companies include Comess Group, Compass Group PLC, Food Delivery Brands, Groupo Ibersol, Restalia Grupo De Eurorestauracion SL.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Espagne

- Mars 2023 Telepiza lance Megamediana, une pizza de taille moyenne plus grande et moins chère que le reste du secteur dans le cadre de produits plus petits et à prix plus élevés. Avec 33 centimètres, soit plusieurs centimètres de plus que le reste des pizzas moyennes du secteur, et un prix de 8,20 USD, c'est aussi la pizza avec le meilleur rapport taille/prix du marché.

- Février 2023 Groupo Ibersol signe un accord avec Pret A Manger pour se développer au Portugal et en Espagne afin de créer un solide réseau de restaurants présents dans les secteurs de la restauration commerciale et du voyage.

- Février 2023 La division restauration de voyage du Groupe Ibersol remporte un contrat auprès d'AENA pour 10 nouveaux points de vente à l'aéroport Adolfo Suárez Madrid-Barajas. Le contrat durera huit ans et devrait rapporter plus de 30 millions d'euros. En outre, l'entreprise a remporté un contrat pour huit restaurants à l'aéroport international César Manrique-Lanzarote et a incorporé six sites dans la zone aérienne du T1 et deux sites dans la zone terrestre T1 et T2.

Rapport sur le marché de la restauration en Espagne – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Espagne

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Alsea SAB de CV

- 6.4.2 AmRest Holdings SE

- 6.4.3 Comess Group

- 6.4.4 Compass Group PLC

- 6.4.5 Food Delivery Brands

- 6.4.6 Groupo Ibersol

- 6.4.7 McDonald's Corporation

- 6.4.8 Restalia Grupo De Eurorestauracion SL

- 6.4.9 Restaurant Brands Iberia

- 6.4.10 Áreas SAU

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration en Espagne

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Le segment des cafés et bars domine le marché espagnol de la restauration. Le segment a connu une croissance de 46,52 % des ventes en 2022 par rapport à 2020. Il existe une pénétration plus élevée du marché des boîtes de nuit, des discothèques et des bars proposant des concerts de musique live en Espagne. La popularité des pubs augmente également avec le nombre croissant de touristes. En 2022, 30,2 millions de touristes internationaux sont arrivés en Espagne. Ainsi, les opérateurs se concentrent davantage sur loffre dune gamme diversifiée dentrées et dalcools importés et investissent davantage dans le développement de lambiance.

- Dans le segment des restaurants à service complet, les restaurants asiatiques dominent le marché, en raison du nombre croissant de touristes asiatiques, principalement originaires des Philippines, de Corée du Sud et du Japon. Par exemple, en 2022, 1,49 million de touristes japonais et 431628 touristes des Philippines et de Corée du Sud ont visité lEspagne. Ainsi, les grands opérateurs proposent une cuisine pan-asiatique dans des restaurants gastronomiques pour encourager à la fois les locaux et les touristes.

- Le segment du marché de la restauration rapide était dominé par les cuisines à base de viande, qui représentaient une part de marché estimée à 24,84 % en 2022. L'Espagne est le troisième plus grand pays d'Europe avec la plus forte consommation de viande. Par exemple, en 2021, la consommation de produits carnés par habitant s'élevait à 51 kg. Ainsi, quelques QSR, comme Telepizza, Burger King et McDonald's, proposent une gamme de produits à base de viande. Le marché des QSR devrait croître au cours de la période de prévision, avec un TCAC de 12,10 %.

- Le segment des cuisines cloud a connu une croissance significative après la pandémie, les consommateurs préférant passer davantage de commandes de nourriture en ligne, avec un nombre total de 214 en 2022. En raison des faibles coûts d'exploitation, quelques opérateurs se sont tournés vers des cuisines virtuelles pour proposer une sélection de plats à emporter.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres de restauration à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement