Taille et part du marché espagnol des dispositifs pour diabète

Analyse du marché espagnol des dispositifs pour diabète par Mordor Intelligence

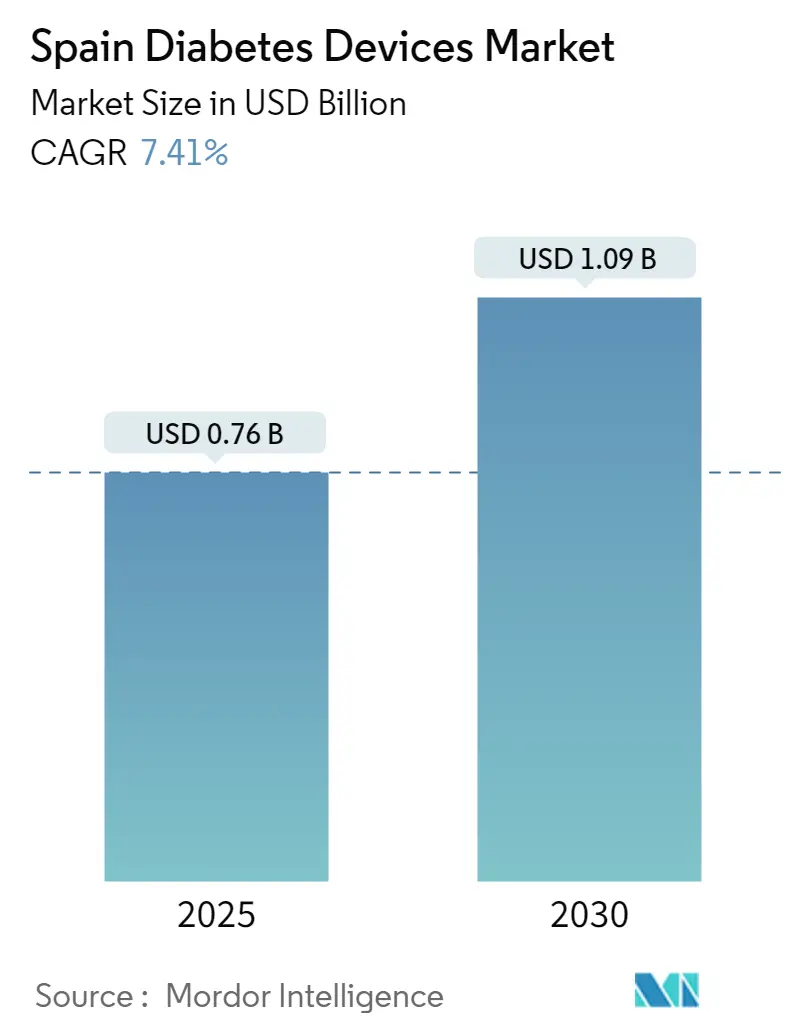

Le marché espagnol des dispositifs pour diabète est évalué à 760 millions USD en 2025 et devrait atteindre 1 090 millions USD d'ici 2030, avec une expansion de 7,41 % de TCAC. La croissance provient de la prévalence croissante du diabète, du remboursement plus large de la surveillance continue du glucose (SCG) et de l'intégration avec la plateforme nationale espagnole de prescription électronique. Le passage d'un traitement réactif à une surveillance proactive accélère la demande pour les glucomètres compatibles Bluetooth, les stylos à insuline intelligents et les pompes hybrides en boucle fermée. Les producteurs multinationaux renforcent les partenariats locaux pour naviguer dans les achats décentralisés de l'Espagne, tandis que les distributeurs régionaux utilisent leur familiarité avec les appels d'offres des communautés autonomes pour gagner des parts. Les pharmacies de détail, soutenues par l'expansion de Grupo Cofares, servent maintenant de centres de service complets pour le diabète offrant formation sur les dispositifs et services de renouvellement. À travers le marché espagnol des dispositifs pour diabète, les obstacles de certification de cybersécurité et les plafonds de prix sur les consommables tempèrent le pouvoir de fixation des prix mais motivent également les fabricants à mettre en avant la sécurité des produits et la rentabilité.

Points clés du rapport

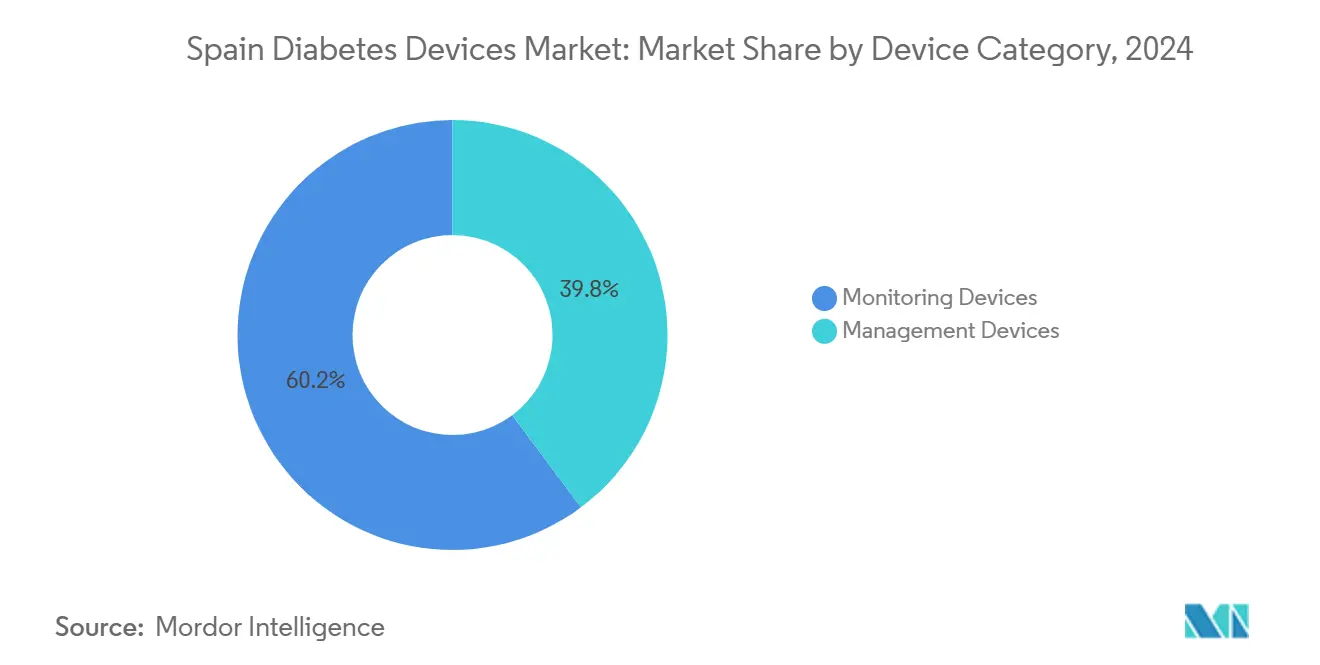

- Par catégorie de dispositifs, les dispositifs de surveillance ont dominé avec 60,24 % de part de revenus en 2024 ; la surveillance continue du glucose devrait progresser à un TCAC de 8,41 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux détenaient 46,12 % de la part du marché espagnol des dispositifs pour diabète en 2024, tandis que les soins à domicile devraient s'étendre à un TCAC de 7,81 % jusqu'en 2030.

- Par canal de distribution, les pharmacies de détail représentaient 55,35 % de part de la taille du marché espagnol des dispositifs pour diabète en 2024 et restent essentielles tandis que les pharmacies en ligne enregistrent la croissance la plus rapide à 8,23 % de TCAC.

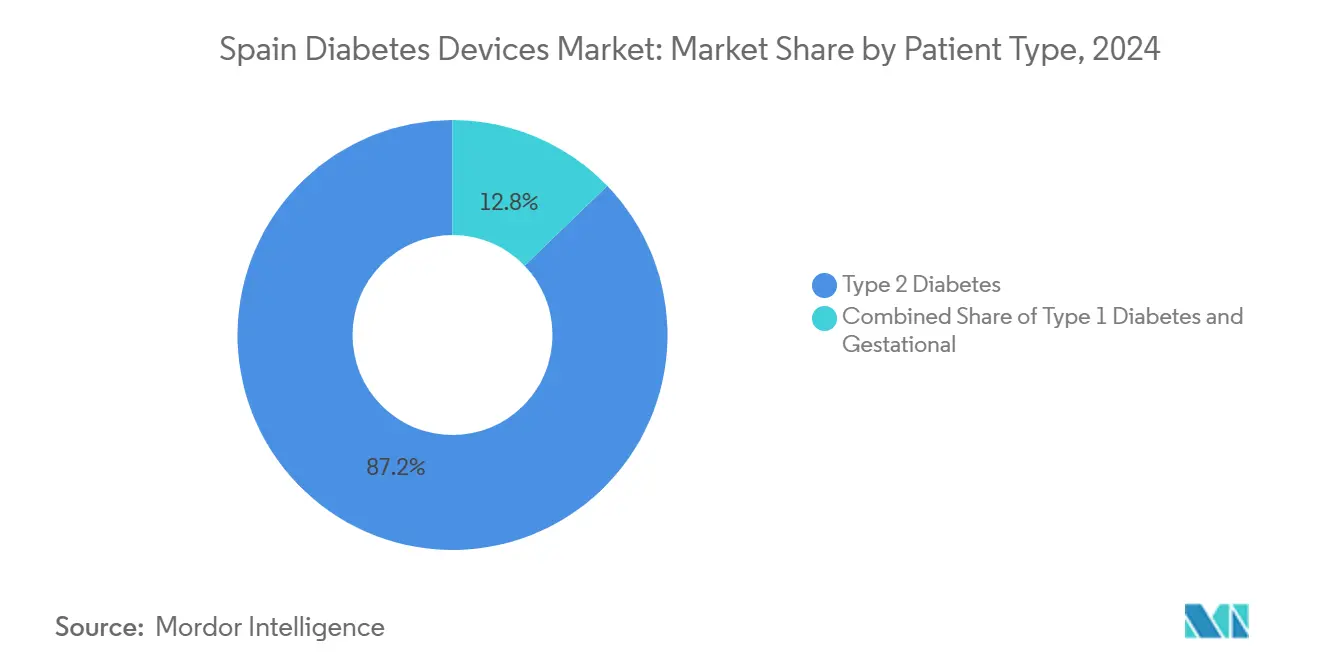

- Par type de patient, le diabète de type 2 dominait avec 87,29 % de part de la taille du marché espagnol des dispositifs pour diabète en 2024 ; le diabète de type 1 montre le TCAC projeté le plus élevé à 7,92 % jusqu'en 2030.

- Par connectivité des dispositifs, les produits non connectés conservaient 78,64 % de part en 2024 ; les dispositifs Bluetooth/sans fil affichent la croissance la plus forte à 9,16 % de TCAC.

Tendances et perspectives du marché espagnol des dispositifs pour diabète

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pic de prévalence du diabète lié au vieillissement dans le sud et les côtes de l'Espagne | +1.5% | Régions du sud (Andalousie, Valence) et zones côtières (îles Canaries) | Long terme (≥ 4 ans) |

| Déploiement du remboursement SCG piloté par les soins primaires (2024) | +1.2% | National, avec adoption précoce en Catalogne, Pays basque et Madrid | Moyen terme (2-4 ans) |

| Augmentation des essais cliniques de boucle fermée hybride dans les hôpitaux universitaires espagnols | +0.9% | Centres urbains avec hôpitaux universitaires (Barcelone, Madrid, Valence, Séville) | Moyen terme (2-4 ans) |

| Programmes de bien-être diabétique soutenus par les employeurs | +0.7% | Catalogne et Madrid | Moyen terme (2-4 ans) |

| Pénétration des stylos intelligents en pharmacie de détail via Grupo Cofares | +1.1% | National, avec concentration dans les zones urbaines | Court terme (≤ 2 ans) |

| Croissance de la plateforme de prescription électronique permettant les renouvellements automatiques | +0.8% | National, avec taux de mise en œuvre variables selon les communautés autonomes | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pic de prévalence du diabète lié au vieillissement

Les régions côtières et du sud de l'Espagne rapportent des taux de diabète bien supérieurs à la moyenne nationale, causés par une population vieillissante qui culmine à 80 ans [1]Edelmiro L. Menéndez Torre, "Prevalence of Diabetes Mellitus in Spain," Endocrinología, Diabetes y Nutrición, elsevier.es. La prévalence concentrée se traduit par une demande de dispositifs par habitant plus élevée, incitant les fournisseurs à aligner les stocks et le support après-vente avec les programmes des communautés autonomes ciblant les seniors. Les initiatives régionales comme le programme ALAS de Madrid Salud illustrent comment les stratégies de prévention localisées peuvent normaliser les niveaux de glucose chez 35 % des participants pré-diabétiques, soulignant la demande non satisfaite de surveillance continue chez les cohortes âgées. Le marché espagnol des dispositifs pour diabète connaît par conséquent une croissance de base soutenue tandis que chaque tranche d'âge successive entre dans le statut à haut risque. Les fabricants adaptent les glucomètres à interface simple et les écrans SCG à gros caractères pour répondre aux besoins d'utilisabilité gériatrique, tandis que les pharmacies d'Andalousie et de Valence augmentent les stocks de bandelettes de test à chargement facile pour répondre aux défis de dextérité chez les utilisateurs âgés.

Déploiement du remboursement SCG en soins primaires

La politique nationale de 2024 autorisant le financement SCG à travers les cliniques de soins primaires a supprimé le contrôle d'accès spécialisé et ouvert l'accès aux patients de type 2 traités à l'insuline. Le lancement échelonné de la Catalogne a montré 69 % d'adoption parmi les candidats contactés, un modèle maintenant répliqué au Pays basque et à Madrid [2]María González, "Real-World Study of Medtronic 780G Hybrid Closed-Loop System," Endocrinología, Diabetes y Nutrición, elsevier.es. Les analyses médico-économiques projettent des économies annuelles de 580 EUR par patient grâce à la réduction de l'hypoglycémie sévère, motivant des communautés autonomes supplémentaires à élargir l'admissibilité. Les fournisseurs positionnés sur le marché espagnol des dispositifs pour diabète réallouent les budgets marketing des centres d'endocrinologie vers la formation des médecins de soins primaires. La demande pour les SCG à calibrage d'usine qui s'intègrent avec les dossiers de santé électroniques standards augmente, et les distributeurs espagnols rivalisent pour des appels d'offres exclusifs qui regroupent les capteurs avec des tableaux de bord cloud pour les médecins généralistes.

Essais cliniques de boucle fermée hybride dans les hôpitaux universitaires

Les hôpitaux universitaires de Barcelone et Madrid sont devenus des centres de référence nationaux pour la recherche en boucle fermée hybride (BFH). Les essais du système Medtronic 780G ont amélioré le temps dans la cible de 69 % à 74 % et réduit l'HbA1c de 7,6 % à 7,0 % sur six mois [3]F. Gómez-Peralta, "Impact of Continuous Glucose Monitoring in Clinical Practice," Diabetes Therapy, link.springer.com. Les résultats accélèrent l'inclusion des technologies BFH dans les formulaires régionaux, accélérant la diffusion au-delà des centres tertiaires. Les publications dans les journaux espagnols donnent aux responsables budgétaires régionaux les preuves nécessaires pour autoriser les achats, élevant ainsi le marché espagnol des dispositifs pour diabète. Les fabricants de dispositifs parrainent maintenant des ateliers de formation de cliniciens à travers Séville et Valence pour raccourcir le délai de déploiement après l'autorisation réglementaire.

Pénétration des stylos intelligents en pharmacie de détail

La couverture de 38 % des pharmacies de Grupo Cofares permet un déploiement rapide des stylos intelligents compatibles Bluetooth, déplaçant la livraison d'insuline plus près des routines quotidiennes des patients. Les pharmaciens communautaires, guidés par les recommandations du 7ème Congrès médico-pharmaceutique, conseillent les utilisateurs sur l'appariement des stylos avec les applications SCG, assurant la continuité des données entre les renouvellements. Cette route centrée sur le consommateur réduit la dépendance à la dispensation hospitalière et améliore l'observance chez les patients de type 2 gérés principalement en soins primaires. Les tendances de ventes précoces confirment que lorsque les stylos sont stockés aux côtés des paquets de bandelettes de test, les patients acceptent les coûts supplémentaires des dispositifs en raison de la commodité perçue. Le marché espagnol des dispositifs pour diabète enregistre ainsi une rotation d'unités plus rapide à travers les étagères de détail qu'à travers les pharmacies hospitalières.

Croissance de la plateforme de prescription électronique permettant les renouvellements automatiques

La Receta Electrónica d'Espagne supporte maintenant les invites de renouvellement automatique qui se synchronisent avec les cycles de vie des capteurs SCG et les horaires des sets de perfusion de pompe. L'intégration avec le logiciel de pharmacie communautaire produit une continuité d'approvisionnement plus fluide, réduisant les jours de rupture de capteur et diminuant le risque d'événements indésirables. Les pilotes du monde réel indiquent une augmentation de 15 % des retraits de consommables à temps où les alertes de renouvellement automatique sont actives. L'expansion de la plateforme renforce la capture de données pour les administrateurs de santé, qui utilisent les analyses d'observance pour affiner les budgets régionaux. Les fabricants de dispositifs intègrent des identifiants à code-barres alignés avec les prescriptions électroniques, simplifiant le suivi d'inventaire de pharmacie et favorisant la fidélité à long terme sur le marché espagnol des dispositifs pour diabète.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Certification de cybersécurité AEMPS stricte pour les pompes connectées | -1.2% | National | Moyen terme (2-4 ans) |

| Faible adoption de SCG en Castille-La Manche rurale & Estrémadure | -0.8% | Zones rurales, particulièrement Castille-La Manche et Estrémadure | Long terme (≥ 4 ans) |

| Plafonds du système de prix de référence sur les bandelettes de test | -0.6% | National | Court terme (≤ 2 ans) |

| Retards d'achat régional fragmentés (17 communautés autonomes) | -0.9% | National, avec impact variable selon les communautés autonomes | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Certification de cybersécurité AEMPS stricte pour les pompes connectées

Le régulateur espagnol exige des preuves de tests de pénétration avancés avant que les pompes à insuline connectées n'obtiennent l'entrée sur le marché. La certification ajoute 6-12 mois aux calendriers de lancement et augmente les coûts de conformité, décourageant les petits innovateurs. Bien que les patients bénéficient finalement d'une protection des données plus forte, la disponibilité retardée des produits supprime les ventes de pompes à court terme sur le marché espagnol des dispositifs pour diabète. Les multinationales répondent en échelonnant les déploiements espagnols après l'autorisation initiale dans d'autres États de l'UE, réallouant les dépenses promotionnelles précoces vers les marchés voisins. Le contrôle supplémentaire oblige également les distributeurs à fournir une formation détaillée en cybersécurité aux ingénieurs biomédicaux dans les hôpitaux publics.

Faible adoption de SCG en Castille-La Manche rurale et Estrémadure

Les cliniques spécialisées clairsemées, la bande passante limitée et les revenus moyens plus faibles maintiennent la pénétration de la surveillance continue à environ la moitié du taux urbain. Une étude sur la logistique des soins de santé à domicile ruraux a révélé des obstacles logistiques à l'entretien routinier des dispositifs et à l'éducation des patients [4]Cristian Castillo, "Home Healthcare in Spanish Rural Areas," Socio-Economic Planning Sciences, sciencedirect.com. Les disparités résultantes obligent les autorités régionales à tester des initiatives de cliniques mobiles, mais les contraintes de capital ralentissent les progrès. Les fabricants menant des programmes pilotes avec des startups de télésanté espèrent prouver que l'intégration à distance est faisable, mais jusqu'à ce que la couverture s'améliore, la demande rurale atténuée contraint la croissance globale du marché espagnol des dispositifs pour diabète.

Plafonds du système de prix de référence sur les bandelettes de test

Le prix de référence de l'Espagne réduit les marges des bandelettes de test d'environ 15 %. La rentabilité réduite limite les budgets promotionnels pour les bandelettes avancées qui réduisent les volumes d'échantillons sanguins ou améliorent la précision. Les fabricants priorisent donc les capteurs SCG, laissant l'innovation des glucomètres de base stagnante. Les pharmacies continuent à vendre de gros volumes, mais les prix supprimés réduisent le pool de revenus, modérant la trajectoire de taille du marché espagnol des dispositifs pour diabète.

Retards d'achat régional fragmentés

Chaque communauté autonome établit des cycles d'appels d'offres indépendants, créant une adoption asynchrone des nouvelles technologies. Le retard résultant de 3-6 mois comparé aux systèmes centralisés réduit les revenus cumulatifs sur cinq ans. Les fournisseurs maintiennent des équipes de vente séparées pour les régions à haute priorité comme la Catalogne et le Pays basque, augmentant les coûts opérationnels. Les efforts d'harmonisation restent lents, donc la fragmentation des achats persistera comme un frein structurel sur le marché espagnol des dispositifs pour diabète.

Analyse par segment

Par catégorie de dispositif : dominance de la surveillance, momentum de la gestion

Les dispositifs de surveillance détenaient 60,24 % du marché espagnol des dispositifs pour diabète en 2024, renforcés par les protocoles standardisés de test de glucose dans toutes les communautés autonomes. Le momentum du sous-segment SCG continue à 8,41 % de TCAC tandis que le financement croît et que les preuves cliniques valident les économies de coûts. La taille du marché espagnol des dispositifs pour diabète pour les dispositifs de surveillance devrait atteindre 690 millions USD d'ici 2030, démontrant une expansion soutenue en volume et en valeur.

Les dispositifs de gestion-incluant pompes et stylos intelligents-représentent une part plus petite mais stratégiquement significative. Les systèmes de boucle fermée hybride testés dans les hôpitaux espagnols prouvent des améliorations glycémiques significatives, incitant plus de régions à rembourser les pompes avancées. La disponibilité en pharmacie de détail des stylos intelligents a abaissé les barrières d'accès ; couplés avec les algorithmes de dosage automatisé, ces dispositifs réduisent la charge utilisateur et stimulent l'observance. Les fournisseurs regroupent les tableaux de bord cloud avec les stylos pour capitaliser sur le modèle de soins émergent basé sur les données, élargissant davantage leur empreinte sur le marché espagnol des dispositifs pour diabète.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : ancrage hospitalier, accélération des soins à domicile

Les hôpitaux commandaient 46,12 % de la part du marché espagnol des dispositifs pour diabète en 2024 grâce à leur rôle de gardien pour l'initiation de dispositifs complexes. Les comités pharmaco-thérapeutiques centraux approuvent encore les prescriptions de pompes et SCG, influençant les trajectoires ambulatoires subséquentes. L'adoption intra-hospitalière de SCG professionnels pour la gestion aiguë supporte les placements d'unités continues.

Les environnements de soins à domicile croissent le plus rapidement à 7,83 % de TCAC, soutenus par l'expansion de télémédecine encouragée par la stratégie de santé numérique de l'Espagne. Les études de l'ère du confinement ont montré un temps amélioré dans la cible malgré moins de visites cliniques, validant les bénéfices de surveillance à distance doi.org. La taille du marché espagnol des dispositifs pour diabète générée par les utilisateurs de soins à domicile devrait dépasser 350 millions USD d'ici 2030, élevant la résilience globale du secteur.

Par canal de distribution : portée de détail, poussée en ligne

Les pharmacies de détail fournissent 55,35 % des revenus de 2024, démontrant une présence géographique inégalée et une intégration de remboursement. Leur rôle consultatif s'étend tandis que les pharmaciens reçoivent des crédits de formation continue pour le conseil sur les dispositifs pour diabète. Les modèles de service groupés-comme les paquets de démarrage de capteurs plus formation-augmentent la part de portefeuille sur le marché espagnol des dispositifs pour diabète.

Les pharmacies en ligne, progressant à 8,23 % de TCAC, attirent les consommateurs urbains férus de technologie qui valorisent la livraison à domicile des consommables. L'intégration avec Receta Electrónica a permis un traitement fluide des co-paiements, tandis que les services de courrier garantissent la conformité de la chaîne froide pour l'insuline. Les pharmacies hospitalières restent indispensables pour les allocations initiales de pompes et les locations de SCG professionnels mais font face à la concurrence sur les ventes récurrentes tandis que les distributeurs incitent les canaux communautaires.

Par type de patient : volume de type 2, innovation de type 1

Les patients de type 2 génèrent 87,29 % des revenus, dictant la demande de base. Tandis que les preuves SCG et stylo intelligent s'accumulent pour cette cohorte, les payeurs publics parrainent graduellement les dispositifs avancés, élargissant les volumes absolus. Les patients de type 1 adoptent les nouvelles technologies plus tôt et représentent la vitrine d'innovation, propulsant les essais de systèmes BFH qui influencent la conception plus large des dispositifs. Avec un TCAC de 7,92 %, leur pouvoir d'achat dépasse significativement la croissance démographique, soutenant l'activité de niveau premium sur le marché espagnol des dispositifs pour diabète.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par connectivité de dispositif : maintien non connecté, montée sans fil

Les dispositifs non connectés ont mené avec 78,64 % de part en 2024 en raison du coût plus bas et du remboursement établi. Les pressions de prix de référence maintiennent les glucomètres de base omniprésents. Pourtant, les dispositifs connectés Bluetooth/sans fil progressent à 9,16 % de TCAC, énergisés par le coaching basé sur application et les tableaux de bord cliniciens à distance. La part du marché espagnol des dispositifs pour diabète pour les dispositifs connectés pourrait dépasser 30 % d'ici 2030 tandis que les utilisateurs plus jeunes orientés autonomie et les seniors numériquement lettrés optent pour les flux de données intégrés.

Analyse géographique

L'architecture de santé décentralisée de l'Espagne produit des contrastes régionaux marqués. Les communautés autonomes du sud comme l'Andalousie et Valence combinent haute prévalence avec des populations âgées importantes, poussant la consommation élevée par habitant de bandelettes de test et capteurs SCG. Les îles Canaries dominent les graphiques de prévalence à 12 %, incitant les autorités locales à subventionner les kits de démarrage SCG pour les seniors dans les centres de santé communautaires. Ces initiatives propulsent le marché espagnol des dispositifs pour diabète dans les zones côtières au-delà des moyennes nationales.

Les centres urbains-Madrid, Barcelone, Valence et Séville-concentrent les hôpitaux spécialisés et la recherche universitaire, en faisant des adoptants précoces de pompes de boucle fermée hybride et applications de dosage pilotées par IA. Les 600 000 adultes diabétiques de Madrid forment un cluster de demande dense ; les équipes d'achat là prioritisent l'interopérabilité avec le dossier de santé régional, stimulant les fournisseurs à localiser les logiciels en espagnol et catalan.

Les provinces rurales, notamment Castille-La Manche et Estrémadure, traînent dans l'adoption SCG en raison des lacunes de bande passante et de moins d'endocrinologues formés. Les camionnettes de télésanté mobiles pilotées à Ségovie montrent des promesses mais nécessitent un financement soutenu. Jusqu'à ce que de tels programmes s'étendent, l'exposition limitée aux dispositifs freine la contribution de taille du marché espagnol des dispositifs pour diabète de ces zones.

Le Pays basque et la Navarre exploitent des dépenses de santé publique par habitant plus élevées pour intégrer les dispositifs pour diabète dans les parcours de soins chroniques plus rapidement que la moyenne nationale. Le package de maladie chronique de la Catalogne ajoute un financement SCG par étapes ; sa plateforme unifiée d'information de santé supporte les décisions de remboursement basées sur les données, fournissant un modèle que d'autres régions visent à répliquer. Ces communautés leaders représentent collectivement une part disproportionnée des ventes de dispositifs premium, améliorant la croissance globale du marché espagnol des dispositifs pour diabète.

Paysage concurrentiel

Le marché espagnol des dispositifs pour diabète est modérément concentré, avec Abbott, Medtronic et Dexcom menant les revenus de surveillance, tandis que Medtronic et Ypsomed commandent les installations de pompes. Les alliances stratégiques redéfinissent la rivalité : le partenariat de Medtronic avec Abbott aligne la détection de glucose avec les pompes interopérables, promettant des transferts de données fluides qui répondent aux standards de prescription électronique de l'Espagne. Le saut de 80,8 % des ventes de pompes de Ypsomed souligne l'intérêt croissant pour le dosage automatisé ; son focus sur la connectivité Bluetooth à protocole ouvert résonne avec les hôpitaux nécessitant des intégrations flexibles.

Le joueur domestique Insulcloud exploite l'analytique cloud pour répondre aux critères d'achat locaux pour solutions interopérables, offrant des tableaux de bord temps réel qui s'harmonisent avec les portails de télésanté des communautés autonomes. Menarini Diagnostics exploite les relations de diagnostic de laboratoire établies pour regrouper les glucomètres avec les services de test HbA1c, ancrant sa présence dans les appels d'offres de cliniques publiques. L'achat fragmenté récompense les distributeurs adaptatifs qui localisent les offres, forment les cliniciens et garantissent la logistique de pièces détachées spécifique à la région, favorisant un segment de niveau intermédiaire vibrant sur le marché espagnol des dispositifs pour diabète.

La rigueur réglementaire façonne la concurrence : les mandats de cybersécurité AEMPS défient les petits entrants manquant d'équipes de conformité dédiées, mais les multinationales établies capitalisent sur leur expérience d'audit pour sécuriser les approbations précoces. Les entreprises se différencient également via le support post-vente, offrant des lignes d'assistance 24h en espagnol, catalan et basque pour satisfaire les exigences linguistiques régionales. Tandis que les données de prescription électronique mûrissent, les programmes d'observance basés sur l'analytique deviennent un nouveau champ de bataille, incitant les fabricants de dispositifs à intégrer des algorithmes IA qui signalent les lacunes d'approvisionnement et suggèrent des interventions proactives.

Leaders de l'industrie espagnole des dispositifs pour diabète

-

Dexcom Inc.

-

Ascensia Diabetes Care

-

Eli Lilly and Company

-

Tandem Diabetes Care

-

Ypsomed AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2024 : Dexcom a lancé le système SCG temps réel Dexcom ONE+ en Espagne, offrant calibrage d'usine et affichage direct sur smartphone.

- Novembre 2022 : Le moniteur de glucose continu (SCG) Eversense E3 a été approuvé par la FDA et a reçu une approbation de marquage CE en Europe pour les personnes diabétiques âgées de 18 ans et plus.

- Juin 2022 : Senseonics a reçu un marquage CE pour un implant SCG de 6 mois. Ascensia Diabetes Care, qui s'est engagée à vendre Eversense en 2020, était attendue pour distribuer le dispositif pour diabète dans des pays incluant l'Allemagne, l'Italie et l'Espagne, où elle posait les bases de lancement à travers des conférences de vente et des changements à son modèle de distribution.

Portée du rapport du marché espagnol des dispositifs pour diabète

Le marché espagnol des dispositifs pour diabète est segmenté par dispositifs de gestion (pompes à insuline, seringues à insuline, cartouches dans stylos réutilisables, stylos à insuline jetables et injecteurs à jet) et dispositifs de surveillance (auto-surveillance de la glycémie et surveillance continue du glucose). Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Auto-surveillance de la glycémie (ASGC) | Dispositifs glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue du glucose (SCG) | Capteurs | |

| Transmetteurs et récepteurs (durables) | ||

| Dispositifs de gestion | Systèmes de pompe à insuline | Dispositif de pompe |

| Réservoir de pompe | ||

| Set de perfusion | ||

| Pompe patch | ||

| Stylos de livraison d'insuline | Stylos jetables | |

| Stylos intelligents réutilisables | ||

| Seringues à insuline | ||

| Cartouches d'insuline | ||

| Hôpitaux |

| Cliniques spécialisées |

| Environnements de soins à domicile |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies en ligne |

| Diabète de type 1 |

| Diabète de type 2 |

| Gestationnel/Autre |

| Connecté Bluetooth/sans fil |

| Non connecté |

| Par catégorie de dispositif | Dispositifs de surveillance | Auto-surveillance de la glycémie (ASGC) | Dispositifs glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue du glucose (SCG) | Capteurs | ||

| Transmetteurs et récepteurs (durables) | |||

| Dispositifs de gestion | Systèmes de pompe à insuline | Dispositif de pompe | |

| Réservoir de pompe | |||

| Set de perfusion | |||

| Pompe patch | |||

| Stylos de livraison d'insuline | Stylos jetables | ||

| Stylos intelligents réutilisables | |||

| Seringues à insuline | |||

| Cartouches d'insuline | |||

| Par utilisateur final | Hôpitaux | ||

| Cliniques spécialisées | |||

| Environnements de soins à domicile | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| Pharmacies en ligne | |||

| Par type de patient | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Gestationnel/Autre | |||

| Par connectivité de dispositif | Connecté Bluetooth/sans fil | ||

| Non connecté | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché espagnol des dispositifs pour diabète ?

La taille du marché espagnol des dispositifs pour diabète devrait atteindre 0,76 milliard USD en 2025 et croître à un TCAC de 7,41 % pour atteindre 1,09 milliard USD d'ici 2030.

Quel segment de produit s'étend le plus rapidement ?

Les systèmes de surveillance continue du glucose sont le segment à croissance la plus rapide, affichant un TCAC de 8,4 % jusqu'en 2030 tandis que le remboursement en soins primaires élargit la couverture.

Qui sont les acteurs clés du marché espagnol des dispositifs pour diabète ?

Dexcom, Abbott, Novo Nordisk, Medtronic et Sanofi sont les principales entreprises opérant sur le marché espagnol des dispositifs pour diabète.

Où l'adoption de SCG est-elle la plus faible, et pourquoi ?

La Castille-La Manche rurale et l'Estrémadure montrent une adoption persistamment faible à cause de la couverture spécialisée clairsemée, de la bande passante limitée et des revenus ménagers plus faibles, élargissant l'écart de soins urbain-rural.

Dernière mise à jour de la page le: