Taille et part du marché du e-commerce transfrontalier d'Asie du Sud-Est

Analyse du marché du e-commerce transfrontalier d'Asie du Sud-Est par Mordor Intelligence

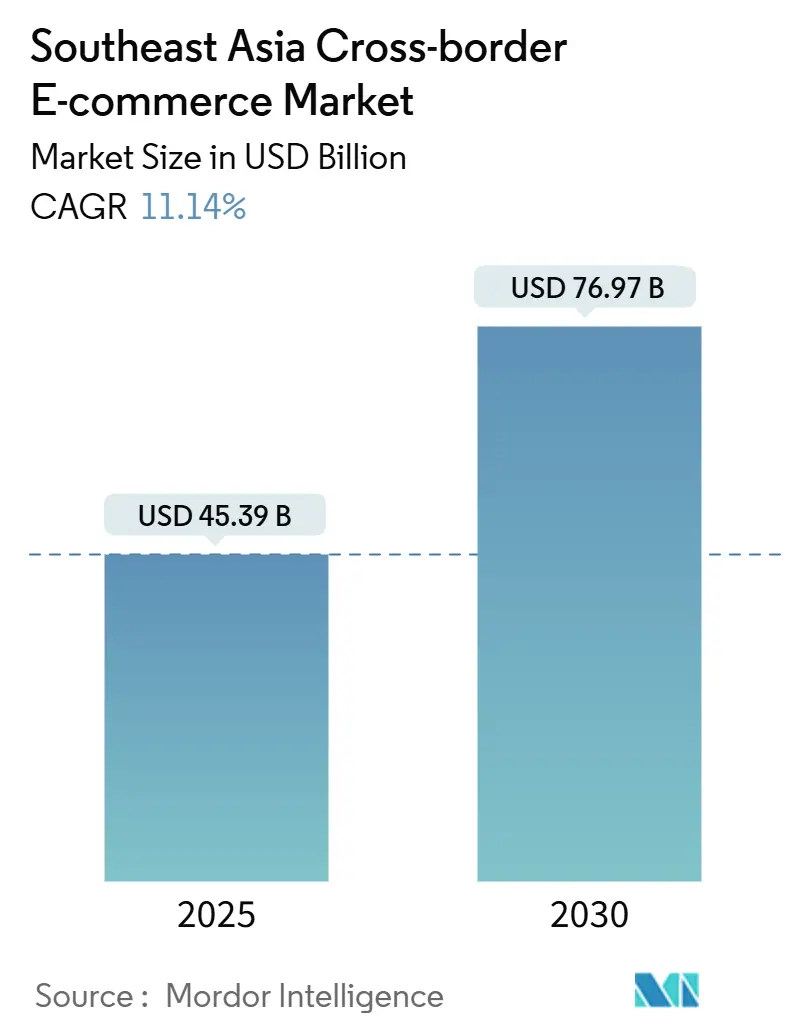

La taille du marché du e-commerce transfrontalier d'Asie du Sud-Est s'élève à 45,39 milliards USD en 2025 et devrait atteindre 76,97 milliards USD d'ici 2030, reflétant un TCAC de 11,14%. L'augmentation des revenus disponibles, une base croissante de 402 millions de consommateurs numériques et un pivot rapide vers les achats mobile-first continuent de soutenir la demande. Les concessions tarifaires dans le cadre du Partenariat économique régional global (RCEP) réduisent les coûts moyens à l'arrivée pour les biens chinois et coréens, intensifiant la concurrence dans l'électronique et les gammes de beauté. Les super-applications de portefeuille électronique domestiques alimentent désormais 70% de la valeur de commande, rationalisant les paiements transfrontaliers et stimulant des montants de tickets plus élevés. La logistique d'entrepôt sous douane, soutenue par les protocoles de transit douanier de l'ASEAN, réduit les délais de livraison intra-régionaux à moins de trois jours, renforçant la confiance des acheteurs et les taux de rachat.

Points clés du rapport

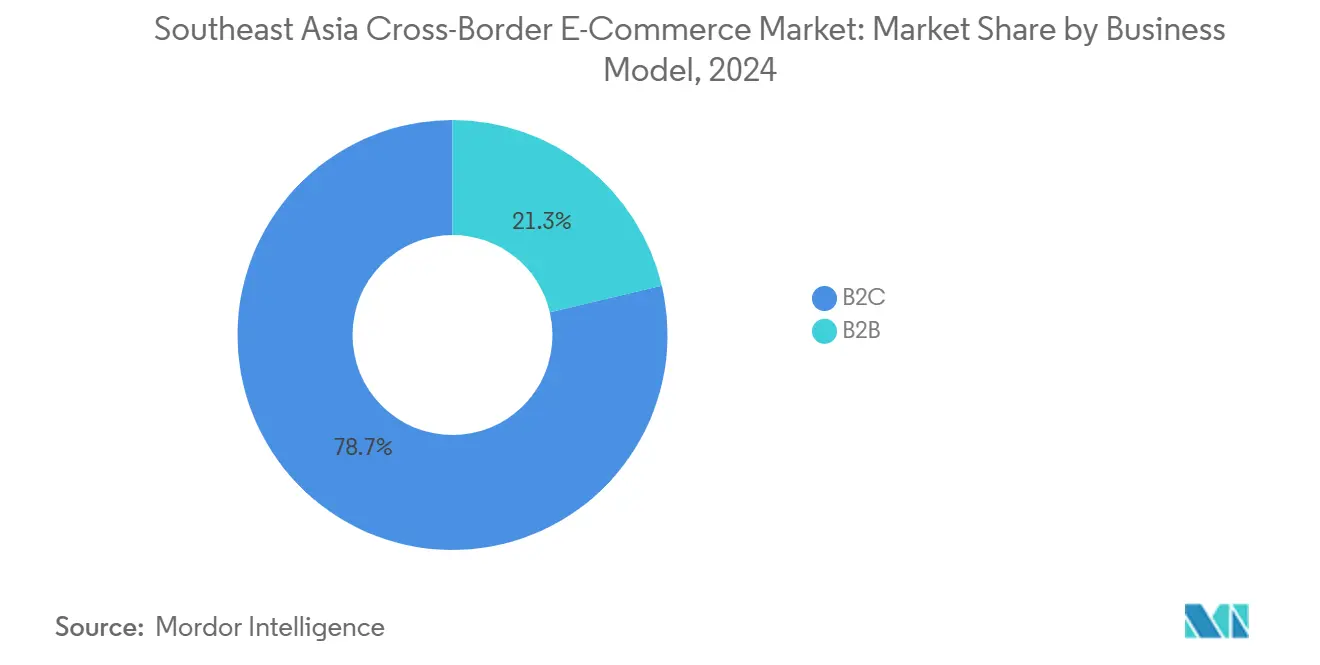

- Par modèle d'affaires, le segment B2C a capturé 78,67% de la part du marché du e-commerce transfrontalier d'Asie du Sud-Est en 2024. Le marché du e-commerce transfrontalier d'Asie du Sud-Est pour le B2B devrait s'étendre à un TCAC de 9,13% entre 2025-2030.

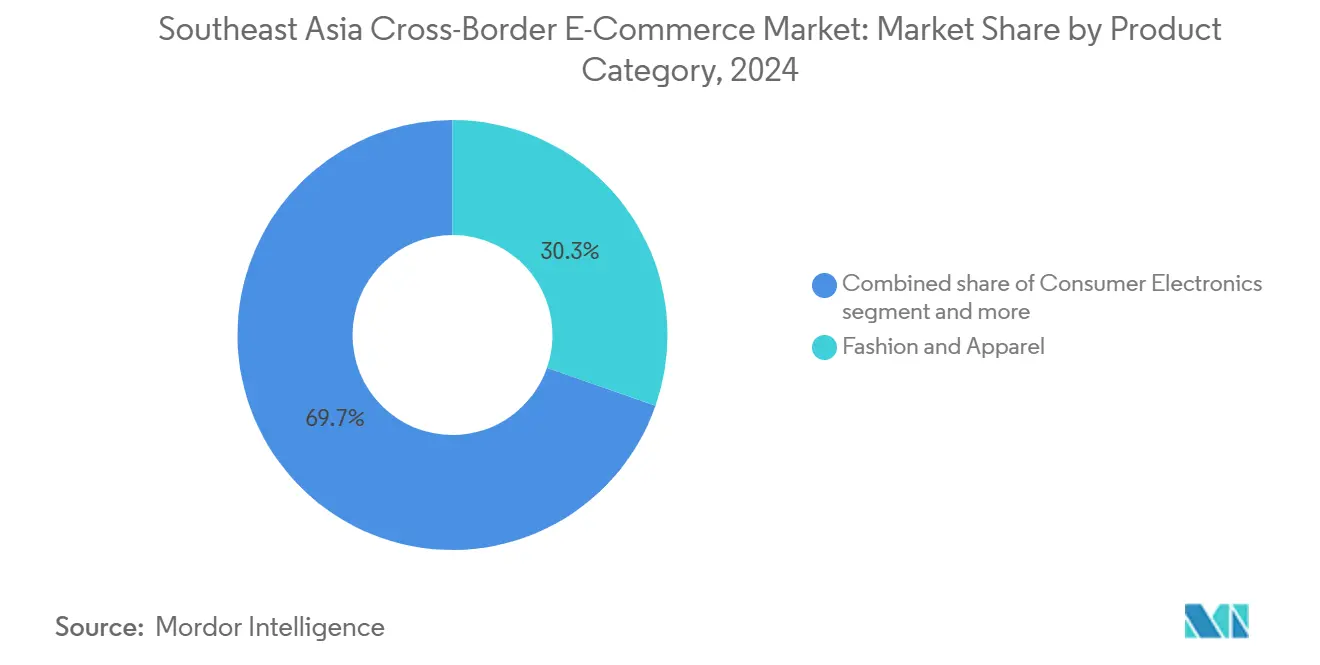

- Par catégorie de produits, la mode et l'habillement ont mené avec 30,33% de la part de revenus du marché du e-commerce transfrontalier d'Asie du Sud-Est en 2024. Le marché du e-commerce transfrontalier d'Asie du Sud-Est pour la beauté et les soins personnels devrait croître à un TCAC de 10,87% entre 2025-2030.

- Par canal de vente, les places de marché en ligne ont détenu 73,33% de la part du marché du e-commerce transfrontalier d'Asie du Sud-Est en 2024. Le marché du e-commerce transfrontalier d'Asie du Sud-Est pour le commerce social progresse à un TCAC de 20,2% entre 2025-2030.

- Par géographie, l'Indonésie a contribué à 34,67% des revenus 2024 du marché du e-commerce transfrontalier d'Asie du Sud-Est. Le marché du e-commerce transfrontalier d'Asie du Sud-Est pour le Vietnam devrait croître à un TCAC de 11,2% entre 2025-2030.

Tendances et aperçus du marché du e-commerce transfrontalier d'Asie du Sud-Est

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Super-applications de portefeuille électronique domestiques (GrabPay, GCash, MoMo) accélérant les commandes transfrontalières | +2.2% | Le plus fort aux Philippines, Vietnam, Singapour | Moyen terme (2-4 ans) |

| Réductions tarifaires RCEP (4-8%) sur les biens chinois et coréens | +2.8% | Le plus prononcé en Indonésie, Thaïlande, Vietnam | Moyen terme (2-4 ans) |

| Commerce vidéo et diffusion en direct convertissant le GMV des réseaux sociaux | +1.7% | Indonésie, Thaïlande, Vietnam, Philippines | Court terme (≤2 ans) |

| Modèle d'entrepôt sous douane B2B2C réduisant la livraison à <3 jours | +2.0% | Malaisie, Singapour, Thaïlande ; bénéfices dans toute l'ASEAN | Moyen terme (2-4 ans) |

| Expansion de l'achat immédiat, paiement ultérieur parmi les acheteurs Gen-Z | +1.3% | Indonésie, Singapour, Philippines | Court terme (≤2 ans) |

| Système de transit douanier ASEAN permettant le transport routier en suspension de droits | +1.1% | Cambodge, Laos, Myanmar, Vietnam | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Adoption rapide des super-applications de portefeuille électronique domestiques stimulant les paiements transfrontaliers

La prolifération de GrabPay, GCash et MoMo redéfinit les préférences de commande dans le marché du e-commerce transfrontalier d'Asie du Sud-Est. Les utilisateurs de portefeuilles mobiles régionaux devraient atteindre 2,6 milliards d'ici 2025, avec des valeurs de transaction grimpant à 636 milliards USD. L'interopérabilité des plateformes et la standardisation des codes QR réduisent les frictions de change, encourageant les premiers achats transfrontaliers parmi les non-bancarisés[1]Asian Development Bank, "Asian Economic Integration Report 2024," Asian Development Bank, adb.org. Aux Philippines, GCash a converti plus de la moitié de ses utilisateurs actifs en acheteurs internationaux, tandis que MoMo du Vietnam continue d'intégrer le microcrédit achat immédiat, paiement ultérieur pour les importations de plus forte valeur. La pénétration élevée des portefeuilles comble l'écart de confiance qui entravait autrefois les vendeurs régionaux.

Réductions tarifaires RCEP remodelant les flux commerciaux régionaux

Depuis 2024, les tarifs moyens sur les biens d'origine chinoise et coréenne ont chuté de 4-8%, stimulant les volumes commerciaux pour l'électronique et les gammes de beauté dans le marché du e-commerce transfrontalier d'Asie du Sud-Est. Les marchands canalisent l'inventaire par des centres spécialisés en Malaisie et Thaïlande, tirant parti des zones de suspension de droits pour pré-positionner le stock. Les marques d'électronique rapportent des améliorations à deux chiffres de la compétitivité prix, et les marques de beauté lancent des campagnes régionales synchronisées avec les jalons tarifaires. L'harmonisation douanière reste inégale, pourtant les cadres collaboratifs sous le RCEP alignent progressivement les procédures de documentation pour accélérer le débit.

Commerce vidéo révolutionnant l'engagement consommateur

Les achats en diffusion en direct convertissent désormais 15% de la valeur brute de marchandises des réseaux sociaux en commandes transfrontalières. La narration menée par les influenceurs, les signaux de rareté et les remises en temps réel stimulent les achats impulsifs dans les verticales beauté, mode et décoration intérieure. Les plateformes intègrent la commande en un clic, réduisant le chemin vers l'achat à moins de 25 secondes. En Indonésie, les principaux hôtes de diffusion en direct affichent des temps de visualisation de session moyens dépassant 20 minutes, stimulant fortement les taux d'ajout au panier. Les annonceurs redirigent les budgets des flux statiques vers des formats interactifs, s'attendant à ce que les ventes basées sur la vidéo surpassent les campagnes de bannières traditionnelles d'ici 2027.

Modèle d'entrepôt sous douane B2B2C transformant la logistique régionale

Le centre de distribution Lazada en Malaisie illustre un réseau d'entrepôts sous douane qui réduit la latence de livraison à moins de trois jours pour les commandes intra-ASEAN. La prévision d'inventaire pilotée par IA réduit les ruptures de stock de 35% et élève les métriques de livraison ponctuelle à 97%. Le modèle réduit les coûts d'expédition transfrontalière de 23-30% par rapport aux flux d'expédition directe, libérant des marges supplémentaires pour les vendeurs et des prix plus bas pour les acheteurs[2]Singapore Economic Development Board, "Logistics Industry Review 2024," Singapore Economic Development Board, edb.gov.sg. Les protocoles de pré-dédouanement permettent aux marchandises de passer en six heures contre jusqu'à trois jours précédemment. La beauté et l'électronique grand public bénéficient le plus puisque les risques de durée de vie et de saisonnalité diminuent avec le stockage proximité.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Seuils de minimis fragmentés (75-150 USD) obscurcissant les coûts à l'arrivée | -1.7% | Indonésie, Malaisie, Thaïlande | Moyen terme (2-4 ans) |

| Coûts de logistique inverse élevés ; >22% de taux de retour mode | -1.3% | Indonésie, Philippines | Court terme (≤2 ans) |

| Contrôles de change irréguliers retardant les paiements vendeurs de jusqu'à 5 jours | -0.8% | Indonésie, Vietnam ; répercussion sur Thaïlande, Malaisie | Court terme (≤2 ans) |

| Fraude du commerce social érodant la confiance dans les villes de niveau 2/3 | -0.5% | Indonésie, Vietnam, Philippines ; émergent en Thaïlande | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Règles de minimis fragmentées créant une opacité des coûts à l'arrivée

Dans le marché du e-commerce transfrontalier d'Asie du Sud-Est, des seuils variables embrouillent la transparence des prix. Les marchands luttent avec de multiples moteurs de taxe, conduisant à des coûts d'exploitation gonflés et à la confusion lors de la commande pour les acheteurs. La TVA d'importation de l'Indonésie sur les colis de faible valeur freine les achats impulsifs. Alors que les négociations sur le cadre de l'économie numérique ASEAN cherchent à standardiser les règles de petits colis, un consensus avant 2026 semble improbable. Entre-temps, les vendeurs se tournent vers les calculateurs de coûts à l'arrivée et les promotions sur mesure pour naviguer ces défis réglementaires.

Coûts élevés de logistique inverse entravant la rentabilité

Les taux de retour dépassent 22% dans les flux de mode transfrontaliers, contraignant les marges pour les plateformes et vendeurs. Les manipulations multiples, géographies insulaires et réseaux de coursiers fragmentés poussent les frais d'expédition inverse à près du double des équivalents de tarif direct. Les investissements dans les casiers intelligents, algorithmes de recommandation de taille et points de dépôt consolidés émergent comme contre-mesures. Les adopteurs précoces à Singapour ont réduit les temps de traitement moyens de 30%, mais le déploiement à grande échelle dans les marchés archipelagiques reste capitalistique.

Analyse de segments

Par modèle d'affaires : la dominance B2C masque le potentiel de croissance B2B

Le segment B2C a maintenu son leadership dans le marché du e-commerce transfrontalier d'Asie du Sud-Est. Les devantures de places de marché familières, le support linguistique localisé et le suivi de colis intégré soutiennent la croissance du trafic, particulièrement parmi les premiers acheteurs en Indonésie et Thaïlande. La fréquence des commandes transfrontalières a augmenté alors que les démographiques plus jeunes recherchent des marques internationales de niche indisponibles hors ligne.

L'approvisionnement commercial prend de l'élan. Le segment B2B, bien que plus petit, est sur la voie d'un TCAC de 9,13% jusqu'en 2030 alors que les fabricants au Vietnam et en Thaïlande numérisent l'approvisionnement. Les corridors douaniers simplifiés sous le système de transit douanier ASEAN réduisent maintenant la documentation jusqu'à 50%, accélérant les mouvements d'inventaire juste-à-temps. Les fournisseurs de plateformes ajoutent des outils de financement commercial et des badges de fournisseurs vérifiés pour élever les niveaux de confiance. Les achats collectifs parmi les micro-entreprises signalent davantage que le marché du e-commerce transfrontalier d'Asie du Sud-Est évolue au-delà des transactions purement consommatrices.

Par catégorie de produits : le segment beauté dépassant l'avance en volume de la mode

La mode et l'habillement ont conservé une tranche de 30,33% des revenus 2024, soutenue par des marques de fast-fashion abordables et des collections curées par influenceurs. Les cycles de rachat répétés restent courts à 45 jours alors que les nouvelles sorties attirent les acheteurs sur les applications mobiles. Pourtant les retours extensifs liés aux tailles de la mode créent des pressions de rentabilité, poussant les plateformes à affiner les moteurs de prédiction d'ajustement.

La beauté et soins personnels, soutenue par le commerce vidéo basé sur les tutoriels, progresse à un TCAC de 10,87%. Les marques tirent parti des micro-influenceurs pour des démonstrations de ton de peau spécifiques à la région, stimulant l'essai et la vente croisée. L'électronique profite également des concessions tarifaires, tandis que l'électroménager avance lentement en raison de l'expédition encombrante. À travers les segments, les piles de recommandation de produits alimentées par IA personnalisent les devantures, rehaussant l'engagement et stimulant la taille du marché du e-commerce transfrontalier d'Asie du Sud-Est pour les catégories discrétionnaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : le commerce social perturbant la dominance des places de marché

Les places de marché en ligne restent la passerelle par défaut, commandant 73,33% des transactions 2024. Leur échelle permet des tarifs de coursier préférentiels et des options de paiement à la livraison à l'échelle nationale que les nouveaux canaux peinent à égaler. Les programmes de fidélité et mécaniques de vente flash maintiennent la rétention utilisateur élevée, bien que la croissance se modère alors que la saturation s'installe.

Le commerce social affiche une trajectoire TCAC de 20,2%, menée par les fonctions de commande intégrées sur les plateformes vidéo courtes. Le nombre de vendeurs sur les écosystèmes de commerce vidéo intégrés a quintuplé entre 2022 et 2024, alimenté par de faibles barrières d'entrée et des boucles de contenu viral. Les webstores direct-au-consommateur gagnent en traction à Singapour et Malaisie, où la sécurité de paiement et la haute alphabétisation numérique soutiennent la commande indépendante. Ces formats parallèles illustrent comment le marché du e-commerce transfrontalier d'Asie du Sud-Est continue de se diversifier, avec des acheteurs à l'aise de passer entre des flux sociaux riches en découverte et des places de marché efficaces logistiquement.

Analyse géographique

L'Indonésie ancre le marché du e-commerce transfrontalier d'Asie du Sud-Est avec une part de revenus de 34,67%. Une population dépassant 280 millions, un usage étendu des réseaux sociaux et des rails de paiement instantané de soutien maintiennent le pouvoir d'achat. Les initiatives gouvernementales visant le règlement brut en temps réel et la vérification d'identité numérique facilitent l'intégration, bien que les prélèvements d'importation pèsent encore sur la compétitivité prix pour certaines catégories.

Le Vietnam représente le paysage à croissance la plus rapide, enregistrant un TCAC de 11,2% jusqu'en 2030. La part majoritaire du mobile dans les commandes en ligne souligne le confort consommateur avec les achats portables. La base manufacturière du pays et son réseau dense d'accords de libre-échange donnent aux vendeurs une proximité logistique pour s'approvisionner en stock et expédier de manière rentable, rehaussant ainsi la taille du marché du e-commerce transfrontalier d'Asie du Sud-Est pour les petits et moyens exportateurs.

La Thaïlande devrait représenter une portion significative des revenus projetés en 2025. Les programmes de commerce d'affiliation, où 83% des acheteurs notables suivent les recommandations d'influenceurs, alimentent cette poussée de demande. Entre-temps, les seuils duty-free assouplis sur les articles de faible valeur ont enhardi les vendeurs chinois, élevant le paysage concurrentiel pour les marques locales. Alors que Singapour, la Malaisie et les Philippines commandent chacun des parts de revenus à un chiffre moyen, leurs rôles dans l'écosystème sont cruciaux. Singapour se distingue comme le noyau pour les paiements et la logistique ; la Malaisie abrite des centres sous douane essentiels ; et les Philippines, avec sa démographie numérique jeune, championne les stratégies mobile-first. Ensemble, ces dynamiques soulignent la robustesse du paysage e-commerce transfrontalier d'Asie du Sud-Est[3]U.S. Department of Commerce, "Singapore eCommerce Market 2024," U.S. Department of Commerce, commerce.gov.

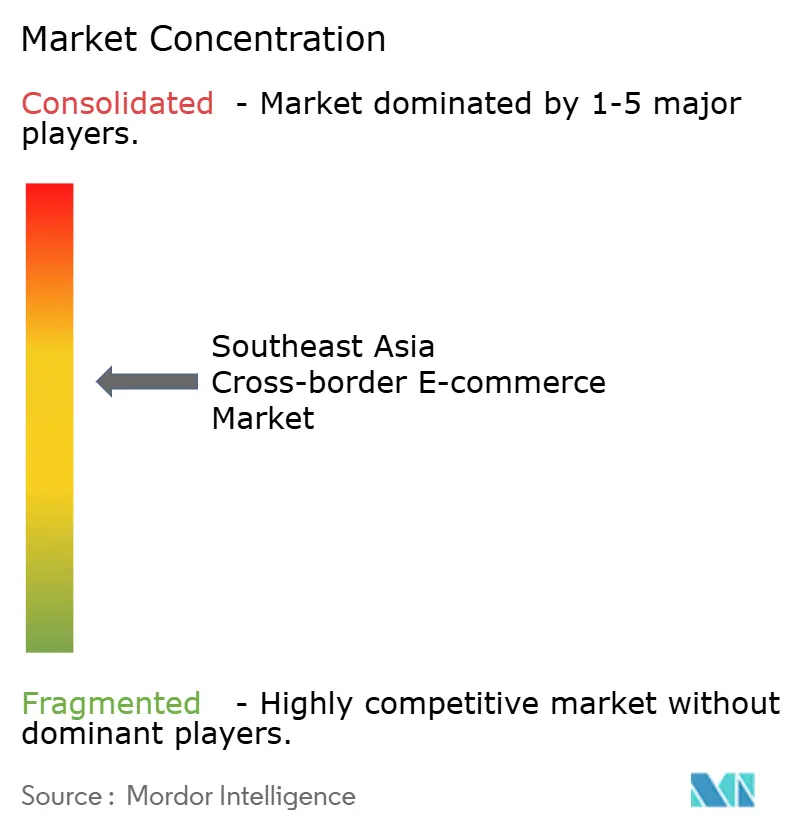

Paysage concurrentiel

Le marché du e-commerce transfrontalier d'Asie du Sud-Est affiche une concentration modérée. Shopee, Lazada, Tokopedia et TikTok Shop commandent conjointement la majorité du GMV agrégé, créant des économies d'échelle en publicité, paiements et livraison du dernier kilomètre. Les campagnes hyper-localisées de Shopee et ses alliances étendues de coursiers préservent le leadership en Indonésie, Malaisie et Philippines.

L'acquisition de 1,5 milliard USD par TikTok d'une participation de contrôle dans Tokopedia fin 2024 a introduit un moteur de commerce social dans un cadre de place de marché mature. Les utilisateurs actifs mensuels de l'entité fusionnée éclipsent maintenant 225 millions, augmentant la découverte activée par vidéo avec des flux de travail logistiques éprouvés. Lazada, soutenue par Alibaba, continue d'étendre la capacité d'entrepôt sous douane en Malaisie et Thaïlande, visant à compresser les fenêtres de livraison pour égaler les standards domestiques à travers l'ASEAN.

Les perturbateurs de niche tels que WEBUY pionniers des modèles d'achat communautaire qui échangent l'expédition de colis individuels pour des dépôts groupés consolidés, réduisant les dépenses logistiques dans les clusters suburbains. Les fournisseurs de services de paiement intègrent des options d'achat immédiat, paiement ultérieur pour amplifier les tailles de panier, tandis que les moteurs IA personnalisent les devantures jusqu'aux profils de demande au niveau du quartier. La concurrence se déplace ainsi de l'échelle pure vers des écosystèmes de commerce intégrés qui mélangent contenu, crédit et exécution-une évolution qui façonnera les flux d'investissement dans le marché du e-commerce transfrontalier d'Asie du Sud-Est pendant les cinq prochaines années.

Leaders de l'industrie du e-commerce transfrontalier d'Asie du Sud-Est

-

Shopee (Sea Ltd)

-

Lazada Group (Alibaba)

-

Tokopedia (GoTo)

-

Bukalapak

-

Qoo10 Pte Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Vingroup et Shopee ont signé un protocole d'accord pour déployer les véhicules électriques VinFast pour la livraison du dernier kilomètre et installer des casiers intelligents dans les complexes de vente urbains.

- Mai 2025 : DHL a acquis IDS Fulfillment pour approfondir les capacités e-commerce américaines, créant des opportunités de retombées pour les vendeurs d'Asie du Sud-Est entrant en Amérique du Nord.

- Mars 2025 : DHL a clôturé l'achat CRYOPDP, renforçant la logistique à température contrôlée pour les expéditions de santé transfrontalières.

- Février 2025 : Accelerated Global Solutions a acquis une participation de 15% dans KGW Logistics, débloquant des voies trans-Pacifique plus rapides pour les exportateurs d'Asie du Sud-Est.

Portée du rapport sur le marché du e-commerce transfrontalier d'Asie du Sud-Est

Le e-commerce transfrontalier est défini comme la vente de biens à une autre partie depuis le site web d'un magasin national dans un autre pays. Le e-commerce transfrontalier peut se produire entre un détaillant ou une marque et un consommateur (B2C), deux entreprises (B2B), ou deux individus privés. Une analyse de contexte complète du marché du e-commerce transfrontalier d'Asie du Sud-Est, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques du marché, et tendances géographiques, et impact COVID-19, est couverte dans le rapport.

Le marché du e-commerce transfrontalier d'Asie du Sud-Est est segmenté par affaires (B2B et B2C), produit (mode et habillement, électronique grand public, électroménager, meubles, produits de beauté et soins personnels, et autres produits (jouets, produits alimentaires, etc.)), et pays (Singapour, Thaïlande, Vietnam, Indonésie, Malaisie, Philippines, et reste de l'Asie du Sud-Est). Le rapport offre la taille du marché et les prévisions pour tous les segments ci-dessus en valeur (USD).

| B2C |

| B2B |

| Mode et habillement |

| Électronique grand public |

| Électroménager |

| Meubles |

| Beauté et soins personnels |

| Jouets, alimentaire et autres |

| Autres |

| Places de marché en ligne |

| Direct-au-consommateur (webstores) |

| Commerce social (direct, chat) |

| Indonésie |

| Thaïlande |

| Vietnam |

| Philippines |

| Malaisie |

| Singapour |

| Reste de l'Asie du Sud-Est |

| Par modèle d'affaires | B2C |

| B2B | |

| Par catégorie de produits | Mode et habillement |

| Électronique grand public | |

| Électroménager | |

| Meubles | |

| Beauté et soins personnels | |

| Jouets, alimentaire et autres | |

| Autres | |

| Par canal de vente | Places de marché en ligne |

| Direct-au-consommateur (webstores) | |

| Commerce social (direct, chat) | |

| Par pays | Indonésie |

| Thaïlande | |

| Vietnam | |

| Philippines | |

| Malaisie | |

| Singapour | |

| Reste de l'Asie du Sud-Est |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du e-commerce transfrontalier d'Asie du Sud-Est en 2025 ?

Il est évalué à 45,39 milliards USD en 2025.

À quelle vitesse le marché du e-commerce transfrontalier d'Asie du Sud-Est devrait-il croître ?

Le marché devrait enregistrer un TCAC de 11,14%, atteignant 76,97 milliards USD d'ici 2030.

Quel modèle d'affaires mène le marché aujourd'hui ?

Les transactions B2C dominent avec une part de 78,67% des revenus 2024.

Quel canal de vente croît le plus rapidement ?

Le commerce social, alimenté par la diffusion en direct et les formats de commerce vidéo, progresse à un TCAC de 20,2% jusqu'en 2030.

Pourquoi le Vietnam est-il considéré comme le marché pays à croissance la plus rapide ?

Une forte capacité manufacturière, des accords commerciaux de soutien et une adoption élevée du commerce mobile propulsent le Vietnam à un TCAC de 11,2%.

Quelle innovation logistique réduit les délais de livraison au sein de l'ASEAN ?

Les centres d'entrepôts sous douane combinés au système de transit douanier ASEAN réduisent maintenant la livraison à moins de trois jours pour les commandes intra-régionales.

Dernière mise à jour de la page le: