Taille et parts du marché sud-coréen du diagnostic in vitro

Analyse du marché sud-coréen du diagnostic in vitro par Mordor Intelligence

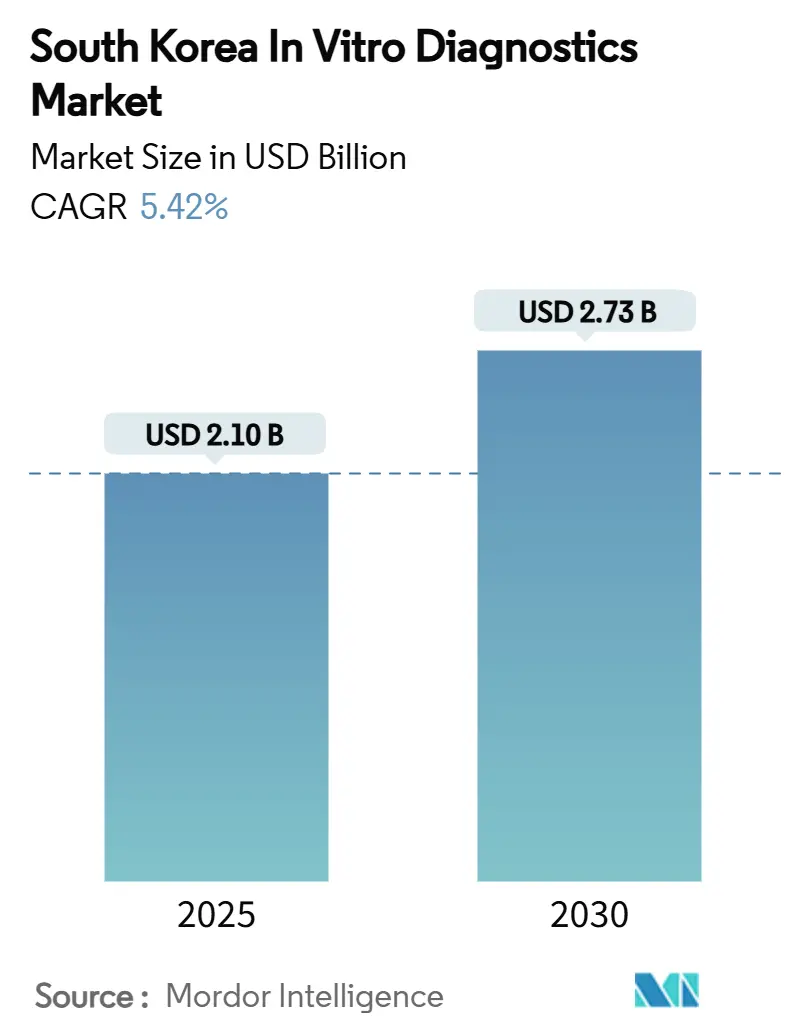

La taille du marché sud-coréen du diagnostic in vitro s'élève à 2,10 milliards USD en 2025 et devrait atteindre 2,73 milliards USD d'ici 2030 avec un TCAC de 5,42 %. La remise à zéro post-pandémique modère la croissance globale, mais la prévalence croissante des maladies chroniques, l'expansion de la population gériatrique et la couverture universelle continue sous le système national d'assurance maladie (NHIS) sécurisent une base de demande fiable. Les entreprises réorientent leurs portefeuilles des kits COVID-19 vers les Panneaux d'oncologie et métaboliques, tandis que les fabricants de réactifs domestiques bénéficient du modèle de revenus récurrents de l'industrie. La consolidation des laboratoires de référence indépendants, les flux constants de capital-risque dans les clusters biotechnologiques et les pilotes de tests à domicile alimentés par l'IA amplifient les avantages d'échelle. La clarté réglementaire de la loi sur les produits médicaux numériques, effective depuis janvier 2025, encourage les investissements dans les diagnostics pilotés par logiciel, même si les examens stricts du ministère de la Sécurité alimentaire et des médicaments (MFDS) maintiennent des normes de qualité élevées.

Points clés du rapport

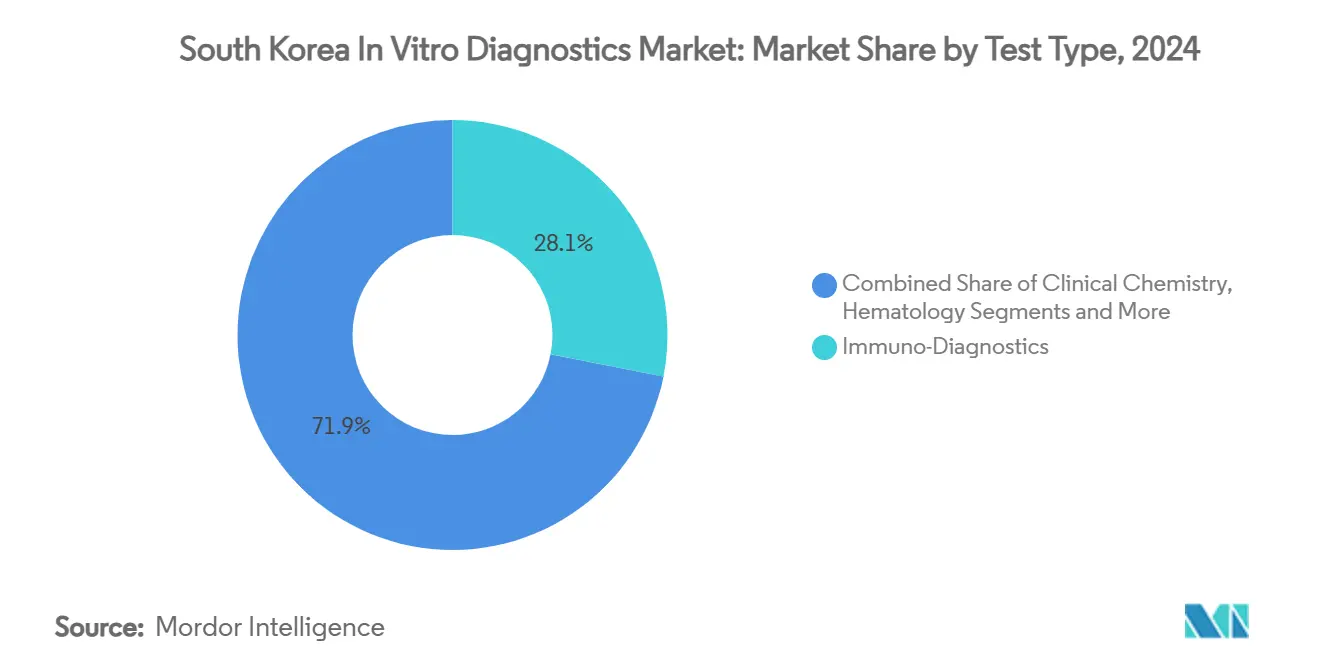

- Par type de test, l'immunodiagnostic menait avec 28,1 % des parts du marché sud-coréen du diagnostic in vitro en 2024, tandis que le diagnostic moléculaire devrait progresser avec un TCAC de 9,2 % jusqu'en 2030.

- Par produit, les réactifs et consommables représentaient 74,6 % des parts de la taille du marché sud-coréen du diagnostic in vitro en 2024 ; les instruments devraient croître avec un TCAC de 7,0 % de 2025 à 2030.

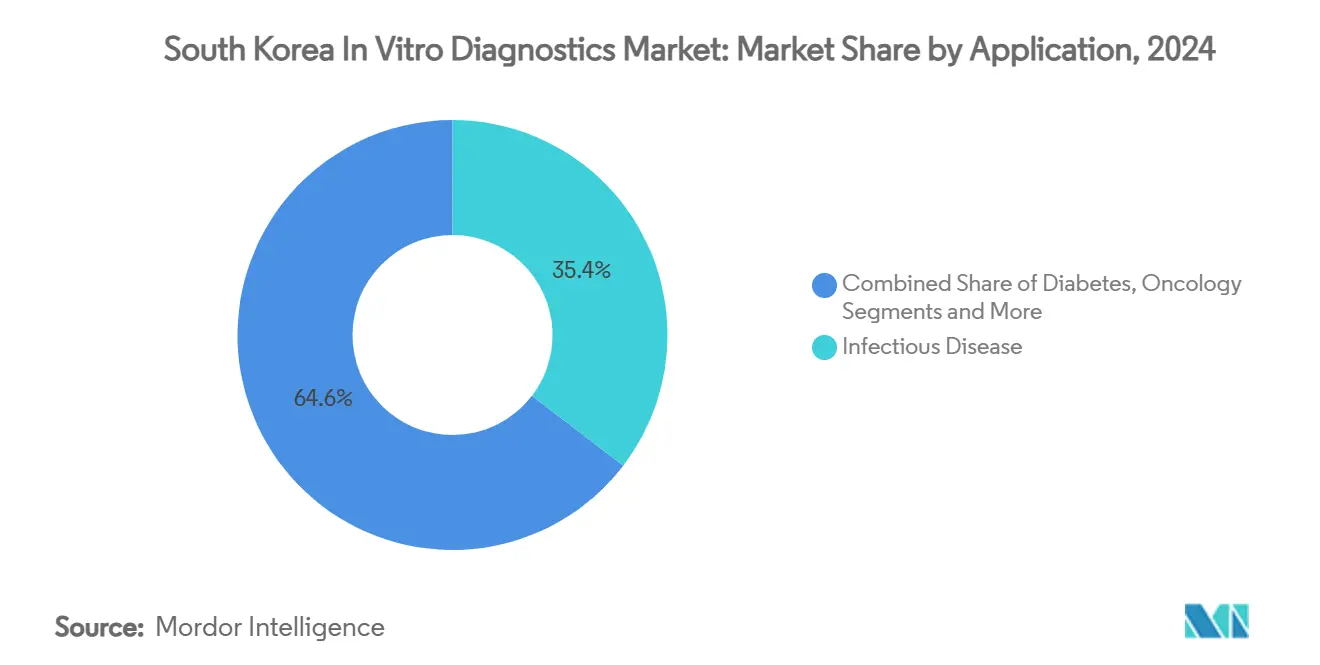

- Par application, les tests de maladies infectieuses commandaient 35,4 % des revenus en 2024 et les diagnostics d'oncologie devraient s'étendre avec un TCAC de 8,5 % jusqu'en 2030.

- Par utilisateur final, les laboratoires indépendants ont capturé 55 % des parts de revenus en 2024, tandis que les laboratoires hospitaliers devraient afficher un TCAC de 7,1 % entre 2025 et 2030.

Tendances et insights du marché sud-coréen du diagnostic in vitro

Analyse de l'impact des facteurs favorables

| Facteur favorable | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Population gériatrique croissante et charge de maladies chroniques Élevant les volumes de tests | +1.8% | National, avec un impact plus élevé dans les centres urbains | Long terme (≥ 4 ans) |

| Couverture universelle NHIS et mandats de dépistage Maintenant des taux d'utilisation élevés | +1.2% | National | Moyen terme (2-4 ans) |

| Expansion des laboratoires de référence privés et tests consolidés Stimulant la demande de laboratoires centraux | +0.9% | Centres urbains, avec un impact rural limité | Moyen terme (2-4 ans) |

| Financement gouvernemental et de capital-risque robuste pour les clusters d'innovation biotechnologique/IVD domestiques | +0.7% | Principaux pôles d'innovation (Séoul, Daejeon, Incheon) | Moyen terme (2-4 ans) |

| Croissance de la santé numérique et des écosystèmes de tests à domicile Augmentant les kits d'auto-surveillance | +0.5% | National, avec adoption précoce dans les zones métropolitaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Population gériatrique croissante et charge de maladies chroniques élevant les volumes de tests

Un Coréen sur cinq aura au moins 65 ans d'ici fin 2025, un tournant démographique qui gonfle la demande pour les Panneaux métaboliques, cardiovasculaires et cancéreux de routine. Le diabète seul représentait 11,8 % du fardeau de la maladie nationale pour les hommes et 8,3 % pour les femmes en 2024, se traduisant par une surveillance fréquente de l'HbA1c et de la fonction rénale. Les hôpitaux et laboratoires indépendants installent des systèmes de chimiluminescence haute capacité et de PCR multiplex pour suivre le rythme des volumes de dépistage. Les fournisseurs d'instruments regroupent les contrats de réactifs qui stabilisent les flux de trésorerie pour les deux parties. Le marché sud-coréen du diagnostic in vitro lie donc directement le vieillissement de la population aux flux de revenus de consommables prévisibles.

Couverture universelle NHIS et mandats de dépistage maintenant des taux d'utilisation élevés

Le financement NHIS protège les patients du choc des frais personnels et soutient l'adoption large des tests diagnostiques à travers tous les groupes de revenus[1]Health Insurance Review & Assessment service, "Healthcare System in Korea," hira.or.kr. Les programmes de dépistage nationaux pour cinq cancers majeurs obligent les prestataires à tester les adultes éligibles à intervalles prescrits, assurant des volumes de base même pendant les ralentissements économiques. Les données de réclamations et d'examens consolidées dans la base de données NHIS sous-tendent les études épidémiologiques qui guident les mises à jour de remboursement et les révisions de menus de tests. Les pilotes de santé numérique qui intègrent les dispositifs portables avec les services assurés devraient augmenter l'adoption des analyseurs à domicile. En conséquence, le marché sud-coréen du diagnostic in vitro continue d'afficher une croissance unitaire stable indépendamment des cycles macro.

Expansion des laboratoires de référence privés et tests consolidés stimulant la demande de laboratoires centraux

Les laboratoires indépendants traitent 55 % du volume de tests national, une part construite sur les économies d'échelle, les opérations 24 heures et la logistique d'échantillons automatisée. Les enquêtes montrent que les deux tiers des installations maintiennent des suites de niveau de biosécurité 2 et une médiane de quatre plateformes PCR, prouvant la préparation pour les Panneaux complexes. La consolidation s'est accélérée pendant le COVID-19 quand des sites uniques ont effectué jusqu'à 50 000 analyses moléculaires par jour. Les laboratoires centraux orientent maintenant le capital vers les serveurs de pathologie numérique et les systèmes d'information de laboratoire natifs du cloud. Par conséquent, le marché sud-coréen du diagnostic in vitro bénéficie de coûts par test plus bas qui augmentent l'accessibilité sans éroder les marges.

Financement gouvernemental et de capital-risque pour les clusters d'innovation biotechnologique/IVD domestiques

L'Initiative Bio High-Tech et les incitations fiscales locales parallèles orientent le financement vers Séoul, Daejeon et Incheon, où les startups se co-localisent avec les hôpitaux de recherche. Les tours de capital-risque ciblent la PCR syndromique, les laboratoires sur puce et les logiciels d'aide à la décision IA. Le programme d'innovation ouverte de Seegene un accordé jusqu'à 600 000 USD par projet à 26 équipes mondiales, accélérant le développement de plateformes collaboratives[2]Seegene Inc., "Open Innovation Program Awardees," seegene.com. Les investisseurs favorisent les modèles commerciaux qui associent les abonnements de réactifs avec l'analytique cloud. Un tel alignement politique et de capital soutient le pipeline d'innovation alimentant le marché sud-coréen du diagnostic in vitro.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Plafonds de remboursement et accords prix-volume exerçant une pression sur les marges | -0.6% | National | Moyen terme (2-4 ans) |

| Exigences d'approbation MFDS strictes prolongeant le délai de mise sur le marché | -0.4% | National | Court terme (≤ 2 ans) |

| Pénurie de professionnels de laboratoire qualifiés en dehors des principales zones métropolitaines | -0.3% | Zones rurales et villes secondaires | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Plafonds de remboursement et accords prix-volume exerçant une pression sur les marges

Les examens HIRA couplent les barèmes d'honoraires avec les métriques de qualité, tandis que le nouveau schéma de groupe lié au diagnostic regroupe les paiements, incitant les laboratoires à réduire les menus de tests et négocier des remises sur volume. Les règles de paiement à l'acte dominent encore les voies de soins chroniques, mais les prix plafonds pour les analyses populaires compriment les marges des fournisseurs. En défense, les fabricants verrouillent les contrats de réactifs et privilégient les Panneaux de haute spécificité qui justifient les primes. La pression de coût soutenue modère néanmoins la croissance des revenus unitaires au sein du marché sud-coréen du diagnostic in vitro.

Exigences d'approbation MFDS strictes prolongeant le délai de mise sur le marché

Les dispositifs de classe III et IV nécessitent un examen direct du dossier MFDS, étendant souvent les cycles de soumission au-delà de 18 mois[3]MFDS, "Approval Process - Medical Devices," mfds.go.kr. La loi sur les produits médicaux numériques introduit des points de contrôle supplémentaires de validation logicielle qui peuvent retarder les analyseurs basés sur l'IA. Les approbations de septembre 2024 sont tombées à 109, à peine 56 % de la moyenne mensuelle de l'année précédente, signalant un risque d'arriéré. Les petits innovateurs détournent les ressources vers les consultants réglementaires, ralentissant potentiellement les lancements de produits. Ces exigences, tout en sauvegardant la sécurité des patients, tempèrent la trajectoire de croissance à court terme du marché sud-coréen du diagnostic in vitro.

Analyse par segment

Par type de test : Le diagnostic moléculaire remodèle les paradigmes de test

L'immunodiagnostic un capturé 28,1 % des parts du marché sud-coréen du diagnostic in vitro en 2024, reflétant une utilisation large dans les Panneaux hormonaux, de maladies infectieuses et auto-immunes. Le diagnostic moléculaire, soutenu par les investissements pandémiques, devrait enregistrer un TCAC de 9,2 % jusqu'en 2030, le plus rapide parmi toutes les catégories. Le multiplexage élevé permet la détection simultanée de jusqu'à 14 pathogènes, réduisant les délais de traitement et préservant les échantillons. L'élan du segment oriente les accords d'achats en vrac pour les réactifs d'acides nucléiques qui renforcent les partenariats fournisseur-laboratoire. Pendant ce temps, la chimie clinique et l'hématologie conservent une demande stable pour les indices de routine du foie, des reins et des cellules sanguines, aidées par l'automatisation complète qui se mélange parfaitement avec les systèmes d'information de laboratoire existants.

Les grands laboratoires de référence réallouent maintenant l'espace au sol aux séquenceurs de nouvelle génération pour le profilage d'oncologie et de maladies rares, élargissant le marché sud-coréen du diagnostic in vitro. Le coût par exécution chute grâce aux schémas de Localisation de réactifs qui étalent les charges de capital sur des contrats pluriannuels. Les hôpitaux externalisent de plus en plus les Panneaux ELISA à faible marge pour concentrer les ressources internes sur les analyses moléculaires urgentes. Les fournisseurs contrent la complexité échantillon-résultat avec la PCR de point de soins basée sur cartouche qui convient aux services d'urgence. Alors que les cas d'usage se diversifient, les Panneaux interdisciplinaires brouillent les frontières de modalité classiques, stimulant les plateformes intégrées qui peuvent basculer entre les modes chimiluminescence et PCR au sein d'un seul châssis.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par produit : Les réactifs alimentent les flux de revenus récurrents

Les réactifs et consommables ont livré 74,6 % de la taille du marché sud-coréen du diagnostic in vitro en 2024, validant le modèle rasoir-lame qui sous-tend la rentabilité des fabricants. Le surstockage de l'ère pandémique des kits d'ARN viral s'est tourné vers les bandelettes d'oncologie et métaboliques, maintenant le débit de consommables. Les contrats prix-volume lient les chaînes multisites aux catalogues de réactifs d'un seul fournisseur, verrouillant des flux de trésorerie prévisibles. En contraste, les instruments ont affiché une base plus petite mais devraient avancer avec un TCAC de 7,0 % jusqu'en 2030 sur le dos de l'automatisation du flux de travail, des volumes d'échantillons réduits et de la connectivité cloud.

Les laboratoires valorisent le middleware qui canalise les données d'analyseurs disparates dans un seul tableau de bord, propulsant la demande pour les logiciels-en-tant-que-service et les algorithmes d'interprétation. Les compagnons d'intelligence artificielle qui signalent les valeurs aberrantes et suggèrent des tests réflexes ajoutent de la valeur clinique et justifient les frais d'abonnement. Pour préserver les marges de croissance, les fournisseurs regroupent la formation, la maintenance et les packages de sécurité des données, transformant les ventes ponctuelles en accords de type rente qui renforcent le marché sud-coréen du diagnostic in vitro.

Par application : Les diagnostics d'oncologie gagnent en élan

Les analyses de maladies infectieuses ont conservé la première place avec 35,4 % des revenus en 2024 alors que les Panneaux respiratoires multiplex et les écrans de résistance antimicrobienne demeurent les pierres angulaires de la stratégie de santé publique. Pourtant, les diagnostics d'oncologie devraient croître avec un TCAC de 8,5 %, catalysés par la démographie vieillissante et les campagnes de dépistage financées par le gouvernement. Les diagnostics compagnons pour les thérapies ciblées infiltrent les formulaires, augmentant à la fois la taille du ticket et la signification clinique. Les tests de diabète et de cardiologie s'étendent aussi régulièrement, reflétant les changements de style de vie et la prévalence croissante du syndrome métabolique et de l'insuffisance cardiaque.

Les kits de test de marqueurs tumoraux intègrent les biopsies liquides avec les tableaux de bord bioinformatiques, permettant la détection de stade zéro qui peut réduire les coûts de traitement en aval. Les Panneaux de génomique personnalisée aident les oncologues à faire correspondre les régimes aux signatures de mutation, améliorant l'efficacité thérapeutique. Cette convergence des diagnostics et thérapeutiques approfondit la dépendance des prestataires aux laboratoires moléculaires, ancrant davantage l'oncologie comme moteur de croissance dans le marché sud-coréen du diagnostic in vitro.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les laboratoires indépendants mènent la transformation du marché

Les laboratoires indépendants représentaient 55 % du volume d'analyses en 2024, propulsés par les économies d'échelle, les systèmes de répartition automatisés et les cycles de résultats 24 heures. De nombreux sites opèrent des suites de niveau de biosécurité 2 et maintiennent des salles d'extraction d'acides nucléiques séparées, soulignant la profondeur technique. Cette échelle encourage l'approvisionnement en vrac et justifie l'investissement dans les serveurs d'analyse d'image IA. Les laboratoires hospitaliers, bien que plus petits aujourd'hui, sont sur la trajectoire d'un TCAC de 7,1 % jusqu'en 2030 alors que les centres tertiaires élargissent les menus internes pour les tests critiques et adoptent des analyseurs modulaires qui s'adaptent à l'espace de paillasse limité.

Les instituts académiques et les organisations de recherche contractuelle soutiennent les pipelines de découverte de biomarqueurs, s'associant souvent avec les firmes d'instruments pour les essais d'accès précoce qui se répandent plus tard dans les menus cliniques. Les déploiements de point de soins et les kits de tests à domicile, renforcés par le projet de soins aux unînés IA-IoT couvrant 45 000 personnes âgées, poussent les diagnostics plus près des patients. Cette décentralisation s'aligne avec la législation de soins communautaires et réduit les disparités urbain-rural, ouvrant des niches fraîches au sein du marché sud-coréen du diagnostic in vitro.

Analyse géographique

Le réseau hospitalier avancé de la Corée du Sud et le cadre de financement NHIS garantissent l'accès de base aux services de laboratoire à l'échelle nationale. Pourtant, l'infrastructure est densément regroupée autour de Séoul, Incheon et la province de Gyeonggi, foyers de la plupart des laboratoires de référence et du personnel spécialisé. Les comtés ruraux supportent des dépenses par patient plus élevées pour la gestion de l'hypertension et du diabète, signalant une capacité diagnostique non satisfaite. Le pilote IA-IoT du gouvernement distribue des glucomètres connectés et des capteurs de signes vitaux aux adultes plus âgés, élargissant la couverture de tests au-delà des noyaux urbains.

La production domestique un chuté de 80,4 % en 2024 alors que la demande de kits COVID-19 se normalisait, pourtant les recettes d'exportation sont restées positives, maintenant un surplus commercial. Les fournisseurs coréens ciblent maintenant les marchés voisins de l'ASEAN et du Moyen-Orient, tirant parti de la compétitivité des coûts et des voies d'approbation réglementaire rapides. À l'inverse, les multinationales voient la Corée comme une rampe de lancement pour les offres de santé numérique Asie-Pacifique grâce à la pénétration 5G élevée et l'infrastructure e-gouvernement forte. La croissance régionale renforce ainsi le marché sud-coréen du diagnostic in vitro tout en dispersant le risque de production à travers des canaux d'exportation plus larges.

La législation nationale de soins communautaires oblige les cliniques municipales à coordonner les visites à domicile, les soins transitionnels et les diagnostics, poussant le volume vers les analyseurs portables. Les portails de téléconsultation qui intègrent les résultats de laboratoire avec les dossiers médicaux électroniques atténuent les inégalités géographiques. Le financement gouvernemental incite aussi les bioclusters de villes secondaires, particulièrement à Daejeon, à attirer les startups et endiguer la fuite de capitaux. Sur la période de prévision, l'expansion équilibrée de la capacité devrait réduire les écarts urbain-rural de délais de traitement des tests, améliorant l'équité à travers le marché sud-coréen du diagnostic in vitro.

Paysage concurrentiel

Les majors mondiaux tels qu'Abbott, Danaher et Siemens Healthineers continuent de dominer les analyseurs de base, exploitant les menus larges et les empreintes de service. Sysmex un rapporté des ventes nettes record et un bénéfice d'exploitation pour les neuf mois se terminant en mars 2025, aidé par une demande de réactifs plus forte en Corée. Ces firmes regroupent la Localisation de matériel avec les contrats de réactifs, sécurisant une part à long terme. Les champions domestiques Seegene, SD Biosensor et Boditech Med ont pivoté des aubaines pandémiques vers les niches PCR multiplex, immunoanalyse et point de soins. Le partenariat de Seegene avec Werfen pour co-développer la technologie souligne les ambitions internationales croissantes.

La loi MFDS sur les produits médicaux numériques définit les critères de logiciel-comme-dispositif-médical, incitant les alliances entre les startups IA et les fabricants de kits établis. Les laboratoires de référence coréens pilotent des modèles de langage larges pour les commentaires de résultats automatisés, un cas d'usage guidé par les directives préliminaires MFDS sur les dispositifs IA. Les firmes de capital-risque orientent le capital vers les fournisseurs de middleware natifs du cloud qui offrent une connectivité API ouverte, s'alignant avec la numérisation du laboratoire. Les entrants internationaux doivent donc naviguer un marché où les firmes domestiques ont l'agilité réglementaire et la proximité culturelle, pourtant les avantages d'échelle reposent encore avec les multinationales. Ce mélange équilibré alimente l'innovation constante au sein du marché sud-coréen du diagnostic in vitro.

Les stratégies réussies se centrent sur les plateformes intégrées qui effondrent la préparation d'échantillon, l'amplification et la détection dans des cartouches scellées, réduisant le risque de contamination et la charge de travail des techniciens. Les fournisseurs se différencient aussi à travers le contrôle qualité assisté par IA qui signale les erreurs pré-analytiques. Le prix des consommables reste un champ de bataille alors que les négociations NHIS compriment les prix de liste. Les fournisseurs contrent avec des modèles d'abonnement qui regroupent les contrats de service, les mises à jour logicielles et les quotas de réactifs, maintenant des flux de revenus prévisibles. Ces modèles aident à défendre les marges tout en renforçant le verrouillage client à travers le marché sud-coréen du diagnostic in vitro.

Leaders de l'industrie sud-coréenne du diagnostic in vitro

-

Abbott Laboratories

-

Beckton, Dickinson, and Company

-

Siemens Healthineers

-

Danaher Corporation

-

Thermo Fisher Scientific

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : AriBio et Fujirebio ont complété l'acquisition d'échantillons pour le co-développement de biomarqueurs d'Alzheimer, visant à renforcer la capacité de détection précoce.

- Janvier 2025 : Le MFDS de Corée du Sud un mis en œuvre la loi sur les produits médicaux numériques, établissant une voie formelle pour les diagnostics améliorés par IA.

Portée du rapport du marché sud-coréen du diagnostic in vitro

Selon la portée de ce rapport, le diagnostic in vitro implique les dispositifs médicaux et consommables utilisés pour effectuer des tests in vitro sur divers échantillons biologiques. Les médecins les utilisent pour le diagnostic de différentes conditions médicales, telles que les maladies chroniques. Le marché sud-coréen du diagnostic in vitro est segmenté par type de test (chimie clinique, diagnostic moléculaire, immunodiagnostic, hématologie et autres types de tests), produit (instrument, réactif et autres produits), applications (maladie infectieuse, diabète, cancer/oncologie, cardiologie, néphrologie et autres applications), et utilisateurs finaux (laboratoires de diagnostic, hôpitaux et cliniques et autres utilisateurs finaux). Le rapport offre la valeur en (millions USD) pour les segments ci-dessus.

| Chimie clinique |

| Diagnostic moléculaire |

| Immunodiagnostic |

| Hématologie |

| Autres types de tests |

| Instruments |

| Réactifs et consommables |

| Logiciels et services |

| Maladie infectieuse |

| Diabète |

| Oncologie |

| Cardiologie |

| Néphrologie |

| Autres applications |

| Laboratoires de diagnostic indépendants |

| Laboratoires hospitaliers et cliniques |

| Laboratoires académiques et CRO |

| Autres utilisateurs finaux |

| Par type de test | Chimie clinique |

| Diagnostic moléculaire | |

| Immunodiagnostic | |

| Hématologie | |

| Autres types de tests | |

| Par produit | Instruments |

| Réactifs et consommables | |

| Logiciels et services | |

| Par application | Maladie infectieuse |

| Diabète | |

| Oncologie | |

| Cardiologie | |

| Néphrologie | |

| Autres applications | |

| Par utilisateur final | Laboratoires de diagnostic indépendants |

| Laboratoires hospitaliers et cliniques | |

| Laboratoires académiques et CRO | |

| Autres utilisateurs finaux |

Questions clés répondues dans le rapport

Quelle est la taille du marché sud-coréen du diagnostic in vitro en 2025 ?

Il est évalué à 2,10 milliards USD et devrait atteindre 2,73 milliards USD d'ici 2030.

Quel type de test croît le plus rapidement en Corée du Sud ?

Le diagnostic moléculaire devrait croître avec un TCAC de 9,2 % jusqu'en 2030 sur le dos de l'expansion PCR multiplex.

Pourquoi les réactifs dominent-ils les revenus diagnostiques sud-coréens ?

Les réactifs et consommables génèrent 74,6 % des revenus de 2024 car les achats récurrents suivent chaque placement d'instrument.

Quel rôle jouent les laboratoires indépendants dans l'écosystème diagnostique coréen ?

Ils traitent 55 % du volume de tests, exploitant l'automatisation et l'échelle pour livrer des résultats rapides et rentables à l'échelle nationale.

Comment la loi sur les produits médicaux numériques affectera-t-elle les entrants du marché ?

La loi établit des critères d'approbation clairs pour les diagnostics pilotés par IA, ajoutant des étapes de conformité mais offrant aussi des voies définies pour les solutions logicielles innovantes.

Quel domaine d'application devrait avancer le plus rapidement ?

Les diagnostics d'oncologie, soutenus par la démographie vieillissante et l'adoption de la médecine de précision, devraient croître avec un TCAC de 8,5 % jusqu'en 2030.

Dernière mise à jour de la page le: