Taille du marché du polyéthylène téréphtalate (PET) en Amérique du Sud

| Période d'étude | 2017 - 2029 | |

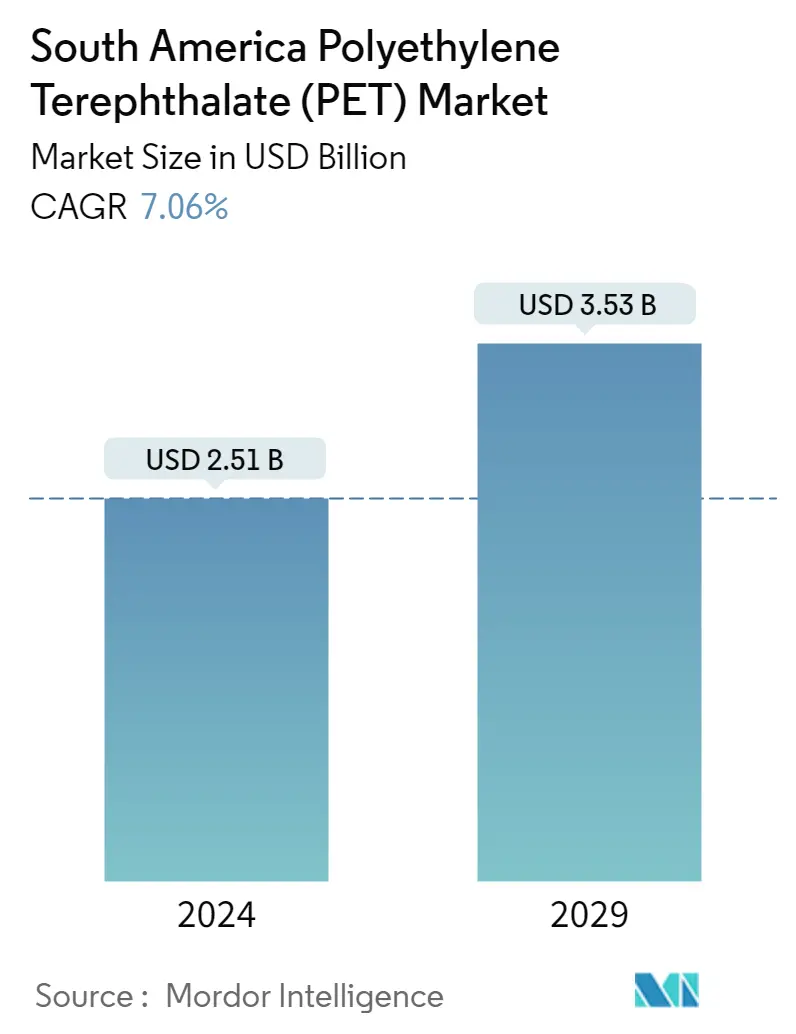

| Taille du Marché (2024) | 2.51 milliards de dollars | |

| Taille du Marché (2029) | 3.53 milliards de dollars | |

| Plus grande part par industrie de l'utilisateur final | Emballage | |

| CAGR (2024 - 2029) | 7.06 % | |

| Plus grande part par pays | Brésil | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du polyéthylène téréphtalate (PET) en Amérique du Sud

La taille du marché du polyéthylène téréphtalate dAmérique du Sud est estimée à 2,51 milliards USD en 2024 et devrait atteindre 3,53 milliards USD dici 2029, avec un TCAC de 7,06 % au cours de la période de prévision (2024-2029).

Changement des modes de vie et croissance des emballages prêts à la vente pour répondre à la demande du marché

- Le marché sud-américain du polyéthylène téréphtalate se classe au quatrième rang mondial pour la consommation de PET. L'industrie a enregistré une croissance de 8,72%, en valeur, en 2022 par rapport à 2021.

- Lindustrie de lemballage est le plus gros consommateur de résine PET. Il a enregistré un taux de croissance annuel de 8,75% en valeur en 2022 par rapport à l'année précédente, en raison d'un changement significatif dans les préférences des consommateurs vers les aliments prêts à l'emploi et les modes de vie nomades, ainsi que de la croissance des emballages prêts à être vendus au détail.. Cela stimule la demande de matériaux demballage. Par exemple, la production demballages en plastique dans la région est passée à 6069 kilotonnes en 2022, contre 5816 kilotonnes en 2021.

- Le marché devrait enregistrer un TCAC de 7,08 %, en valeur, au cours de la période de prévision (2023-2029), lindustrie électrique et électronique signalant le TCAC le plus élevé de 8,44 %, en valeur, au cours de la période de prévision. Des tendances telles que lutilisation de matériaux avancés, lélectronique organique, la miniaturisation et les technologies de rupture comme la 5G, lintelligence artificielle (IA) et lInternet des objets (IoT) devraient permettre des pratiques de fabrication intelligentes et agir comme des moteurs de croissance pour lindustrie.

- Lindustrie de lemballage est la deuxième industrie à la croissance la plus rapide. Il devrait enregistrer un TCAC de 7,07 %, en valeur, au cours de la période de prévision grâce à la mise en œuvre par les gouvernements d'une législation sans plastique, obligeant les détaillants et les marques grand public à s'orienter vers des choix d'emballages durables comme le polymère PET, car il s'agit d'un matériau entièrement recyclable. Le volume de production demballages devrait atteindre 8553 kilotonnes dici 2029, contre 6069 kilotonnes en 2022. Ainsi, la croissance de la production demballages en plastique devrait stimuler le marché au cours de la période de prévision.

Le Brésil restera dominant au cours de la période de prévision

- Le PET a un large éventail d'applications dans les domaines de l'emballage, de l'électricité et de l'électronique, tels que l'emballage d'aliments et de boissons, de boissons gazeuses en format pratique, d'eau, de bobines, d'encapsulations électriques, d'appareils électriques et de compteurs intelligents. LAmérique du Sud représentait 9,17 % de la consommation mondiale de résine PET en 2022 en valeur.

- Le Brésil est le consommateur de résine PET le plus important et à la croissance la plus rapide de la région, avec la part la plus élevée de 66,63 % et un TCAC de 7,21 % en termes de valeur et de volume au cours de la période de prévision. Cette croissance est due à la croissance de ses secteurs de lemballage, de lélectricité et de lélectronique ainsi que des machines industrielles. La demande d'emballages en plastique flexibles augmente en raison de l'utilisation de produits légers, de la croissance du commerce électronique, de l'accent mis sur la durabilité et des taux d'adoption plus élevés parmi les principaux fabricants de produits de consommation de la région. Le marché du commerce électronique du pays devrait atteindre un chiffre d'affaires de 94,63 milliards USD en 2027, contre 53,86 milliards USD en 2023. La croissance du marché de l'emballage devrait stimuler la demande de résines PET au cours de la période de prévision.

- La demande de résine PET en Argentine augmente considérablement en raison de la croissance des industries de l'emballage et de l'électricité et de l'électronique. La demande croissante dappareils électroniques et dappareils grand public technologiquement avancés, tels que les smartphones, les ordinateurs portables, les ordinateurs, les appareils photo et les téléviseurs, devrait stimuler la demande délectronique grand public dans les années à venir. Les ventes d'appareils électroniques grand public dans le pays devraient atteindre un chiffre d'affaires de 3,4 milliards USD en 2027, contre 2,0 milliards USD en 2023. En conséquence, la croissance du marché de l'électricité et de l'électronique dans le pays devrait stimuler la demande de résine PET dans le pays. l'avenir.

Tendances du marché du polyéthylène téréphtalate (PET) en Amérique du Sud

- Multiplier les accords et les partenariats pour booster la croissance

- Croissance rapide des ventes de véhicules électriques pour augmenter lindustrie

- Réformes gouvernementales et augmentation des investissements dans les infrastructures pour soutenir la croissance de lindustrie

- Lemballage alimentaire pour stimuler la demande demballages en plastique

- La demande de l'industrie de l'emballage pour stimuler la demande de PET

- Les prix volatils du pétrole brut, associés à des facteurs géopolitiques, dicteront les prix de la résine PET

- Demande croissante de bouteilles provenant des unités de fabrication deau minérale et de boissons

- Les stratégies de gestion des déchets initiées par différents gouvernements de la région poussent au recyclage du PET

Aperçu du marché du polyéthylène téréphtalate (PET) en Amérique du Sud

Le marché sud-américain du polyéthylène téréphtalate (PET) est assez consolidé, les cinq plus grandes entreprises en occupant 100 %. Les principaux acteurs de ce marché sont Alfa SAB de CV, China Petroleum Chemical Corporation, Enka, Indorama Ventures Public Company Limited et Reliance Industries Limited (triés par ordre alphabétique).

Leaders du marché du polyéthylène téréphtalate (PET) en Amérique du Sud

Alfa S.A.B. de C.V.

China Petroleum & Chemical Corporation

Enka

Indorama Ventures Public Company Limited

Reliance Industries Limited

Other important companies include Far Eastern New Century Corporation, Formosa Plastics Group, SABIC.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Rapport sur le marché du polyéthylène téréphtalate (PET) en Amérique du Sud – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Tendances des utilisateurs finaux

- 4.1.1 Aérospatial

- 4.1.2 Automobile

- 4.1.3 Bâtiment et construction

- 4.1.4 Électrique et électronique

- 4.1.5 Emballage

- 4.2 Tendances d’importation et d’exportation

- 4.2.1 Commerce de polyéthylène téréphtalate (PET)

- 4.3 Tendances des prix

- 4.4 Tendances des formulaires

- 4.5 Aperçu du recyclage

- 4.5.1 Tendances en matière de recyclage du polyéthylène téréphtalate (PET)

- 4.6 Cadre réglementaire

- 4.6.1 Argentine

- 4.6.2 Brésil

- 4.7 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Industrie des utilisateurs finaux

- 5.1.1 Automobile

- 5.1.2 Bâtiment et construction

- 5.1.3 Électrique et électronique

- 5.1.4 Industriel et machines

- 5.1.5 Emballage

- 5.1.6 Autres industries d'utilisateurs finaux

- 5.2 Pays

- 5.2.1 Argentine

- 5.2.2 Brésil

- 5.2.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 China Petroleum & Chemical Corporation

- 6.4.3 Enka

- 6.4.4 Far Eastern New Century Corporation

- 6.4.5 Formosa Plastics Group

- 6.4.6 Indorama Ventures Public Company Limited

- 6.4.7 Reliance Industries Limited

- 6.4.8 SABIC

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ENGINEERING PLASTICS

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Cadre des cinq forces de Porter (analyse de l'attractivité de l'industrie)

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie du polyéthylène téréphtalate (PET) en Amérique du Sud

L'automobile, le bâtiment et la construction, l'électricité et l'électronique, l'industrie et les machines, l'emballage sont couverts en tant que segments par l'industrie des utilisateurs finaux. L'Argentine et le Brésil sont couverts en tant que segments par pays.

- Le marché sud-américain du polyéthylène téréphtalate se classe au quatrième rang mondial pour la consommation de PET. L'industrie a enregistré une croissance de 8,72%, en valeur, en 2022 par rapport à 2021.

- Lindustrie de lemballage est le plus gros consommateur de résine PET. Il a enregistré un taux de croissance annuel de 8,75% en valeur en 2022 par rapport à l'année précédente, en raison d'un changement significatif dans les préférences des consommateurs vers les aliments prêts à l'emploi et les modes de vie nomades, ainsi que de la croissance des emballages prêts à être vendus au détail.. Cela stimule la demande de matériaux demballage. Par exemple, la production demballages en plastique dans la région est passée à 6069 kilotonnes en 2022, contre 5816 kilotonnes en 2021.

- Le marché devrait enregistrer un TCAC de 7,08 %, en valeur, au cours de la période de prévision (2023-2029), lindustrie électrique et électronique signalant le TCAC le plus élevé de 8,44 %, en valeur, au cours de la période de prévision. Des tendances telles que lutilisation de matériaux avancés, lélectronique organique, la miniaturisation et les technologies de rupture comme la 5G, lintelligence artificielle (IA) et lInternet des objets (IoT) devraient permettre des pratiques de fabrication intelligentes et agir comme des moteurs de croissance pour lindustrie.

- Lindustrie de lemballage est la deuxième industrie à la croissance la plus rapide. Il devrait enregistrer un TCAC de 7,07 %, en valeur, au cours de la période de prévision grâce à la mise en œuvre par les gouvernements d'une législation sans plastique, obligeant les détaillants et les marques grand public à s'orienter vers des choix d'emballages durables comme le polymère PET, car il s'agit d'un matériau entièrement recyclable. Le volume de production demballages devrait atteindre 8553 kilotonnes dici 2029, contre 6069 kilotonnes en 2022. Ainsi, la croissance de la production demballages en plastique devrait stimuler le marché au cours de la période de prévision.

| Automobile |

| Bâtiment et construction |

| Électrique et électronique |

| Industriel et machines |

| Emballage |

| Autres industries d'utilisateurs finaux |

| Argentine |

| Brésil |

| Reste de l'Amérique du Sud |

| Industrie des utilisateurs finaux | Automobile |

| Bâtiment et construction | |

| Électrique et électronique | |

| Industriel et machines | |

| Emballage | |

| Autres industries d'utilisateurs finaux | |

| Pays | Argentine |

| Brésil | |

| Reste de l'Amérique du Sud |

Définition du marché

- Industrie des utilisateurs finaux - Le bâtiment et la construction, lemballage, lautomobile, les machines industrielles, lélectricité et lélectronique et autres sont les industries dutilisateurs finaux prises en compte dans le cadre du marché du polyéthylène téréphtalate.

- Résine - Dans le cadre de l'étude, la résine de polyéthylène téréphtalate vierge sous des formes primaires telles que liquide, poudre, granulés, etc.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Les variables clés quantifiables (industrielles et étrangères) relatives au segment de produit et au pays spécifiques sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base d'une recherche documentaire et d'une revue de la littérature ; ainsi que les principales contributions dexperts. Ces variables sont en outre confirmées par une modélisation de régression (si nécessaire).

- Étape 2 : Créer un modèle de marché : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement