Taille et part du marché de l'acide lactique en Amérique du Sud

Analyse du marché de l'acide lactique en Amérique du Sud par Mordor Intelligence

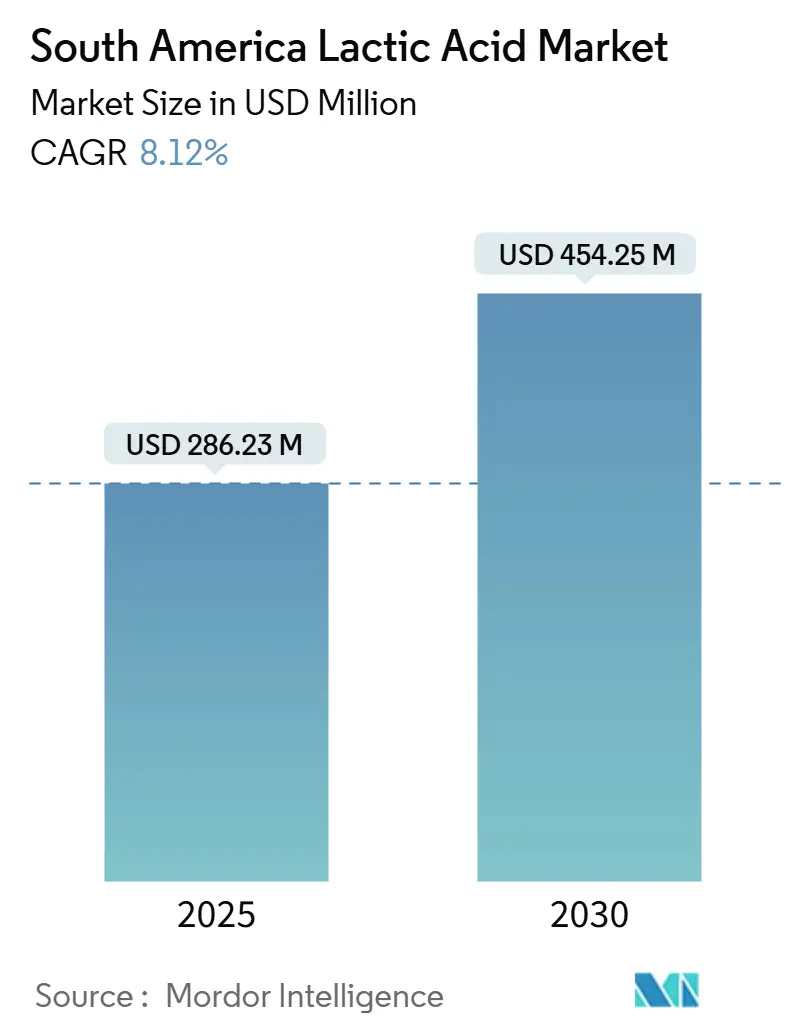

Projeté pour croître d'une valorisation de 286,23 millions USD en 2025 à 454,25 millions USD d'ici 2030, la taille du marché de l'acide lactique en Amérique du Sud est destinée à s'étendre à un TCAC de 8,12%. Cette poussée est largement alimentée par une demande croissante de produits chimiques biosourcés, renforcée par les riches réserves de matières premières de canne à sucre et de maïs de la région. De plus, les politiques énergétiques et industrielles favorables du Brésil jouent un rôle pivot. Le secteur de la transformation alimentaire gravite vers des formulations d'étiquetage propre, tandis que les industries pharmaceutiques et des soins personnels élargissent leur spectre d'application, alimentant la croissance du marché. Les nuances géographiques influencent considérablement la dynamique du marché. Le complexe intégré de canne à sucre du Brésil constitue l'épine dorsale de l'approvisionnement régional, garantissant une matière première constante. La Colombie émerge rapidement comme le marché de consommateurs à la croissance la plus rapide, stimulé par une demande accrue dans divers secteurs. En revanche, l'Argentine et le Chili se concentrent sur des niches à prix élevés, répondant à des applications spécifiques. L'arène concurrentielle est modérément intense, présentant des opportunités tant pour les entités régionales que pour les entreprises mondiales de revendiquer leur part. Les entreprises se concentrent sur les qualités et applications à haute valeur, visant à consolider leur présence dans ce marché en pleine croissance.

Principaux points à retenir du rapport

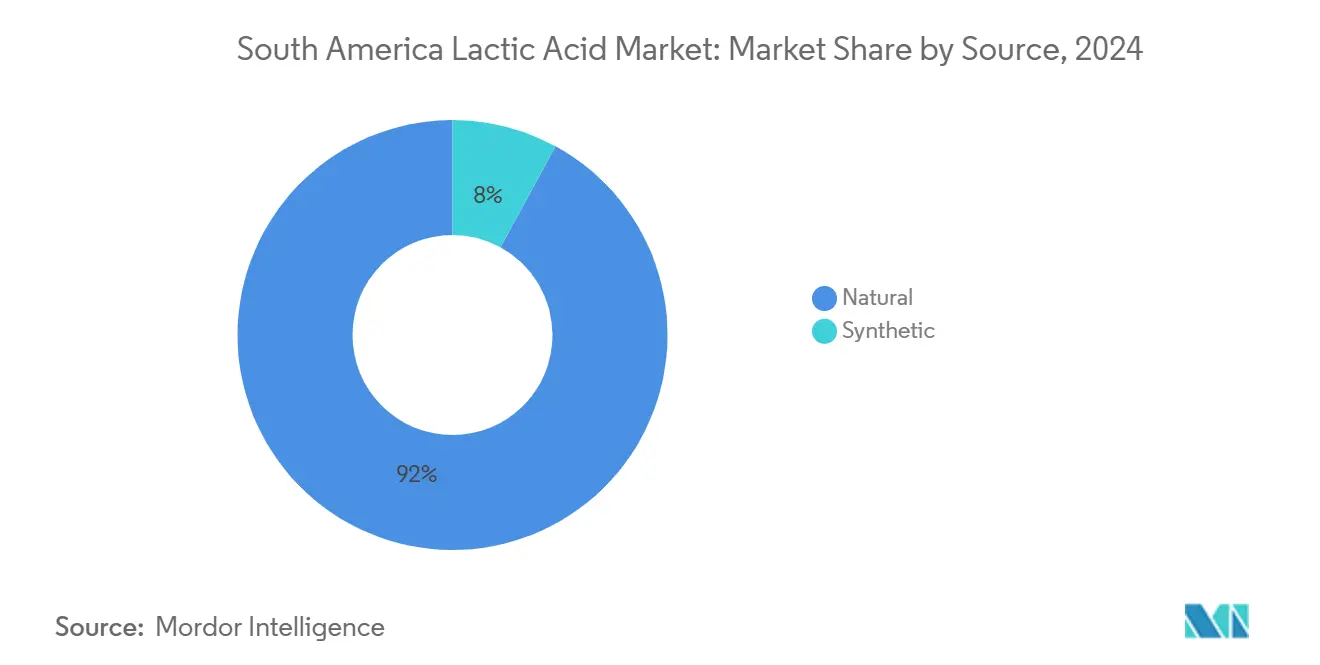

- Par source, l'acide lactique naturel détenait 92,04% de la part du marché de l'acide lactique en Amérique du Sud en 2024 et devrait croître à un TCAC de 8,52% jusqu'en 2030.

- Par forme, le segment liquide représentait 60,11% de la taille du marché de l'acide lactique en Amérique du Sud en 2024 ; les poudres/granulés devraient croître à un TCAC de 9,34% jusqu'en 2030.

- Par qualité, la qualité alimentaire a capturé 65,41% de part de revenus en 2024, tandis que la qualité pharmaceutique devrait s'étendre à un TCAC de 9,87% jusqu'en 2030.

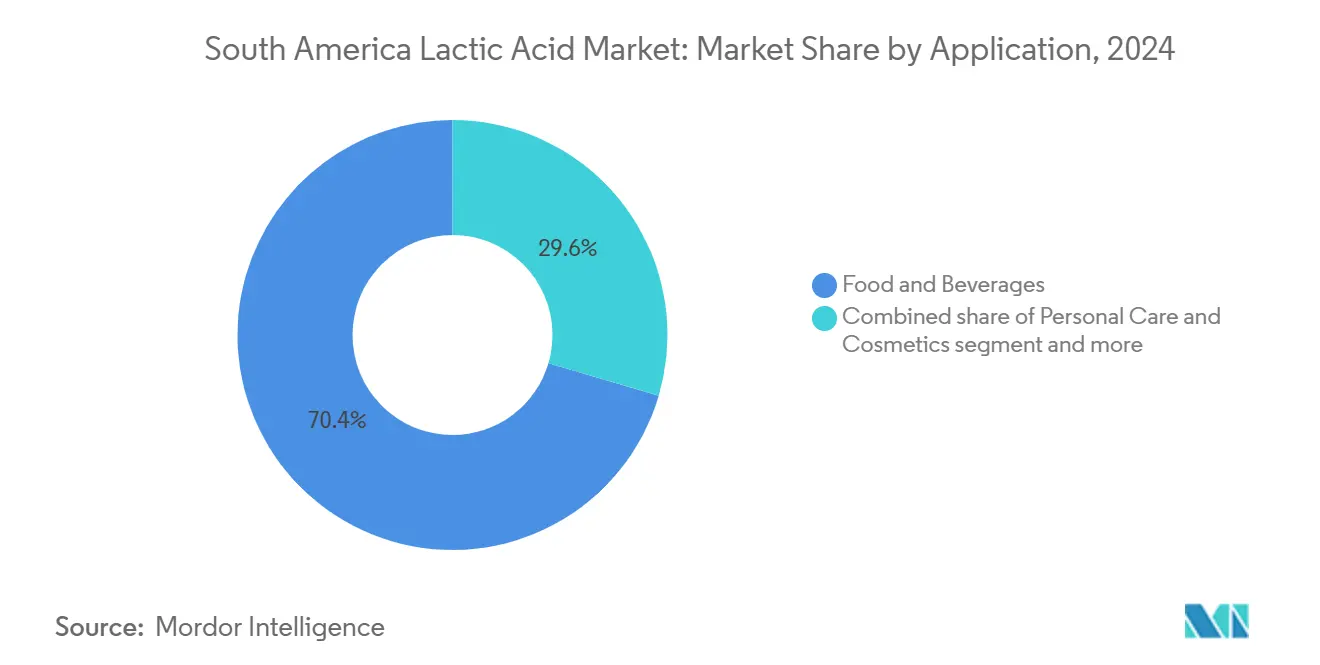

- Par application, l'alimentation et les boissons commandaient 70,44% de la taille du marché de l'acide lactique en Amérique du Sud en 2024 ; les soins personnels et cosmétiques mènent la croissance à 9,48% de TCAC jusqu'en 2030.

- Par géographie, le Brésil menait avec une part de revenus de 48,09% en 2024, tandis que la Colombie affiche le TCAC le plus rapide de 9,11% jusqu'en 2030.

Tendances et perspectives du marché de l'acide lactique en Amérique du Sud

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Croissance de la transformation alimentaire à base de plantes au Brésil stimulant la demande d'acidifiants naturels | +1.8% | Brésil, avec retombées sur l'Argentine et la Colombie | Moyen terme (2-4 ans) |

| Préférence croissante des consommateurs pour les conservateurs d'étiquetage propre dans le segment de la boulangerie | +1.4% | Régional, avec adoption la plus forte au Brésil et au Chili | Court terme (≤ 2 ans) |

| Incitations gouvernementales pour la production de produits chimiques biosourcés de canne à sucre au Brésil | +1.2% | Brésil, avec pression concurrentielle sur les marchés voisins | Long terme (≥ 4 ans) |

| Utilisation croissante de l'acide lactique dans les acidifiants d'alimentation animale pour lutter contre l'interdiction d'antibiotiques | +1.0% | Régional, avec gains précoces au Brésil, Argentine, Colombie | Moyen terme (2-4 ans) |

| Entreprises pharmaceutiques adoptant l'acide lactique pour les formulations médicamenteuses topiques en dermatologie | +0.9% | Marchés urbains à travers le Brésil, l'Argentine, le Chili | Long terme (≥ 4 ans) |

| Demande croissante d'alternatives laitières fermentées sur les marchés urbains sud-américains | +0.7% | Centres urbains au Brésil, en Argentine, en Colombie | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Croissance de la transformation alimentaire à base de plantes au Brésil stimulant la demande d'acidifiants naturels

Le secteur alimentaire à base de plantes du Brésil connaît des avancées réglementaires significatives, qui devraient stimuler l'adoption d'acidifiants naturels dans les processus de fabrication. Les organismes de réglementation tels qu'ANVISA et MAPA affinent activement leurs cadres pour les produits à base de plantes. Ces mises à jour visent à éliminer la confusion des consommateurs tout en établissant des normes claires d'identité et de qualité minimales. Ce changement réglementaire favorise une demande standardisée de conservateurs naturels, l'acide lactique émergeant comme une solution clé[1]International Bar Association, "The regulatory framework of plant-based food in Brazil", www.ibanet.org. Les réglementations proposées exigent un étiquetage clair pour distinguer les produits à base de plantes de ceux d'origine animale, encourageant les fabricants à adopter des acidifiants naturels qui s'alignent sur les stratégies d'étiquetage propre et axées sur la durabilité. Les installations de transformation intègrent de plus en plus l'acide lactique dans leurs opérations, tirant parti de ses avantages pour le contrôle du pH et l'extension de la durée de conservation dans diverses applications, notamment les alternatives à la viande à base de plantes, les substituts laitiers et les produits fermentés. L'accent mis par le secteur sur l'innovation, particulièrement dans le développement d'offres à base de plantes et d'étiquetage propre, alimente davantage la demande d'acidifiants naturels. Ces ingrédients non seulement se conforment aux exigences réglementaires en évolution mais répondent également aux attentes croissantes des consommateurs pour des formulations de produits durables et transparentes. Cet alignement double avec les tendances réglementaires et du marché positionne les acidifiants naturels comme des composants essentiels dans la croissance continue du secteur alimentaire à base de plantes du Brésil.

Préférence croissante des consommateurs pour les conservateurs d'étiquetage propre dans le segment de la boulangerie

Le mouvement d'étiquetage propre génère des changements significatifs dans les formulations de boulangerie sud-américaines alors que les consommateurs exigent de plus en plus de transparence et d'ingrédients naturels plutôt que des alternatives synthétiques. Les acides organiques, particulièrement l'acide lactique, émergent comme des composants clés en raison de leur double fonctionnalité. L'acide lactique combat efficacement les pathogènes d'origine alimentaire tels qu'E. coli et Salmonella grâce à son double mécanisme de réduction du pH et d'action antimicrobienne directe, tout en maintenant la qualité sensorielle des produits de boulangerie. Cette capacité permet aux formulateurs de remplacer les conservateurs synthétiques sans compromettre les normes de sécurité alimentaire. En réponse à cette demande croissante, les fabricants de boulangerie brésiliens adoptent des solutions à base d'acide lactique qui non seulement prolongent la durée de conservation mais s'alignent également sur les revendications d'étiquetage propre. Au-delà de la conservation, les dérivés d'acide lactique, tels que PURACAL® PP, sont utilisés pour réduire la formation d'acrylamide-un composé nocif généré pendant les processus de cuisson. Cette fonctionnalité supplémentaire souligne la polyvalence de l'acide lactique, en faisant un ingrédient stratégique pour les fabricants de boulangerie. En abordant les préférences des consommateurs pour les ingrédients naturels et en adhérant aux réglementations strictes de sécurité alimentaire, l'acide lactique joue un rôle pivot dans la refonte du marché de la boulangerie en Amérique du Sud.

Incitations gouvernementales pour la production de produits chimiques biosourcés de canne à sucre au Brésil

Le cadre politique robuste de biocarburants du Brésil génère des opportunités significatives pour la production d'acide lactique grâce au développement de bioraffineries intégrées et à l'optimisation des matières premières. La loi ' Carburant du Futur ' impose une augmentation du mélange d'éthanol de 22% à 27% et du mélange de biodiesel de 14% à 20% d'ici 2030, renforçant la chaîne de valeur de la canne à sucre et promouvant des pratiques énergétiques durables[2]Presidency of the Republic, "Lula enacts Fuel of the Future law: "Brazil will drive the world's largest energy revolution"", www.gov.br. L'accent de cette politique sur l'amélioration de la matrice d'énergie renouvelable crée des opportunités en aval pour les producteurs de produits chimiques de capitaliser sur les matières premières dérivées de la canne à sucre pour des applications à haute valeur au-delà de la production de carburant, telles que les bioplastiques et autres produits biochimiques. De plus, le Programme National de Mobilité Verte et d'Innovation (Mover) du Brésil a alloué 3,5 milliards BRL en incitations fiscales pour 2024, avec des augmentations annuelles prévues pour encourager les pratiques industrielles respectueuses de l'environnement. Ces incitations ciblent spécifiquement les entreprises adoptant des méthodes de production durables et délocalisant leurs opérations au Brésil, offrant des avantages concurrentiels aux producteurs d'acide lactique utilisant des matières premières biosourcées. En intégrant la production de biocarburants et de produits biochimiques, les fabricants peuvent réaliser des économies d'échelle, réduire les coûts de production et bénéficier d'investissements d'infrastructure partagés, consolidant davantage la position du Brésil en tant que leader mondial de la production chimique durable.

Utilisation croissante de l'acide lactique dans les acidifiants d'alimentation animale pour lutter contre l'interdiction d'antibiotiques

En Amérique du Sud, l'évolution des réglementations de l'élevage stimule l'adoption d'acidifiants d'alimentation à base d'acide lactique alors que les producteurs s'éloignent des antibiotiques promoteurs de croissance. Des pays tels que l'Argentine, le Brésil, le Chili, la Colombie et l'Uruguay ont mis en place des systèmes d'autorisation de mise sur le marché pour les produits médicaux vétérinaires. Parmi ceux-ci, quatre pays ont interdit l'utilisation de promoteurs de croissance dérivés d'antibiotiques d'importance critique, créant un environnement réglementaire qui encourage l'utilisation d'alternatives d'acides organiques. Ces alternatives non seulement soutiennent les performances animales mais s'alignent également sur les stratégies de prévention de la résistance antimicrobienne (RAM), qui deviennent une priorité dans toute la région. Le Brésil, en particulier, est positionné pour une croissance significative de son marché de nutrition animale pendant la période de prévision. ADM, un acteur clé de l'industrie, étend sa capacité de production de 40% en 2024 en établissant de nouvelles installations de prémélange au Paraná. Cette expansion est stratégiquement conçue pour servir les marchés domestiques et régionaux, avec un focus sur les formulations personnalisées pour les secteurs de la volaille et de l'aquaculture. L'acide lactique joue un rôle pivot dans ces formulations, offrant des avantages doubles de contrôle des pathogènes et d'amélioration de l'efficacité de conversion alimentaire. De plus, la fermentation de bactéries lactiques est reconnue pour sa capacité à améliorer la biodisponibilité des nutriments tout en réduisant la formation de composés nocifs. Ce processus soutient la santé animale et améliore l'économie de production, en faisant une solution précieuse pour les opérations d'élevage intensif. Alors que les cadres réglementaires continuent d'évoluer, la demande pour de telles solutions d'alimentation durables et améliorant les performances devrait croître, façonnant davantage la dynamique du marché en Amérique du Sud.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Volatilité des prix des matières premières (maïs, canne à sucre) impactant les marges de production | -1.6% | Brésil principalement, avec effets secondaires en Argentine | Court terme (≤ 2 ans) |

| Disponibilité limitée d'infrastructure de fermentation de qualité alimentaire en dehors du Brésil | -1.2% | Argentine, Colombie, Chili, Pérou | Moyen terme (2-4 ans) |

| Normes strictes d'élimination des effluents augmentant les coûts d'exploitation dans les pays andins | -0.8% | Chili, Pérou, Colombie | Long terme (≥ 4 ans) |

| Concurrence d'acidifiants importés moins chers tels que l'acide citrique d'Asie | -0.9% | Régional, avec impact le plus fort en Argentine et au Chili | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des matières premières (maïs, canne à sucre) impactant les marges de production

Les producteurs d'acide lactique sud-américains font face à des pressions de marge significatives dues à l'instabilité des prix des matières premières, alimentée par une volatilité accrue des marchés de matières premières agricoles influencés par des facteurs climatiques et politiques. Au Brésil, la production de canne à sucre reste sous contrainte due aux conditions météorologiques défavorables. La récolte 2025/26 devrait diminuer de 2% par rapport à la saison précédente, malgré une superficie de culture stable. Cette baisse est attribuée à une chute de productivité de 2,3% causée par les conditions de sécheresse dans les régions productrices clés, ce qui fait monter les coûts de matières premières pour les fabricants dépendants des substrats dérivés de la canne à sucre. Simultanément, l'expansion rapide de la production d'éthanol de maïs intensifie la concurrence pour les matières premières de maïs. La consommation de maïs du Brésil devrait atteindre 3 464 millions de boisseaux en 2024/25, alors que 25 usines d'éthanol opérationnelles concurrencent avec les applications traditionnelles d'alimentation et d'alimentation. Ce double défi de disponibilité réduite de canne à sucre et de demande accrue de maïs a poussé les prix domestiques des matières premières à leurs niveaux les plus élevés depuis 2022. Pour naviguer ces pressions, les producteurs d'acide lactique optimisent leurs stratégies d'approvisionnement en matières premières et explorent activement des options de substrat alternatives. Ces mesures sont critiques pour maintenir un positionnement concurrentiel dans un marché de plus en plus façonné par les perturbations de chaîne d'approvisionnement et les coûts d'intrants croissants.

Disponibilité limitée d'infrastructure de fermentation de qualité alimentaire en dehors du Brésil

Les pays voisins du Brésil font face à des défis d'infrastructure significatifs, qui entravent la croissance du marché régional. Les pôles industriels établis dans la région dominent la capacité de fermentation de qualité alimentaire, tandis que l'infrastructure intégrée d'usines sucrières du Brésil, conçue pour soutenir la production biochimique, souligne une disparité flagrante. En contraste, les nations voisines manquent de la fondation industrielle nécessaire pour les processus de fermentation à grande échelle. L'Argentine applique des réglementations strictes pour les installations de production d'alimentation animale, exigeant l'enregistrement et la conformité avec des normes d'hygiène et sanitaires rigoureuses. Ces demandes réglementaires augmentent considérablement les exigences d'investissement en infrastructure. Les petites opérations visant à entrer sur le marché de production d'acide lactique font face à des barrières substantielles, incluant des coûts initiaux élevés pour la supervision technique et les systèmes de contrôle qualité. En 2023, le Département du Commerce des États-Unis rapporte que le secteur alimentaire transformé de la Colombie contribue 28% à sa production manufacturière mais reste fortement dépendant des importations[3]U.S. Department of Commerce, "Colombia Country Commercial Guide", www.trade.gov. Cette dépendance est principalement due à la capacité domestique limitée pour produire des produits chimiques spécialisés, tels que l'acide lactique de qualité pharmaceutique. Bien que cette lacune d'infrastructure crée des opportunités pour les acteurs établis de s'étendre régionalement, elle pose simultanément des défis significatifs pour les nouveaux entrants. Sans accès aux installations de fermentation de qualité alimentaire et aux systèmes robustes d'assurance qualité, ces nouveaux venus font face à des obstacles considérables pour concurrencer sur le marché.

Analyse par segment

Par source : Dominance du segment naturel

En 2024, l'acide lactique naturel commande une part de marché dominante de 92,04% et devrait s'étendre à un TCAC robuste de 8,52% jusqu'en 2030. Cette croissance est largement alimentée par les riches matières premières agricoles du Brésil et un appétit croissant des consommateurs pour les ingrédients biosourcés. L'infrastructure sophistiquée de traitement de la canne à sucre du Brésil, facilement adaptable à la production biochimique, offre un avantage de coût notable par rapport aux homologues synthétiques. De plus, les normes strictes de sécurité et d'efficacité du Ministère de l'Agriculture brésilien pour les ingrédients d'alimentation naturels renforcent l'adoption d'acide lactique dérivé naturellement dans la nutrition animale. La récente promulgation de la Loi #15.070/2024 fortifie davantage le segment naturel, instituant des références de qualité rigoureuses pour les produits microbiens et biotechnologiques en agriculture et élevage, assurant ainsi la cohérence des produits et l'expansion du marché.

De plus, renforcé par les initiatives gouvernementales championnes de la production chimique biosourcée et l'utilisation croissante d'acide lactique naturel dans les produits alimentaires d'étiquetage propre, le marché connaît une croissance significative. En 2023, le Bureau de Recherche Énergétique du Brésil a souligné un volume record de traitement de canne à sucre de 713 millions de tonnes, soutenu par la production d'éthanol à base de canne à sucre et de maïs. Cette réalisation garantit un approvisionnement fiable en matières premières pour les producteurs d'acide lactique naturel. De plus, l'engagement de la Banque de Développement de l'Amérique Latine au développement durable et à l'amélioration de la qualité environnementale propulse davantage la préférence pour les produits chimiques naturels par rapport aux synthétiques dans diverses applications industrielles.

Par forme : Leadership de la forme liquide

En 2024, l'acide lactique liquide sécurise une part significative de 60,11% du marché, alimentée par son efficacité opérationnelle dans le traitement alimentaire à grande échelle et son incorporation transparente dans les formulations de boissons. La forme liquide offre une facilité de manipulation et un dosage précis, qui sont critiques pour les applications telles que l'acidification laitière, la conservation de la viande et le contrôle du pH des boissons. Ces attributs la rendent indispensable dans l'industrie de transformation alimentaire expansive d'Amérique du Sud. De plus, le code alimentaire strict de l'Argentine, qui décrit des normes spécifiques pour les produits laitiers et les additifs alimentaires, a favorisé une demande standardisée d'acidifiants liquides. Ces acidifiants s'intègrent sans effort dans les systèmes de traitement existants, consolidant davantage leur dominance du marché.

Le segment poudres et granulés est positionné pour une croissance rapide, avec un TCAC projeté de 9,34% jusqu'en 2030. Cette croissance est alimentée par la préférence croissante pour les formulations stables à l'étagère dans les applications de mélange sec et les marchés d'exportation, où les formes concentrées réduisent les coûts de transport. Le segment bénéficie également des applications industrielles, particulièrement dans le traitement de l'eau. La Banque Mondiale a souligné le besoin d'investissements significatifs dans l'infrastructure des eaux usées de l'Amérique Latine, estimant 80 milliards USD pour l'assainissement et 33 milliards USD pour le traitement des eaux usées entre 2010 et 2030. Ces investissements créent des opportunités pour les formes en poudre dans les processus industriels de traitement de l'eau. De plus, le segment poudre gagne du terrain dans l'industrie de l'alimentation animale, où ses capacités de mélange sec et sa durée de conservation prolongée offrent des avantages opérationnels. Ces caractéristiques sont particulièrement précieuses pour les fabricants d'aliments desservant le secteur d'élevage croissant de la région, stimulant davantage l'expansion du segment.

Par qualité : Dominance de la qualité alimentaire

En 2024, l'acide lactique de qualité alimentaire détient une part commandante de 65,41% du marché, soulignant son rôle pivot dans l'industrie de transformation alimentaire florissante d'Amérique du Sud. Cette dominance est soutenue par des cadres réglementaires bien établis qui assurent clarté et conformité pour les applications alimentaires. Le code alimentaire de l'Argentine fournit des spécifications précises pour les additifs alimentaires, tandis qu'ANVISA du Brésil offre des directives claires pour les approbations d'ingrédients alimentaires, favorisant la confiance parmi les fabricants. De plus, le Département du Commerce des États-Unis rapporte que le secteur alimentaire transformé de la Colombie représente 28% de la production manufacturière du pays, avec un focus croissant sur les produits sains et biologiques stimulant la demande d'acidifiants naturels comme l'acide lactique de qualité alimentaire. Le Chili, comme le deuxième plus grand marché pour les exportations agricoles américaines en Amérique Latine, contribue davantage à la demande croissante d'ingrédients de qualité alimentaire dans les applications d'aliments transformés, consolidant la position du segment sur le marché.

L'acide lactique de qualité pharmaceutique émerge comme le segment à croissance la plus rapide, avec un TCAC projeté de 9,87% jusqu'en 2030. Cette croissance est alimentée par ses applications en expansion dans les formulations médicamenteuses topiques et les traitements dermatologiques, particulièrement dans les marchés urbains où la demande de solutions de soins de santé avancées augmente. La modernisation réglementaire en cours du Pérou, menée par des agences telles que MINSA, améliore les normes pharmaceutiques et de sécurité alimentaire, créant un environnement favorable à l'adoption d'acide lactique de qualité pharmaceutique. La croissance rapide du segment est également stimulée par son utilisation dans les applications parentérales et les nutraceutiques, où les exigences de qualité strictes permettent des opportunités de prix premium. Les fournisseurs établis avec de fortes capacités d'assurance qualité sont bien positionnés pour capitaliser sur cette tendance, accélérant davantage l'expansion du segment.

Par application : Leadership de l'alimentation et des boissons

En 2024, les applications d'alimentation et de boissons dominent le marché avec une part de 70,44%, soulignant le rôle indispensable de l'acide lactique dans la conservation alimentaire, l'acidification et l'amélioration des saveurs à travers l'Amérique du Sud. Ce segment inclut les applications de boulangerie qui prolongent la durée de vie des produits, le traitement laitier pour réguler les niveaux de pH, la conservation de la viande pour inhiber la détérioration, et les formulations de boissons qui améliorent les profils de goût. L'Accord de Promotion Commerciale États-Unis-Colombie a rationalisé l'entrée sur le marché des ingrédients alimentaires, stimulant considérablement l'adoption d'acide lactique dans le secteur alimentaire transformé croissant de la Colombie. De plus, la demande croissante d'aliments de commodité et de produits d'étiquetage propre soutient davantage l'expansion des applications d'acide lactique dans la région.

Le segment des soins personnels et cosmétiques est positionné pour croître à un TCAC impressionnant de 9,48% jusqu'en 2030, alimenté par la préférence croissante des consommateurs pour les agents hydratants naturels et les formulations anti-âge, particulièrement dans les zones urbaines d'Amérique du Sud. Cette croissance est soutenue par une sensibilisation accrue aux alternatives naturelles aux ingrédients synthétiques, avec des produits de soins de la peau premium gagnant en popularité parmi les consommateurs urbains. Le Chili, avec son PIB par habitant élevé et sa forte inclination vers les produits importés de haute qualité, présente des opportunités lucratives pour les applications de soins personnels premium. De plus, le système d'évaluation environnementale du pays promeut l'approvisionnement d'ingrédients durables, tandis que la clarté réglementaire pour les ingrédients cosmétiques et l'urbanisation rapide à travers les grandes villes sud-américaines créent un environnement favorable à la croissance du marché. Le focus croissant sur les produits écologiques et éthiquement sourcés s'align également avec les préférences évolutives des consommateurs, stimulant davantage l'expansion du segment.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La dominance du Brésil sur le marché est attribuée à ses vastes ressources agricoles, son infrastructure industrielle avancée et son cadre politique solide soutenant la production chimique biosourcée. En 2024, le Brésil détient une part de marché commandante de 48,09%, principalement due à ses capacités de traitement intégré de canne à sucre. Les usines sucrières du pays ont transitionné vers des bioraffineries, permettant la production de multiples produits biochimiques à partir d'un seul flux de matière première. Selon le rapport d'évaluation du marché 2024 de l'USDA, le secteur de transformation alimentaire du Brésil contribue approximativement 10,8% au PIB, générant une demande substantielle d'acide lactique dans des applications telles que la conservation, l'acidification et l'amélioration des saveurs. Cependant, le secteur fait face à des défis de volatilité de production de canne à sucre. La récolte 2024/25 a vu une baisse de 4,8% due aux conditions climatiques défavorables, résultant en des coûts de matières premières accrus pour les producteurs d'acide lactique.

L'Argentine et le Chili sont des marchés bien établis avec des cadres réglementaires uniques et des dynamiques concurrentielles influençant l'adoption d'acide lactique. Le code alimentaire compréhensif de l'Argentine applique des normes strictes pour les produits laitiers et les additifs alimentaires, assurant une demande constante d'acidifiants de haute qualité tout en augmentant les coûts de conformité pour les producteurs. Le secteur de l'élevage en Argentine bénéficie des politiques commerciales harmonisées du MERCOSUR, qui facilitent le commerce régional tout en maintenant des normes de sécurité alimentaire strictes. Au Chili, un PIB par habitant élevé et une forte préférence pour les produits importés premium créent des opportunités de marché significatives. Le pays se classe comme le deuxième plus grand marché pour les exportations agricoles américaines en Amérique Latine. Cependant, le système d'évaluation environnementale rigoureux du Chili, exigeant en moyenne 386 jours pour les Déclarations d'Impact Environnemental, pose des défis pour les nouvelles installations de production, favorisant ainsi les acteurs établis sur le marché.

La Colombie émerge comme le marché à croissance la plus rapide, avec un TCAC projeté de 9,11% jusqu'en 2030. Cette croissance est alimentée par l'expansion des capacités de transformation alimentaire et la demande croissante des consommateurs pour les ingrédients naturels. Le secteur alimentaire transformé de la Colombie représente 28% de la production manufacturière du pays, avec un focus croissant sur les produits sains et biologiques qui favorisent les acidifiants naturels par rapport aux alternatives synthétiques. Au Pérou, la croissance du marché est soutenue par les efforts de modernisation réglementaire. Des agences telles que MINSA, SENASA et INACAL travaillent en collaboration pour améliorer les normes de sécurité alimentaire et rationaliser les processus d'approbation d'ingrédients. De plus, le réseau étendu d'accords de libre-échange du Pérou avec des pays comme les États-Unis, la Chine et l'Union Européenne crée des opportunités tant pour les importations d'ingrédients que pour la croissance de production orientée vers l'exportation. Le reste de l'Amérique du Sud consiste en des marchés plus petits où la demande est façonnée par l'urbanisation et la sensibilisation croissante des consommateurs aux ingrédients d'étiquetage propre. Cependant, les limitations d'infrastructure en dehors des principaux pôles industriels continuent de restreindre les capacités de production locale.

Paysage concurrentiel

En Amérique du Sud, le marché de l'acide lactique est modérément consolidé avec un mélange d'acteurs nationaux et internationaux en concurrence pour la dominance. Les principaux concurrents investissent dans le développement de produits et élargissent les marchés d'application, tout en adoptant également un marketing stratégique pour contrer la volatilité des coûts des matières premières. Les acteurs clés dans cette arène incluent Corbion NV, Cargill, Incorporated, BASF SE, et Archer-Daniels-Midland Company.

La différenciation technologique joue un rôle pivot dans le paysage concurrentiel. Par exemple, Corbion tire parti de méthodes de production spécialisées et se vante de certifications qualité, incluant le Certificat exclusif d'Adéquation pour le lactate de calcium de la Direction Européenne pour la Qualité des Médicaments. Les focus stratégiques divergent, avec certains acteurs desservant les applications de qualité marchandise et d'autres poursuivant les segments lucratifs pharmaceutiques et cosmétiques.

La production de qualité pharmaceutique en dehors du Brésil présente des opportunités d'espace blanc. Ici, les défis d'infrastructure dissuadent les nouveaux entrants mais offrent des avenues d'expansion pour les acteurs établis avec l'expertise technique requise. La structure du marché soutient tant l'intégration horizontale, permettant aux entreprises de diversifier à travers les qualités et applications, que l'intégration verticale, qui met l'accent sur la sécurité des matières premières et l'accès aux marchés en aval.

Leaders de l'industrie de l'acide lactique en Amérique du Sud

-

Corbion NV

-

Cargill, Incorporated

-

BASF SE

-

Archer-Daniels-Midland Company

-

Henan Jindan Lactic Acid Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Cargill a annoncé sa décision de prendre le contrôle total de SJC Bionergia, un mouvement stratégique attendu pour améliorer les opérations de Cargill sur le marché de l'acide lactique, particulièrement en Amérique du Sud, en consolidant ses ressources et capacités en bioproduits. Cette acquisition renforce les capacités de fermentation de Cargill et l'accès aux matières premières au Brésil, positionnant l'entreprise pour étendre la production d'acide lactique utilisant les ressources agricoles locales.

- Décembre 2024 : Braskem a investi 61 millions USD pour étendre sa capacité de production de biopolymères de 30% à son usine de Triunfo au Brésil, augmentant la production d'éthylène biosourcé de 200 000 à 260 000 tonnes annuellement. Cette expansion soutient la production de produits chimiques biosourcés incluant les dérivés d'acide lactique et renforce la position du Brésil en tant que pôle régional pour la production chimique durable.

- Août 2024 : Brenntag a annoncé l'acquisition de PIC Química e Farmacêutica Ltda. (PIC) et Pharma Special Especialidades Químicas e Farmacêuticas Ltda. au Brésil. Pharma Special Especialidades Quimicas e Farmacêuticas Ltda. a une gamme polyvalente de produits dans son portefeuille, tels que l'Alcool Polyvinylique, l'Acide Lactique, l'Acide Glycolique, l'Alcool Isopropylique, et beaucoup plus.

Portée du rapport sur le marché de l'acide lactique en Amérique du Sud

Le marché de l'acide lactique en Amérique du Sud est segmenté par source, application et géographie. Sur la base de la source, le marché est segmenté par naturel et synthétique. Sur la base de l'application, le marché est segmenté en boulangerie, confiserie, viande, volaille et fruits de mer, produit laitier, boissons, fruits et légumes, et autres. Basé sur la géographie, le rapport fournit une analyse régionale, qui inclut le Brésil, la Colombie, et le reste de l'Amérique du Sud.

| Naturel |

| Synthétique |

| Liquide |

| Solide (Poudre/Granulés) |

| Qualité alimentaire |

| Qualité industrielle |

| Qualité pharmaceutique |

| Qualité cosmétique |

| Alimentation et boissons | Boulangerie |

| Confiserie | |

| Produits laitiers | |

| Viande, volaille et fruits de mer | |

| Boissons | |

| Autres applications d'alimentation et boissons | |

| Soins personnels et cosmétiques | |

| Pharmaceutique | |

| Alimentation animale | |

| Traitement industriel et chimique |

| Brésil |

| Argentine |

| Colombie |

| Chili |

| Pérou |

| Reste de l'Amérique du Sud |

| Par source | Naturel | |

| Synthétique | ||

| Par forme | Liquide | |

| Solide (Poudre/Granulés) | ||

| Par qualité | Qualité alimentaire | |

| Qualité industrielle | ||

| Qualité pharmaceutique | ||

| Qualité cosmétique | ||

| Par application | Alimentation et boissons | Boulangerie |

| Confiserie | ||

| Produits laitiers | ||

| Viande, volaille et fruits de mer | ||

| Boissons | ||

| Autres applications d'alimentation et boissons | ||

| Soins personnels et cosmétiques | ||

| Pharmaceutique | ||

| Alimentation animale | ||

| Traitement industriel et chimique | ||

| Par géographie | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'acide lactique en Amérique du Sud ?

Le marché s'élève à 286,23 millions USD en 2025.

À quelle vitesse le marché devrait-il croître ?

Il devrait atteindre 454,25 millions USD d'ici 2030, montrant un TCAC de 8,12%.

Quel pays détient la plus grande part de marché ?

Le Brésil mène avec 48,09% de part de revenus en 2024.

Pourquoi l'acide lactique naturel est-il si proéminent dans la région ?

Les qualités naturelles capturent 92,04% de part car les matières premières abondantes de canne à sucre et de maïs s'alignent avec les préférences des consommateurs d'étiquetage propre et les politiques brésiliennes favorables.

Dernière mise à jour de la page le: