Taille et parts du marché du auto storage

Analyse du marché du auto storage par Mordor Intelligence

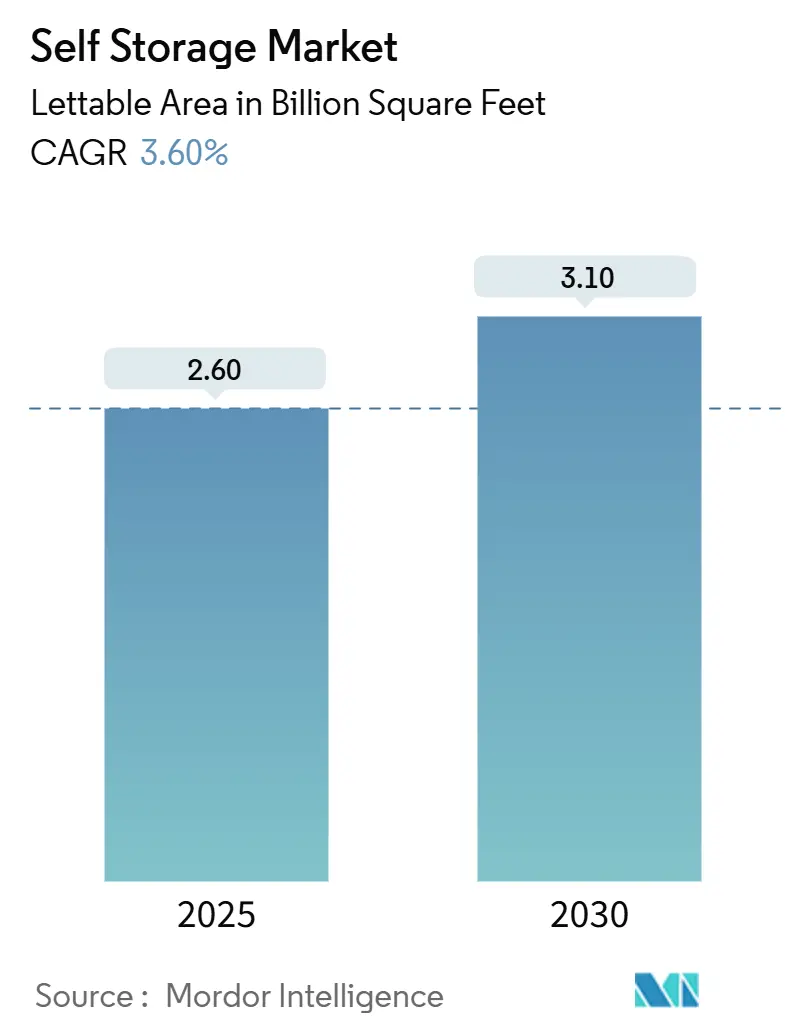

Le marché du auto storage s'étend sur 2,6 milliards de pieds carrés en 2025 et devrait atteindre 3,1 milliards de pieds carrés d'ici 2030, avec une expansion à un TCAC de 3,6%. Le marché du auto storage croît désormais grâce à une optimisation disciplinée des actifs plutôt qu'à la ruée vers la construction de nouveaux sites de l'ère pandémique. L'urbanisation, les micro-commerçants de l'e-commerce et la protection d'actifs résilients au climat soutiennent la demande structurelle, tandis que les plateformes de Localisation numérisées réduisent les dépenses d'exploitation jusqu'à 25% pour les opérateurs déployant des systèmes d'accès intelligents. La consolidation parmi les FPI publiques augmente l'échelle opérationnelle, mais les limites de zonage dans de nombreuses villes maintiennent des barrières à l'entrée élevées, soutenant la stabilité des taux de Localisation. La capacité climatisée-déjà plus de la moitié de l'espace total locatif-montre la plus forte élasticité des prix car les clients paient des primes pour les protections de température et d'humidité. Dans l'ensemble, le marché du auto storage démontre des caractéristiques de flux de trésorerie durables qui continuent d'attirer les capitaux institutionnels même face aux coûts d'assurance croissants liés aux conditions météorologiques extrêmes.

Points clés du rapport

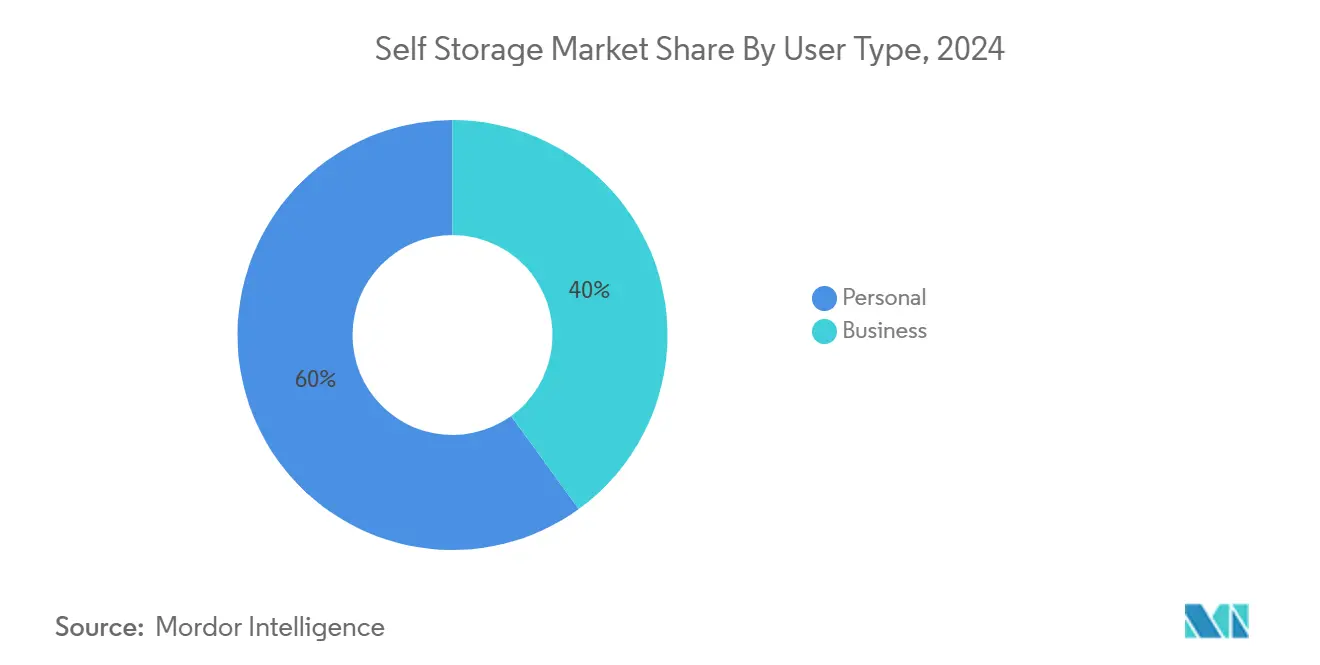

- Par type d'utilisateur, les utilisateurs particuliers représentaient 60% des parts du marché du auto storage en 2024, tandis que le segment des entreprises devrait s'étendre à un TCAC de 7,9% jusqu'en 2030.

- Par type de stockage, les unités climatisées ont capturé 52% de la taille du marché du auto storage en 2024 et devraient croître à un TCAC de 9,8% jusqu'en 2030.

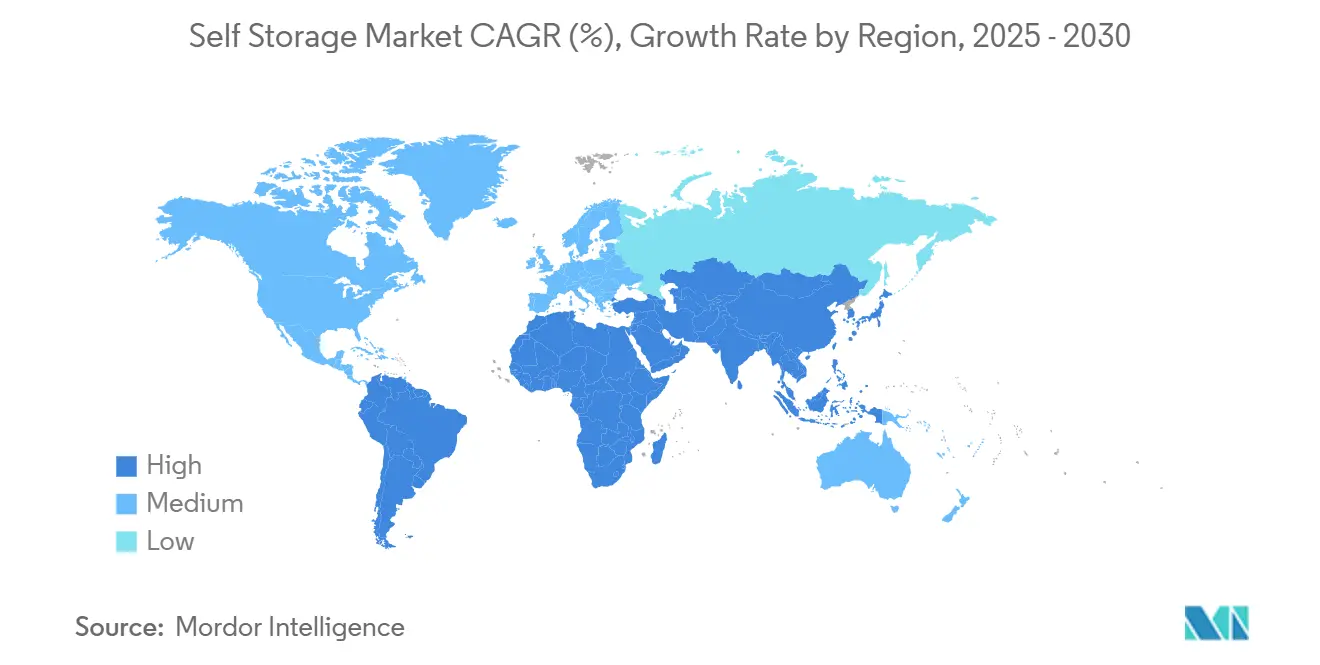

- Par géographie, l'Amérique du Nord menait avec 45% de parts de revenus en 2024 ; l'Asie-Pacifique devrait progresser à un TCAC de 9,3% jusqu'en 2030.

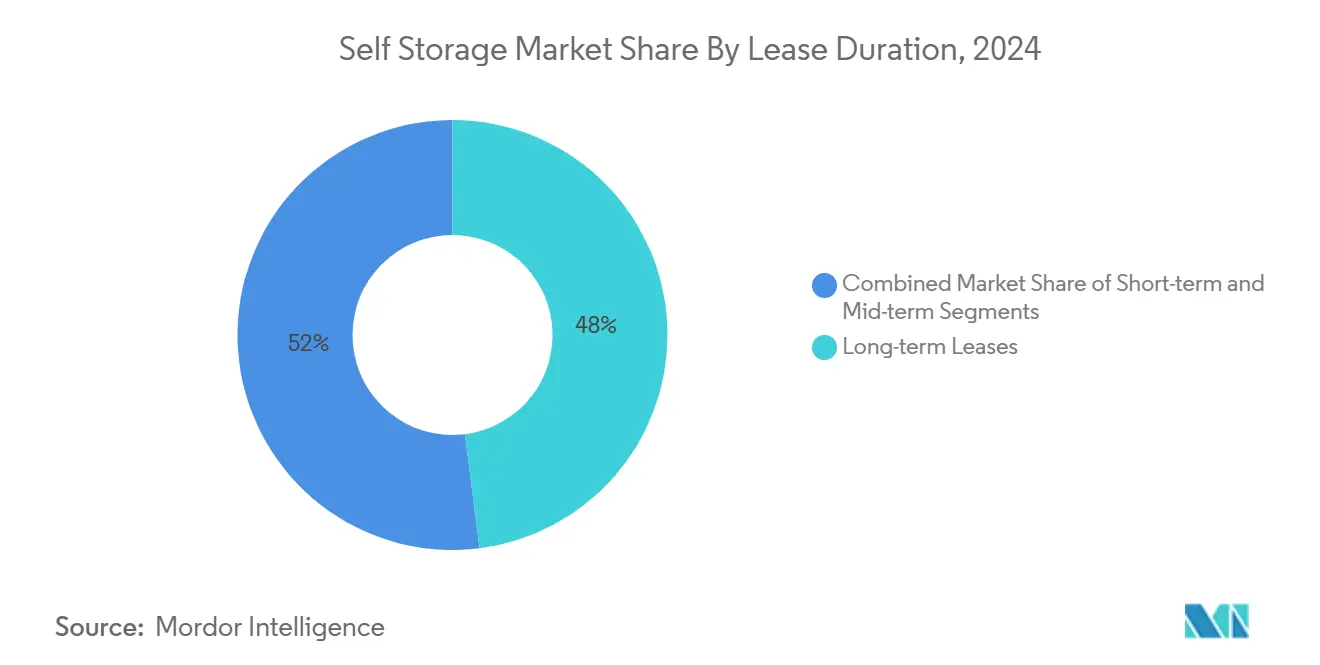

- Par durée de bail, les contrats long terme (≥12 mois) détenaient 48% de la taille du marché du auto storage en 2024, tandis que les locations court terme (<3 mois) enregistrent le TCAC le plus rapide de 8,7% jusqu'en 2030.

- Par taille d'unité, les unités moyennes (50-100 m²) détenaient 40% de la taille du marché du auto storage en 2024, tandis que les petites unités (<50 m²) croissent à un TCAC de 8,2% jusqu'en 2030.

Tendances et perspectives du marché mondial du auto storage

Analyse de l'impact des moteurs

| % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact | |

|---|---|---|---|

| Urbanisation et réduction des espaces de vie | 1.20% | Mondial ; plus fort en APAC et Europe | Long terme (≥ 4 ans) |

| Prolifération des micro-commerçants e-commerce | 0.80% | Amérique du Nord et APAC ; extension vers l'Europe | Moyen terme (2-4 ans) |

| Hausse des coûts immobiliers résidentiels | 0.70% | Centres urbains mondiaux | Long terme (≥ 4 ans) |

| auto-storage comme centres de micro-fulfillment | 0.50% | Amérique du Nord et APAC ; expansion vers l'Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Urbanisation et réduction des espaces de vie

La croissance démographique métropolitaine rapide provient de demandeurs d'emploi affluant vers des villes denses où la superficie moyenne des appartements tend à diminuer. La trajectoire démographique de Londres vers 10 millions d'habitants d'ici 2030 illustre comment la réduction de l'espace de vie par habitant canalise les dépenses discrétionnaires vers le stockage externe plutôt que vers un logement plus grand. Les millennials-qui représentent 40% des locataires américains-montrent une mobilité plus élevée, se traduisant par une demande récurrente d'unités flexibles. Une densification similaire à Jakarta, Manille et Mexico stimule une adoption parallèle du stockage. La domination locative urbaine amplifie ce besoin car les locataires contrôlent rarement le stockage sur site, et les déménagements récurrents augmentent les exigences de volume. Là où les crises d'accessibilité au logement compriment l'espace de vie, le marché du auto storage devient une extension pratique du logement urbain.

Prolifération des micro-commerçants e-commerce

Les modèles de vente au détail en ligne à faible barrière permettent aux entrepreneurs d'opérer depuis leur domicile tout en nécessitant un mini-entreposage proche des clients. Les micro-commerçants convertissent donc les casiers standard en nœuds de fulfillment à faible coût, accélérant la part commerciale du marché du auto storage. Les opérateurs se différencient maintenant en offrant des quais de chargement, le Wi-Fi et un accès 24h/24 conçu pour les enlèvements d'expéditions, tandis que les sections climatisées protègent l'inventaire sensible à la température. Ce pivot commercial augmente le revenu moyen par mètre carré et pousse le débit plus haut que le stockage personnel traditionnel, faisant du segment un moteur de marge central. Le changement est plus visible dans les banlieues denses où les flottes de livraison de covoiturage peuvent atteindre les consommateurs dans des fenêtres d'une heure.

Hausse des coûts immobiliers résidentiels

À travers New York, San Francisco, Sydney et Vancouver, les locataires font face à des coûts de logement historiquement élevés. Lorsque les frais mensuels pour une unité climatisée de 75 m² tombent sous le loyer supplémentaire pour un appartement plus grand, le stockage externe gagne l'analyse coût-bénéfice. Pour les propriétaires, les conversions de condos et les tendances d'unités d'habitation accessoires (ADU) réduisent l'espace de sous-sol, poussant les familles vers des solutions hors site. Les effets de richesse de l'appréciation immobilière augmentent simultanément la capacité de payer, rendant les unités premium résistantes même lors des ralentissements. L'interaction maintient l'absorption nette positive malgré les cycles économiques.

Self-storage comme centres de micro-fulfillment

Les FPI avant-gardistes pilotent des partenariats de dernier kilomètre avec les transporteurs de colis pour réduire les distances de livraison. Les installations avec adjacence d'autoroute hébergent maintenant des salles de tri, des casiers IoT et des salons de chauffeurs, permettant la livraison le jour même pour les marques e-commerce. Les couches technologiques telles que l'accès par portail QR-code et le suivi d'inventaire basé sur capteurs alignent le flux opérationnel avec les accords de niveau de service logistique. Bien que les dépenses en capital augmentent, les frais de service supplémentaires et les durées de bail prolongées compensent l'investissement et créent des fossés concurrentiels durables dans les métropoles denses.

Analyse de l'impact des contraintes

| Contrainte | % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations de zonage et d'utilisation des terres strictes | -0.90% | Amérique du Nord et Europe ; émergent en APAC | Court terme (≤ 2 ans) |

| Primes d'assurance croissantes dues aux conditions météorologiques extrêmes | -0.40% | Mondial ; plus élevé dans les régions vulnérables au climat | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réglementations de zonage et d'utilisation des terres strictes

Les municipalités bloquent de plus en plus les nouvelles constructions de stockage, préférant les développements commerciaux ou industriels avec des effectifs plus élevés et des multiplicateurs fiscaux. Plus de 15 États américains ont promulgué des moratoires depuis 2019, et les conseils municipaux européens appliquent des plafonds similaires. Les opérateurs existants voient des vents favorables pour l'occupation et la tarification, mais les contraintes d'approvisionnement entravent les nouveaux entrants et encouragent les conversions de friches industrielles plutôt que les constructions sur terrain vierge. Les développeurs avisés en conformité regroupent donc des composants à usage mixte-cafés au niveau de la rue, zones de coworking-pour passer les obstacles d'autorisation, ajoutant complexité et coût au pipeline de projets.

Primes d'assurance croissantes dues aux conditions météorologiques extrêmes

Les pertes annuelles assurées des catastrophes naturelles ont dépassé 100 milliards USD depuis 2020, et les assureurs appliquent maintenant des modèles climatiques qui pénalisent disproportionnellement les corridors d'incendies de forêt et d'ouragans Banque des règlements internationaux. La couverture peut dépasser 5% des revenus bruts pour les installations en Floride côtière, contre 1-2% sur les marchés intérieurs. Les opérateurs se couvrent via des franchises plus élevées, des pools d'auto-assurance et des améliorations proactives de résilience telles que les dalles surélevées et le revêtement résistant au feu. Certains déplacent le capital de développement vers les métropoles climatiquement stables, redistribuant subtilement l'approvisionnement futur.

Analyse par segment

Par type d'utilisateur : l'adoption commerciale dépasse la demande personnelle

Le sous-secteur des entreprises contribue à un volume croissant même si les clients particuliers occupent encore la majorité des casiers. Les utilisateurs professionnels, en expansion à un TCAC de 7,9%, exploitent les unités pour le débordement d'inventaire, les promotions saisonnières et l'archivage de documents, modernisant ainsi l'économie du dernier kilomètre. La taille du marché du auto storage pour les utilisateurs professionnels est prête à s'accélérer car les détaillants omnicanaux équilibrent le stock plus près des consommateurs pour supprimer les coûts de livraison. Le segment personnel conserve 60% de la part globale du marché du auto storage, ancré par des déclencheurs prévisibles d'événements de la vie-mariage, divorce, déménagement-qui maintiennent le renouvellement et les renouvellements de baux. L'accès sans contact signifie que 87% de tous les locataires préfèrent maintenant l'entrée par smartphone, poussant l'automatisation dans les deux sous-segments.

Opérationnellement, les clients de petites entreprises montrent des durées de séjour moyennes plus longues et achètent des services auxiliaires tels que l'acceptation de colis, augmentant le revenu par mètre carré disponible. Pour les locataires particuliers, les casiers climatisés accordent des tarifs premium pour les objets de famille, électronique et objets de collection. Les opérateurs conçoivent donc un merchandising hybride, combinant une image de marque conviviale résidentielle avec des fonctionnalités de quai de niveau entreprise. Ce modèle à deux niveaux élargit le marché adressable du auto storage sans diluer l'équité de marque.

Par type de stockage : le contrôle climatique premium mène la croissance

La capacité climatisée représente 52% du stock et devrait croître à un TCAC de 9,8%, propulsée par une sensibilisation accrue des consommateurs aux dommages d'humidité et par les commerçants e-commerce cherchant des conditions stables en température. Les coûts de développement s'élèvent à 35-70 USD par mètre carré, mais les opérateurs bénéficient de primes locatives de 20-50% et de marges bénéficiaires annuelles d'environ 11%. Les casiers standard non-climatisés restent les leaders de prix pour les biens durables mais font face à un risque de substitution là où les conditions météorologiques extrêmes s'intensifient. Le stockage portable par conteneur ajoute une pression concurrentielle en offrant une commodité de porte à porte ; cependant, les opérateurs à faible intensité capitalistique dans cette niche manquent souvent d'actifs fonciers pour sécuriser des barrières à l'entrée à long terme.

L'économie des segments favorise les actifs conçus pour des rénovations flexibles-améliorations CVC, ventilation alimentée par énergie solaire-qui maintiennent l'intensité capitalistique gérable alors que les attentes climatiques augmentent. Dans les zones à haut risque, les assureurs conditionnent de plus en plus la couverture à la construction résiliente, accélérant l'adoption d'unités isolées qui commandent déjà des loyers premium. En conséquence, les normes de conception prêtes pour le climat deviennent des enjeux de base pour les nouveaux développements.

Par durée de bail : la vélocité de rotation gagne en momentum

Les baux long terme (≥12 mois) contrôlent 48% des revenus, fournissant des flux de trésorerie stables qui soutiennent les modèles de dividendes des FPI. Les contrats court terme de moins de trois mois croissent le plus rapidement à un TCAC de 8,7% car les locataires cherchent l'agilité pour les déménagements, rénovations ou pics d'inventaire saisonniers. Les algorithmes de tarification dynamique ajustent les tarifs quotidiennement, similaires à la gestion du rendement des compagnies unériennes, optimisant l'occupation sur le marché du auto storage. Les locations moyen terme entre 3-12 mois servent les détaillants se couvrant contre la demande de vacances et les organisateurs d'événements stockant des matériaux d'exposition, illustrant comment les stratégies d'inventaire flexibles renforcent le récit utilisateur-entreprise.

L'automatisation réduit l'exigence de personnel fixe, permettant un libre-service 24h/24 qui soutient une vitesse de rotation d'unité plus élevée sans coûts de main-d'œuvre proportionnels. Les opérateurs rapportant l'adoption de Localisation numérique citent des gains d'occupation de 40% et des baisses de dépenses marketing car les clients axés mobile affluent directement via les entonnoirs en ligne Stora.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par taille d'unité : les petites empreintes dominent les constructions urbaines

Les casiers de moins de 50 m² devraient croître à un TCAC de 8,2%, capturant les locataires dans les centres-villes denses où les placards d'appartement sont rares et la possession de voiture est faible. Les développeurs maximisent la surface locative brute en empilant des étages de mezzanine avec des micro-unités accessibles via des monte-charges. Les casiers moyens de 50-100 m² conservent une part de 40% grâce aux déménagements de ménages et au débordement de petites entreprises. Les baies plus grandes (100-200 m²) et les méga-unités (>200 m²) restent essentielles dans les sites suburbains destinés aux VR, bateaux et équipements de construction.

La stratégie de mix d'unités repose maintenant sur l'analyse géo-spatiale des tailles d'appartement, des niveaux de possession de véhicules et de la densité de livraison e-commerce. Les capteurs alimentent des données d'occupation en temps réel vers un logiciel de tarification qui pousse les locataires vers les niveaux sous-utilisés, préservant le rendement sur le portefeuille du marché du auto storage.

Analyse géographique

L'Amérique du Nord maintient le leadership avec 45% des revenus mondiaux en 2024, reflétant une familiarité profonde des consommateurs et une consolidation institutionnelle. Les rendements matures dépassent de nombreuses classes d'actifs immobiliers, mais les restrictions de zonage dans des villes comme New York et Portland ralentissent la nouvelle offre, encourageant les conversions de commerce de détail obsolète en stockage vertical. La taille du marché du auto storage en Amérique du Nord bénéficie de plateformes numériques avancées, mais les sous-marchés côtiers exposés au climat font face à une inflation des coûts liée aux assurances.

L'Asie-Pacifique est le théâtre à croissance la plus rapide à 9,3% de TCAC. Le modèle de partenariat du Japon-exemplifié par Mitsubishi Estate et Palma-canalise le capital institutionnel vers des installations multi-étages offrant un service sans contact, tandis que le moteur BPO de Palma gère environ 60% des opérateurs nationaux, créant des effets de réseau. L'Australie, évaluée à 2 milliards USD annuellement, affiche près de 90% d'occupation, attirant l'achat de StoreLocal par BlackRock de 400 millions USD et l'offre de Public Storage de 1,9 milliard USD pour Abacus Storage King Singapour[2]Michael Bleby, "BlackRock Makes Inroads Into auto Storage, Buys USD 400m Store Local," The Australian Financial Review, afr.com et la Corée du Sud traînent mais montrent une adoption croissante alors que les marchés de condos denses mûrissent.

L'Europe offre une expansion stable soutenue par une base de stock de 150 millions de pieds carrés répartie sur près de 500 millions d'habitants. Les revenus de Shurgard ont augmenté de 13% en glissement annuel à 406,7 millions EUR (434,2 millions USD) en 2024, l'accord Lok'nStore doublant son empreinte britannique et signalant une consolidation continue [3]Gestion Team, "Annual Report 2024," Shurgard, shurgard.com. Les opérateurs continentaux exploitent des mix d'utilisateurs diversifiés-déménageurs particuliers, PME, entreprises d'archivage de documents-pour atteindre une occupation élevée. Les rendements couverts contre le change et la faible corrélation aux cycles de bureau attirent les fonds de pension cherchant la stabilité des revenus.

L'Amérique latine et le Moyen-Orient restent naissants mais prometteurs. Mexico et São Paulo connaissent une forte demande des classes moyennes croissantes et des vendeurs e-commerce, mais la propriété fragmentée et le capital institutionnel limité ralentissent la montée en échelle. Les économies du Conseil de coopération du Golfe témoignent d'investissements en phase précoce alors que les populations d'expatriés recherchent un espace contrôlé en température pour protéger les biens de la chaleur intense.

Paysage concurrentiel

Une concentration modérée caractérise le marché du auto storage : les quatre plus grandes FPI publiques gèrent environ 40% des installations contre 25% il y un cinq ans, mais des milliers d'opérateurs locaux conservent la fidélité de quartier. L'intégration de Life Storage par Extra Space Storage de 12 milliards USD un positionné l'entreprise comme leader d'échelle, maintenant la diversité des revenus grâce à la gestion tierce qui représente près de 40% de son portefeuille. Public Storage continue son incursion mondiale, comme en témoigne l'approche d'Abacus Storage King, signalant que les fusions-acquisitions transfrontalières s'intensifieront.

La technologie est un différenciateur définissant. Les capteurs IoT rationalisent la surveillance climatique, les moteurs de tarification IA équilibrent occupation et marge, et les portails d'accès mobile réduisent le nombre de personnel et étendent les heures. Les opérateurs offrant une logistique à valeur ajoutée-manipulation de colis, coins coworking-créent des coûts de changement qui protègent l'occupation. L'espace blanc reste dans les métropoles internationales sous-pénétrées, où les premiers entrants peuvent sécuriser des sites de remplissage avant que les valeurs foncières ne sautent.

Les afflux de capitaux illustrent la conviction : les investisseurs ont injecté 3 milliards USD durant 2024 dans le marché du auto storage au milieu d'une volatilité immobilière plus large [1]Editorial Staff, "Investors Poured $3B Into auto-Storage in 2024," Credaily, credaily.com . Les fonds de capital-investissement poursuivent des stratégies de regroupement, agrégeant les actifs familiaux en plateformes institutionnelles. En périphérie, les startups pair-à-pair comme SpaceMate listent les garages résidentiels, présentant une alternative légère en actifs qui pourrait grignoter la demande traditionnelle dans certaines banlieues. Cependant, la confiance client et la complexité d'assurance favorisent toujours les opérateurs professionnels.

Leaders de l'industrie du auto storage

-

Public Storage

-

Extra Space Storage Inc.

-

U-Haul International Inc.

-

CubeSmart LP

-

National Storage Affiliates Trust

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Public Storage et Ki Corporation ont soumis une offre de rachat de 1,9 milliard USD pour Abacus Storage King, visant à étendre l'exposition australienne malgré une décote de 8% sur les actifs nets tangibles

- Avril 2025 : BlackRock un acheté StoreLocal pour plus de 400 millions USD, sécurisant un accès immédiat au réseau australien à haute occupation et signalant une conviction long terme dans la trajectoire de croissance de la région

- Avril 2025 : Extra Space Storage un affiché un bénéfice net T1 2025 de 1,28 USD par action diluée, ajouté 12 magasins pour 153,8 millions USD, et intégré 113 sites tiers, renforçant sa thèse de gestion légère en actifs

- Mars 2025 : StorHub un lancé une filiale australienne soutenue par 300 millions USD de fonds propres pour capturer l'élan Asie-Pacifique, exploitant son playbook opérationnel de Singapour pour un déploiement rapide

Portée du rapport sur le marché mondial du auto storage

Le auto-storage est une industrie qui loue de l'espace de stockage, tel que des pièces, vestiaires, conteneurs et espaces extérieurs, aussi connus sous le nom d'unités de stockage,

à des locataires, généralement sur une base court terme, souvent mois par mois. Le auto-storage est disponible pour les particuliers et les petites et moyennes entreprises dans des périodes flexibles, plus courtes ou plus longues. Les installations de auto-storage sont hautement professionnelles et diffèrent des entrepôts vides ou greniers. Les centres de auto-storage sont équipés de tout l'équipement nécessaire pour assurer le stockage sécurisé des biens. Le concept de auto-storage vient des États-Unis, mais il se répand également en Europe.

Le marché du auto-storage est segmenté par type d'utilisateur (particuliers et entreprises) et géographie (Amérique du Nord [États-Unis, Canada], Europe [Royaume-Uni, Allemagne, France, Espagne, Italie, Benelux, Nordiques, et le reste de l'Europe], Asie-Pacifique [Chine, Japon, Taïwan, Corée du Sud, Malaisie, Hong Kong, Australie, et le reste de l'Asie-Pacifique], Amérique latine, Moyen-Orient et Afrique). L'étude suit le nombre et la superficie totale louable des installations de auto-storage dans le monde, indiquant leur taux d'occupation.

| Particuliers |

| Entreprises |

| Climatisé |

| Non-climatisé |

| Portable / Conteneurisé |

| Véhicules et spécialisé (VR, bateau, vin) |

| Court terme (<3 mois) |

| Moyen terme (3-12 mois) |

| Long terme (>12 mois) |

| Petite (<50 m²) |

| Moyenne (50-100 m²) |

| Grande (100-200 m²) |

| Méga (>200 m²) |

| Amérique du Nord | États-Unis |

| Canada | |

| Amérique du Sud | Brésil |

| Argentine | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Asie | Chine |

| Japon | |

| Australie | |

| Inde | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud |

| Par type d'utilisateur | Particuliers | |

| Entreprises | ||

| Par type de stockage | Climatisé | |

| Non-climatisé | ||

| Portable / Conteneurisé | ||

| Véhicules et spécialisé (VR, bateau, vin) | ||

| Par durée de bail | Court terme (<3 mois) | |

| Moyen terme (3-12 mois) | ||

| Long terme (>12 mois) | ||

| Par taille d'unité | Petite (<50 m²) | |

| Moyenne (50-100 m²) | ||

| Grande (100-200 m²) | ||

| Méga (>200 m²) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Asie | Chine | |

| Japon | ||

| Australie | ||

| Inde | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du auto storage ?

Le marché du auto storage englobe 2,6 milliards de pieds carrés d'espace locatif en 2025 et devrait croître à 3,1 milliards de pieds carrés d'ici 2030.

Quel segment connaît la croissance la plus rapide dans le marché du auto storage ?

Les unités climatisées mènent la croissance, s'étendant à un TCAC de 9,8% jusqu'en 2030 car les clients paient des primes pour la protection d'actifs.

Pourquoi l'Asie-Pacifique attire-t-elle tant d'investissement dans le auto storage ?

L'urbanisation rapide, les joint-ventures institutionnelles au Japon et les taux d'occupation de près de 90% en Australie soutiennent un TCAC régional de 9,3%, attirant des afflux de capitaux significatifs.

Comment les réglementations de zonage affectent-elles le développement de nouveaux auto storage ?

Plus de 15 États américains et plusieurs municipalités européennes ont imposé des moratoires ou des limites strictes, créant des contraintes d'approvisionnement qui favorisent les titulaires mais compliquent les nouvelles constructions.

Quelles technologies ont le plus d'impact pour les opérateurs de auto storage aujourd'hui ?

L'accès par smartphone, les capteurs climatiques IoT et les moteurs de tarification IA réduisent collectivement les frais généraux, améliorent la commodité client et augmentent le revenu par mètre carré.

Les primes d'assurance croissantes sont-elles un risque majeur pour les investisseurs de auto storage ?

Oui. Les installations dans les régions vulnérables au climat font maintenant face à des coûts d'assurance dépassant 5% des revenus bruts, poussant l'investissement dans la construction résiliente et la diversification géographique.

Dernière mise à jour de la page le: