Analyse du marché des AMH et des systèmes de stockage en Amérique du Nord

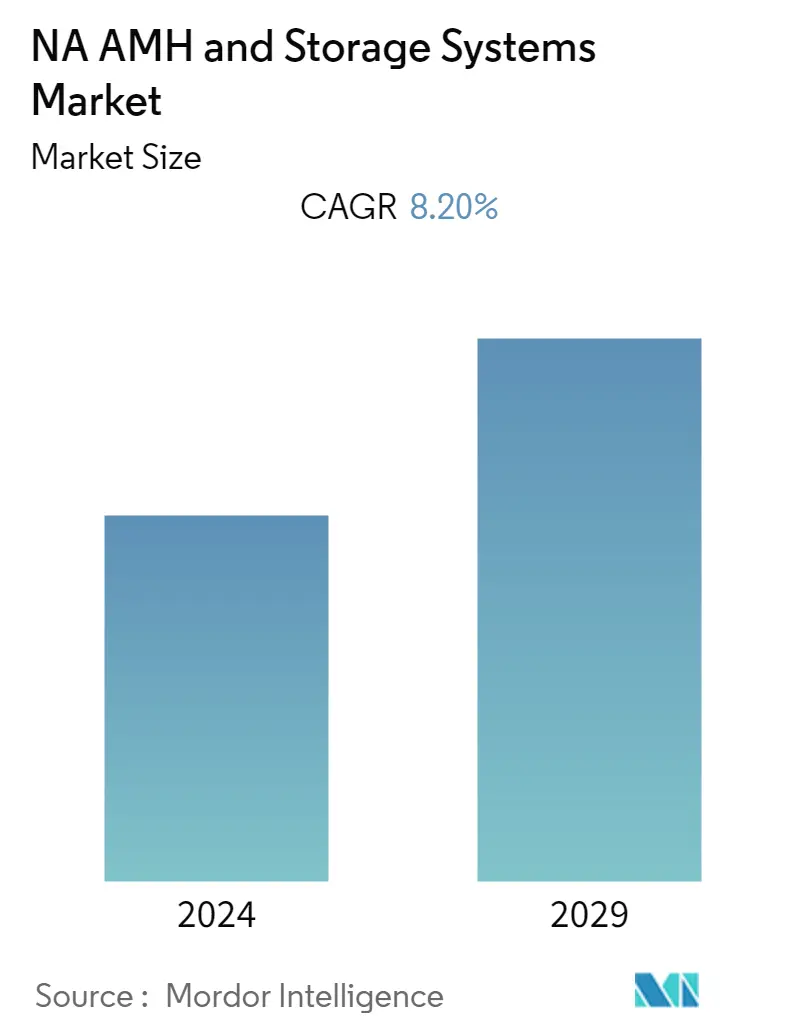

Le marché des systèmes automatisés de manutention et de stockage en Amérique du Nord devrait enregistrer un TCAC de 8,2 % sur la période de prévision de 2021 à 2026. La croissance du commerce électronique pendant la pandémie a conduit à une demande de solutions automatisées. Selon un rapport de la division e-commerce d'Adobe (mars 2021), la pandémie a stimulé les achats en ligne dans le pays de 183 milliards de dollars. Ce chiffre représente l'augmentation des achats en ligne au cours du mois de mars 2020, lorsque le COVID-19 a été signalé aux États-Unis jusqu'en février 2021. Pendant cette période, les consommateurs américains ont dépensé un total de 844 milliards de dollars en ligne. Pendant ce temps, 813 milliards de dollars ont été dépensés au cours de la seule année 2020, soit une augmentation de 42 % par rapport à 2019. Cela a créé dimportantes opportunités pour le marché.

- Les fournisseurs de solutions de manutention se sont progressivement tournés vers une approche moderne consistant à aider les utilisateurs finaux à se concentrer sur l'utilité spatiale et temporelle de leurs opérations en fabriquant des systèmes flexibles qui peuvent s'intégrer de manière transparente à d'autres systèmes dans le cadre du plan global de manutention. En outre, les véhicules à guidage automatique et les AS/RS sont devenus les solutions d'équipements de manutention et de systèmes de stockage les plus dynamiques et sont principalement déployés dans les entrepôts, les centres de distribution et les aéroports.

- De plus, divers partenariats sont en cours sur le marché nord-américain. Par exemple, en février 2021, Best Buy, un important magasin d'électronique grand public basé aux États-Unis, a annoncé la refonte de ses centres de distribution régionaux en partenariat avec Bastian Solutions. Le projet comprenait l'intégration d'une technologie automatisée de stockage et de récupération, d'un convoyeur et d'un logiciel d'exécution d'entrepôt pour servir au mieux chaque installation. L'association a aidé Best Buy à proposer une livraison le lendemain et à gérer efficacement les expéditions entrantes importantes.

- Laccent mis sur lIndustrie 4.0 dans les différents secteurs dutilisateurs finaux de la région présente également de nouvelles opportunités pour le marché. Selon l'enquête Industrie 4.0 2021 réalisée par BDO États-Unis, près de 50 % des fabricants prévoient que leurs investissements numériques pourraient entraîner une augmentation de leurs revenus au cours des 12 prochains mois. En outre, 43 % des personnes interrogées ont déployé l'automatisation des processus robotisés (RPA), tandis que 47 % prévoient de la déployer à l'avenir. Certains des aspects cruciaux pour l'amélioration de la chaîne d'approvisionnement comprennent le cycle de commande des clients (19 %), le coût total de livraison (18 %), les performances par rapport au plan (18 %) et la rotation des stocks (16 %).

- De plus, l'augmentation des taux de main-d'œuvre dans la région développe également le besoin de nouvelles technologies qui contribuent à réduire la dépendance à l'égard des ouvriers pour la manutention des matériaux. Selon Statistique Canada, les coûts de main-d'œuvre par unité de production des entreprises canadiennes ont augmenté de 2,7 % au deuxième trimestre de 2021, après de légères augmentations au cours des deux trimestres précédents. La croissance plus rapide des coûts unitaires de main d'œuvre reflète essentiellement le rebond de la rémunération horaire moyenne travaillée (+3,2 %), après les trois quarts de la baisse.

Tendances du marché des AMH et des systèmes de stockage en Amérique du Nord

Le véhicule à guidage automatisé devrait connaître une part de marché importante

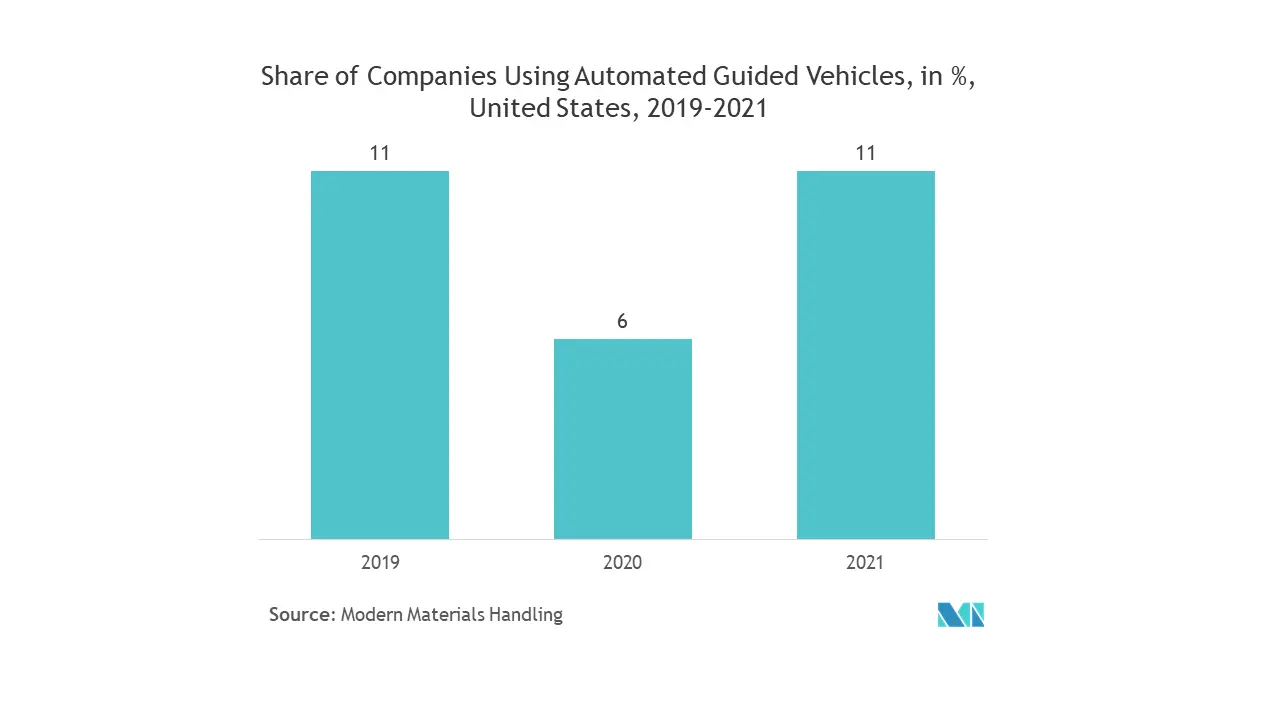

- Ladoption croissante des véhicules à guidage automatique (AGV) est également un facteur qui stimule la croissance du marché. Selon Modern Materials Handling (MMH), 11 % des personnes interrogées utiliseront des AGV en 2021, tandis que 18 % prévoient de les utiliser au cours des 24 prochains mois.

- Le marché est témoin de diverses innovations en matière de remorquage et de chariots élévateurs automatisés. Par exemple, en décembre 2020, Toyota a annoncé un nouveau chariot élévateur automatisé à commande centrale et à tracteur CoreTow pour les opérations d'entrepôt. Les AGV ont été développés par Toyota Forklift, en collaboration avec Bastian Solutions, une filiale de la société Toyota Advanced Logistics, pour des applications dans les installations de fabrication et les opérations des centres de distribution afin d'effectuer des tâches hautement répétitives. De plus, les nouveaux chariots élévateurs de Toyota fonctionnent manuellement lorsque cela est nécessaire et peuvent fonctionner de manière autonome grâce à la navigation basée sur la détection et la télémétrie de la lumière (LIDAR).

- En outre, lenvironnement concurrentiel entre tous les acteurs de la logistique de la région les encourage soit à augmenter leurs entrepôts, soit à accroître lefficacité des entrepôts actuels en automatisant les opérations, ce qui stimule la croissance de lutilisation de véhicules à guidage automatique sur le marché.

- En outre, la croissance des entrepôts à grande échelle présente également un besoin de chariots élévateurs automatisés, stimulant ainsi le marché des véhicules à guidage automatique. Par exemple, en novembre 2020, DSV Global Transport Logistics a ouvert la plus grande installation logistique multi-clients au Canada, près de Toronto. L'entrepôt offre 111 000 pieds carrés d'espace climatisé.

- La RD croissante dans la technologie des chariots élévateurs devrait créer un champ daction pour lAGV, ce qui correspond aux investissements dans lIndustrie 4.0, lintelligence artificielle et lapprentissage automatique. En outre, la COVID-19 a également accru l'adoption et l'acceptation du commerce électronique par les consommateurs et a créé un besoin de systèmes de manutention et de stockage à distance dans différents secteurs d'utilisateurs finaux, ce qui devrait également créer de nouvelles opportunités pour les technologies autonomes ou sans conducteur dans les chariots élévateurs.

Les États-Unis devraient connaître une part de marché importante

- Les États-Unis constituent lun des marchés de robots les plus importants au monde, les ventes étant influencées par la demande de lindustrie automobile de la région. Par exemple, selon le rapport World Robotics 2020 Industrial Robots présenté par la Fédération internationale de robotique (IFR), un record d'environ 293 000 robots industriels opérant dans les usines des États-Unis, soit une augmentation de 7 % par rapport à l'année précédente. Les ventes de nouveaux robots restent élevées, avec 33300 unités expédiées en 2019. La croissance de la technologie robotique crée de nouvelles opportunités pour le marché.

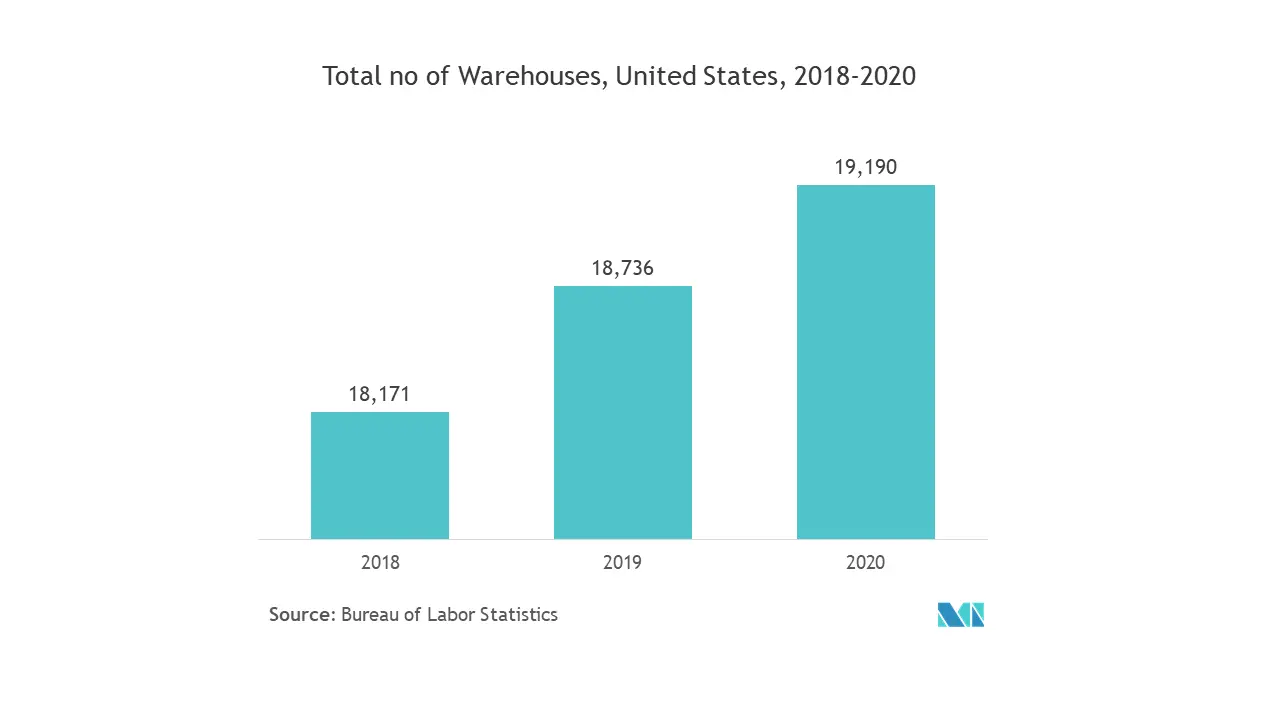

- Lespace dentrepôt croissant dans la région développe également un besoin en équipements automatisés de manutention et de stockage. Selon le Bureau of Labor Statistics, le nombre d'entrepôts est passé de 18736 en 2019 à 19190 en 2020. De plus, des entreprises telles qu'Amazon et Walmart étendent rapidement leur empreinte avec de nouveaux entrepôts. En mai 2021, Amazon a annoncé un entrepôt de 3,8 millions de pieds carrés, l'un des plus grands entrepôts du pays.

- Les investissements dans la robotique mobile, l'intelligence artificielle et l'apprentissage automatique stimulent également la croissance du pays. Par exemple, la National Robotics Initiative 3.0 2021 vise à accélérer le développement et lutilisation de robots aux États-Unis.

- Selon l'étude Honeywell Intelligrated Automation Investment Study 2020, plus de la moitié des entreprises aux États-Unis sont de plus en plus disposées à investir dans l'automatisation pour survivre à l'évolution des conditions du marché. Les secteurs les plus disposés à investir dans l'automatisation sont le commerce électronique (60 %), l'épicerie, l'alimentation et les boissons (59 %) et la logistique (55 %). Ainsi, créant de nouvelles opportunités pour ladoption de systèmes automatisés de manutention et de stockage des matériaux.

- L'augmentation de l'automatisation des entrepôts, l'adoption croissante de la manutention automatisée des matériaux et des tendances, comme l'automatisation de l'extinction des lumières, sont quelques-uns des principaux facteurs qui motivent les États-Unis.

Aperçu du marché des AMH et des systèmes de stockage en Amérique du Nord

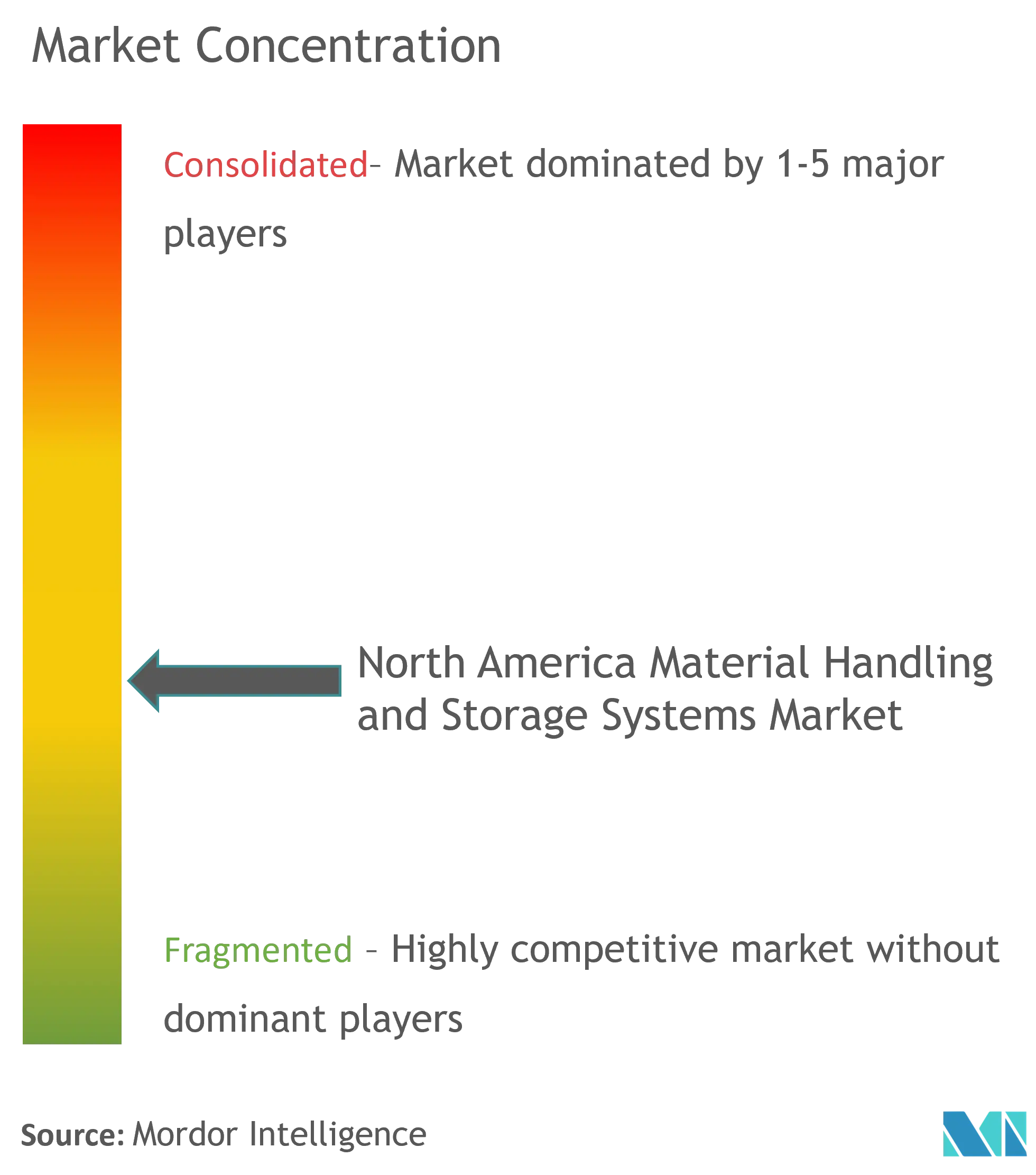

Le marché des systèmes automatisés de manutention et de stockage en Amérique du Nord est modérément compétitif, avec un nombre considérable dacteurs régionaux et mondiaux. Les principaux fournisseurs détenant une part importante du marché se concentrent sur les innovations, les fusions et acquisitions, les partenariats et lexpansion de la clientèle dans les pays étrangers. Les entreprises tirent parti d'initiatives de collaboration stratégiques pour augmenter leur rentabilité.

- Août 2020 – Murata Machinery Ltd a signé un contrat avec Alpen Co. Ltd pour construire le premier système d'entreposage robotisé 3D, ALPHABOT. En outre, ALPHABOT sera introduit au centre de distribution Alpen Komaki, l'un des principaux centres de distribution du groupe Alpen, pour compléter sa capacité de stockage et réduire les opérations de préparation, de tri et d'emballage d'environ 60 %.

- Juillet 2020 - Interroll a achevé la construction de la deuxième usine à Hiram (Atlanta), en Géorgie. L'investissement de 11 millions de dollars permet à Interroll d'augmenter considérablement sa capacité dans la région. Chez Interroll, la région Amériques continue de connaître un niveau élevé d'activités de projets. Dans le même temps, lentreprise introduit rapidement des solutions innovantes sur les marchés.

Leaders du marché de lAMH et des systèmes de stockage en Amérique du Nord

Honeywell Intelligrated (Honeywell International Inc.)

Interroll Group

SSI SCHEFER AG

Jungheinrich AG

Murata Machinery Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lAMH et des systèmes de stockage en Amérique du Nord

- Juillet 2020 - Mitsubishi Caterpillar Forklift America Inc et Jungheinrich lift trucks, un fournisseur de produits pour allées étroites aux États-Unis et au Canada, ont annoncé la création de leur centre d'automatisation Jungheinrich au siège social de MCFA à Houston. Il offre plus de 40 000 pieds carrés d'espace dédié et le centre d'automatisation offre aux clients la possibilité de découvrir la technologie des véhicules à guidage automatique (AGV) de Jungheinrich.

- Juillet 2020 - Honeywell Intelligrated prévoit d'augmenter l'automatisation en raison de la situation du COVID-19. La pandémie mondiale a provoqué un changement soudain et sismique dans la chaîne dapprovisionnement mondiale, poussant les centres de distribution à adopter des opérations à distance et des processus de travail en respectant la distanciation sociale.

Segmentation de lindustrie des AMH et des systèmes de stockage en Amérique du Nord

Les équipements automatisés de manutention et de stockage des matériaux éliminent le besoin dinterférence humaine dans un processus de manutention des matériaux. L'augmentation continue de la demande d'automatisation, avec l'avènement de technologies telles que la robotique, les technologies sans fil et les véhicules sans conducteur, dans différents secteurs, comme l'alimentation et les boissons, la vente au détail, la fabrication générale, les produits pharmaceutiques et la poste et les colis, a révolutionné l'adoption de équipement de manutention automatisé.

Létude de marché se concentre sur les tendances affectant le marché dans les principaux pays de la région nord-américaine.

Létude suit les paramètres clés du marché, les influenceurs de croissance sous-jacents et les principaux fournisseurs opérant dans le secteur. Létude suit également limpact du COVID-19 sur lindustrie globale de la manutention et du stockage automatisés et les performances qui en résultent.

| Logiciel |

| Matériel |

| Prestations de service |

| L'intégration |

| Robots mobiles | Véhicule à guidage automatique (AGV) | Chariot élévateur automatisé |

| Remorquage/Tracteur/Remorqueur automatisé | ||

| Charge unitaire | ||

| Ligne d'assemblage | ||

| Robots mobiles autonomes (AMR) | ||

| Système automatisé de stockage et de récupération (ASRS) | Asile fixe | |

| Carrousel | ||

| Module de levage vertical | ||

| Convoyeur automatisé | Ceinture | |

| Rouleau | ||

| Palette | ||

| Aérien | ||

| Palettiseur | Conventionnel | |

| Robotique | ||

| Système de tri |

| Aéroport |

| Automobile |

| Nourriture et boisson |

| Vente au détail/entrepôt/centres de distribution/centres logistiques |

| Fabrication générale |

| Médicaments |

| Poste et colis |

| Fabrication de produits électroniques et de semi-conducteurs |

| Autres utilisateurs finaux |

| États-Unis |

| Canada |

| Par type de produit | Logiciel | ||

| Matériel | |||

| Prestations de service | |||

| L'intégration | |||

| Par type d'équipement | Robots mobiles | Véhicule à guidage automatique (AGV) | Chariot élévateur automatisé |

| Remorquage/Tracteur/Remorqueur automatisé | |||

| Charge unitaire | |||

| Ligne d'assemblage | |||

| Robots mobiles autonomes (AMR) | |||

| Système automatisé de stockage et de récupération (ASRS) | Asile fixe | ||

| Carrousel | |||

| Module de levage vertical | |||

| Convoyeur automatisé | Ceinture | ||

| Rouleau | |||

| Palette | |||

| Aérien | |||

| Palettiseur | Conventionnel | ||

| Robotique | |||

| Système de tri | |||

| Par utilisateur final | Aéroport | ||

| Automobile | |||

| Nourriture et boisson | |||

| Vente au détail/entrepôt/centres de distribution/centres logistiques | |||

| Fabrication générale | |||

| Médicaments | |||

| Poste et colis | |||

| Fabrication de produits électroniques et de semi-conducteurs | |||

| Autres utilisateurs finaux | |||

| Par pays | États-Unis | ||

| Canada | |||

FAQ sur les études de marché sur les AMH et les systèmes de stockage en Amérique du Nord

Quelle est la taille actuelle du marché NA AMH et des systèmes de stockage ?

Le marché NA AMH et des systèmes de stockage devrait enregistrer un TCAC de 8,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché NA AMH et des systèmes de stockage ?

Honeywell Intelligrated (Honeywell International Inc.), Interroll Group, SSI SCHEFER AG, Jungheinrich AG, Murata Machinery Limited sont les principales sociétés opérant sur le marché NA AMH et des systèmes de stockage.

Quelles années couvre ce marché NA AMH et systèmes de stockage ?

Le rapport couvre la taille historique du marché du marché NA AMH et des systèmes de stockage pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché NA AMH et des systèmes de stockage pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'AMH et des systèmes de stockage de NA

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lAMH et des systèmes de stockage NA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse NA AMH et des systèmes de stockage comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.