Taille et Part du Marché des Robo Taxis

Analyse du Marché des Robo Taxis par Mordor Intelligence

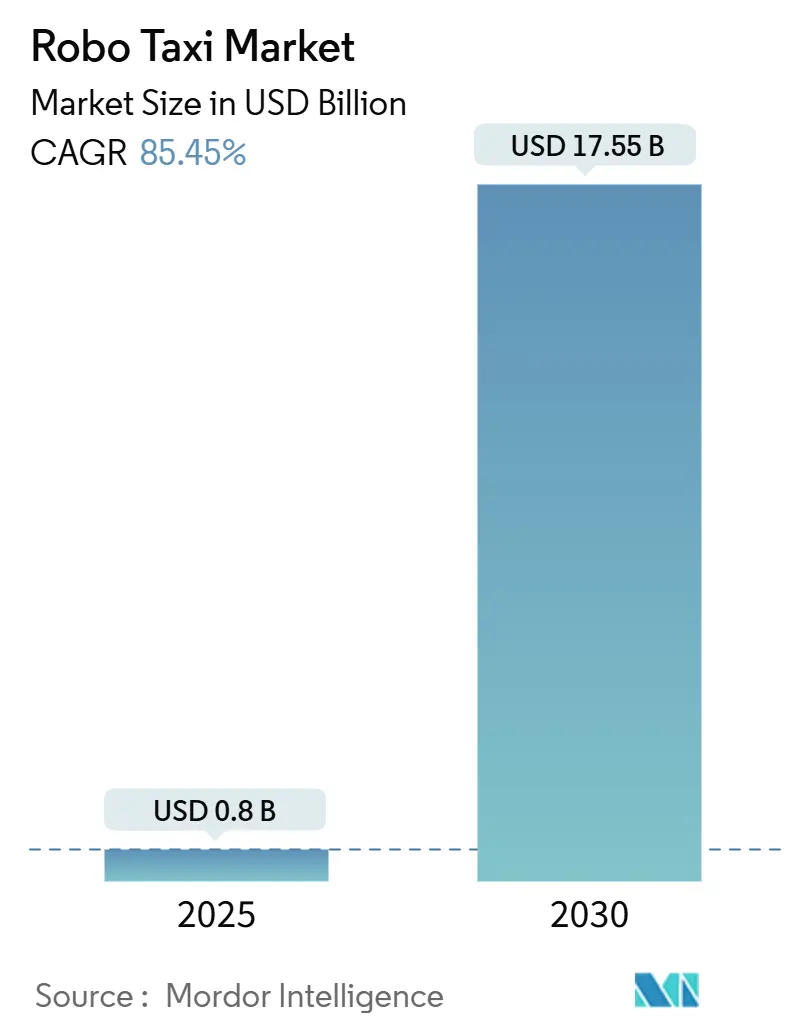

La taille du Marché des Robo Taxis est estimée à 0,8 milliard USD en 2025, et devrait atteindre 17,55 milliards USD d'ici 2030, à un TCAC de 85,45% durant la période de prévision (2025-2030). Les afflux de capitaux provenant d'investisseurs stratégiques et financiers continuent de redéfinir la dynamique concurrentielle, tandis que la déflation rapide du matériel-la plus visible dans le LiDAR et le calcul haute performance-efface une barrière économique principale. Des cadres réglementaires plus clairs, tels que la loi dédiée aux véhicules autonomes de Dubaï et le projet KIRA d'Allemagne, convertissent les projets pilotes en opérations commerciales évolutives.

Points Clés du Rapport

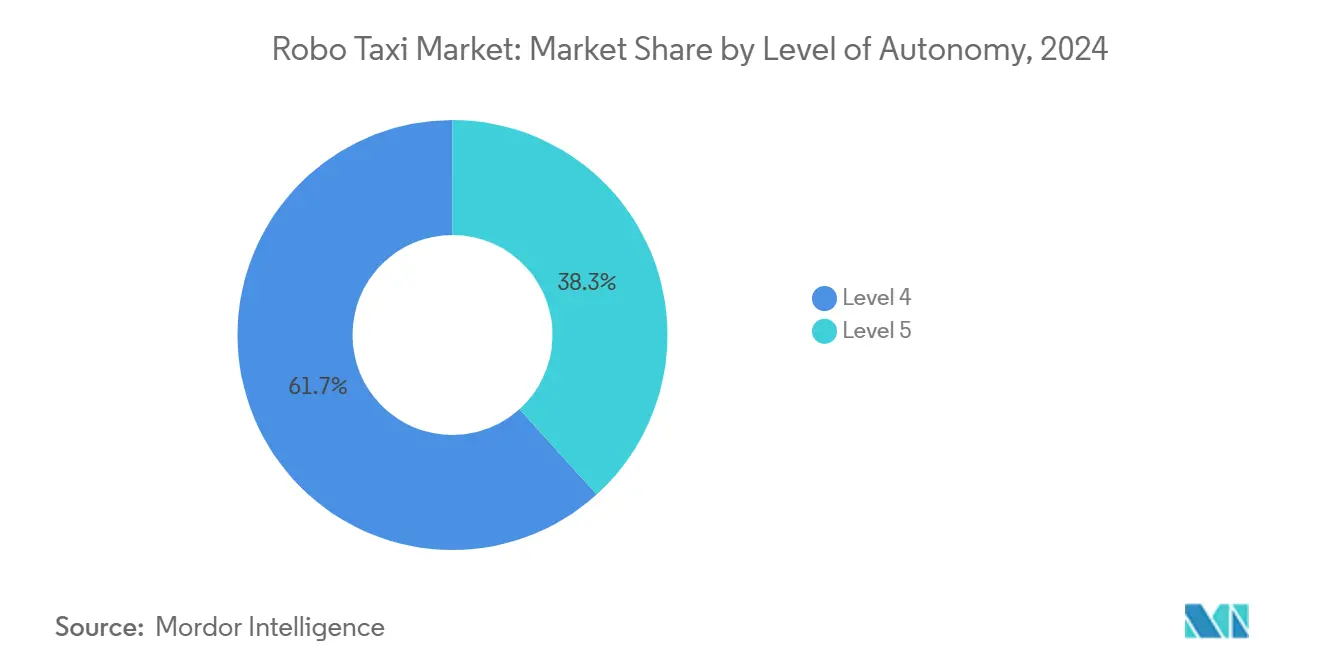

- Par niveau d'autonomie, les systèmes de Niveau 4 détenaient 61,73% de la part du marché des Robo taxis en 2024 ; le Niveau 5 devrait progresser à un TCAC de 87,41% jusqu'en 2030.

- Par propulsion, les plateformes électriques à batterie représentaient 71,32% de la taille du marché des Robo taxis en 2024 et s'étendent à un TCAC de 79,52% jusqu'en 2030.

- Par type de véhicule, les formats de fourgons et navettes ont connu la croissance la plus rapide à un TCAC de 75,23%, tandis que les configurations de voitures ont capturé 67,34% de la part de revenus en 2024.

- Par application, la mobilité des passagers commandait une part de 81,38% de la taille du marché des Robo taxis en 2024 et devrait accélérer à un TCAC de 89,33% vers 2030.

- Par modèle commercial, les contrats Affaires-to-Affaires s'envolent à un TCAC de 80,14%, tandis que les services directs aux consommateurs conservent une part de revenus de 53,81% en 2024.

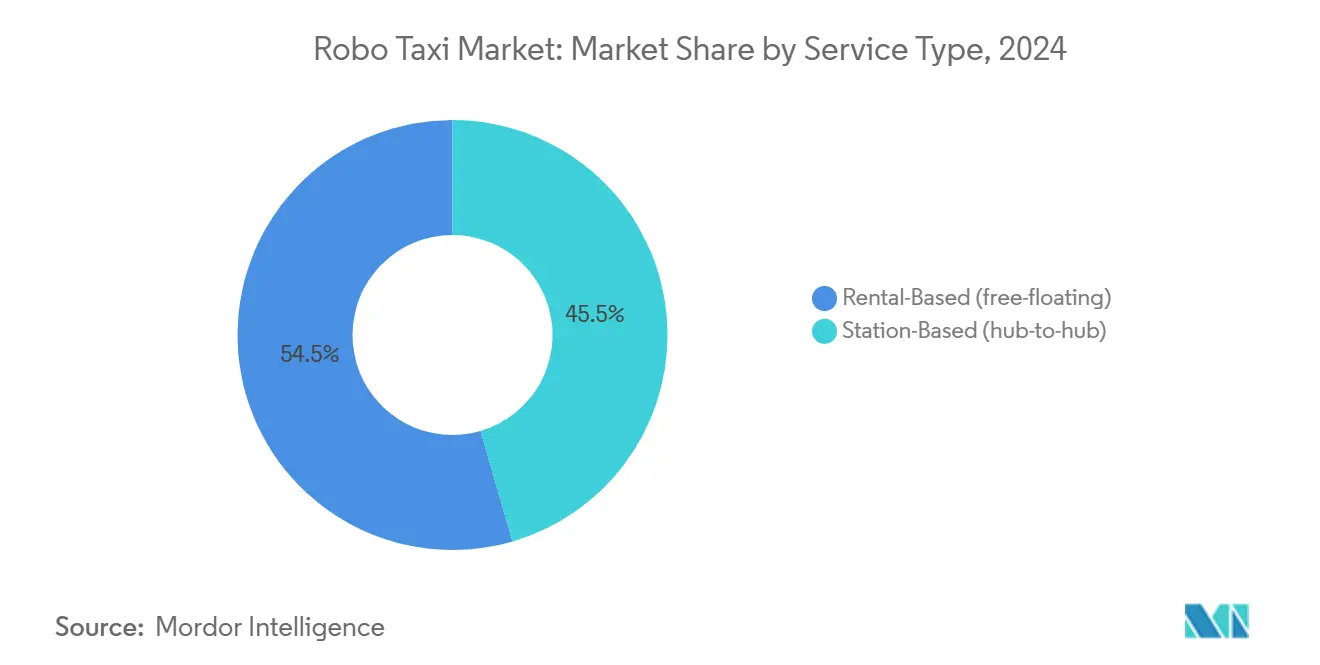

- Par type de service, les services de Localisation en libre-service ont capturé 54,55% des revenus de 2024 et devraient se composer à un TCAC de 79,23% jusqu'en 2030, en faisant le format le plus important et à la croissance la plus rapide, selon Mordor Intelligence.

- Par propriété de flotte, les flottes détenues par les constructeurs menaient avec 52,96% de part de revenus en 2024, tandis que les flottes TNC et start-up détenues par les opérateurs devraient s'étendre à un TCAC de 70,89% jusqu'en 2030, selon Mordor Intelligence.

- Par environnement opérationnel, les couloirs urbains centraux représentaient 62,45% des revenus de 2024, tandis que les routes d'autoroutes et inter-cités sont prêtes à croître à un TCAC de 71,34% jusqu'en 2030, selon Mordor Intelligence.

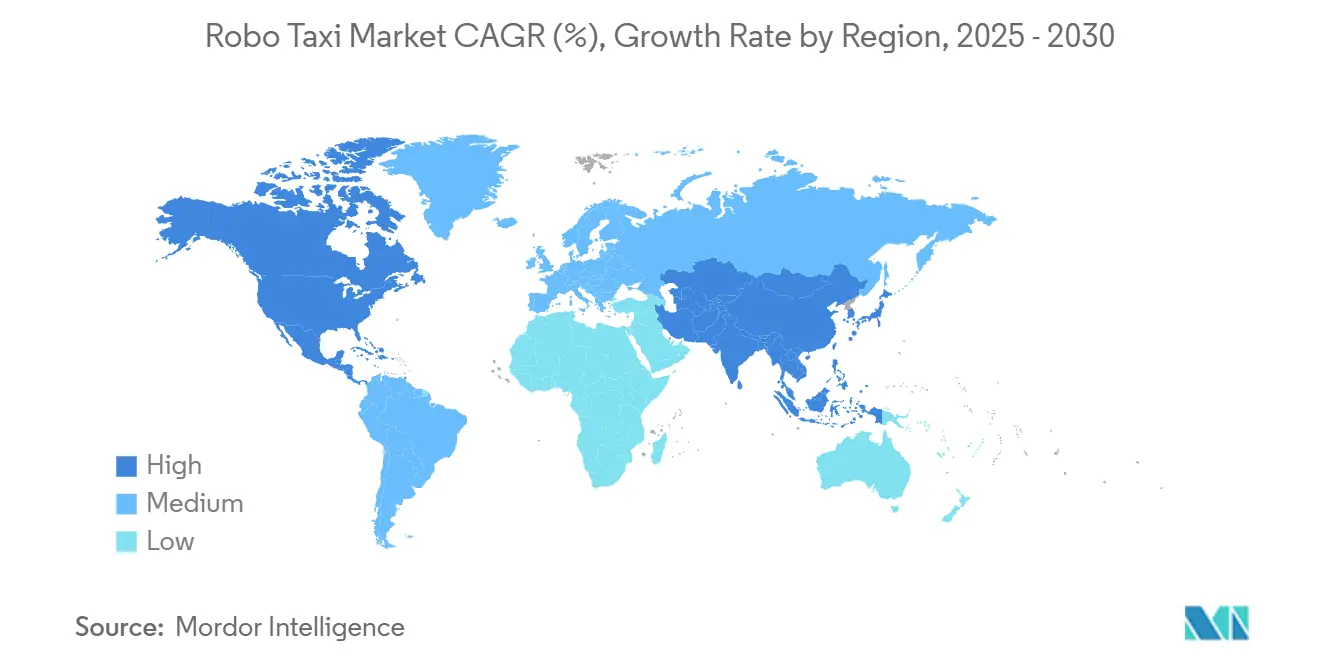

- Par géographie, l'Asie-Pacifique détient 45,13% de part en 2024, tandis qu'elle présente également le TCAC régional le plus fort à 85,23% jusqu'en 2030, avec les déploiements multi-cités de la Chine comme catalyseur principal.

Tendances et Aperçus du Marché mondial des Robo Taxis

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Coûts Décroissants des Capteurs AD et de l'Informatique | +18.5% | mondial, avec des gains précoces en Chine et Amérique du Nord | Moyen terme (2-4 ans) |

| Pilotes Gouvernementaux de VA et Bacs à Sable Réglementaires | +15.2% | Amérique du Nord et UE, noyau APAC avec débordement vers MEA | Court terme (≤ 2 ans) |

| Tarification de la Congestion Urbaine Poussant l'Autonomie Partagée | +12.8% | Centres urbains globaux, concentrés en Europe et Asie-Pacifique | Moyen terme (2-4 ans) |

| Intégration des Plateformes MaaS | +11.3% | mondial, avec adoption précoce en Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Fourgon Autonome Spécialement Conçu pour la Logistique du Dernier Kilomètre | +9.7% | mondial, avec concentration en Amérique du Nord et Chine | Long terme (≥ 4 ans) |

| Afflux de Capitaux Records dans les Ventures de Mobilité Autonome | +8.9% | mondial, concentré en Amérique du Nord et Chine | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts décroissants des capteurs AD et de l'informatique

La compression des prix unitaires du LiDAR et de l'informatique embarquée redéfinit l'économie au niveau des flottes. Les fournisseurs chinois prévoient des modules LiDAR sous 1 000 USD, contre 75 000 USD il y un moins d'une décennie, tandis que la plateforme DRIVE Hyperion de NVIDIA atteint la production en volume de qualité automobile. Les dépenses matérielles par véhicule de Niveau 4 ont chuté de 250 000 USD à 150 000 USD en deux cycles de modèles. À mesure que les nomenclatures se rapprochent de la parité avec les véhicules traditionnels, les périodes de remboursement tombent sous trois ans pour les flottes à forte utilisation. Cette trajectoire de coûts améliore l'opportunité adressable pour le marché des robo taxis dans les zones urbaines premium et de masse.

Pilotes gouvernementaux de VA et bacs à sable réglementaires

Les juridictions émettent désormais des licences commerciales plutôt que des permis de test. La flotte KIRA d'Allemagne transporte des passagers payants sur des routes artérielles, la France accélère les statuts sans conducteur, et la Loi n° 9 de 2023 de Dubaï autorise explicitement les services autonomes payants. Chaque initiative compresse les délais de déploiement en clarifiant les mandats de responsabilité, d'assurance et d'enregistrement de données. Des exigences de conformité prévisibles débloquent des capitaux à long terme et déclenchent des montées en puissance multi-cités, élargissant ainsi le marché disponible immédiatement adressable pour les opérateurs de robo taxis.

Tarification de la congestion urbaine poussant l'autonomie partagée

Les zones de tarification de la congestion à Londres, Singapour et Shanghai augmentent le coût marginal des trajets à occupant unique. Une fois que l'utilisation dépasse 60%, les flottes autonomes partagées offrent des coûts par mile jusqu'à 40% inférieurs au covoiturage conventionnel. L'interaction entre la pression tarifaire, le stationnement limité et les plafonds d'émissions urbaines oriente la demande vers les trajets mutualisés. Le marché des robo taxis bénéficie donc directement des agendas de durabilité municipaux.

Intégration des plateformes MaaS débloquant l'utilisation des flottes.

Les plateformes de covoiturage fournissent une agrégation instantanée de la demande. Uber s'interface avec Waymo, Pony.ai et WeRide, tandis que Lyft s'aligne avec Mobileye et May Mobility. Ces intégrations réduisent les coûts d'acquisition client, permettent une connexion unique pour les trajets conduits par l'humain et l'ordinateur, et augmentent les facteurs de charge grâce à la répartition dynamique. Le modèle convertit les heures d'inactivité en revenus pour les propriétaires de flottes, accélérant le délai de flux de trésorerie positif et amplifiant les effets de réseau à l'intérieur du marché des Robo taxis.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| CAPEX Initial Élevé et Remboursement Incertain | -19.2% | mondial, particulièrement prononcé dans les marchés émergents | Long terme (≥ 4 ans) |

| Écart Persistant de Confiance Publique et de Perception de Sécurité | -14.7% | mondial, particulièrement prononcé en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Régimes Inégaux de Responsabilité et de Certification de Sécurité Globaux | -12.8% | mondial, avec fragmentation entre juridictions | Moyen terme (2-4 ans) |

| Vulnérabilités de Cybersécurité V2X | -8.3% | mondial, avec préoccupations accrues dans les marchés développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Écart persistant de confiance publique et de perception de sécurité

L'indice de confiance de J.D. Power ne score que 39/100 pour les véhicules entièrement automatisés malgré le fait que Waymo enregistre 90% moins de réclamations d'assurance que les conducteurs humains. Les consommateurs aux États-Unis et en Allemagne citent l'incertitude sur la fiabilité logicielle et la couverture de responsabilité, avec 71% rejetant les primes d'assurance par trajet.[1]"Indice de Confiance Mobilité 2024," J.D. Power, jdpower.com L'asymétrie régionale apparaît également : les enquêtes à Shanghai montrent une intention d'adoption précoce plus élevée, suggérant que l'adoption ne sera pas uniforme. Combler cet écart nécessite un rapport d'incident transparent, des déploiements progressifs et des avertissements de sécurité visibles, tous étirant les budgets marketing et les calendriers de déploiement pour le marché des robo taxis.

Vulnérabilités de cybersécurité V2X

Les liens véhicule-vers-tout sont essentiels pour l'orchestration haute densité mais exposent les flottes autonomes aux attaques de spoofing et de déni de service. Les opérateurs doivent superposer le cryptage, l'identité enracinée dans le matériel et la correction continue Au-dessus-the-air, augmentant les coûts d'ingénierie non récurrents. L'absence de normes harmonisées globalement force les flottes multi-fournisseurs à maintenir des protocoles redondants, limitant les économies d'échelle. Une violation de haut profil pourrait arrêter les approbations dans plusieurs juridictions, cessant la pénétration à court terme jusqu'à ce que les cadres de défense en profondeur mûrissent.

Analyse des Segments

Par Niveau d'Autonomie : Le marché migre vers une opération sans restriction

Les véhicules de Niveau 4 ont produit la majorité des trajets payants en 2024, détenant 61,73% de la part du marché des Robo taxis. Ils fonctionnent à l'intérieur de zones métropolitaines géo-clôturées où les cartes haute définition et l'assistance à distance compensent les cas limites résiduels. Le segment croît régulièrement mais cède du poids relatif alors que les prototypes de Niveau 5 prouvent leur fiabilité dans des environnements non structurés. À un TCAC de 87,41%, le Niveau 5 soulève le plafond à long terme de l'industrie des Robo taxis. Sur l'horizon de prévision, les adopteurs précoces transfèrent les flottes progressivement, opérant souvent des véhicules de Niveau 4 et Niveau 5 côte à côte pour amortir les investissements irrécupérables tout en se préparant aux opérations sans conducteur par tous temps et terrains.

L'économie des opérateurs évolue en parallèle. Le matériel de Niveau 5 porte actuellement une prime de coût de 15% par rapport aux équivalents de Niveau 4, pourtant éliminer les télé-opérations et superviseurs à distance compense ce delta une fois que l'utilisation quotidienne dépasse huit heures. Le dernier cycle de conception-vers-coût de Waymo réduit déjà la prime, signalant une inflexion à laquelle le Niveau 5 devient le choix de procurement par défaut pour les expansions de flottes.

Par Propulsion : Les plateformes électriques cimentent le leadership des coûts

Les chaînes de traction électriques à batterie détenaient une part de marché de 71,32% en 2024 et présentent un TCAC de 79,52%. Les chaînes de traction électriques s'harmonisent avec les cycles de service des véhicules autonomes : freinage régénératif, intervalles de service bas et chargement central du dépôt s'alignent avec des opérations à fort kilométrage, 24h/24. Le marché des Robo taxis favorise donc les flottes électriques lors de l'évaluation du coût total de possession contre les alternatives à combustion interne ou hybrides. Les plaques de chargement par induction aux stations en bordure de trottoir à Phoenix et Wuhan tronquent davantage le temps d'arrêt, aidant les flottes à maintenir les objectifs de disponibilité de trajets au-dessus de 90%.

Les alternatives à pile à combustible et hybrides conservent leur pertinence dans les routes longue distance ou à températures extrêmes où les performances de batterie se dégradent. Cependant, de nouvelles chimies telles que le phosphate de fer-lithium réduisent le coût par kilowatt-heure de 30% par rapport aux packs nickel cobalt manganèse, étendant la compétitivité électrique dans les navettes régionales. Les constructeurs automobiles dédient des lignes de batterie séparées pour les clients de mobilité autonome, réduisant la variance et les temps d'arrêt de première ligne.

Par Type de Véhicule : Les fourgons et navettes débloquent de nouveaux pools de demande

Les conceptions basées sur les voitures ont capturé 67,34% des revenus de 2024 en raison des attentes utilisateur héritées du covoiturage. Pourtant, les formats de fourgons et navettes se composent le plus rapidement à un TCAC de 75,23% alors que les opérateurs pivotent vers des missions multi-passagers ou denses en fret. Les formes spécialement conçues gagnent la faveur réglementaire car leurs zones de froissement avant réduites libèrent le volume intérieur sans compromettre la sécurité passive quand aucun conducteur humain n'est à bord.

Les boucles de retour de développement produit se resserrent alors que les jumeaux numériques simulent des millions de kilomètres avant le gel matériel. Les disciplines de conception pour la fabricabilité entraînent des réductions de nombre de pièces près de 18%, abaissant le risque de nomenclatures pour les références à faible volume. Par conséquent, le marché des Robo taxis passe des approches de retrofit, où les pods capteurs dépassent des berlines traditionnelles, aux extérieurs intégrés qui dissimulent les matrices de perception.

Par Application : La mobilité passagers reste le flux de revenus d'ancrage

Les services passagers détenaient une part de 81,38% en 2024 et s'élargissaient à un TCAC de 89,33%. Les habitudes héritées de covoiturage, la réservation basée sur smartphone et les charges de congestion urbaine convergent pour stimuler l'adoption. La taille du marché des Robo taxis dérivée des tarifs passagers devrait se composer en double chiffres alors que le revenu moyen de billetterie par mile décline et que l'élasticité attire des usagers supplémentaires. Les mouvements de biens et colis, avec une part de 18,62%, sprintent néanmoins à un TCAC de 81,32%, soutenus par les poussées de commerce électronique au-delà de 20 colis par habitant par semaine dans les villes chinoises de Niveau-1.

Les flottes synchronisées qui basculent entre personnes et colis pendant les périodes creuses augmentent l'utilisation, taillant les cycles de remboursement. Les exceptions réglementaires pour les fenêtres de biens seulement en fin de soirée, telles que celles pilotées dans les couloirs de fret de Los Angeles, créent des revenus hors pointe qui lissent les courbes de demande quotidiennes. Alors que les sites d'accomplissement urbains se rapprochent des consommateurs, les promesses de livraison sub-20-minutes génèrent des trajets à taux premium, diversifiant les flux de trésorerie des opérateurs.

Par Type de Service : La location en libre-service gagne de la traction

La Localisation en libre-service commandait une part de 54,55% en 2024 et accélère à un TCAC de 79,23%, dépassant les modèles basés sur hub qui exigent que les passagers commencent ou finissent à des emplacements définis. L'accès basé sur app réduit la friction transactionnelle et imite les expériences de covoiturage existantes, donnant aux flottes en libre-service un avantage comportemental.

Les opérateurs calibrent les algorithmes de géo-clôturage pour gérer la densité de véhicules et éviter les déséquilibres d'offre. Avec le temps, le repositionnement prédictif coupe les kilomètres de voiture vide de 25%, soulevant la marge de revenu net. Pour les opérations hub-centriques, l'économie de dépôt prévisible continue d'attirer dans les courses d'unéroport et les boucles de campus d'entreprise fixes, soutenant une niche saine même alors que la préférence consommateur penche vers la spontanéité.

Par Modèle Commercial : Les contrats d'entreprise dé-risquent l'expansion précoce

Le segment Affaires-to-Affaires enregistre la trajectoire la plus rapide à un TCAC de 80,14%, même si les offres direct-au-consommateur détiennent encore 53,81% de part de revenus. Les firmes logistiques couvrent les pénuries de conducteurs et les salaires croissants en signant des accords de niveau de service multi-années avec les fournisseurs de mobilité autonome.

Les accords de navette d'entreprise dans la Silicon Valley et Shenzhen garantissent l'utilisation de base, permettant aux opérateurs d'amortir le matériel plus rapidement et de construire des records de sécurité critiques pour le marketing consommateur ultérieur. La maintenance groupée et l'analyse télématique intègrent davantage les opérateurs de robo taxis dans les flux de travail clients, augmentant les coûts de changement et stabilisant les flux de revenus.

Par Propriété de Flotte : Les opérateurs spécialisés entrent sous les projecteurs

Les fabricants d'équipement d'origine contrôlaient 52,96% des flottes de 2024, reflétant les expériences précoces d'intégration verticale. Pourtant, la propriété d'opérateur spécialisé dépasse tous à un TCAC de 70,89% alors que les entreprises de plateforme asset-light se concentrent sur le logiciel, l'expérience usager et la génération de demande.

Les financiers structurent des baux véhicule-en-tant-que-service, déplaçant l'intensité capitale hors des bilans d'opérateurs. Ce modèle accélère les renouvellements de flottes tous les trois à quatre ans, gardant ainsi le matériel de perception actuel sans programmes de retrofit onéreux. La propriété d'agence publique monte alors que les municipalités intègrent les navettes autonomes dans les réseaux de transport, s'alignant avec les objectifs climatiques et les mandats d'équité sociale.

Par Environnement Opérationnel : Les autoroutes deviennent la prochaine frontière

Les centres urbains ont contribué 62,45% des revenus en 2024, pourtant les trajets d'autoroute et inter-cités se composent à un TCAC de 71,34%. Les couloirs longue distance révèlent moins d'interactions piétonnes, permettant des vitesses moyennes plus élevées et des charges de calcul de perception tronquées. Cela se traduit en autonomie de batterie étendue et coût énergétique par mile plus bas.

Les départements de transport d'État au Texas et Guangdong allouent des voies autonomes dédiées qui contournent le trafic mixte, simplifiant la certification. Les environnements sub-urbains et de campus maintiennent des taux de croissance mi-70% alors que les dispositions de route fermée et les limites de vitesse basses fournissent des terrains d'épreuve favorables avant les introductions en centre-ville.

Analyse Géographique

L'Asie-Pacifique ancre la hausse globale, avec une part de 45,13% en 2024. La Chine autorise déjà les robotaxis dans 16 villes, et les objectifs politiques envisagent 1 000 véhicules entièrement sans conducteur à Wuhan d'ici 2028. Les incitations de procurement gouvernemental, les lits de test de zone de libre-échange et la couverture 5G créent une boucle d'infrastructure vertueuse. En conséquence, le marché des Robo taxis en Asie-Pacifique se compose à un TCAC de 85,23%. Les flottes multinationales tirent parti de ce vent arrière réglementaire pour prototyper des fonctionnalités telles que l'UX vocal multilingue et les paiements intégrés dans le véhicule, qui migrent ensuite vers les marchés d'exportation.

L'Amérique du Nord reste la référence opérationnelle grâce aux 200 000 trajets hebdomadaires de Waymo à travers Phoenix, San Francisco et Los Angeles. Les statuts d'autonomie au niveau étatique diffèrent, mais 27 états et Washington D.C. autorisent déjà les trajets de Niveau 4 ou Niveau 5, produisant les portfolios de routes les plus diversifiés du continent. En Amérique du Nord, les afflux de capitaux continuent-Waymo seul un sécurisé 5,6 milliards USD en rondes de financement 2024. Tesla prépare un pilote à Austin pour stress-tester les trajets sans conducteur sur des artères à vitesse mixte, signalant que l'intensité concurrentielle reste robuste malgré le récent retrait de Cruise.

L'Europe est propulsée par le projet KIRA d'Allemagne et la feuille de route sans conducteur nationale de la France. Les grilles de rues médiévales denses et les obligations de conformité RGPD ajoutent de la complexité opérationnelle, pourtant des villes telles que Hambourg, Paris et Barcelone poursuivent des couloirs zéro émission qui accommodent explicitement les navettes autonomes. Les alliances stratégiques comme Wayve-Uber à Londres intègrent les piles AI britanniques avec le volume de covoiturage, fournissant un modèle pour la mise à l'échelle continentale une fois que la régulation UE harmonisée prend effet.[2]"Fiche d'Information Partenariats Mobilité Autonome 2025," Uber Technologies, uber.com

Paysage Concurrentiel

Le marché des robo taxis se coalise autour d'une poignée de leaders riches en capital. Waymo domine les métriques de trajets payants, soutenu par 11,1 milliards USD de financement cumulé et un partenariat d'usine pipeline avec Magna qui sécurise l'approvisionnement chassis à l'échelle. Les pairs chinois Baidu, Pony.ai et WeRide traduisent les efficacités de coût domestiques en expansion outre-mer ; Apollo Go de Baidu un enregistré plus de 1,4 million de trajets au T1 2025 et placera 100 véhicules à Dubaï avant fin d'année. La plateforme DRIVE Hyperion de NVIDIA compresse les cycles de développement pour les petits entrants, leur permettant de licencier du matériel de référence validé plutôt que de concevoir à partir de zéro.[3]"La Plateforme NVIDIA DRIVE Hyperion Atteint des Étapes Critiques de Sécurité Automobile et Cybersécurité pour le Développement AV," NVIDIA, nvidia.com

La structure industrielle, cependant, n'est pas statique. Les agrégateurs de plateforme comme Uber et Lyft abaissent les barrières de distribution pour les fournisseurs de technologies émergentes, élargissant la couverture géographique sans dépense d'acquisition client duplicative. Les champions régionaux au Moyen-Orient, Asie du Sud-Est et Amérique du Sud creusent des niches grâce à la connaissance de la régulation locale et des bizarreries d'écosystème de covoiturage.

Les constructeurs automobiles traditionnels réévaluent l'allocation capitale après la pause de Cruise ; certains pivotent vers la fourniture de châssis spécialement conçus tout en cédant le logiciel aux piles spécialisées. Les mouvements stratégiques soulignent un changement des étapes d'autonomie pures vers les performances d'économie unitaire soutenues, faisant du coût par mile et du ratio de complétion de trajet les métriques principales qui décident du leadership du marché.

Leaders de l'Industrie des Robo Taxis

-

Waymo LLC

-

GM Cruise LLC

-

Baidu Apollo

-

AutoX Inc.

-

Pony.ai

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juin 2025 : Pony AI Inc. un conclu un accord avec Shenzhen Xihu Corporation Limited pour déployer plus de 1 000 robotaxis Gen 7 à Shenzhen, le plus grand engagement d'une seule ville en Chine.

- Juin 2025 : Wayve et Uber ont commencé les essais de Niveau 4 à Londres, le premier pilote autonome à grande échelle dans la capitale britannique.

- Mai 2025 : WeRide un sécurisé une injection d'équité de 100 millions USD d'Uber pour étendre les services dans 15 villes supplémentaires et porter le nombre de flottes à plus de 1 200 unités.

- Mai 2025 : Waymo et Magna ont annoncé une usine en Arizona dédiée à la production de robo taxis, réduisant la dépendance aux fournisseurs de véhicules tiers.

Portée du Rapport mondial du Marché des Robo Taxis

Le Robo-taxi est un taxi sans conducteur qui est opéré comme un service de mobilité à la demande. Le Robo-taxi est un véhicule entièrement autonome qui peut récupérer et déposer des passagers sans besoin d'un conducteur.

Le marché des Robo-taxis est segmenté en niveau d'autonomie, type de conduite, application, type de véhicule, type de service et géographie. Basé sur le niveau d'autonomie, le marché est segmenté en Niveau 4 et Niveau 5. Basé sur le type de conduite, le marché est segmenté en véhicules électriques, véhicules hybrides et véhicules électriques à pile à combustible. Basé sur le type de véhicule, le marché est segmenté en Voiture et Fourgon/Navette. Basé sur l'application, le marché est segmenté en transport de passagers et transport de marchandises. Basé sur le type de service, le marché est segmenté en basé sur Localisation et basé sur station. Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et Reste du Monde. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits sur la base de la valeur (USD Milliard).

| Niveau 4 |

| Niveau 5 |

| Véhicules Électriques à Batterie |

| Véhicules Électriques Hybrides |

| Véhicules Électriques à Pile à Combustible |

| Voiture |

| Fourgon / Navette |

| Transport de Passagers |

| Transport de Marchandises / Colis |

| Basé sur Location (libre-service) |

| Basé sur Station (hub-à-hub) |

| B2C (direct aux usagers) |

| B2B (contrats d'entreprise / logistique) |

| Intégration du Transport Public |

| Détenue par OEM |

| Détenue par Opérateur (TNCs & start-ups) |

| Détenue par Agence Publique |

| Centre Urbain |

| Sub-Urbain / Campus |

| Autoroute / Inter-cités |

| Zones à Usage Mixte |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Turquie |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et de l'Afrique |

| Par Niveau d'Autonomie | Niveau 4 | |

| Niveau 5 | ||

| Par Propulsion | Véhicules Électriques à Batterie | |

| Véhicules Électriques Hybrides | ||

| Véhicules Électriques à Pile à Combustible | ||

| Par Type de Véhicule | Voiture | |

| Fourgon / Navette | ||

| Par Application | Transport de Passagers | |

| Transport de Marchandises / Colis | ||

| Par Type de Service | Basé sur Location (libre-service) | |

| Basé sur Station (hub-à-hub) | ||

| Par Modèle Commercial | B2C (direct aux usagers) | |

| B2B (contrats d'entreprise / logistique) | ||

| Intégration du Transport Public | ||

| Par Propriété de Flotte | Détenue par OEM | |

| Détenue par Opérateur (TNCs & start-ups) | ||

| Détenue par Agence Publique | ||

| Par Environnement Opérationnel | Centre Urbain | |

| Sub-Urbain / Campus | ||

| Autoroute / Inter-cités | ||

| Zones à Usage Mixte | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Turquie | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché des robo taxis ?

Le marché un généré 0,8 milliard USD en 2025 et devrait atteindre 17,55 milliards USD d'ici 2030, reflétant un TCAC de 85,45%.

Quelle région connaîtra la croissance la plus rapide ?

L'Asie-Pacifique mène avec un TCAC de 85,23% jusqu'en 2030, menée par des déploiements chinois agressifs et une réglementation favorable.

À quel point les robo-taxis électriques à batterie sont-ils dominants ?

Les véhicules électriques à batterie ont capturé 71,32% des revenus de 2024 et progressent à un TCAC de 79,52%, en faisant le système de propulsion préféré.

Qu'est-ce qui freine le plus l'adoption du marché ?

Les préoccupations persistantes de confiance publique réduisent le TCAC projeté de 14,7% malgré de solides records de sécurité, nécessitant une sensibilisation extensive et un rapport transparent.

Quel modèle commercial évolue le plus rapidement ?

Les contrats Affaires-to-Affaires croissent à un TCAC de 80,14% alors que les clients logistiques et de navette d'entreprise verrouillent des accords de service à long terme qui stabilisent l'utilisation des flottes.

Comment les gouvernements influencent-ils le déploiement ?

Les lois dédiées et projets pilotes, tels que la Loi n° 9 de 2023 de Dubaï et le projet KIRA d'Allemagne, fournissent une clarté légale qui accélère les déploiements commerciaux tout en réduisant le risque d'investissement.

Dernière mise à jour de la page le: