Analyse du marché immobilier indien

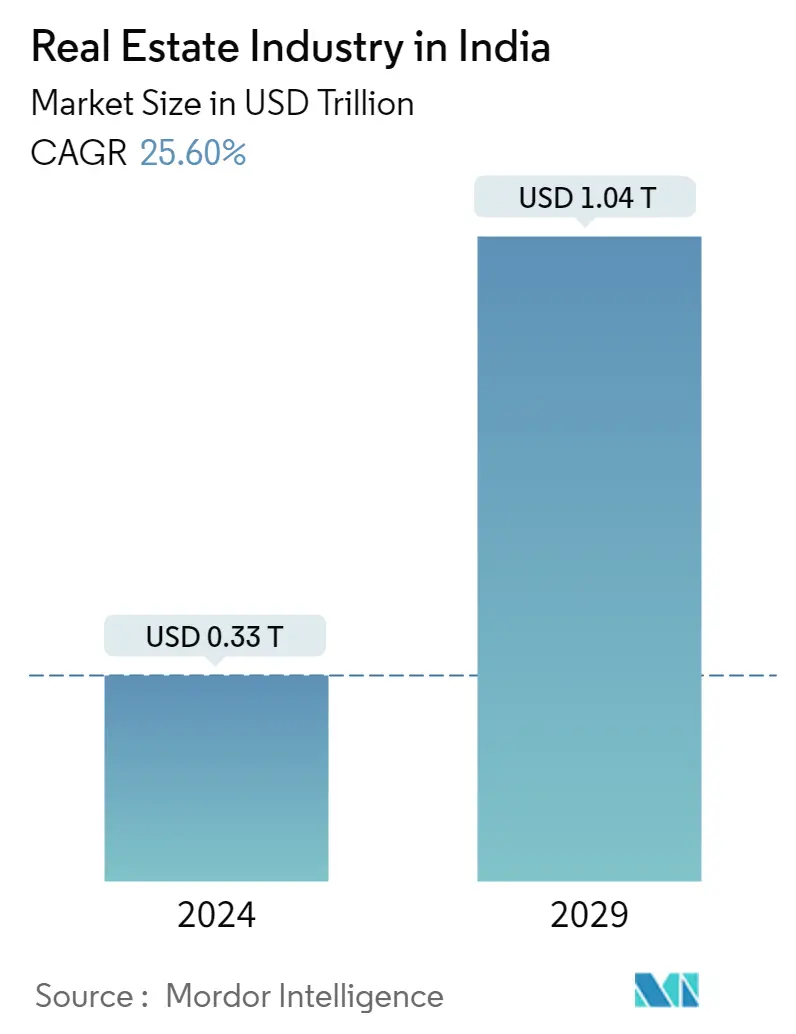

La taille du marché du secteur immobilier en Inde est estimée à 0,33 billion de dollars en 2024 et devrait atteindre 1,04 billion de dollars dici 2029, avec un TCAC de 25,60 % au cours de la période de prévision (2024-2029).

- Le marché immobilier du pays a été affecté par la pandémie de COVID-19. En outre, le secteur résidentiel a été le plus touché, car les mesures strictes de confinement dans les grandes villes indiennes ont eu un impact sur les ventes de logements, les enregistrements de logements ayant été suspendus et le décaissement des prêts immobiliers étant lent. Cependant, le secteur s'est redressé grâce à l'augmentation des ventes de maisons, au lancement de nouveaux projets et à la demande croissante de nouveaux bureaux et espaces commerciaux, etc.

- La croissance de ce secteur est bien complétée par la croissance de l'environnement des entreprises et la demande de bureaux ainsi que de logements urbains et semi-urbains. L'industrie de la construction se classe au troisième rang parmi les 14 principaux secteurs en termes d'effets directs, indirects et induits dans tous les secteurs de l'économie.

- En Inde, le secteur immobilier est le deuxième générateur demplois, après le secteur agricole. On sattend également à ce que ce secteur suscite davantage dinvestissements indiens non-résidents (NRI), tant à court quà long terme. Bengaluru devrait être la destination d'investissement immobilier la plus privilégiée pour les NRI, suivie par Ahmedabad, Pune, Chennai, Goa, Delhi et Dehradun. Le commerce de détail, l'hôtellerie et l'immobilier commercial connaissent également une croissance significative, fournissant l'infrastructure indispensable aux besoins croissants de l'Inde.

- Selon Savills India, la demande immobilière pour les centres de données devrait augmenter de 15 à 18 millions de pieds carrés d'ici 2025. La demande de propriétés résidentielles a augmenté en raison de l'urbanisation accrue et de l'augmentation des revenus des ménages. LInde fait partie des 10 marchés immobiliers les plus dynamiques au monde. Selon l'IBEF (India Brand Equity Foundation), les IDE dans ce secteur (y compris le développement et les activités de construction) se sont élevés à 55,18 milliards de dollars entre avril 2000 et septembre 2022.

Tendances du marché immobilier indien

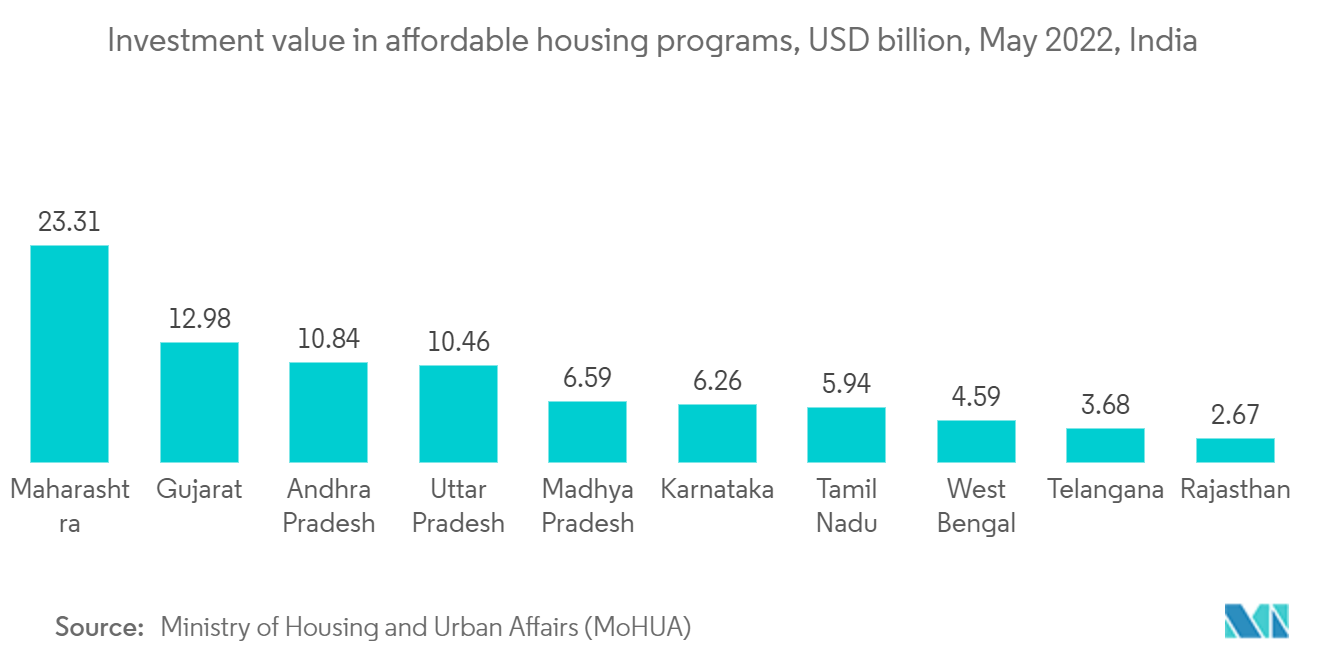

Demande croissante de logements abordables

La forte demande de logements abordables domine le marché du logement. La pénurie actuelle de logements dans les zones urbaines est estimée à 10 millions d'unités par l'India Brand Equity Foundation. 25 millions d'unités supplémentaires de logements abordables seront nécessaires d'ici 2030 pour répondre à la croissance de la population urbaine du pays. Le secteur immobilier a bénéficié des pressions politiques qui ont abouti à des lois telles que la Real Estate Regulatory Authority (RERA), à l'introduction de sociétés de placement immobilier (REIT) et à des initiatives de logement telles que PMAY (Pradhan-Mantri Awas Yojana) et SWAMIH (Fenêtre spéciale pour l'achèvement de la construction de projets de logements abordables et à revenu intermédiaire).

Au 2 mai 2022, plus d'un million de logements avaient été achevés dans l'État de l'Uttar Pradesh, au nord de l'Inde, dans le cadre du programme de logement pour tous (HFA) depuis 2014. Selon Knight Frank, en 2022, plus de 328 000 logements ont été lancés sur le marché résidentiel à travers lInde. Même s'il existe une forte demande de logements dans le pays, les lancements de logements résidentiels ont atteint un niveau relativement élevé ces dernières années. En 2022, le nombre total de maisons achevées dans les zones urbaines de l'Inde dans le cadre du Pradhan Mantri Awas Yojana (PMAY, Plan de logement du Premier ministre) a atteint 6,5 millions.

L'abordabilité du logement en Inde était de 3,2 au cours de l'exercice 2022, le même que l'année précédente, selon les données de la HDFC Bank. Selon la Reserve Bank of India, au cours de lexercice 2022, les banques indiennes ont avancé environ deux mille milliards de roupies indiennes (24,44 milliards de dollars) en prêts au logement, atteignant presque les niveaux davant la COVID-19. Cela reflète le regain de confiance des acheteurs de maison, alors qu'un nombre croissant d'Indiens investissent dans l'achat d'une propriété résidentielle.

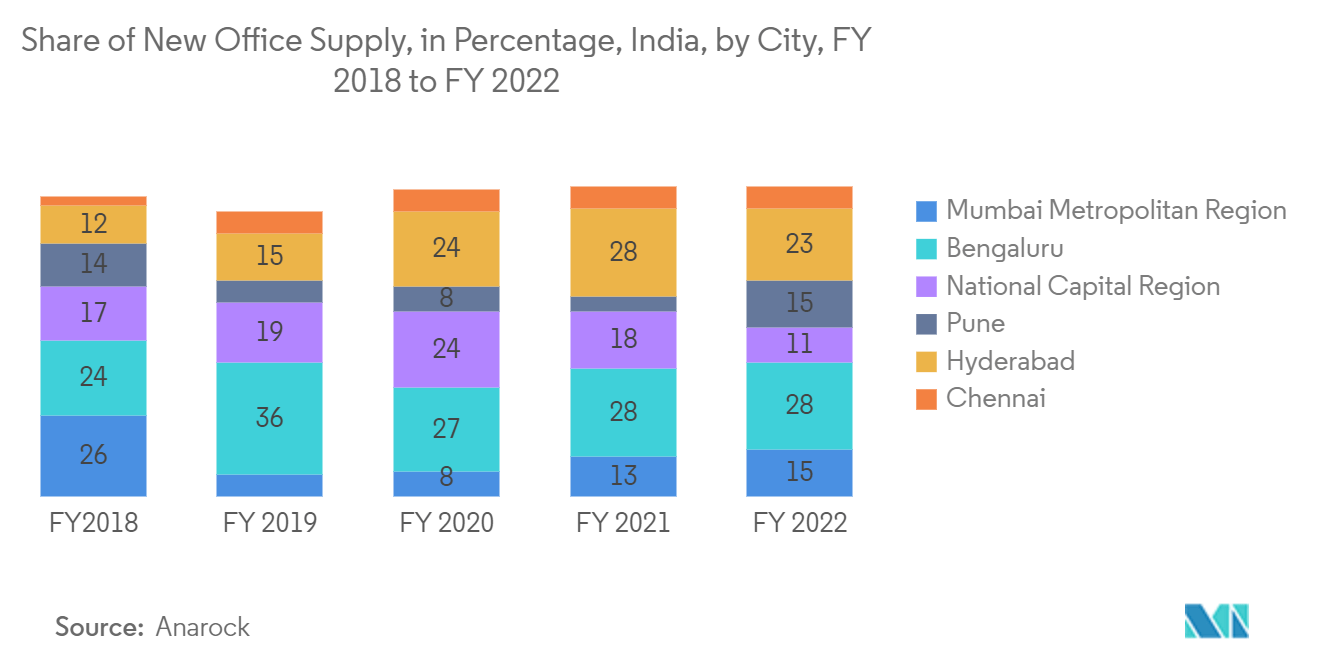

Limmobilier de bureaux connaît une croissance lucrative

Le marché indien de limmobilier de bureaux a stimulé la croissance du secteur de limmobilier commercial au cours des dernières décennies. Limmobilier de bureaux a été à lavant-garde de ces évolutions. Autrefois dominés par les technologies de l'information, les espaces de bureaux sont de plus en plus loués par d'autres secteurs tels que les secteurs BFSI (banque, services financiers et assurances), l'ingénierie, l'industrie manufacturière, le commerce électronique et le coworking. Le secteur affiche constamment de faibles taux d'inoccupation et des taux d'absorption élevés. On estime que la ville indienne de Bangalore présente labsorption nette la plus élevée parmi les espaces de bureaux de catégorie A de la région Asie-Pacifique. Au premier trimestre 2022, le quartier central des affaires (CBD) était la zone la plus chère pour la location de bureaux dans l'État indien de Bengaluru, avec un taux de location de 144 roupies indiennes (1,76 USD) par pied carré et par mois, selon Colliers International.

Les investissements dans l'immobilier commercial ont augmenté en raison de la loi sur la réglementation et le développement de l'immobilier (RERA) et des fiducies de placement immobilier (REIT). REIT possède, gère et finance des biens immobiliers générateurs de revenus. Les immeubles de bureaux sont devenus le secteur d'investissement le plus populaire parmi les particuliers fortunés (HNI) en Inde et les investisseurs internationaux en PE, qui représentent ensemble la majorité de tous les investissements en actions dans l'immobilier indien. Les investisseurs de tous bords sont attirés par cette industrie par les taux de location élevés et les meilleurs bénéfices. Des logements plus petits et des familles plus nombreuses ont contribué à l'augmentation du nombre d'espaces de travail flexibles et de coworking dans le pays.

Selon Colliers International, au premier trimestre 2022, le complexe Bandra-Kurla était la zone de location de bureaux la plus chère de la ville indienne de Mumbai, avec un taux de location d'environ 276 roupies indiennes (3,36 USD) par pied carré et par personne. mois. Navi Mumbai proposait des bureaux au tarif le plus bas, soit environ 67 roupies (0,82 USD) par pied carré et par mois, parmi tous les sous-marchés de Mumbai. Le loyer moyen des bureaux sur le marché de Mumbai était d'environ 138 roupies (1,68 USD) par pied carré et par mois.

Aperçu du secteur immobilier indien

Le marché immobilier indien est très fragmenté et compte de nombreux acteurs opérant sur le marché. La concurrence accrue entre les acteurs du marché a un impact sur les prix de vente et les prix des terrains, conduisant ainsi à une offre excédentaire sur le marché. En outre, le marché est dominé par quelques acteurs de marque pan-indiens et plusieurs acteurs locaux. Certains des principaux promoteurs du pays sont Prestige Estates Projects, DLF, Prestige Group, Lodha Group, Oberoi Realty, etc.

Leaders du marché immobilier indien

Godrej Properties

Prestige Estates Projects Ltd.

OBEROI REALTY LIMITED.

DLF

SOBHA limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier indien

- Mai 2022 : le groupe Prestige, basé à Bangalore, entre dans la capitale financière, Mumbai, et prévoit d'investir au moins 7 500 crores INR (9,06 milliards USD) au cours des quatre à cinq prochaines années pour prendre pied sur les principaux marchés immobiliers du pays. pays. Elle développera des projets résidentiels et commerciaux à Mumbai.

- Octobre 2022:La major immobilière DLF prévoit de lancer de nouveaux projets d'une valeur de 3 500 crores INR (4,23 milliards USD) au cours du second semestre de cet exercice, principalement à Gurugram et Panchkula, dans le but de répondre à une demande croissante. La société prévoit de lancer une superficie d'environ 3 millions de pieds carrés dans des projets résidentiels.

Segmentation du secteur immobilier indien

Le secteur immobilier comprend différentes phases de transactions immobilières, telles que les processus de développement, de vente, d'achat, de location et de gestion dans le secteur industriel, le secteur résidentiel, etc.

Le secteur immobilier en Inde est segmenté par type de propriété (résidentiel, bureau, commerce de détail, hôtellerie et industriel) et par villes clés (Mumbai, Delhi, Pune, Chennai, Hyderabad et Bangalore). Le rapport présente la taille du marché et les prévisions du marché immobilier indien en valeur (en milliards de dollars) pour tous les segments ci-dessus. De plus, le rapport fournit une analyse de fond complète du secteur immobilier en Inde, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel du secteur.

| Résidentiel |

| Bureau |

| Vente au détail |

| Hospitalité |

| Industriel |

| Bombay |

| Delhi |

| Puné |

| Chennai |

| Hyderâbâd |

| Bangalore |

| Par type de propriété | Résidentiel |

| Bureau | |

| Vente au détail | |

| Hospitalité | |

| Industriel | |

| Par États clés | Bombay |

| Delhi | |

| Puné | |

| Chennai | |

| Hyderâbâd | |

| Bangalore |

FAQ sur les études de marché immobilier indien

Quelle est la taille du marché immobilier indien ?

La taille du marché immobilier indien devrait atteindre 0,33 billion de dollars en 2024 et croître à un TCAC de 25,60 % pour atteindre 1,04 billion de dollars dici 2029.

Quelle est la taille actuelle du marché immobilier indien ?

En 2024, la taille du marché immobilier indien devrait atteindre 0,33 billion de dollars.

Quels sont les principaux acteurs du marché immobilier indien ?

Godrej Properties, Prestige Estates Projects Ltd., OBEROI REALTY LIMITED., DLF, SOBHA limited sont les principales sociétés opérant dans le secteur immobilier en Inde.

Quelles années couvre ce marché immobilier indien et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché immobilier indien était estimée à 265,18 milliards de dollars. Le rapport couvre la taille historique du marché immobilier indien pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché immobilier indien pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier en Inde

Statistiques sur la part de marché de limmobilier en Inde en 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier en Inde comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.